Особенности торговли фьючерсными контрактами

Скачать PDF | Загрузок: 20

Статья в журнале

Российское предпринимательство *

№ 5 (65), Май 2005

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Продолжение. Начало в №№ 11, 12/2003, 4, 5, 6, 7, 9, 10, 12, /2004, 1, 4 /2005. Позиции, занимаемые на фьючерсной бирже. Изначальную покупку или продажу фьючерсного контракта (собственно, как и любого актива) принято называть открытием позиции. Прекращение обязательств по фьючерсу в результате исполнения контракта или совершения обратной сделки называют закрытием позиции. Открытая позиция, образованная в результате покупки фьючерса, является длинной.

Ключевые слова: фьючерсные контракты, страхование рисков, управление рисками

Продолжение. Начало в №№ 11, 12/2003, 4, 5, 6, 7, 9, 10, 12, /2004, 1, 4 /2005

Позиции, занимаемые на фьючерсной бирже

Изначальную покупку или продажу фьючерсного контракта (собственно, как и любого актива) принято называть открытием позиции. Прекращение обязательств по фьючерсу в результате исполнения контракта или совершения обратной сделки называют закрытием позиции. Открытая позиция, образованная в результате покупки фьючерса, является длинной. То есть, такая позиция при её закрытии даёт доход, если рыночная стоимость базового актива превышает цену, указанную в контракте. Открытая позиция, образованная в результате продажи контракта, является короткой. При закрытии такой позиции инвестор получает убыток в случае превышения рыночной стоимости базового актива над контрактной ценой.

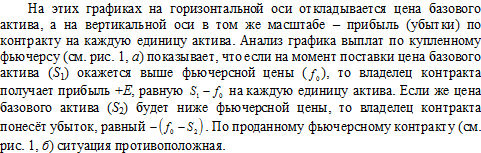

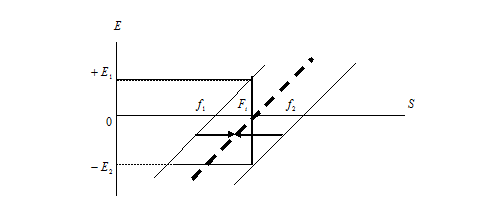

Визуально позиции, занятые на фьючерсном рынке, могут быть представлены с помощью графиков выплат по контрактам на момент поставки (рис. 1).

Особо следует отметить вид закрытой позиции (см. рис. 1, в, г). Графически такие позиции представляют собой горизонтальные линии. То есть, прибыль и убытки по закрытым позициям не зависят от изменения рыночной цены базового актива и определяются только разницей в ценах покупки и продажи фьючерсного контракта.

Управление кредитным риском во фьючерсных сделках

Одной из важных особенностей биржевой торговли фьючерсными контрактами является то, что после заключения сделки основные риски, связанные с неисполнением своих обязательств участниками торгов, биржа берёт на себя. В каждой сделке (на этапе исполнения) биржа становится второй её стороной: для покупателя контракта – продавцом, а для продавца – покупателем. Риски, которые берёт на себя фьючерсная биржа, огромны. Это следует из анализа приведённых графиков выплат (см. рис. 1). Такой анализ показывает, что, имея открытую позицию, владелец фьючерсного контракта может иметь как неограниченный доход, так и неограниченный убыток. В связи с возможной неплатежеспособностью участников фьючерсных торгов, биржей предусматривается многоуровневая система управления кредитным риском.

Первый уровень страхования. Фьючерсной биржей создаётся рисковый фонд на случай чрезвычайных кризисных ситуаций.

Второй уровень страхования. На каждой фьючерсной бирже аккредитуются клиринговые (расчётные) фирмы. Они осуществляют расчетно-клиринговое обслуживание участников торгов. Эти фирмы также создают из своих средств страховой фонд.

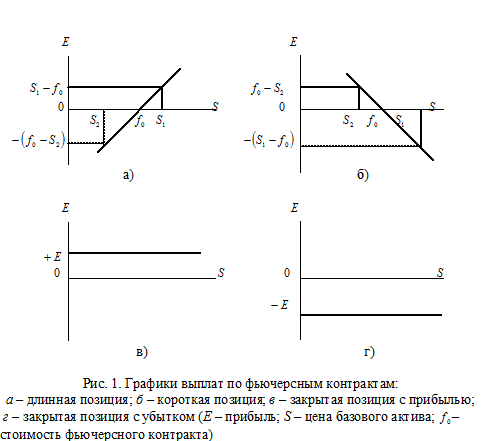

Третий уровень страхования – ведение маржинальных счетов участников торгов. Каждый участник торгов обязан открыть счёт в одной из расчётных фирм и перед открытием позиции на бирже внести на него гарантийную денежную сумму - начальную маржу (как правило, в размере нескольких процентов от стоимости контракта). Величина начальной маржи определяется среднедневной волатильностью рынка базового актива. Все открытые позиции каждый день по завершении торгов переоцениваются. Они сравниваются с ежедневно формируемой расчётной ценой (например, ценой закрытия). Чаще всего в качестве расчётной цены каждого -го торгового дня принимается средневзвешенная цена сделок за установленный период времени (например, за последние пять минут торгов).

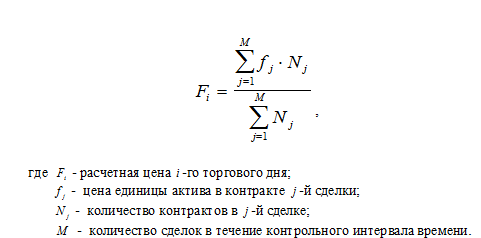

В результате такого сравнения выявляются выигрышные и проигрышные позиции. Прибыль (убыток) по одной открытой фьючерсной позиции определяется следующим образом:

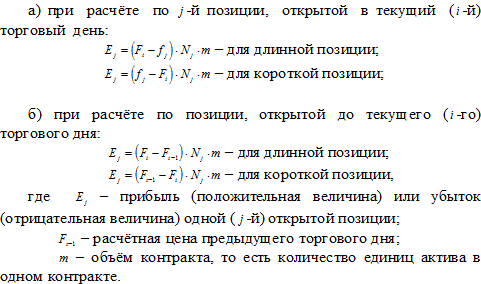

Со счетов проигравших участников торгов расчётно-клиринговые фирмы снимают соответствующие суммы денег и вносят их на счета выигравших участников. Участники, понесшие убытки, должны до начала следующих торгов восстановить свою начальную маржу. Деньги, которые они должны внести называют вариационной маржой. Если проигравший участник не внёс вариационную маржу, то к участию в очередных торгах он не допускается, а его позиция принудительно закрывается биржей. Убытки данного участника покрываются за счёт его начальной маржи. После проведения полных расчётов по вариационной марже цены исполнения всех открытых фьючерсных позиций становятся равными расчётной цене текущего дня. На следующий день все участники торгов начинают «новую жизнь» с единой фьючерсной цены (рис. 2).

Рис. 2. График переоценки открытых фьючерсных позиций

Таким образом, применение маржинальных счетов позволяет ограничить потенциальные потери участников фьючерсных торгов диапазоном изменения рыночных цен за один день, а не за весь период действия контракта.Четвертый уровень страхования. Биржей устанавливаются пределы изменения дневных цен. Этот предел определяется среднедневной волатильностью рынка базового актива и обычно составляет несколько процентов от расчетной цены предыдущего дня торгов. Заявки участников торгов, выходящие за установленные пределы, к рассмотрению не принимаются.

Пятый уровень страхования. Правилами биржевых торгов, обычно, ограничивается количество открытых позиций, оставляемых участниками на следующий день.

Все перечисленные меры позволяют существенно снизить риски неисполнения сделок участниками торгов на фьючерсной бирже.

Продолжение следует

Страница обновлена: 20.02.2026 в 05:57:50

Download PDF | Downloads: 20

Osobennosti torgovli fyyuchersnymi kontraktami

Selyukov V.K.Journal paper