К вопросу оценки экономической эффективности маркетинговых инвестиционных проектов

Скачать PDF | Загрузок: 20

Статья в журнале

Российское предпринимательство *

№ 3 (63), Март 2005

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Концептуальные положения методики оценки маркетинговых мероприятий на основе показателя годовых приведенных затрат применимы для условий, когда капитальные вложения осуществляются в течение всего года, который предшествует началу внедрения и функционирования данных мероприятий, а ежегодные затраты остаются неизменными по величине.

Ключевые слова: экономическая эффективность, маркетинговые мероприятия

Концептуальные положения методики оценки маркетинговых мероприятий на основе показателя годовых приведенных затрат применимы для условий, когда капитальные вложения осуществляются в течение всего года, который предшествует началу внедрения и функционирования данных мероприятий, а ежегодные затраты остаются неизменными по величине.

В случаях, когда необходимо учесть динамику текущих затрат, которые, в свою очередь, зависят от условий, созданных для реализации сроков и режимов эксплуатации того или иного инвестиционного проекта, от изменения объемов производства и динамики цен, использование приведенных затрат может приводить к неточностям в расчетах и к выбору неэффективных инвестиционных решений [3, 4].

Использование приведенных затрат для экономической оценки инвестиционных программ является недостаточным, даже с учетом идентичности результатов сопоставляемых проектов, так как сравнительная эффективность слабо согласуется с критерием абсолютной эффективности принятия решений в условиях неопределенности рыночной среды. В такой ситуации для инвестиционных решений более целесообразно использовать критерии выгодности варианта, базирующиеся на величине абсолютного экономического эффекта, который можно получить по каждому из сравниваемых проектов. При этом экономическая эффективность каждого инвестиционного проекта оценивается отдельно. Тогда экономический эффект (Эинв.) будет определяться как разность между результатами и совокупными (полными) затратами на их достижение:

Эинв. = Rинв. – Зинв. ,

где Rинв. – стоимостная оценка результата реализации конкретного инвестиционного мероприятия за расчетный период;

Зинв. – стоимостная оценка затрат на реализацию мероприятия, включая затраты на производство и использование продукции.

Такой подход соответствует мировой практике оценки экономической эффективности инвестиционных мероприятий в условиях рынка, что создает возможность сопоставлять национальные проекты (решения) с международными, т.е. выносить их на международные рынки. При этом методика определения величины экономического эффекта аналогична методике определения чистой приведенной стоимости (Net Present Value – NPV).

Наиболее полная инструкция по проведению технико-экономического обоснования крупных предпринимательских проектов разработана Организацией по промышленному развитию ООН (ЮНИДО), которая рекомендует следующую структуру расположения материалов в технико-экономическом обосновании предпринимательского проекта:

‑ резюме;

‑ описание предприятия и отрасли;

‑ описание продукции;

‑ маркетинг и сбыт продукции;

‑ производственный план;

‑ организационный план;

‑ финансовый план;

‑ риски и гарантии;

‑ приложения.

Цель резюме технико-экономического обоснования инвестиционного акта – быстрое ознакомление возможного инвестора с содержанием проекта. Поэтому оно должно описывать экономические, финансовые и социальные показатели (объем продаж, долю рынка, прибыль), которые фирма планируется достичь благодаря внедрению данного проекта.

Не останавливаясь подробно на каждом из приведенных разделов содержания технико-экономического обоснования инвестиционного проекта, рассмотрим методические положения их сравнения (табл. 1). Для этого используются показатели, указанные в табл. 1 [2]:

Таблица 1

Показатели оценки эффективности инвестиционных проектов

|

Показатели в порядке значимости

|

Условие эффективности проекта

|

Характеристика

показателя |

Область применения показателя

|

|

1. Чистый дисконтированный доход (чистая приведенная (современная) стоимость

|

ЧДД (ЧПС, NPV)>0

|

Ключевой показатель

|

Установление целесообразности маркетингового проекта при сравнении вариантов в качестве критерия (NPV → max)

|

|

2. Срок окупаемости

|

Ток < Тр

|

Важный оценочный показатель

|

Для характеристики "запаса прочности" проекта, поиск резервов повышения эффективности проектов

|

|

3. Внутренняя норма доходности

|

Евн > Ен

IRRвн > IRRн |

Важный оценочный показатель

|

Для согласования реальных и финансовых инвестиций и для оценки "запаса прочности" инвестиций

|

|

4. Индекс (коэффициент) рентабельности (прибыльности, доходности) инвестиций

|

РI > 1

|

Второстепенный оценочный показатель

|

Для оценки "запаса прочности" проекта

|

IRR ‑ внутренние нормы прибыли;

PI ‑ коэффициент рентабельности проекта;

Ток ‑ срок (период) окупаемости проекта.

В основе выбора инвестиционного проекта, как правило, лежит принцип сравнения величины требуемых инвестиций с будущими денежными поступлениями. В связи с тем, что сравниваемые показатели связаны с различными моментами времени, они должны быть сопоставимы, для того чтобы определить параметры денежного потока (чистые оттоки, чистые притоки денежных средств).

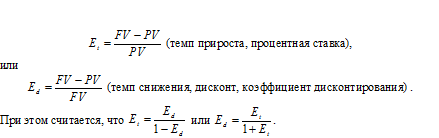

Поскольку предоставление некоторой суммы PV в долг предполагает возвращение через фиксированный период времени большей суммы FV, то для инвестора и получателя средств существенными являются вопросы: на какой период предоставляется кредит инвестиций и на сколько процентов будет отличаться возвращаемая сумма средств от суммы, полученной в кредит. Для этого пользуются специальным коэффициентом – ставкой процента, который рассчитывают по одному из выражений:

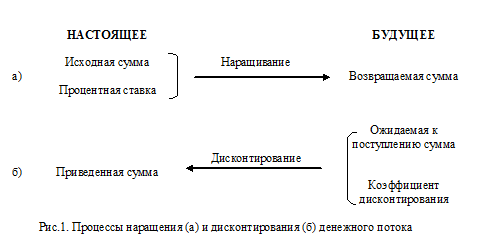

Если заданы исходная сумма кредита и процентная ставка, то говорят о процессе наращивания [1] . Когда заданы ожидаемая (возвращаемая) кредитору сумма и учетная ставка (дисконт), то говорят о процессе дисконтирования (рис. 1).

При невысоких процентных ставках и дисконтах расхождения между ними относительно невелики, и в расчетах, особенно в прогнозных, может быть применен любой из этих показателей.

Начисление процентов может осуществляться по схеме простых процентов (Rt):

Rt = K (1 + t ∙ E),

и по схеме сложных процентов (Rk):

Rk = K (1 + E)t,

где К – величина инвестируемого капитала;

Е – требуемая процентная ставка, доходность;

t – число лет.

Формула сложных процентов является наиболее применимой в финансовых расчетах и при оценке инвестиционных проектов.

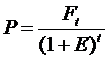

Коэффициент дисконтирования показывает, какой ежегодный процент возврата желает иметь инвестор на инвестируемый им капитал. Основная идея заключается в оценке достоверности будущих (возвращаемых) поступлений Ft с позиции текущего момента:

где Ft – доход, планируемый к получению в t-м году;

Р – текущая (приведенная) стоимость;

Е – коэффициент дисконтирования.

Коэффициент дисконтирования рассчитывается, исходя из так называемого безопасного, гарантированного уровня доходности инвестиций, который обеспечивается Центральным банком. При этом может начисляться надбавка (премия) за риск по принципу: чем более рисковым считается проект, тем больше размер премии на риск.

Окончание следует

Источники:

2 Багиев Г.Л., Тарасевич Л.С, Анн X. Маркетинг. Учебник. - М.: Экономика, 2001.

3. Багиев Г.Л., Жданов И.А. Маркетинг взаимодействия: Интеграция. Координация. Контроллинг и аудит.- СПб.: Изд. СПбГУЭФ, 1999

4. Окорокова Л.Г. Ресурсный потенциал предприятия. ‑ СПб.: Изд. СПбГТУ.

Страница обновлена: 25.01.2026 в 07:31:55

Download PDF | Downloads: 20

K voprosu otsenki ekonomicheskoy effektivnosti marketingovyh investitsionnyh proektov

Savchenko M.V.Journal paper