Economic situation and investment attractiveness of the gas processing industry

Sayganov A.S.1

1 Санкт-Петербургский государственный экономический университет

Download PDF | Downloads: 41

Journal paper

Journal of Economics, Entrepreneurship and Law (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 14, Number 5 (May 2024)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=67918278

Abstract:

This article is devoted to the analysis of investment attractiveness, as well as the current economic situation of the Russian gas processing industry. The article examines the key factors that determine the investment attractiveness of the industry, such as the capacity of the domestic market, export potential, government support, competition in the domestic market, etc. The current situation in Russian gas processing is analyzed; and the investment attractiveness of large projects being implemented in the industry is assessed. A number of problems that reduce investment activity, including high risks and long payback periods for projects, have been identified.

As part of the presented analysis, the main objective of the study is to confirm the importance of strengthening and expanding production capacities in the gas processing and gas chemicals sector, considered as a key element of the strategy for sustainable growth of the gas industry of the Russian Federation.

A set of measures to increase the investment attractiveness of Russian gas processing has been proposed. The conclusion about the significant potential of the industry in attracting domestic and foreign capital is made. The study identifies strategic goals and categories of benefits that could be achieved as a result of its consistent use over time.

Keywords: gas processing, investment attractiveness, oil and gas industry, investment projects, gas processing plant, economy

JEL-classification: L60. L70, P23

1. Введение

Актуальность научной проблемы настоящего исследования продиктована необходимостью решения вопросов стратегического развития газоперерабатывающей отрасли, повышения эффективности управления и использования инвестированного капитала для расширенного воспроизводства основных производственных фондов, смыкания цепочек производственного процесса в интегрированных компаниях газоперерабатывающей отрасли, повышения конкурентоспособности производства конечной продукции газохимического комплекса.

Цель данной статьи – оценить современное состояние и перспективы развития газоперерабатывающей отрасли с точки зрения ее инвестиционной привлекательности, выявить ключевые проблемы и возможные пути их решения.

Результатами исследования являются специфические особенности инвестиционного функционирования газоперерабатывающей отрасли, оценка их проблемных аспектов.

Научной новизной являются выделенные условия создания инвестиционной привлекательности и обозначенные тенденции потенциала повышения инвестиционной привлекательности российской газоперерабатывающей отрасли.

В современном мире инвестиционный капитал является одним из ключевых факторов экономического развития государств, отраслей и отдельных предприятий наряду с инновациями и человеческим капиталом. Особую роль в мировой экономике играет рынок полезных ископаемых, поскольку он обеспечивает все отрасли промышленности стратегически важным сырьем и является источником энергии, необходимой для поддержания высоких темпов экономического роста. Газоперерабатывающая промышленность выступает базовой отраслью экономики, производя широкий ассортимент продукции – от моторного топлива до различных полимеров и химических соединений, которые используются практически во всех секторах промышленности и повседневной жизни. Эффективное экономическое функционирование газоперерабатывающей отрасли в долгосрочной перспективе невозможно без масштабных инвестиций, поскольку требуются значительные капиталовложения для внедрения инновационных технологий, строительства новых мощностей, модернизации действующих производств.

Научная проблема настоящего исследования связана с необходимостью фиксации информации, введения учета дополнительных условий, особенностей, оценкой факторов для уточнения знаний об инвестиционной привлекательности газоперерабатывающих предприятий при принятии решений о проектном финансировании, государственно-частном партнерстве в этой сфере для решения стратегических задач развития отрасли.

Для привлечения необходимых объемов финансирования газопереработка должна обладать инвестиционной привлекательностью, которая определяется рядом ключевых факторов. Однако в отрасли существует некоторые системные проблемы и ограничения, негативно влияющие на ее инвестиционную привлекательность.

2. Факторы, определяющие инвестиционную привлекательность отрасли.

Инвестиционная привлекательность отрасли или отдельного предприятия в экономической науке определяется как совокупность объективных признаков, свойств, средств и возможностей, обуславливающих потенциальный платежеспособный спрос на инвестиции в развитие его производственно-сбытовой деятельности. Иными словами, это интегральная характеристика перспективности вложения капитала с целью получения прибыли и других эффектов. Как подчеркивает Матвеева Т. Н., инвестиционная привлекательность представляет собой суммарный показатель, «характеризующий целесообразность инвестирования средств» в данную отрасль [10, c. 95].

Инвестиционная привлекательность влияет на решения потенциальных инвесторов о выборе объекта для вложения средств и определяет возможный объем привлекаемых инвестиций. Она зависит от комплекса разнообразных факторов, ключевыми из которых, как подчеркивается в научной литературе, являются [10, c. 95]:

1) Емкость внутреннего рынка, платежеспособный спрос на продукцию как со стороны других отраслей промышленности, так и конечного потребления;

2) Экспортный потенциал продукции, обусловленный конъюнктурой и потребностями мирового рынка;

3) Обеспеченность отрасли собственным сырьем, его запасами, доступностью и стоимостью;

4) Уровень конкуренции на внутреннем и мировом рынках, возможности занять свою нишу;

5) Государственная политика и меры поддержки отрасли, включая льготы, субсидии, регулирование тарифов и цен;

6) Внешние факторы – инвестиционная привлекательность страны в целом, региона и отрасли в частности [3, c. 38].

Ко внешним факторам инвестиционной привлекательности российской газоперерабатывающей отрасли относится и начало Россией специальной военной операции на Украине, а также последовавшее за этим санкционное давление со стороны западных стран. Эти события привели к резкому снижению инвестиционной активности в российской газоперерабатывающей отрасли. По данным Центрального диспетчерского управления топливно-энергетического комплекса (ЦДУ ТЭК), объем инвестиций в основной капитал крупных и средних предприятий отрасли снизился в 2022 году по сравнению с 2021 годом на 11,7% и составил 308 млрд рублей [9]. Это связано с целым комплексом негативных факторов внешней среды:

1. ограничение доступа к импортным технологиям, оборудованию и комплектующим;

2. сокращение финансовых ресурсов из-за прибыльности компаний и ограничения возможностей внешнего заимствования;

3. рост инвестиционных рисков и неопределенности из-за волатильности конъюнктуры мировых рынков углеводородов.

Также в академической литературе нередко предлагается и другая классификация факторов отраслевой инвестиционной привлекательности: «уровня инвестиционного потенциала» и «уровня неспецифических рисков» [7, c. 45]. Эти факторы одинаково применимы как к различным промышленным отраслям в целом, так и к газоперерабатывающей отрасли в частности. Тем не менее, газоперерабатывающая отрасль имеет собственные особенности инвестиционного функционирования, которые заключаются в следующем [3, с. 38-41]:

1. наличие значимой сегментации отрасли, что в сильной мере обуславливает учет специфических характеристик параметров управления - газоперерабатывающие предприятия лишь косвенно ориентированы на организацию добычи и транспортировки газа, их основная роль – собственно переработка газа и производство конечной продукции. Принадлежность к этому сегменту определяет специфические факторы инвестпривлекательности, а значит и требуют учета их в анализе тенденций инвестиционной привлекательности.

2. существуют проблемы в ценообразовании отрасли, так как динамика цен на продукцию отрасли имеет большую зависимость от геосреды и политики. Сильная волатильность цен на газ и продукты переработки оказывает существенное влияние на инвестиционную привлекательность отрасли;

3. необходимость в процессе планирования инвестиционной деятельности проведения анализа финансовых показателей с учетом отраслевой специфики, таких как доля амортизации в выручке, COGS (себестоимость проданных товаров), Cash ROC (возврат капитала), EBITDA (прибыль до вычета процентов, налогов, износа и амортизации);

4. необходимость в процессе планирования инвестиционной деятельности учета ряда специфических производственных показателей - обеспеченность запасами газа, объемы переработки (первичной, вторичной, комплексной и т.д.), производство конечной продукции;

5. наличие ожидаемой высокой дивидендной доходности как фактора инвестиционной привлекательности. Так, согласно статистике, нефтегазовая перерабатывающая отрасль занимает около 60% в общем объеме дивидендных выплат в России, что более чем в 3 раза выше, чем доля финансовой отрасли, и более чем в 6 раз выше, чем сфера металлургии [14];

6. учет специфических налогов газоперерабатывающей отрасли при оценке эффективности инвестпроектов, среди которых: акциз, демпфер (обратный акциз), экспортная пошлина, налог на добычу полезных ископаемых (НДПИ), налог на дополнительный доход (НДД). Данные специфические налоги также необходимо учитывать при моделировании стратегии повышения инвестиционной привлекательности;

7. необходимость прогноза изменения климатических и экологических рисков в инвестиционной планировании (в особенности в контексте развития «зеленой энергетики») и необходимость внедрения ESG-принципов для привлекательности для инвесторов;

8. география присутствия, близость месторождений, трубопроводов и НПЗ для оптимизации издержек.

Исходя из рассмотренных выше факторов, определяющих инвестиционную привлекательность, можно выделить ряд проблемных аспектов, снижающих приток инвестиций в российскую газоперерабатывающую отрасль:

¾ высокая стоимость инвестиционных проектов в газопереработке, связанная с их высокой капиталоемкостью. Сроки окупаемости инвестиций достигают 15-20 лет;

¾ зависимость отрасли и инвестиционных планов от внешнеэкономической конъюнктуры и волатильности цен на энергоресурсы. Резкие колебания мировых цен на нефть и газ дестабилизируют окупаемость проектов;

¾ высокие экологические риски, связанные с ужесточением требований по охране окружающей среды в России и мире. Требуются дополнительные инвестиции в модернизацию оборудования;

¾ необходимость технологической модернизации предприятий газопереработки для соответствия принципам устойчивого развития и снижения углеродного следа, что ограничивает перспективы привлечения западных инвесторов.

Для повышения инвестиционной привлекательности российской газоперерабатывающей отрасли стратегия должна предусматривать комплекс мер по снижению рисков и издержек инвесторов, включая механизмы государственно-частного партнерства, гибкую тарифную политику, поэтапный план модернизации с учетом экономической эффективности, а также активизацию международного сотрудничества для трансфера передовых технологий и повышения информационной открытости отрасли.

3. Характеристика современного состояния газоперерабатывающей отрасли

Газоперерабатывающая промышленность является важнейшим звеном топливно-энергетического комплекса. В 2021 г. мировые мощности по переработке газа достигли 647 млрд м3, что на 3,6% выше по сравнению с предыдущим годом: лидерами по объемам переработки традиционно выступают США, страны Евросоюза и Россия [13]. Россия занимает одно из центральных мест на рынке полезных ископаемых, ориентированных на добычу, транспортировку и переработку газа: согласно данным ОПЕК, в 2022 году РФ стала вторым после США государством по добыче природного газа – 630,8 млрд м3/год [19], при этом, ранее, в 2020 году стране было переработано 77,8 млрд м³ [12], однако, отметим, это лишь немногим больше, чем в 2017 (75,8 млрд м³ - 40,2 млрд м³ природного и 35,5 млрд м³ попутного нефтяного) [6]. Как правило, в структуре производимой продукции преобладают простые продукты переработки – сухой газ, моторное топливо, сжиженные газы, этан, сера, протан-бутановая фракция, одорант [12, с. 13]. При этом наблюдается тенденция увеличения доли полимеров и других продуктов с высокой добавленной стоимостью.

Российская газоперерабатывающая отрасль представлена более заводами, крупнейшие из которых: Оренбургский ГПЗ (переработка в 2020 г. составила 23,3 млрд м3), Астраханский ГПЗ (10,5 млрд м3), Сургутское УПГ (5,8 млрд м3), Белозерный ГПЗ (5,1 млрд м3) и др. [12, с. 13] Сырьевая база российской газопереработки основана на уникальных газовых месторождениях Западной Сибири, Оренбуржья, Астраханского региона. При этом свыше 40% газа еще по-прежнему напрямую экспортируется в виде трубопроводного газа, что сдерживает развитие высокотехнологичных производств внутри страны и не позволяет в полной мере удовлетворить внутренний спрос на продукты газохимии.

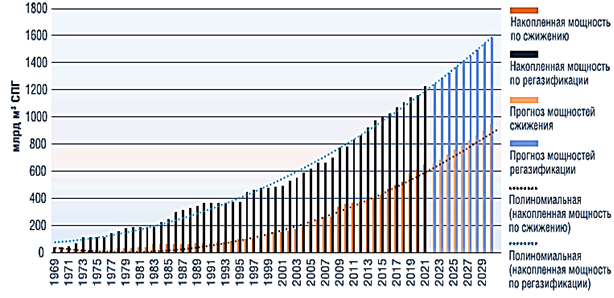

Прогнозируемые темпы роста мировых мощностей по переработке газа достаточно оптимистичны (рис. 1) [20], что определяет благоприятность для инвестиционной деятельности.

Рисунок 1 – прогноз мощностей сжижения природного газа и регазификации СПГ до 2029 года.

Источник [20]

Тем не менее, газоперерабатывающая отрасль, особенно в российском секторе, имеет устойчивую серьезную перспективу. Несмотря на то, как отмечается исследователями, к 2035 году стремительно разовьется рынок возобновляемых источников энергии (ВИЭ), который может «сместить и сгладить пиковый спрос на углеводородные ресурсы» [20, с. 51].

4. Оценка инвестиционной привлекательности современных проектов в газоперерабатывающей отрасли России.

Российская газоперерабатывающая промышленность в настоящее время характеризуется активизацией инвестиционной деятельности, о чем свидетельствует реализация целого ряда масштабных проектов по созданию новых и расширению действующих производственных мощностей. В таблице 1 представлены ключевые характеристики четырех наиболее значимых инвестиционных проектов отрасли (табл. 1) [12, c. 125-156].

Таблица 1. Крупнейшие инвестиционные проекты в российской газоперерабатывающей промышленности

|

Наименование проекта

|

Описание проекта

|

Инвестиционная привлекательность

|

|

Амурский

газоперерабатывающий завод

|

Предусматривает

строительство 6 технологических линий общей мощностью 42 млрд куб. м газа в

год. Включает газоперерабатывающее производство с выделением ценных

компонентов, в том числе 60 млн куб. м гелия и 2,5 млн тонн этана в год;

газохимическое производство с получением 1 млн тонн пропана и полипропилена,

полиэтилена и другой продукции в год. Реализуется в 2 этапа, срок окончания -

2025 год.

|

Обеспечена

дешевым сырьем из Восточной Сибири по газопроводу "Сила Сибири". Проект

имеет экспортный потенциал и внутренний спрос на продукцию. Пользуется

господдержкой как стратегический проект. Капиталоемкость и длительные сроки

окупаемости снижают быструю окупаемость.

|

|

Усть-Кутский

газохимический комплекс

|

Включает

газоперерабатывающий завод и завод полимеров. Будет производить 0,5 млн тонн

пропан-бутана, а также полиэтилен высокого и низкого давления в год. Позволит

решить проблему энергодефицита в Восточной Сибири.

|

Использует

попутный нефтяной газ крупных месторождений Восточной Сибири. Удален от

крупных сбытовых рынков. Сложные климатические условия увеличивают издержки

строительства и эксплуатации.

|

|

Комплекс

переработки этансодержащего газа в Усть-Луге

|

Мощность

45 млрд куб. м газа в год. Будет производить 13 млн тонн СПГ, 4 млн т этана и

2,2 млн т СУГ в год. Имеет выход к портам Балтики для экспорта продукции.

|

Экспортоориентированный

проект с поставками в ЕС. Насыщенность европейского СПГ рынка и риски санкций

снижают надежность сбыта. Высокая конкуренция со стороны США и Катара.

|

|

ГФУ-4

на Миннибаевском ГПЗ

|

Новый

комплекс мощностью 400 тыс. тонн фракционированных углеводородов и 550 тыс.

тонн очищенного сырья в год.

|

Использует

инфраструктуру действующего ГПЗ, что снижает риски и издержки. Небольшой

масштаб по сравнению с новыми мегапроектами.

|

Как видно из таблицы 1, проанализированные проекты демонстрируют активное наращивание производственного и экспортного потенциала российской газопереработки и газохимии на базе возводимых с нуля высокотехнологичных производственных комплексов мирового уровня. Ключевыми факторами инвестиционной привлекательности данных проектов являются: обеспеченность дешёвым углеводородным сырьём, наличие внешнего (экспортного) и внутреннего спроса на профильную продукцию, поддержка государства.

В свою очередь, основными рисками и барьерами служат высокая капиталоёмкость, длительные сроки окупаемости вложений, зависимость от конъюнктуры внешних рынков, высокие экологические требования. Тем не менее, реализация данных проектов имеет стратегическое значение для углубления переработки углеводородов, производства продукции с высокой добавленной стоимостью, наращивания несырьевого экспорта из России.

5. Выводы

Обобщим условия создания инвестиционной привлекательности газоперерабатывающей отрасли в современных условиях. Для перспективного инвестиционного развития российской газоперерабатывающей отрасли, по оценкам авторов и ряда академических источников [2, c. 316-318; 16], необходимо создание определенных базовых условий и реализация комплекса мер, направленных на повышение инвестиционной привлекательности отрасли. В таблице 2 представлены основные рекомендации по формированию таких условий (табл. 2).

Таблица 2. Рекомендации по повышению инвестиционной привлекательности газоперерабатывающей отрасли

|

No п/п

|

Рекомендации по созданию условий для

формирования устойчивой инвестиционной привлекательности отрасли

|

Комплексное описание

|

|

1

|

Оптимизация

затрат российских газоперерабатывающих компаний

|

Для

сохранения конкурентных преимуществ на мировом рынке российским

газоперерабатывающим компаниям необходим постоянный поиск возможностей для

оптимизации текущих и инвестиционных затрат. Это может включать оценку

эффективности инвестпроектов, аудит расходов, выявление и сокращение

непроизводительных потерь на всех этапах деятельности и прочие меры.

|

|

2

|

Заблаговременная

оценка рисков при реализации проектов

|

Перед

началом реализации крупных инвестпроектов в газопереработке российским и

иностранным компаниям следует проводить всестороннюю оценку не только

отраслевых, но и политических, репутационных, валютных рисков, чтобы

минимизировать потенциальный ущерб и обеспечить устойчивость проекта.

|

|

3

|

Эффективное

управление человеческим капиталом

|

Для

обеспечения высокой результативности деятельности газоперерабатывающим

предприятиям необходим высококвалифицированный инженерно-технический

персонал. Для этого требуется оптимизация штатной численности, регулярное

обучение и повышение квалификации работников.

|

|

4

|

Постоянный

диалог между компаниями и инвесторами

|

Несмотря

на внешние ограничения, российским газоперерабатывающим компаниям следует

поддерживать контакты с потенциальными иностранными инвесторами, вести

переговоры по имеющимся проектам, искать альтернативные варианты

взаимовыгодного сотрудничества.

|

|

5

|

Координация

действий компаний и государственных органов

|

Для

формирования благоприятного инвестиционного климата необходима тесная

координация стратегий и мер поддержки со стороны как российских госструктур,

так и национальных правительств потенциальных инвесторов, чтобы обеспечить

понимание интересов всех сторон.

|

|

6

|

Привлечение

средств инвестфондов

|

Для

реализации крупных долгосрочных проектов в газопереработке российские и

иностранные компании могут активнее привлекать средства венчурных фондов и

фондов прямых инвестиций, расширяя источники финансирования.

|

Исходя из представленных в таблице 2 рекомендаций, можно сделать вывод о наличии значительного потенциала повышения инвестиционной привлекательности российской газоперерабатывающей отрасли.

В частности, оптимизация затрат, оценка рисков, эффективное управление персоналом позволят повысить экономическую эффективность и устойчивость компаний отрасли. Наличие постоянного диалога бизнеса и власти, их координация способны улучшить инвестиционный климат. Использование альтернативных источников финансирования расширит возможности реализации масштабных проектов.

Итак, при комплексном применении обозначенных мер существует значительный потенциал качественного улучшения инвестиционной привлекательности российской газопереработки и притока отечественных и зарубежных инвестиций в отрасль.

Заключение. Проведенное в статье комплексное исследование показывает, что российская газоперерабатывающая отрасль обладает существенным потенциалом дальнейшего развития и расширения, несмотря на имеющиеся проблемы с инвестиционной привлекательностью.

Реализация масштабных проектов по созданию новых газоперерабатывающих и газохимических производств позволит России значительно нарастить объемы и глубину переработки углеводородного сырья, увеличить выпуск продукции с высокой добавленной стоимостью, расширить несырьевой экспорт.

Благодаря уникальной сырьевой базе и накопленному отраслевому опыту, Россия имеет все шансы в ближайшие 10-15 лет создать современный высокотехнологичный газоперерабатывающий сектор мирового уровня. Это позволит привлекать значительный отечественный и иностранный капитал в развитие газовой промышленности.

Таким образом, газопереработка может стать одним из локомотивов притока инвестиций в российскую экономику, способствуя формированию богатого инвестиционного капитала в стране. Для этого необходим постоянный диалог бизнеса и власти по созданию оптимальных условий, повышению инвестиционного климата и реализации взаимовыгодных проектов в газоперерабатывающей сфере.

References:

Baykalskaya nauka: idei, innovatsii, investitsii [Baikal science: ideas, innovations, investments] (2022). Irkutsk: Izdatelstvo IRNITU. (in Russian).

Gosudarstvennyy doklad o sostoyanii i ispolzovanii mineralno-syrevyh resursov Rossiyskoy federatsii v 2016 i 2017 godakh [State report on the state and use of mineral resources of the Russian Federation in 2016 and 2017] (41). M.: Ministerstvo prirodnyh resursov Rossii. (in Russian).

Abdulkadyrov A.S., Zhigulina E.P. (2018). Analiz investitsionnoy privlekatelnosti neftegazovogo sektora RF na sovremennom etape: sostoyanie i tendentsii [Analysis of the investment attractiveness of the Russian oil and gas sector at the present stage: state and trends]. Nauka: obschestvo, ekonomika, pravo. (3). 4-13. (in Russian). doi: 10.34755/IROK.2019.5.5.292.

Annual Statistical Bulletin 2023Opec. Retrieved February 10, 2024, from https://asb.opec.org/

BP Statistical Review of World EnergyEsgworld.ru. Retrieved February 10, 2024, from https://esgworld.ru/wp-content/uploads/2022/07/bp-stats-review-2022-full-report.pdf?ysclid=lsfyksqr9o5336274

Bilikhodze G.V. (2021). Spetsifika faktorov investitsionnoy privlekatelnosti kompaniy neftegazovoy otrasli [Specific factors of oil and gas companies’ investment attractiveness]. Economics and business: theory and practice. (10-1(80)). 37-42. (in Russian). doi: 10.24412/2411-0450-2021-10-1-37-42.

Dvoryadkin D.A. (2010). Investitsionnyy potentsial i investitsionnye riski kak strategicheskie sostavlyayushchie investitsionnoy privlekatelnosti: teoreticheskiy aspekt [Investment potential and investment risks as strategic components of investment attractiveness: theoretical aspect]. Akademicheskiy zhurnal Zapadnoy Sibiri. (3). 45. (in Russian).

Galushko M.V., Speshilova N.V., Verevkin V.A. (2022). Neftegazovyy servis v strukture neftegazovoy otrasli, kak neobkhodimyy resurs povysheniya investitsionnoy privlekatelnosti neftegazovoy promyshlennosti [Oil and gas service in the structure of the oil and gas industry as a necessary resource to increase the investment attractiveness of the oil and gas industry]. Vestnik evraziyskoy nauki. 14 (2). 10. (in Russian).

Kolesnikov V.E. (2015). Issledovanie investitsionnoy privlekatelnosti kompaniy neftegazovoy otrasli i tempov ikh razvitiya [Research on the investment attractiveness of oil and gas companies and the pace of their development] 19th International Telecommunication Conference of Young Scientists and Students "Youth and Science". 237-238. (in Russian).

Lukinskaya E.A., Valishevskaya T.I. (2016). Investitsionnyy potentsial, investitsionnaya privlekatelnost, investitsionnyy klimat: sushchnost i vzaimosvyaz [Investment potential, investment attractiveness, investment climate: essence and interrelation]. New Science: Theoretical and Practical View. (117-1). 93-96. (in Russian).

Rozhnyatovskiy G.I., Nurzhits S.I., Vanchugov I.M., Khakimov A.R., Ishmurzin A.A., Ledyaev M.A., Prokofev V.A. (2020). Gazopererabatyvayushchaya otrasl Rossii, analiz i perspektivy ee razvitiya [Gas processing industry of Russia, analysis and prospects for its development]. Neftegazokhimiya. (2). 47-54. (in Russian). doi: 10.24411/2310-8266-2020-10210.

Sergeev S.A. (2019). Investitsionnaya privlekatelnost Rossiyskoy gazovoy promyshlennosti dlya kitayskikh investorov [Investment attractiveness of the Russian gas industry for Chinese investors] Moscow: KnoRus. (in Russian).

Sizova D.A., Sizova T.V., Volobuev N.A. (2020). Analiz faktorov investitsionnoy privlekatelnosti kompaniy neftegazovoy otrasli v Rossii i mire [Analysis of the factors of investment attractiveness of oil and gas companies in Russia and the world] Russian industry through the prism of national projects. 323-331. (in Russian).

Tsvirkun O.A., Mikhaylin L.K. (2021). Otsenka investitsionnoy privlekatelnosti finansovyh instrumentov neftegazovogo sektora [Assessment of the investment attractiveness of financial instruments in the oil and gas sector]. Journal of Economy and Entrepreneurship. (12(137)). 1000-1003. (in Russian). doi: 10.34925/EIP.2021.137.12.194.

Zakharov S.G. (208). Razrabotka dvukhfaktornoy modeli analiza investitsionnoy privlekatelnosti neftegazovogo kompleksa [Development of a two-factor model for analyzing the investment attractiveness of the oil and gas complex] Moscow. (in Russian).

Страница обновлена: 03.07.2025 в 14:04:31