Use and protection of private assets in the interest of ensuring state economic security

Ivanov A.A.1![]()

1 Институт проблем рынка Российской академии наук, Russia

Download PDF | Downloads: 10

Journal paper

Journal of Economics, Entrepreneurship and Law (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 13, Number 9 (September 2023)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=54773575

Abstract:

The purpose of the article is to show the ways and directions of using private assets in the framework of leveraged buy–out (LBO) solutions for companies, enterprises, and organizations of the real sector with above-average economic growth potentials. When writing the article, a set of general scientific and special research methods, including content, statistical, econometric analysis, as well as methods of scientific synthesis, was used. Results. Analysis of statistical data on the dynamics and structure of investments directed to fixed assets in the real sector of the Russian economy shows that economic security is declining in this area of assessment. In addition, the physical depreciation of fixed assets in the Russian economy is high, especially in terms of technical and technological support (machinery and equipment). Obviously, the problem is connected with the fact that investments directed to the development and support of intensive economic growth are not enough. Therefore, it is advisable to use private assets to solve this problem. The article offers recommendations on the use of private assets for the financed buyout of economic entities that meet criteria that are directly related to the prospects of economic growth: competitiveness, economic activity in the medium and high-tech sphere, and the presence of highly professional staff. The funded buyout of such enterprises, companies, and organizations will allow them to form the necessary financial and economic reserve for growth and development, which will contribute to increasing the level of economic security of the state.

Keywords: investments, economic growth, private assets, private capital, economic security, financed buyout

JEL-classification: E22, J28, P33, P45, R42

Введение. Частные активы – это особый вид активов, задействованных в экономическом обороте, которые образованы частные капиталом (капиталом физических и юридических лиц, не связанных с государством). В российской науке и в деловом обороте понятие "частные активы" используется крайне редко, поскольку обычно заменяется более привычными понятиями (частные инвестиции, частные прямые или целевые инвестиции, рискованные инвестиции или венчурный капитал [4, 5]). Но вместе с тем роль частных активов в стимулировании экономического роста и технологического прогресса сложно переоценить [7, 8].

Использование частных активов может иметь различные формы. Например, частные инвесторы могут использовать свои деньги для инвестирования в акции, облигации, недвижимость и другие виды активов. Они могут также владеть и управлять бизнесами, чтобы получать прибыль от продажи товаров и услуг.

Кроме того, частные активы могут использоваться для создания благотворительных фондов или фондов социальной ответственности компаний, которые направляют часть прибыли на решение социальных и экологических проблем [13–18].

Однако, использование частных активов также может иметь негативные последствия. Например, если частные инвесторы нацелены только на максимизацию прибыли, то они могут проигнорировать социальные и экологические проблемы, что может привести к негативным последствиям для общества и окружающей среды.

Таким образом, использование частных активов может иметь как позитивные, так и негативные последствия, и должно быть осуществлено с учетом социальных и экологических интересов общества.

Организация защиты частных активов является важным условием экономического роста и создания благоприятной среды для инвестирования и бизнеса. Она не только способствует защите прав частных собственников, но и позволяет повышать уровень жизни населения, содействуя созданию новых рабочих мест, развитию производства и науки.

Защита частных активов является важной частью системы экономической безопасности, поскольку обеспечивает стабильность и устойчивость национальной экономики. Частные активы могут включать в себя различные объекты, такие как недвижимость, ценные бумаги, банковские депозиты, интеллектуальную собственность, технологии, производственные мощности и другие активы. Защита частных активов может осуществляться через создание законодательства, регулирующего их использование и защищающего права собственности на них. Однако, помимо юридических мер, необходимо принимать и технические меры, такие как использование криптографических методов шифрования, многослойных систем безопасности, использование биометрических технологий и т.д.

Как правило, за рубежом и в научном понимании, и в деловом обороте целевое назначение частных активов (private equity) рассматривается в трех основных направлениях:

1) финансируемый выкуп, в рамках которого один хозяйствующий субъект выкупается другим хозяйствующим субъектом. При этом у первого субъекта меняется структура капитала (собственный дорогостоящий капитал замещается заемным капиталом с меньшей стоимостью). В дальнейшем происходит погашение заемного капитала и наращивание собственного капитала, после чего первый субъект продаётся новому собственнику, а второй субъект аккумулирует маржу снижения стоимости капитала на своих счетах;

2) венчурный капитал, направляемый, как правило, в высокотехнологичные проекты (стартапы) с высоким уровнем риска и быстрым потенциалом роста. После завершения проект выходит на публичное размещение ценных бумаг, венчурный инвестор получает доход на вложенный капитал, инициаторы проекта аккумулируют свои экономические выгоды. Хозяйствующий субъект, в рамках которого осуществляется проект, меняет собственников (состав держателей долей, паёв, акций в уставном капитале);

3) капитал роста, направляемый, как правило, в зрелые компании, которым необходимо диверсифицировать основную деятельность для получения (или максимизации) экономических выгод, недоступных конкурентам. При формировании капитала роста состав собственников не изменяется.

Чтобы обеспечить защиту частных инвестиций, необходимо принимать ряд мер, включая:

1. Изучение рисков - перед вложением денег в какой-либо проект или компанию, следует тщательно изучить риски, связанные с инвестицией. Это позволит принять обоснованное решение и избежать потерь.

2. Диверсификация портфеля - инвесторы могут снизить риски, связанные с инвестициями, путем распределения своих инвестиций между несколькими активами и секторами.

3. Проверка финансовых показателей - инвесторы должны тщательно изучить финансовые показатели компании, в которую они собираются инвестировать, включая ее баланс, отчет о прибылях и убытках, и поток денежных средств.

4. Использование услуг профессиональных инвестиционных консультантов - профессиональные инвестиционные консультанты могут помочь инвесторам с выбором правильных инвестиционных стратегий, а также предоставить советы по управлению инвестициями.

Что касается безопасности, то инвесторы должны быть осведомлены о потенциальных угрозах и принимать меры для их предотвращения с точки зрения безопасности.

Российская экономика, которая испытывает объективные проблемы с достаточностью инвестиций, необходимых для капитальных вложений, находится в экономически уязвимом состоянии вследствие этого. Соответственно, частные активы могут стать инструментов обеспечения экономический безопасности и способом финансирования инвестиционных потребностей реального сектора российской экономики.

Материалы и методы. В данной статье изложены теоретико-методические и практические аспекты использования частных активов для целей повышения экономической безопасности государства. В качестве методов исследования были использованы:

1) контентные методы, позволившие уточнить сущность и содержание понятия "частные активы";

2) аналитические методы, позволившие исследовать динамику инвестиций в реальном секторе экономики (инвестиции в основной капитал, состояние основных фондов);

3) методы научного синтеза, позволившие разработать рекомендации по использованию частных активов в целях повышения экономической безопасности.

Статистические данные, представленные в статье, были получены из официальных источников, включая информацию, публикуемую Федеральной службой государственной статистики (Росстат), а также некоторыми другими министерствами и ведомствами.

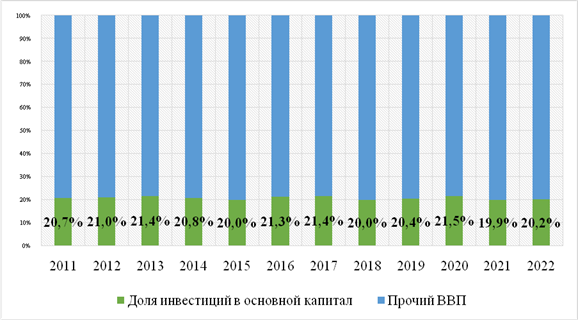

Результаты. В российской статистике, согласно Указу Президента РФ [1], сформирован перечень показателей для оценки экономической безопасности. В контексте темы данной статьи особый интерес представляют показатели, характеризующие динамику и структуру инвестиций в основной капитал, а также степень износа основных фондов. Согласно данным Росстата за период с 2011 года по 2022 год включительно доля инвестиций в основной капитал в российском ВВП не превышает 20-22% (рисунок 1).

Рис. 1. Динамика доли инвестиций, направляемых в основной капитал реального сектора российской экономики [12]

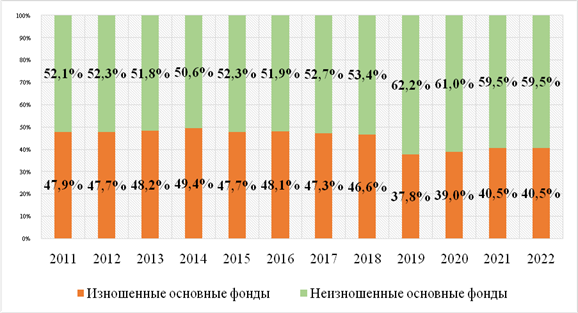

При этом, если принять во внимание степень износа основных фондов в российской экономике, то можно увидеть, что доля изношенных основных фондов постепенно увеличивается в период с 2011 по 2016 год включительно и резко снижается, начиная с 2019 года сразу на 8-10% (см. рис. 2).

Рис. 2. Динамика доли изношенных основных фондов в реальном секторе российской экономики [12]

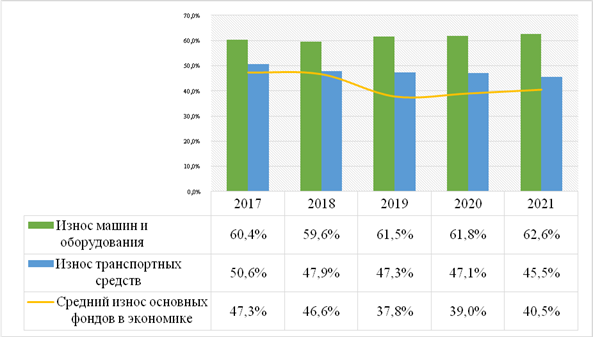

Ведущая причина резкого снижения уровня изношенности основных фондов в реальном секторе российской экономики в большей степени связана с изменением методологии статистического учёта в рамках этого экономического объекта. Это подтверждается также тем, что в сопоставимых ценах темпы роста инвестиций в российскую экономику невысокие и, например, за 2022 год составляют всего 4,6% к уровню 2021 года [11]. И кроме этого следует отметить, что Росстат учитывает только физический износ основных фондов, но не учитывает моральный износ. Вместе с тем, если обратиться к данным, характеризующим состояние техники и технологий в российском реальном секторе, то можно отметить, что физический износ машин и оборудования растёт, но на 5% снизился износ транспортных средств (рис. 3).

Рис. 3. Динамика доли изношенных технико-технологических основных фондов в реальном секторе российской экономики [12]

На рисунке 3 данные представлены за период 2017-2021 год включительно, данных за более ранние периоды и детализированных данных за 2022 год Росстат на момент написания этой статьи не опубликовал. Очевидно, что 2/3 основных фондов, включаемых в раздел "машины и оборудование", физически изношены и требуют замены.

В таблице 1 представлены данные о видах экономической деятельности с наиболее высоким уровнем износа основных фондов. Очевидно, что высокий уровень физического износа основных фондов, например, по виду "деятельность профессиональная, научная и техническая" не будет способствовать технологическому прогрессу, а, значит, будет сохраняться экстенсивный экономический рост. Высокий уровень износа фондов по виду "деятельность в области информации и связи" будет приводить к накоплению простоев, связанных с разрывом коммуникационных каналов.

Таблица 1

Динамика износа основных фондов по некоторым видам экономической деятельности [12]

|

Вид экономической

деятельности

|

2017

|

2018

|

2019

|

2020

|

2021

| ||||||||||

|

Всего*

|

М и О**

|

ТС***

|

Всего

|

М и О

|

ТС

|

Всего

|

М и О

|

ТС

|

Всего

|

М и О

|

ТС

|

Всего

|

М и О

|

ТС

| |

|

Транспортировка и

хранение

|

56,8%

|

71,1%

|

50,5%

|

55,7%

|

68,4%

|

46,5%

|

53,9%

|

71,9%

|

47,1%

|

53,9%

|

71,4%

|

43,7%

|

57,1%

|

73,8%

|

42,2%

|

|

Деятельность в области

информации и связи

|

60,5%

|

64,8%

|

64,3%

|

61,6%

|

65,4%

|

60,0%

|

61,3%

|

66,6%

|

61,3%

|

59,9%

|

66,3%

|

60,5%

|

58,9%

|

65,2%

|

44,5%

|

|

Деятельность

профессиональная, научная и техническая

|

43,5%

|

59,1%

|

46,9%

|

42,5%

|

58,8%

|

49,5%

|

46,1%

|

60,7%

|

48,0%

|

47,7%

|

62,6%

|

46,3%

|

49,1%

|

64,5%

|

55,7%

|

|

Деятельность в области

здравоохранения и социальных услуг

|

53,0%

|

69,9%

|

67,4%

|

52,7%

|

70,2%

|

65,3%

|

52,9%

|

68,3%

|

63,2%

|

52,2%

|

65,5%

|

58,4%

|

52,7%

|

63,9%

|

57,0%

|

** износ основных фондов в разделе "машины и оборудование"

*** износ основных фондов в разделе "транспортные средства"

Кроме этого темпы цифровизации экономики замедлятся. Высокий уровень износа фондов в области транспорта и логистики будет приводить к задержкам поставок материальной промежуточной и конечной продукции, а также к увеличению вероятности аварий на дорогах. И, наконец, высокий уровень износа основных фондов в области здравоохранения не позволит оказывать высококвалифицированную медицинскую помощь населению, что может привести к сокращению численности работоспособного населения.

Также следует отметить, что в России активно развивается инфраструктура для защиты частных активов в электронном виде. На территории страны работают различные центры обработки данных, которые оснащены современными системами безопасности и защиты.

Обсуждение. Представленные в предыдущем разделе этой статьи данные, указывают на то, что уровень экономической безопасности российской экономики снижается. Структурная реформация реального сектора, резко начавшаяся после событий на рубеже февраля/марта 2022 года, требует дополнительных инвестиций в наращивание и обновление основных фондов, в НИОКР, в создание новых логистических цепочек и в развитие профессиональной компетентности, работающих по найму [2, 3]. При этом бюджетные ресурсы, которые государство направляет в реальный сектор, во-первых, близки к исчерпанию, во-вторых, имеют конкретное ценовое назначение – государственная поддержка ВПК. Следовательно, проблема инвестиционного дефицита и, как следствие, проблема снижения экономической безопасности, должна решаться за счет интенсификации использования частного капитала и в том числе частных активов.

Безусловно, в условиях высокой неопределенности и при наличии недостаточно развитой институциональной базы защиты частных активов и прав их владельцев, будут иметь место сложности в направлении венчурного финансирования и финансирования капитала роста. Однако, частные активы могут быть использованы в направлении финансируемого выкупа. В частности, финансируемый выкуп может быть осуществлен в отношении тех малых и средних предприятий реального сектора, которые:

а) имеют потенциал роста и конкурентный потенциал выше среднего;

б) осуществляют основную деятельность в средне- и высокотехнологичном сегменте;

в) сформировали высокопрофессиональный штат работников.

Финансируемый выкуп таких предприятий может быть осуществлен в двух формах [9, 10]:

1) приобретение (при поддержке частных инвесторов или заемного/кредитного финансирования) действующей командой менеджеров (Management buyout – MBO);

2) приобретение внешней управленческой (менеджерской) командой (Management buy in – MBI).

Возможно также объединение двух указанных форм и тогда форма финансируемого выкупа будет иметь вид выкупа с участием руководства (Buy-in-management buyout – BIMBO).

Да, частные активы могут использоваться для финансирования финансируемого выкупа (LBO - leveraged buyout), который представляет собой форму поглощения компании, при которой большинство ее акций покупается частным инвестором или группой инвесторов с использованием заемных средств.

В рамках финансируемого выкупа инвесторы используют свои собственные средства, а также заемные средства, которые обычно обеспечиваются активами, приобретаемыми в результате сделки. Частные активы, такие как недвижимость, ценные бумаги, бизнес-активы и другие, могут быть использованы в качестве залога для получения заемных средств.

Финансируемый выкуп может быть выгоден для инвесторов, так как позволяет им приобретать контрольную долю в компании с использованием ограниченного количества собственных средств. Однако такая сделка также сопряжена с риском, поскольку заемные средства должны быть погашены, что может быть трудно, если компания не будет достаточно прибыльной.

Поэтому инвесторы, планирующие финансируемый выкуп, проводят тщательный анализ финансового состояния компании и ее потенциала, чтобы убедиться в ее прибыльности и увеличить шансы на успех.

Выбор той или иной формы финансируемого выкупа зависит, во-первых, от организационно-правового статуса выкупаемого хозяйствующего субъекта: публичная или непубличная компания. В случае, если компания публичная, то должен быть реализован механизм вывода компании из листинга биржи (public-to-private transaction). И, во-вторых, от тех причин, которые обусловили обращение компании к финансируемому выкупу. Таких причин несколько [6]:

а) высокие агентские издержки, связанные с согласованием мнений, координации действий и решений между собственниками (акционерами) и менеджментом компаний;

б) рост рисков инвестиционных проектов или рост долговой нагрузки на компанию при одновременно увеличении дивидендов собственникам (акционерам) и/или держателям облигаций;

в) быстрое увеличение транзакционных издержек, опосредующих функционирование и развитие компании, а также защита компании от недружественных слияний и поглощений;

г) неоцененность активов, потенциала роста и конкурентного потенциала компании текущими собственниками (акционерами).

Выводы. Таким образом, обобщая вышесказанное, мы можем говорить о том, что финансируемый выкуп – это предпринимательская или корпоративная сделка, которая позволяет компании, являющейся объектом выкупа, получить дополнительный капитал и действенные стимулы экономического роста при условии, что такая компания обладает достаточным конкурентоспособным потенциалом, но не может в полной мере освоить этот потенциал из-за внутренних организационно-управленческих проблем. И с этой точки зрения финансируемый выкуп, безусловно, является эффективной мерой по:

1) сохранению и приумножению деловой активности в российской экономике;

2) обеспечению притока частных инвестиций в реальный сектор для материально-технического и технологического обновления его инфраструктуры;

3) стимулированию инновационно-внедренческой активности и высокотехнологичных разработок.

Использование финансированного выкупа (LBO) в системе частных активов может иметь как положительные, так и отрицательные перспективы.

С одной стороны, финансированный выкуп может представлять собой эффективный способ для инвесторов приобрести компанию и увеличить ее стоимость, используя частные активы в качестве источника залога для получения заемных средств. Это позволяет инвесторам снизить степень ликвидности своих активов и увеличить свой капитал, что может привести к более высоким доходам в будущем.

С другой стороны, использование финансированного выкупа может быть связано с риском. Уровень заемных средств, используемых для финансирования сделки, может быть очень высоким, что может привести к значительной финансовой нагрузке на компанию. Кроме того, приобретение компании с использованием заемных средств может привести к значительному увеличению долга и уменьшению ликвидности, что может затруднить погашение кредитов и обеспечение дальнейшего роста компании.

В целом, использование финансированного выкупа в системе частных активов требует тщательного анализа финансового состояния компании и ее потенциала, а также грамотного планирования и управления рисками. Если все эти аспекты будут учтены и управляемы, то финансированный выкуп может стать эффективным инструментом для увеличения доходности инвесторов в системе частных активов.

Следовательно, привлечение и использование в реальном секторе российской экономики частных активов будет способствовать росту и укреплению экономической безопасности государства.

Таким образом, для обеспечения экономической безопасности национального хозяйства России посредством защиты частных активов, возможно использование различных механизмов и инструментов, но конкретные особенности организационной модели такой защиты требуют дополнительного изучения и определения.

References:

Abdullaev A.M., Zemlyanskiy D.Yu., Kalinovskiy L.V., Medvednikova D.M., Chuzhenkova V.A. (2022). Klyuchevye trendy sotsialno-ekonomicheskogo razvitiya gorodov Rossii v period 2015-2020 gg [Key trends of socio-economic development of Russian cities in 2015-2020] Trends in the spatial development of modern Russia and priorities of its regulation. 349-353. (in Russian).

Austin N., Phalippou L. (2022). Decomposing value gains – the case of the best leveraged buy-out ever Journal of Corporate Finance. 81 102317. doi: 10.1016/j.jcorpfin.2022.102317.

Davis S.J., Haltiwanger J.C., Handley K., Lipsius B., Lerner J., Javier M. The Economic Effects of Private Equity BuyoutsSsrn.com. Retrieved May 03, 2023, from https://ssrn.com/abstract=3465723

Gusev M.S. (2023). Strategiya ekonomicheskogo razvitiya Rossii–2035: puti preodoleniya dolgosrochnoy stagnatsii [Strategy of economic development up to 2035: overcoming long-term stagnation]. Problems of forecasting. (2(197)). 18-29. (in Russian). doi: 10.47711/0868-6351-197-18-29.

Indahl R., Jacobsen H.G. (2019). Private equity 4.0: Using ESG to create more value with less risk Journal of Applied Corporate Finance. 31 (2). 34-41. doi: 10.1111/jacf.12344.

Ivanova Yu.O., Andreev N.V., Pozdnyakov K.K. (2021). Razrabotka modeli vliyaniya industrii turizma i gostepriimstva na ekonomicheskiy rost [The impact of the tourism and hospitality industry on economic growth: model design]. Journal of Economics, Entrepreneurship and Law. 11 (12). 2979-2992. (in Russian). doi: 10.18334/epp.11.12.114054.

Kushnikov E.I., Khadzhinov L.V. (2022). Nekotorye aspekty otsenki vliyaniya obrazovaniya na ekonomicheskiy rost [Some aspects of assessing the impact of education on economic growth]. Russian Journal of Innovation Economics. 12 (1). 535-550. (in Russian). doi: 10.18334/vinec.12.1.114061.

Kvashnina I.A. (2019). Novye tendentsii v globalnyh potokakh pryamyh investitsiĭ [New trends in the global flows of direct investments]. Bulletin of the Institute of Economics of RAS. (4). 125-133. (in Russian). doi: 10.24411/2073-6487-2019-10050.

Lambert M., Moreno N., Phalippou L., Scivoletto A. Employee Views of Leveraged Buy-Out TransactionsSsrn.com. Retrieved May 03, 2023, from https://ssrn.com/abstract=3926300

Ovcharov A.O., Ovcharova T.N., Marenov N.O. (2022). Venchurnyy kapital: vozmozhnosti ispolzovaniya zarubezhnogo opyta investirovaniya v Rossii [Venture capital: opportunities to use foreign investment experience in Russia]. Vestnik Universiteta. (1). 117-123. (in Russian). doi: 10.26425/1816-4277-2022-1-117-123.

Solskaya I.Yu., Grosheva N.B. (2020). Ekonomicheskiy rost kak strategicheskaya tsel razvitiya Irkutskoy oblasti [Economic growth as a strategic goal of the Irkutsk region development]. Russian Journal of Innovation Economics. 10 (2). 783-792. (in Russian). doi: 10.18334/vinec.10.2.100917.

Sukhanova T.V. (2018). Ekonomicheskiy rost i sotsialnoe neravenstvo – globalnye problemy sovremennosti [Economic growth and social inequality - the global problems of our time]. Russian Journal of Labor Economics. 5 (4). 925-934. (in Russian). doi: 10.18334/et.5.4.39540.

Sukhanova T.V. (2019). Ekonomicheskiy rost i okhrana okruzhayushchey sredy – prioritetnye tseli ustoychivogo razvitiya obshchestva [Economic growth and environmental protection is a priority of sustainable development of society]. Journal of International Economic Affairs. 9 (1). 373-382. (in Russian). doi: 10.18334/eo.9.1.39932.

Sukharev M.V. (2020). Neravenstvo i ekonomicheskiy rost v regionakh Rossii [Inequality and economic growth in Russia's regions]. Journal of Economics, Entrepreneurship and Law. 10 (12). 2963-2976. (in Russian). doi: 10.18334/epp.10.12.111203.

Wright M., Thompson S., Robbie K. (1992). Venture capital and management-led, leveraged buy-outs: a European perspective Journal of Business Venturing. 7 (1). 47-71.

Страница обновлена: 28.04.2025 в 02:37:41

Russia

Russia