Business challenges and how to raise the capital to get financed

Udaltsova N.L.1

1 Финансовый Университет при Правительстве Российской Федерации, Russia

Download PDF | Downloads: 20

Journal paper

Journal of Economics, Entrepreneurship and Law (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 13, Number 7 (July 2023)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=54310343

Abstract:

The results of the analysis of the main problems of launching a business in the modern economy of Russia, which are caused by the difficulties of attracting capital to finance entrepreneurial and investment projects, are presented. The most priority direction of launching a business in 2023 is the implementation of an innovative startup project. This is a priority area of entrepreneurial activity for aspiring businessmen who are focused on the results of digital transformation and are interested in adapting their business model to the new needs of society. To date, there is an increased level of competition in the market. Negative conditions of the external economic environment have been formed. These conditions reduce the volume of the market for financing small companies and startup projects. The importance of innovation-oriented projects at the beginning of entrepreneurial activity is considered. The main forms of capital raising for financing innovative and investment projects are analyzed. Trends in the financing of innovation-oriented companies and startups in the Russian economy are identified. The results of the study allow to identify the main problems not only of starting a business but also of raising capital to finance it.

Keywords: business start-ups, raising capital, investment projects, start-up projects, project financing

JEL-classification: M11, M21, G31, G32

ВВЕДЕНИЕ

Актуальность научного исследования по проблеме запуска бизнеса и привлечения финансового и инвестиционного капитала в реализацию предпринимательских и инновационных проектов обусловлена современными событиями, которые ухудшают общий уровень инвестиционного климата в стране и деловой активности субъектов предпринимательства. Частные, венчурные и иностранные инвесторы становятся более осторожными в выборе объекта инвестирования. А традиционные формы финансирования проектной деятельности предпринимателей при запуске собственного дела, как собственные средства и банковские кредиты становятся менее доступны. При этом инновационные формы инвестирования, как краудфандинг, краудинвестинг и ISO (токенизация) так и остаются малозначительными сферами привлечения финансового капитала предпринимателями в России.

На сегодняшний день, наблюдаются условия ведения предпринимательской деятельности, где масштабирование и цифровая трансформация бизнеса требуют от предпринимателей осуществления инвестиций и капитальных вложений с целью реализации инвестиционных проектов. Однако ощутимые проблемы и барьеры дефицита финансовых ресурсов и капитала приводят к необходимости поиска альтернативных источников финансирования, которые не ограничиваются лишь банковским кредитованием или личными средствами.

В качестве основных направлений инвестиционного проектирования в современности наиболее актуальными, по нашему мнению, являются инновационные инвестиционные проекты. Инновационное проектирование обусловлено текущим этапом цифровой трансформации экономики. Современная практика коммерческих организаций требует разработки и внедрения информационных технологий, инноваций и нового оборудования, которые совершенствуют экономическую деятельность, трансформируя бизнес-процессы, стратегию, продукцию и бизнес-модель компании.

Цель научного исследования состоит в выявлении и систематизации ключевых проблем привлечения финансовых ресурсов в предпринимательские и инновационные проекты.

Научная новизна заключается в выявлении закономерностей и тенденций, формирующих основные проблемы не только запуска инновационно-ориентированного бизнеса, но и привлечения предпринимателями инвестиционного капитала для его финансирования.

ЛИТЕРАТУРНЫЙ ОБЗОР

Отечественными исследователями рассматриваются вопросы развития методов и механизмов, способных обеспечить финансирование запуска бизнеса и привлечения капитала для его финансирования. Так, например, В.А. Косьянов В.А., В.В. Куликов и Е.Л. Гольдман Е.Л. рассматривают основные проблемы развития венчурного финансирования в России [5]. Исследователи считают, что основными причинами формирования данных проблем являются институциональные факторы, связанные с низким уровнем инвестиционного и делового климата в стране. Схожие идеи можно увидеть в научной работе Е.И. Холин и Н.А. Калмакова. Исследователи считают, что выбор источников финансирования инновационной деятельности и предпринимательства являются стратегической проблемой [10].

Е.В. Ялунер и Я.А. Быструхина считают, что одним из наиболее эффективных способов финансирования запуска инновационного бизнеса является поддержка бизнес-инкубатора. Его инструменты и финансы доступны для субъектов малого и среднего предпринимательства [11]. При этом И.В. Раева считает, что основным критерием для привлечения финансов со стороны бизнес-инкубаторов является инновационная ориентированность стартапа, его команда, бизнес-план и идея с продуктом [9]. Исследовательница К.В. Наминова, исследуя проблемы привлечения капитала для финансирования запуска бизнеса, разработала рекомендации по формированию стратегии привлечения инвесторов стартап-предпринимателями [6].

В то же время необходимо отметить, что практически нет исследовательских работ, которые бы содержали информацию о возможных способах решения проблем запуска бизнеса из-за ограничения финансового капитала. При этом, нет исследований, которые бы анализировали современные события и уникальные условия рынка венчурного финансирования в России, значительно ухудшившиеся из-за принятых международных санкций. Это обусловило необходимость исследования в данном направлении.

ОСНОВНАЯ ЧАСТЬ

Запуск бизнеса требует ответа на важные вопросы: какой продукт предложить рынку; будет ли он востребован; где найти источники финансового обеспечения предпринимательской деятельности?

При определении потенциальных продуктов рынка, как мы уже во введении установили, приоритетными будет сфера инновационной деятельности, где производство предполагает выпуск новых товаров и услуг, улучшающих качество прежней продукции, и позволяя удовлетворять новые потребности рынка.

К основным субъектам финансирования инновационной деятельности, которые инвестируют в различные проекты инновационно-ориентированного характера, можно отнести государство, крупные корпорации, малые и средние предприятия (в том числе стартапы), венчурные фонды, бизнес-инкубаторы, бизнес-акселераторы, коммерческие банки, технопарки, лизинговые компании, страховые компании, консалтинговые и аналитические агентства, учреждения образования, научно-исследовательские институты и другие [10].

Предприниматели, которые являются учредителями и управляющими стартап-проектов, сталкиваются с проблемами, связанными с привлечением финансирования. Как правило, собственные средства и личные финансы не являются объективным способом решения данной проблемы, поскольку инвестиции требуются в значительных объемах. Поэтому ведется работа по поиску альтернативных источников привлечения капитала для запуска бизнеса, поскольку банковское кредитование, как правило, для инновационно-ориентированных предпринимателей недоступно.

По состоянию на 2023 г. можно определить следующие факторы, которые свидетельствуют о финансовых проблемах развития банковского кредитования коммерческих проектов и стартапов в России, как [8]: завышенный уровень процентных ставок на банковские продукты инвестиционного кредитования, из-за чего стартап-проекты не способны воспользоваться банковскими займами, поскольку их обслуживание будет превышать месячный бюджет организации деятельности; низкий уровень эффективности механизма перераспределения избыточной ликвидности в банковском секторе, из-за чего большая часть свободных денежных средств банков не направляются на инвестиционное кредитовании и т. д., а остаются в резервах, что соответственно лишает возможности стартапов в привлечении данных ресурсов; высокие риски операций по инвестиционному банковскому кредитованию, которые не совпадают с заинтересованностью современных банков России проводить ту деятельность по предоставлению кредитов, которая наименее рискованная.

Организация проектной деятельности стартапами актуальным направлением бизнес-деятельности предпринимателей, где целью является запуск инновационного и революционного продукта. Важнейшей задачей для проектного менеджмента компании, которое занимает предпринимательскими и инновационными проектами, является рациональное распределение финансовых ресурсов между теми наиболее привлекательными продуктами [5].

Из-за долгосрочного периода реализации многих проектов, спрогнозировать точные результаты затруднительно. Поэтому приходится обращаться к комплексному подходу оценки экономической эффективности инновационных проектов без привязки к определенному результату. Просуммировав различные оценки, можно определить наиболее инвестиционно привлекательные направления проектной деятельности [9].

В современной практике развития инновационных проектов в России можно определить следующие популярные типы инвесторов, как: бизнес-ангелы; венчурные фонды; бизнес-инкубаторы; бизнес-акселераторы [6].

Чтобы определить, как каждый из вышерассмотренных типов инвесторов может повлиять на успешность инновационных стартапов и бизнеса, проанализируем их преимущества и недостатки (см. табл. 1).

Таблица 1 – Преимущества и недостатки типов инвесторов при финансировании деятельности инновационных стартапов [1].

|

Тип

инвестора

|

Преимущества

|

Недостатки

|

|

Бизнес-ангел

|

Сохраняется

право собственности

Меньшие риски при инвестировании |

Потеря

полного контроля над управление

Потеря доли прибыли организации |

|

Бизнес-акселератор

|

Рост

престижа и имиджа стартапа

Предоставление не только финансовой, но и иной помощи |

Передача

части акций

Требования быстрого роста от инвесторов |

|

Бизнес-инкубатор

|

Предоставление

безвозмездной помощи

Отсутствует требование к доле собственности |

Возможна

потеря интеллектуальной собственности из-за кражи

Низкий профессионализм сотрудников |

|

Венчурные

фонды

|

Долгосрочный

период финансирования

Выгодные условия инвестирования Предоставление юридической и управленческой помощи |

Жертвуется

доля собственности

Подвержены внешнему контролю и управлению Требования возврата инвестиций |

Таким образом, каждый тип инвестора имеет свои преимущества и недостатки при привлечении в целях финансирования инновационной и проектной деятельности стартапов. В связи с этим, выбор типа инвестора для финансового обеспечения инновационного стартапа влияет на его успешность, включая экономическую эффективность и финансовую результативности. Поэтому важно учитывать подробную характеристику самого объекта инвестирования, от его целей и конкурентных позиций. Они, в свою очередь, влияют на выбор наиболее оптимального источника финансирования проектной и инновационной деятельности, что формирует успешность стартапа [11].

С учетом современных реалий, которые связаны с международными санкциями, экономическая нестабильность российской экономики приводит к волатильности финансовых рынков. Доступ к собственным и заемным источникам финансов становится более затруднительным, из-за чего предпринимательские субъекты проводят поиски альтернативных способов финансирования проектной деятельности. Среди них бюджетные средства.

В бюджетах бюджетной системы Российской Федерации, в том числе в рамках государственных программ, могут предусматриваться бюджетные ассигнования на осуществление бюджетных инвестиций в форме капитальных вложений в объекты государственной собственности [12].

Главной характеристикой бюджетного инвестирования при привлечении капитала в предпринимательские и инновационные проекты является то, что в качестве инвестора выступает не частное лицо, а само государство. Из-за этого процесс подотчетности будет ужесточен, поскольку государственное финансирование проектной деятельности требует строгого соблюдения установленных параметров, норм и прогнозируемых результатов в реализации проектов.

Анализируя формы государственной финансовой поддержки бизнес-проектов и начинающих предпринимателей в России, стоит выделить традиционные механизмы помощи, как:

1. Субсидирование малого предпринимательства.

2. Предоставление государственного имущества на льготных условиях аренды.

3. Финансовое стимулирование через Программу Минэкономразвития.

4. Финансовое стимулирование через Программу Корпорации МСП.

5. Финансовое стимулирование через Программу МСП Банка.

Субсидирование малого предпринимательства это прямая денежная помощи субъектам МСП, которые федеральные, региональные или местные власти на конкурсной основе выделяют на покупку оборудования, сырья или даже чего-то нематериального, например патента. Предоставление государственного имущества на льготных условиях аренды заключается в отсрочки арендных платежей за пользование объектами государственного и муниципального имущества. На 1 июня 2022 года было заключено 5948 дополнительных соглашений об аренде 17 958 объектов недвижимости, принадлежащих муниципальным образованиям. Отсрочку и освобождение получили 1256 арендаторов, сообщает представитель Минэкономразвития [13].

Финансирование через Программу Минэкономразвития заключается в предоставлении предприятием малых и средних форм хозяйствования бюджетного субсидирования, которое позволяет направлять его в целях капитальных вложений при разработке и реализации инновационных проектов. Финансовое стимулирование через Программу МСП Банка заключается в предоставлении прямых гарантий для получения банковских кредитов и помощи в пользовании кредитными ресурсами при недостаточности залогового обеспечения. В 2022 г. объем финансирования через Программу МСП Банка продемонстрировал снижение с 15,5 млрд руб. до 11,8 млрд руб., что отражает снижение роли данного механизма финансовой поддержки малого предпринимательства в РФ [15].

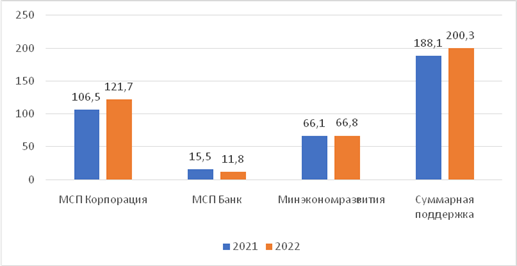

На графике рис. 1 изображена динамика структуры финансовой поддержки малых предприятий по конкретным программам.

Рисунок 1 – Динамика финансовой поддержки малых предприятий, в млрд руб. [14].

Таким образом, основную поддержку предоставляет Корпорация МСП. В 2022 г. произошел рост финансовой помощи с 106,5 млрд руб. до 121,7 млрд руб. Корпорация на 67,7% принадлежит государству и на 32,3% государственному Внешэкономбанку. Докапитализация корпорации проводится из федерального бюджета.

Однако работа данных программ неоднозначная. Объем финансирования, который предоставляется в рамках деятельности Корпорации МСП не позволяет закрывать все актуальные потребности бизнес-проектов России. Зачастую диапазон финансовой помощи и субсидий, которые предоставляются государством инновационно-ориентированным предприятия, составляет в диапазоне 300 – 500 тыс. руб. Это около 5 тыс. долл. США, которых недостаточно для запуска потенциального бизнес-проекта. В особенности, если речь идет о инновационной сфере или отрасли информационно-коммуникационных технологий, где лишь программное обеспечение с оборудованием будут стоить дороже, чем первоначальный взнос от государства.

Ключевым отличием венчурного финансирования от традиционных методов финансового обеспечения бизнес деятельности начинающих предпринимателей заключается в высокой степени риска для вложенных инвестиций. Деятельность венчурных инвесторов при финансировании бизнес-проектов характеризуется тем, что объектом инвестиционной деятельности выступают молодые высокотехнологичные компании, проекты которых означают реализацию инновационной бизнес-идеи; а также тем, что диапазон финансирования имеет долгосрочный характер и длится в основном от 5 до 10 лет.

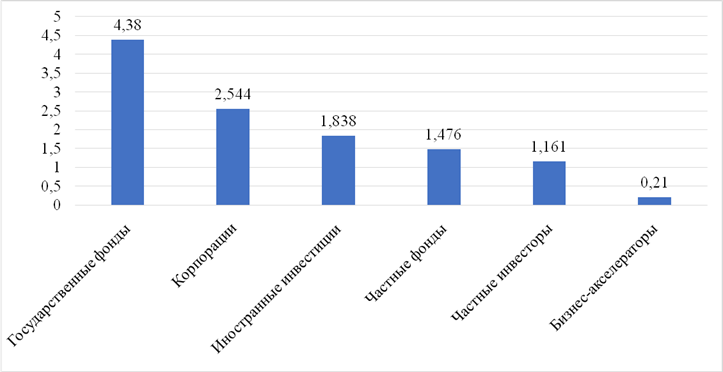

На рис. 2 изображена структура рынка венчурного финансирования инвестиционных проектов в России в 2021 г. по основным участникам.

Рисунок 2 – Структура рынка венчурного финансирования в России по основным участникам в 2021 г., в млрд руб. [13].

Анализируя российскую практику, стоит отметить, что основным участником рынка венчурного финансирования в России, являются не венчурные фонды, а именно государство. В периоде за последнее время было выделено 4,38 млрд руб., которые направлены на обеспечение финансовыми ресурсами и инвестиционным капиталом предприятий, проводящих активную инновационно-ориентированную предпринимательскую деятельность.

Текущее состояние национальной экономики, финансовой системы и финансовых рынков в России имеет влияние на тенденции и перспективы развития инвестиций в бизнес-проекты. Это обусловлено продолжением негативного влияния масштабных международных санкций, приводящих к тому, что зачастую инвестиции привлекают только те предпринимательские и инновационные проекты, которые находятся не на этапе запуска и идеи, а на этапе уже проработанного продукта, имея сплоченную команду и настроенные бизнес-процессы [7].

В 2021 г. рынок финансирование стартап-проектов в России продемонстрировал рекордные показатели, восстановив утраченные позиции в период пандемии 2020 г. Однако в 2022 г. проблемы привлечения капитала в инновационные проекты привели к тому, что объем финансирования снизился практически на 70% (с 2,93 млрд долл. США до 819 млн долл. США) [3].

Прогнозные модели аналитиков свидетельствуют о том, что в 2023 г. негативный тренд снижения инвестиций в стартап-проекты продолжается. С учетом текущих факторов внешней бизнес-среды существует высокая вероятность того, что объем всех сделок на рынке финансирования достигнет 400 млн долл. США. Это будет минимальным показателем в периоде с 2016 г.

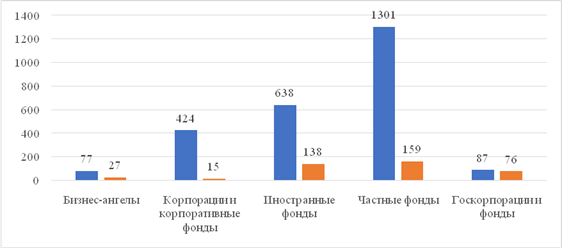

Общую структуру изменения объема финансирования бизнес-проектов инновационных предпринимателей изобразим на графике рис. 3.

Рисунок 3 – Структура финансирования стартап-проектов в России по основным участникам в 2021-2022 гг., в млрд долл. США [15].

Основную долю финансирования проектов занимали частные фонды, однако в периоде с 2021 по 2022 гг. привлечение капитала от них снизилось с 1,301 млрд долл. до 159 млн долл. В процентном соотношение наибольшее снижение произошло при привлечении финансирования от корпораций и корпоративных фондов (с 424 млн долл. до 15 млн долл.). Этих инвестиций стало меньше даже, чем от бизнес-ангелов (27 млн долл. в 2022 г.). Наименьшее снижение произошло при привлечении капитала со стороны государственных корпораций и фондов (с 87 млн долл. до 76 млн долл.) [4].

ЗАКЛЮЧЕНИЕ

Таким образом, подытожив, можно заключить, что современный этап финансирования бизнес-проектов переживает тенденцию рекордного падения, что обусловлено негативным влияние международных санкций, ухудшающих инвестиционный климат в стране и снижая уровень деловой активности субъектов предпринимательства. Из-за этого объемы венчурного и других форм финансирования в инновационные проекты снижаются. Данные тенденции приводят к острой нехватке финансов для начинающих предпринимателей России, которые вынуждены проводить: а) оптимизацию бюджета бизнес-плана; б) поиск собственных средств для самофинансирования проекта; в) проводить работу с различными представителями инвесторов, предлагая компромисс по уступке доли собственности и получения прибыли.

Традиционные формы финансирования бизнес-проектов, как инвестиционное и коммерческое кредитование банков, и государственная финансовая поддержка, ограничены для инновационно-ориентированных бизнес-проектов, не имеющих длительную историю своей коммерческой деятельности, а также из-за того, что данные способы финансирования зачастую не способны покрыть даже стартовый запуск бизнеса. Коммерческие банки, предлагающие инвестиционное кредитование, лично не заинтересованы в стремительном развитии данного направления банковского бизнеса, отдавая предпочтение потребительскому кредитованию, которое предполагает получение большей величины маржи прибыльности [2].

По нашему мнению, перспективы решения проблемы привлечения финансового капитала при инвестировании в предпринимательские и инновационные проекты российских стартаперов и предпринимателей зависят от комплексного подхода принятия решений, направленных на повышение инвестиционной привлекательности экономики, совершенствования механизма нормативно-правовой защиты частных инвесторов, а также от стимулирования со стороны Банка России деятельности коммерческих банков в сегменте инвестиционного кредитования.

References:

Eroshenko E.P. (2019). Razvitie ekosistemy predprinimatelstva v regionakh Rossiyskoy Federatsii kak osnova sozdaniya uspeshnyh startapov [Development of entrepreneurship in the regions of the russian federation as a basis for creating successful startups]. Journal of Economics, Entrepreneurship and Law. (2). 123-134. (in Russian).

Glezman L.V. (2022). Razvitie malogo i srednego predprinimatelstva v novyh usloviyakh regionalnogo prostranstva [Development of small and medium-sized business in a new regional environment]. Journal of Economics, Entrepreneurship and Law. (7). 1855-1868. (in Russian).

Kholin E.I., Kalmakova N.A. (2019). Problema strategicheskogo vybora istochnikov finansirovaniya innovatsionnoy deyatelnosti organizatsiy [The problem of strategic choice of sources of financing of innovative activity of organizations] Management in modern systems. 537-543. (in Russian).

Kosyanov V.A., Kulikov V.V., Goldman E.L. (2021). Problemy razvitiya venchurnogo finansirovaniya v Rossii: institutsionalnye aspekty [Problems of venture financing development in Russia: institutional aspects]. Economics: Yesterday, Today and Tomorrow. (1-1). 9-16. (in Russian). doi: 10.34670/AR.2021.28.69.001.

Naminova K.V. (2022). Strategiya privlecheniya investorov dlya razvitiya startapa [Strategy for attraction of investors for the development of a start-up]. Moscow Economic Journal. (9). 41. (in Russian).

Raeva I.V. (2021). Startap: ponyatie, osobennosti, metody otsenki [Startups: concept, features, evaluation methods]. Privity in the Russian Federation. (6 (237)). 45-55. (in Russian).

Sannikov D.V. (2022). Analiz sovremennogo sostoyaniya mer podderzhki malogo i srednego predprinimatelstva v Rossii v usloviyakh koronakrizisa [Analysis of the current state of measures to support small and medium-sized businesses in Russia amidst the coronacrisis]. Journal of Economics, Entrepreneurship and Law. (6). 1693-1708. (in Russian).

Speshilova N.V., Dedeeva S.A., Galushko M.V., Arkova O.V. (2022). Sovremennoe sostoyanie bankovskoy sistemy v RF [The current state of the banking system in the Russian Federation]. Journal of Economy and Entrepreneurship. (6). 127-132. (in Russian).

Veretennikova A.Yu. (2022). Modelirovanie potentsiala razvitiya sovmestnogo finansirovaniya i investirovaniya v regionakh Rossii [Modelling the development potential of joint financing and investments in Russian regions]. Russian Journal of Innovation Economics. (4). 2269-2284. (in Russian). doi: 10.18334/vinec.12.4.116522.

Volkova I.A., Galynchik T.A. (2023). Ekonomicheskiy potentsial regiona: problemy i perspektivy razvitiya malogo i srednego predprinimatelstva [The economic potential of the region: problems and prospects for the development of small and medium-sized businesses]. Journal of Economics, Entrepreneurship and Law. (2). 331-342. (in Russian).

Yaluner E.V., Bystrukhina Ya.A. (2020). Analiz effektivnosti instrumenta «biznes-inkubator» dlya podderzhki subektov malogo i srednego predprinimatelstva [Analysis of the effectiveness of the «business incubator» tool for supporting small and medium-sized businesses] Strategies for the development of entrepreneurship in modern conditions. 156-158. (in Russian).

Страница обновлена: 26.05.2025 в 14:40:30

Russia

Russia