Теоретические аспекты исследования финансового капитала

Коновалова М.Е.1, Абузов А.Ю.1

1 Самарский государственный экономический университет, Россия, Самара

Скачать PDF | Загрузок: 54 | Цитирований: 2

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 17, Номер 4 (Апрель 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=53760177

Цитирований: 2 по состоянию на 07.12.2023

Аннотация:

Финансовый капитал играет важную роль в экономической системе и является одним из ключевых факторов, влияющих на глобальное развитие. Изучение теоретических аспектов исследования финансового капитала позволяет выявить основные механизмы его функционирования и определить перспективы развития финансовой системы.

Цель исследования состоит в развитии теоретические представлений о сущности финансового капитала как экономической категории, выявлении особенностей его функционирования в условиях трансформации социально-экономической системы под воздействием внешних и внутренних шоков.

Гипотеза исследования - интеграция различных теоретических подходов к исследованию финансового капитала может привести к более глубокому пониманию его роли в экономическом развитии, социальном благополучии и устойчивости экономических систем. Данная гипотеза предполагает, что существующие теоретические подходы к изучению финансового капитала, хотя и разнообразны, и порой противоречивы, могут коррелироваться между собой и дополнять друг друга. Проанализировав и объединив основные идеи и концепции, предложенные разными авторами, можно получить более полное и сбалансированное представление о взаимосвязях между финансовым капиталом и ключевыми аспектами экономики, социального развития и устойчивости. Для проверки данной гипотезы в рамках статьи критически проанализированы существующие теоретические подходы и выявлены возможные точки соприкосновения и сходства между ними. Такой анализ позволяет сделать вывод о вкладе различных теорий в объяснение роли финансового капитала в экономике и обществе.

Научная новизна статьи заключается в интеграции и синтезе различных теоретических подходов к исследованию финансового капитала и их систематизации, что позволяет выявить новые взаимосвязи между ними, способствуя более глубокому пониманию роли финансового капитала в экономике и обществе

Ключевые слова: финансовый капитал, исследование финансового капитала, теоретические аспекты, концепции, теории

JEL-классификация: A11, A12, G00, G10, G32

Введение

Финансовый капитал играет центральную роль в современной экономике, обеспечивая ресурсное обеспечение для развития отраслей, предприятий и инновационной деятельности. Однако вопросы, связанные с теоретическими аспектами исследования финансового капитала, остаются предметом значительных научных дискуссий и разногласий. В рамках данной статьи, мы стремимся представить обзор основных концепций, подходов и дискуссий в исследовании финансового капитала, а также их влияние на теорию и практику.

В истории экономической мысли выделяются несколько ключевых теоретических направлений, которые затрагивают различные аспекты финансового капитала. Среди них можно выделить: классические теории капитала, теории финансовой стабильности, теории корпоративного управления, теории неравенства и редистрибуции, теории инноваций и предпринимательства, а также теории институционального развития и корпоративной социальной ответственности.

В рамках этих теоретических направлений выделяются различные подходы, акцентирующие внимание на разных аспектах финансового капитала и его влияния на экономические процессы. Некоторые авторы акцентируют внимание на макроэкономическом уровне, исследуя механизмы финансовой стабильности, институциональное развитие и регулирование финансовых рынков. Другие авторы сосредотачиваются на микроэкономическом уровне, рассматривая вопросы корпоративного управления, инноваций и предпринимательства, а также социальной ответственности и этических аспектов в деятельности корпораций.

Структура статьи предполагает последовательное изложение материала, охватывающего различные теоретические направления и подходы к исследованию финансового капитала. Таким образом, статья направлена на систематизацию и анализ различных теоретических подходов к изучению финансового капитала, их основных принципов и методов исследования. На основе обзора литературы авторы статьи стремятся выявить ключевые разногласия и сходства между подходами к пониманию роли финансового капитала в экономике учеными, а также определить возможные направления для дальнейшего развития научного дискурса в этой сфере.

Теории и подходы к пониманию роли финансового капитала в экономике и обществе

Теоретические аспекты исследования финансового капитала включают в себя ряд ключевых концепций и подходов, направленных на анализ и понимание основных механизмов и принципов, лежащих в основе формирования, распределения и использования финансового капитала.

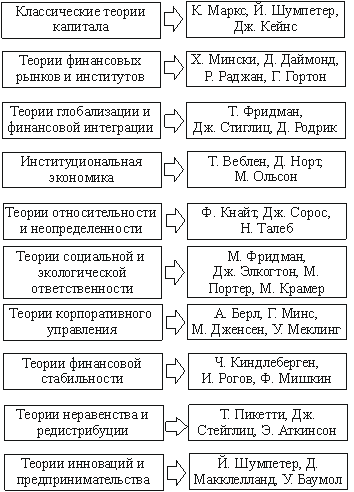

Анализ научной литературы по исследуемой теме позволяет систематизировать труды и подходы авторов.

Целесообразно, по нашему мнению, выделить следующие подходы.

1. Классические теории капитала – это работы К. Маркса, Шумпетера, Кейнса и других классиков экономической теории, которые предоставляют основные понятия и подходы к анализу финансового капитала, его связи с другими формами капитала и его роли в экономической системе.

2. Теории финансовых рынков и институтов - исследования, которые фокусируются на анализе деятельности банков, финансовых корпораций и других институтов, влияющих на формирование и использование финансового капитала, а также на регуляцию и контроль за их деятельностью.

3. Теории глобализации и финансовой интеграции - работы, которые рассматривают процессы глобализации и интеграции мировых финансовых рынков, их влияние на движение и распределение финансового капитала, а также возникающие вызовы и проблемы.

4. Институциональная экономика - подходы, которые учитывают роль институтов, норм и правил в процессе формирования и функционирования финансового капитала, а также анализируют влияние институциональных изменений на экономические процессы и структуры.

5. Теории относительности и неопределенности - работы, которые исследуют финансовый капитал с учетом неопределенности и рисков, связанных с его использованием, а также изучают механизмы управления и смягчения данных рисков.

6. Теории социальной и экологической ответственности - подходы, рассматривающие вопросы воздействия финансового капитала на общество и окружающую среду, а также проблемы его этичного и устойчивого использования, которые направлены на достижение долгосрочного благополучия.

7. Теории корпоративного управления - работы, анализирующие механизмы управления финансовым капиталом внутри компаний, включая роль акционеров, советов директоров, менеджмента и других заинтересованных сторон, а также проблемы управленческого контроля и стимулов.

8. Теории финансовой стабильности - исследования, рассматривающие факторы, влияющие на стабильность финансовой системы, а также механизмы предотвращения и смягчения последствий финансовых кризисов, связанных с дисбалансами в области финансового капитала.

9. Теории неравенства и редистрибуции - работы, изучающие влияние финансового капитала на социальное и экономическое неравенство, а также механизмы его распределения между различными слоями населения и государственной регуляции в этой сфере.

10. Теории инноваций и предпринимательства - подходы, рассматривающие связь финансового капитала с процессами инноваций и предпринимательства, а также его роль в стимулировании экономического роста и технологического развития.

Рисунок – Систематизация взглядов на теорию финансового капитала

Источник: составлено авторами

Изучение этих теоретических аспектов исследования финансового капитала позволяет получить глубокое понимание механизмов его функционирования в экономической системе, выявить ключевые факторы, определяющие его развитие, и определить возможные направления для совершенствования финансовой системы и повышения ее эффективности.

Ключевые дискуссии, сходства и разногласия между подходами

К. Маркс, Й. Шумпетер и Дж. Кейнс – три ключевых мыслителя, чьи идеи оказали значительное влияние на понимание сущности и роли финансового капитала, разделяя общее понимание его важности для экономического развития, каждый из них подходил к этому вопросу с разных точек зрения, что привело к значительным различиям в их теоретических предпосылках и выводах.

К. Маркс исследует формирование и накопление финансового капитала в контексте общественно-экономической системы. Его основной фокус на эксплуатацию рабочего класса объясняется критическим отношением к капитализму. «Сущность капитала состоит в том, что он становится больше, что он вырастает» [17]. В этом контексте, К. Маркс подчеркивал нестабильность и противоречия капиталистической системы, обусловленные неравномерным развитием производства и накоплением капитала. Также К. Маркс писал: «Финансовый капитал […] является наиболее развитой и наиболее обобщенным выражением движения капитала вообще» [18].

Й. Шумпетер акцентирует внимание на роли инноваций и предпринимательства в экономике. Его позитивное отношение к капитализму объясняется верой в способность системы к саморегуляции и прогрессу. Он видел финансовый капитал как ключевой инструмент для стимулирования экономического роста, утверждая, что предпринимательство и «творческое разрушение» являются основными движущими силами экономической динамики, а финансовый капитал играет важную роль в поддержке этих процессов. «Процесс финансирования инноваций является важнейшей функцией капитализма» [28]. Этот взгляд подчеркивает позитивную роль финансового капитала в поддержании экономического развития и технологического прогресса.

Теорию, связанную с денежно-кредитной политикой и государственным вмешательством, разрабатывает Дж. Кейнс. Его подход основан на идее о неравновесности рынков и необходимости их стабилизации. В отличие от К. Маркса, который сосредоточился на анализе капиталистической системы и на процессе накопления капитала, и от Й. Шумпетера, который акцентировал внимание на творческом разрушении и инновациях, Дж. Кейнс обратился к вопросам макроэкономической стабильности и влиянию финансового капитала на общий уровень занятости и производства [13].

Дискуссия между Дж. Кейнсом и К. Марксом относительно понятия «финансовый капитал» является одной из наиболее интересных дискуссий в области экономической теории. К. Маркс утверждал, что финансовый капитал представляет собой форму капитала, которая стала возможной благодаря развитию банковской системы и других финансовых институтов, считая, что это явление является естественным результатом развития капитализма, который приводит к увеличению масштабов производства и к концентрации капитала в руках крупных инвесторов. К. Маркс считал, что финансовый капитал является одним из инструментов эксплуатации рабочего класса, так как он позволяет богатым инвесторам контролировать средства производства и получать прибыль, не участвуя в процессе производства.

Дж. Кейнс, с другой стороны, считал, что финансовый капитал не является инструментом эксплуатации, а является необходимой составляющей современной экономики, а также формой инвестирования, которая позволяет компаниям привлекать капитал для расширения производства и создания новых рабочих мест. Кроме того, Дж. Кейнс утверждал, что финансовый капитал играет важную роль в снижении рисков, связанных с инвестированием, и способствует увеличению стабильности экономики.

В ответ на ограничения классической экономической теории, которая не смогла объяснить Великую депрессию, Дж. Кейнс предложил свое видение, согласно которому неприкосновенность рынка и автоматическое восстановление экономики после кризисов не всегда гарантируются: «Система саморегуляции, основанная на частной инициативе и самосохранении интересов, не способна предотвратить колебания занятости и массовую безработицу» [13].

По мнению Дж. Кейнса, финансовый капитал, или инвестиции, играет ключевую роль в определении уровня занятости и национального дохода. Он подчеркивал важность накопления капитала и его влияния на агрегатный спрос, который, в свою очередь, влияет на производство и занятость. Вместе с тем, Дж. Кейнс признавал, что инвестиции подвержены неопределенности и могут колебаться из-за изменений предпочтений инвесторов и ожиданий относительно будущих доходов. Это приводит к нестабильности экономики и необходимости государственного вмешательства для стабилизации макроэкономической ситуации.

Теория финансовых рынков и институтов раскрыта в работах Х. Мински, Д. Даймонда, Р. Раджана, Г. Гортона, А. Метрика и других.

Так, Х. Мински анализирует процессы кредитного бума и кризисов, рассматривая их через присущую системе нестабильность. Он разработал гипотезу финансовой неустойчивости, согласно которой длительные периоды стабильности могут привести к кризисам из-за накопления рисков и спекулятивных пузырей [21]. Его подход опирается на опыт Великой депрессии и последующих финансовых кризисов.

Такие ученые, как Д. Даймонд и Р. Раджан анализируют роль ликвидности и кредитного рычага в банковской системе, сосредотачиваясь на механизмах передачи рисков. Это объясняется стремлением понять причины системных финансовых кризисов [6]. Их подход опирается на микроэкономическую теорию и моделирование.

Анализ факторов, влияющих на ликвидность финансовых рынков, и механизмов формирования пузырей, проведен в работе Г. Гортона и А. Метрика [11]. Их подход объясняется стремлением предложить стратегии для предотвращения и смягчения последствий будущих кризисов.

Хотя работы Х. Мински, Д. Даймонда, Р. Раджана, Г. Гортона и А. Метрика затрагивают разные аспекты исследования финансового капитала, они имеют определенное сходство в том, что все они фокусируются на анализе механизмов финансовых рынков, стабильности и рисках, связанных с финансовым капиталом.

Теория глобализации и финансовой интеграции представлена в работах Т. Фридмана, Дж. Стиглица, Д. Родрика.

Сходства в работах Т. Фридмана, Дж. Стиглица и Д. Родрика заключаются в том, что все они занимаются исследованием финансового капитала с точки зрения его влияния на экономический рост, стабильность и глобализацию. Они также обращают внимание на роль государственного регулирования и политики в контексте финансового капитала.

Ключевые разногласия в их подходах к пониманию сущности и роли финансового капитала, в следующем:

- Т. Фридман (Thomas Friedman) полагает, что глобализация и свободное движение капитала способствуют экономическому росту и развитию. Он считает, что финансовый капитал является одним из ключевых факторов глобализации и поддерживает либерализацию финансовых рынков для стимулирования инвестиций и экономического роста. Его оптимистичный взгляд на глобализацию основан на вере в возможности технологий и информационного обмена [10];

- Дж. Стиглиц (Joseph Stiglitz) критикует глобализацию и акцентирует внимание на негативных аспектах финансовой интеграции, выделяет негативные аспекты финансового капитала, такие как увеличение экономического неравенства и риски финансовых кризисов. Он делает упор на необходимости государственного регулирования, социальной ответственности и справедливости в управлении финансовым капиталом и интересах развивающихся стран [30].

- Д. Родрик (Dani Rodrik) подчеркивает сложность взаимоотношений между финансовым капиталом, глобализацией и экономической политикой. Он утверждает, что существует треугольник несовместимости между глобализацией финансовых рынков, национальной экономической политикой и демократическими институтами, что требует баланса и компромиссов в управлении финансовым капиталом [27].

Институциональная экономика. Теория праздного класса выдвинута Т. Вебленом (Thorstein Veblen) в 1899 г. Он рассматривает институты и культурные нормы, влияющие на экономическую систему, с особым акцентом на структурах власти и социальном статусе. Его подход опирается на социологические и антропологические исследования. Т. Веблен утверждал, что финансовый капитал играет определенную роль в формировании классовых различий и социального неравенства. В своей книге «Теория праздного класса» (1899) он писал о том, что финансовый капитал способствует возникновению «праздного класса», который использует свое богатство для демонстрации своего статуса и власти, в то время как трудящийся класс остается обделенным материальными благами [33].

Опираясь на исторические аспекты Д. Норт анализирует влияние формальных и неформальных институтов на экономический рост и развитие. По его мнению, стабильность и эффективность институтов, обеспечение права собственности важны для формирования благоприятной среды для накопления и инвестирования финансового капитала. Д. Норт утверждал, что «институты определяют правила игры в экономической сфере» [23].

Проблему кооперации и взаимодействия в экономической системе, сосредотачиваясь на проблеме действия групп и создания общественных благ изучает М. Ольсон (Mancur Olson), опираясь на политическую экономию и теорию игр. Ученый в своей теории коллективного действия рассматривал финансовый капитал в контексте общественных благ и совместного действия различных экономических агентов. Он утверждал, что индивидуальные интересы могут препятствовать коллективному действию, что, в свою очередь, может затруднить инвестирование финансового капитала в общественные блага [24].

Т. Веблен, Д. Норт и М. Ольсон представляют разные подходы к пониманию роли финансового капитала, однако сходство их работ заключается в том, что все они акцентируют внимание на взаимосвязи между финансовым капиталом, экономическими институтами и социальными изменениями.

Теории относительности и неопределенности представлены в работах Ф. Кнайта, Дж. Сороса, Н. Талеба и др.

Ф. Кнайт, Дж. Сорос и Н. Талеб представляют разные подходы к пониманию роли финансового капитала, однако существуют и сходства в их взглядах. Все трое авторов признают необходимость регулирования финансовых рынков и акцентируют внимание на непредсказуемости и нестабильности финансовой системы.

Ф. Кнайт (Frank Knight) отмечает, что финансовый капитал играет важную роль в аллокации ресурсов и стимулировании экономической активности, однако подчеркивает, что с ростом финансовой системы и ее сложности возрастает и степень неопределенности и риска. «Риск ведет к формированию ожиданий и капитала, который служит для преодоления неблагоприятных последствий этого риска» [16].

Дж. Сорос (George Soros) разделяет мнение Ф. Кнайта о нестабильности финансовой системы и вводит понятие «рефлексивности», согласно которому финансовый капитал и его ожидания формируют экономическую реальность и одновременно подвержены изменениям под влиянием этой реальности. В своих работах Дж. Сорос утверждает: «Финансовые рынки, вместо того чтобы стремиться к равновесию, обладают внутренней рефлексивностью, которая может привести к кризисам» [29].

Н. Талеб (Nassim Taleb) в своей теории «Черного лебедя» акцентирует внимание на роли редких и непредсказуемых событий в финансовом капитале, которые могут иметь значительное влияние на экономическую систему. Он пишет: «Мы живем в экстремально непредсказуемом мире, где значительная часть неопределенности происходит от редких и трудно предсказуемых событий» [32].

Теории социальной и экологической ответственности отражены в работах М. Фридмана, Дж. Элкогтона, М. Портера, М. Крамера и др.

Между пониманием сущности и роли финансового капитала в работах М. Фридмана, Дж. Элкогтона, М. Портера и М. Крамера существуют и сходства, и разногласия. Все эти авторы признают важность финансового капитала для экономического развития и стимулирования инноваций, однако их взгляды на социальную ответственность бизнеса и его роль в решении общественных проблем разнятся.

М. Фридман (Milton Friedman) считал, что главной целью бизнеса является максимизация прибыли акционеров. В своей знаменитой статье «Социальная ответственность бизнеса — это увеличить свою прибыль» [9], он утверждал, что бизнес должен сконцентрироваться на создании экономической ценности, а решение социальных проблем - задача государства.

В то время как М. Фридман фокусировался на экономической роли финансового капитала, Дж. Элкогтон (John Elkington) предложил концепцию «тройной нижней линии» [7], которая включает в себя экономические, экологические и социальные показатели успеха компаний. Он отмечал, что бизнес должен стремиться к устойчивому развитию и учесть социальные и экологические аспекты своей деятельности.

М. Портер (Michael Porter) и М. Крамер (Mark Kramer) предложили концепцию «создания общественной ценности», которая ставит акцент на то, что финансовый капитал может быть использован для решения общественных проблем с помощью инноваций и предпринимательства. Они утверждают, что «общественная ценность создается, когда компании обеспечивают экономическую ценность таким образом, что она также создает ценность для общества, решая его потребности и проблемы» [26]. Ученые полагают, что финансовый капитал может быть использован для создания общественной ценности, когда корпорации находят возможности для инноваций и роста, одновременно улучшая социальные условия в своих сообществах и решая общественные проблемы.

В целом, все четыре автора признают важность финансового капитала для экономического развития и инноваций, однако их подходы к социальной ответственности бизнеса и роли финансового капитала в решении общественных проблем разнятся. М. Фридман акцентирует внимание на экономической роли финансового капитала и считает, что социальные проблемы должны решаться государством. Дж. Элкогтон предлагает более комплексный подход, включая экономические, экологические и социальные показатели в оценке успеха бизнеса. М. Портер и М. Крамер утверждают, что финансовый капитал может быть использован для создания общественной ценности, и бизнес должен активно участвовать в решении общественных проблем через инновации и предпринимательство.

Теории корпоративного управления представлены в трудах таких известных ученых как А. Берла и Г. Минса, М. Дженсена и У. Меклинга, Е. Фама и К. Френча, и др.

А. Берл и Г. Минс, М. Дженсен и У. Меклинг, а также Е. Фама и К. Френч представляют разные подходы к пониманию сущности и роли финансового капитала, но сходства между их теориями также существуют. Все эти авторы признают значимость агентских отношений и проблемы разделения собственности и контроля в корпорациях.

А. Берл и Г. Минс фокусируются на проблеме агента и принципала, подчеркивая противоречия между интересами менеджеров и акционеров. Они считают, что корпорации должны действовать в интересах акционеров и оказывать общественное влияние [5].

М. Дженсен и У. Меклинг разрабатывают теорию агентских издержек, рассматривая взаимоотношения между акционерами, менеджерами и кредиторами. Они утверждают, что корпоративное управление должно минимизировать агентские издержки, чтобы достичь оптимального уровня производительности и эффективности [12].

Е. Фама и К. Френч изучают влияние механизмов корпоративного управления на рыночную эффективность и долгосрочные доходы компаний. Их подход опирается на эмпирические исследования и теорию финансов, и они акцентируют внимание на роли корпоративного управления в определении рыночных цен и доходов [8].

Таким образом, хотя все три подхода имеют свои особенности, они сходятся в своем признании важности корпоративного управления и агентских отношений в контексте финансового капитала.

Теории финансовой стабильности раскрыты в работах Ч. Киндлебергена, И. Рогова, Ф. Мишкина и др.

В работах Ч. Киндлебергер рассматривает финансовый капитал в контексте финансовой стабильности и кризисов. Он утверждает, что финансовые кризисы возникают из-за несбалансированности и риска в финансовой системе, а также из-за недостаточной регуляции со стороны государства [14; 15]. В свою очередь, И. Рогов подчеркивает роль финансового капитала в стимулировании экономического роста и инвестировании в инновации [1; 2].

Ф. Мишкин также уделяет внимание роли финансового капитала в экономическом развитии, особенно в контексте финансовой инновации. Он считает, что финансовый капитал может быть полезным для экономики, если он используется для стимулирования экономического роста и инвестирования в инновации. Ф. Мишкин рассматривает макроэкономические и микроэкономические аспекты финансовой стабильности, а также роль монетарной политики и регулирования. Его подход опирается на теории макроэкономики, монетарной политики и банковского регулирования [22].

Таким образом, мы видим, что сходство в работах Киндлебергена, Рогова и Мишкина заключается в их общем понимании роли финансового капитала в экономике. Однако, ключевые разногласия касаются того, какой роль играет финансовый капитал, его взаимодействие с другими аспектами экономики и каким образом его использование должно быть регулировано.

Теории неравенства и редистрибуции представлены в трудах Т. Пикетти, Дж. Стейглица, Э. Аткинсона, Б. Миланович и др.

Т. Пикетти, Дж. Стейглиц, Э. Аткинсон и Б. Миланович являются известными экономистами, исследующими вопросы финансового капитала, неравенства и роста. Во многом их работы сосредоточены на вопросе неравенства, и они согласны в том, что финансовый капитал играет важную роль в экономическом развитии и неравенстве.

Сходства в их подходах включают признание факта, что неравенство в распределении финансового капитала влияет на экономический рост и благосостояние общества. Они также согласны, что государственное регулирование и перераспределение могут снизить неравенство и повысить уровень благосостояния.

Однако существуют ключевые разногласия в их подходах и предложениях. Т. Пикетти сосредоточился на проблеме концентрации богатства и предложил глобальный налог на капитал для снижения неравенства [25]. Дж. Стейглиц выдвигает идею о том, что финансовый капитал должен быть переориентирован на инвестиции в реальную экономику и подчеркивает роль государства в регулировании финансовых рынков [31]. Э. Аткинсон предлагает ряд мер, направленных на снижение неравенства, включая перераспределение доходов и капитала через налоговую систему и социальные программы [3]. Б. Миланович рассматривает глобальное неравенство и акцентирует внимание на роли глобализации и технологического прогресса в изменении структуры неравенства [20].

Теории инноваций и предпринимательства представлены в ряде работ.

Классическая теория инноваций представлена Й. Шумпетером. Он предлагает теорию инноваций, связанную с предпринимательством и творческим разрушением. Ученый также высказывает опасения о том, что капитализм может подорвать себя изнутри из-за своих противоречий [28].

Другой ученый Д. Макклелланд изучает психологические и культурные факторы, влияющие на предпринимательскую активность и инновации. Его подход опирается на социально-психологическую теорию и кросс-культурные исследования [19].

Взаимосвязь между инновациями и предпринимательством, а также роль финансового капитала в стимулировании этих процессов изучает У. Баумол. Его подход опирается на теории предпринимательства и экономического роста. Автор подчеркивает роль свободного рынка как двигателя инноваций и экономического роста. Он утверждает, что свободный рынок стимулирует предпринимателей к созданию инноваций, и этот процесс является ключевым для обеспечения долгосрочного роста экономики [4].

В работах Й. Шумпетера, Д. Макклелланда и У. Баумола рассматриваются различные аспекты экономической теории, включая капитализм, инновации и мотивацию. Все три автора признают роль инноваций и предпринимательства в экономическом развитии и процветании. Они также согласны в том, что экономические стимулы и мотивация играют важную роль в стимулировании инноваций и экономического роста.

Проведенный анализ научной литературы позволяет сделать следующие выводы. В трудах ученых прослеживаются расхождения и сходства в понимании следующих аспектов касаемо финансового капитала:

1. Роль государства в экономике: между сторонниками минимального государственного вмешательства, такими как М. Фридман, и теми, кто поддерживает активное участие государства, такими как Дж. Кейнс и Х. Мински.

2. Восприятие глобализации: между оптимистами, такими как Т. Фридман, и критиками, такими как Дж. Стиглиц и Д. Родрик.

3. Взаимосвязь между корпоративной социальной ответственностью и прибылью: между теми, кто считает, что социальная ответственность и прибыль могут быть взаимосвязаны, такими как М. Портер и М. Крамер, и теми, кто полагает, что они противоречат друг другу, такими как М. Фридман.

4. Роль институтов и культуры в экономическом развитии: между сторонниками институционального подхода, такими как Т. Веблен и Д. Норт, и теми, кто сосредотачивается на роли индивидуальных игроков на рынке и рационального выбора, такими как Кнайт и М. Дженсен.

5. Финансовая стабильность и кризисы: между теми, кто ищет универсальные закономерности и причины кризисов, такими как Ч. Киндлебергер, и теми, кто подчеркивает непредсказуемость и редкие события, такие как Н. Талеб.

Выводы

В данной статье мы рассмотрели различные теоретические аспекты исследования финансового капитала, проанализировав ключевые подходы и взгляды разных экономистов.

Ключевые дискуссии и разногласия между подходами возникают из-за различных убеждений и методологий, применяемых авторами. Некоторые авторы фокусируются на экономической теории и математическом анализе, другие предпочитают исторические и сравнительные исследования, а третьи обращают внимание на психологические и социальные аспекты.

Существуют разногласия по вопросам глобализации, роли государства и институтов, социальной и экологической ответственности, корпоративного управления и финансовой стабильности. Обсуждение этих вопросов продолжается, и авторы разных подходов часто предлагают альтернативные решения и стратегии для решения экономических проблем.

Выявленные сходства и разногласия в подходах ученых указывают на сложность и многообразие взглядов на роль финансового капитала в экономическом развитии. Однако существует общее признание того, что инновации, предпринимательство и мотивация являются важными факторами, определяющими развитие финансового капитала и экономический рост.

Кроме того, все авторы согласны, что государственное регулирование и контроль необходимы для обеспечения стабильности и устойчивого роста финансовой системы. Это подчеркивает необходимость грамотного баланса между рыночными механизмами и государственным вмешательством для снижения неравенства, стимулирования инноваций и обеспечения социального благосостояния.

Исследование теоретических аспектов финансового капитала позволяет лучше понять сложную природу финансовой системы и выявить возможные направления для будущих исследований. В дополнение к существующим теориям, новые подходы и модели могут быть разработаны для анализа разнообразных аспектов финансового капитала, инноваций и роста. Таким образом, продолжение изучения данной области экономической теории является крайне важным для обеспечения устойчивого и благоприятного развития мировой экономики.

Источники:

2. Рогов И. Финансовый капитал: роль и место в экономике // Экономическая наука современной России. – 2010. – № 1. – c. 88-97.

3. Atkinson A.B. Inequality: What Can Be Done?. - Cambridge, MA: Harvard University Press, 2015.

4. Baumol W.J. The Free-Market Innovation Machine: Analyzing the Growth Miracle of Capitalism. - Princeton, NJ: Princeton University Press, 2002.

5. Berle A., Means G. The Modern Corporation and Private Property. - New York: Macmillan, 1932.

6. Diamond D. W., Rajan R. G. The Illiquidity of Banks: Theory and Evidence on the Relation between Financial Markets and Banking Crises // Journal of Money, Credit and Banking. – 2009. – № 41(2-3). – p. 463-492.

7. Elkington J. Cannibals with Forks: The Triple Bottom Line of 21st Century Business. - Oxford: Capstone Publishing, 1997.

8. Fama Е., French К. Common Risk Factors in the Returns on Stocks and Bonds // Journal of Financial Economics. – 1993. – № 33(1). – p. 3-56.

9. Friedman M. The Social Responsibility of Business is to Increase its Profits. New York Times Magazine. [Электронный ресурс]. URL: https://www.nytimes.com/1970/09/13/archives/a-friedman-doctrine-the-social-responsibility-of-business-is-to.html (дата обращения: 23.03.2023).

10. Friedman T. L. The World is Flat: A Brief History of the Twenty-first Century. - New York: Farrar, Straus and Giroux, 2005.

11. Gorton G., Metrick A. Securitized Banking and the Run on Repo // Journal of Financial Economics. – 2012. – № 104(3). – p. 425-451.

12. Jensen M.C., Meckling W.H. Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure // Journal of Financial Economics. – 1976. – № 3(4). – p. 305-360.

13. Keynes J. M. The General Theory of Employment, Interest, and Money. - London: Macmillan, 1936.

14. Kindleberger C.P. Manias, Panics, and Crashes: A History of Financial Crises. - New York: Basic Books, 1978.

15. Kindleberger Charles P., Hyman P. Minsky Financial Crises: Understanding the Postwar U.S. Experience // Journal of Money, Credit and Banking 20. – 1988. – № 3. – p. 457-68. – doi: 10.2307/1992566.

16. Knight F. H. Risk, Uncertainty, and Profit. - Boston: Houghton Mifflin, 1921.

17. Marx K. Capital, Volume I. - London: Penguin Classics, 1867.

18. Marx K. Capital, Volume III. - London: Penguin Classics, 1894.

19. McClelland D.C. The Achieving Society. - Princeton, NJ: D. Van Nostrand Company, 1961.

20. Milanovic B. Global Inequality: A New Approach for the Age of Globalization. - Cambridge, MA: Harvard University Press, 2016.

21. Minsky H. P. Stabilizing an Unstable Economy. - New Haven: Yale University Press, 1986.

22. Mishkin F.S. Understanding Financial Crises: A Developing Country Perspective // NBER Working Paper. – 1996. – № 5600. – doi: 10.3386/w5600.

23. North D. C. Institutions, Institutional Change, and Economic Performance. - Cambridge: Cambridge University Press, 1990.

24. Olson M. The Logic of Collective Action: Public Goods and the Theory of Groups. - Cambridge, MA: Harvard University Press, 1982.

25. Piketty T. Capital in the Twenty-First Century. - Cambridge, MA: Belknap Press of Harvard University Press, 2014.

26. Porter M. E., Kramer M. R. Creating Shared Value // Harvard Business Review. – 2011. – № 89(1-2). – p. 62-77.

27. Rodrik D. The Globalization Paradox: Democracy and the Future of the World Economy. - New York: W. W. Norton & Company, 2011.

28. Schumpeter J. A. Capitalism, Socialism, and Democracy. - New York: Harper & Brothers, 1942.

29. Soros G. The New Paradigm for Financial Markets: The Credit Crisis of 2008 and What It Means. - New York: PublicAffairs, 2008.

30. Stiglitz J. E. Globalization and Its Discontents. - New York: W. W. Norton & Company, 2002.

31. Stiglitz J.E. The Price of Inequality: How Today's Divided Society Endangers Our Future. - New York: W.W. Norton & Company, 2012.

32. Taleb, N. N. The Black Swan: The Impact of the Highly Improbable. - New York: Random House, 2007.

33. Veblen T. The Theory of the Leisure Class: An Economic Study of Institutions. - New York: Macmillan, 1899.

Страница обновлена: 14.12.2025 в 02:59:28

Download PDF | Downloads: 54 | Citations: 2

Theoretical aspects of studying financial capital

Konovalova M.E., Abuzov A.Y.Journal paper

Creative Economy

Volume 17, Number 4 (April 2023)

Abstract:

Financial capital plays an important role in the economic system. It is one of the key factors influencing global development. The study of the theoretical aspects of financial capital allows to identify its main mechanisms and determine the prospects for the development of the financial system.

The research purpose was to develop theoretical ideas about financial capital as an economic category, to identify its features amidst transformation of the socio-economic system under the influence of external and internal shocks.

The following research hypothesis is put forward. The integration of various theoretical approaches to the study of financial capital can lead to a deeper understanding of its role in economic development, social well-being and the sustainability of economic systems. This hypothesis suggests that the existing theoretical approaches to the study of financial capital, although diverse and sometimes contradictory, can correlate with each other and complement each other. By analyzing and combining the main ideas and concepts, it is possible to get a more complete and balanced understanding of the relationship between financial capital and key aspects of the economy, social development and sustainability. To test this hypothesis, the article critically analyzes existing theoretical approaches and identifies possible similarities. Such an analysis allows to conclude about the contribution of various theories to the explanation of the financial capital role in the economy and society.

The scientific novelty of the article lies in the integration and synthesis of various theoretical approaches to the study of financial capital and their systematization. This makes it possible to identify new relationships between them, contributing to a deeper understanding of the financial capital role in the economy and society.

Keywords: financial capital, financial capital study, theoretical aspects, concepts, theories

JEL-classification: A11, A12, G00, G10, G32

References:

Atkinson A.B. (2015). Inequality: What Can Be Done?

Baumol W.J. (2002). The Free-Market Innovation Machine: Analyzing the Growth Miracle of Capitalism

Berle A., Means G. (1932). The Modern Corporation and Private Property

Diamond D. W., Rajan R. G. (2009). The Illiquidity of Banks: Theory and Evidence on the Relation between Financial Markets and Banking Crises Journal of Money, Credit and Banking. (41(2-3)). 463-492.

Elkington J. (1997). Cannibals with Forks: The Triple Bottom Line of 21st Century Business

Fama E., French K. (1993). Common Risk Factors in the Returns on Stocks and Bonds Journal of Financial Economics. (33(1)). 3-56.

Friedman M. The Social Responsibility of Business is to Increase its ProfitsNew York Times Magazine. Retrieved March 23, 2023, from https://www.nytimes.com/1970/09/13/archives/a-friedman-doctrine-the-social-responsibility-of-business-is-to.html

Friedman T. L. (2005). The World is Flat: A Brief History of the Twenty-first Century

Gorton G., Metrick A. (2012). Securitized Banking and the Run on Repo Journal of Financial Economics. (104(3)). 425-451.

Jensen M.C., Meckling W.H. (1976). Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure Journal of Financial Economics. (3(4)). 305-360.

Keynes J. M. (1936). The General Theory of Employment, Interest, and Money

Kindleberger C.P. (1978). Manias, Panics, and Crashes: A History of Financial Crises

Kindleberger Charles P., Hyman P. Minsky (1988). Financial Crises: Understanding the Postwar U.S. Experience Journal of Money, Credit and Banking 20. (3). 457-68. doi: 10.2307/1992566.

Knight F. H. (1921). Risk, Uncertainty, and Profit

Marx K. (1867). Capital, Volume I

Marx K. (1894). Capital, Volume III

McClelland D.C. (1961). The Achieving Society

Milanovic B. (2016). Global Inequality: A New Approach for the Age of Globalization

Minsky H. P. (1986). Stabilizing an Unstable Economy

Mishkin F.S. (1996). Understanding Financial Crises: A Developing Country Perspective NBER Working Paper. (5600). doi: 10.3386/w5600.

North D. C. (1990). Institutions, Institutional Change, and Economic Performance

Olson M. (1982). The Logic of Collective Action: Public Goods and the Theory of Groups

Piketty T. (2014). Capital in the Twenty-First Century

Porter M. E., Kramer M. R. (2011). Creating Shared Value Harvard Business Review. (89(1-2)). 62-77.

Rodrik D. (2011). The Globalization Paradox: Democracy and the Future of the World Economy

Rogov I. (2010). Finansovyy kapital: rol i mesto v ekonomike [Financial capital: its role and place in the economy]. Economics of Contemporary Russia. (1). 88-97. (in Russian).

Rogov I. (2012). Finansovaya stabilnost i rol finansovogo kapitala [Financial stability and the role of financial capital]. Ekonomicheskiy zhurnal VShE. (2). 183-200. (in Russian).

Schumpeter J. A. (1942). Capitalism, Socialism, and Democracy

Soros G. (2008). The New Paradigm for Financial Markets: The Credit Crisis of 2008 and What It Means

Stiglitz J. E. (2002). Globalization and Its Discontents

Stiglitz J.E. (2012). The Price of Inequality: How Today's Divided Society Endangers Our Future

Taleb, N. N. (2007). The Black Swan: The Impact of the Highly Improbable

Veblen T. (1899). The Theory of the Leisure Class: An Economic Study of Institutions