Развитие механизмов взаимодействия таможенных и налоговых органов по администрированию таможенных платежей

Никулкина И.В.1,2, Колядко А.С.1

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

2 Северо-Восточный федеральный университет им. М.К. Аммосова, Россия, Москва

Скачать PDF | Загрузок: 130 | Цитирований: 6

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 4 (Апрель 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=48399305

Цитирований: 6 по состоянию на 30.01.2024

Аннотация:

Статья посвящена анализу действующих механизмов взаимодействия таможенных и налоговых органов по администрированию таможенных платежей. На основе анализа особенностей, проблем и результативности взаимодействия таможенных и налоговых органов авторами обосновывается и высказывается точка зрения о том, что в условиях нарастающих шоков и новых цифровых возможностей экономики требуется выработка «обновленных» подходов к развитию межведомственного взаимодействия в сфере внешнеэкономической деятельности с целью повышения эффективного администрирования. Авторы считают, что углубление межведомственного взаимодействия, интеграция информационных ресурсов в единую платформу позволит обеспечить собираемость таможенных платежей от участников ВЭД в условиях непрекращающихся шоков

Ключевые слова: взаимодействие таможенных и налоговых органов, администрирование, таможенные платежи, внешнеэкономическая деятельность

Финансирование:

Статья подготовлена по результатам исследований, выполненных в рамках государственного задания НИОКТР АААА-А19–119092590051–2 «Исследование альтернативных концепций налогового регулирования как фактора обеспечения новой индустриальной революции в России»

JEL-классификация: H22, H25, F13

Введение

Современные экономические реалии актуализировали вопросы повышения эффективности использования механизмов таможенного администрирования. Одним из таких механизмов является взаимодействие таможенных и налоговых органов России по администрированию таможенных платежей.

Актуальность исследования обусловлена необходимостью выработки новых подходов к развитию межведомственного взаимодействия в сфере внешнеэкономической деятельности с целью повышения эффективного администрирования. Развитие качественного взаимодействия таможенных и налоговых органов способствует, прежде всего, результативной реализации фискальной функции ведомств и созданию благоприятных условий для законопослушного бизнеса.

В настоящее время повышенный интерес к вопросам взаимодействия таможенных и налоговых органов обусловлен стремительным развитием цифровизации (информационных налоговых и таможенных технологий, появлением новых сервисов, стремлением создания единой цифровой платформы для контролирующих ведомств) и поиском новых подходов к эффективному администрированию в сфере внешнеэкономической деятельности.

Целью данной статьи является анализ действующего механизма взаимодействия таможенных и налоговых органов по администрированию таможенных платежей и разработка рекомендаций по его развитию в условиях цифровизации и современных вызовов.

Научная новизна исследования состоит в выделении ключевых особенностей и проблем развития механизмов взаимодействия таможенных и налоговых органов, а также в обосновании выработки новых подходов к развитию механизмов межведомственного взаимодействия с целью повышения эффективности администрирования.

Рабочая гипотеза исследования заключается в предположении, что переход на новый уровень межведомственного взаимодействия, интеграция информационных ресурсов позволят обеспечить собираемость таможенных платежей от участников внешнеэкономической деятельности: с одной стороны, это позволит повысить эффективность контроля, с другой стороны – снизить административную нагрузку на добросовестных участников внешнеэкономической деятельности.

При проведении исследования были использованы как общелогические методы познания (анализ публикаций, сравнение, обобщение), так и методы эмпирического исследования: наблюдение, описание, измерение.

Проведенный анализ научных позиций позволил определиться с пониманием термина «взаимодействие таможенных и налоговых органов». Для целей настоящего исследования под взаимодействием таможенных и налоговых органов понимается совместная деятельность этих органов, заключающаяся в обмене информации и проведении совместных контрольных мероприятий в сфере внешнеэкономической деятельности, направленных на повышение эффективности администрирования (в том числе таможенных платежей).

Как справедливо отмечают Липатова Н.Г., Жеребен Е.В. в своей работе: «В современных условиях деятельности таможенных органов совершенствование технологических механизмов, обеспечивающих создание условий эффективного взаимодействия таможенных и налоговых органов, следует рассматривать через призму информационного электронного взаимодействия и интеграции информационных ресурсов таможенных и налоговых органов, сопряжения систем управления рисками, систем внутреннего контроля организации – участника ВЭД, развития методов и методик, используемых при таможенной проверке участников ВЭД…» [14, с. 87] (Lipatova, Zhereben, 2019, р. 87).

Проведенный анализ публикаций позволил сделать вывод о том, что в последние годы в научной литературе значительно возрос интерес к вопросам повышения результативности, эффективности таможенного администрирования, в том числе таможенного контроля после выпуска товаров (далее – ТКПВТ) [8–17] (Bocharova, 2017; Bormotova, Lipatova, 2014; Kovarda, Laptev, Timofeeva, 2020; Kostin, 2019; Kudashkina, Petrushina, 2018; Zhereben, Lipatova, 2019; Lipatova, Zhereben, 2019; Nemirova, Valiev, Vorotyntseva, Zykov, Lysenko, Magomedov, Novikov, 2020; Olkova, Belousova, 2019; Rylskaya, Shokhin, Bobrova, Kozhankov, Eremeeva, 2019). Так, исследованию вопросов совершенствования таможенного администрирования и межведомственного взаимодействия посвящены труды российских ученых Г.В. Баландиной, Н.Г. Липатовой, В.В. Макрусева, Г.И. Немировой, В.Е. Новикова, Л.А. Поповой, Е.Г. Бормотовой, М.А. Рыльской и др. [9, 14–17] (Bormotova, Lipatova, 2014; Lipatova, Zhereben, 2019; Nemirova, Valiev, Vorotyntseva, Zykov, Lysenko, Magomedov, Novikov, 2020; Olkova, Belousova, 2019; Rylskaya, Shokhin, Bobrova, Kozhankov, Eremeeva, 2019). Отдельные проблемы взаимодействия таможенных и налоговых органов в новых экономических условиях нашли отражение в научных трудах ряда российских исследователей: Т.И. Белоусовой, Е.В. Жеребена, Н.Г. Липатовой, К.О. Семенова и др. [13, 14, 16, 18] (Zhereben, Lipatova, 2019; Lipatova, Zhereben, 2019; Olkova, Belousova, 2019; Semenov, 2019).

При этом теоретический анализ показал, что российская практика межведомственного взаимодействия в сфере внешнеэкономической деятельности не обеспечена в должной мере современными походами к эффективному администрированию в части научного обоснования.

Повышение эффективности таможенного администрирования видится не только в совершенствовании автоматизированных информационно-технических ресурсов, но и в развитии качественного взаимодействия таможенных и налоговых органов.

Организация порядка взаимодействия таможенных и налоговых органов по администрированию таможенных платежей

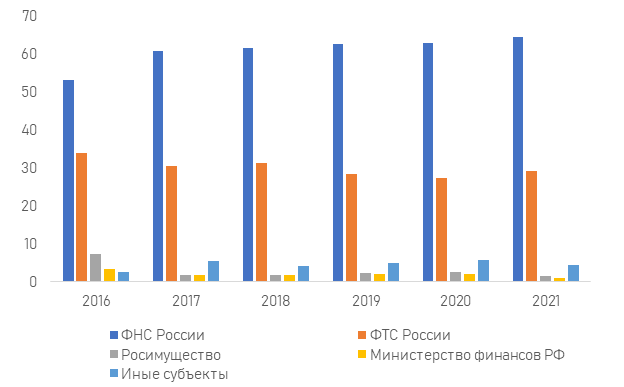

В настоящее время ФТС России и ФНС России являются ключевыми администраторами доходов федерального бюджета, обеспечивающими наибольшую долю поступлений в федеральный бюджет Российской Федерации. Значительная роль этих ведомств в реализации фискальной функции подтверждается структурой распределения доходов федерального бюджета за 2016–2020 гг., что представлено на рисунке 1.

Рисунок 1. Доля доходов федерального бюджета России, контролируемых ключевыми администраторами доходной части бюджета, %

Источник: составлено авторами по данным [19–21].

Так, в течение последних пяти лет доходы, администрируемые этими ведомствами, составляют более 85–90% всех поступлений доходной части федерального бюджета России (рис. 1, табл. 1).

Таблица 1

Исполнение федерального бюджета России за период 2016–2021 гг. по ключевым администраторам доходов федерального бюджета

|

Наименование

администратора доходов федерального бюджета

|

Сумма

доходов, млрд руб.

| |||||

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

| |

|

ФНС

России

|

6929,1

|

9162,0

|

11926,8

|

12611,8

|

10978,8

|

15880,30

|

|

ФТС

России

|

4406,9

|

4575,7

|

6063,2

|

5729,1

|

4751,8

|

7156,90

|

|

Росимущество

|

953,1

|

276,9

|

341,5

|

473,9

|

446,9

|

359,8

|

|

Министерство

финансов РФ

|

444,4

|

270,8

|

321,3

|

393,4

|

346,7

|

258,7

|

|

Иные

субъекты

|

326,5

|

803,5

|

801,6

|

980,6

|

987,7

|

1066,90

|

|

Доходы

федерального бюджета (всего)

|

13460,0

|

15088,9

|

19454,4

|

20188,8

|

17511,9

|

24723

|

Следует отметить, что за период 2016–2021 гг. доля доходов, администрируемых ФНС России, находится в пределах 51–63% от всех поступлений в федеральный бюджет Российской Федерации, а доля доходов, администрируемых ФТС России, – в пределах 25–33% [19–21].

Таможенные платежи являются одной из ключевых статей доходов федерального бюджета Российской Федерации и составляют примерно треть всех поступлений. Именно поэтому кооперация деятельности таможенных и налоговых органов для их эффективного администрирования весьма актуальна в настоящее время.

В целях совершенствования администрирования в 2010 году было заключено Соглашение о сотрудничестве Федеральной таможенной службы России и Федеральной налоговой службы России [5]. Данное соглашение включает в себя такие совместные мероприятия таможенного и налогового контроля, как:

1) взаимный обмен информацией в целях осуществления контроля за соблюдением участниками внешнеэкономической деятельности таможенного законодательства, законодательства о налогах и сборах, валютного законодательства Российской Федерации;

2) разработка предложений по совершенствованию комплекса мер, призванных обеспечить соблюдение норм таможенного законодательства, законодательства о налогах и сборах, валютного законодательства Российской Федерации и пресечь возможные правонарушения в таможенной и налоговой сфере;

3) обеспечение контроля за деятельностью участников внешнеэкономической деятельности с помощью оперативного обмена информацией и проведения совместных проверок участников внешнеэкономической деятельности;

4) создание унифицированной базы данных, используемой в рамках проведения мероприятий таможенного и налогового контроля;

5) разработка и реализация общих технологических решений, связанных с информационным обменом и защитой баз данных таможенных и налоговых органов [5].

В развитие вышеуказанного приоритетного направления контрольных органов и в дополнение к данному соглашению Президентом Российской Федерации был издан Указ от 15.01.2016 № 12 «Вопросы Министерства финансов Российской Федерации», в котором было обозначено, что Федеральная таможенная служба и Федеральная налоговая служба находятся в подчинении у Министерства финансов Российской Федерации [1–4].

Исследование показало, что наибольшее внимание в рамках форм взаимодействия таможенных и налоговых органов уделяется вопросу информационного обмена между ведомствами для разработки мер противодействия уклонению от уплаты таможенных платежей и их реализации на практике. Данный вопрос является весьма актуальным в связи с тенденцией цифровизации экономики и активным внедрением информационных технологий в работу таможенных и налоговых органов.

Проведенный анализ позволил выделить специфику и некоторые особенности в порядке взаимодействия таможенных и налоговых органов при администрировании таможенных доходов на современном этапе:

(1) Плановый информационный обмен между ведомствами на федеральном уровне осуществляется на безвозмездной основе в электронной форме через Центральное информационно-техническое управление ФТС России (далее – ЦИТТУ ФТС России) и Федеральное казенное учреждение «Налог-сервис» ФНС России (далее – ФКУ «Налог-сервис» ФНС России). Осуществление данного обмена происходит при помощи каналов связи с использованием средств защиты информации. Кроме того, таможенными и налоговыми органами предоставляется взаимный доступ к сведениям из баз данных обоих ведомств. Основой информационного взаимодействия таможенных органов с органами исполнительной власти является Единая автоматизированная информационная система [23]. Оперативный информационный обмен между ФТС и ФНС России осуществляется не только на федеральном, но и на региональном и территориальном уровне взаимодействия [5].

(2) В настоящее время в ФТС России используется Единая автоматизированная информационная система таможенных органов (далее – ЕАИС ТО), в которую внедрены 38 информационных таможенных технологий. В ЕАИС ТО используется более 2000 каналов передачи данных и около 50 информационно-программных средств, формирующих около 40 информационных ресурсов [23]. Данная система позволяет выявлять возможные риски и нарушения законодательства Российской Федерации в таможенной, налоговой и иных сферах и на основании полученной информации принимать необходимые меры. Системой ежедневно обрабатывается около 55 миллионов электронных сообщений внутри ЕАИС ТО и свыше 150 тысяч – в рамках межведомственного электронного взаимодействия (далее – СМЭВ) [23]. Ежегодно возрастают объемы информационного обмена. Так, ФТС России ежегодно передает в ФНС России сведения о более 1200 организациях с признаками недостоверности сведений в ЕГРЮЛ, что позволило за последние четыре года исключить из реестра более 840 таких лиц. В результате ведомствами была предотвращена реализация сомнительных внешнеторговых сделок на сумму более 275 млн руб. [27].

(3) Таможенными и налоговыми органами проводятся скоординированные проверочные мероприятия (далее – СКМ), а также таможенный и налоговый контроль по информации сторон (далее – ТНКИ) для целей контроля за полнотой исчисления и своевременной уплаты таможенных платежей и сумм налогов и сборов. Данные контрольные мероприятия согласуются по объектам и срокам и проводятся в случаях, если ведомства имеют сведения о возможных нарушениях таможенного законодательства, законодательства о налогах и сборах, валютного законодательства Российской Федерации [7]. Информация о результатах СКМ и ТНКИ, включаемая в состав информационного обмена по окончании проведения таможенного или налогового контроля, содержит даты начала и окончания мероприятий таможенного или налогового контроля; реквизиты документов, оформленных по результатам налоговой проверки (в том числе решения), виды нарушений норм, составляющих право ЕАЭС, законодательства Российской Федерации о налогах и сборах, а также о таможенном деле; описательную часть механизма осуществления правонарушения; суммы платежей, начисленных или доначисленных в результате осуществления таможенного и налогового контроля, а также санкций за их неуплату (пеней, штрафов); меры административного или уголовного характера, применяемые к лицам, нарушившим нормы права Евразийского экономического союза и законодательства Российской Федерации.

Оценка результативности взаимодействия таможенных и налоговых органов по администрированию таможенных платежей

Создание единой системы учета и администрирования налоговых и таможенных платежей в сфере внешнеэкономической деятельности, углубление взаимодействия таможенных и налоговых органов (в основном за счет цифровизации процессов) позволяют обеспечить собираемость таможенных платежей, что подтверждается проведенным анализом результативности взаимодействия этих ведомств.

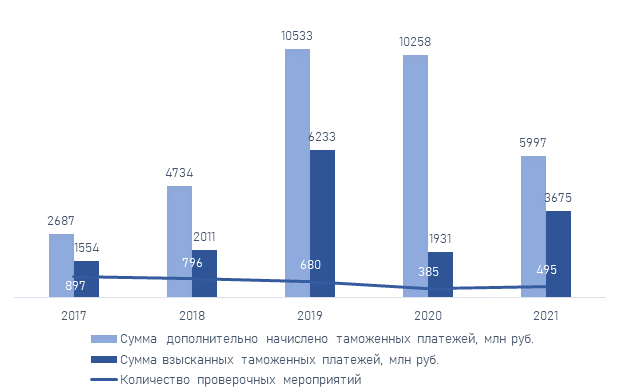

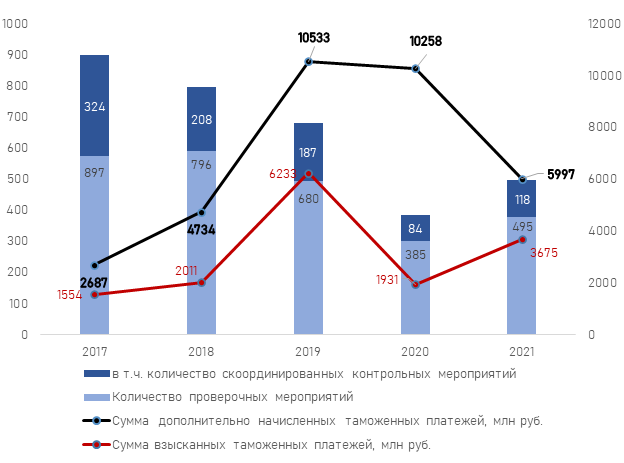

Основные результаты совместной деятельности таможенных и налоговых органов при осуществлении администрирования таможенных платежей за последние пять лет представлены на рисунке 2 и в таблице 2.

Суммы таможенных платежей, доначисленные в результате проведения таможенными и налоговыми органами совместных проверочных мероприятий, имеют динамику роста.

Рисунок 2. Основные результаты взаимодействия таможенных и налоговых органов по администрированию таможенных платежей, млн руб.

Источник: составлено авторами по данным [25].

Взысканные таможенными органами по результатам проведения совместных контрольных мероприятий с ФНС России суммы таможенных платежей и санкций за их неуплату в 2019–2020 гг. характеризовались резкими колебаниями (рис. 3). Так, в 2019–2020 гг. наблюдается значительный рост в доначислениях таможенных органов по результатам проведения с налоговыми органами совместных контрольных мероприятий. В 2021 г. – существенное снижение почти в 2 раза как результат последствий ковид-кризиса.

Таблица 2

Основные результаты взаимодействия таможенных и налоговых органов России за 2016–2021 гг.

|

Показатель

|

Период

(в годах)

|

Темп

прироста

| |||||

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

в

% к 2020 г.

| |

|

Количество

совместных проверочных мероприятий, ед.

|

691

|

897

|

796

|

680

|

385

|

495

|

28,6

|

|

в

т.ч. в результате скоординированных контрольных мероприятий, ед.

|

-

|

324

|

208

|

187

|

84

|

118

|

40,5

|

|

Сумма

доначисленных платежей, пени, штрафов, млрд руб.

|

1,9

|

2,69

|

4,73

|

10,53

|

10,26

|

5,99

|

-41,6

|

|

Сумма

взысканных платежей, пени, штрафов, млрд руб.

|

0,67

|

1,55

|

2,01

|

6,23

|

1,93

|

3,68

|

90,7

|

|

Количество

возбужденных дел об административных правонарушениях, ед.

|

772

|

1283

|

1131

|

1807

|

1748

|

2085

|

19,3

|

|

Количество

возбужденных уголовных дел, ед.

|

99

|

94

|

67

|

90

|

83

|

85

|

2,4

|

Динамика сумм взысканных платежей, штрафов в период 2016–2019 гг. характеризовалась тенденцией существенного роста. Суммы взысканных платежей и санкций за их неуплату в 2018 г. увеличились примерно на четверть по сравнению с аналогичным значением 2017 г. В 2019 году наблюдался весьма значительный рост в суммах взысканных таможенными органами платежей и штрафов по сравнению с 2018 годом (увеличение более чем в три раза). Динамика суммы взысканных таможенных платежей в «ковидном» 2020 г. характеризовалась существенным снижением по сравнению с 2019 г. – в 3 раза (по сути – это возврат к уровню 2018 г.). В 2021 году по данному показателю уже наблюдается тенденция значительного роста – почти в 2 раза по сравнению с 2020 г.

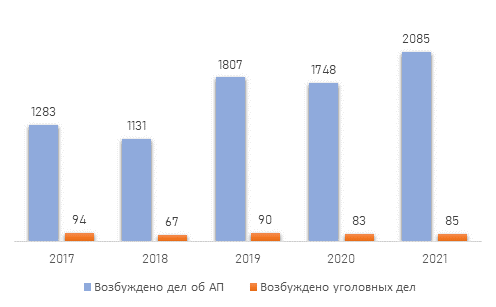

Рисунок 3. Динамика основных показателей результативности взаимодействия таможенных и налоговых органов по администрированию таможенных платежей, млн руб.

Источник: составлено авторами по данным [25].

Количество совместных проверочных мероприятий таможенных и налоговых органов начиная с 2018 года имеет тенденцию к снижению. В 2020 году произошло снижение числа скоординированных проводимых мероприятий почти в два раза по сравнению с аналогичными показателями 2018–2019 гг. (рис. 2).

Рисунок 3. Динамика показателей по уголовным делам и по делам об административных правонарушениях по результатам взаимодействия таможенных и налоговых органов в 2018–2021 гг.

Источник: составлено авторами по данным [25].

При этом в целом в результате проведения таможенными и налоговыми органами совместных контрольных мероприятий растет количество возбужденных дел об административных правонарушениях (табл. 2, рис. 2). Так, если в 2018 году количество дел составляло 1131, то с 2019 года наблюдается рост, и их количество составило почти две тысяч. За период 2017–2020 гг. количество возбужденных уголовных дел остается примерно на одном и том же уровне – до 100 возбужденных уголовных дел в год [25].

Также следует отметить об эффективности выездного контроля, проведенного в рамках скоординированных контрольных мероприятий с таможенными органами. Так, только по Центральному федеральному округу в 2020 г. по результатам таких выездных проверок доначислено более 2,3 млрд рублей, что составило 16% от всех доначислений по выездным налоговым проверкам в регионе и 45% от всех доначислений по выездным проверкам участников внешнеэкономической деятельности [28]. При этом сумма доначислений на одну результативную выездную проверку, проведенную в рамках скоординированных контрольных мероприятий, составила 767 млн руб., что почти в 7 раз больше доначислений, приходящихся на результативную проверку участников внешнеэкономической деятельности [28].

Проведенный анализ показал, что за последние пять лет динамика сумм доначисленных таможенных платежей имеет тенденцию роста. Аналогичную тенденцию имеет динамика сумм взысканных таможенными органами платежей и санкций за их неуплату по результатам проведения с налоговыми органами совместных проверочных мероприятий. Исключением по данным критериям являются показатели 2020 года – наблюдается снижение сумм доначисленных и взысканных платежей. Снижение этих показателей является следствием ковид-кризиса. В связи с негативными последствиями пандемии, связанными с деятельностью участников внешнеэкономической деятельности, Правительство Российской Федерации приняло решение о сокращении количества проверок участников внешнеэкономической деятельности (за январь – сентябрь 2020 г. наблюдалось снижение количества таможенных проверок примерно на треть) [24].

Таким образом, вышеизложенное позволяет заключить, что взаимодействие таможенных и налоговых органов Российской Федерации является весьма результативным. Наблюдается снижение числа совместно проводимых ведомствами проверок и одновременный рост сумм доначисленных и взысканных таможенных платежей, пеней, штрафов. При этом происходит снижение административной нагрузки на участников внешнеэкономической деятельности, что может привести к повышению уровня доверия бизнеса к контролирующим органам, а значит, и к развитию дальнейшего взаимовыгодного сотрудничества между бизнес-структурами, налоговыми и таможенными органами России.

Проблемы взаимодействия ФТС и ФНС России по администрированию таможенных платежей

В результате проведенного анализа механизма межведомственного взаимодействия ФТС и ФНС России при администрировании таможенных платежей выделены следующие проблемы, оказывающие негативное влияние на эффективность данного взаимодействия.

Во-первых, недостаточно эффективно таможенные органы используют средства учета сведений о фактическом вывозе товаров. Во-вторых, отсутствует должное методическое и организационное обеспечение сотрудничества и взаимодействия ФТС и ФНС России при администрировании таможенных платежей. Проблема связана, прежде всего, со сроками передачи информации таможенными органами налоговым органам о вывозе товаров с территории России, поскольку проходит длительный промежуток времени, в связи с чем возникают трудности в проведении своевременного налогового контроля. В-третьих, из-за различий в уровне информационной обеспеченности налоговых и таможенных органов имеется дисбаланс в процессе взаимодействия ведомств при информационном обмене.

Кроме того, информационно-техническая разобщенность в межведомственном взаимодействии приводит к ряду проблем. Так, например, недобросовестными участниками внешнеэкономической деятельности, осуществляющими импорт, принимались товары к учету до завершения таможенного контроля, что, в свою очередь, использовалось ими впоследствии для недостоверного декларирования товаров. Цепочка фиктивных операций приводила к легализации товаров на внутренних рынках без уплаты таможенных платежей и налогов, что является негативным последствием информационной разобщенности.

Необходимо отметить наличие проблем в действующей системе маркировки и прослеживаемости товаров. В рамках взаимодействия служб была введена система маркировки и прослеживаемости товаров при осуществлении цепочек поставок для создания единого стандарта таможенного и налогового администрирования. Данная система предусматривает нанесение штрих-кода, который содержит закодированную систему определенных символов. Проблема заключается в том, что недобросовестные участники внешнеэкономической деятельности имеют возможность копирования штрих-кодов. Это провоцирует рост теневой экономики, что в негативном ключе сказывается и на объемах сумм таможенных платежей. В этой связи таможенные и налоговые органы имеют возможность направить совместные усилия для борьбы с данным явлением и, соответственно, повысить качество администрирования сумм таможенных платежей и налогов.

Таким образом, исследование показало, что в настоящее время взаимодействие таможенных и налоговых органов при администрировании таможенных платежей осуществляется весьма результативно, при этом необходимо учитывать некоторые проблемы в этой сфере, поскольку это может привести к негативным последствиям в виде снижения доначисленных и взысканных сумм платежей.

Перспективы развития механизма взаимодействия таможенных и налоговых органов по администрированию таможенных платежей

Проведенное исследование позволило выделить следующие направления развития механизма взаимодействия таможенных и налоговых органов по администрированию таможенных платежей.

В условиях нарастающих шоков и стремительной цифровизации существует настоятельная необходимость в разработке концепции развития механизмов взаимодействия таможенных, налоговых органов и участников внешнеэкономической деятельности для повышения эффективности администрирования в целях выполнения фискальных функций, эффективного противодействия схемам незаконного уклонения от уплаты таможенных платежей и создания благоприятных условий для бизнеса (в ближайшей перспективе разработка дорожной карты, содержащей конкретные цели и задачи, ключевые направления межведомственной деятельности).

Также перспективными направлениями взаимодействия таможенных и налоговых органов для осуществления эффективного администрирования таможенных платежей являются:

¾ развитие механизма совместных проверочных мероприятий между таможенными и налоговыми органами в виде осуществления проверок законности внешнеторговых сделок, осуществляемых участниками внешнеэкономической деятельности, оснований для перемещения товаров на территории ЕАЭС и т.д.;

¾ совершенствование методологического обеспечения совместной деятельности ФТС и ФНС России в виде проведения семинаров, рабочих групп, консультаций и иных мероприятий для повышения квалификации сотрудников, изучения новелл в области таможенного и налогового контроля в зарубежных странах в целях дальнейшего применения зарубежных новшеств на территории Российской Федерации; согласование, утверждение и контроль за исполнением плана скоординированной работы;

¾ осуществление совместной аналитической деятельности в области перемещения товаров через таможенную границу;

¾ совместная разработка документации, касающейся вопросов организации проведения проверочных мероприятий в отношении участников внешнеэкономической деятельности, налогоплательщиков.

Коме того, для целей эффективного администрирования таможенных платежей и выявления условий возникновения рисков в данной сфере является необходимым обновление, дополнение и анализ информации, содержащейся в базах данных ФТС и ФНС России в рамках межведомственного взаимодействия. Важность информационного обмена на каждом уровне таможенного контроля за уплатой таможенных платежей обуславливает необходимость организации доступа должностных лиц структурных подразделений таможенных органов к информации, хранящейся в базах данных Федеральной налоговой службы России, непосредственно с рабочего места должностного лица в режиме реального времени. Реализация данной меры может способствовать совершенствованию процессов прогнозирования правонарушений в области налогового и таможенного законодательства, в частности неуплаты или неполной уплаты таможенных, налоговых и иных платежей, а также разработке эффективных мер их пресечения.

Помимо этого, возможной рекомендацией совершенствования механизма взаимодействия таможенных и налоговых органов в части администрирования таможенных платежей является создание общего аналитического центра баз данных ФТС и ФНС России, что позволит обеспечить формирование расширенного досье участников внешнеэкономической деятельности, а также осуществить разработку согласованных профилей риска таможенных и налоговых органов. Данные рекомендации призваны обеспечить повышение эффективности выбора объектов таможенного контроля за уплатой таможенных платежей, а также реализацию качественной аналитической работы таможенной службы России. Перспективой развития аналитического центра является его использование в качестве платформы для разработки и внедрения в деятельность ФТС России элементов искусственного интеллекта, который будет способен осуществлять самостоятельное обучение, адаптацию к условиям проведения таможенного контроля за исчислением и уплатой таможенных платежей, а также реализацию и автоматизацию задач, выполняемых должностными лицами вручную.

Развитие межведомственного взаимодействия также необходимо для совершенствования действующей системы прослеживаемости и маркировки товаров в Российской Федерации, которая используется таможенными и налоговыми органами в целях выявления незаконного оборота товаров на территории Российской Федерации и повышения собираемости таможенных и иных платежей. Создание интегрированного информационного ресурса, который включал бы ключевую информацию таможенных и налоговых органов об участниках внешнеэкономической деятельности, в том числе оценку их добросовестности, согласно критериям таможенных и налоговых рисков, позволило бы минимизировать махинации участников внешнеэкономической деятельности для обхода системы маркировки и прослеживаемости товаров.

Заключение

Вышеизложенное позволяет заключить о высокой результативности механизма взаимодействия таможенных и налоговых органов, обеспечивающих реализацию фискальной функции и решение ключевых задач контрольно-надзорной деятельности. Межведомственное взаимодействие ФТС и ФНС России обладает значительным потенциалом в повышении качества администрирования (как с позиции экономической безопасности, с одной стороны, так и с позиции снижения административного давления на бизнес, с другой стороны). Углубление межведомственного взаимодействия позволит обеспечить собираемость таможенных платежей от участников внешнеэкономической деятельности в условиях непрекращающихся шоков: позволит повысить эффективность контроля (оптимизация налогового контроля для добросовестных участников внешнеэкономической деятельности); снижение административной нагрузки – снижение издержек добросовестных участников внешнеэкономической деятельности за счет цифровых процессов, создания удобных сервисов и т.д.

Таким образом, в условиях цифровизации и современных вызовов требуется переход на новых уровень развития механизма взаимодействия таможенных и налоговых органов: интеграция информационных ресурсов в единую платформу (с дальнейшим расширением взаимодействия государственных органов), позволяющая синхронизировать, актуализировать и повысить качество обмена информации, оптимизировать расходы на содержание; стремление к созданию единого механизма администрирования. В настоящее время существует настоятельная необходимость в выработке новых единообразных подходов к развитию механизмов межведомственного взаимодействия с целью повышения эффективного администрирования: развитие автообмена информацией, автоматического контроля и управления рисками (объединить усилия по управлению рисками, развитию инструментов риск-анализа; прогнозированию высокорискованных операций и др.); расширение сервисов для участников внешнеэкономической деятельности; создание комфортных условий для уплаты таможенных платежей (повышение качества предоставления услуг); развитие досудебных способов урегулирования споров и др.

Источники:

2. Указ Президента РФ от 15.01.2016 № 12 "Вопросы Министерства финансов Российской Федерации" (ред. от 15.05.2018) // Собрание законодательства Российской Федерации, 18.01.2016, № 3, ст. 473

3. Постановление Правительства Российской Федерации от 16.09.2013 № 809 «О Федеральной таможенной службе» (ред. от 04.02.2021) // Собрание законодательства Российской Федерации, 23.09.2013, № 38, ст. 4823

4. Постановление Правительства Российской Федерации от 30.09.2004 № 506 «Об утверждении положения о Федеральной налоговой службе» (ред. от 28.01.2021) // Собрание законодательства Российской Федерации, 04.10.2004, № 40, ст. 3961

5. Соглашение о сотрудничестве Федеральной таможенной службы и Федеральной налоговой службы от 21 января 2010 г. № 01-69/1/ММ-27-2/1 (ред. от 05.09.2016) // СПС Консультант-Плюс

6. Приказ ФТС России от 14.06.2012 № 1161 «Об утверждении Порядка взаимодействия должностных лиц структурных подразделений таможенных органов при обнаружении фактов неуплаты (неполной уплаты) таможенных пошлин, налогов, пеней, процентов и их взыскании» // Таможенные ведомости, № 9, 2012

7. Письмо ФТС России № 01-11/33109, ФНС России № ММВ-20-2/58@ от 04.06.2018 «О применении Регламента организации проведения скоординированных контрольных мероприятий и мероприятий таможенного и налогового контроля по информации сторон» // СПС Консультант-Плюс

8. Бочарова Ю. В. Проблемы и перспективы взаимодействия таможенных и налоговых органов Российской Федерации // Таможенное дело и внешнеэкономическая деятельность компаний. – 2017. – № 1(2). – c. 208-224.

9. Бормотова Е.Г., Липатова Н.Г. Межведомственное информационное взаимодействие для обеспечения выполнения контрольных функций таможенными органами. / монография. - М.: Изд-во Российской таможенной академии, 2014. – 218 c.

10. Коварда В. В., Лаптев Р. А., Тимофеева О. Г. Перспективы повышения уровня экономической безопасности в контексте цифровизации экономических процессов посредством развития системы прослеживаемости в ЕАЭС // Вестник Евразийской науки. – 2020. – № 5. – c. 1-18.

11. Костин А. А. Перспективы взаимодействия налоговой и таможенной служб в целях формирования единой системы контроля // Таможенные чтения – 2019. Наука и образование в условиях становления инновационной экономики. 2019. – c. 133-139.

12. Кудашкина А. В., Петрушина О. М. Взаимодействие таможенных и налоговых органов при администрировании таможенных платежей и внутренних налогов // Современное научное знание: приоритеты и тенденции. 2018. – c. 216-222.

13. Жеребен Е.В., Липатова Н.Г. Применение цифровых технологий во взаимодействии таможенных и налоговых органов при проведении таможенного контроля после выпуска товаров // Журнал правовых и экономических исследований. – 2019. – № 4. – c. 158-167.

14. Липатова Н.Г., Жеребен Е.В. Взаимодействие таможенных и налоговых органов при таможенном контроле после выпуска товаров: методология исследования // Вестник Российской таможенной академии. – 2019. – № 2. – c. 80-89.

15. Немирова Г.И., Валиев Ф.Н., Воротынцева Т.М., Зыков А.А., Лысенко Е.А., Магомедов И.Р., Новиков С.В. Актуальные вопросы деятельности таможенных органов в условиях цифровой экономики. - М.:, 2020. – 107-131 c.

16. Олькова В.Г., Белоусова Т.И. Совершенствование взаимодействия ФТС России и ФНС России при создании единого механизма администрирования налоговых и таможенных платежей // Научное обозрение. Педагогические науки. – 2019. – № 2-2. – c. 82-85.

17. Рыльская М.А., Шохин С.О., Боброва О.Г., Кожанков А.Ю., Еремеева Н.В. Администрирование таможенных платежей: международные стандарты взаимодействия налоговых и таможенных органов // Финансы: теория и практика. – 2019. – № 23(1). – c. 106-121. – doi: 10.26794/2587-5671-2019-23-1-106-121.

18. Семенов К.О. Развитие финансово-правовых основ взаимодействия налоговых и таможенных органов в российской федерации // Ленинградский юридический журнал. – 2019. – № 4 (58). – c. 137-144.

19. Официальный сайт Федеральной таможенной службы России. [Электронный ресурс]. URL: http://customs.ru (дата обращения: 25.08.2021).

20. Официальный сайт Счетной палаты Российской Федерации. [Электронный ресурс]. URL: https://ach.gov.ru (дата обращения: 25.03.2021).

21. Ежегодный сборник «Таможенная служба в Российской Федерации» за 2016-2020 гг. Официальный сайт Федеральной таможенной службы России. [Электронный ресурс]. URL: https://customs.gov.ru/activity/results/ezhegodnyj-sbornik-tamozhennaya-sluzhba-rossijskoj-federaczii (дата обращения: 25.12.2021).

22. Информационно-аналитическая система. Официальный сайт Казначейства России. [Электронный ресурс]. URL: http://datamarts.roskazna.ru/razdely/dohody/dohody-po-administratoram/?paramPeriod=2020 (дата обращения: 25.12.2021).

23. IT-решения ФТС России для взаимодействия с участниками ВЭД. [Электронный ресурс]. URL: https://www.alta.ru/expert_opinion/84242/ (дата обращения: 25.12.2021).

24. Таможня цифровая – итоги деятельности ФТС России за 9 месяцев 2020 года // Интернет-портал «Российской газеты». [Электронный ресурс]. URL: https://rg.ru/2020/10/23/chto-izmenilo-sozdanie-elektronnyh-fabrik-deklarirovaniia-v-sostave-fts.html (дата обращения: 25.03.2021).

25. Официальный сайт ФТС России. [Электронный ресурс]. URL: https://customs.gov.ru/activity/results/rezul-taty-vzaimodejstviya-tamozhennyx-i-nalogovyx-organov/2020-god (дата обращения: 15.01.2022).

26. Официальный сайт ФНС России. [Электронный ресурс]. URL: https://www.nalog.gov.ru/rn50/news/activities_fts/10766848/ (дата обращения: 09.04.2022).

27. ФТС и ФНС укрепляют взаимодействие // Интернет-портал компания «Альта-Софт». [Электронный ресурс]. URL: https://www.alta.ru/external_news/85665 (дата обращения: 09.04.2022).

28. Налоговые и таможенные органы Центрального федерального округа подвели итоги совместной работы. [Электронный ресурс]. URL: https://www.nalog.gov.ru/rn50/news/activities_fts/10766848/ (дата обращения: 09.04.2022).

Страница обновлена: 24.09.2025 в 23:43:40

Download PDF | Downloads: 130 | Citations: 6

Development of interaction mechanisms between customs and tax authorities for the administration of customs payments

Nikulkina I.V., Kolyadko A.S.Journal paper

Journal of Economics, Entrepreneurship and Law (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 12, Number 4 (April 2022)

Abstract:

The article is devoted to the analysis of the existing mechanisms of interaction between customs and tax authorities for the administration of customs payments. Based on the analysis of the peculiarities, problems and effectiveness of interaction between customs and tax authorities, the authors substantiate and express the point of view that in the conditions of increasing shocks and new digital opportunities of the economy, it is necessary to develop up-to-date approaches to the development of interdepartmental interaction in the field of foreign economic activity in order to improve effective administration. The authors believe that the deepening of interdepartmental interaction, the integration of information resources into a single platform will ensure the collection of customs payments from foreign trade participants in conditions of incessant shocks.

Keywords: customs and tax authorities interaction, administration, customs payments, foreign economic activity

Funding:

Статья подготовлена по результатам исследований, выполненных в рамках государственного задания НИОКТР АААА-А19–119092590051–2 «Исследование альтернативных концепций налогового регулирования как фактора обеспечения новой индустриальной революции в России»

JEL-classification: H22, H25, F13

Россия, Москва

Россия, Москва