Monetary policy of the central banks of the EAEU countries in the context of deepening integration processes

Ramazanov S.A.1

1 Нижегородский государственный технический университет им. Р.Е. Алексеева, Russia

Download PDF | Downloads: 23 | Citations: 2

Journal paper

Economic security (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 2, Number 4 (October-December 2019)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=43141907

Cited: 2 by 05.09.2022

Abstract:

The article examines the monetary policy of the central banks of the EAEU countries in the context of deepening integration processes. Despite some peculiarities of monetary policy pursued by each of the EAEU countries, it should be noted that central banks in the economies of the EAEU countries have limited role (in terms of financing growth and modernization). And the level of asset concentration in the largest banks is high. Based on the analysis of the activity of the central banks of the EAEU countries, the following conclusions can be formulated. The sanctions war did not lead to destructive consequences in the banking system of the Russian economy and other EAEU countries. Increasing foreign exchange reserves does not meet the long-term interests of Russia and other EAEU countries, because it is the first economic form of capital outflow. The asset structures of the central banks of the EAEU countries differ significantly, which makes it difficult to conduct monetary policy that meets the integration processes. It is necessary to intensify measures aimed at strengthening monetary relations between central banks and their clients, which are not observed at present. It is advisable for central banks to abandon the two-tier system of refinancing, as a factor that destabilizes the economy.

Keywords: monetary policy, central banks of the EAEU countries, integration processes, sanctions

На современном этапе углубления интеграционных процессов в Евразийском экономическом союзе (ЕАЭС) определенное значение имеет унификация денежно-кредитной политики (ДКП), проводимой центральными банками стран-участниц. «Несмотря на некоторое своеобразие проводимой каждой из стран-участниц ДКП, следует отметить ограниченную роль центральных банков в экономиках стран ЕАЭС (в части финансирования роста и модернизации) и высокий уровень концентрации активов в крупнейших банках» [4, с. 24] (Suvorov, 2016). Одним из возможных подходов, позволяющих наметить и оценить различие в проводимой ДКП, а также в последующем сформулировать рекомендации, является динамический анализ структуры балансов центральных банков стран ЕАЭС, а также оценка структуры и уровня развития банковских систем стран ЕАЭС.

Банк России (ЦБР). Активы ЦБР, являясь основой эмиссионного процесса, в зависимости от места, занимаемого отдельными статьями в структуре баланса, по-разному влияют на инфляционные процессы (∆Р/Р) и экономический рост (∆У/У). Эти различия отражены в таблице 1. Важно отметить, что валютные резервы, являясь наименее мобильной формой денежного капитала, практически не оказывают влияния на течение воспроизводственных процессов, в то время как процесс эмиссии, обусловленный остальными статьями активов, способствует экономическому росту. Как отмечается, «проводимая по инициативе монетарных властей денежная экспансия оказывает существенное влияние на величину, структуру и рисковые характеристики балансов центральных банков. Возросшая роль балансов центральных банков, как инструмента монетарной политики, дала повод некоторым экономистам называть новую концепцию регулирования «балансовой монетарной политикой» [5, с. 15] (Usoskin, 2016).

Таблица 1

Структура активов Банка России с позиции инфляции и экономического роста

|

|

∆Р/Р

|

∆У/У

|

Участие

в воспроизводстве

|

Доля

в активах ЦБ РФ (01.02.2019)

|

|

Драгоценные металлы

|

10%

|

90%

|

участвует

|

15%

|

|

Валютные резервы

|

90%

|

10%

|

не

участвует

|

60,4%

|

|

Кредиты коммерческим банкам

|

10%

|

90%

|

участвует

|

9%

|

|

Ценные бумаги

|

10%

|

90%

|

Участвует

|

2,0%

|

|

Долговые обязательства Правительства РФ

|

10%

|

90%

|

Участвует

|

0,4%

|

|

Прочие активы

|

10%

|

90%

|

Участвует

|

12%

|

Источник: составлено автором по материалам Банка России [10].

Данные таблицы 1 показывают, что деньги, созданные путем увеличения валютных резервов, на 90% определяют инфляционные процессы, не участвуя в воспроизводственном процессе, и лишь на 10% стимулируют экономический рост. Деньги, выпущенные в обращение путем использования других активов, в основном способствуют экономическому росту (90%), а инфляции – всего 10%. Существенной особенностью активов баланса Банка России является большая доля валютных резервов. Удельный вес данной статьи в активах Банка России в настоящее время составляет 64%. На всех этапах рассматриваемого периода преобладает валютный способ эмиссии денег, который связан с оттоком капитала из страны.

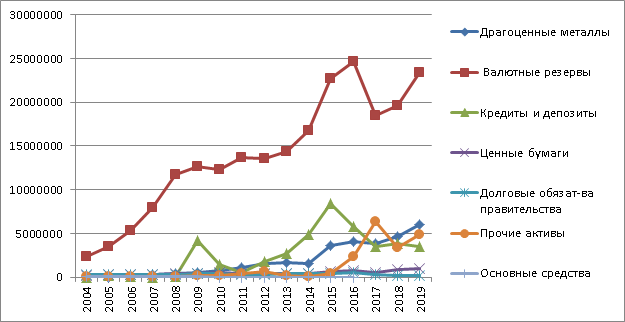

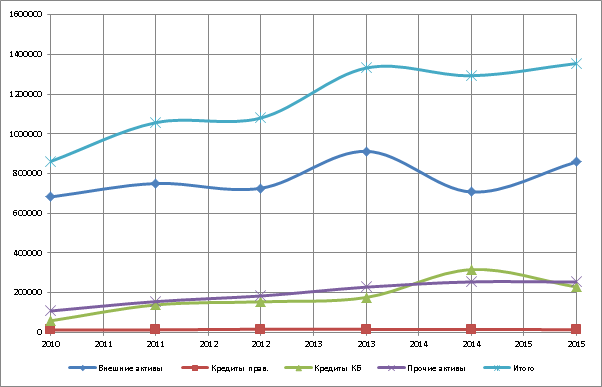

Данные таблицы 1 и рисунка 1 также свидетельствуют, что между коммерческими банками и Банком России практически отсутствуют кредитные отношения как в краткосрочном, так и в долгосрочном периодах (общий объем кредитов не превышает 9% на 01.02.2019). Это обусловлено наличием двухуровневой системы рефинансирования, фактически сложившейся в России. Следует отметить, что существенной особенностью активов Центрального банка РФ является достаточно большая доля статьи «Драгоценные металлы». За рассматриваемый период статья увеличилась в 94 раза, или 15% активов, что является положительной тенденцией.

Удельный вес статьи «Ценные бумаги» в активах Банка России в начале анализируемого периода составил 5,2%, а в настоящее время составляет 2,5%. Это характеризует отсутствие партнерских отношений между государством и Банком России. Нельзя не согласиться с мнением автора: «В период кризиса основным каналом предложения денег высокой эффективности должно стать финансирование дефицита» [3] (Manevich, 2016).

Рисунок 1. Динамика статей активов Банка России 2004–2019 гг.

Источник: составлено автором по материалам Банка России.

Положительным эффектом финансового кризиса для России стало незначительное уменьшение «валютных резервов» в обмен на увеличение «кредитов коммерческим банкам». Такую политику можно признать антиинфляционной. Однако изменение активов Банка России в конце 2017 г. и 2018 г. привело к восстановлению структуры активов предкризисного периода, что негативно отразилось на воспроизводственных процессах в экономике. «В перспективе рубль мог бы стать основной расчетной и резервной валютой стран Содружества, что дало бы новый мощный импульс развитию интеграционных процессов среди бывших советских республик» [2] (Kondratov, 2017).

Информация об объемах предоставленных кредитов коммерческими банками физическим лицам, организациям и банкам приведена в таблице 2. С 2005 по 2018 г. объем кредитов коммерческих банков экономическим агентам увеличивается в 14 раз. Отношение общего объема кредитов к ВВП за последние годы находится близко к 43%, что очень далеко от минимума порога экономической безопасности (60%).

|

Дата

|

Всего

|

П

%

|

Физическим

лицам

|

Организациям

|

Банкам

| ||||||

|

Всего

|

Д1

%

|

П

1 %

|

Всего

|

Д2

%

|

П

2 %

|

Всего

|

Д3

|

П

3 %

| |||

|

01.01.05

|

2

993 577

|

|

525

372

|

17,0

|

-

|

2

307 990

|

77,0

|

-

|

160

215

|

6,0

|

|

|

01.01.06

|

4

202 027

|

143

|

1

001 032

|

23,0

|

190,5

|

2

961 867

|

70,4

|

128,3

|

239

128

|

6,6

|

149,

2

|

|

01.01.07

|

6

445 747

|

153

|

1

754 698

|

27,2

|

175,2

|

4

375 880

|

67,8

|

147,7

|

315

169

|

4,8

|

131,9

|

|

01.01.08

|

10

182 857

|

157

|

2

566 736

|

25,2

|

146,2

|

7

101 808

|

69,7

|

162,2

|

514

313

|

5,0

|

163,1

|

|

01.01.09

|

13

454 542

|

132

|

3

537 211

|

26,2

|

137,8

|

9

165 304

|

68,1

|

129,0

|

752

027

|

5,5

|

146,2

|

|

01.01.10

|

13

326 590

|

-1

|

3

169 902

|

23,7

|

90

|

9

386 042

|

70,4

|

102,4

|

770

646

|

5,7

|

102,4

|

|

01.01.11

|

15 600

900

|

117

|

3 725

244

|

23,

8

|

117

|

10

773870

|

69

|

114,8

|

1 101

786

|

7,

1

|

142,9

|

|

01.01.12

|

20 731

369

|

132

|

5 227

319

|

25,2

|

140

|

13 878

544

|

66,9

|

128,8

|

1 625

506

|

7,9

|

147,5

|

|

01.01.13

|

25 857

301

|

124

|

7 304

790

|

28,2

|

139

|

16 435

183

|

63,5

|

118,4

|

1 929

131

|

8,2

|

118,6

|

|

01.01.14

|

29 836

692

|

115

|

9

719936

|

32,5

|

133

|

18 024

766

|

60,4

|

109,6

|

1 924

865

|

7,1

|

99,7

|

|

01.01.15

|

34 888

476

|

116

|

11 028

783

|

31,6

|

113

|

20 849

792

|

59,7

|

115,6

|

3 009

901

|

8,6

|

156,3

|

|

01.01.16

|

35 176

500

|

100

|

10 395

828

|

29,5

|

94

|

21 253

717

|

60,4

|

101,9

|

3 526

956

|

10,1

|

117,2

|

|

01.01.17

|

37 800

220

|

107

|

10 643

612

|

28,15

|

102

|

22 036

746

|

58,29

|

103,0

|

5 119

863

|

13,5

|

145,1

|

|

01.01.18

|

42 928

749

|

113

|

12 065

458

|

28,1

|

113

|

24 380

792

|

56,7

|

110,6

|

6 482

499

|

15,2

|

126,6

|

Информация об объемах предоставленных кредитов

Источник: составлено автором по материалам Банка России.

Обозначения в таблице: П – изменение общего объема кредитов по сравнению с предыдущим годом (%); П 1– изменения кредитов физическим лицам по сравнению с предыдущим годом (%); П 2 – изменения кредитов организациям по сравнению с предыдущим годом (%); П 3 – изменения кредитов коммерческим банкам по сравнению с предыдущим годом (%); Д 1 – доля кредитов физическим лицам в общем объеме (%); Д 2 - доля кредитов организациям в общем объеме (%); Д3 - доля кредитов банкам в общем объеме (%).

Следует отметить, что финансовый кризис существенно не отразился в долевом отношении на кредитах банкам (изменялся в интервале 6–15%). Следует отметить, что увеличение кредитования Банком России системы коммерческих банков не привело к увеличению объемов кредитов населению и организациям. Основную долю в общем объеме кредитов составляют кредиты организациям (56–77% от общего объема); причем наблюдается тенденция к снижению, а кредиты населению занимают лишь 17–32%.

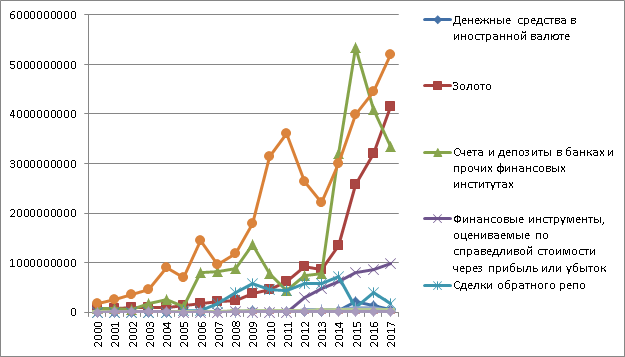

Национальный банк Республики Казахстан (НБРК). Общий объем активов за рассматриваемый период (2000–2017 гг.) увеличился в 38,7 раза, с 0,35 трлн тенге до 14,1 трлн тенге. При этом интенсивный рост наблюдается в 2014–2015 гг., несмотря на финансовый кризис и снижение цен на энергоносители на мировых рынках. Структура баланса центрального банка Казахстана не позволяет четко отделить валютные резервы от других активов. Тем не менее, по нашим расчетам, валютные резервы в основном сконцентрированы в статье «Инвестиции», доля которой колеблется в интервале от 32,5% (2015 г.) до 70,3% (2011 г.). В то же время они увеличились с 1,4 трлн тенге до 4,3 трлн тенге, или в три раза. Выход торговых отношений Казахстана за пределы ЕАЭС окажет позитивное влияние на его экономику. Как отмечается, «центральные банки имеют условия и возможности дальнейшего согласования национальных денежно-кредитных политик в интересах обеспечения финансовой стабильности, экономического роста и эффективного развития интеграционного процесса в регионе» [1, с. 28] (Abramova, Maslennikov, 2016).

Рисунок 2. Динамика статей активов Национального Банка Казахстана

Источник: составлено автором по материалам [6].

Отличительной особенностью в деятельности НБРК является достаточно большая величина статьи «Кредиты коммерческим банкам». Этот неинфляционный способ эмиссии денег достигает своего минимума в 2011 году, составляя 8,4% активов, или 0,4 трлн тенге.

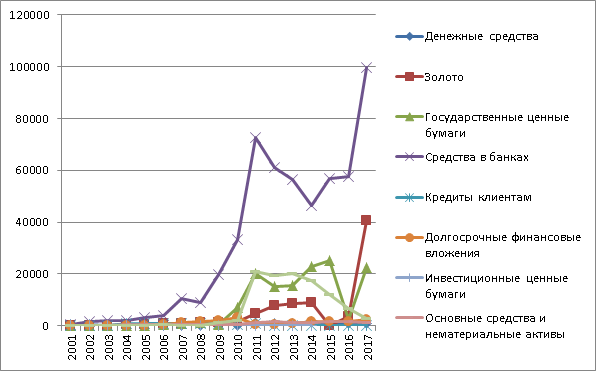

Активы Национального банка Республики Беларусь (НБРБ). Экономика Республики Беларусь находится в наиболее выгодных условиях, чем других стран ЕАЭС. Отражением денежно-кредитной политики НБРБ является в некоторой степени его баланс. Общий объем активов баланса НБРБ за рассматриваемый период (2001–2017 гг.) увеличился в 91 раз и составил 170 млрд рублей. Наибольший удельный вес в них занимает строка «Кредиты коммерческим банкам», достигнув своего максимума в 2009 году (77%) и к 2015 году уменьшившись до 44%, а в 2017 г. составив 58%. Второе место в активах НБРБ занимают «Драгоценные металлы и камни» (23,5% – 2017 год) и «Ценные бумаги» (12,9% – 2017 год). Их доля в активах увеличивается по мере уменьшения статьи «Кредиты коммерческим банкам». Величина прочих активов колеблется в пределах 11%.

Рисунок 3. Динамика статей активов Национального Банка Республики Беларусь

Источник: составлено автором по материалам [9].

Изложенное позволяет сделать вывод о том, что при прочих равных условиях НБРБ ведет оптимальную денежно-кредитную политику. Эмиссия денег НБРБ в обращение производится неинфляционными методами.

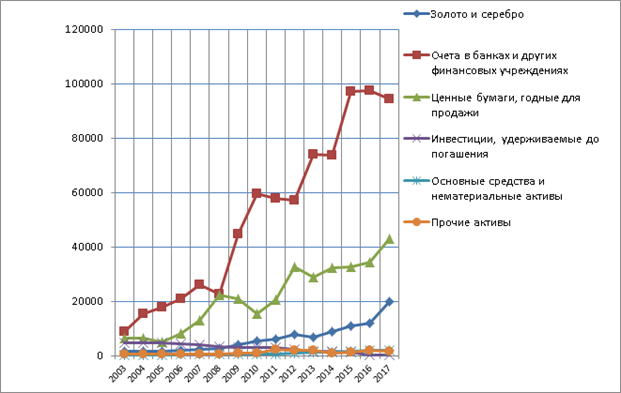

Активы национального банка Кыргызской Республики (НБКырР). Для более обстоятельного анализа денежно-кредитной политики НБК мы берем временный интервал с 2003 по 2017 г., охватывающий несколько периодов. В конце 2003 г. общие активы НБКырР составили 23,4 млрд сомов (или 741,5 млн долларов США). За рассматриваемый период общий объем активов увеличивается в 7,2 раза и составляет 161 млрд сомов. Структурный анализ активов НБКырР показывает, что основное место в них занимают «Средства в банках и других финансовых учреждениях», по смысловому содержанию этот актив можно объединить со статьей «Кредиты выданные», что составит в активах долю – 58,9%. Второе место по удельному весу в активах Банка Кыргызстана занимает статья «Ценные бумаги, годные для продажи». За рассматриваемый период она менялась в оппозитном, чем статья «Средства в банках и других финансовых учреждениях», направлении. Важным каналом предложения денег в активах НБКырР является статья «Золото и серебро», ее доля за период стабильно находится в интервале 5,8–7,6%.

Рисунок 4. Динамика статей активов Национального банка Кыргызской Республики

Источник: составлено автором по материалам [7].

Банк Армении (БРА). С целью отделения инфляционных активов от антиинфляционного центрального банка Республики Армения (БРА) целесообразно их агрегировать следующим образом:

- внешние активы (конвертируемая валюта и золото);

- кредиты правительству (требования к правительству);

- кредиты коммерческим банкам (требования к банкам-резидентам, требования к экономике);

- прочие активы (прочие финансовые активы, нефинансовые активы).

Внешние активы БРА можно рассматривать как валютный источник эмиссии денег, а последующие три компонента – как внутренний. «Статистические данные баланса Банка Армении, доступные с 2009 года по 2015 год, увеличились с 861 млрд драм до 1 135,5 млрд драм или в 1,6 раза» [8].

Внешние активы, которые включают в себя конвертируемую валюту и золото, по удельному весу находятся в интервале от 54,7% (2014 г.) до 79,2% (2010 г.), при этом наблюдается тенденция к снижению. При прочих равных условиях этот факт можно рассматривать как положительное явление. По удельному весу в активах второе место занимают «Кредиты коммерческим банкам» и «Прочие активы», которые составили в 2015 году 16,9% и 18,7% соответственно. «Кредиты правительству» колеблются в окрестностях одного процента активов. «Нельзя не согласиться с мнением [3] (Manevich, 2016): «Во всем мире эмиссионный ресурс центрального банка является важным и предпочтительным источником финансирования дефицита, потому что он не связан с процентными выплатами и погашениями долга». Это также свидетельствует о том, что кредитных отношений между Банком Армении и правительством практически нет.

Рисунок 5. Динамика статей активов Центрального банка Республики Армении

Источник: составлено автором по материалам [8].

Независимо от состояния государственного бюджета Армении, на наш взгляд, целесообразнее активизировать этот канал эмиссии денег как наименее инфляционный. В целом Банк Армении в основном использует инфляционный способ создания денег, поддерживая «Внешние активы» на относительно высоком уровне, хотя у других стран – участников ЕАЭС этот показатель еще выше.

На основе анализа активов балансов центральных банков стран ЕАЭС можно сформулировать следующие выводы:

- санкционная война не привела к деструктивным последствиям в банковской системе российской экономики и других стран ЕАЭС. Большое негативное воздействие на банковский сектор экономики оказывают не внешние факторы (санкции), а непоследовательная денежно-кредитная политика Банка России, которая не совпадает с национальными интересами России;

- увеличение «валютных резервов» не отвечает перспективным интересам России и других стран ЕАЭС, ибо является первой экономической формой оттока капиталов;

- структуры активов центральных банков стран – участников ЕАЭС существенно различаются, что затрудняет проведение денежно-кредитной политики, отвечающей интеграционным процессам. Можно предложить разработать унификацию статей балансов центральных банков стран – участников ЕАЭС;

- необходимо активизировать мероприятия, направленные на усиление денежно-кредитных отношений между центральными банками и их клиентами, которые не наблюдаются в настоящее время;

- центральным банкам целесообразно отказаться от двухуровневой системы рефинансирования как фактора, дестабилизирующего экономику.

References:

Abramova M.A, Maslennikov V.V. (2016). Problemy koordinatsii natsionalnyh denezhno-kreditnyh politik stran EAES v kontekste formirovaniya soglasovannoy denezhno-kreditnoy politiki integratsionnogo obedineniya [Coordination of National Monetary Policies of EAEU Countries in the Context of Shaping a Concerted Monetary Policy]. Money and Credit. (12). 27-33. (in Russian).

Kondratov D.I. (2017). Rossiyskiy rubl-mirovaya valyuta? [Is the Russian ruble world currency?]. Biznes i banki. (1). (in Russian).

Manevich V.E. (2016). Prognoz Minekonomrazvitiya na 2017-2019 gody i perspektivy rosta rossiyskoy ekonomiki [Forecast of the Ministry of economic development for 2017-2019 and growth prospects of the Russian economy]. Biznes i banki. (6). (in Russian).

Suvorov I.G. (2016). Prioritety razvitiya finansovyh rynkov i bankovskikh sektorov stran EAES (Tezisy) [Priorities of development of financial markets and banking sectors of the EAEU countries (Abstract)]. Money and Credit. (12). 24-26. (in Russian).

Usoskin V.M. (2016). Nestandartnaya monetarnaya politika: metody i rezultaty [Unconventional Monetary Policy: Methods and Results]. Money and Credit. (11). 12-18. (in Russian).

Страница обновлена: 08.07.2025 в 17:51:58

Russia

Russia