Поиск доступных для населения моделей организации ипотечного кредитования в условиях банковского кризиса 2015 г.

Коростелева Т.С.1,2,3

1 Самарский государственный аэрокосмический, ,

2 университет им. академика С.П. Королева, ,

3 (национальный исследовательский университет), ,

Скачать PDF | Загрузок: 86 | Цитирований: 4

Статья в журнале

Жилищные стратегии (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 2, Номер 1 (Январь-Март 2015)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=23829152

Цитирований: 4 по состоянию на 07.12.2023

Аннотация:

В статье изучены и развиты теоретические и практические аспекты организации системы ипотечного жилищного кредитования (ИЖК) России на современном этапе хозяйствования. Проанализирована возможность и целесообразность развития закрытой (автономной), усечено-открытой, а также расширенно-открытой систем ИЖК в условиях банковского кризиса 2014-2015 гг. Обоснована необходимость ориентации ипотечного кредитования на классический вариант усечено-открытой системы ИЖК. Проанализированы причины, сдерживающие развитие механизмов секьюритизации ипотечных активов путем выпуска ипотечных ценных бумаг (ИЦБ) с балансов банков в рамках одноуровневой модели. Даны предложения по решению проблем доходности и надежности ИЦБ для инвесторов. Реализация предложенных мер по развитию моделей кредитования, основанных на механизмах секьюритизации ипотечных активов в рамках одноуровневых построений не только послужит толчком к выходу из кризиса ипотечного сектора экономики страны, но и повысит доступность ипотечных кредитов для населения.

Ключевые слова: финансовые ресурсы, банк, секъюритизация, модель, ипотечные облигации, ипотечный рынок, система ипотечного жилищного кредитования

Обострение геополитической обстановки, сильная зависимость национального бюджета от нефтегазовых доходов, санкции Евросоюза послужили началом «масштабнейшего», по оценкам ряда экспертов, банковского кризиса в РФ. Экономический кризис, разразившийся в 2014 году, уже в начале 2015 года принес ощутимые потери банковскому сектору. Так, в январе 2015 года деятельность банков в целом была убыточной, кредитными организациями получен убыток в размере 24 миллиардов рублей [1]. Одним из наиболее пострадавших от кризиса оказался сектор ипотечного кредитования. Обвальное падение объемов ипотечного кредитования, спровоцированное резким ростом ставок по ипотечным кредитам, ставит под сомнение решение важнейшей социально-экономической задачи государства - обеспечение доступности ипотечных кредитов для населения. В этих условиях, поиск эффективных для банковского сектора и доступных для населения моделей организации ипотечного кредитования является особенно актуальным (Артемкина, 2012; Аксенов, Голиков, 2011; Александрова, Загирова, 2015; Вагапова, Сорокина, 2014; Всяких, 2013; Гудименко, 2009; Кашурин, 2010; Коростелева, 2014; Кретов, 2012; Лебедев, 2010; Лупырь, 2009; Миленький, Фокина, 2014; Савинова, 2012; Сребник, Кузнечик, 2010; Тавасиев, Кучинский, 2010; Тимагина, 2006; Шакирьянова, 2009; Шахкелдов, 2014; Широнина, Чернышев, Меграбян, 2013).

Обращаясь к зарубежному опыту организации ипотечного кредитования, отметим, что основными системами ипотечного жилищного кредитования (ИЖК) в настоящее время являются: закрытая система (автономная), усечено-открытая система и расширенно-открытая система [2]. В свою очередь анализ основных систем ИЖК, сложившихся в мировой практике, позволяет выделить две модели организации ипотечного жилищного кредитования: одноуровневую и двухуровневую модели.

Что касается организации ипотечного кредитования в России, то современная система ИЖК здесь начала формироваться с 1990-х годов. Сегодня она основана как на одноуровневых, так и двухуровневых моделях и функционирует в рамках усечено-открытой и расширенно-открытой систем. Ресурсной базой системы ИЖК выступают:

- депозиты юридических и физических лиц в коммерческих (универсальных) банках;

- межбанковские кредиты;

- средства, полученные за счет секьюритизации ипотечных активов через институты вторичного рынка и первичными кредиторами (кредитными и некредитными организациями).

Ипотечными кредиторами в системе ИЖК России являются:

1. Специализированные организации вторичного рынка (ОАО АИЖК, функцию вторичных кредиторов могут выполнять также региональные операторы и сервисные агенты ОАО АИЖК).

2. Первичные кредиторы (коммерческие банки, ипотечные, сберегательные банки, фонды).

Ссудо-сберегательные схемы пока не получили широкого распространения в России (Гареев, Мухаметова, 2014). Основными факторами, препятствующими их внедрению в практику ипотечного кредитования, являются следующие:

- нестабильность в экономике, выражающаяся в непрогнозируемости ценовых показателей на рынке жилья, уровня инфляции и курса национальной валюты;

- отсутствие государственной поддержки развития подобных схем ипотечного кредитования;

- низкий уровень доверия со стороны населения к долгосрочным накопительным схемам, базирующимся на коллективной ответственности (Коростелева, 2013).

Отметим, что экономический кризис 2014-2015 гг. отодвинул еще на несколько шагов назад возможность использования ссудо-сберегательных схем российскими первичными кредиторами. Резкое обесценивание национальной валюты в совокупности с нарастающими инфляционными процессами абсолютно не способствует даже слабой активизации спроса на накопительные схемы и полностью перечеркивает возможность организации ипотечного кредитования на основе закрытой (автономной) системы.

Что касается функционирования двухуровневой модели ИЖК в России, то несмотря на то, что при проектировании российской ипотеки именно она принималась за базовую основу, эту систему на сегодняшний день нельзя назвать ни доминирующей, ни эффективной. Данный вывод напрашивается на основе анализа результатов функционирования российского национального оператора вторичного рынка ипотечных кредитов, которым в настоящее время является Агентство по ипотечному жилищному кредитованию (АИЖК). Деятельность АИЖК осуществляется по двум основным направлениям: рефинансирование ранее выданных первичными кредиторами ипотечных кредитов и секьюритизации ипотечных активов путем выпуска ипотечных ценных бумаг (RMBS). Анализируя эффективность первого направления, обратимся к данным таблицы 1.

Таблица 1

Доля АИЖК в общем объеме выдачи ипотечных жилищных кредитов

|

Период

|

Объем рефинансирования АИЖК, млрд руб.

|

Общий объем выданных кредитов в РФ,

млрд руб.

|

Доля АИЖК в общем объеме выдачи, %

|

|

2014

|

н/д

|

1 763,1

|

н/д

|

|

2013

|

48,0

|

1354,3

|

3,5

|

|

2012

|

61,0

|

1031,8

|

5,9

|

|

2011

|

51, 3

|

712,9

|

7,2

|

|

2010

|

54,4

|

380,1

|

14,3

|

|

2009

|

30,3

|

152,5

|

19,9

|

Из приведенной таблицы видно, что наибольший объем рефинансирования АИЖК в общем объеме выданных кредитов за рассматриваемый период, был достигнут в 2009 году и составил 18,9% от общего объема ипотечного кредитования, что свидетельствует о том, что за все годы функционирования АИЖК в лучшем случае только пятая часть выданных ипотечных кредитов в РФ была выкуплена крупнейшим игроком вторичного рынка. Что касается последующего временного периода, то несмотря на рекордный рост ипотечного кредитования в 2013-2014 гг. - объемы рефинансирования неуклонно сокращались, пока не достигли отметки 3,5% по итогам 2013 года. Сопоставление объемов рефинансирования закладных АИЖК с результатами рынка говорит о низкой роли агентства, а рост рынка обусловлен активной работой пяти крупнейших российских банков. Этот факт послужил одним из оснований признания деятельности Агентства Счетной палатой РФ неэффективной в 2014 году. По данным Счетной палаты, из 25 показателей бизнес-планов по объемам рефинансирования закладных не выполнено 23, в том числе, значимых для социальной стабильности, например, выкуп закладных по продуктам для незащищенных и социально значимых слоев населения. Разработанные агентством стандарты продуктов и услуг не востребованы на рынке. В 2013 году из более 650 кредитных организаций, лишь 41 банк являлся партнером агентства и использовал его стандарты. Причем эти банки, в основном, из третьей - пятой сотни по размеру активов [3].

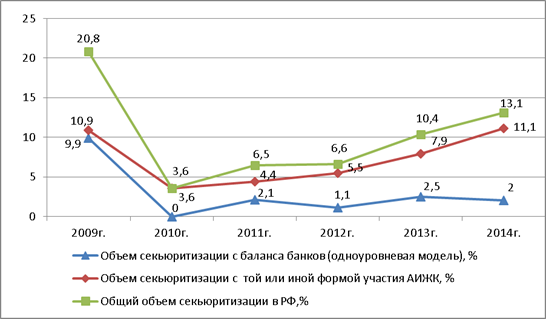

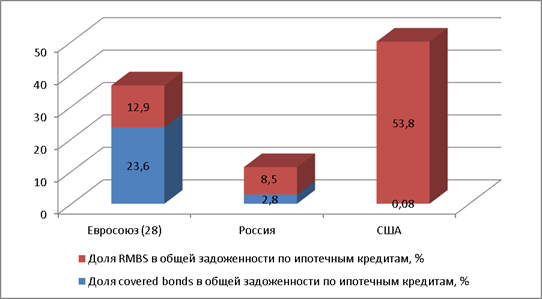

Что касается второго важнейшего направления деятельности АИЖК как оператора вторичного рынка ипотечного кредитования, а именно секьюритизации ипотечных активов путем выпуска ипотечных ценных бумаг (RMBS), эта работа на сегодняшний день осуществляется Агентством также неэффективно. Объем рынка ипотечных ценных бумаг остается незначительным. Так, наибольший объем секьюритизации с той или иной формой участия АИЖК, был достигнут в 2014 году, когда он составил 11,1% от общего объема выданных кредитов в РФ (табл. 2). Для сравнения, в США, где двухуровневая модель исторически принята за базу построения национальной системы ИЖК, ежегодно более 50% ипотечных операций финансируется через секьюритизацию ипотечных кредитов путем выпуска RMBS специализированными организации, а именно Fannie Мае, Ginnie Мае, Freddie Mac. Что касается доли RMBS в общей ипотечной задолженности страны, то в 2013 году доля этого источника финансирования в системе ИЖК США оценивалась в 53,6 процентов, в то время как в России – только 8,5% (табл. 3).

Ввиду невозможности в сложившихся социально-экономических условиях организации закрытой (автономной) системы ИЖК и неэффективности организационных построений по образу расширенно-открытой системы, в России, на сегодняшний день, наибольшее развитие получили одноуровневые построения в рамках усечено-открытой системы. Как известно, данная система предполагает два варианта своей реализации.

Таблица 2

Объемы секьюритизации в РФ за 2009-2014 гг.

|

Период

|

Общий объем выданных кредитов в РФ,

млрд руб.

|

Объем

секьюритизации с баланса банков (одноуровневая модель)

|

Объем

секьюритизации с той или иной формой участия АИЖК (двухуровневая модель)

|

Общий

объем секьюритизации в РФ

| |||

|

млрд.

руб.

|

доля

|

млрд.

руб.

|

доля

|

млрд.

руб.

|

доля

| ||

|

2014

|

1 763,1

|

35,7

|

2,0%

|

195,113

|

11,1%

|

230,813

|

13,1%

|

|

2013

|

1354,3

|

33,3

|

2,5%

|

107,325

|

7,9%

|

140,625

|

10,4%

|

|

2012

|

1031,8

|

11,0

|

1,1%

|

57,318

|

5,5%

|

68,318

|

6,6%

|

|

2011

|

712,9

|

15,0

|

2,1%

|

31,467

|

4,4%

|

46,467

|

6,5%

|

|

2010

|

380,1

|

-

|

0%

|

13,547

|

3,6%

|

13,547

|

3,6%

|

|

2009

|

152,5

|

15,0

|

9,9%

|

16,697

|

10,9%

|

31,697

|

20,8%

|

В классической схеме основным источником финансовых ресурсов для ипотечного банка будет являться эмиссия ипотечных облигаций, т.е. речь идет о секьюритизации с баланса банков как первичных кредиторов (выпуске ипотечных ценных бумаг, именуемых в зарубежной практике covered bonds). Альтернативный вариант функционирования расширенно-открытой системы предполагает иной источник финансирования ипотечных операций, а именно средства на депозитах юридических и физических лиц.

В первую очередь, обратимся к классической схеме реализации усечено-открытой модели в российской практике ИЖК. На взгляд автора, и это вариант организации ИЖК в РФ на сегодняшний день трудно назвать эффективным. Так, как показано в таблице 2, наибольший объем секьюритизации с баланса банков наблюдался в 2009 году, когда он составил 9,9% от общего объема выданных ипотечных кредитов в стране. В 2014 году этот показатель оценивался на отметке всего лишь 2%. Это означает, что в лучшем случае, только десятая часть (а в 2014 году соответственно только пятидесятая часть) объема финансовых ресурсов была получена российской системой ИЖК за счет секьюритизации ипотечных активов в рамках одноуровневой модели. Наглядно, данные по объемам секьюритизации ипотечных активов в рамках одноуровневой и двухуровневой модели проиллюстрированы на рисунке 1.

Рисунок 1. Динамика объемов секьюритизации в РФ в процентах от общего объема выданных кредитов по 2009-2014 гг.

Для сравнения в странах, где усечено-открытая система ИЖК, в классическом варианте своей реализации, получила широкое распространение, а именно Испании, Дании, Швеции этот показатель намного выше и может составлять даже более 100% от общей ипотечной задолженности страны. Примером такой организации системы ИЖК является Дания. Так, в Дании реализована уникальная система ипотечного кредитования, в которой ипотечные кредиты, выданные ипотечными банками, финансируется исключительно за счет эмиссии обеспеченных облигаций. Право эмитировать ипотечные облигации принадлежит специализированным ипотечным организациям, а именно ипотечным банкам (в Дании 8 ипотечных банков - эмитентов). При этом, по данным Европейской Ипотечной Федерации [4], по итогам 2013 года объем ипотечных облигаций (covered bonds) в обращении достиг невероятно высокого уровня и составил 154% от общей ипотечной задолженности в стране (табл. 3). По объемам обращения ипотечных ценных бумаг Дания занимает 1- е место в Европе.

Таблица 3

Секьюритизации как источник финансирования системы ИЖК в странах Евросоюза, России и США, 2013 г.

|

№

|

Страна

|

Общая

задолженность по предоставленным ипотечным жилищным кредитам, млн. евро

|

Ипотечные облигации в обращении

(covered bonds) |

RMBS

в обращении |

Доля

суммарной секьюритизации в общей задолженности по ипотечным кредитам, %

| ||

|

млн.

евро

|

как

процент от общей ипотечной задолженности страны, %

|

млн.

евро

|

как

процент от общей ипотечной задолженности страны, %

| ||||

|

1

|

Испания

|

612 819

|

334 572

|

54,6

|

118 040

|

19,3

|

73,9

|

|

2

|

Дания

|

233 499

|

359 646

|

154,0

|

0

|

0

|

154,0

|

|

3

|

Германия

|

1 208 822

|

199 900

|

16,5

|

15 280

|

1,3

|

17,8

|

|

4

|

Великобритания

|

1 531 585

|

112 715

|

7,4

|

252 119

|

16,5

|

23,9

|

|

6

|

Швеция

|

340 379

|

217 854

|

64,0

|

0

|

0

|

64,0

|

|

7

|

Евросоюз

(28)

|

6 679 807

|

1 574 368

|

23,6

|

864 252

|

12,9

|

36,5

|

|

8

|

США

|

7 843 666

|

6 000

|

0,08

|

4 217 367

|

53,8

|

53,9

|

|

9

|

Россия

|

62 564

|

1 752

|

2,8

|

5 318

|

8,5

|

11,3

|

В Испании ипотечные облигации также являются важнейшим источником финансирования ипотечных операций, доля которого оценивается в размере 54,6%. По объему находящихся в обращении ипотечных облигаций (covered bonds) Испания занимает второе место в Евросоюзе (общая задолженность по ипотечным облигациям (covered bonds) по данным таблицы 3 составляет 334 572 млн. евро).

Всего по Евросоюзу доля выпуска ипотечных облигаций (covered bonds) оценивалась по итогам 2013 года как 23,6% от общей ипотечной задолженности страны. Это означает, что на долю этого источника финансирования приходилась четверть всех ипотечных операций стран еврозоны.

Для сравнения, в США доля covered bonds в общей ипотечной задолженности страны крайне незначительна и составляет всего 0,08% по итогам рассматриваемого периода. Основной причиной является доминирование двухуровневой модели ИЖК, в соответствии с которой секьюритизация ипотечных жилищных кредитов осуществляется вторичными кредиторами путем выпуска сквозных ипотечных ценных бумаг, обеспеченных ипотечными жилищными кредитами – RMBS. В России этот показатель оценивается на уровне 2,8%.

На рисунке 2 наглядно проиллюстрированы как объемы суммарной секьюритизации в целом по Евросоюзу, России и США, так и их структура. Так, если за счет секьюритизации ипотечных активов (как в рамках одноуровневой, так и двухуровневой модели) в целом по Евросоюзу профинансировано 36,5% ипотечной задолженности, а в США – 53,88%, то в России только 11,3%.

Рисунок 2. Секьюритизации как источник финансирования ипотечных операций в Евросоюзе, России и США

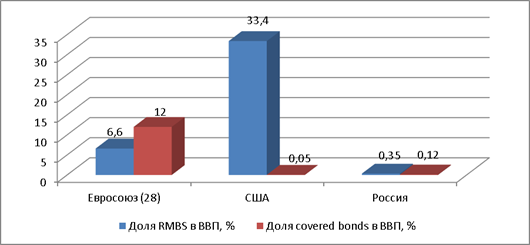

Также, интерес представляет такой важнейший показатель как доля секьюритизированных ипотечных активов в ВВП страны. На рисунке 3 наглядно проиллюстрирована как доля RMBS, так и доля covered bonds в ВВП в целом по Евросоюзу, а также России и США.

Рисунок 3. Доля ипотечных ценных бумаг в ВВП Евросоюза, России и США

Анализ статистических данных, проиллюстрированных на рисунках 2 и 3, свидетельствует, что Россия по объему обращения ипотечных ценных бумаг различных типов существенно отстает как от США, модель ипотечного кредитования которого, была принята за основу построения национальной системы ИЖК, так и стран Евросоюза. При этом, напрашивается вывод о неразвитости не только расширенно-открытой, но классического варианта усечено-отрытой системы ИЖК. Это объясняется в первую очередь тем, что российская система ИЖК находится лишь на этапе своего становления, а общеэкономические условия в стране не способствуют бурному расцвету ипотечных инструментов.

Что касается альтернативного варианта функционирования усечено-открытой системы ИЖК, где субъектом кредитования выступает, так называемый, универсальный банк, а основным источником финансовых ресурсов – средства на депозитах юридических и физических лиц, то именно этот вариант организации ипотеки на сегодняшний день и получил широкое распространение в России. Однако, валютный кризис, спровоцировавший резкий рост ключевой ставки до 17% к середине декабря 2014 года привел к небывалому увеличению стоимости фондирования для банковского сектора. Результатом явился резкий рост процентных ставок по ипотечным операциям, сокращение или полная остановка кредитных программ, что резко снизило доступность ипотечных кредитов для населения. Также, рост ключевой ставки привел к снижению инвестиционной активности строительных компаний и покупательской способности населения. Обострилась и основная проблема, возникающая при использовании данной модели, которая заключается в необходимости поддержания текущей ликвидности универсальных коммерческих банков, а также согласования краткосрочных пассивов и долгосрочных активов. В условиях кризиса, регулирование текущей ликвидности банка стало более сложной задачей, которую трудно решить, опираясь только на собственные ресурсы коммерческих банков, а также привлекаемые по депозитам вклады. Отметим, что несмотря на снижение ключевой ставки до 12,5% в мае 2015 года, ее размер по-прежнему существенно завышен, что не позволяет ипотечному сектору экономики эффективно решить ни одну из указанных выше проблем.

В этих условиях встает задача поиска тех организационных построений на российском рынке ипотечного кредитования, которые могли бы не только нивелировать последствия нового экономического кризиса, но и создать механизмы поступательного и эффективного развития ипотечного кредитования в посткризисных условиях хозяйствования. По мнению автора, этим механизмом может стать только секьюритизация ипотечных активов, а эффективной моделью его реализации – классический вариант усечено-открытой системы ИЖК.

Отметим, что в условиях полного отсутствия зарубежных каналов инвестирования в ипотеку, а также завышенной стоимости фондирования финансовых ресурсов для банковского сектора, олицетворяющими нынешний банковский кризис, развитие других моделей ипотечного кредитования не даст ощутимого толчка развитию ипотечной системы России. В текущих условиях именно ипотечные ценные бумаги (ИЦБ), выпускаемые в рамках одноуровневой модели (covered bonds) будут являться практически безальтернативным вариантом рефинансирования ипотечных кредитов. Именно covered bonds обеспечат как крупным, так и мелким банкам возможность привлечения долгосрочных ресурсов на ипотечный рынок, а российским заемщикам – наличие «доступных» ипотечных ресурсов. Ориентация на указанный инструмент рефинансирования ипотечных кредитов позволит в среднесрочной перспективе выйти российским банкам на совершенно другие объемы ипотечного кредитования, что не только послужит толчком для выхода из кризиса, но и выведет всю систему ИЖК на новый качественный уровень своего развития.

Вместе с тем, неразвитость по настоящий момент времени секьюритизации ипотечных активов путем выпуска ИЦБ с балансов банков связана со следующими проблемами:

1. Российских инвесторов не привлекает доходность ИЦБ. Так, по оценкам экспертов, доходность ИЦБ в настоящее время сравнима с доходностью государственных ценных бумаг, а риски в первом случае представляются инвесторам намного выше чем во втором [7]. Так, если, доходность старшего транша соответствует 8-8,25%, то инвестор скорее предпочтет инвестировать средства в гораздо более надежные, с его точки зрения, государственные облигации, выпускаемые со сравнимой доходностью.

2. Сам выпуск ИЦБ является низкорентабельным для банка. Так, независимые расчеты нескольких участников рынка показывают, что нагрузка на финансовый результат выпуска всех единовременных и ежегодных расходов составляет не менее 3,5%, а ближе к погашению выпуска может достигать 5,5-6%. При этом, размещая ИЦБ с той же доходностью старшего транша 8-8,25% годовых, банку необходимо размещать полученные таким образом финансовые ресурсы в ипотечные кредиты под ставку не менее 11,5% [8]. В противном случае, банк вовсе сработает себе в убыток. Очевидно, что процентная маржа в данном случае слишком мала, для того чтобы заинтересовать субъектов ипотечного рынка в развитии данной модели ипотечного кредитования.

3. Финансовая грамотность российских инвесторов на сегодняшний день невысока. В частности, они не отличают ИЦБ от обычных корпоративных облигаций. Соответственно, такое важнейшее преимущество ИЦБ как качественное залоговое обеспечение оказывается нереализованным, а ценные бумаги подобного типа – невостребованными на рынке.

4. ИЦБ не обладают статусом близким к государственным ценным бумагам, что снижает их ликвидность в глазах инвесторов особенно после финансового кризиса 2008-2009 гг. Отметим, что в западной практике, существуют ипотечные структуры, по обязательствам которых государство несет полную ответственность. В частности, примером является американская специализированная организация Ginnie Мае, являющаяся государственным гарантом по выпуску ИЦБ. В российской практике ИЦБ размещаются в лучшем случае под «поручительство» АИЖК или вовсе без такового. В случае с поручительством АИЖК Агентство отвечает по своим обязательствам лишь в размере своего уставного капитала.

5. Круг покупателей ИЦБ на сегодняшний день крайне узок и ограничен обладателями «длинных пассивов» к которым относятся страховые компании и пенсионные фонды.

Рассмотрим возможные механизмы решения обозначенных выше проблем.

Очевидно, что краеугольным камнем в вопросе секьюритизации ипотечных активов является привлекательность ИЦБ для инвесторов. Так, чтобы заинтересовать инвесторов в покупке ИЦБ необходимо либо увеличивать их доходность, а это невозможно без роста ставок по ипотечным кредитам, либо предлагать по этим ценным бумагам те же гарантии, что и по государственным обязательствам. При этом, наибольшую эффективность принесут указанные меры в их совокупности.

Так, увеличение ставок по ипотечным кредитам относительно уровня 11,5% на 1-2 пункта, позволит не только получить инвесторам дополнительную премию по сравнению с государственными облигациями, но и несколько повысит процентную маржу самого банка-эмитента, что неизменно скажется на привлекательности ИЦБ для всех участников сделки. Особенно подчеркнем, что при этом ставка по ипотечным кредитам на уровне 12,5-13,5% будет существенно ниже сформировавшейся на сегодняшний момент, в условиях увеличения стоимости фондирования, средней ставки - 14-16%. Т.е. переход с основного источника финансирования ипотечного кредитования – средств на депозитах юридических и физических лиц - на секьюритизацию ипотечных активов через выпуск ИЦБ в условиях экономического кризиса 2014-2015 гг., не только станет толчком к развитию наиболее эффективных форм рефинансирования ипотечных кредитов, но и, как ни парадоксально, повысит доступность ипотечных кредитов для населения. При этом, в дальнейшей перспективе, с развитием рынка ИЦБ и привлечением на него большего круга инвесторов, ставки по ипотечным кредитам снизятся до докризисного уровня, но это уже произойдет в рамках эффективной и отлаженной работы классического варианта усечено-открытой модели ипотечного жилищного кредитования.

Поскольку, в вопросе инвестирования не менее важна и проблема надежности ценных бумаг, то совершенно очевидно, что в условиях череды финансовых кризисов в России назрела жесткая необходимость придания статуса близкого к государственному ипотечным ценным бумаг. ИЦБ должны обладать наивысшим классом надежности, чтобы «развернуть» механизмы секьюритизации в России и повернуть всю систему ИЖК на классический вариант усечено-открытой, а в посткризисных условиях, возможно, и на расширенно-открытую модель организации ипотечного кредитования. Для этого, организацию и контроль рынка ИЦБ необходимо возложить на полностью государственную структуру, которая от имени Правительства РФ могла бы гарантировать выпуски ИЦБ, соответствующие обозначенным этой же организацией критериям. Поскольку в планах Правительства приватизация АИЖК, а проектируемая структура предполагает характер деятельности чисто государственной организации, данные компании должны быть организационно отделены друг от друга.

Другой мерой повышения надежности ИЦБ может явиться создание некого компенсационного фонда за счет средств которого могли бы погашаться убытки инвесторов в случае возникновения форс-мажорных ситуаций в секторе ипотечного кредитования. Финансироваться этот фонд будет за счет процентных отчислений от дохода по ипотечному покрытию по каждому гарантированному выпуску ИЦБ.

Отметим, что «доверие» - это долгосрочная категория, в этой связи указанные выше меры по повышению надежности ипотечных облигаций вряд ли повлекут за собой сиюминутный эффект, выражающийся в росте активности инвесторов в ипотечном сегменте РЦБ, но в перспективе они неизбежно повысят их узнаваемость и надежность. В свою очередь, рост надежности ипотечных облигаций приведет как к увеличению круга их покупателей, так и к снижению процентных ставок по ипотечным кредитам. Последнее обстоятельство в перспективе напрямую повысит доступность ипотечных кредитов для населения.

Заключение

Проведенный анализ показал, что в условиях банковского кризиса 2014-2015 гг. организация закрытой (автономной) системы ИЖК в России невозможна, а ввиду завышенной стоимости фондирования усечено-открытая система (в альтернативном классическому варианту реализации) крайне неэффективна. Двухуровневые построения в рамках расширенно-открытой системы на момент начала кризиса не получили широкого распространения. При этом, в условиях полного отсутствия зарубежных каналов инвестирования в ипотеку, олицетворяющих кризис 2014-2015 гг., резкого увеличения объемов секьюритизации в рамках двухуровневых построений ожидать не приходится, соответственно развитие данной модели является нецелесообразным. По мнению автора, в условиях банковского кризиса 2014-2015 гг. единственно верной моделью организации ипотечного кредитования, является классический вариант усечено-открытой системы ИЖК. При этом, развитию должны подлежать механизмы секьюритизации ипотечных активов путем выпуска ИЦБ с балансов банков в рамках одноуровневой модели. В целях эффективной реализации предложенной модели организации ипотечного кредитования в стране необходимо решить проблемы доходности и надежности ИЦБ для инвесторов. Предложенные в статье меры по решению указанных проблем не только станут толчком к выходу из кризиса ипотечного сектора экономики страны и создадут механизмы его поступательного развития, но и повысят доступность ипотечных кредитов для населения.

[1] ЦБ РФ: российские банки в январе получили убыток 24 млрд. рублей. (2015) // Коммерсант.ru

[2] Разумова, И.А. (2005). Ипотечное кредитование. СПб: Питер.

[3] Счетная палата признала неэффективной деятельность АИЖК по развитию ипотеки. (2014) // «Интерфакс»

[4] A review of Europe’s mortgage and housing markets — 2014 // HYPOSTAT

[5] A review of Europe’s mortgage and housing markets — 2014 // HYPOSTAT

[6] Развитие рынка ипотечного жилищного кредитования и деятельность АИЖК. (2015), 1.

[7] Скогорева, А. В России фактически отсутствует рынок ипотечных ценных бумаг: Интервью с президентом Европейского трастового банка, председатель комитета Ассоциации российских банков по ипотечному кредитованию Андреем Крысиным // БанкСПб.ru

[8] Там же.

Страница обновлена: 12.03.2026 в 23:45:05

Download PDF | Downloads: 86 | Citations: 4

О необходимости формирования жилищной стратегии в Российской Федерации

Korosteleva T.S.Journal paper

Russian Journal of Housing Research

Volume 2, Number 1 (January-March, 2015)

Abstract:

Для профессиональных участников рынка жилой недвижимости в настоящее время на первый план выдвигаются инвестиционные перспективы сегментов рынка недвижимости. В итоге, для качественного и организованного развития рынка жилой недвижимости необходима разработка системной жилищной стратегии, обеспечивающей оптимальную структуру жилищного строительства и жилищного фонда, удовлетворяющих потребности различных категорий граждан. В то же время, для хорошего социального самочувствия гражданам необходимо предоставить возможность планирования и практической реализации жилищной стратегии как оптимизированного процесса улучшения жилищных условий в конкретный момент времени.

Данная статья дает начало исследованиям, направленным на выстраивание и внедрение жилищной стратегии в практику регулирования рынка жилой недвижимости. Проработка ее содержания позволит повысить адресность мероприятий государственной жилищной политики и эффективность использования целевых средств.