Оценка тенденций развития рынка торговой недвижимости в 2015 году

Кочетова О.А.1,2

1 Королевский институт дипломированных оценщиков (The Royal Institution of Chartered Surveyors), ,

2 Международная консалтинговая компания «Knight Frank Russia», ,

Скачать PDF | Загрузок: 41 | Цитирований: 4

Статья в журнале

Торгово-экономический журнал *

Том 2, Номер 1 (Январь-Март 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=24245014

Цитирований: 4 по состоянию на 05.09.2022

Аннотация:

В статье представлены результаты исследования развития сегмента торговой недвижимости в 2014–2015 г. Автором систематизированы факторы, повлиявшие на динамику развития рынка недвижимости, представлены данные характеризующие объем предложения и обеспеченность торговыми площадями по округам Москвы, систематизированы данные об условиях аренды площадей в торговых центрах, сформулированы причины изменения условий сотрудничества девелоперов и арендаторов. В статье отмечена значимая роль внешних факторов, влияющих на изменение ситуации на рынке торговой недвижимости. Целью статьи является исследование состояния и тенденций развития спроса и предложения на рынке недвижимости и определение перспективных направлений и рисков, влияющих на формирование инфраструктуры розничной торговли. Сформулированные в статье тенденции характерны для городов–миллионников.

Ключевые слова: коммерческая недвижимость, торговый центр, торговая недвижимость, торговый объект, обеспеченность торговыми площадями

Одним из ключевых факторов, влияющих на деятельность торговых организаций, осуществляющих торговую деятельность, является состояние рынка торговой недвижимости (Акулова, 2013; Жарков, 2012; Кузьмина, 2008; Мотылев, 2014; Сидячев, 2009; Слизяк, 2012; Смирнова, Щесняк, 2011; Чкалова, 2014; Cozmei, Onofrei, 2012; Deng, McMillen, Sing, 2014; Nguyen, Krabben, Samsura, 2014; Stanescu, Tunaru, Candradewi, 2014; Toivonen, Viitanen, 2015; Zhang, Du, Geng, Liu, Huang, 2015).

Для определения направлений развития рынка торговой недвижимости необходимо провести оценку сложившейся конъюнктуры рынка и проанализировать факторы, которые повлияли на изменение ситуации на рынке в 2014 году.

В 2014 г. существенное влияние на развитие сегмента торговой недвижимости оказывали негативные политические и экономические факторы. Темпы прироста оборота розничной торговли Москвы продемонстрировали 1,5 процентное снижение по сравнению с 2013 г., по России в целом данный показатель упал на 1,7%. Инфляция в Москве, по данным Росстата, составила 11,4% – это самый высокий показатель, начиная с 2008 г.

Большинство торговых операторов отмечали падение покупательского спроса, что в некоторых случаях выражалось в снижении посещаемости магазинов. Спад покупательской активности наблюдается в сегменте «Одежда и обувь». В гипермаркетах, супермаркетах и DIY-магазинах операторами не отмечено уменьшение покупателей. В целом, согласно данным компании Watcom Group, посещаемость московских торговых центров в декабре 2014 г. была ниже по сравнению с показателями аналогичных периодов (статистика ведется понедельно) 2013 г.

Многие торговые операторы, отмечая коррекцию покупательского спроса и снижение оборотов у торговых точек, пересмотрели планы развития на российском рынке. Ряд брендов объявил об уходе: это Sepalla, Esprit, Gerry Weber, River Island, New look и другие. Кроме того, значительное давление на операторов, реализующих европейские и американские товары, оказывает продолжающееся ослабление рубля, что приводит к снижению маржинальности бизнеса.

Отмечается существенное замедление темпов заполнения арендаторами новых торговых центров: во многих объектах, введенных в эксплуатацию в 2014 г., продолжаются арендные кампании и имеются вакантные помещения для «первичной» сделки. В текущих условиях выигрывают девелоперы, приступившие к брокериджу на ранних этапах реализации девелоперского проекта. Кроме того, собственники многих торговых центров проводили техническое открытие своих объектов (ТЦ «Ханой-Москва», ТЦ «Алфавит», ТЦ «Оранжпарк» и другие), когда работать начинали только якорные арендаторы – гипермаркеты или супермаркеты, а торговая галерея заполнялась уже позже.

В связи с тем, что ряд компаний в 2014 г. объявил об уходе с российского рынка, а многие пересмотрели планы дальнейшего развития, включающие закрытие нерентабельных магазинов, уровень вакантных помещений в торговых центрах увеличился до 6%.

Одновременно влияние интернационализации розничной торговли до сих пор остается высоким. По-прежнему наблюдается применение стратегии диверсификации деятельности торговыми сетевыми компаниями, в частности, открытие торговых объектов различных форматов в рамках одной торговой организации (мультиформатное развитие), открытие мультибрендовых магазинов, применение стратегии мультиканальных продаж товаров (Панюкова, 2014).

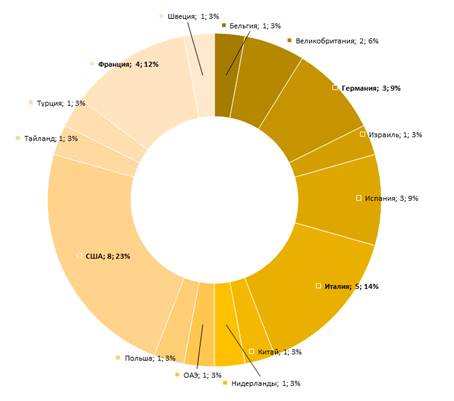

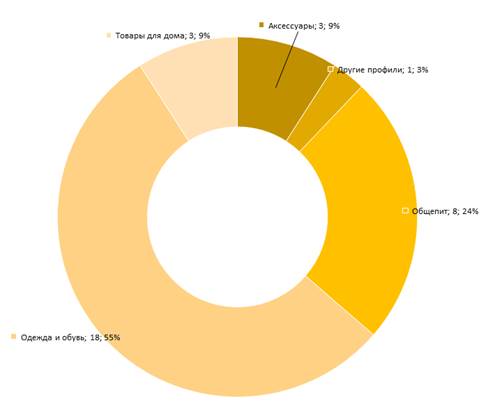

Изменилась ситуация на международном рынке: в прошедшем году на российский рынок вышли 34 зарубежных бренда – по сравнению с 2013 г. «дебютантов» оказалось на 30% меньше. Наиболее активно развивался сегмент «Одежда и обувь»: были открыты новые магазины итальянских, французских, испанских торговых марок. Лидером по числу новых выходящих на рынок сетей по-прежнему остаются США: в Москве открылись заведения таких известных брендов, как Crate&Barrel, Magnolia Bakery, Hooters и другие (рисунки 1, 2).

Рисунок 1. Новые международные бренды, открывшиеся в России в 2014 году по странам происхождения

Источник: Knight Frank Research, 2015

Рисунок 2. Новые международные бренды, открывшиеся в России в 2014 году по видам деятельности

Источник: Knight Frank Research, 2015

Кроме этого, ряд международных компаний, ранее работавших по схеме франчайзинга, заявил о своем решении самостоятельно развиваться в России; среди них Longchamp, Burberry, Jennyfer и другие.

Одним из трендов в отрасли торговли можно назвать стремление сетей к повышению эффективности работы, увеличению доходности торговых точек. С этой целью компании проводили оптимизацию внутренних процессов, ребрендинг и т.д. Так, «Азбука вкуса» в прошедшем году представила два новых формата – минимаркет AB Daily и супермаркет среднего ценового сегмента «АВ Маркет», X5 Retail Group – сеть магазинов под брендом «ВоенторгПятерочка», Mango – крупноформатный магазин Mango Megastore и магазин сегмента oversize – Violeta by Mango.

Ключевыми событиями, повлиявшими на развитие рынка торговой недвижимости, можно назвать следующие события:

· В августе 2014 г. президент РФ В.В. Путин подписал Указ «О применении отдельных специальных экономических мер в целях обеспечения безопасности Российской Федерации», запрещающий ввоз сельскохозяйственной продукции и продовольствия из стран, которые ввели санкции против России. Большинство торговых операторов пересмотрели ассортимент своих магазинов, заменив товары, произведенные в США или странах Евросоюза, отечественными аналогами или продуктами, экспортируемыми из тех стран, на которые не было наложено эмбарго.

· К реализации было заявлено несколько новых масштабных проектов торговых центров – ТРЦ на пересечении Звенигородского шоссе и МКАД общей площадью более 150 тыс. м2 (девелопер – ЗАО «Дон-Строй Инвест»); ТРЦ на пересечении ТТК и Звенигородского шоссе общей площадью около 260 тыс. м2 (девелопер – ООО «Нордстар Девелопмент»); ТРЦ «Июнь» на территории «НИИДАР» общей площадью 184 тыс. м2 (девелопер – ГК «Регионы») и другие.

· Крупный девелопер IKEA анонсировал планы дальнейшего развития в России: заявлено о реализации торговых центров в подмосковных Мытищах и в Воронеже, а также ведется поиск земельных участков для строительства объектов в городах Саратов, Волгоград, Пермь, Челябинск и Тюмень.

· Среди крупных сделок M&A (слияния и поглощения) можно отметить приобретение группой «Обувь России» компании «Россита», которой принадлежали сети обувных магазинов среднего ценового сегмента «Россита» и Lisette (83 объекта), а также слияние компаний «Техносила» и «Техношок», в результате которого увеличится количество магазинов под брендом «Техносила».

· Вследствие осложнения макроэкономической ситуации некоторые операторы (российское подразделение Metro Group, «Детский мир», «Обувь России») отложили планы по выходу на IPO на неопределенный срок.

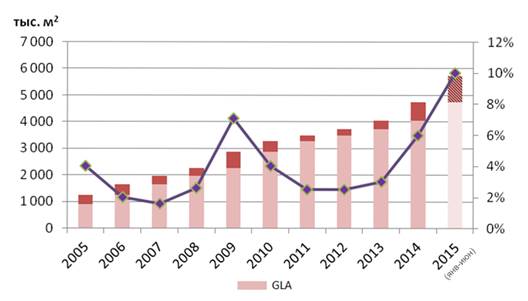

Общий объем предложения в московских торговых центрах в 2014 г. увеличился на 1 292 тыс. м2 (GLA [1] – 689,9 тыс. м2). Данный прирост является рекордным за всю историю существования профессионального рынка торговой недвижимости. Отметим, что в последний раз максимальный прирост на рынке был зафиксирован в 2009 г. и составлял около 600 тыс. м2 арендопригодных площадей.

В 2014 г. на московском рынке были введены в эксплуатацию 15 торговых объектов; кроме этого, начала функционировать третья очередь торгового парка «Отрада» в Митино. Совокупный объем предложения на конец года составил 8,98 млн м2 (GLA – 4,74 млн м2). При этом обеспеченность качественными торговыми площадями увеличилась до 391 м2 на 1 000 жителей.

Лидером по объему предложения торговых центров на московском рынке на протяжении нескольких лет остается Южный административный округ: по итогам 2014 г. на его долю приходится 16,4% от общего объема торговых площадей города. Самый низкий объем предложения (около 200 тыс. м2) зафиксирован в Восточном административном округе.

Наибольший объем нового предложения в 2014 г. пришелся на Северный административный округ: открылись такие крупные объекты, как ТРЦ «Авиапарк» (GLA – 230 000 м2), ТЦ «Водный» (GLA – 32 200 м2), что впервые позволило обогнать Центральный административный округ по показателю обеспеченности качественными торговыми площадями (около 640 м2 на 1 000 жителей), впервые.

Рисунок 3. Объем предложения и обеспеченность торговыми площадями по округам Москвы

Источник: Knight Frank Research, 2015

Год стал знаковым для московского рынка: около 60% нового предложения было сформировано тремя крупнейшими введенными в эксплуатацию объектами (таблица 1): ТРЦ «Авиапарк» (GLA – 230 000 м2), ТРЦ «Вегас Крокус Сити» (GLA –112 500 м2) и ТРЦ «Мозаика» (GLA – 68 000 м2).

Таблица 1

Наиболее значимые торговые центры, введенные в эксплуатацию в 2014 г.

|

Название

|

Адрес

|

GBA, м²

|

GLA, м²

|

Девелопер

|

|

Авиапарк

|

Хорошевское ш., вл. 38а

|

390 000

|

230 000

|

Amma Development

|

|

Вегас Крокус Сити

|

66-й км МКАД

|

285 000

|

112 500

|

Crocus Group

|

|

Мозаика

|

Кожуховская 7-я ул., вл. 3а

|

134 000

|

68 000

|

Ост-Групп и RGI International

|

|

Весна!

|

Пересечение МКАД и Алтуфьевского ш.

|

126 000

|

56 000

|

Central Properties и

Alto Assets

|

|

Реутов Парк

|

г. Реутов, Носовихинское ш., д. 45

|

90 000

|

41 000

|

Amma Development

|

|

Водный

|

Головинское ш., вл. 5

|

50 500

|

32 200

|

MR Group

|

|

Ханой-Москва

|

Ярославское ш., д. 146, корп. 1, 2

|

39 750

|

31 950

|

INCENTRA JSC

|

|

Драйв

|

8-й км МКАД

|

42 000

|

26 000

|

ТАМП

|

|

Бравo

|

ул. Борисовские пруды, вл. 26, стр. 2

|

24 000

|

21 000

|

ABIS Group

|

|

Москворечье

|

Каширское ш., д. 52

|

29 750

|

16 650

|

Гарант-Инвест

|

Рисунок 4. Прирост торговых площадей в московских торговых центрах, 2005–2015 гг.

Источник: Knight Frank Research, 2015

Продолжает развиваться сегмент специализированных торговых объектов: были введены в эксплуатацию ТЦ «Твой Дом» на Осташковском шоссе, Leroy Merlin на Новорижском шоссе и другие. Также в III квартале состоялось торжественное открытие крупного оптово-розничного комплекса «Лужайка» и оптово-продовольственного центра «Фуд Сити». Несмотря на то, что подобные центры, как правило, не причисляются участниками рынка к качественным торговым объектам, их роль в развитии малого бизнеса и в формировании торгового сектора остается важной. В настоящее время в Московском регионе и нескольких крупных российских городах продолжается реализация крупных проектов подобного формата – МФЦ «Торжок» (Химки), центра шоу-румов Expolon (Москва), торгово-логистического центра «Норд Сити молл» (Новосибирск) и других.

Также развивается сегмент развлечений. В ТРЦ «Авиапарк» в 2015 г. состоится открытие первого в России детского парка KidZania. Кроме этого, в прошедшем году были анонсированы планы строительства на территории Нагатинской поймы специализированного детского развлекательного парка «Диснейленд» площадью 250 тыс. м2. Еще один парк развлечений планируется построить на юго-западе Москвы возле станции метро «Лесопарковая».

В ближайшей перспективе ожидается открытие в Московском регионе нескольких ритейл-парков, расположенных на основных областных трассах, к примеру «Торговый парк №1», «007-М7 Ритейл-парк». Данный формат в московском регионе до сих пор почти не развивался: компании были преимущественно сосредоточены на девелопменте классических торговых центров, обеспечивающих большую доходность. Однако положительный опыт «стихийных ритейл-парков» в совокупности с рядом преимуществ формата (более низкие затраты на строительство, пофазная реализация, быстрая окупаемость и простота в управлении) способствовали его активному развитию в последние два года.

Отдельно следует подчеркнуть, что для качественной торговой недвижимости характерно наличие концепции, включающей описание формата и его типа, архитектурно-планировочные решения и маркетинговую концепцию позиционирования. Концепция торгового объекта должна строиться на геомаркетинговых исследованиях и проходить серьезное предварительное тестирование (Орехов, Шубаева, 2014).

В условиях высокой конкуренции на рынке торговые операторы чувствуют себя более свободно в выборе объектов для своих магазинов, рассматривая только лучшие торговые центры столицы с максимальным трафиком. В результате девелоперы ряда проектов при согласовании договоров вынуждены идти навстречу арендаторам, предоставляя им существенные скидки (например, так называемый step-rent – дисконт от базовой арендной ставки на первые годы работы с последующим постепенным повышением), увеличивая сроки арендных каникул и т.д. Также применяется практика учета зависимости величины дисконта от процента заполняемости объекта. В среднем по рынку ставки аренды снизились на 15–20%.

Таблица 2

Условия аренды в торговых центрах Москвы, 2014 г.

|

Профиль

|

Базовая арендная ставка

$/м²/год

|

Доля, взимаемая с оборота,

%

|

|

Гипермаркет (>7 000 м²)

|

100–250

|

2–4%

|

|

Городской гипермаркет (3 000–7 000

м²)

|

200–350

|

2–4%

|

|

Супермаркет (1 500–3 000

м²)

|

250–900

|

4–6%

|

|

DIY (>5 000 м²)

|

200–350

|

4–6%

|

|

Бытовая техника (1 500–3 000 м²)

|

250–400

|

2,5–6%

|

|

Спортивные товары (1 500–7 000

м²)

|

150–300

|

4–8%

|

|

Детские товары (1 000–2 500 м²)

|

200–400

|

8–12%

|

|

Операторы

галереи профиля «одежда» (50–300 м²)

|

600–2 200

|

11–16%

|

|

Операторы

галереи профиля «обувь»

(50–300 м²) |

900–2 500

|

12–16%

|

|

Аксессуары (10–70 м²)

|

2 200–4 000

|

11–14%

|

|

Кинотеатр

|

150–250

|

7–12%

|

|

Развлекательный центр (100–1 500 м²)

|

200–400

|

8–12%

|

|

Развлекательный центр (2 000–5 000 м²)

|

100–200

|

4–7%

|

При перезаключении или заключении новых договоров компании-арендаторы настаивают на переходе на рублевую ставку аренды либо на фиксации валютного коридора. При этом к рублевым ставкам готово уже подавляющее большинство девелоперов. Сейчас торговые операторы готовы расторгнуть (если позволяет договор аренды) арендные отношения с теми арендодателями, которые в рамках непрерывного роста курса валют и падения оборотов не идут на уступки по коммерческим условиям.

К вводу в эксплуатацию в 2015 г. в московском регионе заявлено более 20 торговых объектов (таблица 3). Среди них такие крупные, как ТРЦ Columbus (GLA – 140 000 м2), ТРЦ «Кунцево Плаза» (GLA – 64 000 м2), ТРЦ Mari (GLA – 50 000 м2) и другие. В случае реализации заявленных планов прирост предложения может превзойти рекордный результат 2014 г., составив около 1 млн м2 арендопригодных площадей. Однако текущая экономическая ситуация, что наиболее вероятно, существенно уменьшит данный показатель.

Таблица 3

Наиболее значимые торговые объекты, планируемые к вводу в эксплуатацию в 2015 г.

|

Название

|

Адрес

|

GBA

|

GLA

|

|

Columbus

|

Варшавское ш., вл. 140

|

277 000

|

140 000

|

|

Zеленопарк

|

Ленинградское

ш., 17 км от МКАД

|

140 000

|

110 000

|

|

Ривьера

|

Автозаводская ул., д. 16-18

|

260 100

|

91 200

|

|

Mari

|

Поречная ул., д. 10

|

135 000

|

50 000

|

|

Кунцево Плаза

|

Ярцевская ул., д. 19

|

212 000

|

64 000

|

|

Славянка

|

Славянский б-р, д. 3

|

136 600

|

61 818

|

|

ТРЦ на Хорошевском шоссе

|

Хорошевское ш., д. 33/1

|

130 000

|

50 000

|

|

РИО Румянцево

|

Киевское ш., 1,5 км от МКАД

|

70 000

|

45 000

|

|

Юго-Запад

|

пересечение пр-та Вернадского и Покрышкина ул.

|

70 000

|

40 000

|

|

Центральный Детский Магазин на Лубянке

|

Театральный пр-д, вл. 5

|

60 500

|

35 240

|

Торговые операторы в будущем году продолжат свое развитие с осторожностью, рассматривая лучшие предложения от девелоперов и анализируя эффективность каждого магазина, избавляясь от нерентабельных площадок. Уже сейчас многие компании заявили о пересмотре планов экспансии на российском рынке – это относится как к федеральным, так и к международным ритейлерам. Кроме того, в прошедшем году мы увидели 30%-е сокращение количества международных брендов, выходящих на российский рынок. В 2015 г. данная тенденция сохранится: для европейских и американских марок наш рынок слишком нестабилен и труднопрогнозируем, для азиатских – малоинтересен. Как следствие, замещение ушедших с российского рынка брендов будет происходить медленно и не в полном объеме, что повлечет увеличение доли вакантных площадей в торговых центрах до 10%.

Нестабильность экономической ситуации, сложности в получении финансирования, а также его высокая стоимость могут повлиять на реализацию новых проектов. Уже в 2014 г. девелоперы торговых объектов, находящихся в стадии реализации, пересмотрели планы и сдвинули сроки ввода в эксплуатацию. В 2015 г. наиболее вероятно увеличение доли «замороженных» объектов, а также отмена проектов, находящихся на стадии проектирования.

Препятствием развитию рынка розничной торговли также может стать изменение потребительских предпочтений покупателей. Основной целевой группой профессиональных торговых объектов является средний класс, который лишь недавно начал формироваться в России. Эта группа населения наиболее уязвима: цены растут, а заработная плата «не успевает» за инфляцией. Уже в IV квартале 2014 г. мы наблюдали увеличение розничных цен у продуктовых сетей, а в сегменте «Одежда и обувь» средний рост цен составил 5–7%, в отдельных случаях – до 15%. В 2015 г. ожидается дальнейшее увеличение розничных цен на товары различных категорий. Это обусловлено не только текущей экономической ситуацией, но и тенденцией к снижению объемов продаж – в первом полугодии 2015 г. для некоторых операторов сокращение товарооборота может достичь 30%.

[1] Gross leasable area – общая площадь, сдаваемая в аренду

Страница обновлена: 18.02.2026 в 01:50:21

Download PDF | Downloads: 41 | Citations: 4

Estimation of the retail real estate market development trends in 2015

Kochetova O.A.Journal paper

*

Volume 2, Number 1 (January-March, 2015)

Abstract:

The article presents the results of the study of the retail real estate segment development in 2014-2015. The author has systematized the factors that influenced the dynamics of the real estate market development. The data that characterize the scope of supply and availability of retail areas in separate Moscow districts has been given. The data on the lease terms for spaces in shopping malls are systematized. The causes of changes in the conditions of partnership between developers and tenants are listed. The author highlights the important role of external factors that affect the change of the situation in the retail real estate market. The purpose of the article is to study the current state and development trends of supply and demand in the real estate market and to define prospective directions and risks that affect the formation of the retail trade infrastructure. The trends described in the article are typical of cities with a million-plus population.

Keywords: commercial real estate, retail real estate, retail facility, shopping mall, availability of retail areas