О применимости CDS для оценки кредитоспособности финансовых институтов РФ

Агеев В.И.1

1 Московский государственный университет им. М.В. Ломоносова, Россия, Москва

Скачать PDF | Загрузок: 55 | Цитирований: 3

Статья в журнале

Глобальные рынки и финансовый инжиниринг *

Том 2, Номер 1 (Январь-Март 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=23569272

Цитирований: 3 по состоянию на 05.09.2022

Аннотация:

Количественное измерение рисков является важной составляющей процесса управления рисками в коммерческом банке. В течение последних нескольких лет контрагентный риск превратился в один из наиболее значимых факторов, оказывающих влияние на финансовые рынки. Важным аспектом в оценке контрагентного риска является использование прогнозных спрэдов кредитных дефолтных свопов (Credit Default Swap – CDS) для своих контрагентов. В настоящей статье рассматривается вопрос о возможности применения такого инструмента как CDS для оценки кредитоспособности финансовых институтов в России. Также приведены определение понятия CDS и особенности российского рынка CDS.

Ключевые слова: риск-менеджмент, кредитоспособность, кредитный дефолтный своп, модели оценки кредитного риска, дефолт, производный финансовый инструмент

JEL-классификация: E50, G32, O16

Введение

Кредитный риск – это риск того, что эмитент долговых ценных бумаг или заемщик могут оказаться не в состоянии выполнить свои обязательства, или, что выплаты не будут совершены в соответствии с условиями соглашения. Одним из видов кредитного риска, с которым банки сталкиваются каждый день, – контрагентный риск. Под контрагентным риском понимается риск того, что юридическое лицо, с которым заключен финансовый договор (то есть контрагент), не сможет выполнить свои обязательства по данному соглашению [1]. Часто синонимом контрагентного риска выступает риск дефолта [2].

В течение последних нескольких лет контрагентный риск превратился в один из наиболее значимых факторов, оказывающих влияние на финансовые рынки, и во многом стал причиной распространения мировой финансовой нестабильности. Рост его влияния объясняется как усилившимся кризисом доверия на финансовых рынках, так и не отвечающей современным вызовам системой оценки рисков.

Традиционные методы оценки контрагентного риска на рынке межбанковского кредитования заключаются в построении различных кредитных, а также рейтинговых моделей, использовании рейтингов, присвоенных международными рейтинговыми агентствами. Важным аспектом в оценке контрагентного риска является использование банком информации о динамике торговли кредитных дефолтных свопов (Credit Default Swap – CDS) для своих контрагентов.

Основное преимущество использования CDS заключается в том, что этот инструмент единовременно и непрерывно оценивают участники рынка, которые берут во внимание не только отчетность банка, его кредитные рейтинги, другие фундаментальные оценки, но и всю поступающую информацию фактически в режиме реального времени. Это существенно расширяет возможности в оценке контрагентного риска. Данный вид оценки с помощью динамики изменения стоимости CDS для своих контрагентов является достаточно популярным на развитых рынках, и есть все основания предполагать рост популярности его применения и на развивающихся рынках, и в том числе и в России.

Настоящая работа построена следующим образом: в первой части проиллюстрировано, что рейтинговые оценки не справляются с задачей предупреждения дефолтов, во второй части даны определения понятия CDS и особенности российского рынка CDS; третья часть представляет собой краткий анализ преимуществ использования спредов CDS для оценки кредитоспособности финансовых институтов; в заключительной части приведены выводы проведенного исследования.

Рейтинговые модели не работают

В мире сложилась такая практика, что основным источником информации для любого инвестора являются кредитные рейтинги, присваиваемые международными рейтинговыми агентствами, к наиболее известным из которых относятся три американских: Standard & Poor’s, Moody’s Investors Service и Fitch Ratings. Присваиваемые им рейтинги призваны дать ответ на вопрос, насколько рейтингуемый эмитент или инструмент являются надежными.

Использование рейтинговых оценок приветствуется многими регуляторами для оценки кредитных рисков финансовыми институтами в разных странах, и в том числе и в России. Так, скажем, согласно Базель II (документ Базельского комитета по банковскому надзору, содержащий методические рекомендации в области банковского регулирования) стандартизированный подход оценки кредитных рисков основан на взвешивании величины кредитных требований на коэффициент, присваиваемый тому или иному заёмщику в зависимости от внешнего кредитного рейтинга. Уделяется большое внимание рейтингам и в Базель III.

Но, как показывает практика, такая зависимость от внешних рейтингов может оказаться достаточно опасной. Как из-за политических соображений – все-таки все три ведущих рейтинговых агентства являются американскими, но мы не будем в данной статье подробно рассматривать политические риски,так и из-за чисто экономических. Основным недостатком рейтингов является то, что они не достаточно оперативно реагируют на изменение положения эмитента или контрагента.

Существуют реальные примеры, когда компании с высокими рейтингами оказывались на грани банкротства, но рейтинговые агентства реагировали только после того, как событие произошло. Самый яркий пример, конечно же, банкротство американского банка Lehman Brothers в 2008 году.

Так, на момент подачи финансовым институтом заявления о банкротстве в суд – 15 сентября 2008 года, ему были присвоены рейтинги инвестиционного уровня от всех трех рейтинговых агентств: «A+» от Standard & Poor’s, «A1» от Moody’s Investors Service и «A+» от Fitch Ratings. Причем данные рейтинги были подтверждены незадолго от этого: 12, 11 и 10 сентября 2008 года, соответственно. Однако такие высокие рейтинги не спасли компанию от банкротства, а инвесторов – от существенных денежных потерь.

Если говорить о российских примерах, то наиболее характерным из них является история банкротства «Мастер-Банк» (ОАО), банковская лицензия которого была отозвана 20 ноября 2013 года. На момент данного события у банка был достаточно высокий рейтинг от признанного ЦБ российского рейтингового агентства «Эксперт РА» – «A».

Таким образом, к сожалению, рейтинговым агентствам не всегда удается предвосхитить возможное наступление кризисной ситуации. Кредитные рейтинги должны отвечать таким важным требованиям как оперативность и всесторонность оценки. Однако достичь одновременного выполнения этих требований непросто: агентства достаточно редко пересматривают рейтинги (в среднем, один раз в год), поскольку анализ затрагивает не только финансовые показатели, но и значительный объем нефинансовой информации, касающейся функционирования организации, а это требует значительных затрат времени.

В связи с тем, что между процессом анализа финансовых данных и моментом присвоения рейтинга существует определенный временной лаг, данные могут частично устареть, и это подчеркивает важность оперативного дистанционного анализа кредитных организаций и построения банками собственных моделей для оперативной оценки финансовой устойчивости своих контрагентов.

Необходимо также сказать и том, что рейтинги присвоены далеко не всем финансовым институтам. Каждое агентство присвоило порядка тысячи кредитных рейтингов банкам. Однако, если учитывать количество финансовых институтов в России и в мире, получается, что рейтинги присвоены меньшей части существующих банков [3].

Так, в российской банковской системе насчитывается 875 банков, при этом лишь 144 банка имеют рейтинг хотя бы одного международного рейтингового агентства (Standard & Poor’s, Moody’s Investors Service или Fitch Ratings) [4]. Таким образом, рейтинг международных агентств присвоен 16,5% российских банков.

Финансовый мир находится в преддверии появления новой парадигмы. Ведущие рейтинговые агентства уже предлагают модели, которые бы оценивали кредитные риски (в нашем случае контрагентные риски) на каждодневной основе. Основа таких моделей: не акции компаний, которые 1) как правило, не привязаны к самой компании, а являются реакцией на ее восприятие инвесторами; 2) существуют в относительно ограниченном количестве (у них не так много параметров, нет срока действия); не облигации компаний (которые являются долговыми инструментами), а кредитные дефолтные свопы – CDS, представляющие собой рыночный инструмент оценки кредитного риска практически в режиме реального времени.

Существенный плюс CDS в том, что их одновременно и непрерывно оценивают сотни участников рынка, которые берут во внимание не только отчетности компаний, ее кредитные рейтинги, другие фундаментальные оценки, но и всю вновь поступающую информацию. Это значительно увеличивает гибкость в оценке кредитного риска относительно использования рейтингов или отчетности.

Таким образом, можно сказать, что основные современные методы оценки контрагентного риска на рынке межбанковского кредитования заключаются в построении различных кредитных, а также рейтинговых моделей, и использовании рейтингов, присвоенных международными рейтинговыми агентствами. Важным аспектом оценки контрагентного риска является использование банком информации о торговле CDS для своих контрагентов.

CDS: определение и преимущества

Кредитный дефолтный своп (CDS) – это кредитный дериватив, представляющий собой договор, по которому одна сторона – продавец гарантии или покупатель потенциальных убытков – получает периодические платежи (вознаграждение) от другой стороны – покупателя гарантии или продавца потенциальных убытков – и выплачивает единовременный заранее согласованный платеж (как правило, ежеквартально) в случае наступления кредитного события, являющегося основанием для заключения договора. Продавец гарантии компенсирует покупателю разницу между номинальной стоимостью долга и его рыночной стоимостью после наступления кредитного события.

Используя кредитный дефолтный своп, банк может застраховать свои кредитные риски, не продавая при этом свой кредитный портфель и не выпуская дополнительных облигаций. Это объясняет основную и самую важную особенность кредитных деривативов, заключающуюся в изолировании кредитного риска от изменений процентных ставок и валютных курсов. Для продавца гарантии также существуют свои преимущества. Он имеет возможность самостоятельно определять требования по необходимому для него кредиту. Таким образом, он получает возможность выставить такие требования по кредиту, которые ему иначе было бы трудно получить, скажем, из-за юридических ограничений или других особенностей регулирования.

Объектом страхования выступают конкретные долговые инструменты, выпускаемые банком, компанией или государством. Страховым случаем для реализации CDS, как правило, являются дефолт по обязательствам или реструктуризация долга. При наступлении страхового случая происходит либо физическое (покупатель защиты передает продавцу актив, по которому произошел дефолт, и взамен получает страховую сумму), либо денежное урегулирование (продавец защиты платит покупателю разницу между рыночной стоимостью актива, по которому произошел дефолт, и его номинальной стоимостью) [5].

Стоит отметить, что CDS не обязательно создаются на существующие инструменты, на внебиржевом рынке обращаются CDS-контракты на российские еврооблигации, сроки исполнения которых не привязаны к конкретным выпускам.

Многие экономисты утверждают, что кредитные деривативы являются самым важным аспектом торговли финансовыми рисками [6]. И именно производные финансовые инструменты представляют собой важный шаг к «идеальному» рынку и эффективному распределению рисков [7].

Российский рынок CDS

Рынок CDS на российские долговые инструменты компаний и банков существует, также существует CDS и на российский суверенный долг и на долг отдельных субъектов (на данный момент в данном классе представлена только Москва). Однако рынок CDS представлен преимущественно иностранными инвесторами. На данный момент CDS существуют только на те российские компании, которые являются эмитентами еврооблигаций. При этом из общего количества таких компаний (около 150), на данный момент CDS существуют только на 20 из них.

Среди компаний выделяются CDS, торгуемые на долг следующих российских эмитентов: ОАО «АК «Транснефть», АК «АЛРОСА», ОАО «Газпром», ОАО «ЛУКОЙЛ», ОАО «РЖД» и ОАО «Северсталь», ОАО «АЛЬФА-БАНК», ОАО «Банк Москвы», Газпромбанк (ОАО), ОАО «Банк ВТБ», ОАО «Россельхозбанк», ОАО «Сбербанк России», Внешэкономбанк.

Необходимо отметить, при значительном отставании российского рынка по практически всем показателям от глобального рынка производных инструментов, на мировом уровне российский рынок показывает одни из самых высоких темпов роста.

Однако, несмотря на свой рост, структурно рынок все еще остается неразвитым – львиную долю объема составляют простейшие инструменты. У рынка есть существенный потенциал роста, однако для его развития необходимо качественное изменение ситуации на фондовом рынке, для того чтобы торгуемые инструменты пользовались значительным спросом, кроме того, необходимы большие лимиты между банками-контрагентами, которых нет из-за отсутствия доверия и совершенных методик по анализу контрагентов и оценки рисков.

Для успешного развития рынка производных финансовых инструментов в России нужно более гибкое регулирование, соответствующее международным стандартам. Репозитарий и Центральный контрагент, недавно появившиеся на российском рынке, являются важными шагами в направлении последовательного развития, позволят регистрировать все сделки с деривативами и обеспечить расчеты. Российский деривативный рынок должен продолжить путь по интегрированию в мировой.

Динамика изменения спредов CDS в России и в мире

Далее посмотрим на динамику изменения спредов CDS по нескольким финансовым институтам и странам и сравним ее с тем, как в это же время менялись рейтинговые оценки международных рейтинговых агентств. Надо отметить, что, поскольку CDS обращаются на внебиржевом рынке, существует несколько специализированных агентств, предоставляющих информацию по динамике изменения спредов CDS. В нашем случае мы будем использовать данные, предоставленные компанией Thomson Reuters.

Для начала посмотрим на то, как изменялись спреды CDS на российский долг сроком 5 и 10 лет. Период для анализа год с августа 2013 года по август 2014 года.

График 1. Динамика изменения 5 и 10-летних спредов CDS на долг России

Источник: Thomson Reuters

Сразу оговоримся, что большую роль в оценки риска на Российскую Федерацию играет политический фактор, однако он также оказывает влияние и на макроэкономические перспективы страны, и в целом динамика изменения спредов CDS отражает то, как инвесторы оценивают риск на Россию с учетом политического фактора. Из графика видно, что максимального значения спреды CDS, а, следовательно, оценка риска достигли в конце первого квартала 2014 года. Потом после непродолжительного промежутка времени, когда значение спредов CDS сокращалось, опять наблюдается возрастающий тренд. Максимальное значение спредов CDS пришлось на 21 марта 2014 года, когда спред 5-летнего CDS составил 283,35 базисных пункта, а 10-летнего CDS – 388,07 базисных пункта.

В то время как рейтинговые оценки от международных рейтинговых агентств на 21 марта 2014 года оставались без изменений, агентство S&P 20 марта, а Fitch 21 марта даже подтвердили свои рейтинговые оценки – «BBB» от S&P, «Baa1» от Moody’s и «BBB» от Fitch – мы наблюдаем существенную переоценку рисков инвесторами.

С другой стороны отметим, что когда изменение рейтинга все-таки произошло – агентство S&P понизило рейтинг России 25 апреля до «BBB-» – спреды CDS отреагировали на это событие следующим образом: значение 5-летнего CDS изменилось на 17,45 базисных пункта (рост +6,6%), а 10-летнего – на 15,91 базисных пункта (5,1%). Отметим, что ни до, ни после этой даты спреды так существенно не изменялись, но при этом тенденция к существенному росту спредов CDS началась за некоторое время до того, как агентство S&P приняло решение о понижении рейтинга.

Итак, как мы видим, не смотря на то, что за представленный срок рейтинговые оценки существенно не изменились (поменялся только один рейтинг), общая оценка рисков на Россию внешними инвесторами существенно поменялась: рост 5-летнего спреда CDS за год на 66,17 базисных пункта (36,6%), 10-летнего спреда CDS – на 159,5 базисных пункта (86,2%). Обратим внимание на то, что 10-летний спред поменялся более существенно.

Посмотрим для сравнения на динамику 10-летнего спреда на долг еще одной страны, входящей в группу стран БРИКС – Бразилии, экономическое положение в которой часто сравнивают с Россией.

График 2. Динамика изменения 10-летннго спреда CDS на долг Бразилии

Источник: Thomson Reuters

Отметим, во-первых, что в целом оценка риска на Бразилию находится на более низком уровне по сравнению с Россией. Значение 10-летнего спреда составляет на 31 июля 2014 года 214,91 базисных пункта (344,5 базисных пункта у России), в то время как за год до этого – 2 августа 2013 года – оно было выше аналогичного показателя России: 220,93 базисных пункта у Бразилии против 185 базисных пункта у России. Максимальное значение спреда CDS на бразильский долг за указанный период (с августа 2013 по август 2014 года) пришлось на 27 января 2014 года – 264,67 базисных пункта.

В течение рассматриваемого периода в случае с Бразилией произошло одно рейтинговое изменение. Агентство S&P понизило рейтинг Бразилии на одну ступень до «BBB-» 24 марта 2014 года. Реакция спреда CDS при этом была противоположной – он как уменьшался до этого, так и продолжил свое снижение: -5,92 базисных пункта (2,5%). Напомним, что после изменения рейтинга России спред CDS существенно повысился.

Таким образом, за год значение спреда CDS на бразильский долг существенно не изменилось: -6,02 базисных пункта (2,7%). Наблюдается сокращение вероятности дефолта, особенно заметное на фоне ее роста относительно России. Возможно, немаловажную роль в этом сыграло успешное проведение в Бразилии футбольного Чемпионата мира. Планомерный рост вероятности дефолта, который наблюдается в конце июля – начале августа 2014 года может быть объяснен наступлением дефолта в соседней с Бразилией Аргентине, что не может оставаться без внимания инвесторов.

Обратимся теперь к сравнению динамики изменения спредов CDS на российские и европейские финансовые институты в зависимости от пересмотра их рейтингов от международных рейтинговых агентств. Но прежде надо также сказать о высоком уровне корреляции, который существует между динамкой цен CDS на Россию и на российские финансовые институты, значения коэффициентов которой для двух крупнейших российских банков – ОАО «Сбербанк России» и ОАО Банк ВТБ – приведены в Таблице 1.

Таблица 1

Коэффициенты корреляции между спредами CDS на российский суверенный долг и спредами на «Сбербанк России» и Банк ВТБ

|

Пары

CDS

|

Коэффициент

корреляции, %

|

|

Россия –

Сбербанк России

|

98,99%

|

|

Россия –

Банк ВТБ

|

96,73%

|

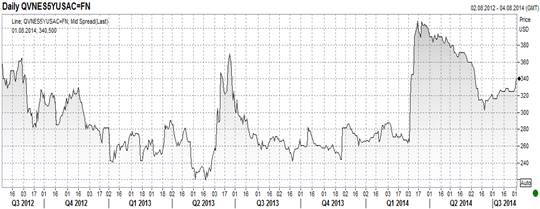

Наибольший интерес из российских финансовых институтов для нашего анализа представляет Банк ВТБ. Так как, во-первых, CDS на его долг являются одними из немногих ликвидных среди российских компаний, а во-вторых, за последний год рейтинги Банка ВТБ понижались всеми тремя международными агентствами. Рассмотрим динамику изменения 5-летнего спреда CDS за период с августа 2012 года по август 2014 года.

График 3. Динамика изменения 5-летннго спреда CDS на долг ОАО Банк ВТБ

Источник: Thomson Reuters

Максимального значения спред CDS на Банк ВТБ достиг 14 марта 2014 года – 430,46 базисных пункта. Посмотрим теперь на то, как он менялся после пересмотра рейтингов банка. 10 января 2014 года агентство Fitch понизило рейтинг Банка ВТБ до «BBB-» – незначительный рост спредов (меньше одного базисного пункта); 28 апреля 2014 года то же самое сделало агентство S&P – рост спредов на 21,36 базисных пункта (5,3%); наконец, 5 июля 2014 года агентство Moody’s понизило рейтинг Банка ВТБ до «Baa2» – незначительное сокращение спредов (меньше одного базисного пункта).

При этом за некоторое время до объявления о решении поменять рейтинги спреды существенно росли, что может, с одной стороны, говорить о том, что рейтинговые агентства реагируют с несколько запоздалой реакцией, а с другой, что в оценке CDS инвесторами уже присутствовало ожидание понижения рейтинга, так как такое развитие событий было предсказуемым.

Отметим, что примеры самого резкого роста происходили в начале марта (63,61 базисных пункта за неделю, 21,6%), середине апреля (51,96 базисных пункта, 14,1%) и в конце июля (73,8 базисных пункта, 21,7%), и они не были напрямую привязаны по времени к пересмотру рейтингов. То есть рейтинговые агентства реагировали на изменение ситуации, рост вероятности риска дефолта ВТБ существенно медленнее спредов CDS.

Посмотрим, как изменения рейтингов взаимосвязаны со спредами CDS в странах со стабильной экономикой. Ниже представлена динамика спредов CDS на крупные европейские банки BNP Paribas S.A. и UniCredit S.p.A.

График 4. Динамика изменения 5-летннго спреда CDS на долг BNP Paribas

Источник: Thomson Reuters

График 5. Динамика изменения 5-летннго спреда CDS на долг UniCredit

Источник: Thomson Reuters

Динамка изменения спредов CDS двух представленных финансовых институтов схожа. Рейтинги BNP Paribas были пересмотрены 17 июля 2013 года, когда агентство Fitch понизило рейтинг банка до «A+». Отметим, что к тому времени спреды CDS уже понижались некоторое время, а непосредственно в день понижения рейтинга спреды немного выросли: на 2,31 базисных пункта (1,8%), после чего продолжили свое падение. То есть с точки зрения инвесторов вероятность наступления дефолта сокращалась.

В случае с UniCredit рейтинговое изменение произошло 21 марта 2014 года, его рейтинг был понижен агентством Moody’s до «Baa1». Ситуация абсолютно аналогична приведенной выше с BNP Paribas: в день объявления решения о понижения спреды CDS незначительно подросли: 4,96 базисных пункта (3,3%), а потом продолжили свое сокращение.

Таким образом, можно сказать, что, во-первых, влияние рейтингов на российские финансовые институты и российский суверенный долг более значительно, чем на европейские финансовые институты. Во-вторых, рейтинги не отражают всей картины оценки рисков, и динамика изменения стоимости спредов CDS позволяет более оперативно следить за оценкой инвесторами рисков того или иного финансового института, той или иной страны. Можно утверждать, что рейтинговые агентства реагируют на изменение ситуации с некоторой задержкой.

Таким образом, представляется полезным и целесообразным при оценке своего контрагента использовать данные о динамике торговли CDS на него. Эта информация может оказаться полезной и поможет оперативно отреагировать на ситуацию возникновения у него проблем или существенного ухудшения положения вещей. Конечно же, не стоит отказываться и от традиционных методов оценки рисков, в том числе и от рейтингов, присвоенных международными рейтинговыми агентствами.

Выводы

Для любого финансового института или компании важно наиболее точно и эффективно оценивать риски своих контрагентов с целью минимизации принимаемых на себя рисков и повышения доходности проводимых операций. Внешним рейтингам, присвоенным международными рейтинговыми агентствами, к сожалению, не всегда удается предвосхитить возможное наступление кризисной ситуации. В связи с тем, что между процессом анализа финансовых данных и моментом присвоения рейтинга существует определенный временной лаг, данные могут частично устареть, и это подчеркивает важность оперативного дистанционного анализа кредитных организаций.

Исходя из этих целей, представляется полезным использовать данные о динамике спредов CDS на своих контрагентов. Преимущество CDS в том, что их одновременно и непрерывно оценивают сотни участников рынка, которые берут во внимание всю имеющуюся информацию. Результаты использования информации о динамике спредов CDS позволят повысить эффективность определения надежности своих контрагентов.

Внешние кредитные рейтинги традиционно базируются на фундаментальных показателях из отчетностей компаний и банков. В то время как данные по CDS наоборот являются рыночными показателями в чистом виде. Дальнейшие исследования предполагают попытку совмещения фундаментальной оценки с рыночной. Модели, которые будут основаны на данных из финансовой отчетности и каждодневного изменения существующих спредов CDS, позволят построить теоретические спреды CDS на те финансовые институты, CDS на долг которых не торгуются на рынке.

Построение таких моделей поспособствует усовершенствованию существующих моделей оценки риска, а также позволит дать ответы на вопросы, насколько рыночные данные по CDS соответствуют фундаментальным показателям, а также насколько использование данных по CDS применимо для оценки рисков по всем своим контрагентам.

С учетом необходимых корректировок это позволит охватить практически все российские банки. Данная модель будет оперативно реагировать на все происходящие существенные изменения, так как будет пересчитываться на ежедневной основе. Ее цель такая же как и у рейтинговых моделей: оценить вероятность дефолта того или иного контрагента.

Результаты разработанной модели позволят повысить эффективность определения надежности контрагентов российских финансовых институтов и компаний.

[1] Farlex Financial Dictionary. 2012 Farlex, Inc.

[2] Dictionary of Financial Terms. 2008 Lightbulb Press, Inc.

[3] Standard & Poor's: http://www.standardandpoors.com/ru; Moody’s: https://www.moodys.com; Fitch Ratings: http://www.fitchratings.ru/ru.

[4] Данные по состоянию на 01.06.2014 года.

[5] http://www.econorus.org.

[6] Cossin D., Pirotte H., Advanced credit risk analysis, JOHN WILEY & SONS, LTD, Wiley Series in Financial Engineering, 2001.

[7] Abid F., Naifar N., The determinants of credit default swap rates: An explanatory study, University of Sfax, UR, YieldCurve.com e-Journal, 2005.

Источники:

2. Агеев В.И., Красильникова Е.В.Стимулирование инновационного роста экономики в контексте анализа подсистем: корпоративного сектора и устойчивости банков// Креативная экономика. —2014. —No 3 (87). —С. 36-48.

3. Агеев В.И., Чернышов П.В. Эволюция подходов к управлению кредитными рисками в коммерческих банках// Российское предпринимательство. —2013. —No 19 (241). —С.59-68.

4. Мезенцев В.В.Оценка кредитного дефолтного свопа на российские компании при помощи редуцированной модели и модели Мертона// Корпоративные Финансы. —2012.—No 1 (21). —С. 44-57.

5. Шарп У.Инвестиции/ У. Шарп, Г. Александер, Дж. Бэйли. —М: ИНФРА-М, 2004. —С.638.

6. Naifar N., Abid F.Thedeterminants of credit default swap rates: an explanatory study// YieldCurve.com e-Journal. —2005. —June.

7. Alexander C., Kaeck A.Regime dependent determinants of credit default swap spreads// Journal of Banking & Finance. —2008. —No 32. —P. 1008-1021.

8. Chaplin G.Credit Derivatives: Risk Management, Trading & Investing. —Chichester: Wiley, 2004. —P. 205.

9. Chen R.Credit Risk Modeling: A General Framework: Working Paper. —Rutgers Business School, 2002.

10. Cossin D., Pirotte H.Advanced credit risk analysis. —John Wiley & Sons, 2001. —(Wiley Series in Financial Engineering).

11. Duffie D.Credit swap valuation// Financial Analysts Journal.—1999. —Vol. 55. —P.73-85.

12. Ericsson J. The Determinants of Credit Default Swap Premia/ J.Ericsson, K. Jacobs, R. А. Oviedo. —Montreal: Cirano, 2004.

13. Hull J. C., White A. D.Valuing credit default swaps I: no counterparty default risk// TheJournal of Derivatives. —2000. —Vol. 8. —P. 29-40.

14. Weistroffer C.Credit default swaps: Heading towards a more stable system// Deutsche Bank Research. —2009. —December 21.

15. Zhou C.A Jump-Diffusionapproach to modeling credit risk and valuing defaultable securities: Working paper.—Federal Reserve Board, 1997.

16.Morris V. B., Morris K. M.Dictionary of Financial Terms. —Lightbulb Press, 2008. —160p.

17.FarlexFinancialDictionary

Страница обновлена: 21.02.2026 в 01:36:02

Download PDF | Downloads: 55 | Citations: 3

O primenimosti CDS dlya otsenki kreditosposobnosti finansovyh institutov RF

Ageev V.I.Journal paper

*

Volume 2, Number 1 (January-March, 2015)

JEL-classification: E50, G32, O16