Оценка инвестиций без капитальных вложений: методические подходы

Резепин Ю.Ю.1

1 Южно-Уральский государственный университет, г. Челябинск, ,

Скачать PDF | Загрузок: 37

Статья в журнале

Российское предпринимательство *

Том 16, Номер 17 (Сентябрь 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В связи с переориентацией целей бизнеса в 80-е гг. прошлого века на рост его стоимости как более универсального показателя по сравнению с прибылью появились и новые концепции управления, среди которых концепция интеллектуального капитала, неосязаемых активов, BSC и т.п. Преимуществам целевой направленности бизнеса на максимизацию его стоимости посвящено множество статей, и результаты эмпирических исследований, прежде всего зарубежных, не оставляют сомнений в том, что собственники в целом поощряют те действия менеджеров, которые повышают стоимость бизнеса. Исходя из этого, затраты компаний на повышение квалификации персонала, улучшение бизнес-процессов, маркетинг, создание брендов, повышение лояльности клиентов и т.п. стали назваться инвестициями, отдача от которых часто имеет место в виде потенциального или фактического роста стоимости акций компаний. В настоящее время понятие «инвестиции» применительно к подобным затратам стало общепринятым, в том числе для непубличных компаний. Однако проблема оценки эффективности этих инвестиций пока не решена. Это сделало актуальными исследования, связанные с потребностью практики в расчете экономической отдачи от данных инвестиций, и в этом направлении за последние 15-20 лет выработано значительное количество показателей и методик. Продолжающиеся дискуссии и появление новых методик свидетельствуют о том, что имеющиеся показатели не вполне удовлетворяют как собственников, так и менеджеров.

В настоящей статье изложена методика автора, учитывающая недостатки имеющихся методик, а также особенности российских предприятий. Методика основана на общих принципах оценки эффективности инвестиций, которые разработаны для инвестиций с капитальными вложениями. Однако при этом автором определены и учтены все особенности инвестиций, для которых не требуются капитальные вложения. Методика апробирована, применяется для обоснования управленческих решений, связанных с повышением квалификации персонала, планирования рекламных и маркетинговых программ, улучшения бизнес-процессов.

Ключевые слова: инвестиции, инвестиции без капитальных вложений, методика оценки инвестиций без капитальных вложений

Введение

В настоящее время накоплено много данных об эффективности инвестиционной политики, предусматривающей адекватный современному уровню технологий размер инвестирования в так называемые мягкие (интеллектуальные) активы (человеческие навыки, обеспечивающие эффективность деятельности: стиль управления, корпоративную культуру и т.п., лояльность клиентов, четкие бизнес-процессы). Применительно к промышленным предприятиям это означает, что осуществляются сопутствующие инвестиции, в целях повышения эффективности использования дорогостоящих основных средств. Целью менеджмента является достижение как можно более быстрой окупаемости оборудования и его замены на более современное и производительное, с учетом того, что скорость разработки новых технологий постоянно возрастает, и для сохранения конкурентоспособности необходимо регулярное техническое переоснащение. Однако, как отмечают специалисты, 85% успеха компании зависит от состояния и качества интеллектуальных активов [1], поэтому стратегия затрат предприятий постоянно пересматривается в сторону больших вложений в человеческий капитал [2].

Большое количество публикаций, посвященных оценке эффективности инвестиций в интеллектуальные активы, свидетельствуют о том, что проблема, обозначенная как сложность оценки инвестиций в интеллектуальные активы, продолжает оставаться актуальной (Досманбетова, 2014; Иванова, 2008; Левкина, 2014; Прохоров, 2012; Calabrese, Costa, Menichini, 2013; Camus, Brancaleon, 2003; Delerue, Lejeune, 2011; Gibb, Blili, 2013; Méndez-Durón, 2013). При этом инвестиции в эти активы продолжают расти, позволяя собственникам высвобождать капитал. Как показывает практика, в периоды экономических спадов актуальность этих мероприятий возрастает. В ряду этих инвестиций ведущую роль играют инвестиции в персонал как ключевой ресурс компании. Именно по данному направлению интеллектуального капитала накоплено наибольшее количество данных и информации. Так, ежегодное исследование эффективности систем управления персоналом проводит PricewaterhouseCoopers (PwC) HR Benchmarking Survey; по их данным, современные зарубежные корпорации тратят на тренинги и комплексные программы обучения своих сотрудников примерно 1% от оборота. Российские предприятия также все больше средств инвестируют в обучение персонала. Однако, по результатам исследования, проведенного Mercer Consulting в 2012 году, среди финансовых директоров крупных компаний только 16% имеют достаточно информации относительно эффективности вложений в интеллектуальные активы (человеческие ресурсы, бизнес-процессы, маркетинг и продажи) [3].

Ниже приведены данные о некоторых показателях эффективности инвестиций в персонал. В 2009 году по сравнению с предкризисными 2006-2007 гг. медианное значение выручки на одного штатного сотрудника в российских компаниях снизилось с 264,6 тыс. долл. до 191,9 тыс. долл. В Европе этот показатель снизился в значительно меньшей степени: с 243,8 до 218,6 тыс. долл. Снизилась и зарплатоемкость продукции: в 2008 г. в России доля заработной платы в выручке составляла 9,6%, в 2009 г. – 10,6%, в европейских компаниях этот показатель достиг 21,0%. Высока текучесть кадров: в России уровень текучести находится в пределах 20-22%, в Европе – около 15-17% (Баженов, 2011). Все это свидетельствует об актуальности инвестиций в персонал, позволяющих улучшить показатели эффективности деятельности российских компаний.

Сущность инвестиций без капитальных вложений

Основой для корректировки существующих методик в нужном направлении могло бы стать исследование сущности научной категории «инвестиции» применительно к интеллектуальным активам. Фундаментом данного анализа послужили труды основоположников теории интеллектуального капитала [4].

Автором выделены критерии, отражающие сущность инвестиций, среди которых: субъект инвестирования, необходимость наличия других ресурсов как условие инвестирования, способность приносить доход, необходимость осуществления начальных инвестиций (в предпроектный период), возможность получить право собственности на результат инвестиций, возможность выйти из проекта, наличие индивидуально определяемых параметров инвестиций и возможность их выделения в отдельный проект, вероятностный (рисковый) характер инвестирования, длительность инвестиционного проекта, варианты финансирования инвестиций.

Проведенный автором сравнительный анализ сущности категории «инвестиции» применительно к традиционным (материальным) и интеллектуальным активам показал, что практически по всем критериям наблюдаются отличия инвестирования в два данных вида инвестиций в реальный бизнес. Часть этих положений имеет принципиальное значение, что не позволяет рассматривать инвестиции в интеллектуальные активы в качестве полноценных инвестиций. Это относится, прежде всего, к субъекту инвестирования: инвестиции в традиционном понимании осуществляет собственник (инвестор). В соответствии с законодательством, только собственник имеет право на принятие решений по расширению бизнеса, крупные сделки с материальными и денежными активами и т.д. Эти вопросы могут быть отнесены к стратегическим, а право определять стратегию дано совету директоров (представителям собственника). Напротив, вопросы, связанные с количеством и качеством затрат на управление персоналом, осуществление улучшений в бизнес-процессы, рост портфеля клиентов и т.п., законодательством отнесено к сфере полномочий исполнительного органа, то есть директора (управляющего), которого выбирает собрание собственников. В круг полномочий исполнительного органа включены вопросы осуществления текущего управления бизнесом; при этом собственник не имеет права вмешиваться в текущую деятельность компании.

Вторым существенным отличием является отсутствие необходимости инвестирования крупной суммы в начальный этап проекта. Как правило, инвестиции в создание интеллектуальных активов осуществляются в виде оплаты труда своих работников или привлечении консультантов, которые осуществляют улучшения, а также в оплате обучения сотрудников. Указанные инвестиции приобретают форму услуг и, согласно традициям деловой практики, оплачиваются после оказания услуги (применительно к наемным работникам компании – после окончания месяца как расчетного этапа по выполненным работам). В силу этого инвестиции лишаются своего основного признака – осуществления их в предпроектный период и вытекающего из этого положения о высоких рисках инвестиций и вследствие высокой стоимости выхода из проекта до его окончания. В случае с интеллектуальными активами этого не происходит, потому что первоначальные инвестиции уже осуществлены (имеются в виду инвестиции в материальные активы), а периодичность (дробность) оплаты данных инвестиций делает возможным выход из инвестиционного проекта в любой момент времени. Данное положение отличается от результатов ряда исследований, авторы которых убеждены в наличии более высоких рисков инвестирования в неосязаемые активы в частности [5].

Таким образом, несмотря на то, что термин «инвестиции» прочно закрепился за величиной затрат на создание рассматриваемых нами активов, анализ показывает, что существуют достаточно глубокие различия между этим видом инвестиций и инвестициями в традиционном понимании. В научном смысле более корректно говорить о «квазиинвестициях», что отражает наличие качественных отличий от инвестиций в долгосрочные материальные активы по основным параметрам – субъекту осуществления инвестиций и уровню риска. В практическом смысле – это инвестиции без капитальных вложений, что отражает сущность этих активов на этапе их создания.

Характеристика методов расчета эффективности инвестиций без капитальных вложений (на примере инвестиций в персонал)

За последние несколько лет для оценки эффективности инвестиций в интеллектуальные активы произошло существенное накопление опыта, прежде всего практического. Так, произошло окончательное формирование концепции ROI Дж. Филлипса, которая применяется для оценки инвестиций в персонал; многими исследователями эта концепция в настоящее время рассматривается как классический. Метод Дж. Филлипса является наиболее методически разработанным для использования в практике; в связи с этим считаем полезным привести основные позиции автора. Метод ROI основан на проектном подходе к оценке инвестиций. С учетом того, что проекты, как правило, менее длительны, чем в случае инвестиций в материальные активы, процесс сбора данных отражает измерения как до проекта, так и после осуществления проекта. В процессе сбора данных допускается применение различных методов, поскольку данные могут включать как количественные, так и качественные показатели.

ROI – это выгоды от проекта в расчете на единицу затрат. Выгоды рассчитываются как разница между полученной от программы прибыли (на выходе) и затратами (на входе). Для оценки выгод выделяются такие целевые показатели, как прирост объема продаж, прибыли, производительности труда для отдельных категорий персонала, которые измеряются до и после обучения и переводятся в денежное выражение. ROI человеческого капитала (в обозначении Дж. Филлипса HRROI (Phillips, Phillips, 2009)) рассчитывается по формуле (1):

![]() . (1)

. (1)

Теоретические истоки метода ROI можно обнаружить в методах, используемых для оценки инвестиций с капитальными вложениями, для инвестиций, которые производятся на действующих предприятиях. В этих случаях рекомендуется приростный метод, который означает, что в расчете используются только так называемые релевантные доходы и затраты, то есть те, которые изменяются в связи с планируемым проектом [6]. Для этого необходимо, чтобы все виды доходов и затрат, связанных с проектом, были обособлены от действующего бизнеса. Поэтому первым этапом анализа является, по словам Дж. Филлипса, «преобразование данных в денежное выражение». В оценке инвестиций в материальные активы этот этап отсутствует, однако в данном случае он необходим, поскольку часть эффектов имеет неденежный характер и требуются специальные процедуры для обособления их денежных оценок. В основу этих процедур заложено понимание того, что планирование проекта необходимо начинать с конца – представления цели и набора конкретных мероприятий для реализации проекта. Таким образом, вторым теоретическим основанием метода является концепция управления, ориентированного на результат.

Применение приростного метода представляет определенные сложности при расчете всех затрат на проект инвестирования в интеллектуальные активы в связи с тем, что часто невозможно выделить приростные затраты и доходы. Типичными компонентами стоимости Дж. Филлипс называет: первоначальный анализ и оценка, издержки на конструкторские работы и планирование программы, участие акционера в программе, расходы на внедрение и осуществление, эксплуатационные расходы, офисные расходы и расходы на оценку и составления отчетности (табл. 1), среди которых представлены как прямые, так и косвенные затраты.

Таблица 1

Затраты, включенные в исследование ROI

|

Статьи издержек

|

Косвенные

|

Прямые

| |

|

1

|

Начальный анализ и оценка

|

+

|

|

|

2

|

Разработка решений

|

+

|

|

|

3

|

Принятие решений

|

+

|

|

|

4

|

Осуществление проекта, в том числе:

Оплата труда команды по обучению и развитию персонала Потери/выгоды времени других сотрудников на участие в проекте Материалы Программное обеспечение Командировочные расходы Использование оборудования |

+ |

+

+ + + + + |

|

5

|

Поддержка и контроль

|

|

+

|

|

6

|

Административное обслуживание и накладные

расходы

|

+

|

|

|

7

|

Оценка и отчет

|

|

+

|

В практике использования данной модели, кроме ROI, рассчитываются также дополнительные показатели инвестиций в HR [7]:

– доля расходов службы персонала в общей сумме операционных расходов компании:

Инвестиции в персонал = Расходы службы управления персоналом/Операционные расходы;

– расходы службы персонала на 1 работника компании:

Инвестиции в службу персонала = Расходы службы персонала/Количество работников.

- доля расходов службы персонала на 1 рубль выручки. Чем выше показатель, тем меньше производительность персонала. В 2008 г. это отношение в России составляло 9,6%, в 2009 г. – 10,6%. В европейских компаниях производительность еще ниже – 21,0% (Баженов, 2011);

- показатель отдачи на 1 рубль затрат на персонал по чистой прибыли в 2009 г. в России составлял 2,7 долл., в Европе 1,2 долл. В 2010 г. этот показатель в России снизился до 1,5 долл. США, а в европейских странах не изменился (Баженов, 2011);

– текучесть кадров: оценивается традиционно, как отношение числа работников предприятия, выбывших за данный период из компании собственному желанию, а также уволенных за прогулы и иные нарушения, к среднесписочной численности за тот же период;

– удовлетворенность: считается как доля сотрудников, удовлетворенных работой в компании, по результатам анкетирований и опросов.

Среди известных моделей следует также назвать модель Дэйва Ульриха, который предлагает следующие способы измерения эффективности HR-службы [8]:

1) показатель выработки на единицу какого-либо ресурса (сырья, численность работников, фонд заработной платы).

2) показатели скорости бизнес-процессов, а также сравнение скорости бизнес-процесса до и после нововведений.

3) сопоставление расходов и результатов при планировании и внедрении специальных программ (аналог ROI).

4) удовлетворенность работников, лояльность, моральный климат в коллективе.

Метод Дж. Филлипса имеет ряд недостатков, среди которых разными авторами называются сложность, трудоемкость и высокие затраты на внедрение метода [9]. Так, большинство компаний за рубежом, внедрившие методологию ROI, отмечают существенный рост бюджетов, предназначенных для управления персоналом (до 2-4 раз). Мы отметим еще также условность выделения доходов от проекта в связи с нерешенной проблемой определения причинно-следственных связей между затратами на обучение и результатом.

Кроме того, на российских предприятиях имеется ряд дополнительных проблем, затрудняющих внедрение метода. Это, прежде всего, отсутствие качественного управленческого учета на большинстве из них. Эту причину в полной мере можно отнести и к показателям модели Ульриха, поскольку четкое описание бизнес-процессов также имеется на небольшом количестве российских предприятий. О. Лобанова (Лобанова, 2009) также отмечает, что предложенные Ульрихом и Филлипсом модели могут применяться в компаниях, где хорошо поставлен и работает регулярный менеджмент.

По мнению автора, методика ROI Дж. Филлипса, во-первых, ограничивается этапом принятия решения, во-вторых, всегда требует доводить до прироста денежного потока результаты любого проекта, даже если эта связь является косвенной и не позволяет с достаточной степенью уверенности определить денежный поток (или прибыль) от проекта, в-третьих, расчет ограничен одним периодом (годом), что снижает эффективность проекта, потому что эффекты от инвестиций в интеллектуальные активы не подлежат износу и сохраняются на весь период ведения бизнеса. К важным недостаткам методики Филлипса мы относим также отсутствие базы для сравнения рассчитанных показателей эффективности. Показатель отдачи на активы всего бизнеса (ROA) не сопоставим по величине с ROI, поскольку в знаменателе учитывается весь комплекс активов (от земли до дебиторской задолженности и счетов в банках). При этом показатели отдачи существенно превышают сложившиеся на рынке инвестиций уровни (Лесников, 2009). Наконец, при значительном уровне условности выделенного денежного потока необходима проверка эффективности инвестирования более объективными методами.

Двухуровневая модель оценки инвестиций в интеллектуальные активы

Автором разработана и апробирована методика оценки эффективности инвестиций в интеллектуальные активы, которая устраняет ряд недостатков используемых в настоящее время моделей и может быть рекомендована для российских предприятий. Предлагаемая автором методика отличается, во-первых, двумя уровнями оценки. Уровни определены исходя из задач этой оценки. На первом уровне стоит задача принятия решений по каждому мероприятию, требующему финансирования. Здесь требуется выделять эффекты и затраты каждого проекта; это задача планирования. На втором этапе требуется оценить уровень эффективности этих решений в совокупности для всего предприятия и с учетом уже проведенных мероприятий; это задача анализа.

Во-вторых, в предлагаемой методике выделяется 3 возможных вида эффектов, в том числе для случаев, когда невозможно выделить будущий денежный поток от производимых инвестиций. Эффекты проектов, в которых связь с будущим денежным потоком возможно определить и обособить, прогнозируются как прирост чистого денежного потока (в отсутствие амортизации он будет совпадать с прогнозируемой чистой прибылью). К таким проектам, прежде всего, относятся проекты, целью которых является рост продаж (продвижение продуктов, реклама и т.п.).

Эффекты проектов, проявляющиеся в виде экономии затрат, определяются как уменьшение будущих исходящих денежных потоков. Эффекты проектов, в которых результат не может быть измерен указанными способами, исчисляются как экономия альтернативных инвестиционных затрат (при выборе разных вариантов осуществления проекта).

Когда есть конкретная задача, для решения которой необходимы определенные мероприятия, в частности, обучение, можно определить альтернативные пути решения этой задачи (при условии безальтернативности выбранной стратегии, то есть когда решение о выборе стратегии принято и не подлежит изменению).

Выбор варианта с наименьшими затратами даст возможность рассчитать выгоду методом сравнения затрат проекта с альтернативными затратами. При этом отбор мероприятий для решения задачи проводится в 2 этапа: вначале выбирается проект (совокупность мероприятий), затем варианты его осуществления разными ресурсами и разным набором мероприятий.

Для оценки эффективности после реализации проектов (второй уровень оценки) рекомендуется использовать динамику двух ключевых показателей, отражающих качество управленческих решений и их влияние на эффективность бизнеса:

- управленческая прибыль (текущая) на 1 рубль инвестиций в интеллектуальные активы,

- управленческая прибыль на 1 менеджера (численность управленческого персонала предприятия). Изложение методики расчета управленческой прибыли не входит в задачи настоящей статьи.

Кроме того, в процесс оценки на первом этапе по предлагаемой методике заложены следующие ограничения:

1) учет всех затрат, а не только затрат, связанных непосредственно с осуществляемым проектом. В частности, необходим учет прироста запасов, дебиторских задолженностей, текущих затрат для увеличения объемов производства и продаж. Эти затраты и прирост капитала будут являться релевантными показателями, поскольку при разных сравниваемых решениях об инвестировании в интеллектуальные активы необходимы разные объемы инвестиций в оборотный капитал;

2) учет альтернативных возможностей (выполнение проекта разными ресурсами и / или выбор самого проекта);

3) выделение разных программ обучения, продвижения продуктов, роста продаж, организационных улучшений и т.п. в отдельные проекты;

4) корректировка методики дисконтирования в связи с разными подходами к оценке рисков при инвестировании в материальные и интеллектуальные активы;

5) для проектов, связанных с обучением персонала, выделяется управленческий капитал. Для этого затраты на обучение делятся на две категории – обучение менеджеров и обучение персонала, не связанного с управлением (строители, секретари, рабочие, продавцы и т.д.). Для первой категории затраты на обучение следует рассматривать как инвестиции, поскольку предназначены для улучшения качества управленческих решений и повышения эффективности бизнеса в будущем. Для второй категории затраты в обучение не рассматриваются как инвестиции, поскольку предназначены для текущего производства продукта или услуги.

Кроме того, предлагаемая методика соответствует основным принципам оценки эффективности инвестиционных проектов, установленных Методическими рекомендациями по оценке эффективности инвестиционных проектов (в части инвестиций в действующее предприятие). Используемый метод определения денежного потока от проекта – приростный.

Для дисконтирования будущих потоков применяется ставка, соответствующая уровню риска всего бизнеса, в отличие от проектов с капитальными вложениями. Правильность такого подхода, в частности, подтверждается выводами А.Е. Шалденкова о том, что попытки создания отдельной от всего бизнеса системы управления интеллектуальным капиталом не позволят достичь высокого уровня экономической эффективности (Шалденков, 2009).

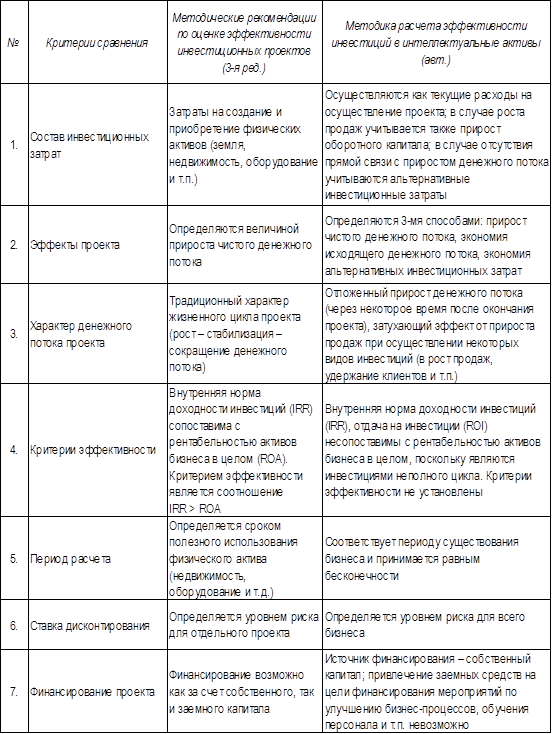

Таблица 2

Сравнение Методики оценки эффективности инвестиций в интеллектуальные активы (авт.) и Методических рекомендаций по оценке эффективности инвестиционных проектов (3-я ред.)

Далее приведен пример использования методики для случая, когда эффекты проекта трудно определить количественно, в связи с этим используется величина альтернативных инвестиционных затрат. В табл. 3 приведены характеристики проекта обучения топ-менеджера одной из производственных компаний г. Челябинска по программе МВА ЮУрГУ. Приведенные данные показывают, что количественные показатели рисков компании при обучении сотрудника невелики, даже при условии увольнения работника.

Таблица 3

Количественные параметры проекта «Образование топ-менеджера компании по программе МВА»

|

№

|

Наименование

|

Значение

|

Характеристика

|

|

1

|

Сумма

инвестиций

|

320000

руб.

|

Сумма

инвестиций распределена на 2 года, по 160000 руб./год

|

|

2

|

Распределение

денежных потоков во времени

|

Инвестиции

осуществляются в течение 2-х лет

|

Выход

из проекта не затруднен и не требует затрат

|

|

3

|

Величина

отдачи

|

Возникает

как результат более высокого качества управленческих решений. Величина

требует расчета

|

Отдача

зависит от вида управленческих решений, которые наиболее актуальны для

компании. Может быть получена в виде прироста выручки или экономии затрат

компании

|

|

4

|

Риски

проекта, их количественная и качественная характеристика

|

Сумма

инвестиций составляет 0,12% от суммы административных расходов компании (к расходам

2013 г.). Отсутствие отдачи от проекта приведет к росту накладных расходов

компании на 0,12%, или снижению прибыли менее чем на 1 %.

|

1.

Величина

инвестиций не является для компании существенной (как правило, в качестве

существенной принимаются суммы более 5 % от заданного показателя).

2. Неудача проекта практически не влияет на уровень операционного риска компании: для сохранения операционного риска на прежнем уровне требуется рост выручки приблизительно на 1400 тыс. руб., или менее чем на 0,1 %. 3. Затраты на выход из проекта отсутствуют |

|

5

|

Оборотный

капитал компании

|

Обходятся

в среднем под кредитную ставку банка по краткосрочным кредитам для компании

|

Если

рассматривать затраты на бизнес-образование как инвестицию, а не текущий

расход, то к сумме ежегодной инвестиции должна быть добавлена величина платы

за капитал, извлеченный из оборота. Если предположить, что уровень ставки по

кредитам 18% годовых, то дополнительная сумма процентов за кредит составит

28,8 тыс. руб. в год, за 2 года проекта – 57,6 тыс. руб. Ежегодный прирост

затрат компании составит 0,02 %.

|

Проект должен иметь конкретную задачу, в рамках выбранной стратегии компании, решить которую сможет сотрудник после обучения. В ином случае невозможно определить как вид, так и конкретную величину отдачи от более высокого качества управленческих решений. Следовательно, руководитель компании должен сформулировать эту задачу для обучающегося сотрудника. Для этого необходимо определить, какое управленческое решение является стратегическим для компании, которую мы приняли в качестве примера. Краткий анализ показывает, что деятельность компании в последние два года сконцентрировалась на работах по государственному заказу. В ближайшее время не следует ожидать переключения деятельности на открытый рынок. Для осуществления этой деятельности в компании накоплены и сконцентрированы специфические ресурсы, которые трудно использовать в иных целях. Положительной характеристикой этих ресурсов является то, что конкурентам трудно их воспроизвести, поэтому в таких условиях можно получать прибыль выше среднеотраслевой. В связи с этим, прирост входящего денежного потока зависит от размера государственных заказов. В отличие от открытого рынка, возможности роста этого денежного потока в результате улучшения деятельности топ-менеджмента ограничены. В этом одно из отличий данной деятельности от бизнесов, ориентированных на открытые рынки и борющихся за «передел» этих рынков для увеличения своей доли. Исходя из этого, реальный прирост денежного потока компании может быть достигнут только за счет снижения «исходящего» денежного потока. Исходящий денежный поток происходит путем снижения выплат, связанных с осуществлением операционной и финансовой деятельности. Влияние на финансовые затраты компании ограничено в связи с тем, что в настоящее время банки видят для себя повышенные риски финансирования реального бизнеса и держат кредитные ставки на высоком уровне. Компании практически лишены возможности выбирать способы финансирования и управлять величиной затрат на капитал. Таким образом, компания в настоящее время может реально управлять денежным потоком только через относительное сокращение выплат по операционной деятельности. Это можно считать стратегической целью компании на период 2015-2017 гг.: снизить выплаты по основной деятельности при сохранении уровня продаж.

С этой целью руководство компании решило внедрять процессный метод управления, основанный на соответствующем управлении затратами. В расчете принято, что после обучения одного из топ-менеджеров компания сможет самостоятельно выполнить подготовительный этап внедрения процессного управления, а именно: разработка финансовой структуры компании; внедрение управления затратами по местам возникновения затрат (МВЗ); разработка прогнозной модели деятельности компании. Второй вариант выполнения проекта для решения задачи внедрения процессного управления – привлечение консультантов. Примерная стоимость работ на рынке консалтинговых услуг составит около 1 000 000 руб., в том числе в 1-й год 800 000 руб., во 2-й год 200 000 руб. (табл. 4).

Таблица 4

Расчет эффективности инвестиций в обучение топ-менеджера (при выборе проекта с меньшими инвестиционными затратами)

|

№

|

|

Нулевой период

|

Первый год

|

Второй год

|

|

1

|

Инвестиционные затраты в

обучение топ-менеджера, руб.

|

-160000

|

-160000

|

-

|

|

2

|

Альтернативные

инвестиционные затраты (оплата консалтинговой компании), руб.

|

-

|

800 000

|

200 000

|

|

3

|

Общий денежный поток, руб.

(экономия инвестиционных затрат в случае выбора самостоятельного выполнения

проекта после обучения топ-менеджера)

|

-160 000

|

640 000

|

200 000

|

|

4

|

Коэффициент дисконтирования

(при ставке 25%, на уровне рисков всего бизнеса) |

1

|

0,8

|

0,64

|

|

5

|

Дисконтированный денежный

поток, руб.

|

-160 000

|

512 000

|

128 000

|

|

6

|

Чистая приведенная стоимость

проекта, руб.

|

480 000

|

|

|

Таким образом, при условии, что задачей обучающегося сотрудника является выполнение подготовительных работ по внедрению процессного управления, NPV проекта составит 480 тыс. руб., следовательно, проект эффективен. При этом в расчете не учтены эффекты от иных управленческих решений, качество которых, безусловно, повысится после обучения сотрудника. Кроме того, не учтена терминальная (постпроектная) стоимость, создаваемая данным управленческим решением, поскольку эффекты от обучения сохраняются на весь период функционирования бизнеса.

Заключение

Автором проведен анализ имеющихся методик оценки эффективности инвестиций в интеллектуальные активы. В силу ограниченного объема статьи, этот анализ изложен на примере инвестиций в человеческий капитал. Методики Филлипса и Ульриха наиболее разработаны и нашли достаточно широкое применение в практике деятельности зарубежных предприятий. В российской практике применение методик затруднено в силу ряда ограничений и недостатков, среди которых отсутствие качественного управленческого учета, по мнению автора, имеет принципиальное значение для распространения указанных методов. Предлагаемая автором методика основана на концептуальном положении о сущности данных инвестиций как «квазиинвестиций» (инвестиций без капитальных вложений), что позволяет рассматривать их как частный случай инвестиций традиционного вида (с капитальными вложениями) и дает возможность применить основные принципы традиционной методики оценки эффективности инвестиций, однако с учетом всех особенностей создаваемых в результате таких инвестиций интеллектуальных активов.

Автором выделены основные отличия расчета эффективности инвестиций без капитальных вложений от традиционной методики, среди которых определяющими являются виды создаваемых соответствующими проектами эффектов. От вида эффекта зависит алгоритм применяемого расчета. При этом расчет представляет собой таблицу для дисконтирования будущих эффектов. Автором также определены особенности определения денежного потока и ставки дисконтирования, исходя из специфики создаваемых активов. Прежде всего, к ним относятся применение ставки дисконтирования на уровне всего бизнеса, а не отдельного проекта, а также необходимость применения постпрогнозной величины эффекта в связи с тем, что создаваемые активы не подвергаются износу.

Таким образом, в статье изложены методические основы оценки эффективности инвестиций в интеллектуальные активы, отвечающие задачам современной инвестиционной политики российских предприятий и адаптированных к реалиям их деятельности.

[1] Греф, Г. (2015, 27 мая). У нас такого за всю историю не случалось. Ведомости, 3840.

[2] Павленко, Р. (2015, 18 июля). В Москве прошла IV конференция из цикла «Бизнес со знаком «+» «Оценка и повышение эффективности инвестиций в персонал» // HRinform.ru.

[3] Афанасьев, А. (2004, 5 июня). Как оценить инвестиции в персонал // Портал Финансовый директор.

[4] Edvinsson, 2000; Leliaert, Candries, Tilmans, 2003; Malhotra, 2000; Sánchez, Chaminade, Olea, 2000; Edvinsson, L., Malone, M.S. (1997). Intellectual capital: realizing your company’s true value by finding its hidden brainpower. N.Y.: Harper Business; Stewart, T.A. (1997). Intellectual Capital. The New Wealth of Organizations. N.Y.: Currency Doubleday.

[5] Барух Лев. (2003). Нематериальные активы. Управление. Измерение. Отчетность. М.: Квинто-Консалтинг; Одегов, Ю.Г., Абдурахманов, К.X, Котова, Л.Р. (2011). Оценка эффективности работы с персоналом. Методологический подход. М.: Альфа-Пресс.

[6] Алешинская, Н.Г., Виленский, П.Л., Гранберг, А.Г. и др. (2004). Методические рекомендации по оценке эффективности инвестиционных проектов (3-я ред.). М.: Институт системного анализа РАН, Центральный экономико-математический институт РАН.

[7] Баженов, 2011; Лукашевич, В.В. (2002). Эффективность инвестиции в человеческий капитал. Полиграфист и издатель, 6; Фитц-енц, Я. (2006). Рентабельность инвестиций в персонал: измерение экономической ценности персонала. М.: Вершина.

[8] Одегов, Ю.Г., Абдурахманов, К.X, Котова, Л.Р. (2011). Оценка эффективности работы с персоналом. Методологический подход. М.: Альфа-Пресс.

[9] Лобанова, 2009; Афанасьев, А. (2004, 5 июня). Как оценить инвестиции в персонал // Портал Финансовый директор; Уварова, Г. (2013). Оценка эффективности инвестиций в обучение персонала. Ваш партнер-консультант, 8.

Страница обновлена: 20.02.2026 в 14:33:11

Download PDF | Downloads: 37

Investment valuation without capital expenditures: methodological approaches

Rezepin Y.Y.Journal paper

Russian Journal of Entrepreneurship *

Volume 16, Number 17 (September, 2015)

Abstract:

Due to retargeting of business in the 1980s to the growth of its value as a more universal indicator compared with the profits, new management concepts emerged including the concept of intellectual capital, intangibles, BSC etc. Many articles are devoted to advantages of the targeted orientation of business to maximization of its value, and results of empiric studies, mostly foreign ones, leave no doubts that owners generally approve the actions of managers that increase the business value. Due to this, companies’ expenses for advanced training of their staff, improving business processes, marketing, branding, increasing customer loyalty etc. started to be called investments, the benefit from which is often the potential or actual growth of the company’ shares value. Nowadays, the application of the concept of “investments” to such expenses is commonly accepted, including non-public companies. However, the issue of evaluation of effectiveness of such investments has not been solved yet. So, studies related to the need for practical calculation of the economic effectiveness of these investments have become relevant, and a great number of indicators and methods for this have been developed for the last 15-20 years. The on-going discussions and emergence of new methods prove that existing indicators are not quite satisfactory for both owners and managers.

This article describes the author’s method that takes into account the shortcomings of existing methods, as well as specific features of Russian companies. The method is based on general principles of evaluation of investment effectiveness that are developed for investments with capital contributions. However, the author has also determined and taken into account all the features of investments for which capital contributions are not required. The method is probed; it is used for the justification of management decisions related to advanced training of personnel, planning of advertising and marketing campaigns, and improvement of business processes.

Keywords: investments, investments without capital contributions, method for evaluation of investments without capital contributions