Экзогенные факторы роста российской экономики

Зюляев Н.А.1

1 Поволжский государственный технологический университет, г. Йошкар-Ола, ,

Скачать PDF | Загрузок: 43

Статья в журнале

Российское предпринимательство *

Том 16, Номер 15 (Август 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье рассмотрены экзогенные факторы роста российской экономики. Для анализа влияния этих факторов на экономический рост использована модель множественной регрессии.Отмечено, что чистый экспорт вносил как положительный, так и отрицательный вклад в экономический рост.Показана слабая связь динамики российской экономики с изменениями валютного курса и мировой цены нефти.Важным фактором будущего роста может стать импортозамещение.

Ключевые слова: экономический рост, импортозамещение, санкции, валютный курс, экзогенные переменные, чистый экспорт

Введение

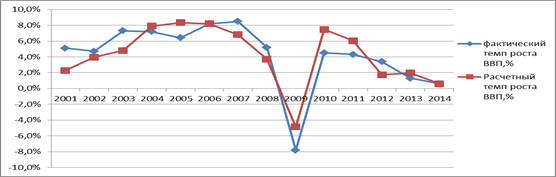

В новом веке российская экономика прошла два достаточно длительных периода экономического роста, которые обеспечили суммарный прирост ВВП в 7,5 раз. В первом периоде (2001–2008 гг.) среднегодовые темпы роста составляли 6,4% и превышали темпы роста мировой экономики, стран ОЭСР и еврозоны, что позволило не только восстановить экономику после трансформационного кризиса 90-х годов, но и вновь занять достойное место в мировом хозяйстве (рис. 1).

Рисунок 1. Темпы роста реального ВВП России, стран еврозоны, ОЭСР и в мире, % к предыдущему году

Источник: https://data.oesd.org, данные сайта Федеральной службы государственной статистики.

Однако во втором периоде (2010–2014 гг.) среднегодовые темпы роста снизились до 2,2%, что создало угрозу повышению конкурентоспособности и экономической безопасности страны в мировом хозяйстве. В условиях замедления темпов роста российской экономики в правительственных и научных кругах ведутся дискуссии о причинах этого замедления и возможной рецессии, а также путях преодоления наметившейся негативной тенденции (Акаев, 2006; Березинская, Ведев, 2015; Лопез-Кларос, 2006; Нуреев, 2010; Фальцман, 2015; Alexeev, Chernyavskiy, 2015; Berkowitz, DeJong, 2011; Burggraf, Kuhn, Zhao, et al., 2015; Kharchenko, Alpeeva, Ovcharova, 2014; Kirshin, Maleev, Pachkova, 2014; Pao, Yu, Yang, 2011; Zhang, 2011).

Макроэкономическая теория выделяет долгосрочный и краткосрочный экономический рост. Долгосрочный рост определяется фундаментальными факторами (количеством труда, капитала и их производительностью), а его обеспечение рассматривается с использованием модели Р. Солоу.

Краткосрочный рост представляет собой конъюнктурную компоненту роста, определяемую колебаниями национальной и мировой экономики. В условиях глобализации темпы роста мировой экономики, мировые цены на нефть, экономические и политические санкции, вводимые в отношении России США и ее союзниками, являются для нашей экономики экзогенными факторами, оказывающими на нее разнонаправленное воздействие. По нашим расчетам, зависимость годовых темпов роста российской экономики (∆YRF,%) от темпов роста мировой экономики (∆YW,%), доли российского чистого экспорта в ВВП (Nx/Y,%), изменений мировой цены на нефть (∆Pol,%) и санкций, оцениваемых бинарным показателем (d), принимающим значение единица при наличии санкций и ноль – при их отсутствии, с высокой степенью аппроксимации (R2=0,78;F=8,4) описывается следующим уравнением множественной регрессии:

![]()

Это уравнение показывает прямую зависимость темпов роста российской экономики от темпов роста мировой экономики, доли чистого экспорта в ВВП, изменения мировых цены на нефть и обратную от санкций, что соответствует положениям макроэкономической теории. Так, повышение темпов роста мировой экономики и доли чистого экспорта в ВВП ведет к увеличению совокупного спроса, а санкции – к его снижению, что отражается в объемах российского ВВП. Рост мировой цены на нефть увеличивает доходы экспортеров нефти и государственного бюджета, что также вызывает увеличение совокупного спроса.

Статистическая значимость уравнения множественной регрессии подтверждается высоким значением коэффициента детерминации (R2=0,78), показывающим сильное воздействие этих экзогенных переменных на темпы экономического роста, и F-критерием Фишера, фактическое значение которого превышает табличное (F=8,4>Fтаб=3,63).

Расчет частных коэффициентов эластичности показал высокую эластичность роста российской экономики к средним темпам роста мировой экономики (Еw=1,37) и низкую эластичность к изменению доли чистого экспорта в ВВП (ЕNx=0,35), изменению мировой цены на нефть (ЕP=0,21) и антироссийским санкциям (Еd=0,02).

Динамика фактического темпа роста российской экономики и расчетного на основе вышеприведенного уравнения показана на рисунке 2.

Чистый экспорт и экономический рост

По мнению экспертов Всемирного экономического форума, экономический рост тесно связан с открытостью экономики. Современная российская экономика по степени открытости, измеряемой отношениями экспорта и импорта к ВВП, сравнялась со многими развитыми странами мира.

Рисунок 2. Динамика фактического и расчетного темпа роста российской экономики

Таблица 1

Показатели открытости российской экономики

|

|

2002 г

|

2006 г.

|

2009 г.

|

2014 г.

|

|

ВВП

(в ценах 2008 г.

млрд руб.) |

27312,3

|

36134,6

|

39762,2

|

43656,2

|

|

Экспорт,

(в ценах 2008 г. млрд руб.)

|

8401,8

|

12089,8

|

12311,5

|

13697,1

|

|

Доля

экспорта в ВВП%

|

30,8

|

33,4

|

31,0

|

31,4

|

|

Импорт,

(в ценах 2008 г. млрд руб.)

|

3076,3

|

6290,1

|

6339,5

|

10088,7

|

|

Доля

импорта в ВВП,%

|

11,3

|

17,4

|

15,9

|

23,1

|

Превышение доли российского экспорта в ВВП над долей импорта в ВВП свидетельствует о преимуществе экспортных рынков над импортными. Значительная экспортная составляющая в ВВП, с одной стороны, предоставляет российской экономике хорошие возможности дальнейшего развития, а с другой стороны, делает ее все более зависимой от колебаний мировой конъюнктуры и политических решений руководства иностранных государств.

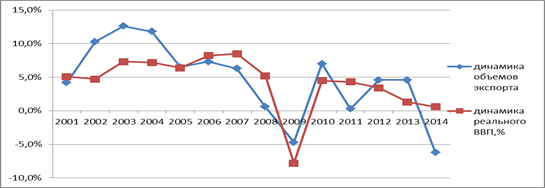

В начале нового века основным драйвером экономического роста в России был экспорт отечественной продукции за рубеж, темпы роста которого превышали темпы роста реального ВВП России (рис. 3).

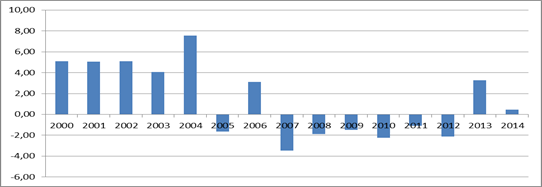

Однако с 2005 года эта тенденция изменилась. Темпы роста экспорта стали ниже темпов роста импорта, что естественно привело к снижению доли чистого экспорта в ВВП. Мультипликатор чистого экспорта, измеряемый отношением прироста ВВП к приросту чистого экспорта, из положительного значения (2000–2004 гг). превратилось в отрицательное (2007–2012 гг) (рис. 4). Это свидетельствует о том, что чистый экспорт стал сдерживать экономический рост.

В 2013–2014 годах мультипликатор чистого экспорта вновь стал положительной величиной. Однако вклад чистого экспорта в прирост ВВП снизился с 5,5 процентных пункта в 2013 году до 2 в прошлом году. На фоне снижения потребительских и инвестиционных расходов чистый экспорт в 2015–2016 годах, по прогнозу Банка России, будет единственным компонентом совокупного спроса, обеспечивающим экономический рост.

В российском экспорте 2/3 приходится на добывающие отрасли, что обусловлено таким конкурентным преимуществом страны, как наличие богатых и разнообразных природных ресурсов, образующих колоссальный актив для экономического роста. Эта ситуация соответствует теории Хекшира-Олина, утверждающей, что страна в международной торговле должна специализироваться на производстве товаров, для производства которых имеются избыточные ресурсы. Экспорт природных ресурсов поддерживает объемы производства и рабочие места в добывающих отраслях, обеспечивает до 30% доходов консолидированного бюджета, оказывает определенное влияние на формирование валютного курса и инвестиционную активность. В то же время большая доля добывающих отраслей в российском экспорте порождает риск, вытекающий из замедления темпов роста мировой экономики, падения мировых цен на нефть, вследствие снижения спроса на него, вызванного как избыточным предложением нефти, так и увеличением предложения сланцевой нефти.

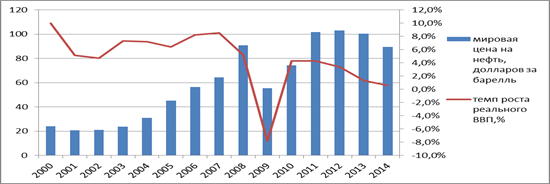

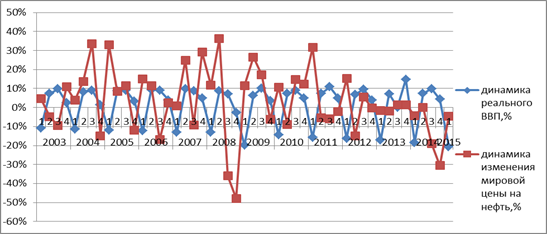

Следует отметить, что российская экономика росла, как при низких мировых ценах на нефть, так и падала при высоких ценах на него (рис. 5).

Рисунок 3. Динамика темпов роста реального российского ВВП и физического объема экспорта

Источник: данные сайта Федеральной службы государственной статистики.

Рисунок 4. Мультипликатор чистого экспорта

Источник: Расчеты автора по данным сайта Федеральной службы государственной статистики.

Рисунок 5. Мировая цена на нефть долларов за баррель и темпы роста реального ВВП России в % (правая шкала)

Источник: данные сайта Федеральной службы государственной статистики.

Для анализа адаптации российской экономики к изменению мировых цен на нефть использовалась модель распределенного лага Алмона. На основе квартальных данных о темпах роста реального ВВП России (∆YRF) и процентного изменения мировых цен на нефть (∆Р) получена следующая модель:

![]()

Средний лаг данной модели составляет два квартала. Следовательно, адаптация российской экономики к изменению мировых цен на нефть занимает два квартала. После чего при росте мировой цены на нефть происходит восстановительный рост, а при снижении – стагнация ВВП несколько ниже предшествующего уровня (рис. 6).

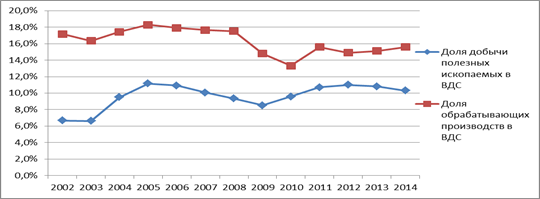

В постсоветский период экспортно-ориентированный сектор экономики провел реорганизацию своего бизнеса, внедрил новые технологии производства, но в то же время, находясь в более благополучном положении по сравнению с другими секторами экономики, «выкачивал» из них финансовые, производственные и кадровые ресурсы. В соответствии с теорией Т. Рыбчинского, этот процесс привел к снижению доли обрабатывающего сектора экономики в валовой добавленной стоимости и увеличению добывающих отраслей (рис. 7). Однако вследствие значительного потребления топливно-энергетическим комплексом импортного оборудования его вклад в создание валовой добавленной стоимости остается небольшим.

Для вхождения России в группу мировых государств со средними доходами доля обрабатывающих производств в валовой добавленной стоимости должна вырасти до 20–35% (Зубарев, Трунин, 2014).

Валютный курс и экономический рост

Одним из условий краткосрочного роста является изменение реального курса национальной валюты. Банк России проводит политику управляемого плавающего обменного курса и стремится уменьшить волатильность курса рубля через повышение гибкости курсообразования. В октябре 2010 года он отменил фиксированные границы изменения стоимости бивалютной корзины, а в январе 2014 года – целевые валютные интервенции.

При плавающем валютном курсе ее падение, согласно модели Манделла-Флеминга, способствует росту экономики за счет повышения конкурентоспособности продукции на мировых рынках и увеличения чистого экспорта, а повышение курса, наоборот, сдерживает рост экономики. Обратная зависимость между темпами роста российской экономики и реальным валютным курсом отмечается в работах многих российских экономистов (Бродский, 2006; Илларионов, 2002; Конторович, 2001; Кудрин, 2006). В научных кругах утвердилось мнение, что сильная девальвация рубля в 1998 году явилась основной причиной последующего роста российской экономики, поэтому высказывается мнение о необходимости последовательного ослабления реального курса рубля в настоящее время.

Рисунок 6. Динамика квартального изменения мировой цены на нефть в процентах к предыдущему кварталу и динамика реального ВВП с учетом сезонности в процентах к предыдущему кварталу

Источник: Расчеты автора по данным сайта Федеральной службы государственной статистики.

Рисунок 7. Динамика доли добычи природных ископаемых и обрабатывающих производств в валовой добавленной стоимости

Источник: данные сайта Федеральной службы государственной статистики.

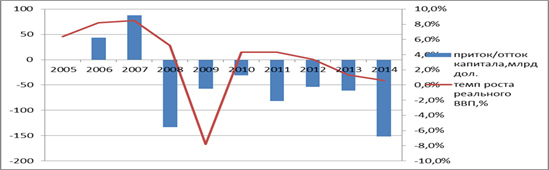

Однако последствия девальвации национальной валюты для экономики далеко не однозначны. Ученые из Мэрилендского университета Дж. Кальво и К. Рейнхард показали, что в развивающихся экономиках девальвация приводит к спаду производства (Calvo, Reinhart, 2000). Среди экономистов существует и мнение, что падение курса рубля способствует росту объемов производства в экспортоориентированных отраслях и снижению выпуска в отраслях, ориентированных на внутренний рынок (Зубарев, Трунин, 2014). По мнению академика А. Агангебяна, новым фактором, тормозящим экономический рост, стал огромный отток капитала из России, вызванный падением курса рубля (Аганбегян, 2014). Ниже приведенный рисунок хорошо иллюстрирует эту ситуацию.

Механизм этого торможения проявляется в том, что отток капитала снижает национальные сбережения, повышает реальные ставки процента, что ведет к уменьшению инвестиций в основной капитал.

Трудно представить сочетание сильной экономики со слабой национальной валютой, поэтому возникли теории обосновывающие необходимость укрепления национальной валюты (Алексашенко, Клепач, Осипова, Пухов, 2001; Бланк, Гурвич, Улюкаев, 2006). Повышение реального валютного курса проявляется в эффектах:

– снижения издержек производства у производителей, использующих подешевевшее импортное оборудование и сырье (input cost effect);

– большей доступности импортного высокопроизводительного оборудования, использование которого способствует экономическому росту;

– роста спроса населения на отечественные товары, вследствие повышения их реальных доходов, вызванного не только экономическим ростом, но и снижением цен на импортные товары (income effect);

– снижения долгового бремени при наличии заимствований в иностранной валюте (balance sheet effect) (Зубарев, Трунин, 2014);

– снижения реальной ставки процента, что ведет к росту инвестиций в основной капитал;

– обострения конкуренции между отечественными и иностранными товарами, которая стимулирует инновации.

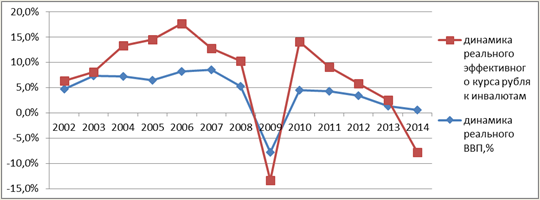

Эмпирические исследования показывают, что российская экономика росла как при падении реального курса рубля, так и при его росте (рис. 8).

Рисунок 8. Приток/отток капитала, млрд долларов и темпы роста реального ВВП,% (правая шкала)

Источник: раздел «Статистика» на сайте Банка России; данные сайта Федеральной службы государственной статистики.

Таблица 2

Приток/отток капитала, сбережения и инвестиции

|

Показатели

|

2006 г.

|

2007 г.

|

2009 г.

|

2014 г.

|

|

Приток

(+)/отток (-) капитала, млрд долл.

|

+43,7

|

+87,8

|

-57,5

|

-154,1

|

|

Сбережения

в валовом национальном располагаемом доходе, %

|

31,7

|

32,1

|

21,8

|

23,8

|

|

Инвестиции

в основной капитал, % к предыдущему году

|

117,8

|

123,8

|

86,5

|

97,3

|

Рисунок 8. Динамика реального ВВП и реального эффективного курса рубля к инвалютам

Источник: данные сайта Федеральной службы государственной статистики.

Банк России, несмотря на заявления, что резкие изменения реального курса рубля сами по себе не ведут ни к замедлению, ни к росту экономики, повышением ставки рефинансирования в иностранной валюте и покупкой иностранной валюты для пополнения международных резервов показывает участникам валютного рынка, что его не устраивает укрепление рубля.

Неоднозначность воздействия реального курса рубля на экономику объясняется тем, что его изменение неравнозначно влияет на совокупный спрос и совокупное предложение, а также на различные сектора экономики. При росте реального курса рубля снижаются издержки производства на предприятиях, использующих иностранное сырье и комплектующие изделия, а при снижении, наоборот, издержки возрастают, что естественно отражается на совокупном предложении.

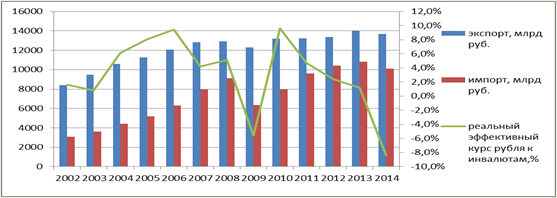

Повышение реального курса рубля вызывает увеличение импорта, что сопровождается сокращением спроса на отечественные товары. Естественный механизм саморегулирования действует таким образом, что когда импорт превышает экспорт, то рубль должен падать и, наоборот, укрепляться при превышении экспорта над импортом. Однако в России вследствие низкой эластичности объемов экспорта и импорта к динамике реального курса рубля этот механизм действует не всегда (рис. 9).

Рисунок 9. Экспорт и импорт (млрд руб. в ценах 2008 г.) и реальный эффективный курса рубля к иностранным валютам в процентах к предыдущему году (правая шкала)

Источник: данные сайта Федеральной службы государственной статистики.

Санкции и экономический рост

Сдерживают экономический рост и санкции против России, введенные весной 2014 года США и рядом других стран. Министерство финансов России оценивает ущерб от них в 130 млрд долларов в виде недополученного притока капитала и снижения объема экспорта. Санкции в совокупности с другими негативными факторами замедлили темпы роста российской экономики в прошлом году и вызвали сокращение ВВП в первом квартале текущего года на 1,9% в годовом выражении. Но это значительно меньше прогнозируемого падения в 4–5%. Однако санкции не смогли изолировать Россию и разрушить ее экономику, о чем заявил Президент США Барак Обама.

Секторальный пакет санкций, введенный США и странами ЕС в июле прошлого года, снизил инвестиционные возможности крупнейшим российским предприятиям, поскольку запрещает им привлекать в этих странах долгосрочный капитал. Возникла проблема поиска новых источников заимствования и прежде всего на Востоке. Однако емкость азиатского финансового рынка значительно меньше американского и европейского при более высокой цене заимствования, что негативно сказалась на кредитных ставках и инвестициях в экономику, которые сократились в 2014 году на 2,4%.

Запрет на использование зарубежных источников заимствования должен сократить российский внешний долг и стимулировать развитие внутреннего долгового рынка. Подавляющая часть внешнего долга приходится на крупные банки и компании со значительной долей государства, поэтому его сокращение снизит у Банка России риск использовать валютные резервы для их спасения в кризисной ситуации. Правда пока у российских госкомпаний и банков, попавших под санкции, не возникло проблем с обслуживанием внешнего долга. Они спокойно преодолели локальные пики выплат в феврале (18,8 млрд долл.) и марте (14,2 млрд долл.) текущего года.

В то же время санкции и контрсанкции создают условия для экономического роста через импортозамещение, которое становится главным приоритетом политики российского правительства. Министерство промышленности и торговли России предложило 18 отраслевых планов импортозамещения, включающих в себя 2059 проектов. Цена реализации этих планов в обрабатывающей промышленности – 1,5 трлн руб., из которых только 235 млрд руб. – бюджетные средства, а 1,265 трлн руб. – частные инвестиции. Инструментами реализации планов по импортозамещению являются локализация, повышение таможенных пошлин на ввоз иностранных комплектующих, а также налоговые послабления. Импортозамещение создает условия проведению модернизации экономики и увеличению валовой добавленной стоимости, что должно способствовать ускорению экономического роста.

Краткосрочный эффект импортозамещения уже проявился в производстве продовольственных товаров. Так, в первом квартале 2015 года, по сравнению с первым кварталом прошлого года, увеличилось производство мяса на 13,2%, сыров и сырных продуктов на 27,5%, рыбы и рыбных продуктов на 5,2%, молока на 3,5% [1].

В обрабатывающем секторе импортозамещение привело к снижению доли импорта с 27% в прошлом году до 18% в первом квартале текущего года. Однако импортозамещение пока сдерживается низким качеством отечественного оборудования, сырья и завышенными ценами на них.

Выводы

1. Долгосрочный экономический рост определяется эндогенными фундаментальными факторами (количеством капитала и труда, технологией), а краткосрочный – экзогенными (темпами роста мировой экономики, мировой ценой на нефть, санкциями).

2. Из экзогенных факторов наиболее сильное воздействие на рост российской экономики оказывают темпы роста мировой экономики.

3. Изменение мировых цен на нефть оказывает слабое воздействие на темпы экономического роста России. Адаптация российской экономики к изменению мировых цен на нефть происходит с лагом в два квартала. После чего происходит рост российской экономики вслед за ростом мировых цен или стагнация при ее падении.

4. Российская экономика росла как при снижении, так и укреплении реального валютного курса.

[1] Сайт Федеральной службы государственной статистики.

Страница обновлена: 21.02.2026 в 13:38:10

Download PDF | Downloads: 43

The exogenous factors of growth of the Russian economy

Zyulyaev N.A.Journal paper

Russian Journal of Entrepreneurship *

Volume 16, Number 15 (August, 2015)

Abstract:

The article discusses the exogenous factors affecting the growth of the Russian economy. To analyze the effect of these factors on the economic growth, the multiple regression model is used. It is pointed out that the net export used to make both positive and negative contribution into the economic growth. The weak links of the dynamics of the Russian economy with currency rate changes and the international oil price is shown. The import substitution industrialization may become an important factor for the future growth.

Keywords: economic growth, import substitution, sanctions, exogenous variables, net export, currency rate