Выбор типа ликвидации при оценке бизнеса методом ликвидационной стоимости

Скачать PDF | Загрузок: 17

Статья в журнале

Российское предпринимательство *

Том 16, Номер 13 (Июль 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В настоящей работе речь идет о таком механизме оценки стоимости бизнеса, как метод ликвидационной стоимости. В практике этот метод встречается не часто и является скорее исключением. Тем не менее, существуют ситуации, когда именно этот метод дает единственно корректный результат оценки. В работе раскрываются основные принципы и этапы метода ликвидационной стоимости, а также проводится исследование критериев выбора типа ликвидации, при котором стоимость бизнеса будет максимальной.

Ключевые слова: оценка бизнеса, ликвидационная стоимость

Введение

При проведении оценки встречаются ситуации, когда оценка стоимости бизнеса методом ликвидационной стоимости может быть единственным корректным способом расчета. Например, это характерно для ситуации, когда компания прекратила вести производственную деятельность, но решение о ликвидации не принято, либо если деятельность компании стабильно убыточна. На практике такие случаи возникают, например, когда осуществляется сделка по слиянию, присоединению или поглощению компании внутри холдинга и компания, выступающая объектом сделки, владеет неперспективным имущественным комплексом, судьба которого будет определяться в рамках общей стратегии холдинга.

Этапы метода ликвидационной стоимости

Современная теория оценки бизнеса оперирует тремя подходами к оценке: доходным, затратным и сравнительным.

«Затратный подход включает:

- метод накопления активов (метод чистых активов) – используется при определении рыночной стоимости действующего предприятия;

- метод ликвидационной стоимости – используется при определении ликвидационной стоимости предприятия» [1].

Величина, определяемая методом ликвидационной стоимости в рамках затратного подхода, представляет собой, по сути, рыночную стоимость, рассчитанную методом, который основан на ряде допущений.

Для применения метода ликвидационной стоимости должны соблюдаться условия:

1. предприятие прекратило деятельность или имеются основания полагать, что оно прекратит свое существование в ближайшем будущем;

2. оценивается контрольная доля (или такая, которая способна вызвать продажу активов);

3. стоимость предприятия при ликвидации будет выше, чем при продолжении деятельности.

Теоретические основы метода ликвидационной стоимости с разной степенью подробности описаны в актуальных публикациях отечественных и зарубежных авторов (Артеменков, Жуков, 2011; Горчакова, 2005; Горюнов, Бабичева, Козлова, 2010; Захарова, 2015; Иванова, Шмачин, 2014; Касьяненко, 2007; Лейфер, 2006; Фоменко, 2015; Холодкова, 2013; Alderson, Betker, 1995; Belo, Lin, Vitorino, 2014; Ting, Warachka, Zhao, 2007; Golec, Gupta, 2014; Jafarinejad, Jory, Ngo, 2015; Kim, Lim, 2010; Volkov, Smith, 2015), а также в большинстве учебных пособий по оценке бизнеса [2].

Обобщенно суть данного метода можно изложить следующим образом: стоимость бизнеса (собственного капитала) определяется как величина дохода от реализации активов за минусом расходов на реализацию и расходов по погашению обязательств.

Основой для расчета служит баланс предприятия на дату, ближайшую к дате оценки. В общем случае этапы расчета следующие:

1) разработка календарного плана-графика ликвидации активов;

2) расчет рыночной стоимости активов, а затем их ликвидационной стоимости;

3) расчет прямых затрат на ликвидацию;

4) расчет прочих затрат (затраты на поддержание предприятия до момента ликвидации);

5) расчет налогов и платежей, связанных с ликвидацией (налог на прибыль, выплаты увольняемым сотрудникам и т.п.);

6) расчет величины обязательств предприятия;

7) вычитание из величины ликвидационной стоимости активов затрат на ликвидацию и обязательств предприятия.

При описании метода ликвидационной стоимости российские авторы упоминают о необходимости расчета ликвидационной стоимости реализуемых активов, то есть предполагается, что активы предприятия будут проданы в укороченные сроки.

С точки зрения российского законодательства, ликвидационная стоимость определяется следующим образом:

«При определении ликвидационной стоимости объекта оценки определяется расчетная величина, отражающая наиболее вероятную цену, по которой данный объект оценки может быть отчужден за срок экспозиции объекта оценки, меньший типичного срока экспозиции для рыночных условий, в условиях, когда продавец вынужден совершить сделку по отчуждению имущества.

При определении ликвидационной стоимости, в отличие от определения рыночной стоимости, учитывается влияние чрезвычайных обстоятельств, вынуждающих продавца продавать объект оценки на условиях, не соответствующих рыночным» [3].

Следует отметить, что понятия «ликвидационная стоимость» и «метод ликвидационной стоимости» не тождественны. Метод ликвидационной стоимости, как было сказано выше, позволяет определить рыночную стоимость бизнеса исходя из определенных предпосылок.

Обратимся к Международному словарю терминов оценки бизнеса [4]:

«Ликвидационная стоимость – чистая сумма, которая будет получена, если бизнес прекращается и активы продаются по частям. Ликвидация может быть «упорядоченной» или «вынужденной (ускоренной)».

Ликвидационная стоимость при упорядоченной ликвидации – ликвидационная стоимость, по которой актив или активы могут быть реализованы в течение разумного периода времени с максимально возможным доходом.

Ликвидационная стоимость при ускоренной ликвидации – ликвидационная стоимость, по которой актив или активы могут быть реализованы в течение максимально короткого периода времени, например, на аукционе с максимально возможным доходом».

Таким образом, продажа активов в укороченные сроки является лишь частным случаем при прогнозировании ликвидации бизнеса. Для максимизации стоимости бизнеса необходимо провести сравнение двух типов ликвидации. Для наглядности типы ликвидации бизнеса представлены на рисунке 1.

Рисунок 1. Блок-схема: типы ликвидации бизнеса

Факторы, влияющие на выбор типа ликвидации

Выбор типа ликвидации бизнеса отталкивается, прежде всего, от физической возможности и определяется соотношением следующих величин:

- расходы, требуемые для поддержания имущества в период экспозиции – эта величина сокращается при ускоренной продаже;

- снижение дохода от реализации объектов при ускоренной продаже (для случая ускоренной продажи рассчитывается ликвидационная стоимость активов).

На первом этапе анализа необходимо определить минимально возможный срок подготовки к ликвидации.

В большинстве случаев предприятия создаются в форме хозяйственных обществ. Процедура добровольной ликвидации общества регламентируется российским законодательством, в таблице 1 приведены основные этапы ликвидации. Сроки проведения ликвидации нормативно не закреплены, по мнению экспертов, с учетом соблюдения всех установленных требований средний срок ликвидации составляет около полугода [5].

Вместе с тем, оценщик в своей работе моделирует условную ситуацию ликвидации предприятия и должен исходить из критерия максимальной эффективности [6]. На практике у общества есть возможность начать фактическую ликвидацию без принятия решения о ликвидации. Речь идет о сокращении или остановке производства, сокращении персонала, реализации имущества и т.д. Данные процедуры можно назвать «подготовкой к ликвидации» или «подготовительным периодом». Этот период зависит, прежде всего, от состава активов предприятия.

Таблица 1

Этапы добровольной ликвидации хозяйственного общества (источник – составлено по материалам статьи Котыло И. «Каков порядок добровольной ликвидации ООО?» [7])

|

Этап

|

Срок

|

|

Проведение общего собрания

участников общества (акционеров). Принятие решения о ликвидации и назначение

ликвидационной комиссии.

|

-

|

|

Информирование регистрирующего

органа и органов контроля за уплатой страховых взносов.

|

≤ 3 рабочих дня.

|

|

Публикация сведений о

ликвидации в «Вестнике государственной регистрации». В объявлении необходимо

сообщить о сроке, в течение которого кредиторы могут предъявить свои

требования.

|

Заявленный срок предъявления

требований не может быть меньше двух месяцев с момента публикации.

|

|

Инвентаризация имущества и

обязательств.

|

В зависимости от состава

имущества.

|

|

Ликвидационная комиссия

составляет промежуточный ликвидационный баланс.

|

После окончания срока для

предъявления требований кредиторами.

|

|

Расчеты с кредиторами.

|

-

|

|

Если денежных средств,

имеющихся у общества, недостаточно для погашения всех обязательств,

производится реализация его имущества с публичных торгов.

|

-

|

|

Составление ликвидационного

баланса.

|

После завершения расчетов с

кредиторами.

|

|

Оставшееся после завершения

расчетов с кредиторами имущество ликвидируемого общества распределяется

ликвидационной комиссией между его участниками.

|

-

|

С точки зрения критерия максимальной эффективности выбирать тип ликвидации возможно как для всей совокупности активов, так и для групп активов при необходимости (или для каждого актива в отдельности). Типичным примером группировки активов является выделение движимого и недвижимого имущества, а также выделение объектов в составе недвижимого имущества (свободный земельный участок, жилые объекты, производственный комплекс и т.п.).

Основные расходы на поддержание имущества до момента реализации включают в себя расходы на охрану имущества, расходы на отопление и иные коммунальные услуги (при необходимости), налоговые платежи. Эти расходы прогнозируются исходя из сложившейся на дату оценки ситуации.

Доход от реализации имущества зависит от рыночной стоимости объекта и того, насколько быстро должен быть продан объект, так как сокращение периода экспозиции ведет к снижению дохода от реализации.

Соответственно, выбытие актива прогнозируется в том периоде, в котором разность между доходом от реализации и накопленными расходами будут максимальной.

Определение ликвидационной стоимости активов

Техника расчета ликвидационной стоимости актива при ограниченном сроке экспозиции у большинства авторов сводится к следующей формуле:

![]() , (1)

, (1)

где ЛС – ликвидационная стоимость объекта;

РС – рыночная стоимость объекта;

К – коэффициент перехода от рыночной стоимости к ликвидационной.

То есть за базу принимается рыночная стоимость объекта, с которой производятся дальнейшие манипуляции.

Методы расчетов строятся на предположениях об экспоненциальной или другой зависимости между сроком экспозиции и стоимостью собственности. Данные методы весьма условны в силу условности предположения, что отношения на рынке имеют строгую математическую зависимость и не зависят от воли субъектов и других факторов, связанных с укороченным сроком экспозиции (Родин, 2003).

Данные методы подробно раскрывается в работах авторов: Методика определения ликвидационной стоимости имущества. Оценка ликвидационной стоимости, Козырь Ю.В. (Козырь, 2000); Методика оценки ликвидационной стоимости имущества, Родин А.Ю. (Родин, 2003); Расчет ликвидационной стоимости объектов с неэластичным спросом, Рослов В.Ю., Мышанов А.И., Подколзин И.А. (Рослов, Мышанов, Подколзин, 2003); Методические рекомендации по оценке ликвидационной стоимости оцениваемого имущества, Мжельский М.Б., Ахметов О.А. (Мжельский, Ахметов, 2002); Способ учета эластичности спроса по цене при определении ликвидационной стоимости объектов, Галасюк В.В., Галасюк В.В. (Галасюк, Галасюк, 2000); Методический подход к оценке ликвидационной стоимости объектов недвижимости, Фоменко А.Н. [8] и др.

Перечисленные авторы сходятся во мнении, что ликвидационная стоимость должна быть ниже рыночной стоимости. Основные факторы снижения стоимости:

- фактор ограниченного срока реализации;

- фактор эластичности спроса по цене.

«Скидка» с рыночной стоимости при этом рассматривается как доход инвестора или компенсация убытков.

Минимально возможным периодом реализации актива является срок подготовки его к продаже. Для объектов недвижимого имущества этот срок включает в себя сбор необходимых правоустанавливающих, правоподверждающих и технических документов. Для объектов движимого имущества – подготовка технической документации. При необходимости подготовительные работы могут включать в себя проведение ремонта, демонтаж и т.п., а также минимальный маркетинговый период, необходимый для распространения информации о продаже. Максимальный срок реализации актива – типичный период экспозиции.

Типичные периоды экспозиции активов, предназначенных к реализации, определяются на основании доступной рыночной информации. При невозможности получения такой информации с рынка возможно использование справочных данных. В таблицах 2, 3 приведены примеры типичных сроков экспозиции.

Зная типичный (рыночный) срок экспозиции и требуемый срок экспозиции при ускоренной продаже, можно определить ликвидационную стоимость актива.

Таблица 2

Средние сроки экспозиции объектов недвижимости (источник –составлено по материалам Сборника рыночных корректировок [9])

|

п/п

|

Наименование

|

Средние сроки

экспозиции, мес.

| |

|

2014

|

2007

| ||

|

Земельные

участки

| |||

|

1

|

Под

дачное строительство

|

|

|

|

Московская

область

|

3

– 7

|

1,5

– 4,5

| |

|

Тульская

область

|

5

– 9

|

| |

|

2

|

Под

офисные и торговые цели

|

|

|

|

Москва

|

1

– 3

|

| |

|

Московская

область (торговые цели)

|

4

– 8

|

| |

|

3

|

Под

производственно-складские цели

|

|

|

|

Москва

|

2

– 5

|

| |

|

Московская

область

|

6

– 10

|

| |

|

Помещения

(здания)

| |||

|

4

|

Производственные

|

|

|

|

Иркутск

|

|

3,0

– 9,9

| |

|

Киров

|

|

6,1

– 10,8

| |

|

Москва

|

5

– 11

|

0,8

– 5,5

| |

|

Московская

область (10 – 40 км. От МКАД)

|

6

– 12

|

0,9

– 4,4

| |

|

5

|

Торговые

|

|

|

|

Иркутск

|

|

0,7

– 1,7

| |

|

Киров

|

|

2,0

– 4,0

| |

|

Москва

|

2

– 7

|

0,3

– 4,8

| |

|

Московская

область (10 – 40 км. От МКАД)

|

1

– 6

|

0,9

– 2,8

| |

|

6

|

Офисные

|

|

|

|

Москва

|

5

– 10

|

| |

|

Московская

область (10 – 40 км. От МКАД)

|

6

– 12

|

| |

|

7

|

Гостиницы

|

|

|

|

Москва

|

9

– 14

|

| |

|

Московская область (10 – 40 км. От

МКАД)

|

8 - 16

|

| |

Рассмотрение на условном примере

Для примера возьмем условную ситуацию реализации актива со следующими базовыми параметрами:

- рыночная стоимость актива: 1000 условных единиц (у.е.);

- рыночный период экспозиции: 10 месяцев.

Формулу расчета ликвидационной стоимости актива примем по данным работы Козыря Ю.В. «Методика определения ликвидационной стоимости имущества. Оценка ликвидационной стоимости» (Козырь, 2000):

, (2)

, (2)

где PЛ – ликвидационная стоимость;

Pm – рыночная стоимость;

y – среднерыночная доходность вложений в подобные объекты;

te – среднерыночное время экспозиции объекта;

t –заданное (установленное нормативно) время продажи объекта;

T – период времени, к которому привязана ставка дисконтирования.

Для случая А рыночную доходность актива примем равной 10%, а расходы на поддержание актива – 30 у.е. в месяц.

Для случая Б рыночную доходность актива примем равной 30%, а расходы на поддержание актива – 10 у.е. в месяц.

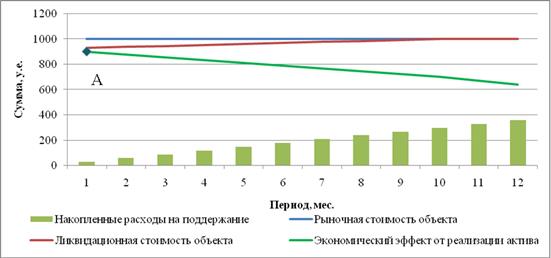

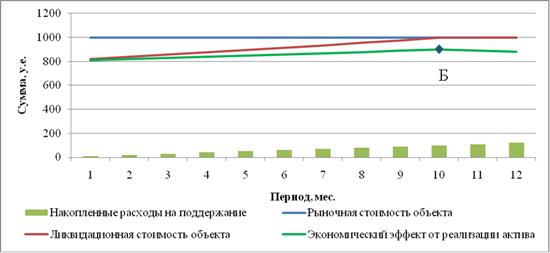

На графиках (рис. 2 и рис. 3) представлены основные экономические показатели для ситуации А и Б.

Таблица 3

Средние сроки экспозиции объектов (источник – составлено по материалам статьи «Определение типичного срока экспозиции при расчете ликвидационной стоимости» [10])

|

Тип объекта

|

Состояние

рынка

| ||

|

рынок

покупателя

|

равновесный

рынок

|

рынок

продавца

| |

|

Недвижимость (за исключением

типовых квартир и объектов стоимость более 10 млн долл. США)

|

6 мес.

|

3 мес.

|

1 мес.

|

|

Бизнес (контрольные пакеты

акций, долей стоимостью менее 10 млн долл. США)

|

6-12 мес.

|

3 мес.

|

2-3 мес.

|

|

Квартиры (типовые)

|

1 мес.

|

2 нед.

|

1 нед.

|

|

Оборудование, выпускаемое

серийно (новое и б/у)

|

1-2 мес.

|

1 мес.

|

2 нед.

|

|

Автомашины (за исключением

элитных) новые

|

1 мес.

|

2-3 нед.

|

1 нед.

|

|

Автомашины (элитные) новые

|

1-2 мес.

|

1 мес.

|

2 нед.

|

|

Автомашины б/у

|

2-4 нед.

|

1-2 нед

|

1 нед.

|

|

Офисная техника

|

1 мес.

|

2-3 нед.

|

1 нед.

|

|

Мебель

|

1 мес.

|

2-3 нед.

|

1 нед.

|

Рисунок 2. Графики стоимости и расходов для ситуации А

Рисунок 3. Графики стоимости и расходов для ситуации Б

На первом рисунке (Рисунок 2) точка А соответствует ситуации максимизации выгоды от реализации актива. В данном случае расходы на поддержание высоки и наилучшим решением будет продать актив как можно быстрее.

На втором рисунке (Рисунок 3) точка Б также соответствует ситуации максимизации выгоды от реализации актива, однако учитывая относительно небольшие расходы на поддержание и ощутимое снижение стоимости при ускоренной продаже, выгоднее реализовать актив в рамках упорядоченной продажи.

Приведенный пример показывает общий принцип выбора типа ликвидации. При проведении оценки для конкретного бизнеса, возможно, возникнет необходимость учесть дополнительные факторы.

Выводы

В данной работе проанализирован метод ликвидационной стоимости с точки зрения выбора типа ликвидации. Показано, что выбор типа ликвидации (упорядоченная или ускоренная) оказывает влияние на итоговую стоимость. Выделены критерии выбора типа ликвидации: соотнесение величины расходов, требуемых для поддержания имущества в период экспозиции, с величиной снижения дохода от реализации объектов при их ускоренной продаже.

[1] Косорукова, И.В., Секачев, С.А., Шуклина, М.А. (2011). Оценка стоимости ценных бумаг и бизнеса. М.: Московская финансово-промышленная академия.

[2] Например: Бухарин, Н.А., Озеров, Е.С., Пупенцова, С.В., Шаброва, О.А. (2011). Оценка и управление стоимостью бизнеса. СПб: ЭМ-НиТ; Есипов, В.Е. Маховикова, Г.А., Терехова, В.В. (2006). Оценка бизнеса (2-е изд.). СПб: Питер; Косорукова, И.В., Секачев, С.А., Шуклина, М.А. (2011). Оценка стоимости ценных бумаг и бизнеса. М.: Московская финансово-промышленная академия; Чеботарев, Н.Ф. (2009). Оценка стоимости предприятия (бизнеса). М.: Дашков и Ко; Щербаков, В.А., Щербакова, Н.А. (2006). Оценка стоимости предприятия (бизнеса). М.: Омега-Л.

[3] Приказ Министерства экономического развития Российской Федерации от 20.07.2007 № 255 «Об утверждении Федерального стандарта оценки «Цель оценки и виды стоимости (ФСО № 2)» (ред. от 22.10.2010).

[4] American Institute of Certified Public Accountants. (2007). International Glossary of Business Valuation Terms. In Statement on Standards for Valuation Services (P. 44; 46; 48), 1.

[5] Порядок ликвидации юридического лица // Сайт компании ПРОТОС КОНСАЛТИНГ

[6] Саморегулируемая общероссийская общественная организация «Российское общество оценщиков». (2013). Международные стандарты оценки 2011 (С. 29). М.: Саморегулируемая общероссийская общественная организация «Российское общество оценщиков».

[7] Котыло, И. (2014). Каков порядок добровольной ликвидации ООО? // Информационно-правовой портал ГАРАНТ.РУ

[8] Фоменко, А.Н. (2006). Методический подход к оценке ликвидационной стоимости объектов недвижимости. Бюллетень СМАО «Оценочная деятельность», 1.

[9] Яскевич, Е.Е. (2014). Сборник рыночных корректировок (СРК–2014). М.: ООО «Научно-практический Центр Профессиональной Оценки».

[10] Фаттахов, М.Д. (2012). Определение типичного срока экспозиции при расчете ликвидационной стоимости // Интернет-сайт Оценочной компании «ЮниПрайс».

Страница обновлена: 10.02.2026 в 07:21:39

Download PDF | Downloads: 17

Selection of the type of liquidation in evaluation of the business by the liquidation value method

Zakharova N.N.Journal paper

Russian Journal of Entrepreneurship *

Volume 16, Number 13 (July, 2015)

Abstract:

In the article we are talking about a method of liquidation value as a mechanism of business valuation. In practice, this method is not common and is rather an exception. However, there are situations where this method provides the only correct result. The article reveals the basic principles and steps of the method of liquidation value, and criteria of election of liquidation type which would make maximum value of the business.

Keywords: liquidation value, business valuation