Рискоориентированный подход к управлению инвестиционной деятельностью страховой организации

Немцева Ю.В.1, Матвеев А.Л.1

1 Новосибирский государственный университет экономики и управления «Новосибирский институт народного хозяйства», ,

Скачать PDF | Загрузок: 33

Статья в журнале

Российское предпринимательство *

Том 16, Номер 8 (Апрель 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье рассмотрены проблемы принятия инвестиционных решений с учетом политики риск-менеджмента страховщика. Показаны особенности формирования и структура управления инвестиционным портфелем страховой организации. Оптимизирована структура инвестиционного портфеля с учетом фактора риска для обеспечения компании конкурентных преимуществ в тарифной политике и достижения положительного финансового результата деятельности.

Ключевые слова: инвестиционная деятельность, рентабельность инвестиций, структура инвестиционного портфеля

Введение

Новой реальностью для страховых организаций стало замедление роста рынка на фоне ухудшения макроэкономической ситуации в стране. Экономический спад негативно влияет на такие факторы развития страхового рынка, как покупательная способность населения, объем кредитования и активность на рынке продаж автомобилей.

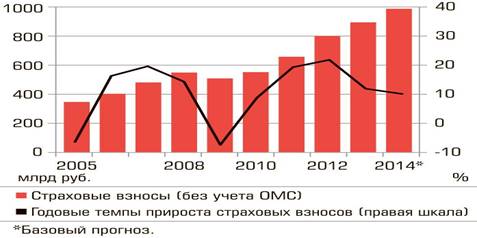

В первом полугодии 2014 года темпы прироста страховых взносов составили 8,4% (уровень инфляции 7,8%). Наибольший прирост взносов обеспечили сегменты страхования жизни, добровольного медицинского страхования, страхование от несчастных случаев и болезней. Наибольшее сокращение премий произошло в обязательном страховании опасных производственных объектов, страховании строительно-монтажных рисков и государственном страховании жизни и здоровья военнослужащих (рис. 1) [4].

Рисунок 1. Годовые темпы прироста страховых взносов

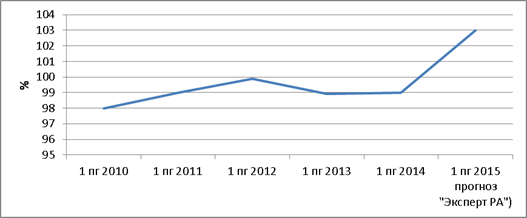

Замедление роста рынка усилило конкуренцию: во всех крупнейших сегментах произошли заметные изменения в пятерке лидеров по взносам. В условиях стагнации на страховом рынке и кризиса в автостраховании выросла убыточность российских страховщиков. Значение коэффициента убыточности-нетто увеличилось на 2 п.п. по сравнению с аналогичным периодом 2013 года и составило 54,7%. Динамика значений комбинированного коэффициента убыточности-нетто страховых компаний демонстрирует аналогичную тенденцию (рис.2) [3].

Рисунок 2. Динамика комбинированного коэффициента убыточности-нетто страховых организаций

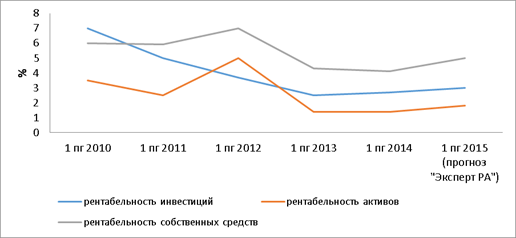

Неблагоприятное влияние факторов внешней среды на показатели рентабельности страховых компаний сглаживается, в основном, сокращением различных статей расходов организации, в том числе за счет улучшения качества портфеля, паузой в аспектах его наращивания в убыточных регионах. Замедление падения рентабельности поддерживается сокращением расходов на ведение дел путем снижения вознаграждения посредникам за заключение договоров по высокоубыточным видам страхования. В 2014 году среднерыночное значение показателя составило 43,1%, уступая 2,1 п.п. значению предыдущего года. В результате сокращения расходов на ведение дел снижение рентабельности страхового рынка замедлилось. Средний показатель рентабельности собственных средств страховых компаний в 2014 году снизился на 0,2 п. п. до 4,1%, обновив минимум последних шести лет (рис. 3) [2].

Рисунок 3. Динамика показателей рентабельности страховых организаций

При этом рентабельность собственных средств страховщиков, специализирующихся на автостраховании, ниже среднерыночного значения и составляет 1% за шесть месяцев 2014 года. Снижение рентабельности имеет своей причиной рост убыточности добровольного страхования транспортных средств (на 4,4 п.п. за год, до 72,4% в первом полугодии 2014 года) и обязательного страхования ответственности владельцев транспортных средств (на 5,3 п.п., до 64,6%). Последний во многом связан с увеличением выплат, осуществляемых страховщиками по суду, в связи с активизацией деятельности «автоюристов» [3]. Широкое распространение получила практика переуступки пострадавшими прав требования к виновникам дорожно-транспортного происшествия юридическим компаниям. Распространение Закона о защите прав потребителей на страхование дает «автоюристам» возможность за счет штрафов получать по суду от страховщиков суммы, превышающие реально нанесенный ущерб. Более резкого сокращения рентабельности автостраховщикам удалось избежать за счет санации портфелей и повышения тарифов по добровольному страхованию транспортных средств.

По мнению аналитиков, росту рынка будут способствовать (помимо повышения тарифов на ОСАГО в базовом прогнозе) развитие инвестиционного и накопительного страхования жизни, увеличение взносов по добровольному медицинскому страхованию за счет восстановления социальных пакетов и продвижения рисковых программ. Однако показать высокие темпы прироста рынку не позволят замедление страхования автокаско (за счет прогнозируемого сокращения продаж автомобилей) и сокращение темпов прироста кредитования. Кроме того, негативное давление на объем страховых премий окажут сокращение взносов по страхованию строительно-монтажных рисков в связи с завершением части масштабных государственных проектов и замедление рынка добровольного страхования автогражданской ответственности после увеличения лимитов по ОСАГО. В целом специалисты сдержанно говорят о перспективах развития страхового рынка по причине отсутствия источников долгосрочного роста отрасли и предполагают в условиях рецессии экономики увеличение объема премий в диапазоне 2-5% [2, 7].

Вышеизложенное позволяет констатировать, что бизнес-модель, ориентированная на рост сборов брутто-премии и доли рынка, себя изжила. В последние три года увеличение рентабельности остается для страховых организаций одной из наиболее приоритетных задач, несмотря на то, что в связи с ухудшением экономической ситуации другие приоритеты страховщиков изменились [7]. Фактическое перераспределение основных угроз и рисков для страхового бизнеса в текущий период времени требует от топ-менеджмента находить источники создания стоимости не только в сфере приема страховых рисков, но и в сфере инвестиционной деятельности [6].

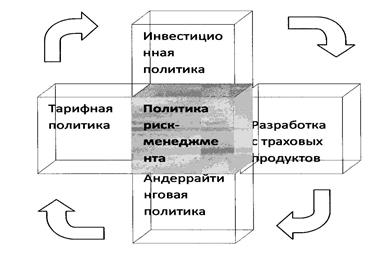

Становится очевидной необходимость формирования и совершенствования систем рискоориентированного управления инвестиционной деятельностью страховой компании, поскольку адекватный риск-менеджмент учитывает взаимосвязь между тарификацией, разработкой страховых продуктов и управлением инвестициями (рис. 4).

Рисунок 4. Комбинированное управление риском и капиталом

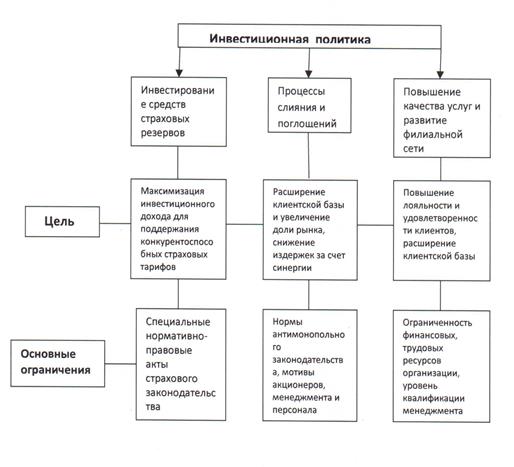

Учет в явной форме политики риск-менеджмента предполагает при разработке инвестиционной политики установление взаимосвязи инвестиционных решений с методологией управления активами и обязательствами, которая должна четко обозначить природу, роль и степень управления активами и обязательствами и его взаимосвязь не только с управлением инвестициями, но и с разработкой продуктов и их тарификацией. Известны различные определения инвестиционной политики организации, но различия в трактовках не меняют ее основной цели, в качестве которой выступает оптимизация текущей и финансовой деятельности предприятия. Мы считаем инвестиционную политику комплексом мероприятий, направленных на оптимизацию страховой и инвестиционной деятельности организации, поскольку в зависимости от результатов инвестиционной деятельности страховщика находится его возможность исполнения обязательств по договорам страхования. Инвестиционная политика страховых организаций включает в себя несколько направлений (рис. 5) [9]. В рамках данной работы основное внимание будет уделено наиболее значимому, на наш взгляд, направлению, связанному с инвестированием средств страховых резервов.

Рисунок 5. Инвестиционная политика страховой организации

Реализация инвестиционного потенциала страховщика через различные инвестиционные проекты в рамках выбранной политики, представляет собой процесс формирования его инвестиционного портфеля. Под инвестиционным портфелем страховой организации мы понимаем целенаправленно сформированную совокупность инвестиционных инструментов, предназначенную для осуществления инвестиционной деятельности в соответствии с разработанной инвестиционной стратегией.

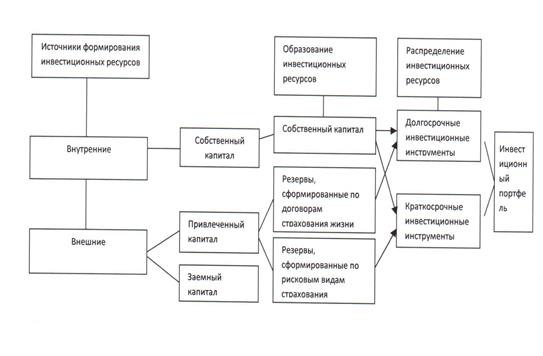

Условия формирования инвестиционных ресурсов страховой компании, основные положения ее инвестиционной политики предопределяют следующий порядок формирования инвестиционного портфеля (рис. 6 ) [5].

Рисунок 6. Порядок формирования инвестиционного портфеля страховщика

В левой части рисунка представлены источники формирования инвестиционных ресурсов страховой компании, которые состоят из собственного капитала, страховых резервов по рисковым видам страхования и резервов по страхованию жизни. Средства страховых резервов по рисковым видам страхования и страхованию жизни, являясь привлеченным капиталом, выступают в качестве источников долгосрочных и краткосрочных инвестиций, и должны размещаться в соответствии с Правилами размещения страховых резервов. Собственный капитал страховщика непосредственно не связан страховыми обязательствами, в силу чего организация может относительно свободно распоряжаться этим инвестиционным источником и выбирать объекты инвестирования в соответствии с инвестиционной политикой.

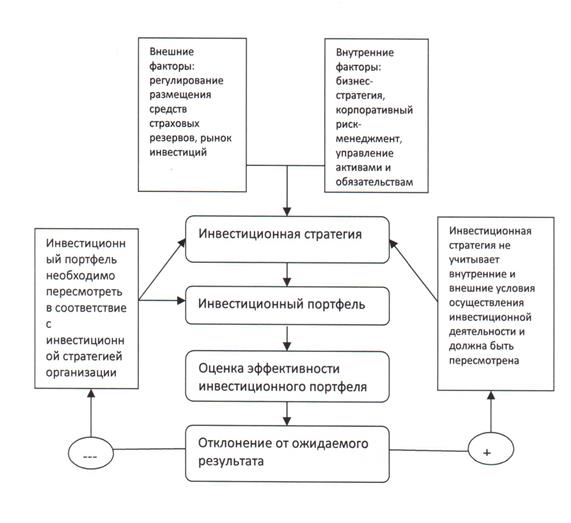

Инвестиционную стратегию можно рассматривать основным регулятором управления инвестиционным портфелем страховой компании. Мы разделяем взгляд на стратегию как систему долгосрочных целей инвестиционной деятельности страховой компании и выбора рациональных путей обеспечения прогнозируемых результатов от инвестирования. Структура управления инвестиционным портфелем страховой компании представлена на рис. 7 [10].

Очевидно, на инвестиционную стратегию организации влияет ряд внутренних и внешних факторов, с учетом которых формируется инвестиционный портфель. Портфель оценивается по критериям доходности, риска и ликвидности.

Рисунок 7. Структура управления инвестиционным портфелем страховой компании.

В случае превышения фактической доходности портфеля над прогнозируемой, страховщик способен снизить стоимость страховых услуг, а возможный убыток от страховой деятельности может покрыть за счет дохода от инвестиционной деятельности. Таким образом, компания привлекает новых клиентов, не снижая общий уровень доходности.

Согласно теории эффективного портфеля, основной задачей инвестора является получение наивысшей отдачи для данного уровня риска или наименьшего риска для заданного уровня отдачи. Признавая «вторичность» инвестиционной деятельности страховой организации по отношению к страховой, инвестиционным риском страховщика мы считаем риск недостаточности средств для выполнения своих обязательств по страховым выплатам, возникший вследствие размещения привлеченных и собственных средств компании.

Методы количественной оценки инвестиционного риска

разнообразны, в случае отсутствия репрезентативности данных об объекте

инвестирования оценку риска целесообразно проводить с помощью методов,

основанных на теории вероятностей. Приращение средств можно рассматривать как

случайную величину, зависящую от вероятности возвращения средств. Определим

риск ![]() как вероятность потерь при

вложении средств по направлению j в объект инвестирования і. Если имеет место потеря

средств с вероятностью

как вероятность потерь при

вложении средств по направлению j в объект инвестирования і. Если имеет место потеря

средств с вероятностью ![]() , соответственно

противоположным событием является возвращение средств с вероятностью

, соответственно

противоположным событием является возвращение средств с вероятностью ![]() = 1-

= 1- ![]() . Необходимо учесть риск,

связанный с выбором направлений инвестирования (1), и риск, связанный с

количеством объектов вложений и способом распределения вложений между объектами

(2):

. Необходимо учесть риск,

связанный с выбором направлений инвестирования (1), и риск, связанный с

количеством объектов вложений и способом распределения вложений между объектами

(2):

|

(1) =

|

(1)

|

N - общее число возможных направлений инвестирования,

m - число выбранных направлений.

|

(2) = 1/k!

|

(2)

|

к! - число различных способов размещения.

Соответственно вероятность возвращения:

|

|

(3)

|

|

|

(4)

|

|

|

(5)

|

|

|

(6)

|

В качестве оценки значения вероятности, за пределы которого ![]() не должно выходить,

используем доверительные вероятности, которые рассчитываются с помощью показательного

распределения:

не должно выходить,

используем доверительные вероятности, которые рассчитываются с помощью показательного

распределения:

|

р(Т) = ехр(-ƛ*Т)

|

(7)

|

ƛ - параметр, называемый интенсивностью, который выражает вероятность возвращения в очень короткий промежуток времени.

Само уравнение (7) выражает тот факт, что если возвращение не произошло к ожидаемому моменту времени, то вероятность возвращения в дальнейшем уменьшается. Рассматривая Т как суммарное время всех инвестиционных вложений, определим величину доверительной вероятности:

|

= ехр(-1/k)

|

(8)

|

Аналогично используем понятие допустимого риска, предельного значения для риска потери:

|

=1-ехр(-1/k)

|

(9)

|

В случае, если в направлении инвестирования содержится лишь

один объект, то ![]() = ехр(-1) ~ 0.37, следовательно, величина риска

составляет значение q

= 0,63.

Если для

какого-либо объекта вероятность возвращения известна, то ее достаточно лишь

сравнить с доверительным значением. Значения вероятности в зависимости от числа

объектов инвестирования представлены в таблице 1.

= ехр(-1) ~ 0.37, следовательно, величина риска

составляет значение q

= 0,63.

Если для

какого-либо объекта вероятность возвращения известна, то ее достаточно лишь

сравнить с доверительным значением. Значения вероятности в зависимости от числа

объектов инвестирования представлены в таблице 1.

Методы определения оптимальной структуры портфеля служат предметом анализа многих исследований. В качестве критерия оптимальности мы принимаем максимум инвестиционного дохода на вложенный капитал, при заданном объеме инвестиционных ресурсов и приемлемом уровне риска.

Таблица 1

Значение предельной вероятности в зависимости от числа объектов инвестирования

|

Число

инвестируемых объектов

–к

|

Допустимый

риск -

|

Доверительная

вероятность -

|

|

1

|

0.632

|

0.368

|

|

2

|

0.394

|

0.606

|

|

3

|

0.286

|

0.716

|

|

4

|

0.222

|

0.778

|

|

5

|

0.182

|

0.818

|

В этих условиях оптимальное распределение средств можно рассматривать как задачу оптимизации, которая рассматривается рядом авторов и решается методами линейного программирования [1, 8, 10]. Задача об оптимальном распределении инвестиционных средств страховой компании представляется следующим образом:

|

P= + )*(1+ )t

|

(10)

|

|

≥

|

(12)

|

|

|

(13)

|

j - число направлений инвестиционной деятельности компании,

і - число объектов инвестирования в направлении -j,

t -длительность вложения средств в объект инвестирования.

![]() - нормативная

величина страховых средств, допустимая для инвестирования направления — j.

- нормативная

величина страховых средств, допустимая для инвестирования направления — j.

![]() - функция цели оптимизации

- функция цели оптимизации

d - доходность актива,

![]() – инвестированные

средства страховых резервов

– инвестированные

средства страховых резервов

Ci - собственные инвестированные средства страховщика.

В формулировке (10) - (13) задача приобретает следующий смысл: уравнение (10) связывает экономические параметры, уравнение (12) отражает деятельность, связанную с поддержанием уровня доверительной вероятности или допустимого риска, уравнение (13) отражает влияние государственного регулирования на распределение инвестиций.

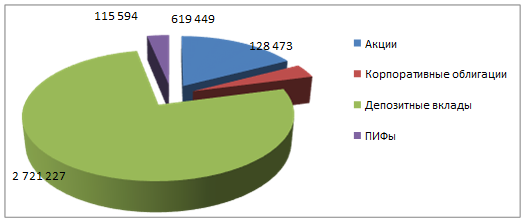

В качестве демонстрации практической возможности описанной выше задачи рассмотрим инвестиционный портфель одной из страховых организаций г. Новосибирска, входящих в первую 20-ку лидеров. Результаты анализа свидетельствуют о том, что средний показатель эффективности инвестиционной деятельности ООО «СК «Согласие» за период 2012-2014 годов не превышает ставки рефинансирования, составляя 5,9%. Инвестиционная деятельность для данной компании носит скорее вспомогательный характер и основной доход она получает исключительно от страховой деятельности, что подтверждает достаточно высокое значение показателя эффективности страховых операций за анализируемый период времени (38%) [11].

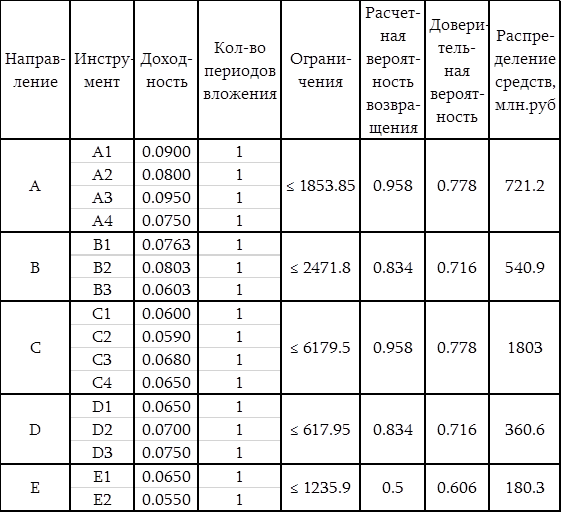

Проанализировав структуру инвестиционного портфеля, следует отметить, что существенная доля инвестиций приходится на банковские депозиты (немногим более 75%), портфель недостаточно диверсифицирован и нуждается в оптимизации (рис. 8).

Рисунок 8. Структура инвестиционного портфеля ООО «СК «Согласие», тыс. руб.

Общее количество возможных направлений инвестиционной деятельности (N) компании ООО «СК «Согласие», осуществляющей виды страхования иные, чем страхование жизни, составляет 20. Компания располагает объемом инвестиций в размере 3 606 млн руб. В целях диверсификации целесообразно, на наш взгляд, увеличить количество направлений, по которым организация инвестирует собственные средства и средства страховых резервов до пяти.

Риск, связанный с неудачностью выбора направлений

инвестиционной деятельности ![]()

![]() -1=

-1=![]() , соответственно вероятность

возвращения

, соответственно вероятность

возвращения ![]() (1) = 1.

(1) = 1.

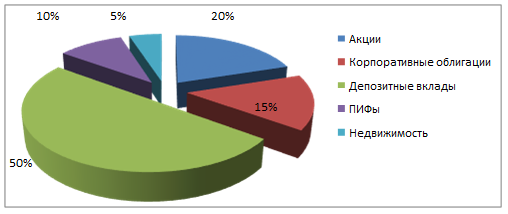

Рассматриваются следующие направления вложений:

А – акции, средняя доходность 8.5%;

В - корпоративные облигации, средняя доходность 7.23%;

С – депозитные вклады, средняя доходность 6.5%;

D - ПИФы, средняя доходность 7%;

E – недвижимость, средняя доходность 6%.

Результаты расчетов показывают в качестве наиболее привлекательных направлений инвестирования направления А и С. Они имеют высокую вероятность возвращения, обеспечивают неплохую доходность и имеют наименьшие ограничения по использованию страховых резервов компании.

По направлению Е вероятность возвращения вложенных средств ниже доверительного уровня. По этой причине вложение больших средств в направление Е связано с высоким риском, в качестве основных целесообразно рассматривать направления А, В, С (табл. 2). В рассматриваемом примере наиболее популярными видами вложений являются банковские вклады и депозиты, акции и корпоративные облигации.

Структура портфеля показана на рисунке 9.

Доходность оптимизированного портфеля несколько выше по сравнению с предыдущим значением:

P=0.2*8.5%+0.15*7.23%+0.5*6.5%+0.1*7%+0.05*6%=

1.7%+1.0845%+3.25%+ 0.7%+0.3%=7.035%

Доходность портфеля с учетом риска составляет 6,38%:

dP = 1.7%*0.958 + 1.0845%*0.834 + 3.25%*0.958 + 0.7%*0.834+0.3%*0.5=

1.6286%+0.904473%+3.1135%+0.5838%+0.15%=6.380%

Заключение

Использование предложенного подхода способствует минимизации разрыва значений расчетной и фактической доходности инвестиционного портфеля c учетом риска, что позволит компании привлекать новых клиентов, не снижая общий уровень доходности компании. Успешная инвестиционная деятельность дает страховщику конкурентные преимущества в тарифной политике и позволяет достигать положительного финансового результата своей деятельности.

Таблица 2

Оптимизация инвестиционного портфеля ООО «СК «Согласие»

Рисунок 9. Структура оптимизированного инвестиционного портфеля ООО «СК «Согласие», %.

Страница обновлена: 30.01.2026 в 08:46:06

Download PDF | Downloads: 33

Risk-based approach to the management of insurance companies’ investment activities

Nemtseva J.V., Matveev A.L.Journal paper

Russian Journal of Entrepreneurship *

Volume 16, Number 8 (April, 2015)

Abstract:

The article deals with the problems of making investment decisions, taking into account the policies of risk management insurer. The features of forming an investment portfolio and the structure of its management at insurance organizations are demonstrated. The investment portfolio structure has been optimized with account of the risk factor for providing the company's competitive advantages in the tariff policy and for achievement of positive financial performance.

Keywords: investment activity, return on investments, investment portfolio structure