Зарубежный опыт повышения конкурентоспособности национальной экономики развивающихся стран в результате транснационализации банковского сектора

Скачать PDF | Загрузок: 31

Статья в журнале

Российское предпринимательство *

№ 19 (265), Октябрь 2014

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье автор анализирует возможности повышения национальной конкурентоспособности страны происхождения транснациональных банков вследствие зарубежной экспансии этих банков. Сравниваются качественные и количественные характеристики процессов транснационализации банковской сферы в развитых и развивающихся странах, особое внимание уделено опыту развивающихся стран как наиболее интересных с точки зрения практического применения к экономике России.

Ключевые слова: иностранные инвестиции, банковский бизнес, национальная конкурентоспособность, банковская деятельность, транснационализация, международная конкурентоспособность, транснациональные банки, зарубежная экспансия, ТНБ, российские банки, банки развивающихся стран

Национальная конкурентоспособность – комплексное понятие, включающее ряд свойств, характеристик национальной экономики, введенное в экономическую теорию А. Смитом в XVIII веке. Различные определения, как то:

- способность товаров (экономики в целом) отвечать требованиям конкурентного рынка, запросам покупателей в сравнении с другими аналогичными товарами (совокупностями товаров), представленными на рынке (ах) [2];

- свойство товара, услуги, субъекта рыночных отношений выступать на рынке наравне с присутствующими там аналогичными товарами, услугами или конкурирующими субъектами рыночных отношений [4];

- (от лат. concuro - столкновение, соревнование) - способность к соревнованию, к лидерству, к победе [1];

- способность выигрывать в конкурентной борьбе на рынках товаров, капитала, рабочей силы [6] и другие сходны в том, что национальная конкурентоспособность – это, прежде всего, совокупность характеристик экономики, позволяющая сравнить эффективность ее функционирования с другими государствами.

Степень научной разработанности проблемы конкурентоспособности, ее повышения недостаточна, в особенности вследствие того, что мировой финансово-экономический кризис 2008-2009 гг. внес коррективы в применимость теорий национальной конкурентоспособности на практике и актуализировал важность углубленного анализа вопросов повышения конкурентоспособности и устойчивости экономики на эмпирическом и методологическом уровне.

Транснационализация банков развитых и развивающихся стран: принципиальные отличия

Общий тренд развития процессов транснационализации банковской сферы заключается в том, что главная разница между экспансией банков развитых и развивающихся стран заключается в степени активности банковских структур на различных рынках. Транснационализация в финансовом секторе в развивающихся странах происходит относительно активнее, чем в развитых. Так, темпы роста всей глобальной банковской индустрии сокращаются: ежегодные темпы роста совокупных активов ТрансНациональных Банков (ТНБ) развитых стран в последние кризисные и первые посткризисные годы не превышают 4-6%, сократившись в 2-3 раза по сравнению с докризисным периодом. В странах с переходной экономикой в 2012 г. самые большие слияния (поглощения) происходили именно в финансовом секторе, несмотря на активное расширение поля деятельности ТНК в области добычи и переработки природных ресурсов; исходящие российские инвестиции в регионе доминируют, насчитывая 92%.

В наименее развитых странах, где около 90% прямых иностранных инвестиций (ПИИ) приходится на финансовый сектор, на их рынок выходят финансовые компании в большинстве (60%) из развивающихся стран, прежде всего Индии [11].

Однако в традиционных развивающихся странах по сравнению со странами с переходной экономикой, к примеру, Африки, финансовый сектор менее популярен для сделок слияний (поглощений), чем другие секторы, как то: телекоммуникации, сельское хозяйство, добыча полезных ископаемых, строительство и др.

Ряд количественных характеристик процессов транснационализации банковской сферы некоторых стран из групп развитых и развивающихся представлен в таблице.

Таблица

Некоторые характеристики текущего состояния процессов транснационализации банковской сферы разных стран мира

|

Страна

|

Доля

иностранного капитала в национальной банковской сфере

|

Количество

ТНБ, имеющих структурные подразделения за рубежом

|

Количество

банков с доминирую-щим участием иностранного капитала

|

Активность

национальных банков на рынке слияний и поглощений

(кол-во трансграничных M&A 1991-2005 гг., in-out, out-in) |

|

Развитые

страны

| ||||

|

Австрия

|

19%

|

7

|

37

|

9

|

|

Франция

|

21%

|

11

|

204

|

25

|

|

США

|

26%

|

150

|

246

|

15

|

|

Япония

|

0,6%

|

6

|

78

|

48

|

|

Развивающиеся

страны и страны с переходной экономикой

| ||||

|

Польша

|

68%

|

0

|

39

|

33

|

|

Турция

|

14,1%

|

4

|

16

|

2

|

|

Мексика

|

89%

|

0

|

10

|

13

|

|

Индия

|

7%

|

16

|

43

|

1

|

|

Россия

|

17%

|

14

|

125

|

38

|

Исходя из данных таблицы, можем отчетливо заметить тенденцию большей вовлеченности финансовой сферы развитых стран в международные рынки капитала и процессы, на них протекающие. Причем степень транснационализации национальных банков, а также участие иностранного капитала в банковской сфере развитых стран напрямую зависит от размеров экономики в целом, а также исторической роли финансов в экономике стран. Так, в традиционно либерализованной банковской сфере США степень участия иностранного капитала, а также степень проникновения собственных ТНБ за рубеж, активность участия банков в трансграничных слияниях и поглощениях значительно выше, чем в других рассмотренных развитых экономиках, к примеру, экстразакрытой для иностранного капитала до 80-х гг. XX в. японской экономике или одной из самых активных в сфере банковских операций в европейском регионе экономике Австрии. Однако нельзя поставить знак корреляционной зависимости между степенью открытости экономики для иностранных инвестиций и степенью активности национальных банков в процессах транснационализации.

В развивающихся странах степень успешности транснационализации национальных банков, вовлеченности в международные процессы финансовой глобализации напрямую зависит от региональной расстановки сил в экономической системе. Так, польская экономика, будучи одной из самых успешных в странах Центральной и Восточной Европы, более чем на 2/3 зависит от иностранцев в банковской сфере; экономика Мексики – почти на 9/10. В данных регионах (Западная Европа, Центральная Америка) в сфере финансов безраздельно доминируют другие экономики старейших участников финансовых рынков – Великобритании, США. В регионах же Юго-Восточной Азии, ЕврАзЭС экономики Индии и России являются одними из серьезных игроков, что отражается и на их высокой значимости в банковской сфере, конкурентоспособности ТНБ этих стран и продолжающейся их экспансии как на Запад, так и на Восток.

Самые заметные успехи в транснационализации национальных банков среди развивающихся стран показывают банки стран БРИКС и других наиболее многообещающих быстроразвивающихся (по данным ЮНКТАД) экономик мира.

В данной статье мы уделяем внимание опыту транснационализации банков развивающихся стран как фактору повышения конкурентоспособности экономики.

Зарубежная экспансия банков развивающихся стран и национальная конкурентоспособность экономики страны происхождения: примеры

Зарубежная экспансия банков развивающихся стран, в отличие от банков развитых стран и признанных финансовых лидеров мирового рынка, имеет недолгую историю. Так, до 2005 г. в топ - 25 крупнейших банков мира не входило ни одного банка, происходящего из развивающихся экономик. За последнее десятилетие среди 25 крупнейших банков по рыночной стоимости появились 8 банков из Китая (4), Бразилии (3) и России (1), причем первое место в рейтинге занимает китайский банк ICBC.

Банки развивающихся стран инвестируют прежде всего в менее развитые страны собственного региона, страны с меньшей емкостью рынка – 80% всех инвестиций в банковской сфере приходится на страны своего региона. Фактически в некоторых странах – Азербайджане, Кувейте, Малави, Намибии, Судане, Вьетнаме – все банки в зарубежном владении происходят из развивающихся стран. Этот «региональный эффект» обусловлен прежде всего тем, что относительно устойчивые и имеющие возможность инвестировать за рубеж банки развивающихся стран обладают сравнительным преимуществом в экономиках с институционально слабой и политически неупорядоченной, неустойчивой средой.

В посткризисный период развития мировой экономики будут приняты меры по ужесточению регулирования банковских операций, особенно в развитых странах, более всего пострадавших от кризиса (Базель III). И наднациональные, и международные регуляторы усилят требования к уменьшению рискованности функционирования ТНБ. Таким образом, ТНБ развитых стран не смогут осуществлять агрессивную экспансионистскую политику. Более того, после кризиса в экономиках развивающихся стран наблюдается значительный рост, простимулированный в том числе снижением курса национальной валюты относительно «выздоровевших» резервных и ключевых региональных валют. Этот рост среди прочих факторов спровоцирует более активные зарубежные операции банков развивающихся стран по сравнению с банками развитых экономик, что приведет к ослаблению позиций банков ведущих финансовых держав в целом на фоне количества операций, к примеру, банков быстроразвивающихся экономик БРИКС. К примеру, в 2011 г. ТНБ Бразилии по объему полученной прибыли обогнали ТНБ Великобритании, в то время как активы бразильских банков составляют лишь 1/5 активов ТНБ Великобритании [9]. Таким образом, это в меньшей степени повлияет на национальную конкурентоспособность, замедление же транснационализации скорее негативно отразится на индикаторах национальной конкурентоспособности.

Транснационализация банков оказывает неодинаковое воздействие на конкурентоспособность национальной экономики в развивающихся странах разных регионов мира. В зависимости от традиций и политики государства в области банковской собственности опыт разных стран отличается друг от друга. Так, к примеру, в Бразилии, где исторически доминирующую роль играли государственные банки, транснационализацию могли осуществлять только приватизированные банки, доля участия в которых иностранного капитала, в основном происходящего из стран Северной Америки, уже была достаточно высокой. В странах Юго-Восточной Азии, где местные власти ограничивали доступ иностранных участников на рынок розничных банковских операций, конкуренция местных национальных банков была столь сильной, что транснационализация была практически неизбежна. Это, в свою очередь, привело к усилению значения ТНБ Гонконга, Сингапура в мировой финансовой системе, а через высокие позиции банков стран привело к повышению значимости экономик стран происхождения ТНБ в целом, к «экономическому чуду» НИС.

Рассмотрим опыт зарубежной экспансии банков из развивающихся экономик в двух направлениях.

Среди негативных факторов, понижающих конкурентоспособность национальной экономики можно отметить следующие.

В исследовании 2003 г. Мегла и Винклера 8-ми стран Юго-Восточной Европы с переходной экономикой было доказано, что развитие финансовой сферы, в том числе рост устойчивости национальных ТНБ, не способствует росту экономики, если институциональная и законодательная среда не соответствует уровню развития финансового сектора [8]. Следовательно, при недостаточной степени развития институциональной и законодательной среды в национальной экономике слишком ранний выход банков за рубеж может привести к тому, что эти банки не получат необходимую защиту материнской компании и сами могут стать объектом поглощения иностранными банками, т.е. перестанут существовать, чем ослабят, будучи ведущими банками в национальной экономике, финансовую систему страны происхождения.

Создание дочерних структур за рубежом стимулирует приток в страну происхождения прибыли в иностранной валюте, однако в связи с «региональным эффектом» распространения ТНБ развивающихся стран эта иностранная валюта чаще всего не является мировой резервной, а иностранной валютой государства присутствия. Таким образом, увеличивая собственные валютные резервы, банки и государства их происхождения приобретают и дополнительные риски волатильности региональных валют других стран. Так, к примеру, происходит в случае с индийскими банками State Bank of India (SBI) и ICICI, которые осуществляют активную экспансию в Азии, Африки, на Среднем Востоке, предоставляя кредиты зарубежным клиентам в валюте их страны.

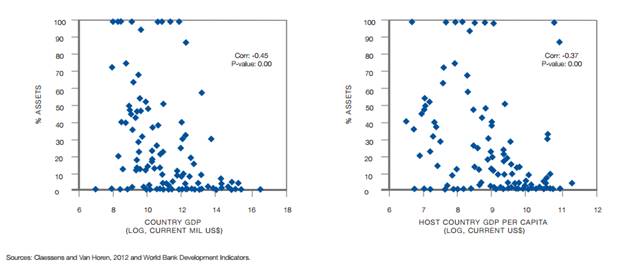

Основными мотивами для выбора страны экспансии служат экономическая близость, общность языка и деловой культуры. Таким образом, развитые страны инвестируют свой капитал в банковскую сферу других стран, нежели развивающиеся. Так, у французских банков выбор направления инвестирования значительно шире, чем, к примеру, у венгерских или кенийских. С одной стороны, этот факт уменьшает конкуренцию между банками развитых и развивающихся стран, с другой – оставляет ТНБ из развивающихся стран возможность расширяться лишь в странах со слабой институциональной структурой, неустойчивой экономикой, высокими рисками. Доказательством тому являются исследования С. Клэйсенса и Н. ван Хорена 2008 г., один из выводов которого представлен на рисунке.

Рис. Доля активов зарубежных банков из развивающихся стран в зависимости

от объемов ВВП и ВВП на душу населения

Между показателями объемов ВВП, ВВП на душу населения страны пребывания ТНБ и долей банков из развивающихся стран в активах всех зарубежных банков существует значительная отрицательная зависимость (корреляция -0,45; -0,37). Это свидетельствует о том, что ТНБ развивающихся стран особенно активны в наименьших и беднейших странах.

Среди позитивных факторов, повышающих конкурентоспособность национальной экономики, можно отметить следующие.

Начиная с 1980-х гг. сфера услуг начинает не только расти значительно более быстрыми темпами, чем сфера производства товаров, но и замещать ее в качестве лидера экономического роста и развития – роста конкурентоспособности экономики. Такая ситуация наблюдается во всех странах мира, особенно ярок процесс преждевременной деиндустриализации, сопровождаемой ростом сферы услуг, а также высоким уровнем безработицы в Индии. Практикой доказано (в свою очередь обосновано теориями, к примеру, «болезни издержек Баумоля»), что наибольший спрос и наиболее выгодное производство услуг возникает в сфере информационно-коммуникативных, поддержки бизнеса и финансовых услуг. Таким образом, смещение потребительского спроса от товаров к услугам и даже угроза преждевременной индустриализации согласно примеру пути развивающихся стран начиная с 1980-х гг. сами по себе обуславливают развитие банковского сектора как одной из движущих сил роста национальной конкурентоспособности и экономического роста в целом. В свою очередь развитие банковского сектора ввиду неотъемлемых от сегодняшней мировой экономики проявлений глобализации подразумевает постепенную транснационализацию банков всех стран мира, прежде всего наиболее стабильных и устойчивых, т.е. банков развитых и быстроразвивающихся стран.

В России с 2011 г. существует национальная предпринимательская инициатива по улучшению инвестиционного климата в Российской Федерации, реализуемая Агентством стратегических инициатив. Среди дорожных карт, предложенных предпринимателями, наличествует ряд документов, планирующих расширение возможностей экспортеров к получению кредитных средств на развитие бизнеса за рубежом [5]. Помимо агентства по страхованию экспорта ЭКСАР, государственной поддержки, региональных консультационных и технических консультационных центров в дорожных картах упоминается и поддержка экспорта коммерческими банками. Таким образом, государственная и предпринимательская инициатива подразумевает зарубежные операции банков, операции в иностранной валюте и с зарубежными контрагентами. Отчеты о реализации дорожных карт [5] свидетельствуют о достижении целей – улучшении инвестиционного климата, т.е. росте национальной конкурентоспособности. Т.е. грамотно поддержанная государством предпринимательская инициатива стимулирует транснационализацию банков, что, в свою очередь, через реализацию таких программ повышает национальную конкурентоспособность.

В 2000-х гг. 2 банка государства Тринидад и Тобаго – RBTT (40 филиалов в 8 странах) и Republic Bank Limited (30 филиалов в 4 странах) - осуществили агрессивную экспансионистскую политику в Карибском регионе, следуя за собственными клиентами [7], создав филиалы за рубежом с более чем 50%-ным собственным участием. В течение последнего десятилетия этот факт привел к тому, что экономика государства стала более конкурентоспособной в регионе, значительно улучшив такие показатели, как надежность банковской системы, доступность финансовых услуг, объем исходящих ПИИ, экспорт товаров. В итоге в общем рейтинге конкурентоспособности Тринидад и Тобаго заняли в 2011 г. 81 место из 148 стран [10]. В данном случае следует отметить, что, когда вышеозначенные банки приостановили активную зарубежную экспансию, а также в связи с общеэкономической конъюнктурой в стране, их место в рейтинге начало стремительно падать, так, в 2013 г. это уже 92 место.

Одной из важнейших тенденций транснационализации банков в современной мировой экономике является активность, проявляемая в зарубежной экспансии, со стороны банков БРИКС. Деятельность этих банков, несмотря на принадлежность к категории банков развивающихся стран, осуществляется в различных группах стран: в развитых – с целью обеспечения банковского обслуживания внешнеэкономической деятельности собственных крупных клиентов, диаспор за рубежом (стратегия транснационализации «вслед за клиентом», follow the client); в офшорных юрисдикциях и мировых финансовых центрах – для привлечения капитала и осуществления операций на мировом финансовом рынке, в соседних странах, демонстрирующих высокие темпы экономического развития и интенсивность внешнеэкономических связей – с целью увеличения объема операций, повышения собственного авторитета улучшения бренда в рамках соответствующих регионов Латинской Америки, Южной и Юго-восточной Азии, СНГ.

Будучи региональными банковскими институтами, такие ТНБ непосредственно увеличивают приток капиталов в материнские компании страны происхождения, косвенно улучшают кредитный и суверенный рейтинг, т.к. по сути являются уже не региональными, а международными игроками на рынке капиталов. Фактически такие ТНБ положительно влияют на конкурентоспособность страны происхождения, увеличивая капиталоемкость и устойчивость национальной банковской системы, в том числе, принимая депозиты и обслуживая клиентов в валюте страны происхождения, обеспечивая большую стабильность национальной валюте.

Выводы

Исследовав опыт зарубежной экспансии ТНБ развивающихся стран и стран с переходной экономикой, а также опыт ТНБ ра стран, автор приходит к следующим основным выводам.

1. Зарубежная экспансия банков оказывает влияние не на все составляющие конкурентоспособности. В основном она затрагивает сферу эффективности и инновационности движущих сил развития экономики, следуя классификации составляющих конкурентоспособности Всемирного Экономического Форума. Выявлено, что более всего транснационализация банковской сферы влияет на следующие составляющие национальной конкурентоспособности:

- институциональная среда;

- законодательство в области иностранного инвестирования и налогообложения прибыли;

- информационная и коммуникационная инфраструктура;

- объем экспорта товаров;

- объем экспорта капитала в различных формах;

- эффективность и конкурентность рынка труда;

- развитие финансового рынка;

- развитие коммуникационных технологий;

- размеры рынка в первую очередь банковских и иных финансовых услуг, а также товаров;

- получение опыта ведения бизнеса, инновационные методы ведения бизнеса;

- инновации в различных областях: от технологических до интеллектуальных.

Зарубежная деятельность банков является серьезным фактором повышения национальной конкурентоспособности, что еще в большей степени усиливает актуальность проводимых нами исследований и доказывает их непреходящую значимость.

2. Транснационализация банковского сектора в большинстве случаев повышает конкурентоспособность национальной экономики страны происхождения за исключением некоторых факторов, определяющих специфику процесса транснационализации, однако не меняющего общего позитивного тренда. Интегрированность экономики с другими странами неизменно увеличивает национальную конкурентоспособность вследствие выигрыша от участия в международном разделении труда, мультинациональных производственных цепочках, синдицированных кредитах, займах и прочих международных проектах.

3. Векторы зарубежной экспансии развитых и развивающихся стран отличаются: развитые страны осуществляют транснационализацию более диверсифицировано, в страны всех регионов мира, в то время как ТНБ развивающихся стран более сконцентрированы на географически, исторически и культурно ближайшем регионе. Этот «региональный фактор», с одной стороны, уменьшает конкуренцию между банками развитых и развивающихся стран, с другой – оставляет ТНБ из развивающихся стран возможность расширяться лишь в менее успешных, с экономической точки зрения, странах.

4. ТНБ развитых стран носят более глобальный характер, а национальная экономика страны пребывания более интегрирована в мировую экономику. ТНБ развивающихся стран более регионально ориентированы, их экономика происхождения менее интегрирована в мирохозяйственные связи.

Источники:

2. Борисов А.Б. Большой экономический словарь. - М.: Книжный мир, 2003.

3. Минчичова В.С. Первые итоги членства России в ВТО: тенденции иностранного инвестирования в банковском секторе // Соціально-економічні реформи в контексті глобалізації та євроінтеграції: матеріали Міжнародної науково-практичної конференції, (Львів, 31 січня 2014 року) / Громадська організація «Львівська економічна фундація». У 3-х частинах. Ч. 1. – Львів: ЛЕФ, 2014 - С. 86-90.

4. Новый экономический словарь / Под ред. А.Н. Азрилияна. – 3-е изд. – М.: Институт новой экономики, 2009.

5. Официальный сайт АСИ [Электронный ресурс]. - Режим доступа: http://asi.ru/npi/.

6. Толковый словарь «Инновационная деятельность». 2-е изд., доп. / Отв. ред. В.И. Суслов. Новосибирск, 2008.

7. Caribbean Trade & Investment Report 2005 (accessed March 10, 2014). - URL: http://www.caricom.org/jsp/community/regional_issues/CTIR2005/Chapter%20VI%20CTIR%202005.pdf.

8. Hagmayr B., Haiss P. Financial Sector Development and Economic Growth. Evidence for Southeastern Europe. Economic Policy Institute, Sofia, 2007. pp. 7-30.

9. The Financial Development Report 2012. World Economic Forum, (accessed March 11, 2014). - URL: http://www3.weforum.org/docs/WEF_FinancialDevelopmentReport_2012.pdf.

10. The Global Competitiveness Report 2013-2014. World Economic Forum, (accessed January 30, 2014). - URL: http://www3.weforum.org/docs/WEF_GlobalCompetitivenessReport_2013-14.pdf

11. World investment report 2013. UNCTAD statistics, 2014. - URL: http://unctad.org/en/publicationslibrary/wir2013_en.pdf.

12. Коровина Е.И. Транснационализация экономики: аргументы за и против // Российское предпринимательство. - 2011. - № 11 Вып. 2 (196). - c. 4-9. - http://www.creativeconomy.ru/articles/14289/.

Страница обновлена: 10.02.2026 в 12:23:49

Download PDF | Downloads: 31

Foreign experience of improving the competitiveness of the national economy of developing countries as a result of the transnationalization of the banking sector

Minchichova V.S.Journal paper

Russian Journal of Entrepreneurship *

№ 19 / October, 2014

Abstract:

In the article, the author analyzes the possibility of improving national competitiveness of the country of origin of transnational banks due to foreign expansion of these banks. The qualitative and quantitative characteristics of the processes of transnationalization of the banking sector in developed and developing countries are compared, a special attention is paid to the experience of developing countries, since it is the most interesting in the context of practical application to the Russian economy

Keywords: banking business, foreign investment, transnationalization, national competitiveness, international competitiveness, multinational banks, TNB, Russian banks, banks in developing countries, banking operations, overseas expansion