ETF как специфический инструмент инвестиционно-спекулятивного портфеля

Скачать PDF | Загрузок: 16

Статья в журнале

Российское предпринимательство *

№ 16 (262), Август 2014

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Риски возможных ценовых разрывов между торговыми сессиями в отдельно взятой акцией, вследствие неожиданных новостей или вышедшего отчета компании, требуют при формировании инвестиционно-спекулятивного портфеля широкой диверсификации инструментов либо долгосрочных сроков инвестирования. Однако широкая диверсификация влечет за собой повышение комиссионных издержек, а долгосрочные сроки инвестирования по своей доходности близки к среднерыночной, что не всегда оправдывает ожидания инвесторов и может сказаться на конкурентном преимуществе инвестиционной компании. Это, в свою очередь, требует новых инструментов, позволяющих улучшить контроль рисков при реализации спекулятивных операций управляющими. Одним из таких инструментов являются паевые инвестиционные фонды ETF, отвечающие условиям широкой диверсификации, низким комиссионным издержкам и хорошей ликвидностью, что позволяет расширить возможности в управлении инвестиционно-спекулятивным портфелем. В статье анализируются преимущества инструмента ETF, его определение, возможность применения как для инвестиционного портфеля, так и как инструмент для спекуляций, а также влияние на риск-менеджмент управляющей кампании и на стратегии управления.

Ключевые слова: ценные бумаги, инвестиции, фондовый рынок, акции, спекуляции, производные инструменты, инвестиционно-спекулятивный портфель, ETF

На протяжении многих десятилетий акции являются не только инвестиционным, но и спекулятивным инструментом. Инвестиционная сущность акции означает систематическое получение дивидендов и прирост стоимости портфеля акций в долгосрочных рамках инвестирования. В этом случае профессионально отобранный инвестиционный портфель может максимально удовлетворять поставленным задачам, но и несет в себе значительные риски, требующие диверсификации.

Однако классические методы широкой диверсификации и ребалансировкиинвестиционного портфеля требуют значительных комиссионных издержек, а использование акций в качестве спекулятивного инструмента, направленного на получение прироста капитала за счет разницы цены покупки и продажи, несет в себе высокие риски, связанные с внезапными негативными новостями либо негативной отчетностью с последующим сильным ценовым разрывом (гэп) на открытии следующей торговой сессии.

Предпосылки для появления биржевых инвестиционных фондов

Как показывает практика, даже диверсификация между акциями в пределах 10 эмитентов не является решением проблем снижения риска, поскольку ценовой разрыв 1/10 капитала в 30% ценового падения может существенно повлиять на ожидаемую доходность и запланированный риск-менеджмент компании. Вариант же более глубокой диверсификации несет в себе повышенные комиссионные издержки, что также отражается на конечной доходности фонда.

С другой стороны, конкурентная борьба между управляющими компаниями за привлечение инвесторов вынудила использовать стратегии управления с потенциально более высокой доходностью, используя как инвестиционные классические стратегии «купи и держи», так и спекулятивные, но при этом возникла необходимость сделать риск более управляемым.

Как итог, спрос породил предложение: для инвестиционной части необходимы были инструменты с вариантами широкой диверсификации и возможностью инвестировать как в индексный фонд, так и отдельно по секторам экономики или индексам стран с минимальными комиссионными издержками, а для спекулятивной – более управляемый риск путем подбора инструментов с широкой диверсификацией, поскольку он не несет в себе риск значительного новостного ценового разрыва, как это может произойти в отдельно взятой акции.

Таким образом, спрос на инструменты с более управляемым риском, широкой диверсификацией и низкими комиссионными издержками обусловили актуальность появления нового типа инструментов – биржевых инвестиционных фондов, которые, по своей сути, отвечают всем необходимым потребностям и являются инструментом с хорошей ликвидностью и высоким среднедневным объемом торгов.

Сущность биржевого паевого инвестиционного фонда

ETF (англ. Exchange Traded Fund) – биржевой паевой инвестиционный фонд, который представляет собой портфель ценных бумаг, имеющий свободное обращение на бирже в виде самостоятельной ценной бумаги – пая ETF-а. Структура ETF повторяет структуру выбранного базового индекса. В отличие от паевого инвестиционного фонда, пай ETF обращается на бирже в течение целой торговой сессии и торгуется аналогично акциям в то время, как фактически выполняет роль сертификата на портфель ценных бумаг. Этот фонд очень похож на обычный паевой инвестиционный фонд (ПИФ) и несет в себе преимущества, которые имеет ПИФ: профессиональное управление, низкие начальные инвестиции, высокая ликвидность, широкая диверсификация.

Основные отличия ETF-ов от ПИФ-ов состоят в том, что цена пая ПИФа рассчитывается в конце дня, в то время как ETF торгуется в течение всей торговой сессии, что позволяет использовать инструмент в спекулятивных стратегиях и дает возможность при необходимости срочного совершения торговых операций; по ETF-ам допустима маржинальная торговля, что позволяет использовать кредитное плечо.

Рынок ETF делится на первичный и вторичный. Первичный рынок ориентирован для уполномоченных фондом лиц (авторизированные участники) и связан с инициированием выпуска акций (обмена корзины ценных бумаг, соответствующей составу индекса, или денежные средства на акции ETF, как правило, для эффекта масштаба акции выпускаются блоками по 50 тыс.) и погашением акций фонда. Вторичный рынок несет в себе функцию биржевого и внебиржевого обращения по аналогии с обращением акций и доступен как юридическим, так и физическим лицам.

Преимущества ETF

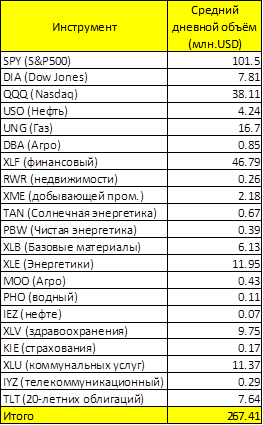

Разнообразие ETF дает возможность проводить широкую диверсификацию инвестиционного портфеля не только в рамках ценных бумаг США, но и в индексы стран, как в отдельности, так и в глобальный индекс регионов или стран мира. Также инструмент позволяет задействовать возможности с глубокой диверсификацией при реализации стратегий, нацеленных на преобладание в портфеле идей относительно перспектив определенного сектора, экономики страны или инструментов с низким риском. Аналогично акциям, существуют ETF с высокой ликвидностью и среднедневным объемом торгов, которые имеют большую популярность в реализации спекулятивных торговых стратегий, позволяя задействовать внушительные объемы капиталов (см. табл. 1).

Таблица 1

Наиболее ликвидные ETF

Кроме этого значительным преимуществом ETF за счет широкой диверсификации является возможность эффективного управления риском, что обусловлено снижением вероятности и величины ценовых разрывов (гэпов), которые, как правило, не превышают среднедневного диапазона цены. Как итог, спекулятивные стратегии, основанные на математико-статистических моделях, поддаются лучшему прогнозированию и расчету возможного максимального отклонения на кривой доходности.

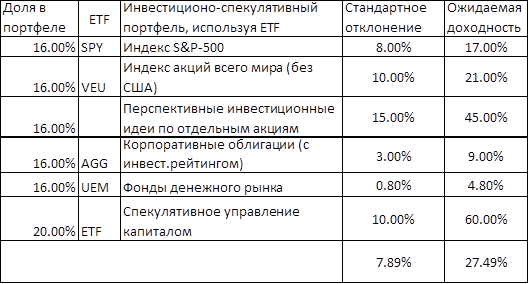

Все вышеуказанные преимущества дали возможность использовать ETF управляющим компаниям не только как инвестиционный инструмент, но и как спекулятивный. Конкурентная борьба между управляющими компаниями за инвесторов ведет к совместному использованию в рамках компании и инвестиционных и спекулятивных стратегий, удовлетворяя, таким образом, требования различных групп клиентов. Как результат, один из примеров использования ETF может иметь вид инвестиционно-спекулятивного портфеля (см. табл. 2).

Таблица 2

Инвестиционно-спекулятивный портфель с использованием ETF

Инвестиционно-спекулятивный портфель – это портфель, составные части которого одновременно используют для получения инвестиционного и спекулятивного дохода в целях повышения общей его доходности при заданном уровне риска. Цель инвестиционно-спекулятивного портфеля – это повышение роста доходности в расчете на единицу уровня риска.

Использование ETF в приведенной модели позволяет составить консервативный классический инвестиционный портфель с широкой диверсификацией, включая в себя ETF на индексы 32%, облигации и инструменты денежного рынка 32%. Оставляет управляющим свободу действий и возможность увеличения общей доходности за счет поиска потенциально перспективных идей в акциях, при этом значительно ограничивая риски в рамках 16% от общего капитала компании и диверсификации между 10-20 идеями в акциях. А также дает возможность увеличения общей доходности за счет использования спекулятивных стратегий, неся ограниченные риски в рамках выделенных 20%. Стандартное отклонение по спекулятивному управлению капиталом в рассматриваемом в примере подходе (10%) зависит от процентной доли рискового капитала спекулятивной части портфеля (20%). В случае ошибки управляющих или сбоев в работе торговой стратегии управляющая компания в данном примере не допускает снижения рискового капитала более чем на 50%. В реальности данные допущения могут быть разными и зависят от степени риска, предпочтений и торговых стратегий компании. Построение портфеля и его целевая направленность также зависит от клиентов управляющей компании, их отношения к риску, ожидаемой доходности и реализуемых стратегий самой инвестиционной компании.

Вывод

Спекулятивные позиции по акциям постоянно подвержены новостным реакциям цены, которые могут сильно нарушить риск-менеджмент, вынуждая управляющего либо применять долгосрочные инвестиционные стратегии, что приблизит к общерыночной доходности и приведет к оттоку клиентов в более доходные фонды, либо использовать внутридневные позиции, которые не позволят реализовать стратегии с большим капиталом.

ETF полностью удовлетворяют потребностям как ликвидности, так и широкой диверсификации, сохраняя также возможность дивидендной доходности и позволяют значительно расширить возможности для спекулятивных операций. Спрос же на такого рода инструменты непременно растет, также растут и объемы по уже созданным инструментам, что, в свою очередь, будет расширять предложение аналогичных инструментов и увеличивать возможности управляющих компаний.

Источники:

2. Блитцер Д. Превосходя профессионалов: Как побить профи Уолл-стрит, используя индексы. - М.: Альпина Паблишер, 2009. – 270 с.

3. Богл Д. Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях / Пер.с англ. М.: Альпина Паблишер, 2013. – 545 с.

4. Винс Р. Математика управления капиталом: Методы анализа риска для трейдеров и портфельных менеджеров. М.: Альпина Паблишер, 2012. – 400 с.

5. Галанов В.А. Рынок ценных бумаг: Учебник. – М.: ИНФРА-М. – 2013. – 378 с.

6. Дункан Р. Кризис доллара. Причины, последствия и пути выхода / Пер.с англ. – М.: издательский дом «Евро», 2008. – 296 с.

7. Мэлкил Б.Г. Случайная прогулка по Уолл-стрит» / Пер. с англ. С.Э. Борич. – Мн.: «Попурри», 2006 – 512 с.

8. Фарлей А. Мастерство Свинг-Трейдера. - М.: Издательский дом Евро, 2008. – 696 с.

9. Ферри Р. Все о распределении активов. - М.: Манн, Иванов и Фербер, 2014. – 400 с.

10. Farley Alan S. The Master Swing Trader Toolkit – The Market Survival GuideMacGraw-Hill Companies, Inc, 2010 – 332 p.

11. Сайт Wiki-энциклопедия [Электронный ресурс]. - Режим доступа: http://ru.wikipedia.org/wiki/.

12. Инвестиционный порталFINVIZ.com[Электронный ресурс]. - Режим доступа:http://finviz.com.

13. СайтБрокерской компании «ФридомФинанс» (справочник ETF)[Электронный ресурс]. - Режим доступа:http://www.ffin.ru/.

14. Сайт Информационного агентстваBloomberg[Электронный ресурс]. - Режим доступа:http://www.bloomberg.com/.

Страница обновлена: 14.12.2025 в 02:39:34

Download PDF | Downloads: 16

ETF as a specific instrument of investment and speculative portfolio

Makeev V.A.Journal paper

Russian Journal of Entrepreneurship *

№ 16 / August, 2014

Abstract:

The risks for potential price gaps between the trading sessions in a single share due to unexpected news or the published report of a company require broad diversification of tools or long-term investing in formation of the speculative and investment portfolio. However, broad diversification entails an increase in commission costs, and long-term investments in terms of their profitability are close to the market average, which does not always meet the expectations of investors and may affect the competitive advantage of the investment company. This, in turn, requires new tools, which allow improving the control of risks in the implementation of speculative operations by managers. One of these tools are ETF mutual funds, meeting the requirements of broad diversification, low commission costs and good liquidity, which allows expanding opportunities in the management of the investment and speculative portfolio. The paper analyzes the advantages of the ETF tool, its definition, the possibility of applying for both the investment portfolio and as a tool for speculation, as well as the impact on the risk management of the management company and management strategies.

Keywords: securities, investments, derivatives, shares, ETF, the stock market, speculations, investment and investment portfolio