Проблемы привлечения инвестиций в реальный сектор экономики России

Бурлакова А.П.1, Скворцова Г.Г.2![]()

1 АО «Диэлектрические кабельные системы», Россия, Тверь

2 Тверской государственный технический университет, Россия, Тверь

Скачать PDF | Загрузок: 109 | Цитирований: 19

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 10, Номер 4 (Апрель 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=42900277

Цитирований: 19 по состоянию на 07.12.2023

Аннотация:

В статье рассматриваются основные проблемы привлечения инвестиций в реальный сектор экономики России в той их части, которая направлена на обновление основного капитала промышленных предприятий. Проанализированы основные элементы инвестиционного климата на макро-, мезо- и микроуровнях. Выявлены специфические особенности и риски инвестирования проектов по обновлению основного капитала, а также компоненты инвестиционного климата, непосредственно влияющие на данный процесс. Кроме того в статье сформулированы основные направления государственной политики, призванные улучшить инвестиционный климат в РФ, активизировать инвестиционную деятельность в реальном секторе народного хозяйства.

Ключевые слова: инвестиционный климат, обновление основного капитала, инвестиции, риски

JEL-классификация: G31, E32, H54

Введение

Необходимым условием обеспечения экономического роста, развития общества в целом и отдельных хозяйствующих субъектов является расширенное воспроизводство материальных ценностей, обеспечивающее рост национального дохода. На сегодняшний день, учитывая степень износа производственной базы, проблема обновления основного капитала промышленных предприятий является особенно актуальной, соответственно, увеличивается потребность в привлечении долгосрочных инвестиций с целью закупки новейшего оборудования, внедрения технологических инноваций. Данная проблема тесно связана с проблемой формирования благоприятного инвестиционного климата на всех уровнях хозяйственной иерархии – от конкретных предприятий до национальной экономики. В рамках настоящего исследования интерес представляют реальные инвестиции. Причем только та их часть, которая направлена на инвестирование процессов обновления основного капитала.

Цель данной статьи состоит в комплексном изучении проблем, связанных с нехваткой финансовых ресурсов на обновление основного капитала промышленных предприятий, техническое перевооружение производства, а также разработке рекомендаций по улучшению инвестиционного климата РФ с целью привлечения долгосрочных инвестиций для развития отечественной промышленности.

Авторами предложен методологический подход к изучению проблем инвестиционного климата РФ, основанный на принципе уровневой структуризации: по аналогии с иерархической структурой основного капитала – макроуровень, мезоуровень, микроуровень.

Научная новизна исследования состоит в том, что при изучении проблем инвестиционного климата и их влияния на экономику и промышленность РФ авторы считают необходимым рассматривать процесс инвестирования проектов по обновлению основного капитала обособленно от прочих капиталовложений по причине длительности, сложности реализации, высоких рисков окупаемости, специфического субъектного состава данных проектов. Это позволит выявить и систематизировать угрозы и риски инвестирования реального сектора экономики РФ и сформулировать рекомендации по нивелированию их негативного воздействия, обеспечению защиты прав и законных интересов участников инвестиционной деятельности.

Настоящая статья подготовлена с учетом норм действующего российского законодательства в области инвестиционной деятельности [1, 2, 3] на основе исследований отечественных ученых Г.А. Александрова [4, с. 2–12; 5, с. 12–22; 6] (Aleksandrov, Rozov, 2013; Aleksandrov, Vyakina, Skvortsova, 2014; Aleksandrov etc., 2018), А.В. Воронцовой [7, с. 116–119] (Vorontsova etc., 2018), П.А. Кохно, С.В. Ситникова [11, с. 132–141] (Kokhno, Sitnikov, 2018), Г.Г. Вукович [8, с. 61–66] (Vukovich, Kravtsova, 2012) и др., посвященных проблематике инвестиционного климата в РФ, инвестирования процессов обновления основного капитала. Выводы, содержащиеся в исследовании, основаны на данных официальной статистики [9, 12, 13] и рейтингов независимых международных экспертных организаций [14, 15, 17].

На инвестиционный климат страны оказывают влияние следующие факторы [5] (Aleksandrov, Vyakina, Skvortsova, 2014):

1) административно-правовые условия (система законодательства, судебная система, соблюдение гарантий прав собственности, а также защиты прав участников инвестиционного проекта, степень исполнения законов и т.д.);

2) экономическая конъюнктура (налоговая система, потенциал рынка, средняя доходность проектов по обновлению основного капитала, значения основных макроэкономических показателей (ВВП, темп инфляции, устойчивость курса валюты, состояние конкурентной среды, объем оттока капитала, ресурсный потенциал и др.));

3) политическая ситуация (легитимность власти, развитость демократических институтов, гражданского общества, предсказуемость внешней политики и др.);

4) состояние и развитость инфраструктуры (доступность государственных услуг, доступность и объективность информации, развитость инфраструктуры и др.);

5) развитие промышленности (ведущие отрасли промышленности, уровень износа основного капитала промышленных предприятий, ведение работ в области создания высоких технологий – наличие специализированных научно-исследовательских центров, испытательных лабораторий и т.д., уровень технической оснащенности машиностроительных отраслей, в первую очередь гражданского назначения);

6) социальная сфера (наличие/отсутствие социальной напряженности, уровень жизни населения, в т.ч. доля малоимущего населения, уровень безработицы, уровень преступности, уровень, качество и доступность образования, демографическая ситуация и др.);

7) географическое положение, состояние экологии (территориальное расположение, состояние окружающей среды и др.).

Соответственно, инвестиционный климат определяется в основном факторами и условиями, которые являются результатом проводимой государственной политики в сфере экономики, права, внешних отношений государства и т.д., то есть непосредственно зависит от деятельности конкретных государственных структур.

Базовым элементом всей иерархической системы хозяйствования является предприятие – хозяйствующий субъект, который осуществляет свою деятельность обособленно или в группе однородных компаний (холдинге, технопарке и др.) и принадлежит к конкретной отрасли, географически расположен в отдельном регионе и является частью промышленности, экономики страны. Поэтому всю совокупность факторов, определяющих состояние инвестиционного климата государства, стимулирующих или препятствующих притоку инвестиций, следует рассматривать в контексте их влияния на предприятие.

Проводя аналогию с тремя уровнями иерархической структуры основного капитала (индивидуальный основной капитал; региональные и отраслевые основные капиталы; основной капитал общества (государства) в целом), инвестиционный климат также целесообразно рассматривать на трех уровнях экономической системы: макроуровень – экономика страны; мезоуровень – региональная экономика; микроуровень – экономика конкретного хозяйствующего субъекта – промышленного предприятия [11, с. 134] (Kokhno, Sitnikov, 2018). Поэтому перечисленные выше составляющие инвестиционного климата можно сгруппировать по соответствующим уровням.

I. На уровне государства инвестиционный климат формируют 3 группы факторов: политические (как внешнеполитические, включая положение государства в системе мировых отношений, степень участия страны в глобализационных экономических процессах, участие в военных конфликтах и др., так и внутренние: законодательная база, форма правления, политическая система и др.), экономические и социальные.

II. Региональный инвестиционный климат – система правовых, экономических, социальных, географических условий инвестиционной деятельности на уровне региона или отрасли народного хозяйства региона. Инвестиционный климат на мезоуровне во многом определяется промышленным потенциалом региона, его ведущими отраслями экономики, территориальным расположением (наличием природных ресурсов, отдаленностью от столицы и т.д.), а также региональным законодательством и приоритетностью развития, реализации федеральных программ (например, присвоение статуса территории опережающего развития и др.).

III. На микроуровне инвестиционный климат проявляется через систему отношений между инвестором и хозяйствующим субъектом – реципиентом инвестиций, формирующуюся при участии прямых контрагентов участников инвестиционной деятельности: банков, поставщиков оборудования, профсоюзов и т.д. [11, с. 135] (Kokhno, Sitnikov, 2018). При этом данная система отношений складывается в условиях, определенных факторами макро- и мезоуровней.

На каждое промышленное предприятие оказывают влияние факторы всех уровней, равно как и инвестиционный климат страны формируется из множества показателей инвестиционной привлекательности самостоятельных хозяйствующих субъектов.

Процесс обновления основного капитала имеет ряд отличительных особенностей по сравнению с другими инвестиционными проектами: длительность реализации, сложность осуществления, необходимость привлечения внешних квалифицированных специалистов, необходимость совмещения с текущей производственной деятельностью, высокие риски окупаемости. Кроме того, процесс инвестирования в обновление производственной базы действующих предприятий отличается субъектным составом (рис. 1).

Рисунок 1. Субъектный состав процесса инвестирования обновления основного капитала

Источник: авторская разработка.

Перед собственником (руководством) хозяйствующего субъекта стоят сложные, масштабные задачи: необходимо эффективно распорядиться привлеченными средствами, обеспечив при этом прирост собственного капитала. Эффективное вложение средств на цели обновления основного капитала предполагает грамотную разработку проекта по обновлению парка машин и оборудования, поиск надежных поставщиков, проработку стратегических планов развития производства (включая производственную, маркетинговую и другие политики – «обновленное производство» должно бесперебойно работать и обеспечивать снижение издержек, экономию ресурсов и т.д.), что требует комплексного и профессионального подхода.

Государство заинтересовано в успешной реализации проекта по обновлению основного капитала, так как за счет развития промышленного производства обеспечивается экономический рост на уровне города, региона, страны, а также достигается социально-экономическая стабильность в обществе (занятость населения, увеличение объема поступающих в бюджет налогов, развитие инфраструктуры, увеличение товарооборота отечественной продукции (насыщение рынка), рост благосостояния населения). Вместе с тем государство выступает не только бенефициаром в данной системе взаимоотношений. Оно должно через свои институты обеспечивать соблюдение законных прав всех участников бизнес-процессов и гарантировать защиту от любых противоправных действий в отношении субъектов экономической деятельности.

С позиции инвестора вложение средств имеет основной целью приращение вложенного капитала, по возможности в краткосрочной перспективе и с наименьшими рисками. Инвесторами могут выступать как отечественные структуры (государство, банки, коммерческие организации, фонды, физические лица и т.д.), так и зарубежные партнеры (банки, корпорации и др.). Несмотря на различие данных групп инвесторов, различные условия инвестирования и различные меры государственной поддержки, предоставляемой отдельным категориям инвесторов, проблемы отечественного инвестиционного климата негативно сказываются на каждой группе. Если отечественные инвесторы привыкли к российским реалиям, в которых вынуждены функционировать, то иностранным компаниям сложнее преодолеть административные, экономические, коррупционные барьеры, препятствующие инвестированию. Поэтому, несмотря на большой потенциал российского рынка, зарубежный бизнес неохотно идет на сотрудничество из‑за слишком высоких страновых рисков (табл. 1).

Таблица 1

Объем иностранных инвестиций в основной капитал

|

Показатель

/ Год

|

2015

|

2016

|

2017

|

2018

|

2019

|

|

Объем

инвестиций из‑за рубежа в % от общего объема инвестиций в основной

капитал (100 %)

|

1,1

|

0,8

|

0,8

|

0,6

|

0,5 |

Доля средств иностранных инвесторов в структуре инвестиций в основной капитал крайне мала. Объем иностранных инвестиций в реальный сектор экономики РФ в 2019 г. сократился на 25 % по сравнению с 2018 г. (или на 22,2 млрд руб. – с 86,6 до 64,4 млрд руб.) [16]. Значение показателя за весь период наблюдения не составляло более 1,1 % в общем объеме финансирования, а в последнее время имеет негативную тенденцию к снижению. Данные статистики показательны – обострение внешнеполитической обстановки и введенные экономические санкции сводят к минимуму приток финансовых ресурсов из‑за рубежа.

Вместе с тем иностранный капитал при рациональном, эффективном инвестировании в реальный сектор экономики оказывает положительное влияние на развитие промышленности:

1) позволяет получить доступ к передовым технологиям и современным методам управления;

2) способствует совершенствованию технологий и повышению уровня производства;

3) инвестиции в расширение производства и повышение его эффективности в конечном счете приводят к росту налоговых поступлений, созданию дополнительных рабочих мест;

4) улучшает экономический имидж страны в мире, увеличивает степень доверия к стране;

5) способствует интеграции отечественной экономики с мировой экономической системой посредством производственной и научно-технической кооперации [10] (Kobilev, Lachin, 2015).

На сегодняшний день для координации действий иностранных инвесторов, выразивших желание вложить свои средства в российские проекты, создано Российское инвестиционное агентство – некоммерческая неправительственная организация, основная цель деятельности которой состоит в привлечении прямых иностранных инвестиций в экономику РФ.

Инвестиции из‑за рубежа крайне важны, но не менее важно создать благоприятные условия для инвестирования российскому бизнесу. Эта задача должна быть решена в первую очередь. Привлечение иностранных инвестиций наряду с явными преимуществами имеет некоторые ограничения (чрезмерная зависимость от иностранного капитала несет в себе угрозу экономической безопасности страны, так как делает экономику уязвимой под влиянием геополитической обстановки, не стимулирует отечественный бизнес вкладывать средства в реальный сектор и др.).

Современное российское законодательство в области инвестиций включает в себя ряд законов и подзаконных актов федерального, регионального и муниципального уровней, а также акты международного права. Очевидно, что система законодательных норм обширна и имеет целью регламентировать различные аспекты инвестиционной деятельности, но вместе с тем огромное количество нормативных актов делает ее малопонятной, особенно для иностранных инвесторов, а многоуровневая структура не исключает фактов противоречия отдельных норм.

Цель инвестиционной политики России сформулирована в «Основных направлениях политики РФ в области развития инновационной системы на период до 2010 г.» (утв. Правительством РФ 05.08.2005 г. № 2473п-П7): усиление роли государства как гаранта осуществления благоприятного нормативно-правового режима хозяйственной деятельности отечественных и зарубежных инвесторов, предоставление законодательных гарантий инвесторам при реализации инвестиционных проектов.

В «Стратегии экономической безопасности РФ на период до 2030 г.» (утв. Указом Президента РФ от 13.05.2017 г. № 208) к числу основных вызовов и угроз экономической безопасности России отнесены недостаточный объем инвестиций в реальный сектор экономики, обусловленный неблагоприятным инвестиционным климатом, высокими издержками бизнеса, избыточными административными барьерами, неэффективной защитой права собственности, и слабая инновационная активность, отставание в области разработки и внедрения новых и перспективных технологий.

Представляется целесообразным разграничить и систематизировать обозначенные угрозы формированию благоприятного инвестиционного климата в РФ и связанные с ними риски с учетом особенностей инвестирования проектов по обновлению основного капитала [7, с. 116] (Vorontsova etc., 2018):

1) неблагоприятная внешнеполитическая ситуация, агрессивная внешняя политика (риск внесения проекта в санкционные списки);

2) неустойчивость макроэкономической ситуации (резкие колебания курса национальной валюты, низкие темпы роста ВВП, зависимость экономики от экспорта энергоресурсов, высокие темпы инфляции и др.) (риск частичной утраты вложенных средств, их обесценения);

3) непрогнозируемые изменения законодательства, его сложность, неоднозначность толкования отдельных норм, их противоречивость (риск возникновения непрогнозируемых финансовых потерь, риск споров с налоговыми, таможенными и др. органами, риск увеличения срока проекта);

4) отсутствие надежных институтов защиты прав собственности, отсутствие гарантий невмешательства государственных структур в бизнес (риск полной или частичной утраты вложенных средств);

5) неразвитость демократических институтов, отсутствие гражданского общества (непонимание западными партнерами системы общественных отношений в России);

6) слабость финансово-кредитной системы, концентрация финансовых потоков в банковской сфере при недостаточном финансировании реального сектора экономики (риск дополнительных расходов, обусловленных завышенной стоимостью банковских транзакций);

7) коррупция на всех уровнях власти (риск возникновения непредсказуемых расходов, риск полной или частичной потери вложенных средств).

В упомянутой выше Стратегии экономической безопасности РФ содержится косвенное указание на неудовлетворительное состояние инвестиционного климата в России. Так, одной из задач Стратегии является «… предупреждение рейдерских захватов, иных преступных и противоправных действий в хозяйственно-финансовой сфере, осуществляемых в т.ч. с вовлечением представителей правоохранительных, регулирующих и контрольно-надзорных органов, государственных корпораций и компаний с преобладающим участием РФ». То обстоятельство, что в документе такого уровня декларируется борьба с подобными формами правонарушений в экономической сфере, содержит факт официального признания их наличия в масштабах, угрожающих экономической безопасности РФ.

Согласно данным международных рейтинговых агентств, таких как The Global Innovation Index – 2019, Transparency International, в которых Россия традиционно занимает последние места в рейтингах по таким показателям, как «Верховенство права», «Политическая обстановка», «Эффективность деятельности правительства», а также «Неподкупность чиновников», «Независимость СМИ», «Объективность судебной системы» и мн. др. [14, 17], инвестиционный климат в России также не является благоприятным.

Отечественные экспертные группы, такие как Агентство стратегических инициатив, также свидетельствуют о неудовлетворительном состоянии инвестиционного климата, проводя анализ инвестиционной привлекательности регионов по таким показателям, как уровень развития инфраструктуры, защита инвестиций, развитие форм поддержки предпринимательства и др. Например, Тверская область не входит в список 20 регионов, инвестиционный климат которых считается удовлетворительным (ни в 2018 г., ни в 2019 г.) [13].

Показательны данные опроса хозяйствующих субъектов о причинах, препятствующих инвестированию средств в реальный сектор экономики РФ (табл. 2).

Таблица 2

Распределение организаций по оценке факторов, ограничивающих инвестиционную деятельность в части обновления основного капитала (в процентах от общего числа организаций)

|

Факторы, препятствующие осуществлению

инвестиционной деятельности / год

|

2014

|

2015

|

2016

|

2017

|

2018

|

2019

|

|

Недостаточный

спрос на продукцию

|

23

|

28

|

27

|

23

|

23

|

22

|

|

Недостаток

собственных финансовых ресурсов

|

60

|

61

|

61

|

57

|

60

|

62

|

|

Высокий

процент коммерческого кредита

|

29

|

56

|

56

|

53

|

54

|

56

|

|

Сложный

механизм получения кредитов для реализации инвестиционных проектов

|

16

|

42

|

46

|

45 |

46 |

46 |

|

Инвестиционные

риски

|

30

|

60

|

50

|

51

|

58

|

60

|

|

Неудовлетворительное

состояние технической базы

|

7

|

18

|

22

|

20

|

25

|

25

|

|

Низкая

доходность инвестиций в основной капитал

|

13

|

22

|

20

|

20

|

…

|

…

|

|

Неопределенность

экономической ситуации в стране

|

34

|

66

|

61

|

57

|

62

|

64

|

|

Несовершенная

нормативно-правовая база, регулирующая инвестиционные процессы

|

11

|

27

|

27

|

29 |

34 |

38 |

Источник: cоставлено авторами по данным Росстата за 2014–2019 гг. [9, 16].

Статистические данные показывают, что главными для бизнеса факторами, препятствующими вложению средств в обновление основного капитала, являются нестабильность экономической ситуации, сложность ее прогнозирования и недостаточный объем собственных денежных средств (64 % и 62 % соответственно в 2019 г., а в 2015 г. неопределенность отечественной экономики стала главной причиной нежелания осуществлять долгосрочные инвестиционные проекты – 66 %, тогда как на отсутствие собственных средств жаловались 61 % респондентов). Кроме того, по сравнению с «поворотным» 2014 г. критически (в 2–3 раза) возросла значимость для инвесторов таких факторов, как доступность кредитных ресурсов, инвестиционные риски (с 30 % в 2014 г. до 60 % в 2019 г.), несовершенство законодательства (с 11 % в 2014 г. до 38 % в 2019 г.).

Состояние инвестиционного климата напрямую влияет на состояние промышленности страны: проекты обновления основного капитала отличаются от прочих инвестиционных проектов длительностью, потребностью в больших объемах финансовых средств, периодом окупаемости более 1 года, поэтому от того, будут ли заинтересованы инвесторы в размещении своих средств на долгосрочной основе, во многом зависит активность бизнеса в обновлении производственной базы, масштабы и качество обновления.

Неблагоприятный инвестиционный климат обуславливает недостаточный объем инвестиций в реальный сектор экономики и, соответственно, низкие темпы и низкое качество процесса обновления основного капитала, следствием чего является отставание в области высоких технологий.

Для анализа влияния инвестиционного климата на процессы обновления основного капитала целесообразно применить системный подход, который предполагает учет во взаимосвязи и взаимозависимости всех факторов, образующих инвестиционный климат: экономических, административно-правовых, политических, социальных, экологических, и их воздействие на конкретное предприятие, группу компаний, отрасль, промышленность, национальную экономику.

Комплексная оценка влияния группы факторов инвестиционного климата на иерархических уровнях хозяйствования рассмотрена проф. Г.А. Александровым и группой ученых, предлагающих использовать для такого анализа методологический прием, именуемый «АВС-матрица» (AVS matrix). Данная методика основана на построении матрицы, по горизонтальной оси которой расположены 4 группы факторов инвестиционного климата (административно-правовые, экономические, ресурсно-технические, социально-экологические), а по вертикали – 4 уровня хозяйственной системы (предприятие, отрасль, регион, национальная экономика) [5] (Aleksandrov, Vyakina, Skvortsova, 2014). На пересечении горизонталей и вертикалей, т.е. в каждой из 16 ячеек матрицы, представлена взаимосвязь «уровень – фактор», что позволяет оценить влияние определенных групп факторов на каждый уровень хозяйствования. В нашем исследовании мы не будем подробно останавливаться на изучении этой методики, отметим лишь, что она является всесторонней и вполне исчерпывающей и может быть применена также для совершенствования методологии оценки несистематической составляющей инвестиционных рисков.

Поскольку вложение средств в обновление производственной базы по ряду признаков отличается от других инвестиционных проектов, целесообразно рассмотреть систему элементов инвестиционного климата, непосредственно оказывающих влияние на процессы обновления основного капитала (табл. 3).

Таблица 3

Элементы инвестиционного климата, оказывающие влияние на процессы обновления основного капитала

|

Наименование фактора

|

Содержание фактора

|

|

1.

Налоговая система

|

Данный

показатель включает в себя целый комплекс инструментов косвенного

воздействия государства на бизнес: налоговые режимы, ставки налогов,

сложность исчисления налогов, механизм предоставления налоговой отчетности,

бремя налоговых проверок, наличие или отсутствие адресных налоговых

преференций, льгот, предоставляемых отдельным категориям налогоплательщиков,

а также четкость и однозначность установленных норм законодательства

в сфере налогообложения. При ведении хозяйственной деятельности,

реализации долгосрочных инвестиционных проектов, какими являются техническое

перевооружение, реконструкция производства, без учета особенностей налоговой

системы РФ невозможно осуществлять управление денежными потоками, определять

такие важнейшие финансовые показатели, как срок окупаемости проекта, величина

чистой прибыли, рентабельность активов и т.д.

|

|

2.

Система защиты прав инвесторов

|

Данный элемент

является достаточно обширным и включает в себя такие показатели,

как непротиворечивость, понятность законодательной базы, а также

контроль за исполнением законов, соблюдение принципа главенства закона,

независимость, объективность и беспристрастность судебной системы, ее

политическая нейтральность и легитимность. Учитывая перечисленные выше

специфические особенности инвестиционных проектов по обновлению

основного капитала, от того, насколько отечественный и зарубежный

бизнес будет чувствовать себя юридически и экономически защищенным, во многом

зависит сам факт инвестирования в реальный сектор экономики. Обновление

основного капитала априори подразумевает ориентацию на долгосрочное

развитие, о котором не может быть речи, если нет уверенности в сохранении

и защите бизнеса

|

|

3.

Потенциал внутреннего рынка, уровень конкуренции

|

Данный фактор

включает в себя такие показатели, как уровень монополизации рынка,

добросовестность ведения конкурентной борьбы, политика правительства по поддержке

отечественных производителей, обеспечение равных условий для всех

участников (конкурентов) инвестиционной деятельности. Следует отметить, что российскую

систему хозяйствования отличает диктатура естественных монополий и госкорпораций.

В настоящее время российское правительство, вводя ограничения на ввоз из‑за рубежа

определенных товаров, в том числе промышленного назначения, делает

попытки поддержки отечественных производителей. Однако наряду с другими,

противоположными по своей сущности, мерами, такими как увеличение

налоговой нагрузки, положительный эффект от такой «поддержки» остается

минимальным. Кроме того, учитывая степень износа основного капитала

промышленных предприятий машиностроительных отраслей в России, на сегодняшний

день фактически отсутствует производственный потенциал для создания

отечественного высокотехнологичного оборудования

|

|

4.

Политика Центрального Банка

|

На сегодняшний

день кредитно-денежная политика, проводимая Центробанком РФ, не способствует

развитию рынка заемного финансирования. С одной стороны, сказываются

результаты мероприятий по оздоровлению банковской сферы, в результате

которых многие кредитные организации в одночасье могут лишиться

лицензии. Такая непредсказуемость снижает привлекательность и существенно

увеличивает риски заемного финансирования. С другой стороны, дороговизна

кредитных ресурсов делает их малодоступными для бизнеса, особенно на начальном

этапе его развития, в период, когда потребность в денежных

средствах особенно велика. Несмотря на неустойчивую тенденцию к снижению,

ключевая ставка ЦБ РФ на сегодняшний день остается одной из самых

высоких не только США и Евросоюзе, но даже в Азиатско-Тихоокеанском

регионе [15]. Приближение ключевой ставки к показателю средней

рентабельности активов (5,4 % в обрабатывающей промышленности)

позволило бы снизить стоимость заемных средств, столь необходимых реальному

сектору экономики

|

|

5.

Уровень риска

|

Согласно

Методическим рекомендациям по оценке инвестиционных проектов (утв.

приказом Министерства экономики, Министерства финансов, Госкомитета РФ по строительной,

архитектурной и жилищной политике от 21.06.1999 г. № ВК477),

при инвестировании следует учитывать 3 вида рисков: страновой, риск

надежности участников проекта и риск неполучения предусмотренных

проектом доходов. Данный перечень может быть дополнен риском изменения

законодательства, риском незаконных действий со стороны региональной и местной

власти, коррупционным риском и др.

|

Несмотря на многообразие факторов, влияющих на активность процессов обновления основного капитала, базовой, ключевой компонентой благоприятного инвестиционного климата в любой сфере деятельности является соблюдение принципа главенства закона. Это условие, без которого само существование бизнеса ставится под угрозу, не говоря уже о перспективах его долгосрочного развития.

Добиться устойчивого экономического роста невозможно без формирования цивилизованного инвестиционного рынка, законные интересы и права всех участников которого должны гарантироваться государством. Это создаст необходимую основу для интенсивного обновления основного капитала промышленных предприятий страны, в т.ч. на инновационной основе.

Заключение

Итак, основными проблемами, обуславливающими неудовлетворительное состояние инвестиционного климата в России и препятствующими притоку инвестиций в реальный сектор экономики, являются: на макроуровне – непредсказуемость внешней политики и, как следствие, режим введенных экономических ограничений в отношении РФ, зависимость основных макроэкономических показателей от экспорта углеводородов, аккумулирование финансовых потоков в экспортно-сырьевой сфере в ущерб обрабатывающей промышленности, несовершенство правового регулирования инвестиционной деятельности. На мезоуровне – несовершенство регионального законодательства, отсутствие надежных механизмов защиты прав участников инвестиционных проектов, коррупция в органах власти. На микроуровне – завышенная стоимость кредитных ресурсов, дефицит на рынке высокотехнологичного оборудования отечественного производства, нехватка персонала нужной квалификации, недостаточное количество научно-исследовательских центров, лабораторий.

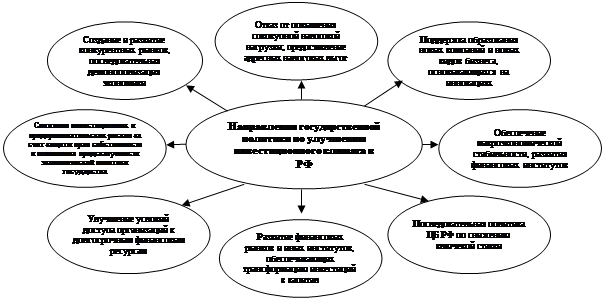

Вместе с тем реализация проектов по эффективному обновлению основного капитала требует значительных капиталовложений на длительную перспективу. Данная задача не может быть решена с помощью краткосрочных кредитов, предоставляемых банками и другими кредитными организациями, так как последние имеют целью получение сиюминутной прибыли и малый срок окупаемости инвестиций. Поэтому необходимо разработать комплекс мероприятий, направленных на улучшение инвестиционного климата РФ с целью привлечения долгосрочных инвестиций в реальный сектор экономики. Важнейшие направления государственной политики по улучшению инвестиционного климата содержатся в Концепции долгосрочного социально-экономического развития РФ на период до 2020 г. (утв. Распоряжением Правительства РФ от 17.11.2008 г. № 1662-р, ред. от 28.09.2018 г.). Авторы считают нужным дополнить данный перечень рядом мер и инициатив (рис. 2).

Рисунок 2. Направления государственной политики по улучшению инвестиционного климата

Источник: авторская разработка.

Поэтапная реализация каждого из перечисленных направлений должна создать условия для оздоровления национальной экономики, ориентировать бизнес на долгосрочное развитие, активизировать инвестиционную деятельность внутри страны, а также сделать экономику России привлекательной и открытой для притока внешних инвестиций, восприимчивой к внедрению достижений научно-технического прогресса, передовых технологий.

Дальнейшие исследования должны быть направлены на разработку практических рекомендаций в рамках перечисленных выше направлений государственной политики, включающих реформирование налогового, таможенного, бюджетного и др. законодательства, коррекцию политики Центрального банка, развитие института частной собственности и обеспечение гарантий ее неприкосновенности, реализацию государственных программ по поддержке промышленности.

Источники:

2. Концепция долгосрочного социально-экономического развития Российской Федерации на период до 2020 года. Утв. Распоряжением Правительства РФ от 17.11.2008 № 1662-р [Электронный ресурс] // URL: www.consultant.ru (Дата обращения 13.12.2017).

3. Основные направления политики РФ в области развития инновационной системы на период до 2010 года. Утв. Правительством РФ 05.08.2005 г. № 2473п-П7 [Электронный ресурс] // URL: www.consultant.ru (Дата обращения 04.01.2020 г.).

4. Александров, Г. А. Инновационное обновление основного капитала предприятий как одно из условий безопасности России / Г. А. Александров, Д. В. Розов // Национальные интересы: приоритеты и безопасность. – 2013. - №37 (226). – С. 2 - 12.

5. Александров, Г. А., Вякина, И. В., Скворцова, Г. Г. Инвестиционный климат и инвестиционные риски: методология анализа взаимосвязи и оценки / Г. А. Александров, И. В. Вякина, Г. Г. Скворцова // Национальные интересы: приоритеты и безопасность. – 2014. - № 22 (259). – С. 12 – 22.

6. Александров, Г. А. Обновление основного капитала: Инновации. Инвестиции. Организационно-экономический механизм: Монография. / Г. А. Александров, Д. В. Розов, Г. Г. Скворцова, И. В. Вякина, Е. В. Павлова, А. П. Бурлакова. – М.: «Креативная экономика», 2018. – 324 с.

7. Воронцова, А. В. Проблемы формирования благоприятного инвестиционного климата в Российской Федерации / А. В. Воронцова // Риск: ресурсы, информация, снабжение, конкуренция. – 2018. - № 4. – С. 116 – 119.

8. Вукович, Г. Г., Кравцова, К. В. Инвестиционный климат в РФ: исследование механизма реализации инвестиционной политики РФ / Г. Г. Вукович, К. В. Кравцова // Общество: политика, экономика, право. – 2012. - № 3. – С. 61 – 66.

9. Инвестиции в России 2019. Статистический сборник. Москва 2019 / Росстат. – М., 2017. – 188 с. [Электронный ресурс] // URL: http://www.gks.ru.invest.ru (дата обращения 04.01.2020 г.).

10. Кобилев, А. Г., Лачин, Ю. В. Влияние иностранных инвестиций на развитие реального сектора экономики России / А. Г. Кобилев, Ю. В. Лачин // Наука и образование: хозяйство и экономика; предпринимательство; право и управление. – 2015. - № 3 (58) [Электронный ресурс] // URL: http://www.journal-nio.com/index.php?option=com_content &view=article&id= 3479%3Apubl&Itemid =144

11. Кохно, П. А., Ситников, С. В. Управление инвестиционными возможностями высокотехнологичных предприятий / П. А. Кохно, С. Е. Ситников // Проблемы теории и практики управления. – 2018. - № 10. – С. 132 – 141.

12. Официальный сайт Федеральной службы государственной статистики: [Электронный ресурс] URL: http://www.gks.ru

13. Официальный сайт Центрального Банка РФ: [Электронный ресурс] URL: http://www.cbr.ru/statistics/infl/Infl_01122017.pdf.

14. Россия заняла 131-е место по индексу коррупции Transparency International: [Электронный ресурс] // URL: http://www.interfax.ru/ world/546854 (Дата обращения 04.01.2020 г.).

15. Рынок Форекс. Таблица процентных ставок ЦБ мира: [Электронный ресурс] // URL: http://www.fxstreet.ru.com/economic-calendar/interest-rates-table/ (Дата обращения 29.12.2018 г.).

16. Федеральная служба государственной статистики. Инвестиции в нефинансовые активы. Структура инвестиций в основной капитал [Электронный ресурс] // URL: https:// www.gks/ru/investment_nonfinancial?print=1(дата обращения 25.03.2020 г.).

17. Global Innovation Index: [Электронный ресурс] // URL: https://www.global innovationindex.org/report-2019 (дата обращения 25.03.2020 г.).

Страница обновлена: 19.02.2026 в 01:09:44

Download PDF | Downloads: 109 | Citations: 19

Problems of attracting investments into the real sector of the Russian economy

Burlakova A.P., Skvortsova G.G.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 10, Number 4 (April 2020)

Abstract:

The article deals with the main problems of attracting investments in the real sector of the Russian economy in their part that is aimed at updating the fixed capital of industrial enterprises. The main elements of the investment climate at the macro, meso and micro levels are analyzed. The specific features and risks of investment projects for the renewal of fixed capital, as well as the components of the investment climate that directly affect this process, are identified. In addition, the article outlines the main directions of state policy designed to improve the investment climate in the Russian Federation, to activate investment activities in the real sector of the national economy.

Keywords: investment climate, renewal of fixed capital, investments, risks

JEL-classification: G31, E32, H54

References:

Investitsii v Rossii 2019 [Investments in Russia 2019] (2019). M.: Rosstat. (in Russian).

Aleksandrov G.A. i dr. (2018). Obnovlenie osnovnogo kapitala: Innovatsii. Investitsii. Organizatsionno-ekonomicheskiy mekhanizm [Updating of fixed capital: Innovation. Investment. Organizational-economic mechanism] M.: Kreativnaya ekonomika. (in Russian).

Aleksandrov G.A., Rozov D.V. (2013). Innovatsionnoe obnovlenie osnovnogo kapitala predpriyatiy kak odno iz usloviy bezopasnosti Rossii [Innovative updating of fixed capital of enterprises as one of the conditions for Russia's security]. National interests: priorities and security. (37(226)). 2-12. (in Russian).

Aleksandrov G.A., Vyakina I.V., Skvortsova G.G. (2014). Investitsionnyy klimat i investitsionnye riski: metodologiya analiza vzaimosvyazi i otsenki [Investment climate and investment risks: methodology for the analysis of relationship and evaluation]. National interests: priorities and security. (22(259)). 12-22. (in Russian).

Global Innovation Index. Retrieved March 25, 2020, from https://www.global innovationindex.org/report-2019

Kobilev A.G., Lachin Yu.V. (2015). Vliyanie inostrannyh investitsiy na razvitie realnogo sektora ekonomiki Rossii [The impact of foreign investment on the development of the real sector of the Russian economy]. Science and education: economy and entrepreneurship; law and management. (3(58)). 7-10. (in Russian).

Kokhno P.A., Sitnikov S.V. (2018). Upravlenie investitsionnymi vozmozhnostyami vysokotekhnologichnyh predpriyatiy [Management of investment opportunities of hi-tech enterprises]. Theoretical and Practical Aspects of Management. (10). 132-141. (in Russian).

Vorontsova A.V. i dr. (2018). Problemy formirovaniya blagopriyatnogo investitsionnogo klimata v Rossiyskoy Federatsii [Problems of creating a favorable investment climate in Russian Federation]. RISK: Resources, information, supply, competition. (4). 116-119. (in Russian).

Vukovich G.G., Kravtsova K.V. (2012). Investitsionnyy klimat v RF: issledovanie mekhanizma realizatsii investitsionnoy politiki RF [Investment climate in the russian federation: research of the implementation of the investment policy]. Society: politics, economics, law. (3). 61-66. (in Russian).