Влияние иностранных инвестиций на национальные компании в российской экономике

Скачать PDF | Загрузок: 23

Статья в журнале

Российское предпринимательство *

№ 13 (259), Июль 2014

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье исследуется вопрос влияния иностранных инвестиций на активность российских компаний в разные исторические периоды. Определены типы взаимодействия иностранных и внутренних инвестиций.

Ключевые слова: Россия, иностранные инвестиции, взаимодействие, вытеснение национальных компаний

Инвестиции, как иностранные, так и внутренние, в силу одинаковой природы, взаимодействуют между собой, что может приводить к различным последствиям. В мировой практике существует множество примеров, когда вливания иностранного капитала приводили к положительным эффектам в экономическом развитии. Также многочисленны исследования, доказывающие обратное, отрицательное влияние.

Типы взаимодействия иностранных и внутренних инвестиций

Иностранные и внутренние инвестиции, в силу их функционирования в одной сфере, не могут не оказывать влияния друг на друга. Подобное взаимодействие может быть как позитивным, так и негативным. Иностранные инвестиции могут в зависимости от условий либо активизировать национальное окружение и «оздоровлять» экономику, либо вытеснять внутренние инвестиции.

Можно выделить три возможных типа взаимодействия иностранных и внутренних инвестиций. Первый тип – аддитивный – подразумевает отсутствие какого-либо взаимодействия, т.е. эффект суммы инвестиций равен сумме эффекта внутренних и эффекта иностранных инвестиций. В условиях экономики данное событие может произойти в том случае, когда компании с участием внутренних инвестиций и компании с участием иностранных инвестиций находятся на разных уровнях развития, ориентированы на различные сегменты рынка.

Второй тип взаимодействия – синергетический. При данном типе взаимодействия эффект суммы эффектов больше суммы эффектов. С приходом иностранного инвестора на национальном рынке происходит активизация внутреннего конкурентного окружения. По причине усилившейся конкуренции происходит модернизация производства, оптимизация затрат, и, как следствие, повышение уровня прибыльности и рост национального благосостояния.

Примерами синергетического взаимодействия могут служить страны НИС азиатского региона. Данные страны смогли за счет привлечения иностранных инвестиций и ориентации на экспорт на основе заимствованных технологий создать собственные производства, которые при использовании более дешевой рабочей силы и национального характера самих компаний создали в короткие сроки конкурентоспособное национальное окружение иностранным компаниям. Благодаря меньшим издержкам на производство и адаптацию инновационных технологий они скопили объем средств, необходимый для проведения НИОКР. В дополнение к меньшим издержкам в данных странах государства проводили стимулирующую политику, поощряя создание научных центров, что в настоящее время привело к созданию множества ТНК, конкурентоспособных на мировом рынке.

Третий тип – вытесняющий, здесь эффект суммы меньше суммы эффектов. Данное взаимодействие происходит в том случае, когда иностранная и национальная компании функционируют в условиях жесткой конкуренции. Если иностранная компания обладает большим преимуществом в издержках, она может себе позволить предлагать более высокую заработную плату на рынке рабочей силы и более низкую цену на продукцию на рынке сбыта. В силу данного неравенства происходит утечка кадров в пользу иностранного инвестора и вытеснение национального конкурента с товарного рынка. Если национальная компания не производит модернизацию, что может быть невозможно в силу отсутствия необходимых знаний и технологий, она, в конечном итоге, уходит с национального рынка. Происходит уменьшение количества рабочих мест, увеличение уровня безработицы и снижение национального благосостояния.

Распределение иностранных инвестиций по отраслям

Первые статистически значимые свидетельства прихода иностранного капитала в российскую экономику относятся к концу 19 в. [4]. Данный период характеризовался оживлением интереса иностранного капитала к российским предприятиям. Согласно официальным источникам, первые иностранные инвесторы пришли на национальный рынок в конце 1870-х годов. Но, как отмечают специалисты, в период 1880–1894 гг. поток инвестиций был крайне незначительным. Причиной данного явления послужил тот факт, что в данный период происходило обесценивание рубля. На протяжении всего указанного периода курс национальной валюты был весьма волатильным, что на фоне роста госдолга и угрозы дефолта отрицательно влияло на инвестиционную привлекательность Российской Империи.

Данные условия приводили к высокому спросу на иностранный капитал внутри российской экономики, которому соответствовал высокий уровень предложения капитала в зарубежных странах, что обуславливалось более низкой процентной ставкой. Для сравнения исследователи приводят данные о том, что разница в процентных ставках на капитал в зарубежных странах и в России могла доходить до 1,5–2 раз. В случае долгосрочных кредитных обязательств – до 2–3 раз. Норма прибыли на российских предприятиях доходила до 100%, что наряду с высоким уровнем дивидендов (до 20% от прибыли) и государственными льготами и субвенциями (государственные заказы, ссуды, налоговые льготы и пр.) делало российскую экономику более привлекательной для иностранного капитала.

Приток иностранного капитала осуществлялся в различных видах: в виде создания новых компаний, повышения капитализации уже существующих предприятий, заключения концессионных соглашений. Именно последний вид, по оценкам специалистов, позволил привлечь значительный объем средств, необходимый для развития системы коммунальной инфраструктуры.

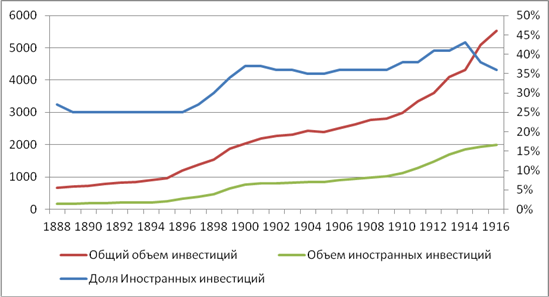

Влияние иностранного капитала на национальные инвестиции было двояким. С одной стороны, иностранные инвестиции постепенно вытесняли национальные (см. рис. 1). В некоторые годы процентное отношение иностранных инвестиций к общему их объему доходило до уровня 42% [5].

Источник: [5].

Рис.1. Динамика иностранных инвестиций в 1888–1916 гг. (млн руб.)

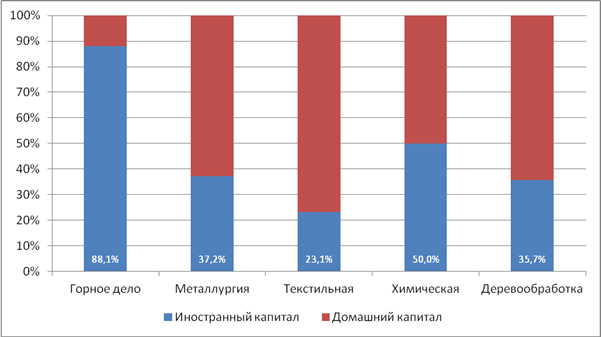

С другой стороны, иностранный капитал стремился занять критичные для национальной безопасности отрасли, такие как банковское дело, металлургия, горное дело, химическая промышленность и пр. Для примера, объем иностранного капитала в банковском секторе мог доходить до 90%, а в горнодобывающем комплексе до 88%. Немецкому капиталу принадлежало до 90% всего основного капитала электротехнической отрасли и 70% основного капитала химической промышленности российской экономики [2] (см. рис. 2).

Источник: [2].

Рис. 2. Инвестиционная структура отраслей российской экономики в 1888–1916 гг.

Распределение иностранных инвестиций по территориям

Иностранные инвистиции крайне неравномерно распределялись по территории России. Так, например, в южных регионах структура вложения в развитие металлургического комплекса состояла из 90% иностранного капитала. Подобная ситуация складывалась и в районе Донбасса, где предприятиями с участием иностранного капитала добывалось до 95% угля [4].

Данная концентрированность имела оборотную сторону, заключавшуюся в том, что в регионах, не обладавших привлекательным для иностранного капитала потенциалом в отраслях, ощущался дефицит капитала и росла безработица.

Приток иностранного капитала характеризовался не только вытесняющим взаимодействием между иностранными и внутренними инвестициями, но и синергетическим взаимодействием по свидетельствам экспертов.

Данное синергетическое взаимодействие заключалось, во-первых, в интенсификации экономической активности. Приход иностранных компаний на национальный рынок приводил к увеличению конкуренции, что опосредованно приводило к увеличению предложения, повышению эффективности компаний.

Во-вторых, отмечался положительный переток технологий от иностранных компаний к национальным. Для успешной конкуренции, как между собой, так и с национальными компаниями они должны были поддерживать наибольший возможный уровень эффективности, что требовало повышения уровня технологического развития. Но, в то же время, они функционировали в рамках национальной экономики и были вынуждены трудоустраивать местную рабочую силу, передавая им ноу-хау и технологии. В силу относительной простоты используемых технологий местные компании адаптировали их к собственным производственным процессам.

В-третьих, вышеуказанный переток технологии от иностранных компаний к местным, помимо повышения технологического уровня, приводил к повышению квалификации национальных рабочих. Это позволяло производить переход от адаптации иностранных технологий к созданию собственных. Данный переход, по оценкам специалистов, дал возможность перестроиться на промышленный путь развития и после 1917 г. проводить усиленную индустриализацию страны.

В итоге, в результате притока иностранных инвестиций на национальный рынок возникало множество факторов, приводивших как к синергетической, так и к вытесняющей природе данного взаимодействия на микроуровне. В совокупности данные факторы приводили к умеренному вытесняющему воздействию на макроуровне. В целом, отмечалось интенсивное развитие национальных компаний в изучаемый период, компенсируемое более интенсивным развитием иностранных компаний. Фиксировались также случаи абсолютного вытеснения национальных компаний, что способствовало развитию вытесняющего типа взаимодействия между инвестициями.

Политика привлечения иностранных инвестиций в конце ХХ века

Следующий период привлечения иностранных инвестиций в национальную экономику относится уже к концу 20 в. [1]. Данный период характеризуется либерализацией условий функционирования экономики, которая проявлялась в открытии границ для иностранного капитала, введении различных льгот и ускоренной приватизации.

До 90-х годов 20 в. вся внешнеэкономическая деятельность была монополизирована государством. Все контракты, так или иначе, заключались между иностранными агентами и госкорпорациями, что в свете тенденций к импортозамещению и закрытости экономики приводило к невозможности вхождения иностранного капитала на национальный рынок.

Первые случаи вхождения иностранного капитала в российскую экономику можно отнести к концу 80-х годов. С 1991 г., с распадом СССР, ситуация поменялась кардинально. Вместо госмонополии на внешнеэкономическую деятельность на национальном рынке возникло множество агентов, импортирующих товары из-за зарубежа. Это привело к тому, что уровень национального производства постепенно снижался и замещался импортируемой продукцией. В ряде отраслей можно было наблюдать замещение импортом, доходящим до 50% национальной продукции. Помимо этого возникали новые отрасли, где доля иностранных товаров могла доходить до 80% (к примеру, рынок потребительской электроники). Помимо этого фиксировалось снижение экспорта национальной продукции.

Отчасти данный факт можно объяснить тем, что во время советской плановой экономики рынок потребительских товаров считался второстепенным, и развитию производителей данного типа товаров уделялось минимальное внимание. Существующие нелегальные поставки товаров из-за границы также считались незначительными ввиду их малого объема и общего дефицита товаров. После либерализации данный тип товаров получил наибольший спрос по сравнению с другими отраслями. Но неразвитость конкурентного окружения и импортозамещения привела к неспособности национальных компаний эффективно конкурировать с иностранными поставщиками

Условно период 1991–2001 гг. можно разделить на два отрезка – до кризиса 1998 г. и после. Данные периоды характеризуются различными трендами влияния между иностранными и национальными компаниями, что позволяет проводить подобное условное деление.

Период 1991–1998 гг. характеризовался притоком как иностранных товаров, так и иностранного капитала. При исследовании все фирмы условно разделялись на два типа – компании-конкуренты и компании-партнеры. По сути, данные типы соответствуют двум возможным типам перетока технологии от компаний с участием иностранного капитала к национальным компаниям.

Обозначенный период характеризуется позитивным, синергетическим типом взаимодействия между иностранными компаниями и компаниями-партнерами, т.е. отмечалось повышение эффективности использования факторов производства в компаниях, являющихся покупателями продукции, либо поставщиками сырья для компаний с участием иностранного капитала. Этот факт можно объяснить тем, что компании-партнеры имели доступ к более качественной продукции, поставляемой иностранной фирмой, либо имели постоянного заказчика на свою продукцию.

Влияние иностранных инвестиций на компании–конкуренты и компании–партнеры

Рост эффективности национальной компании складывается из двух составляющих. Во-первых, между иностранной компанией и отечественной компанией могут существовать соглашения, по которым национальный агент имеет доступ к технологиям иностранного партнера, что позволяет повысить собственную эффективность без значительных вложений в НИОКР. Во-вторых, постоянный покупатель продукции и более качественные товары для реализации гарантируют компании стабильный и высокий уровень дохода, и, соответственно возможность вложений в повышение эффективности. К примеру, покупка современных станков, вложение в обновление основных средств позволяет компаниям еще больше наращивать обороты и привлекать заказчиков.

Вместе с тем, отмечается негативное воздействие на компании-конкуренты. Данный факт обуславливается тем, что национальные компании в силу своей неэффективности не могут конкурировать с иностранными агентами, что приводит к вытеснению их продукции с национального рынка. Специалисты отмечают, что национальные компании попадали в «ловушку неконкурентоспособности». Данная ловушка заключалась в том, что национальные компании в силу более низкого качества своей продукции имели меньший доход, а, следовательно, были вынуждены проводить политику сокращения издержек для повышения эффективности бизнеса. Данная политика, зачастую, отрицательно сказывалась на качестве продукции, что приводило к еще более низкому уровню доходов.

Совокупный эффект влияния иностранных агентов на национальные фирмы можно назвать умеренно вытесняющим. Отмечается, что национальные компании выбывали с рынка быстрее, чем возрастала эффективность компаний-партнеров. Это приводило к тому, что доля иностранных компаний в импортозамещающих и экспортоориентированных сегментах неуклонно росла – в среднем, в период 1991–1998 гг. доля иностранного капитала в импортозамещающих отраслях выросла с 6 до 18%, а в экспортоориентированном сегменте с 13 до 24% [1].

Кризис 1998 г. оказал разрушительное воздействие на национальную экономику. Отмечается бегство иностранного капитала и ликвидация компаний с участием иностранных инвестиций в период 1998–2001 гг. Данный факт оказал двоякое воздействие на национальные компании.

Согласно данным официальной статистики, уровень производительности труда и объем производства компаний-конкурентов возрос. Это объясняется тем, что с уходом иностранных компаний произошло высвобождение большой массы высоковалифицированной рабочей силы, обладающей ноу-хау, технологиями. Данная рабочая сила была аккумулирована национальными компаниями, что привело к росту их производительности труда.

На компании-партнеры уход иностранных компаний наоборот оказал негативное воздействие. Компании лишились либо крупного покупателя своей продукции, либо поставщика качественного сырья для своей продукции. Отмечается снижение выпуска и уровня эффективности использования факторов производства подобных компаний.

Однако нельзя говорить о смене парадигмы взаимодействия между иностранным капиталом и национальными компаниями. Наблюдается все то же вытесняющее воздействие на компании-конкуренты и синергетическое на компании-партнеры. В посткризисный период наблюдается такая же обратно пропорциональная зависимость влияния иностранного капитала на компании-конкуренты и прямо пропорциональная зависимость на компании-партнеры. Это позволяет утверждать, что не произошло перехода от вытесняющего к синергетическому типу взаимодействия на макроуровне.

Исходя из данных, предоставленных Росстатом, объем инвестиций в основной капитал в 2012 г. составил около 12,5 трлн руб., причем этот объем увеличился более чем в 10 раз (по сравнению с 1,165 трлн руб. в 2000 г.). В 2008 г. общий объем инвестиций составлял около 8,7 трлн руб., что говорит о его росте почти в 2 раза за 5 лет [7].

Структура инвестиций по форме собственности

Структура инвестиций по форме собственности постепенно меняется, но наблюдается значительное преобладание чисто российской собственности. Так, в период 2000–2012 гг. процент чисто российских инвестиций в общей структуре составляет около 85%. Также заметна положительная динамика перехода от смешанной, совместной российско-иностранной формы собственности к полностью иностранной: если в 2000 г. чисто иностранные инвестиции составляли всего 1,5%, то к 2012 г. данный показатель составил 6,07%, увеличившись как в относительном, так и в абсолютном показателях.

Для элиминирования так называемого «естественного» роста выпуска компании, происходящего за счет изменения конъюнктуры рынка, слияний и поглощений и прочих факторов, не влияющих напрямую на производительность труда, было принято решение об использовании показателя внедрения передовых технологий вместо показателя выпуска. В силу заявленной жесткой связи между инвестициями и инновациями, подобная замена вполне правомерна.

В процессе подготовки модели было выдвинуто три теории:

– предположение о наличие влияния между показателями прямых иностранных инвестиций и внедрения передовых технологий;

– предположение о том, что успешность внедрения передовых технологий в производственный процесс зависит от двух показателей – количества рабочих с высшим образованием и объема инвестиций в НИОКР;

– предположение зависимости количества внедряемых передовых технологий от объема государственного финансирования прикладной науки.

На основе регрессионного анализа было выявлено два факта:

– во-первых, отрицательное воздействие иностранного капитала на такие показатели инновационного развития национальных компаний, как расходы на НИОКР и внедрение инновационных технологий в производство;

– во-вторых, совокупно нейтральное воздействие на выпуск национальных компаний, но однозначно негативное на выпуск инновационных продуктов.

Данные выводы регрессионной модели можно связать с большей конкурентоспособностью иностранных компаний. Здесь наблюдается ситуация, обратная «ловушке неэффективности». Иностранные компании, в силу своей большей конкурентоспособности имеют возможность найма более квалифицированной рабочей силы, что в совокупности с упрощением процедуры иммиграции [6] высококвалифицированных специалистов позволяет наиболее эффективно использовать имеющиеся факторы производства. Подобная эффективность приводит к более высокому качеству продукции, повышает уровень доходов, привлекает дополнительные инвестиции.

На основе имеющихся фактов можно говорить о вытесняющем типе взаимодействия между иностранными и национальными компаниями.

Выводы

Анализ привлечения иностранных инвестиций позволяет сделать вывод об исторически сложившейся парадигме вытесняющего взаимодействия между иностранными и отечественными компаниями. Данную парадигму можно объяснить влиянием двух факторов.

Во-первых, национальные компании менее конкурентоспособны, по сравнению с иностранными фирмами. Согласно модели формирования перетока технологий между двумя конкурирующими агентами [3] для успешного обмена инновационными технологиями необходим относительно одинаковый уровень конкурентоспособности между двумя фирмами, что не наблюдается в рамках современной российской экономики.

Во-вторых, в российской экономике сложился догоняющий тип развития, заключающийся в крайне низком уровне собственных первично инновационных технологий и продуктов, и крайне высоком уровне заимствования технологий.

Вышеперечисленные факторы свидетельствуют в пользу предположения о невозможности синергетического взаимодействия между иностранными и национальными компаниями в текущей экономической ситуации.

Источники:

2. Винокуров М.А. Порабощал ли Россию иностранный капитал. // Историко-экономический научный журнал. – 1998. – № 5.

3. Кадыров Т.А. Формирование механизма перетока технологических инноваций // Креативная экономика. – 2013. – № 6 (78).

4. Максимов И.Б. Функционирование иностранных инвестиций в экономике России конца XIX – начала ХХ веков // Известия ИГЭА. – 2011. – № 5 (79).

5. Эвентов Л.Я. Иностранные капиталы в русской промышленности. – М.: Л.б., 1931.

6. Министерство экономического развития Российской Федерации – [Электронный ресурс]. – Режим доступа: http://www.economy.gov.ru/.

7. Федеральная служба государственной статистики – [Электронный ресурс]. – Режим доступа: http://www.gks.ru/.

Страница обновлена: 21.02.2026 в 16:23:20

Download PDF | Downloads: 23

The influence of foreign investment on the development of indigenous companies in Russian economy

Kadyrov T.A.Journal paper

Russian Journal of Entrepreneurship *

№ 13 / July, 2014

Abstract:

The article deals with the question of foreign investment influence on the capacity of Russian companies in different historical periods of time. Modes of foreign and internal investment interaction are identified.

Keywords: interaction, russia, foreign investment, displacement of indigenous companies