Экономические риски в проектах государственно-частного партнерства

Скачать PDF | Загрузок: 45

Статья в журнале

Российское предпринимательство *

№ 10 (232), Май 2013

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Реализация проектов в рамках государственно-частного партнерства всегда сопровождается определенными рисками. В статье раскрывается сущность наиболее распространенных – экономических рисков, к которым относятся: риск снижения выручки, риски неплатежей, завышение стоимости строительства, завышение стоимости эксплуатации и т.д. Рассматривается разделение экономических рисков по группам и далее по видам рисков с их характеристикой. Предлагаются меры снижения рисков в проектах государственно-частного партнерства.

Ключевые слова: государственно-частное партнерство, инвестиции, инфляция, грузовые перевозки, экономические риски, производственные и финансовые риски, государственная и частная собственность

Государственно-частное партнерство представляет собой сотрудничество, функционирующее определенный срок между государством и бизнесом, направленное на реализацию проектов производства общественно значимых благ. Каждая из сторон такого сотрудничества преследует свою цель. У государства – это некоммерческие цели, выраженные в ответственности за повышение качества жизни населения. Частный бизнес нацелен на получение прибыли. Но в процессе реализации проекта ГЧП каждая из участвующих сторон сталкивается с риском.

Понятие экономического риска

Экономический риск можно охарактеризовать как специфическую категорию воспроизводства, всех ее фаз, принципами существования которой выступают:

– противоречивость;

– альтернативность [1].

Противоречивость экономического риска выражает неоднозначность последствий его проявления, как в виде ускорения общественного технического прогресса, позитивное влияние на общественное мнение и духовную атмосферу общества, так и авантюризм, волюнтаризм, субъективизм и принятие решения без учета объективных закономерностей развития процессов.

Существование экономического риска невозможно без наличия альтернативы и возможности выбора, сама его сущность предполагает сравнение вариантов решения и выбор. Экономический риск является индикатором, выражающим отсутствие или незнание однозначного достоверного варианта решения, либо последствия такого решения.

Как отмечает А. Рамазанов: «…исходным в содержании риска является неопределенность». Так, в самом начале, риск возникает как неопределенность, которая означает неоднозначность или нейтральность развития и последствий события. Событие может развиваться многовариантно и иметь как благоприятные, так и неблагоприятные последствия. При таком понимании ядра отношений риска, можно говорить, что он как неопределенность есть категория «абстрактный риск». Категорию «абстрактный риск» можно выразить определением Найта, как «неизмеримая неопределенность», когда неизвестны исход и распределение случайной величины рисковой ситуации.

Зарождаясь, как неопределенность, траектория события может конкретизироваться, и переходить в фазу негативной определенности и негативных последствий. В этом случае можно сказать, что образуется категория «конкретный риск». Она возникает как отношения к негативным последствиям [2]. Категория «конкретный риск» возникает как отношения и к негативным экономическим последствиям.

В рамках ГЧП наиболее распространенными рисками являются экономические, к которым относятся риск снижения выручки, риски неплатежей, завышение стоимости строительства, завышение стоимости эксплуатации, недооценка размера долгосрочных вложений, кредитные риски (скрытые обязательства по кредитам, невозможность выплатить требуемую сумму), валютные риски.

Производственные риски

По мнению автора, экономические риски государственно-частного партнерства можно разделить на четыре группы:

– производственные риски;

– коммерческие риски;

– финансовые риски;

– валютные риски.

Производственный риск выражается в вероятности возникновения неадекватности использования сырья, роста себестоимости, увеличения потерь рабочего времени, использования новых методов производства, как следствия реализации производственной деятельности.

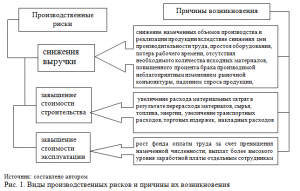

К данной группе рисков относятся риски (см. рис. 1):

– снижения выручки;

– завышение стоимости строительства;

– завышение стоимости эксплуатации.

Коммерческие риски

Коммерческий риск представляет собой вероятность потерь, возникающей в процессе реализации товаров и услуг, произведенных или купленных субъектом ГЧП (см. рис. 2).

Причины его возникновения кроются в:

– падении спроса и потребности в реализуемом товаре вследствие вытеснения его конкурирующими товарами;

– потере качества товара в процессе обращения (транспортировки, хранения), влекущим за собой снижение его цены;

– повышение издержек обращения в результате выплаты штрафов, непредвиденных пошлин и отчислений.

Наиболее часто возникающий коммерческий риск в сфере ГЧП связан с транспортировкой товара, так называемый транспортный риск. Впервые его теоретическое обоснование и признание произошло в 1919 году в Париже, когда Международной торговой палатой была принята классификация данного коммерческого риска и в дальнейшем, в 1936 г. она была унифицирована. В качестве критериев классификации выступают степень и ответственность.

Финансовые риски

Финансовые риски ГЧП связаны с финансовым потенциалом, независимостью и стабильностью финансовой системы субъекта и возможностью обеспечения его финансовыми средствами.

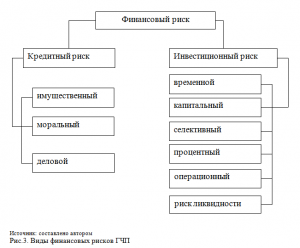

Видами финансового риска являются (см. рис. 3):

– кредитный риск;

– инвестиционный риск.

Кредитный риск это вероятность невыполнения субъектом ГЧП своих финансовых обязательств перед инвестором, при использовании для финансирования своей деятельности внешнего займа.

Источником кредитного риска выступают результаты делового общения субъекта ГЧП с:

– его кредиторами – банком, другими финансовыми учреждениями;

– контрагентами – поставщиками и посредниками;

– с акционерами.

Инвестиционный риск предполагает вероятность возникновения дефицита вливания инвестиционных средств в проекты ГЧП и их неравномерного распределения. Разновидностью инвестиционных рисков выступают:

– капитальный, характеризует вероятность того, что инвестор не сможет высвободить инвестированные средства, не понеся потери;

– селективный, определяется возможностью неправильного выбора объекта для инвестирования в сравнении с другими вариантами;

– процентный риск определяет потери, которые могут понести инвесторы в связи с изменениями процентных ставок на рынке;

– операционный риск потерь, возникающих в связи с неполадками в работе компьютерных систем по обработке информации, связанной с инвестированием средств;

– временной риск инвестирования средств в неподходящее время, что неизбежно влечет за собой потери;

– риск ликвидности связан с возможностью потерь при реализации ценной бумаги из-за изменения оценки ее качества.

Валютные риски

Валютный риск – это вероятность финансовых потерь в результате изменения курса валют, обусловленной их высокой подвижностью и потерей покупательной способности национальной валюты.

Факторами, определяющими курс валют, являются:

– состояние платежного баланса;

– уровень инфляции;

– межотраслевая миграция краткосрочных капиталов.

Случайные свободные изменения валют с плавающими курсами, постоянно колеблются отражая любые изменения платежного баланса, финансовой политики страны, макроэкономических факторов, влияющих на курс. Такого рода изменения валютных курсов поддаются исследованию статистическими методами.

Изменение системы валютного регулирования в стране, которая может принимать формы:

– перехода от фиксированного валютного курса к плавающему и наоборот;

– фиксации курса некой валюты относительно иных валют или корзины валют;

– переход к использованию/отказу от использования рыночных методов регулирования валютного курса;

– девальвация валюты, резкое стрессовое снижение курса национальной валюты относительно других валют.

Особую актуальность валютный риск обретает для субъектов ГЧП, с участием иностранного капитала и тех, чья деятельность связана с осуществлением экспортно-импортных операций. Заниженный валютный курс позволяет получить дополнительные выгоды при экспорте и способствует притоку иностранного капитала, одновременно дестимулируя импорт, завышенный курс валюты снижает эффективность экспорта и повышает эффективность импорта.

Валютные риски ГЧП находят свое проявление в виде:

– экономического риска;

– риска перевода;

– риска сделок;

– инфляционного риска.

Экономический риск состоит в том, что стоимость активов и пассивов хозяйствующего субъекта может меняться в большую или меньшую сторону (в национальной валюте) из-за будущих изменений валютного курса.

Риск перевода связан с различиями в учете активов и пассивов субъектов в иностранной валюте. При падении курса иностранной валюты, стоимость активов, выраженных в этой валюте, уменьшается.

Риск сделки рассматривает влияние изменения валютного курса на будущий поток платежей, на будущую прибыльность деятельности субъекта ГЧП в целом. Он возникает из-за неопределенности стоимости в национальной валюте инвалютной сделки в будущем.

Инфляционный – риск переполнения каналов обращения денежной массой сверх потребностей товарооборота, что вызывает обесценение денежной единицы и соответственно рост товарных цен.

Финансовый риск проектов ГЧП в Казахстане характеризуется, прежде всего, инвестиционной привлекательностью экономики страны. Согласно опроса, проведенного компанией «Эрнст энд Янг» [3] «Исследование инвестиционной привлекательности Казахстана» в 2012 году, основными факторами, положительно характеризующими инвестиционный климат, являются:

– готовность правительства вести открытый и конструктивный диалог с инвесторами;

– способность правительства обеспечить макроэкономическую стабильность во время мирового экономического кризиса;

– появление дополнительных возможностей в рамках Таможенного союза и Единого экономического пространства;

– проведение последовательных реформ, включая осуществление крупномасштабных отраслевых программ и применение конструктивного подхода к реализации планов по привлечению ПИИ.

В тоже время немало факторов, негативно влияющих на инвестиционную привлекательность экономики Казахстана. К ним относятся:

– увеличение административного давления на бизнес и степени вмешательства государственных органов в бизнес-процессы;

– ресурсный протекционизм, отмена соглашений о разделе продукции, исключение из соглашений по недропользованию положений о стабильности налогового режима;

– ухудшение в области правового регулирования и беспокойство инвесторов по поводу безопасности капиталовложений;

– ухудшение в области трудового законодательства, касающегося иностранных граждан, завышенные требования в отношении «местного содержания», что в совокупности, может негативно отразиться на выполнении инвестиционных проектов;

– результаты реструктуризации банковского сектора, которые могут оказать отрицательное влияние на процесс привлечения новых инвесторов.

Усиление влияния каждого из выделенных факторов в отдельности и в совокупности, применительно к реализации конкретных проектов ГЧП, будет характеризовать степень инвестиционного риска этих проектов. В целом, данный риск является одним из управляемых рисков, так как заинтересованность правительства в эффективности реализации проектов ГЧП способствует активизации их деятельности в формировании высоко привлекательного инвестиционного климата в стране.

Вывод

В связи с тем, что проекты ГЧП в Казахстане рассчитаны на длительный период реализации, при их выполнении могут усилиться проявления всех вышеуказанных рисков, что обуславливает необходимость разработки мер по распределению и снижению рисков. Основными мерами снижения экономических рисков в проектах ГЧП являются:

– «компенсационное распределение риска», передача всего проектного риска, принятого проектной компанией, на других участников проекта;

– создание до начала строительства резерва, для финансирования возможного удорожания проекта в будущем;

– отслеживание и мотивирование своевременного завершения строительства;

– предоставление гарантий и компенсаций со стороны государства своим партнерам по проекту, например, по валютному риску, для предоставления возможности займа финансовых ресурсов на зарубежных рынках;

– хеджирование возможных рисков;

– передача управления риском специализированным опытным компаниям.

Источники:

2. Рамазанов А. Цена категории «риск» в общественном развитии // Экономика и статистика. – 2006. – № 2. – С.129.

3. [Электронный ресурс]. – Режим доступа: http://www.ey.com/KZ/ru/Issues/Businessenvironment/2012-Kazakhstan-Attractiveness-Survey-Kazakhstan-as-it-is-perceived.

Страница обновлена: 20.02.2026 в 16:48:21

Download PDF | Downloads: 45

Economic risks in projects of public and private partnership

Mataev T.M.Journal paper

Russian Journal of Entrepreneurship *

№ 10 / May, 2013

Abstract:

Implementation of projects within state-private partnership is always accompanied by certain risks. In article the essence of the most widespread – economic risks which treat reveals: risk of decrease in revenue, risks of non-payments, overestimate of cost of construction, overestimate of cost of operation, etc. Division of economic risks on groups and by types of risks with their characteristic is considered further. Measures of decrease in risks in projects of state-private partnership are offered.

Keywords: investments, public-private partnership, inflation, economic risks, production and financial risks, currency and tariff policy, state and private property, freight transportation