Проблемы и тенденции расширения ресурсной базы кредитных организаций Республики Таджикистан

Скачать PDF | Загрузок: 33

Статья в журнале

Российское предпринимательство *

№ 9 (231), Май 2013

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Статья посвящена рассмотрению проблем, связанных с факторами, оказывающими существенное влияние на формирование ресурсной базы кредитных организаций Таджикистана. Рост нестабильности на внешних финансовых рынках (США и Европы) обусловили появление новых тенденции на финансовом рынке Таджикистана, существенно влияющими на способность кредитных организаций осуществлять кредитование экономики. Обосновывается необходимость переноса фокуса денежных регуляторов и отечественного бизнеса на использование финансовых инструментов, основанных на национальной валюте, менее подтвержденных внешним шокам и рискам. Поддержание высоких и устойчивых темпов экономического роста Таджикистана в перспективе возможно, если основываться на более широком использовании внутренних сбережений и накоплений в национальной валюте, их трансформации в инвестиционные инструменты.

Ключевые слова: финансовый рынок, рынок ценных бумаг, экономический рост, банковская система, инвестиции, кредитование, инфляция, сбережения, депозиты, мировой финансовый кризис, макроэкономическая и финансовая стабильность, государственный и частный долг

Республика Таджикистан пережила тяжелые последствия прошедшего мирового финансового кризиса (2008-2010 гг.), и в настоящее время предпринимаются меры по восстановлению высоких темпов социально-экономического развития экономики.

Это обуславливает наряду с поиском новых источников роста финансирования экономического роста, более полное использование традиционных и внутренних резервов, в особенности связанных с развитием кредитования.

Это требует решения двуединой задачи - во-первых, диверсификацию внешних источников финансирования, в том числе за счет выявления новых ее источников и возможностей на мировом финансовом рынке, и во-вторых, устранить барьеры ограничивающие рост объемов финансирования экономики Таджикистана за счет внутренних ресурсов, включая кредитные вложения.

В рамках данной статьи основной акцент направлен на выявление проблем и факторов, сдерживающие потенциал развития отечественных кредитных организаций, в частности банковского сектора Таджикистана. Это требует анализа процессов мобилизации внутренних сбережений и накоплений, их трансформации в инвестиции как средства роста вклада внутренних источников в финансировании экономического развития Таджикистана, но и определить базовые условия для расширения внешних заимствований в перспективе.

Актуальность исследования связана и с низкой зрелостью и емкостью рынка ценных бумаг. До настоящего время этот важный сегмент финансового рынка рассматривается не как дополнительный канал финансирования реальной экономики посредством ее долгосрочных инструментов, а как «альтернативный» банковскому. Сохраняются и стереотипы, что данный сегмент менее подвержен регулированию и является источником высоких рисков для макроэкономической и финансовой стабильности.

Проблемы и тенденции с внешним финансированием Таджикистана. Острота проблемы связана с изменениями условий в худшую сторону связанных с ростом нестабильности и неопределенности на внешних финансовых рынках, высокой вероятности новой волны мирового кризиса в экономике и на финансовом рынке. Ее признаки на лицо и уже дают о себе знать в ряде стран, включая США и Западную Европу виде рецессии и замедления темпов ВВП, «долгового кризиса». Это обуславливает существенное ухудшение доступности по привлечению внешнего финансирования для Таджикистана. Тем самым увеличиваются риски для успешной реализации программы развития Тысячелетия, стратегических национальных программ, которые направлены на снижение уровня бедности, роста занятости и повышения благосостояния населения страны в целом через обеспечение высоких темпов экономического роста

Программа развития Тысячелетия, реализуемая под эгидой ООН и Всемирного банка, в Таджикистане заканчивается в 2015 году, связи с высока вероятность того, что внешнее льготное финансирование будет ограничено, и даже прекратиться.

Это обуславливает необходимость формирования внутреннего потенциала для плавного и сбалансированного перехода к использованию преимущественно коммерческого финансирования. Это возможно путем выхода непосредственно на мировой финансовый рынок, где имеются разнообразные финансовые средства и источники удовлетворяющие все виды потребностей в заемном и ином финансировании.

Экономика Таджикистана ныне является зависимой от узкого сегмента мирового финансового рынка, обеспечивающей льготное финансирование. Оно идет в рамках реализуемых страновых программ развития как наднациональными международными финансовыми организациями как ВБ, МВФ , так и региональными финансовыми организациями как ЕБРР, АБР, ИБР и т.п. Льготное финансирование, помимо этого, осуществляется и в рамках двухсторонних договоров Таджикистана и странами как Китай, Россия , Казахстан и т.д.

Анализ объемов инвестиций в экономику Таджикистана по всем ее источникам, за исключением внутренних кредитов, показывает , что внешняя компонента составляет значительную долю. Так , за период 2002-2011 годы, по данным Государственного Комитета по инвестициям и управлению государственным имуществом, из общего объема инвестиций в 2 133 млн. долларов США , на внешние источники приходится или 94, 4%. В среднем, ежегодный объем внешних инвестиций составил 420 млн. долларов США(1, с.10). Однако , возможности государственного бюджета страны по обслуживанию внешнего заимствования, ограничиваются. Это связано с такими факторами как слабостями в функционировании налоговых органов, сбором налогов и их администрированием, ростом совокупного налогового бремени, так и приближением сформированного совокупного государственного долга (включая внешний и внутренний) к критическим пороговым значениям (норма 40%). Объемы совокупного общего внешнего долга Таджикистана, с учетом частного негарантийрованого внешнего долга ( в 2008 г. составили 898, 7 млн. долларов США), превышают 2 250 млн. долларов США или 44,1% к ВВП (4, с. 5). Уровень внешнего государственного долга Таджикистана составлял 32,2% ВВП на начало 2012 г. Ныне , часть внешних заимствований, помимо реальных вложений в экономику и социальную сферу, направляются на реструктуризацию существующего внешнего долга, поддерживая его снижающееся качество путем перенесения долговых обязательств на долгосрочный период –до 2030 годы. На облегчение текучего долгового бремени направлены меры и по списанию части долгов, в том числе со стороны МВФ. В этих рамках, уже часть международных финансовых организаций, в частности и Азиатский банк развития, осуществили переход от предоставления льготных кредитов Таджикистану к полному выделению финансовых средств на реализацию программ развития на грантовой основе, т.е. безвозмездно и без их возврата.

Проблемы с использованием внутренних источников финансирования экономики. Сокращение масштабов льготного финансирования и необходимость перехода к использованию их коммерческих видов позволит Таджикистану обрести широкий доступ к масштабным ресурсам мирового финансового рынка, обеспечить большую независимость и свободу выбора за счет широкой диверсификации источников. Однако он требует проведения существенной подготовительной работы. В частности, необходимо развить внутренний потенциал национальной экономики и финансового рынка за счет повышения ее эффективности и снижения всевозможных рисков.

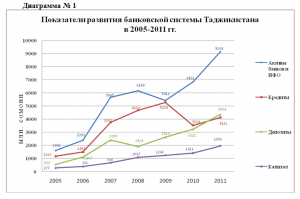

В этой связи, важным является повышение устойчивости, эффективности и снижение рисков развития банковской системы Таджикистана, которая выступает ныне основным каналом для финансирования экономики, помимо бюджетного финансирования. (Диаграммы № 1) .

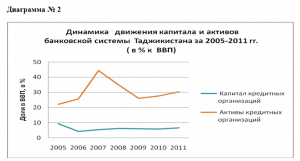

Так, только за последние 7 лет активы банков и микрофинансовых организаций ( МФО) выросли более чем в 5,7 раза, а привлечение депозитов - более чем в 8 раза. Совокупный капитал банков вырос в 7 раза. При этом, активы кредитных организаций в ВВП выросли с 22,25 до 30,38 % , а доля капитала в ВВП с 3,95 % 2005 до 6,54 % ( Диаграмма № 2).

Однако, эти данные ниже уровня показателей банковской системы западных стран, а также в регионе - например, в Центральной Азии капитал банков в ВВП составляет 40%, а в США - 288% от ВВП (5) .

Рост пассивов кредитных организаций стал базой для увеличения объемов кредитования экономики, рост которой за этот период превысил 3 раза.

Однако, потенциальные возможности роста кредитных вложений в экономику использованы не в полной мере, о чем свидетельствуют различия в темпах роста кредитов и их пассивов ( капитала и депозитов).

Так, часть мобилизованных средств, помимо целей кредитования экономики, была кредитными организациями использована на иные цели.

Это банковские операции, связанные с поддержанием бесперебойного осуществления расчетов ( наличных и безналичных) в экономике, в том числе и международных. Услуги по своевременным выплатам денежных переводов граждан из-за рубежа ( более 3 млрд. долларов США в год), для чего требуется необходимая ликвидность и денежные средства в кредитных организациях. Однако, как показывает сравнительный анализ, недостаточная зрелось отечественного финансового рынка и низкая его ликвидность, связанная и не достаточным развитием межбанковского рынка, в том числе внешним, ограниченным перечнем его инструментов, отсутствия вторичного рынка ценных бумаг, обуславливает отвлечения средств от кредитования. Так, для обеспечения бесперебойности расчетов в экономике необходимо уровень ликвидности поддерживать на уровне 30 % от объема совокупных активов, тогда как в западных банковских системах он не превышает 5-10%. Эта разница в уровне показателей свидетельствует о сокрытом потенциале роста предложения кредитов экономике за счет формирования эффективного финансового рынка и его сегментов.

Значительное отвлечение ресурсов кредитных организаций связано и с проведением иных активных вложений, включая проведение валютные операции, как на наличном, так межбанковском рынках. Часть средств отвлечена на реализацию инвестиционных программ, связанных с развитием собственной материальной базы, расширением региональной сети филиалов банков и МФО по территории страны, включая сельские и горные регионы.

В последние годы построены новые здания, которые оснащены современным специализированным оборудованием, мебелью, привлечены новые кадры и рабочие места. Это особенно актуально для Таджикистана, так как большая часть населения ( 73%) проживает в сельской местности, где уровень бедности выше чем в целом по стране ( 53%). Однако, несмотря на высокие темпы развития банковской системы и рост количества кредитных организаций, их филиальной сети ( 16 банков, 138 мфо, более 380 единиц их филиалов ), для 65 процентов населения Таджикистана финансовые услуги, в частности кредитование, остается недоступными. До настоящего времени, многие малые сельские населенные пункты, как джамоаты, с населением 5-20 тыс. человек, зачастую не имеют элементарного физического доступа к кредитным и иным финансовым услугам.

Анализ привлеченных депозитов показал, что ( 2011г.) из ее общей суммы 39,5% составляют депозиты юридических лиц ( или 1 745,8 млн. сомони), а на депозиты физических лиц приходится 60,5% ( или 2 673,4 млн. сомони). При этом, преобладающими являются депозиты, привлеченные в иностранной валюте (удельный вес 86,7%).

Ухудшение финансовой устойчивости крупных банков и рост рисков их устойчивости, отрицательно влияя и накладывая ограничения на новые заимствования с внешнего финансового рынка, оказало давление на рост объемов привлечения депозитов с местного рынка. И пост кризисный период, оттоки ресурсов из межбанковского рынка, включая иностранные банки- партнеры продолжается. Это ведет к тому, что, в пассивах отечественных банков наблюдается рост доли депозитов, том числе от населения. Увеличение ресурсной базы кредитных организаций и поддержание ее достигнутого уровня за счет данного фактора приводит к ее удорожанию, накладывая дополнительные ограничения на рост объемов кредитования экономики, учитывая обратную тенденцию снижения процентных ставок по выдаваемым кредитам.

Усугубляют ситуацию и сохранение высокой инфляции в экономике, а так же высокие колебания валюты, риски которых обуславливают как короткие сроки размещения кредитов, так и рост расходов связи с резервированием дополнительных фондов на их покрытие. Частично эти риски снижаются кредитными организациями за счет выдачи кредитов в иностранной валюте, или в национальной валюте с привязкой к изменению курса базовой иностранной валюты.

В этой связи, не имея достаточных стимулов и финансовых возможностей, ныне банки и микрофинансовые организации, утрачивают мотивацию увеличения кредитного портфеля, ограничиваясь выдачей кредитов и обслуживанием уже сформированного круга своей клиентуры. Соответственно, увеличение объемов кредитования экономики происходит за счет роста объема кредитов при сохранении прежнего количества заемщиков. Происходит увеличение кредитов кредитных организаций направлено на облуживание существующего круга заемщиков, ограничивая доступ новым субъектам. То есть, формируется барьер для открытия нового бизнеса и входа на местный рынок товаров, услуг. Финансовые проблемы становятся важнейшим ограничивающим фактором институционального развития малого и среднего бизнеса, роста их количества , что является фактором снижения конкуренции и роста монополистических тенденций, сохранения высоких цен при низком качестве. При этом , сохраняется прежняя деформированная структура национальной экономики, невосприимчивой к инновациям, когда по многим товарным группам доля импорта превышает 60 %, усиливая риски продовольственной и экономиечской безопасности.

На сужение базы кредитования экономики повлиял и мировой финансовый кризис (2008- 2010 гг.). Это привело как к снижению объемов кредитных вложений в отечественную экономику, так и значительному ухудшению качества кредитного портфеля банков и МФО. Так, рост уровня и масштабов просроченных кредитов, частичное их погашение за счет принятия на баланс залогов виде недвижимости кредитными организациями, привело и к ухудшению их финансового положения, в особенности для крупных банков. Это отразилось на замедлении темпов роста активов банков и МФО в период кризиса и в пост кризисный период, до настоящего времени, в частности с кредитованием экономики.

Остроту проблемы доступности к кредитам , частично , после кризисный период, сняли принятые институциональные меры по либерализации банковского сектора. Так, облегчение доступа позволил войти на рынок банковских услуг для иностранных банков, количество которых выросло до 6 единиц (ранее было 3 иностранных банков). Увеличилось и количества мини-банков в форме микро депозитных организаций - рост до 30 единиц.

Обеспечение финансирования экономики за счет кредитных вложений отечественными банками и микрофинансовыми организациями в 2011 году составило в сумме 4 245 тыс. сомони, или в эквиваленте около 900 млн. долларов США (2, с.43). Однако , из общей совокупности вложений, в крупные национальные инвестиционные проекты направлено не более 20 процентов. При этом , значительная доля этих долгосрочных вложений приходится ( до 95%) на ограниченный круг крупных отечественных банков ( 4 из 16 банков), учитывая размеры их капитализации и действующие нормативы по кредитованию крупных объектов.

Дополнительно, банковская система была подержана государством в виде списания части просроченных кредитов крупных банков ( «хлопковые кредиты на сумму 500 млн. долларов США) за счет бюджетных средств и роста внутреннего долга страны. Однако, и поныне, проблема оздоровления финансового состояния крупных банков остается острой. Так, об этом свидетельствует и рекапитализация в 2013 году крупного системообразующего банка страны как ОАО «Агроинвестбанк». Так, она приняла форму приобретения пакета его акций на сумму 200 млн. сомони, которая привела к роста доли правительства в общем капитале этого банка до 51%.

Другим каналом финансирования экономики является привлечение заимствований нефинансовым частным сектором из внешних финансовых рынков. Ограниченные возможности банковского сегмента за счет роста внутренних кредитов, обусловил самостоятельный выход отечественных крупных предприятий на внешние источники для получения финансирования. В настоящее время ими привлечены финансовые ресурсы на сумму более 1 млрд. долларов США с финансовых рынков Европы ( включая оффшорные зоны Кипра), Азии ( арабские Эмираты и Иран), Китая, Казахстана, России и т.д. Финансовые средства из них привлекаются под обязательства как самих предприятий ( основные фонды, имущество, доля в капитале и т.д.), так и используя потенциал крупных банков страны.

Оставаясь низко капитализированным и не имея возможности для осуществления крупных вложений и на долгие сроки, отечественные крупные банки, содействуют обеспечению доступа к внешнему финансированию посредством выполнения агентских функций , выпуская гарантом по сделкам перед иностранными инвесторами по заключаемым кредитным соглашениям, лизинговым операциям.

Создание новых производственных субъектов рынка, расширение мощностей и модернизация существующего производственного потенциала частного бизнеса осуществляется через механизм гарантии , выдаваемые отечественными банками иностранным партнерам в рамках обслуживания своих крупных клиентов. Таким образом , сформированный спрос на потребности в финансировании в размерах, превышающие потенциал местных банков , реализуется через иные финансовые инструменты внешнего заимствования. Этот канал в последнее время стал дополнительным , помимо банковского внутреннего кредитования , каналом привлечения средств для развития крупного промышленного производства.

Банковская система Таджикистана состоит преимущественно из банков, имеющих универсальный характер, обуславливающих особенности формирования их пассивов. Значительную долю в пассивах этих универсальных, в том числе и крупных банков, составляют депозиты населения, со сроками максимальных вложений до 2 лет. Использование данных средств как базы для кредитования долгосрочных проектов, ведет к росту рисков кредитных организаций, что требует формирования дополнительных резервов. Находясь в стадии строительства, до ввода этих мощностей и выхода на полную проектную мощность, реализуемые инвестиционные проекты, не генерируют и не имеют обратного денежного потока. Тем самым , не обеспечивая минимальных денежных потоков для выплаты банкам процентов по обслуживанию поученных долгосрочных кредитов , оставляя и возврат суммы основного кредита.

Отсутствие на рынке банковском рынке Таджикистана, институциональных структур виде специализированных инвестиционных банков и фондов, а так же низкий уровень развития рынка ценных бумаг, «вынуждает» правительство в целях достижения «амбициозных» целей Тысячелетия , при ограничении внешнего льготного финансирования, использовать нынешний потенциал банков, имеющих розничный характер. Созданный в 2011 г. инвестиционный банк «Конт» ( 100% иностранного капитала) ,и Казахстанский фонд прямых инвестиций только разворачивают свою деятельность на рынке инвестиций в Таджикистане.

Иной институциональный фактор, связанный со слабым развитием на финансовом рынке его страхового сегмента, отсутствие современных финансовых инструментов по страхованию, в том числе и активных банковских операций с высокими рисками, обуславливает сохранение высоких рисков в самой банковской системе Таджикистана, снижая ее устойчивость к различным шокам и внешним воздействиям.

Иные внутренние источники финансирования экономического роста, включая бюджетное финансирование , а также самофинансирование частного бизнеса, пока остаются недостаточными. Сохранение низкой рентабельности текучего бизнеса, рост теневых оборотов, низкая налоговая база и т.д. приводят к сокращению потенциала внутренних источников. В целом, в настоящее время, таджикский бизнес и экономика, упускают значительные альтернативные выгоды от отсутствия полноценного финансового рынка и ограниченности финансовых ресурсов в национальной валюте.

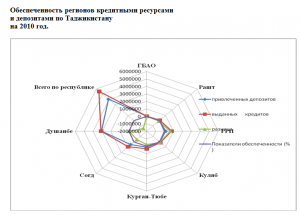

Анализ выданных кредитов и привлеченных сбережений в депозиты кредитных организаций за 2010 год в региональном разрезе показывает, что только регион ГБАО в настоящее время является ресурсно-обеспеченным. Остальные регионы, включая в целом Таджикистана и г. Душанбе, являются ресурсно-дефицитными, принимая во внимание, что объемы выданных кредитов в данном регионе превышают объемы привлечения депозитов в них. Показатель дефицитности (Диаграмма (Пентаграмма) № 3) свидетельствует, что внешний фактор преобладает и здесь, за счет использования межбанковских кредитов, в особенности внешних привлеченных в иностранной валюте.

Считаем целесообразным, как создать правовые основы для облегчения доступа к сбережениям населения для существующих кредитных организаций, так и для появления и развития новой институциональной формы финансового посредничества в форме кредитного союза (кооператива).

Это обусловливает поиск и разработку новых источников финансирования экономического роста связанных с мобилизацией неиспользованных традиционных возможностей связанных как с разработкой широкого круга сберегательных продуктов, так и использованием качественно новых инструментов, основанных на национальной валюте. Необходимо обеспечить разработку новых видов финансовых инструментов как формы отражения сложившегося спроса и предложения на денежные средства для финансирования экономики и иных целей.

При этом формирование отечественного финансового рынка необходимо обеспечить сбалансировав развитие всех его сегментов, наряду с банковским сегментом , ускоренно развивать рынок ценных бумаг, обеспечивая рост страховых операций на финансовом рынке для хеджирования валютных, кредитных и иных рисков экономики и т.д. Одновременно, предусмотреть увеличение масштабов и уровня безналичных расчетов в экономике, в том числе через рост карточных и иных мобильных технологий расчетов, дистанционное управление банковскими счетами посредством интернета ( как внутри страны и его отдельных регионов, так и из-за рубежа).

Освоение новых видов оказываемых сберегательных продуктов требует и дальнейшей поддержки со стороны доноров и соответствующих дополнительных ресурсов ( кадровых, финансовых, технической помощи и т.д.)

Вывод

Более широкое использование финансовых инструментов основанных на национальной валюте, институциональные инновации дадут новые возможности доступа к внутренним сбережениям, а через их трансформацию посредством механизмов финансового рынка , для увеличению как объемов кредитования, так и долгового финансирования экономики. В этой связи, этот процесс должен осуществляться, одновременно с ускорением развития всех сегментов отечественного финансового рынка, включая банковский, фондовый, валютный, страховой и драгоценных металлов. Только в этом случае, увеличение объемов финансирования отечественной экономики, сопровождаемое и привлечением внешнего финансирования, будет происходить в безопасных границах, при росте их отдачи и эффективности, обеспечивая устойчивый и долгосрочный экономический рост Таджикистана.

Источники:

2. Банковский статистический бюллетень. – август, 2012.

3. Сайт Национального банка Таджикистана [Электронный ресурс]. – Режим доступа: http://www.nbt.tj/ru/news_right/?ELEMENT_ID=11118.

4. Отчет о состоянии негарантированного внешнего долга и иностранных инвестиций Республики Таджикистан за 2008 год [Электронный ресурс]. – Режим доступа: http://www.nbt.tj/ru/payments_balance/chastn_negar_dolg/.

5. Банковский статистический бюллетень. – март, 2012.

Страница обновлена: 21.02.2026 в 11:42:20

Download PDF | Downloads: 33

Problems and Tendencies of the Resource Base Enhancement of Credit Organizations of the Republic of Tajikistan

Sharipov B.M.Journal paper

Russian Journal of Entrepreneurship *

№ 9 / May, 2013

Abstract:

The article is devoted to discussion of issues connected with factors which has impact to formation the resource base of credit organizations of Tajikistan. Growing instability in foreign financial markets (USA and Europe) led to establishment of new tendency in financial market of Tajikistan, which constantly influences the crediting ability of credit organizations. There is a necessity to transfer the focus of monetary regulator and local business to use financial tools based on national currency, which is less liable to foreign risk and up down. The support of growth and stable economic growth tendency of Tajikistan is possible in the future, based on wide range use of internal deposits and savings in national currency, and their transformation to investment tool.

Keywords: investment, economic growth, stock market, inflation, savings, banking system, lending, world financial crisis, financial market, deposits, macroeconomic and financial stability, state and private debt