Расчет устойчивости экономического роста отечественных крупных налогоплательщиков и его факторный анализ

Скачать PDF | Загрузок: 48

Статья в журнале

Российское предпринимательство *

№ 22 (244), Ноябрь 2013

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Рассматриваются вопросы анализа устойчивости экономического роста крупных налогоплательщиков с учетом влияния на него следующих факторов: доли капитала в чистой прибыли, рентабельности продаж, коэффициентов оборачиваемости имущества организации и финансового рычага. Дается обоснование в рамках налогового законодательства возможности искажения достоверности анализа финансовой отчетности в случае переноса убытка на будущие периоды при определении налоговой базы по налогу на прибыль организаций.

Ключевые слова: прибыль, финансовый менеджмент, дивиденды, рентабельность, коэффициент устойчивости экономического роста, чистая прибыль (убыток), перенос убытка на будущие периоды, условный доход, временная разница

В условиях рынка организация заинтересована своевременно получить деньги за поставленную продукцию и тем самым предотвратить неплатежи. Структура оборотных средств имеет значение для любой организации, т.к. от скорости оборота авансированных средств зависит объем выручки от реализации товаров.

Подсчет по ходу дела

По оценкам специалистов, занимающихся консультированием в области финансового менеджмента, из общей экономии, которую может получить организация при рациональном управлении финансами, 50% может дать управление материально-производственными запасами, 40% – управление запасами готовой продукции и дебиторской задолженностью, остальные 10% – управление собственным технологическим циклом. Поэтому необходимо сосредоточить основное внимание в управлении финансами на 90% из существующих возможностей. Следовательно, одним из важных факторов повышения эффективности управления оборотными активами является сокращение финансового цикла (периода оборота чистого оборотного капитала) при сохранении приемлемого соотношения между дебиторской и кредиторской задолженностью, что может служить одним из критериев управления финансами организации.

На основании данных отчета об изменениях капитала может быть рассчитан коэффициент устойчивости экономического роста для оценки финансового состояния коммерческой организации.

Коэффициент устойчивости экономического роста – коэффициент, характеризующий возможности развития коммерческой организации за счет внутренних резервов, он показывает, какими темпами в среднем увеличивается (уменьшается) собственный капитал за счет текущей деятельности без привлечения внешних источников финансирования. С размерами выручки от реализации, а, следовательно, и с оборачиваемостью активов связана относительная величина коммерческих и управленческих расходов: чем быстрее оборот, тем меньше на каждый оборот приходится этих расходов.

Необходимо отметить, что определение допустимых и экономически оправданных темпов развития организации – одна из важнейших задач ее финансового менеджмента, а коэффициент устойчивости экономического роста является одним из инструментов, используемых при ее решении.

По итогам анализа разрабатываются предложения по оптимизации его значения с целью обеспечения наибольшей эффективности финансово-хозяйственной деятельности коммерческой организации.

Проведем оценку приемлемых темпов наращивания масштабов деятельности трех организаций по различным видам деятельности в два этапа.

Анализ устойчивости экономического роста организаций (1-й этап):

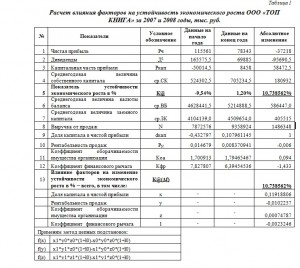

– ООО «ТОП КНИГА» (табл. 1);

– ОАО «Федеральная сетевая компания Единой энергетической системы» – передача электроэнергии (табл. 2);

– ОАО «Мурманское морское пароходство» – деятельность морского грузового транспорта (табл. 3).

Из таблицы 1 видно, что на устойчивость экономического роста ООО «ТОП КНИГА» отрицательно влияют:

– рентабельность продаж (снижает устойчивость экономического роста на 1%);

– заемный капитал (незначительно снижает устойчивость экономического роста на 0,23%).

Доля капитала в чистой прибыли увеличивает устойчивость экономического роста почти на 12%, что является положительным моментом.

Однако величина дивидендов, выплаченная с суммы чистой прибыли на начало года, превышает сумму чистой прибыли.

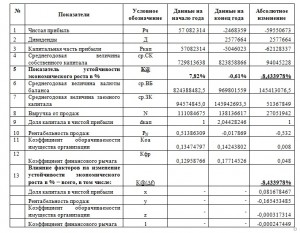

Таблица 2

Расчет влияния факторов на устойчивость экономического роста ОАО «Федеральная сетевая компания Единой энергетической системы» за 2010 и 2011 годы, тыс. руб.

Из таблицы 2 видно, что на устойчивость экономического роста ОАО «Федеральная сетевая компания Единой энергетической системы» значительное отрицательное влияние оказывает рентабельность продаж (снижает ее на 16%). Однако доля капитала в чистой прибыли увеличивает устойчивость экономического роста на 8%, что является положительным моментом.

В то же время дивиденды выплачиваются в конце отчетного периода не с суммы чистой прибыли, а с убытка.

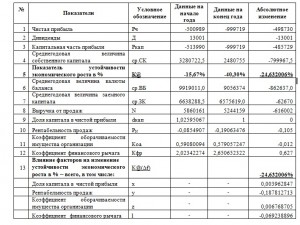

Таблица 3

Расчет влияния факторов на устойчивость экономического роста ОАО «Мурманское морское пароходство» за 2010 – 2011 годы, тыс. руб.

Из таблицы 3 видно, что на устойчивость экономического роста ОАО «Мурманское морское пароходство» значительное отрицательное влияние оказывает рентабельность продаж (снижает ее на 18%) и заемный капитал на 7%. Однако доля капитала в чистой прибыли и оборачиваемость имущества незначительно увеличивают устойчивость экономического роста исследуемой организации.

В то же время дивиденды выплачиваются в начале отчетного периода и не с суммы чистой прибыли, а с убытка. В принципе промежуточные дивиденды могут выплачиваться и за счет прибыли прошлых лет.

Одним из наиболее вероятных ответов на поставленные выше вопросы является ответ, в основе которого лежит налоговое законодательство.

В статье 283 НК РФ определено, что налогоплательщики, понесшие убыток (убытки), исчисленный в предыдущем налоговом периоде или в предыдущих налоговых периодах, вправе уменьшить налоговую базу текущего налогового периода на всю сумму полученного ими убытка или на часть этой суммы (перенести убыток на будущее). Также организации вправе осуществлять перенос убытка на будущее в течение десяти лет, следующих за тем налоговым периодом, в котором получен этот убыток.

Убыток, не перенесенный на ближайший следующий год, может быть перенесен целиком или частично на следующий год из последующих девяти лет. Если налогоплательщик понес убытки более чем в одном налоговом периоде, перенос таких убытков на будущее производится в той очередности, в которой они понесены.

На основании пп.8 п.1 ст.23 НК РФ налогоплательщик обязан в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета. Однако в данном случае организация обязана хранить документы, подтверждающие размер полученного убытка, в течение всего времени корректировки налоговой базы по налогу на прибыль организаций на суммы ранее полученных убытков.

Вышеприведенные законодательные нормы действуют с 1 января 2007 г.

Однако, по мнению Минфина РФ, перенести часть полученного в прошлых налоговых периодах убытка можно уже на первый отчетный период (квартал) этого налогового периода, если по его итогам получена прибыль [4]. Причем это справедливо и для тех случаев, когда организация уплачивает ежемесячные авансовые платежи исходя из фактической прибыли и представляет налоговую отчетность за январь раньше, чем за налоговый период, в котором получен убыток [5].

Данная позиция подтверждается абзацем 4 п. 1.1 Порядка заполнения налоговой декларации по налогу на прибыль организаций. В нем указано, что Приложение № 4 к Листу 02 включается в состав Декларации только за I квартал и налоговый период.

В другом письме Минфина России [6] обозначена возможность уменьшения налоговой базы за второй и последующие отчетные периоды на убыток, полученный в предыдущих налоговых периодах. При этом сумма убытка или его части, которая уменьшает налоговую базу таких отчетных периодов, отражается только по строке 110 листа 02 декларации [7].

Изложенное выше на основании налогового законодательства имеет свое отражение и в бухгалтерском учете следующими проводками:

– полученный от основной деятельности убыток – Дт 99/ «Бухгалтерская прибыль (убыток) до налогообложения» Кт 90 / «Прибыль/убыток от продаж»;

– сумма условного дохода [8] по налогу на прибыль организаций – Дт 68 Кт 99/ «Условный расход (доход) по налогу на прибыль»;

– вычитаемая временная разница [9] – Дт 09 «Отложенные налоговые активы» Кт 68;

– уменьшение отложенного налогового актива [10] – Дт 68 Кт 09 «Отложенные налоговые активы».

На основании вышеизложенного можно сделать следующие выводы:

– исходные данные, используемые для расчетов, могут привести к искажению полученных факторов, влияющих на устойчивость экономического роста;

– одно из возможных объяснений ошибок в проведении анализа связано с понятием налогового законодательства «перенос убытка на будущие периоды»;

– использование разных актов налогового законодательства при определении налоговой базы по налогу на прибыль организаций в конечном итоге может привести к отсутствию целесообразности проведения в организации экономического анализа.

Проверка соответствия темпов роста имущества организации, объема продаж и прибыли (2 этап):

ТП > ТВ > Твб> 100%,

где,

ТП – темп роста чистой прибыли;

ТВ – темп роста выручки от реализации продукции (работ, услуг);

Твб – темп роста капитала (имущества).

Из таблицы 4 видно, что «золотое правило эффективного бизнеса предприятия» не выполняется по всем исследуемым организациям.

Таблица 4

«Золотое правило эффективного бизнеса предприятия»

|

Организация |

Темп роста чистой прибыли (темпы прироста)

|

Темп роста выручки (темпы прироста)

|

Темп роста имущества (темпы прироста)

|

«Золотое правило эффективного бизнеса предприятия»

|

|

ООО «ТОП КНИГА» |

68% (-32)% |

119% (+19)% |

106% (+ 6)% |

68% < 119% >106% |

|

Если темпы прироста прибыли меньше темпов прироста активов и темпов прироста выручки, то в организации образуется убыток, который возникает из-за увеличения прочих расходов

|

(-32)%< 19%> 6% | |||

|

ОАО «Федеральная сетевая компания Единой энергетической системы» |

17% (-83)% |

124% (+ 24)% |

115% (+15)% |

17% < 124% > 115% |

|

Если темпы прироста прибыли меньше темпов прироста активов и темпов прироста выручки, то в организации образуется убыток, который возникает из-за увеличения прочих расходов

|

(-83)%< 24%>15% | |||

|

ОАО «Мурманское морское пароходство» |

(- 199) % (- 299)% |

89,5% (- 10,5)% |

91% ( - 9)% |

(-199)% < 89,5% < 91% |

|

Если темпы прироста выручки и прибыли меньше темпов прироста активов, то в отчетном периоде использование активов организации было менее эффективным, чем в предшествующем периоде

|

(-299)%< (-10,5)% < (-9)% | |||

Вывод

По результатам проведенного анализа можно сделать вывод о том, что все исследуемые организации «на пути» к последующему банкротству, а преднамеренное оно или нет, решать вам, уважаемые читатели.

[1]Д – дивиденды (если предприятие неакционерное, то это чистая прибыль, остающаяся в распоряжении собственников)

Источники:

2. Зимин Н.Е. Анализ и диагностика финансового состояния предприятий: Учебное пособие. – М.: ИКФ «ЭКМОС», 2004.

3. Проект методики анализа финансового положения заемщиков АКБ «Ланта-Банк» (ЗАО).

4. Письмо Минфина России от 23.10.2008 N 03-03-06/1/598

5. Письмо Минфина России от 19.04.2010 N 03-03-06/1/276

6. Письмо Минфина России от 10.11.2009 N 03-03-06/1/738

7. Письмо ФНС России от 27.07.2009

8. ПБУ18/02 п.20

9. ПБУ 18/02 п. п. 11, 14

10. ПБУ 18/02 п. 17

Страница обновлена: 09.12.2025 в 01:50:43

Download PDF | Downloads: 48

Calculation of the economic growth stability of the domestic large taxpayers and its factor analysis

Sycheva E.I., Popova S.E.Journal paper

Russian Journal of Entrepreneurship *

№ 22 / November, 2013

Abstract:

The paper deals with the issues related to the analysis of large taxpayers economic growth stability with account of the following factors influencing it: capital shares in the net income, return on sales, turnover rates of the organization property and financial leverage. It provides a substantiation of possible decrease in reliability of financial statements analysis in context of tax legislation in the events of losses carry-forward when determining the tax base of corporate profit tax.

Keywords: profit, financial management, dividends, cost efficiency, factor of sustainable economic growth, net income (loss), carry-forward of the loss into subsequent periods, notional income, time difference