Методика оптимального дивидендного решения

Скачать PDF | Загрузок: 19

Статья в журнале

Российское предпринимательство *

№ 22 (244), Ноябрь 2013

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Рассматривается методика оптимального дивидендного решения с имплементацией положения теории угождения и матрицы управления дивидендной политикой. Применение данной методики повысит прозрачность и эффективность дивидендной политики компании, а также позволит оптимизировать финансовые решения, связанные с ее реализацией.

Ключевые слова: менеджмент, управление предприятием, инвестиции, фондовый рынок, рыночная стоимость компании, методика, дивидендная политика, оптимальное дивидендное решение

Разработка дивидендной политики является одной из основных составляющих процесса распределения прибыли компании, а также финансового обеспечения ее деятельности. Уровень будущего развития компании, ее рыночной стоимости и инвестиционной привлекательности во многом зависит от нахождения оптимального соотношения между потребляемой и капитализируемой прибылью. Принимая во внимание тот факт, что выплата дивидендов уменьшает сумму прибыли, которая может быть инвестирована, дивидендная политика влияет на финансовое состояние компании.

Рассчитать и заплатить

Научных трудов по вопросам корпоративного управления, бухгалтерского и управленческого учета, проблематике функционирования фондового рынка опубликовано множество, однако имеется недостаток литературы по вопросам дивидендной политики и практического аспекта ее реализации на российском фондовом рынке. Это обусловлено необходимостью сбора, анализа данных, которые характеризуют состояние российского фондового рынка. С одной стороны, данные официальной статистики не всегда содержат в себе всю необходимую информацию, а некоторые показатели, характеризующие роль дивидендной политики на макро- и на микроуровне вообще не рассчитываются соответствующими государственными учреждениями [2]. С другой стороны, российский фондовый рынок находится в процессе динамичного развития, и, как следствие, опыт в формировании и реализации дивидендной политики российских компаний находится в процессе становления.

В связи с этим актуальными представляются вопросы формирования и реализации дивидендной политики российских компаний, а также повышения ее эффективности. Для этого мы предлагаем методику оптимального дивидендного решения с имплементацией положения теории угождения [3] и матрицы управления дивидендной политикой.

Методика дивидендных выплат представляет собой ряд последовательных действий, на основании которых менеджмент компании рассчитывает сумму дивидендов, подлежащих выплате. Цель методики заключается в разработке пошагового алгоритма определения суммы дивидендных выплат акционерам.

Методика состоит из следующих этапов:

– консолидация и подготовка информации;

– проверка соблюдения законодательных норм;

– расчет сумм дивидендных выплат по привилегированным акциям;

– расчет сумм дивидендных выплат по обыкновенным акциям;

– корректировка полученной суммы дивидендных выплат исходя из величины «дивидендной премии»;

– проверка оптимальности дивидендного решения на основе построения матрицы управления дивидендной политикой.

Консолидация и подготовка информации

На данном этапе используются два основных подхода:

– получение «первичных» данных от финансовых менеджеров относительно политики распределения средств компании;

– анализ «вторичных» данных, полученных на рынке ценных бумаг и финансовой отчетности, на основе которых рассчитываются показатели, характеризующие дивидендные решения.

Проверка соблюдения законодательных норм

На данном этапе рассчитывается величина чистых активов компании, которая затем сравнивается с размером уставного капитала компании. И только в случае превышения чистых активов суммы уставного капитала и резервного фонда компании производится дальнейший расчет для определения суммы выплачиваемых дивидендов. Кроме того, данный этап характеризуется необходимостью проверки выполнения требований законодательства по формированию резервного фонда компании.

Расчет сумм дивидендных выплат по привилегированным акциям

Дивиденды по привилегированным акциям устанавливаются в фиксированном размере на одну акцию при их выпуске. Акционерное общество не вправе отказать держателям привилегированных акций в выплате дивидендов при наличии прибыли, достаточной для такой выплаты. Если прибыли недостаточно или компания убыточна, то выплата дивидендов по акциям возможна только за счет и в пределах резервного фонда компании.

Расчет сумм дивидендных выплат по обыкновенным акциям

Расчет суммы дивидендов на обыкновенные акции российских компаний осуществляется на основе сравнения двух показателей: DIV1 и DIV2.

Механизм расчета показателя DIV1 приведен на рисунке 1.

Рис.1. Расчет показателя DIV1

Полученный показатель EBITDA’ подлежит корректировке на поправочный коэффициент k1.

DIV1 = EBITDA’× k1 , (1)

Величина данного коэффициента определяется советом директоров компании на основе результатов финансовой деятельности по итогам отчетного периода. Полученный показатель DIV1 сравнивается с величиной чистой прибыли компании. Если чистая прибыль меньше рассчитанного показателя, то DIV1 приравнивается к сумме чистой прибыли.

Для того чтобы рассчитать величину начисляемых дивидендов, проводится экспресс-анализ для определения рейтинга компании. По итогам проведенного экспресс-анализа финансового состояния в зависимости от отклонения от нормативного значения каждой из групп финансовых коэффициентов присваиваются баллы, которые используются для присвоения рейтинга компании в зависимости от полученных результатов Общая сумма баллов определяется как произведение балла соответствующего финансового показателя на его удельный вес. Приведенные критериальные значения показателей в таблице 1 являются обобщающими, поскольку не учитывают специфику отрасли функционирования анализируемой компании.

Таблица 1

Значения финансовых показателей для экспресс-анализа финансового состояния компании

|

Показатель

|

I группа

|

II группа

|

III группа

|

IV группа

|

|

(4 балла)

|

(3 балла)

|

(2 балла)

|

(1 балл)

| |

|

Показатели ликвидности

| ||||

|

Коэффициент абсолютной ликвидности

|

> 0.1

|

0.05–0.1

|

0.01–0.05

|

< 0.01

|

|

Коэффициент текущей ликвидности

|

> 2.00

|

1.20–2.00

|

1.00–1.20

|

< 1.00

|

|

Коэффициент срочной ликвидности

|

> 1.00

|

0.75–0.1

|

0.50–0.75

|

< 0.50

|

|

Показатели деловой активности

| ||||

|

Динамика дебиторской задолженности

|

< (-10%)

|

-10%–0%

|

0%–10%

|

> 10%

|

|

Динамика кредиторской задолженности

|

< (-10%)

|

-10%–0%

|

0%–10%

|

> 10%

|

|

Соотношение дебиторской и кредиторской задолженности

|

1.2–1.5

|

1.0–1.2

|

0.8 – 1.0

|

< 0.8

|

|

Показатели рентабельности

| ||||

|

Рентабельность собственного капитала

|

> 15%

|

5%–15%

|

0%–5%

|

< 0%

|

|

Рентабельность активов

|

> 5%

|

2%–5%

|

0% –2%

|

< 0%

|

|

Рентабельность продаж

|

> 3%

|

1.2%–3.0%

|

0%–1.2%

|

< 0%

|

|

Показатели финансовой устойчивости

| ||||

|

Коэффициент финансовой независимости

|

> 0.80

|

0.65–0.80

|

0.50–0.65

|

< 0.50

|

|

Коэффициент соотношения заемных и собственных средств

|

< 0,6

|

0.6–0.8

|

0.8–1.00

|

>1.00

|

В зависимости от полученного значенияDIV1 и рейтинга компании, рассчитывается показатель DIV1total.Если в результате проведенных расчетов, финансовое состояние компании признается критическим, то показатель DIV1total приравнивается к 0. Если же компания получает рейтинг «А» или «В+», то DIV1totalкорректируется на поправочный коэффициент. Для рейтинга «А» он составляет 0,6, для «В+» –0,3. В результате присвоения рейтинга «А+», DIV1totalприравнивается к рассчитанному ранее показателю DIV1.

Следующий шаг методики дивидендных выплат предполагает расчет показателя DIV2. Он представляет собой часть чистой прибыли, которая остается в распоряжении компании после начисления дивидендов по привилегированным акциям, а также обязательных отчислений в резервный фонд. Полученный показатель DIV2 сравнивается с DIV1 total и рассчитывается DIVfinal.

Если DIV1total < DIV2, то DIVfinal = DIV1total, в противном случае DIVfinal приравнивается значению DIV2.

Корректировка полученной суммы дивидендных выплат исходя из величины «дивидендной премии»

Для реализации данного этапа мы предлагаем применять методику дивидендных выплат, учитывающую основные положения теории угождения М. Бейкера и Дж. Веглера.

Полученное значение показателя DIVfinalсчитаем целесообразным корректировать исходя из отсутствия или наличия «дивидендной премии». Данная корректировка позволит менеджменту компании принимать дивидендные решения, учитывая особенности поведения инвесторов.

Если, например, в результате проведенных расчетов было выявлено, что инвесторы готовы платить за акции цену, превышающую их фундаментальную стоимость на 10%, то показатель DIVfinalкорректируется на 1,1. Если же на рынке возникает «дивидендный дисконт» в цене акции, то показатель DIVfinal либо корректируется на процент дисконта, либо остается без изменений. Это определяется советом директоров в зависимости от наличия возможных направлений использования чистой прибыли.

Для получения более целостной картины и принятия взвешенного решения о выплате дивидендов, считаем целесообразным рассчитывать для российских компаний два показателя дивидендной премии:

– первый показатель характеризует отношение инвесторов и их спрос на дивиденды в целом на российском рынке;

– второй показатель характеризует спрос инвесторов на дивиденды отрасли, в которой функционирует компания.

При этом приоритетным будет считаться величина отраслевого показателя, поскольку он в большей степени учитывает особенности и специфику условий, в которых осуществляют свою деятельность российские компании.

Проверка оптимальности дивидендного решения на основе построения матрицы управления дивидендной политикой

Чтобы оценить эффективность принятого дивидендного решения, воспользуемся матрицей управления дивидендной политикой компании. Используя идею построения матрицы управления [1], мы уточняем ее параметры с учетом этапа предлагаемой методики по корректировке дивидендных выплат на основе теории угождения (этап № 5). Таким образом, нами были выбраны следующие финансовые показатели в качестве основных параметров:

– коэффициент дивидендного выхода (Dividend Payout Ratio);

– коэффициент прироста показателя экономической добавленной стоимости (EVA);

– коэффициент прироста рыночной стоимости акции (P);

Коэффициент дивидендных выплат отражает вклад менеджмента компании в благосостояние акционеров, его способность и готовность обеспечивать ожидаемую доходность акционеров. Для практической реализации формулы предлагаются три интервала значений показателя.

Показатель экономической добавленной стоимости – один из наиболее популярных стратегических финансовых показателей, который отражает эффективность создания стоимости компании в процессе реализации финансовой стратегии и тактики; перспективы функционирования бизнеса на рынке. Коэффициент прироста показателя EVA для построения матрицы управления дивидендной политикой рассчитывается по формуле:

KEVA =(EVA1- EVA0 )/ EVA0(2)

где KEVA – коэффициент прироста показателя экономической добавленной стоимости, %;

EVA1 – показатель экономической добавленной стоимости после выплаты дивидендов;

EVA0 – показатель экономической добавленной стоимости до выплаты дивидендов.

В концепции финансовой матрицы именно динамика показателя EVA является индикатором эффективности проводимой дивидендной политики для менеджмента компании. Значения показателя KEVAтакже сгруппированы в три интервала.

Рыночная стоимость акции определяется спросом и предложением, т.е. соглашением между продавцом и покупателем акции. Коэффициент прироста рыночной стоимости акции компании рассчитывается по следующей формуле:

KP =(P1- P0 )/ P0 (3)

где KP – коэффициент прироста рыночной стоимости акции, %;

Р1 – рыночная стоимость акции после выплаты дивидендов;

Р0 – показатель экономической добавленной стоимости до выплаты дивидендов;

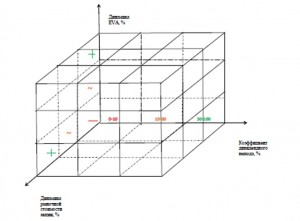

Матрица управления дивидендной политикой является трехмерной финансовой матрицей, состоящей из 27 квадрантов (рис. 2).

Рис. 2. Матрица управления дивидендной политикой компании

В матрице выделяются три зоны, разграниченные по вертикали матрицы. Разграничение проводится по значению прироста показателя экономической добавленной стоимости, который является центральным параметром.

1) Зона неудач – красная зона, основание матрицы.

2) Нейтральная зона – желтая зона, средняя часть матрицы.

3) Зона прибылей – зеленая зона, вершина матрицы.

Каждая из зон содержит по девять квадрантов, которые имеют индивидуальные характеристики. Квадранты матрицы располагаются на осях коэффициентов прироста показателя EVA, коэффициента дивидендного выхода и коэффициента прироста рыночной стоимости акции. Если, например, компания имеет значение коэффициента дивидендного выхода в размере 35%, была выявлена положительная динамика показателя EVA и рыночной стоимости акции, то компания может быть идентифицирована в квадранте матрицы с координатами (3;3;3). Таким образом, матрица позволяет оценить эффективность принятых дивидендных решений, повысить прозрачность проводимой дивидендной политики. Она может быть успешно применена при формировании и реализации финансовой политики компании.

Вывод

Предложенная методика способствует совершенствованию дивидендной политики российских компаний, а также оптимизации финансовых решений, связанных с ее реализацией.

Источники:

2. Каменева Е.А. Методология и стратегия финансового обеспечения развития жилищно-коммунального хозяйства России: Диссертация на соискание ученой степени доктора экономических наук / Саратовский государственный социально-экономический университет. – Саратов, 2009.

3. Baker M., Wurgler J. 2004a. A Catering Theory of Dividends // Journal of Finance 59:3.

Страница обновлена: 22.11.2025 в 15:46:02

Download PDF | Downloads: 19

Methods of optimal dividend solution

Sibova N.M.Journal paper

Russian Journal of Entrepreneurship *

№ 22 / November, 2013

Abstract:

The article deals with methods of optimal dividend solution with the implementation of the pleasing theory provision and dividend policy management matrix. Application of these methods will increase the transparency and efficiency of the company’s dividend policy, and will optimize financial solutions related to its implementation.

Keywords: investment, management, enterprise management, stock market, methods, dividend policy, optimal dividend solutions, market value of a company