Инновационная модель государственно-частного партнерства в привлечении финансирования в реальный сектор и ее значение в повышении финансовой устойчивости экономики региона

Скачать PDF | Загрузок: 17

Статья в журнале

Российское предпринимательство *

№ 4-1 (132), Апрель 2009

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Автором предложена новая форма организации государственно-частного партнерства, обеспечивающая привлечение долгосрочных инвестиций в реальный сектор экономики и реализацию стратегии развития региона до 2020 года на примере Тюменской области.

Ключевые слова: инвесторы, государственно-частное партнерство, финансовый кризис, фондовый рынок, риски, реальный сектор экономики, государственные корпорации, долгосрочные инвестиции, инновационная модель, стратегия развития до 2020 года, кредитно-финансовые учреждения

Стратегический вектор развития Тюменской области до 2020 г. в качестве одного из приоритетных направлений интенсификации роста включает углубление специализации экономики. Это предполагает диверсификацию ее структуры и снижение зависимости от нефтегазового сектора. Стратегия подразумевает создание кластеров в лесопромышленном комплексе (ЛПК), АПК, пищевой промышленности, строительстве.

Анализ текущего состояния развития четырх перспективных отраслей показывает наличие в них множества проблем, существенно сдерживающих темпы формирования кластеров. Десятая часть основных фондов полностью изношена и требует замены. При сохранении имеющихся темпов развития отраслей до 2020 г. прирост основных фондов не превысит 30 млрд руб. (или 43%).

Инвестиционные возможности и ограничения

При реализации любого из имеющихся вариантов развития экономики России (инерционный, энергосырьевой, инновационный) увеличение ВВП к 2020 г. составит от 160% до 600%. Однако сложившаяся динамика роста отраслей Тюменского региона не позволит обеспечить межрегиональную конкурентоспособность и рентабельность данных видов производств.

В связи с этим необходимо оценить потенциальные возможности и эффективность применения различных инструментов аккумуляции и перераспределения капитала между отраслями и секторами экономики.

Имеющиеся в настоящее время источники привлечения инвестиций имеют ряд ограничений:

– прямое привлечение средств населения в перспективные отрасли (то есть в виде займов, взносов в уставный капитал и пр.) практически невозможно, в связи с наличием в отраслях высоких рисков;

– последствия кризиса предопределили неэффективность привлечения «дешевого» и «длинного» иностранного капитала в российскую экономику;

– потенциал фондовых рынков как инструментов привлечения инвестиционных ресурсов в экономику перспективных отраслей также имеет высокую зависимость от состояния мировой экономики.

Внедрение модели

Наиболее реальными источниками инвестиций являются средства, перераспределенные между госкорпорациями и госфондами. Привлечение долгосрочных ресурсов российских инвесторов минимизирует участие высокорискованного иностранного капитала. Это окажет существенное влияние на повышение финансовой устойчивости экономики Тюменской области.

Внедрение инновационной модели в экономику Тюменской области позволит:

– обеспечить возможность привлечения долгосрочных инвестиций в формирование базы для создания кластеров;

– использовать краткосрочные финансовые ресурсы в долгосрочном кредитовании;

– повысить привлекательность кредитования банками реального сектора экономики, заключающуюся в наличии гарантий обеспечения рентабельности и получения прибыли от данного вида операций;

– сохранить ликвидность российской банковской системы в условиях дефицита «длинных» денежных ресурсов;

– использовать бюджетные средства в кредитовании реального сектора без создания государственной специализированной финансовой организации;

– реализовать стратегические инициативы Тюменской области по формированию полноценных кластеров в сфере АПК, ЛПК, пищевой промышленности и строительства, ключевые положения инновационной политики региона;

– диверсифицировать экономику области, уменьшив тем самым отраслевую зависимость от базового сектора;

– использовать дополнительные негосударственные инвестиционные ресурсы, тем самым в значительной степени оптимизировав финансовый потенциал Тюменской области.

Предложенный механизм представлен в виде инновационной модели, предполагающей последовательное проведение 2-х этапов организации финансирования инвестиционных процессов.

Запуск механизма

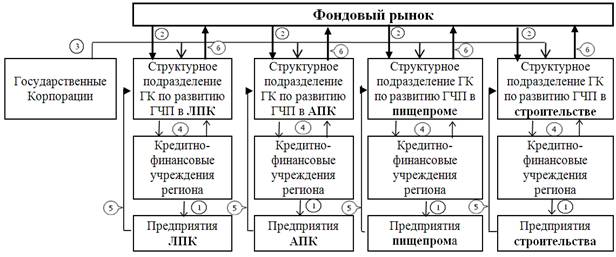

На первом этапе (рис. 1) предполагается создание специальных организаций, обеспечивающих запуск функционирования инновационного механизма долгосрочного финансирования предприятий и организаций.

Рис. 1. Этап 1. Схема взаимодействия государства и кредитных учреждений по развитию приоритетных отраслей экономики Тюменской области.

Государство, в лице и за счет средств государственных корпораций (ГК), создает структурные подразделения по развитию государственно-частного партнерства (ГЧП). Основным направлением их деятельности должно являться обеспечение ликвидности кредитно-финансовых учреждений, предоставляющих долгосрочные кредиты отраслевым предприятиям (1).

Кредитно-финансовые учреждения предоставляют в установленном порядке долгосрочные кредиты предприятиям реального сектора. Источники формирования данных кредитов могут быть собственные и привлеченные средства кредитных организаций (2).

Обеспечение ликвидности банков – участников реализации программы будет происходить путем покупки прав требований по кредитам, предоставленным предприятиям кредитными организациями. Допустима также покупка закладных, оформленных по предоставленным предприятиям кредитам (3).

При реализации первого этапа инновационного развития механизма ГЧП неизбежно наступит ситуация, при которой наращивание объемов кредитования и ускорение развития отраслей остановятся. Причиной этому послужит ограниченность финансовых ресурсов структурных подразделений ГК.

При реализации данной модели на практике объем кредитования реального сектора экономики не будет превышать совокупного объема уставного капитала созданных государством структурных подразделений ГК. Наличие просроченной задолженности в дальнейшем будет снижать эффективность данной модели, уменьшая предельную величину объемов факторинговых операций [1].

Еще одна госкорпорация

С целью обеспечения роста объемов долгосрочного кредитования предприятий необходимо начать реализацию второго этапа инновационной модели. Он связан с организацией привлечения частных инвестиций для финансирования отраслей. Данный этап (рис. 2), по сути, является продолжением функционирования первого. Однако здесь принципиально меняется схема привлечения финансирования инвестиций.

Основным источником долгосрочных ресурсов при реализации 2-го этапа становятся средства частных инвесторов, привлекаемых через инструменты фондовых рынков.

Структурные подразделения ГК в целях привлечения частного капитала в реализацию проектов инвестирования организуют выпуск облигационных займов, и обеспечивают, тем самым, привлечение средств хозяйствующих субъектов – инвесторов (2).

Рис. 2. Этап 2. Схема привлечения частных инвесторов в реализацию проектов развития перспективных отраслей Тюменской области.

Для минимизации рисков невозврата средств по данным облигациям, а также с целью повышения интереса инвесторов, государство предоставляет гарантии на выпущенные структурным подразделением облигации (3).

На привлеченные подразделениями ГК средства от размещения облигаций выкупаются требования у кредитных учреждений по обязательствам предприятий – заемщиков. Выкуп требований может осуществляться подразделением как путем переуступки (факторинг) так и путем покупки закладной, оформленной по кредитному договору (4).

После погашения обязательства заемщика (5), подразделение ГК погашает свое обязательство перед инвестором – держателем облигации ГК (6).

Необходимо отметить, что интерес потенциальных инвесторов к облигациям госкорпораций можно прогнозировать на высоком уровне. С позиции рискованности вложений в финансовые инструменты, особенно в период кризиса, выгоднее вкладываться в госкорпорации, чем в частные структуры.

[1] Факторинговые операции — способ финансирования торговых операций на основе факторинга, предварительной оплаты счетов банками-комиссионерами, представляющий собой своеобразную форму кредитования торгового капитала — прим. ред.

Страница обновлена: 14.11.2025 в 16:43:39

Download PDF | Downloads: 17

Innovative model of public-private partnerships to attract funding to the real sector and its importance in enhancing the financial sustainability of the region»s economy

Smirnov A.V.Journal paper

Russian Journal of Entrepreneurship *

№ 4-1 / April, 2009

Abstract:

The author offers a new form of state-private partnership that provides long-term investment in the real sector of the economy and the implementation of the strategy development of the region until 2020, on the example of the Tyumen region.