Основы актуарных расчетов в страховании

Статья в журнале

Российское предпринимательство *

№ 6 (18), Июнь 2001

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

(Продолжение. Начало в №№ 10-12/2000, №№1-4, 5/2001)

Сущность и задачи построения страховых тарифов.

Актуарные расчеты – это расчеты тарифов по любому виду страхования. Актуарные расчеты представляют собой систему математических и статистических методов, с помощью которых производится исчисление страховых тарифов. В основе таких расчетов лежит страховой тариф.

Ключевые слова: страхование, актуарные расчеты, страховые тарифы

Актуарные расчеты – это расчеты тарифов по любому виду страхования. Актуарные расчеты представляют собой систему математических и статистических методов, с помощью которых производится исчисление страховых тарифов. В основе таких расчетов лежит страховой тариф.

Основными задачами актуарных расчетов являются:

Определение расходов, необходимых на страхование конкретного объекта, называется страховой (актуарной) калькуляцией.

Роль актуарной калькуляции:

Актуарные расчеты принято классифицировать по следующим признакам: отраслям страхования, времени составления, уровню иерархии.

Классификация актуарных расчетов

по видам страхования

по времени составления:

отчетные (последующие) составляются обычно

по уже совершенным операциям страховщика;

плановые составляются только в том случае,

когда предполагается введение нового вида

страхования, по которому отсутствуют достоверные

наблюдения рисков

по иерархическому признаку:

общие (для всей страны);

зональные(для определенного региона);

территориальные (для отдельного района)

В практике актуарных расчетов широко используется страховая статистика, которая представляет собой систематизированное изучение и обобщение наиболее массовых и типичных страховых операций, стоимостных показателей, характеризующих страховое дело.

При этом – чем больше число объектов наблюдения, тем точнее оценка вероятности наступления того или иного случая.

Тарифная ставка

Тарифная ставка (страховой тариф) – это цена страхового риска и других расходов по ведению страхового дела. Определяется с помощью актуарных расчетов.

Совокупность тарифных ставок называется тарифом.

Тарифное руководство – сборник тарифов и указания по их применению.

Тарифная ставка, по которой заключается договор страхования, называется брутто-ставкой.

Брутто-ставка = нетто-ставка + нагрузка.

Нетто-ставка выражает цену страхового риска: пожара, землетрясения, взрыва и так далее В основе построения нетто-ставки лежит вероятность наступления страхового случая.Нагрузка покрывает расходы страховщика по организации и проведению страхового дела.

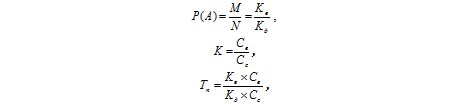

Вероятностью события А – Р(А) – называется отношение числа благоприятных для него случаев М к общему числу всех равновозможных случаев N: ![]()

Например, возьмем 100 застрахованных объектов. Статистика показывает, что ежегодно 3 из них подвергаются страховому случаю. Вероятность того, что с любым из этих 100 объектов произойдет реализация риска, равна 0,03 или 3 %.

Как определить нетто-ставку? Если бы каждый из этих объектов был застрахован на 200 руб., то ежегодные выплаты составили бы 0,03х100х200 = 600 руб. Каждый страхователь должен заплатить 600 руб./100 чел. = 6 руб. – нетто-ставка по данному виду страхования в рамках данной страховой совокупности или 3 руб. со 100 руб. страховой суммы.

Однако на практике нетто-ставка корректируется на коэффициент, определяемый отношением средней выплаты к средней страховой сумме на один договор:

Tn = P(A)хKх100 (2)

где Tn – тарифная нетто-ставка;

А – страховой случай;

Р(А) – вероятность страхового случая;

К – коэффициент отношения средней выплаты к средней страховой сумме на один договор.

Представим формулу (2) в развернутом виде:  где Кв – количество выплат за год;

где Кв – количество выплат за год;

Кд – количество заключенных договоров в данном году;

Св – средняя выплата за один договор;

Сс –средняя страховая сумма на один договор.

или ![]()

где В – общая сумма выплат страхового возмещения;

С – общая страховая сумма застрахованных объектов.

Формула (3) есть показатель убыточности со 100 руб. страховой суммы.

Брутто-ставка со 100 руб. страховой суммы определяется прибавлением нагрузки к нетто-ставке:

Tb = Tn + Fabc, (4)

где Fabc – нагрузка.

Расходы на ведение дела обычно рассчитываются на 100 руб. страховой суммы (аналогично нетто-ставке). Остальные надбавки устанавливаются в процентах к брутто-ставке.

Поэтому на практике брутто-ставка рассчитывается по формуле: ![]()

где Тв – брутто-ставка;

Fa– статьи нагрузки, указываемые в тарифе в натуральном исчислении (постоянные расходы на ведение дела);

Fpr– доля статей нагрузки, закладываемых в процентах к брутто-ставке (переменные расходы на ведение дела).

Расчет нагрузки.

Главная статья расходов – расходы на ведение дела – связана с заключением и обслуживанием договора страхования.

Эти расходы классифицируются по группировкам: постоянные и переменные; зависимые и независимые; общие и частные.

При составлении страхового тарифа следует учитывать и расходы на содержание страхового общества:

1) организационные – связаны с учреждением страхового общества;

2) аквизиционные – производственные расходы, связанные с привлечением новых страхователей и заключением новых страховых договоров при посредничестве страховых агентов;

3) инкассационные – связаны с обслуживанием налично-денежного поступления страховых платежей (книги, ведомости, справки, бланки);

4) ликвидационные – по ликвидации ущерба, причиненного страховым случаем: оплата труда ликвидаторам (ликвидация ущерба), судебные издержки, почтово-телеграфные расходы и расходы по выплате страхового возмещения;

5) управленческие – общие расходы управления и расходы по управлению имуществом.

Показатели страховой статистики.

Страховая статистика представляет собой систематизированное изучение и обобщение массовых и типичных страховых операций на основе выработанных статистической наукой методов обработки обобщенных натуральных и стоимостных показателей, характеризующих страховое дело.

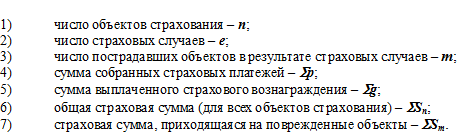

Статистическое наблюдение в страховом деле ведется по следующим основным признакам:

- время и место наступления ущерба;

- причина;

- страховое обеспечение;

- расходы на ликвидацию ущерба;

- страховая сумма и страховая стоимость;

- рисковая группа объекта страхования;

- распространяемость ущерба на другие объекты;

- результаты проведения предупредительных мероприятий и др.

Страховую статистику (применительно к имущественному страхованию) можно свести к анализу следующих показателей:

Эти показатели в основном можно перенести и на другие виды страхования.

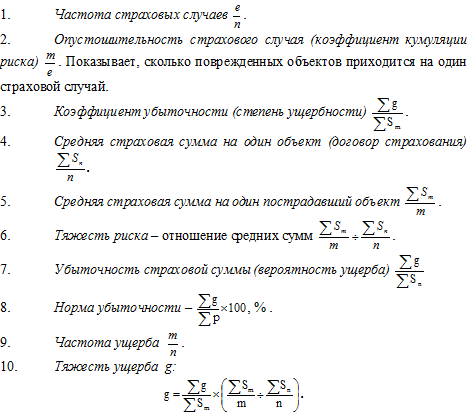

Расчетные показатели страховой статистики.

Виды страховых премий.

1. По предназначению:

- рисковая премия – чистая нетто-премия;

- сберегательный (накопительный) взнос – присутствует в договорах страхования жизни. Предназначен для покрытия платежей страхователя при истечении срока страхования;

- нетто-премия – в имущественном страховании – рисковая премия плюс гарантийная (стабилизационная) надбавка; в личном страховании – рисковая премия плюс накопительный взнос;

- достаточный взнос – нетто-премия плюс нагрузка;

- брутто-премия (тарифная ставка страховщика) – достаточный взнос плюс надбавки на покрытие расходов на предупредительные мероприятия, рекламу, покрытие убыточных видов страхования и т.п.;

- постоянные (фиксированные взносы).

- текущий взнос;

- годичный взнос (премия);

- рассроченный (ежемесячный, квартальный, полугодовой).

4. По времени уплаты:

- авансовые платежи (равны единовременному взносу);

- предварительная премия (при наступлении страхового случая страхователь или наследники получают страховую сумму и страховые взносы, по которым не наступил срок уплаты).

5. По отражению страховых взносов в балансе страхового общества:

- переходящие платежи – часть страховой премии переходит на следующий календарный год;

- результативная премия – годовая нетто-премия минус переходящие платежи;

- эффективная премия – результативная премия плюс переходные платежи (как правило, совпадает с нетто-премией);

- цильмеровская (резервная) премия – нетто-премия плюс расходы по заключению договоров данного вида;

- перестраховочная премия – страховщик передает перестраховщику.

6. По величине:

- необходимая – должна позволить страховщику произвести выплаты страховых сумм и возмещений;

- справедливая – эквивалентность обязательств сторон при страховании;

- конкурентная – уменьшение в целях борьбы с конкурентами.

7. По способу исчисления:

- степенная – когда во внимание принимается величина риска объекта (дата постройки объекта, местоположение, функциональное назначение и т.д.);

- индивидуальная – премия для уникальных объектов.

Кроме того, различают основную и добавочную премию (скидки и надбавки).

Страница обновлена: 22.01.2024 в 19:34:00

Osnovy aktuarnyh raschetov v strakhovanii

Skrypnikova M.N.Journal paper