Формирование российского рынка фруктов и орехов в условиях экономических санкций

Резго Г.Я.1, Аверьянова С.Е.1

1 Российская таможенная академия, ,

Скачать PDF | Загрузок: 45 | Цитирований: 7

Статья в журнале

Торгово-экономический журнал *

Том 4, Номер 1 (Январь-Март 2017)

* Этот журнал не выпускается в Первом экономическом издательстве

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=29714911

Цитирований: 7 по состоянию на 05.09.2022

Аннотация:

В статье рассматриваются состояние российского рынка фруктов и орехов, в условиях международных экономических санкций, введенных в отношении России некоторыми зарубежными странами и ответных мер, введенных президентом России в форме эмбарго на поставку продовольствия из этих стран. Предлагаются меры по насыщению рынка продовольствия России фруктами и орехами.

Ключевые слова: продовольственный рынок, импортозамещение, экономические санкции, продовольственное эмбарго, фрукты, орехи

В последние годы экономика РФ испытывает колоссальное международное давление. Практические меры, применяемые зарубежными странами, в частности США и ЕС, к России, выражаются в различного рода санкциях и ответных мерах российского руководства.

Ответные действия России во многом основываются на продовольственном эмбарго – запрете ввоза в Россию «отдельных видов» сельскохозяйственной продукции, сырья и продовольствия государствами, вводившими экономические санкции в отношении российских юридических и физических лиц в 2014–2015 гг. [2].

В сложившейся ситуации одним из наиболее серьезно пострадавших стал сегмент фруктов и орехов. Российский фруктовый рынок большей частью состоит из импортной продукции, несмотря на то что объемы валового сбора собственной продукции достаточно внушительные. Фруктовая отрасль России имеет ряд особенностей: во-первых, около 40–50% в валовом сборе плодов занимают яблоки, во-вторых, значительная часть собранных фруктов из-за отсутствия условий для их хранения отправляется на производство соков, нектаров и пюре [1].

Таким образом, российский рынок фруктов является импортозависимым.

Рассматривая динамику импорта фруктов и орехов в России за период с 2013 по 2016 годы, можно заметить (рис. 1), что за последние три года импорт фруктов и орехов (без учета стран Таможенного союза) снизился на 31%.

Рисунок 1. Динамика импорта фруктов и орехов

за 2013 г. – февраль 2016 г., тыс. т

Источник: [1]

Безусловно, главным фактором сокращения объемов импорта фруктов и орехов в страну являются меры, введенные государством в ответ на антироссийские санкции.

В 2013 году на долю стран Европейского союза приходилась четверть объемов импорта рассматриваемой продукции в натуральном выражении. В 2014 году доля этих стран в импорте сократилась до 18,4%, а в 2015-м она составляла уже менее 0,01% [2].

В структуре импорта свежих фруктов наибольший объем ввоза приходится на цитрусовые, бананы и яблоки.

Крупнейшими поставщиками цитрусовых в Россию выступают три страны – Турция, Египет и Марокко, на долю которых в 2015 году пришлось 65% импорта этой продукции в натуральном выражении.

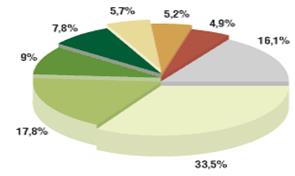

Лидером по поставкам в Россию этой продукции в 2015 году стала Турция – поставки из этой страны относительно 2014 года выросли на 3,4%. Однако в январе – феврале 2016 года импорт цитрусовых из Турции снизился на 75,6% по сравнению с аналогичным периодом 2015 года, или в натуральном выражении снижение составило со 138,7 тысяч тонн до 33,8 тысяч тонн. При этом увеличились поставки египетской, марокканской и китайской продукции. В 2016 году основным поставщиком цитрусовых стал Египет. Из Египта идет больше половины импорта цитрусовых в Россию. Доля Арабской Республики в общем объеме импорта цитрусовых в Россию, как видно из табл. 1 и рис. 2, составляет 27%, значительно превышая другие страны-конкуренты, доля импорта продукции которых составляет: Марокко – 18,5%, Пакистан – 16,7% и Турция – 11,9%.

Таблица 1

Доля объема импорта цитрусовых в 2015‑2016 гг.

в разрезе стран-импортеров, %

|

Страна

|

Годы

|

% изменения объемов импорта

| |

|

2015

|

2016

| ||

|

Турция

|

35,5

|

11,9

|

–23,6

|

|

Египет

|

16,2

|

27,0

|

+10,8

|

|

Марокко

|

13,2

|

18,5

|

+5,3

|

|

Пакистан

|

6,7

|

16,7

|

+10,0

|

|

Другие

страны

|

28,4

|

25,9

|

–2,5

|

Рисунок 2. Доля объема импорта цитрусовых из стран-импортеров

в 2015–2016 гг.

Источник: [6] (Sirotov, Fedyushin, 2015)

Следует отметить, что основным объектом импорта являются апельсины. Так, в Россию в период с января по июнь 2016 г. было ввезено из Египта 250 тыс. тонн, или 91% из 275,4 тыс. т импортированных за этот период цитрусовых плодов. Именно египетские цитрусовые заменили на российских прилавках продукцию из Евросоюза после введения продовольственного эмбарго летом 2014 года, а позднее и аналогичную продукцию из Турции, сельскохозяйственный импорт из которой также подвергся санкциям со стороны Москвы после обострения отношений в декабре 2015 года. По итогам прошлого года Россия импортировала 288,5 тыс. т цитрусовых из Египта на сумму 153,27 млн долл. [13].

В 2016 году Египет существенно нарастил поставки цитрусовых в Россию. С начала года египетские поставки цитрусовых в Россию составили 266 тыс. т на сумму 136,7 млн долл. Объем импорта всех цитрусовых плодов увеличился в первом полугодии по апельсинам на 24,3% (до 250,5 тыс. т), мандаринам – в полтора раза (до 8,2 тыс. т), лимонам – более чем в семь раз (до 3,6 тыс. т) [13].

Определенные колебания в доле импорта отмечались и по другим плодовым культурам. Так, импорт свежих бананов в РФ в 2015 году составил 1,2 млн тонн, что на 3,7% ниже, чем в 2014-м. Однако за два месяца 2016 года рост в данном сегменте достиг 45,7%. Безусловным лидером в импорте бананов выступает Эквадор – его доля в 2015 году составила 98,6% [6] (Sirotov, Fedyushin, 2015).

Эквадор в 2016 году продемонстрировал заметную динамику в росте поставок бананов в Россию – на 7%, или около 1,4 млн тонн.

По информации Федеральной службы государственной статистики, импорт в Россию бананов из Эквадора в 2016 году составил 1,332 млн тонн, или 98% от общего объема ввоза бананов в страну. При этом общий импорт бананов в Россию в 2016 году вырос на 10,5%, то есть до 1,356 млн тонн по сравнению с 2015 годом [9].

Бананы стали относительно дешевыми фруктами на российском рынке и потеснили в потребительской корзине россиян яблоки, которые значительно подорожали в связи с введенными контрсанкциями.

Анализируя рынок яблок, можно увидеть, что поставки данного вида продукции в 2013 году составляли 21,3% от общего объема ввоза свежих и сушеных фруктов. В 2015 году эта доля снизилась до 11,3%.

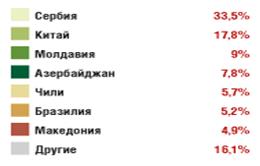

Главным поставщиком свежих яблок в Россию до введения ответных санкций выступала Польша – в 2013 году на ее долю приходилось 55% импорта. На втором месте располагалась Молдавия с долей в 14,1%, а замыкал тройку Китай с долей 8,6%. В 2015 году лидерство в импорте свежих яблок перешло Сербии, поставки из этой страны выросли за три года в 2,3 раза (рис. 3).

Рисунок 3. Доля

объема импорта яблок из стран-импортеров в 2015 году

Рисунок 3. Доля

объема импорта яблок из стран-импортеров в 2015 году

Источник: [6] (Sirotov, Fedyushin, 2015)

При этом в целом объем поставок свежих яблок в 2015 году уменьшился и составил 467,5 тысяч тонн против 1284,6 тысяч тонн в 2013 г. По итогам двух месяцев 2016 года продукция из Сербии осталась на позициях лидера, а поставки из этой страны выросли к аналогичному периоду 2015 года на 37%. Одновременно выявлена динамика роста импорта китайской продукции, и он составил 60%. Вместе с этим необходимо отметить, что в целом импорт яблок в нашу страну в 2016 году сократился на 24%, или на 215 тыс. тонн [5].

В целом на десятку крупнейших стран-поставщиков свежих фруктов в Россию в 2015 году (табл. 2) пришлось 87% импорта (без учета стран Таможенного союза).

Таблица 2

Топ-10 стран-поставщиков фруктов в 2013 и 2015 годах

|

Топ–10 стран, 2013 г.

|

Доли импорта, 2013 г., %

|

Топ-10 стран, 2015 г.

|

Доли импорта, 2015 г., %

|

|

Эквадор

|

21

|

Эквадор

|

29

|

|

Польша

|

13

|

Турция

|

20

|

|

Турция

|

12

|

Китай

|

7

|

|

Китай

|

5

|

Египет

|

6

|

|

Испания

|

4

|

Марокко

|

5

|

|

Египет

|

4

|

Сербия

|

5

|

|

Марокко

|

4

|

Южная Африка

|

5

|

|

Южная Африка

|

4

|

Аргентина

|

4

|

|

Молдавия

|

4

|

Азербайджан

|

4

|

|

Аргентина

|

4

|

Пакистан

|

2

|

|

Другие

|

24

|

Другие

|

13

|

Рассматривая поставки фруктов из стран Таможенного союза, можно констатировать, что в 2015 году импорт свежих и сушеных фруктов из этих стран составил 832,4 тысячи тонн, причем, 96,8% всего объема пришлось на поставки из Белоруссии. При этом основу импорта составили свежие яблоки.

Другим объектом импорта продовольственного рынка России, подвергшимся наибольшим изменениям из-за санкций, введенных зарубежными странами, и контрсанкций, введенных Россией, стал рынок орехов.

В 2015 году импорт орехов в РФ (без учета поставок из стран Таможенного союза) составил 134,2 тысячи тонн (табл. 3).

Таблица 3

Объемы импорта разных видов орехов по годам, т

|

Виды орехов

|

2013 г.

|

2014 г.

|

2015 г.

|

Январь – февраль 2015 г.

|

Январь – февраль 2016 г.

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

Арахис

|

89886

|

99344

|

102417

|

14663

|

12173

|

|

Кокос

|

14463

|

14179

|

12012

|

1837

|

1664

|

|

Лесные орехи

|

9131

|

11473

|

7417

|

992

|

1017

|

|

Миндаль

|

24512

|

11576

|

4348

|

385

|

281

|

|

Кешью

|

9897

|

9171

|

4283

|

1515

|

549

|

|

Фисташки

|

12596

|

6713

|

2171

|

455

|

424

|

|

Грецкие орехи

|

2472

|

882

|

703

|

90

|

123

|

|

Бразильские орехи

|

819

|

476

|

456

|

54

|

48

|

|

Каштаны

|

159

|

332

|

375

|

81

|

66

|

|

Пекан

|

168

|

195

|

76

|

18

|

0

|

|

Орехи макадамии

|

34

|

37

|

7

|

0

|

0

|

|

Орехи кола

|

0

|

0

|

1

|

0

|

0

|

|

Кедровые орехи

|

365

|

12

|

0

|

0

|

0

|

|

Другие

|

1

|

0

|

0

|

0

|

0

|

|

Всего

|

164503

|

154393

|

134267

|

20089

|

16346

|

Как видно из представленных данных, тенденция в снижении объемов поставок орехов по большинству позиций отмечается уже в 2014 году и постепенно усиливается.

Относительно 2014 года объемы импорта снизились на 13%. При этом за январь – февраль 2016 года сокращение показателей составило 18,6%. Что касается импорта орехов из стран Таможенного союза, то он был незначительным на фоне общих объемов ввоза этой продукции из других стран.

Анализируя рынок России по видам орехов, стоит отметить, что основу ввоза орехов составляет арахис, поставки которого на фоне снижения импорта остальных видов орехов в 2015 году выросли на 3,1%, составив 76,3% импорта в натуральном выражении.

Основным поставщиком по итогам 2015 года выступила Аргентина, на долю которой пришлось 57,5% импорта (табл. 4).

Таблица 4

Топ-10 стран – поставщиков орехов в 2013 и 2015 годах

|

Топ–10 стран, 2013 г.

|

Доли импорта, 2013 г., %

|

Топ-10 стран, 2015 г.

|

Доли импорта, 2015 г., %

|

|

США

|

30

|

Аргентина

|

57,5

|

|

Аргентина

|

28

|

Бразилия

|

20

|

|

Бразилия

|

6

|

Индия

|

5

|

|

Вьетнам

|

6

|

Филиппины

|

3

|

|

Никарагуа

|

4

|

Индонезия

|

2,5

|

|

Иран

|

4

|

Китай

|

2

|

|

Китай

|

4

|

Вьетнам

|

1,5

|

|

Филиппины

|

4

|

Никарагуа

|

1,5

|

|

Индонезия

|

4

|

Азербайджан

|

1

|

|

Турция

|

3

|

Турция

|

1

|

|

Другие

|

7

|

Другие

|

5

|

Второе место заняла Бразилия с долей в 20%. По сравнению с 2014 годом импорт арахиса из данных стран вырос, соответственно, на 65% и 92%.

Помимо арахиса среди основных видов орехов, ввезенных в РФ в 2015 году, – кокос и фундук. Основным поставщиком кокосовых орехов в Россию в 2015 году выступили Филиппины, импорт из этой страны вырос к 2014 году на 3% [1].

Наибольшее сокращение поставок наблюдалось в сегментах миндаля и фисташек. В 2013 и 2014 годах крупнейшим поставщиком миндаля в страну выступали США. Уход США из поставщиков миндаля в 2015 году был частично компенсирован поставками из Чили [3].

Импорт фисташек в 2015 году составил 2,17 тысячи тонн против 12,6 тысячи тонн в 2013-м. В этом сегменте основными поставщиками выступают Иран и США. После введения санкций Иран остался практически единственным поставщиком в данном сегменте – его доля в 2015 году достигла 93,7%, остальной незначительный объем заняла китайская продукция [8].

Рассматривая объемы импорта орехов в ассортиментном разрезе за 2015–2016 годы (табл. 5), можно отметить, что 2016 год стал рекордным по объему ввоза арахиса на российский рынок за весь анализируемый период: 114 тыс. тонн и рост в 11% по сравнению с 2015 годом.

Таблица 5

Объемы импорта некоторых орехов в 2015–2016 гг., т

|

Виды орехов

|

Годы

|

% изменения объемов импорта

| |

|

2015

|

2016

| ||

|

Арахис

|

103 126, 9

|

114 366, 3

|

+10,90↑

|

|

Грецкий орех

|

719, 6

|

578, 2

|

–19,65↓

|

|

Кунжут

|

9 543, 6

|

10 837, 7

|

+13,56↑

|

|

Кешью

|

4 330, 7

|

4 134, 6

|

–3,83↓

|

|

Миндаль

|

4 180, 5

|

3 158, 8

|

–24,44↓

|

|

Фисташки

|

2 196, 7

|

1 669, 5

|

–24,00↓

|

|

Фундук

|

7 374, 1

|

7 979, 8

|

+8,21↑

|

Бразилия серьезно увеличила свою долю, до 33% на рынке орехов РФ, что в натуральном выражении составляет 38 тыс. тонн. Аргентина остается рекордсменом по импорту арахиса в России, однако проблемы с урожаем прошлого года немного пошатнули ее позиции, итог – 52% и 59,6 тыс. тонн арахиса в год (табл. 6).

Таблица 6

Динамика импорта Арахиса из основных стран-экспортеров

в 2014–2016 гг., т

| Страны– экспортеры | Годы | % изменения объемов импорта 2016/2015 гг. | ||

| 2014 | 2015 | 2016 | ||

| Аргентина |

35,9

|

59 209, 4

|

59 634, 0

|

+0,72↑

|

| Индия |

19,1

|

12 010, 5

|

3 742, 9

|

–68,84↓

|

| Бразилия |

10,7

|

20 636, 4

|

38 196, 0

|

+85,09↑

|

| Никарагуа |

8,4

|

3 344 ,9

|

4 277, 0

|

+27,87↑

|

| Китай |

7,2

|

3 412, 4

|

6 492, 4

|

+90,26↑

|

| Узбекистан | – |

89, 0

|

486, 9

|

+447,25↑

|

| Парагвай |

2,8

|

1 068, 2

|

1 269, 6

|

+18,85↑

|

Россия приближается к потреблению арахиса в 0,9 кг на душу населения в год – максимальному показателю потребления в странах, где арахис не используется для производства масла, – Европы и США.

Наиболее сложная ситуация на рынке сложилась по грецкому ореху. С момента запрета ввоза грецкого ореха из Украины официальный импорт упал почти в 10 раз и составляет менее 1 тыс. тонн в год. Однако на прилавках магазинов и рынках грецкий орех хорошо представлен, чего не скажешь по цифрам, которые уверенно идут вниз. По итогам 2016 года объем поставок составил только 578 тонн против 720 тонн в 2015 году. Важнейшим поставщиком грецкого ореха в настоящее время является Чили, на долю которой приходится – 91,2% всего объема поставок по импорту. В 2016 году объем поставок из этой страны составил 527 тонн, что по сравнению с 2015 годом на 9,47% больше.

Наиболее стабильны из года в год поставки кунжута: среди стран-импортеров лидирует Индия с долей в 95% общего объема ввоза, который в 2016 году составил 10,8 тыс. тонн, что на 12,86% больше, чем в 2015 году. Суммарный импорт этого ореха увеличился на 13%. Потребление кунжута восстанавливается после кризисных лет, и весь импортируемый объем реализуется на российском рынке [13].

Объем импорта кешью практически не изменился и остался на уровне прошлого года с небольшим снижением в 3,5% до 4,16 тыс. тонн. Вьетнам остается главным поставщиком орехов кешью в Россию, и лишь новая фабрика, работающая на сырье из Гвинеи, вышла на второе место с незначительной долей в 3,6% и объемом 150 тонн.

Год запомнился серьезным дефицитом сырых орехов кешью и отсутствием предложений. Если в 2017 году наличие сырого кешью станет доступнее, то ожидается увеличение количества предложений и потребления кешью в целом.

Когда США, прихватив с собой 90% российского импорта миндаля, ушли с рынка в конце 2014 года, в России наступил миндальный кризис. В начале 2015 года пустующую нишу делили Чили и страны-«перепоставщики» – Турция, ОАЭ. Если по итогам прошлого года лидирующие позиции были в руках у чилийских экспортеров, то в 2016 году поставки из Южной Америки снизились на 44% и составили 1 тыс. тонн. Пальма первенства перешла в руки Китая – 1,28 тыс. тонн и прирост в 1,5 раза в сравнении с годом ранее. Суммарный итог в 2016 году составил 3,16 тыс. тонн, что на 24% меньше, чем в 2015 году, и на 74% меньше, чем в 2014 году [13].

В 2014 году российский рынок фисташек складывался по поставкам этой продукции из США и Ирана, в 2015 году рынок формировал только Иран, поэтому в 2016 году изменилась на рынке доля этой продукции в меньшую сторону. Замечено и некоторое снижение импорта иранской фисташки – на 20%. Поэтому суммарный импорт фисташки составил 1669,5 тыс. т против 2196,7 в 2015 году.

Традиционно российский рынок фундука делят между собой Турция и Азербайджан. Грузия, начиная с 2015 года, начала активно укреплять свои позиции в России и в 2016 году вышла на второе место по объемам российского импорта фундука, как итог – 1,739 тыс. тонн в 2016 году против 1,376 тыс. тонн в 2015 году и 456 тонн в 2013 году. Среди указанных стран Азербайджан прочно удерживает лидерство – 5,085 тыс. тонн, а в 2016 году поставки увеличились еще на 50%. Поставки же из Турции в 2016 году сократились и составили 1,131 тыс. тонн против 2,438 тыс. тонн, виной тому – те же санкции. В целом 2016 год для рынка фундука характеризуется динамикой роста, который составил 7,979 тыс. тонн против 7,374 тыс. тонн годом ранее [13].

В целом сложившиеся напряженные экономические отношения с некоторыми странами привели к полной переориентации импорта в ряде сегментов продукции. При этом за три прошедших полных года снижение ввоза отмечается по всем видам орехов, за исключением арахиса и каштанов [4].

Следует отметить, что на смену европейским фруктам и орехам, попавшим под запрет, приходит продукция из Китая, Турции, Египта, Марокко, Пакистана, Аргентины, Чили, ЮАР и ряда других стран, наращивающих поставки продукции в Россию.

Несмотря на значительную долю импорта фруктов и орехов, Россия участвует и в экспорте данной группы товаров.

Динамика экспорта российских фруктов и орехов представлена в табл. 7.

Таблица 7

Динамика экспорта российских фруктов и орехов за 2010–2015 гг.

|

|

2010 г.

|

2011 г.

|

2012 г.

|

2013 г.

|

2014 г.

|

2015 г.

|

|

Объем

экспорта, млн долл. США

|

21,8

|

51,8

|

107,5

|

82,5

|

87,2

|

81,2

|

Из представленных в табл. 7 данных и рис. 4 видно, что максимальный объем экспорта товаров данной группы был зафиксирован в 2012 г., в дальнейшем объем экспорта фруктов и орехов из России имеет четкую тенденцию снижения.

Основные группы товаров экспорта российских съедобных фруктов и орехов и их объемы по годам представлены в табл. 8.

Таблица 8

Товарная структура экспорта российских съедобных фруктов и орехов

|

ТН ВЭД

|

Продукция

|

Объем

экспорта в 2014 г.

|

Объем

экспорта в 2015 г.

|

Динамика за год,

% |

Доля в структуре экспорта, %

|

|

тыс. долл.

США

| |||||

|

0811

|

Фрукты

и орехи, подвергнутые или не подвергнутые тепловой обработке в кипящей

воде или на пару, замороженные, с добавлением или без добавления сахара

|

33,394

|

31,284

|

–6

|

39

|

|

0802

|

Прочие

орехи, свежие или сушеные, очищенные от скорлупы или неочищенные, с кожурой

или без кожуры

|

11,527

|

9,169

|

–20

|

11

|

|

0805

|

Цитрусовые

плоды, свежие или сушеные

|

5,216

|

6,252

|

20

|

8

|

|

0807

|

Дыни

(включая арбузы) и папайя, свежие

|

3,855

|

3,777

|

–2

|

5

|

|

0810

|

Прочие

фрукты, свежие

|

912

|

2,520

|

176

|

3

|

|

0808

|

Яблоки,

груши и айва, свежие

|

905

|

2,438

|

169

|

3

|

|

0806

|

Виноград,

свежий или сушеный

|

1,312

|

1,566

|

19

|

2

|

|

0813

|

Смеси

орехов или сушеных плодов

|

2,317

|

1,531

|

–34

|

2

|

|

0809

|

Абрикосы,

вишня и черешня, персики (включая нектарины), сливы и терн, свежие

|

44

|

308

|

600

|

0.4

|

|

0814

|

Кожура

цитрусовых плодов или корки дынь (включая корки арбуза)

|

0

|

1

|

–

|

0.001

|

Рисунок 4. Динамика экспорта российских фруктов и орехов за 2010–2015 гг.

Источник: [1]

Основные потребители российских фруктов и орехов и объемы экспорта за 2014–2015 гг. представлены в табл. 9 и на рис. 5.

Таблица 9

Основные страны-импортеры российских фруктов и орехов в 2014–2015 гг.

|

Страны–

импортёры

|

Объём экспорта в 2014 (тыс. долл. США)

|

Объём экспорта в 2015 (тыс. долл. США)

|

Доля в структуре экспорта (%)

|

|

Мир

|

87,205

|

81,175

|

100

|

|

Республика

Беларусь

|

28,345

|

20,315

|

25

|

|

Китай

|

14,972

|

10,290

|

13

|

|

Литва

|

9,247

|

10,020

|

12

|

|

Украина

|

127

|

9,472

|

12

|

|

Казахстан

|

11,521

|

7,930

|

10

|

|

Швеция

|

3,305

|

5,043

|

6

|

|

Германия

|

4,858

|

3,040

|

4

|

|

Финляндия

|

1,529

|

2,885

|

4

|

|

Польша

|

760

|

2,688

|

3

|

|

Монголия

|

2,129

|

2,100

|

3

|

|

Эстония

|

326

|

1,501

|

2

|

|

Латвия

|

1,508

|

1,273

|

2

|

|

Таджикистан

|

853

|

502

|

1

|

|

Нидерланды

|

699

|

450

|

1

|

|

Вьетнам

|

0

|

431

|

1

|

Рисунок 5. Основные страны-импортеры российских съедобных фруктов

и орехов в 2015 году

Источник: [7]

Таким образом, из порядка 15 стран основными импортерами российских съедобных фруктов и орехов в 2015 году стали: Республика Беларусь, Китай, Литва, Украина, Казахстан, Швеция, Германия, Финляндия.

Введение санкций и антисанкций, как показали проведенные нами исследования, повлияло не только на объемы импорта и экспорта, но и на ценовую политику фруктов и орехов, реализуемых в России.

По оценке Euromonitor International, рост средней розничной цены на орехи в 2015 году составил 39%. В результате средняя годовая розничная стоимость орехов оценивалась аналитиками компании на уровне 1054 руб. за 1 кг [10].

Меньше всего выросли цены на такие орехи, как арахис – на 32%, а вот на фундук, наоборот, был отмечен самый высокий рост цены – на 68%.

По данным Росстата, орехи относятся к одному из наиболее подорожавших товаров за год. Если прошлым летом большая часть орехов в московской рознице продавалась по 400–500 рублей за килограмм, то сейчас цены перевалили за тысячу рублей даже в магазинах низкоценового сегмента.

Согласно данным Росстата, в России в 2015 году наблюдался существенный рост цен и на фрукты: так, бананы поднялись в стоимости на 38%, яблоки подорожали на 17% [11]. Причем повышение цен на яблоки в разных регионах неодинаково. В основном это повышение коснулось регионов, в которых преобладали импортные сорта [12].

Таким образом, совокупность таких факторов, как эмбарго и девальвация рубля, оказала существенное влияние на рост стоимости орехов и фруктов для российских потребителей.

Продуктовое эмбарго на фрукты и орехи поставило перед производителями новые задачи по поиску поставщиков из стран, не попавших под санкции, что неизбежно отразилось на стоимости готовых продуктов.

На основе проведенного анализа можно сделать следующие выводы.

Торговые предприятия в значительной мере пересмотрели поставщиков. Рынок фруктов и овощей пострадал незначительно, рынок некоторых фруктов изменился за счет роста непромышленного приусадебного (натурального, нетоварного) производства и частичного переключения на иных иностранных поставщиков.

Средняя стоимость некоторых категорий продуктов, которые импортировались из стран, попавших в список правительства, значительно выше, чем стоимость продуктов из других стран. Однако замещение дорогих продуктов дешёвыми не привело к снижению цен на продукты в рознице из-за роста издержек на логистику.

Исходя из вышеизложенного, можно сформулировать следующие предложения:

– необходимо изменить государственную политику в отношении рынка фруктов и орехов, производство которых возможно в российских условиях, и, кроме поддержки инвестиционной фазы, целесообразно развивать производственную и торговую кооперацию среди мелких производителей;

– целесообразно наряду с задачами по обеспечению экспорта самих плодов ставить задачи по экспорту одновременно и продуктов их глубокой переработки;

– при введении антисанкций правительство должно избирательно подходить к ассортименту товаров, учитывая российские агроклиматические условия выращивания плодовых культур.

Источники:

О мерах по реализации Указа Президента Российской Федерации от 6 августа 2014 г. № 560 «О применении отдельных специальных экономических мер в целях обеспечения безопасности Российской Федерации»

Продовольственное эмбарго: итоги 2015 года. Аналитический доклад, апрель 2016. Аналитический центр при Правительстве Российской Федерации. [Электронный ресурс]. URL: http://ac.gov.ru.

Перехожук А. Международные санкции и ответные санкции Российской Федерации: масштабы их влияния и экономические последствияю. АПК Информ. [Электронный ресурс]. URL: http://www.apk-inform.com/ru.

Рынок овощей и фруктов: где Россия найдет поддержку. Вести. Экономика. [Электронный ресурс]. URL: http://www.vestifinance.ru/articles/45813.

6. Сиротов А., Федюшин Н. // Российский продовольственный рынок. – 2015. – № 7. – url: http://www.foodmarket.spb.ru/archive.php?year=2016&article.

Товарная структура экспорта российских продуктов питания за 2015 год. Эксперты России, Единый информационный портал. [Электронный ресурс]. URL: http://www.rusexporter.ru/.

Супермаркет маркетинговых исследований от отраслевых экспертов. [Электронный ресурс]. URL: http://all-market.info/import-finikov-v-rossiyu-v-2015-godu-sostavil-15-tys.-tonn/.

Федеральная служба государственной статистики. [Электронный ресурс]. URL: http://www.gks.ru/.

Гильдия Маркетологов. [Электронный ресурс]. URL: http://www.marketologi.ru/news/issledovanija/3411.

Финансовый базис. [Электронный ресурс]. URL: http://finbazis.ru/rost-cen-na-produkty-v-rf-v-2015-godu/.

Риа. [Электронный ресурс]. URL: http://ura.ru/news/1052188481.

GiveMeBid. [Электронный ресурс]. URL: http://givemebid.com/import2016/.

Страница обновлена: 20.02.2026 в 13:06:50

Download PDF | Downloads: 45 | Citations: 7

Formation of the Russian market of fruits and nuts under the conditions of economic sanctions

Rezgo G.Y., Averyanova S.E.Journal paper

*

Volume 4, Number 1 (January-March 2017)

Abstract:

The article looks into the state of the Russian market of nuts and fruits under the conditions of international economic sanctions, imposed on Russia by some foreign countries and the counter-measures imposed by the Russian president in a form of embargo on food supply from these countries. We propose measures to saturate the Russian food market with fruits and nuts.

Keywords: import substitution, food market, economic sanctions, food embargo, fruits, nuts

References:

Sirotov A., Fedyushin N. (2015). Obzor rossiyskogo rynka fruktov [Overview of the Russian fruit market]. Rossiyskiy prodovolstvennyy rynok. (7). (in Russian).

Гильдия Маркетологов. (in Russian). Retrieved from http://www.marketologi.ru/news/issledovanija/3411

Импорт орехов и фруктов в Россию: Исследования компании ID-MarketingРоссийский продовольственный рынок. (in Russian). Retrieved from http://www.foodmarket.spb.ru/current.php?article=2281

Перехожук А. Международные санкции и ответные санкции Российской Федерации: масштабы их влияния и экономические последствияюАПК Информ. (in Russian). Retrieved from http://www.apk-inform.com/ru

Продовольственное эмбарго: итоги 2015 года. Аналитический доклад, апрель 2016Аналитический центр при Правительстве Российской Федерации. (in Russian). Retrieved from http://ac.gov.ru

Риа. Retrieved from http://ura.ru/news/1052188481

Рынок овощей и фруктов: где Россия найдет поддержкуВести. Экономика. (in Russian). Retrieved from http://www.vestifinance.ru/articles/45813

Супермаркет маркетинговых исследований от отраслевых экспертов. Retrieved from http://all-market.info/import-finikov-v-rossiyu-v-2015-godu-sostavil-15-tys.-tonn/

Товарная структура экспорта российских продуктов питания за 2015 годЭксперты России, Единый информационный портал. (in Russian). Retrieved from http://www.rusexporter.ru/

Федеральная служба государственной статистики. Retrieved from http://www.gks.ru/

Финансовый базис. Retrieved from http://finbazis.ru/rost-cen-na-produkty-v-rf-v-2015-godu/