Корпоративные особенности и препятствия, возникающие при организации и ведении предпринимательской деятельности в России

Красильникова Е.В.1, Шестаков В.А.

1 Центральный экономико-математический институт Российской Академии Наук, ,

Скачать PDF | Загрузок: 36

Статья в журнале

Российское предпринимательство *

Том 17, Номер 1 (Январь 2016)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Цель работы состоит в идентификации факторов собственности и агентских противоречий, в обосновании гипотезы об их непосредственном влиянии на финансирование российских компаний, в установлении характера и тесноты такой зависимости для каждого типа собственника. Результаты эмпирического исследования могут быть использованы собственниками или менеджерами предприятия, а также – исследователями в области корпоративных финансов в выборе того или иного источника финансирования в зависимости не только от финансово-экономического состояния компании, но и возраста, структуры собственности, институциональной среды деятельности организации, которая отличается своей нестабильностью и значительными проблемами. Исследование корпоративных характеристик и особенностей структуры собственности является актуальным для совершенствования корпоративного управления и возможности снижения корпоративных конфликтов. Немаловажным является выявление препятствий становления бизнеса в России, определение тенденций изменения факторов, ограничивающих возможности создания компаний и ведения предпринимательской деятельности, которые могут быть ориентиром для потенциальных собственников, инвесторов.

Ключевые слова: финансирование, менеджеры, акционеры, типы собственников, препятствия создания бизнеса

Введение

В современной экономике все более решающая роль принадлежит человеческим факторам - в особенности их интеллектуальной составляющей [1]. Вместе с этим растет влияние субъективных, «поведенческих» факторов стратегического планирования – целей и интересов лиц, принимающих решения, на объект управления. Ряд исследователей отмечают непосредственную зависимость уровня корпоративного управления на предприятии и капитализации (Black, 2001).

Преобладание определенного типа собственности по-разному влияет на производственно-финансовую деятельность, что требует специального исследования с целью идентификации таких воздействий и способов улучшения состояния и потенциала развития предприятия в перспективе. Как показали результаты анализа, представленные в настоящей работе, структура собственности является одной из важнейших детерминант конкурентоспособного развития компании и в разных условиях может составить как мощное преимущество компании, так и угрозу ее стабильности.

Традиционно предполагается, что отделение собственности от контроля, когда менеджеры принимают решения по управлению компанией, ведет к противоречиям интересов, а зачастую – к конфликтам между экономическими агентами. Максимизация стоимости компании и благосостояние акционера не всегда является приоритетной задачей менеджера: управляющие, прежде всего, стремятся к повышению выплат, бонусов и прочих привилегий, к увеличению размеров фирмы для расширения своего влияния; они склонны к расходованию ресурсов компании на личные нужды.

Менеджмент не приемлет рискованные, но с высокой доходностью проекты, предпочитает менее рискованные и менее прибыльные стратегии, принимает решения о привлечении инвестиций в своих интересах. Согласно теориям агентских издержек, управляющие могут быть ориентированы на повышение долговой нагрузки, рост эмиссии долговых обязательств как факторов, характеризующих максимизацию усилий менеджмента. Такое поведение снижает показатели эффективности компании и приводит к ее «недокапитализации».

Существовавшая высокая концентрация собственности и тенденция ее повышения в России существенно определяли особенности агентских отношений, силу и характер конфликтов интересов доминирующих акционеров и мелких собственников. «Россию отличала более высокая скорость перераспределительных процессов, сопровождавшихся острыми корпоративными конфликтами. Это объясняется не только слабыми институтами и влиянием ускоренной массовой приватизации, но и потенциально привлекательными активами…» и способами интеграции [2]. Высокая концентрация собственности приводит к доминированию мажоритариев в управлении. В 48% компаний должность топ-менеджера принадлежит держателю крупного пакета акций, в 63% - генеральный директор является акционером [3]. Чем выше концентрация собственности, тем активнее обновление системы управления: смена высшего исполнительного руководителя общества, изменение Совета директоров.

В стратегическом планировании и управлении приватизация стимулировала выбор корпоративных решений, ориентированных скорее на максимизацию текущей прибыли, но не на долгосрочную конкурентоспособность и развитие инновационного потенциала предприятий. В процессе приватизации сформировалось преобладание корпораций инсайдерского типа и произошло «рассеивание» акционерного капитала, что противоречит природе крупного корпоративного предпринимательства, тормозит формирование института эффективного собственника и становление, собственно, грамотного корпоративного управления (Шиобара, 2006). Наблюдается прямая взаимосвязь концентрации собственности и смены владельцев, неминуемо сопровождаемая корпоративными и околокорпоративными конфликтами.

Однако в последнее время снижается концентрация собственности, происходит отход крупных собственников от непосредственного управления, распыляется акционерный капитал в силу повышения конкурентоспособности российских компаний, привлечения иностранных инвесторов, усиления роли фондовых бирж как косвенных регуляторов, осознания необходимости повышения качества корпоративного управления. Отделение собственности от контроля и управления в России характерно для дочерних компаний и участников бизнес-групп; в остальных случаях стратегию развития предприятия контролируют собственники.

То есть усиливается тенденция отделения собственности от управления: отход собственника от управления происходит неодинаково – в холдингах чаще делегирование управления, чем в независимых компаниях. Чем менее защищены права акционеров, тем реже происходит делегирование прав менеджменту. Для компаний со значительной концентрацией свойственно сочетание старых и новых менеджеров; со средней – или старые, или новые управляющие; для низкой – только старые [4].

Препятствия ведения деятельности в российских компаниях

Поскольку препятствия в ограниченности финансирования у компаний являются существенными и значимыми факторами, сдерживающими создание и развитие компаний, снижающими ее устойчивость, необходимо выявить направления и связи финансовой архитектуры предприятий и источников привлечения капитала.

Задача исследования - выявить влияние структуры собственности на показатели финансирования компаний, а также определить характер и устойчивость связей.

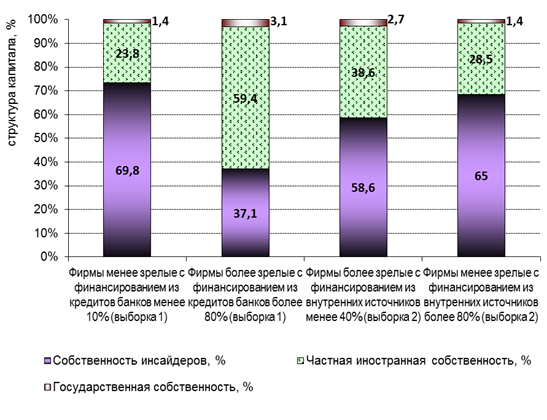

На основе данных Мирового банка возможно верифицировать гипотезу о различии в способах финансирования для молодых и зрелых компаний. В менее зрелых компаниях выявляется доминирование инсайдеров в структуре акционерного капитала, такие компании преимущественно используют внутренние источники финансирования. В структуре собственности зрелых фирм преобладают иностранные собственники и используются банковские кредиты как основные источники финансирования (рис. 1). То есть у молодых компаний наблюдается ограниченность в привлечении внешних источников капитала, зачастую используются средства собственников. При развитии компании, приобретении публичной истории, повышении ее устойчивости кредиторы значительнее предоставляют заемные средства, снижается стоимость заемного капитала для таких предприятий.

Рисунок 1. Структура финансирования молодых и зрелых компаний

Источник: построено авторами по данным Мирового банка [5]

Отмечается высокий процент отечественных фирм, которым было отказано в получении кредита – данный показатель выше среднего значения среди многих европейских стран.

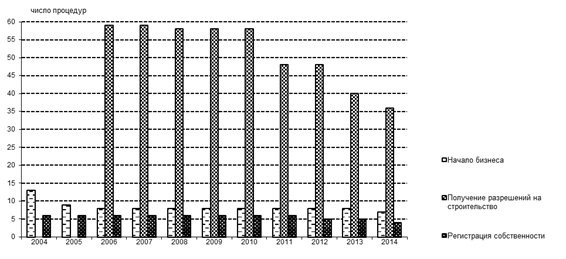

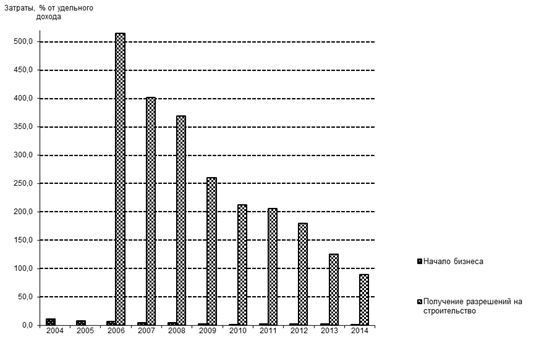

Интересно отметить снижение препятствий в создании компаний в России, сокращение числа необходимых процедур для начала бизнеса. Так, число операций для получения разрешений на строительство снизилось с 60 в 2006 г. до 35 в 2014 г., а расходы на получение разрешения на строительство уменьшились с 500% в 2006 г. от удельного дохода до 80% в 2014 г. (рис. 2).

Все эти позитивные факторы определяют положительную тенденцию в возможности создания российского бизнеса.

Рисунок 2. Препятствия ведения бизнеса в России

Источник: построено авторами по данным Мирового банка [6].

Рисунок 3. Затраты на создание бизнеса в России в 2004-2014 гг., % от удельного дохода

Источник: построено авторами по данным Мирового банка [7]

Препятствия в налогообложении как фактора активизации деятельности предприятия

В сложившихся условиях дефицита внешних инвестиций, неустойчивости экономической ситуации и повышения рыночных рисков, что в значительной степени затрудняет инновационный процесс, одним из приоритетов инновационного развития страны должно стать создание эффективной системы налоговых стимулов, которая, в свою очередь, сможет компенсировать существующие негативные факторы. При этом надо учитывать и то, что в условиях ввода санкций российское предпринимательство получило новые возможности и импульсы для развития. В целях импортозамещения необходимо в ближайшее время реализовать целый комплекс мер по стимулированию развития национальной экономики.

Применение налогов и сборов в качестве инструментов государственного воздействия на национальную экономику основано на регулирующей функции налогов, реализация которой происходит за счет неравномерного распределения налоговой нагрузки между различными объектами и категориями налогоплательщиков. Создавая неравномерность величины налоговой нагрузки, государство способствует притоку финансов в определенный сектор экономики с наиболее благоприятными условиями хозяйствования. Налоговые льготы, которые направлены на стимулирование инноваций, способствуют улучшению инвестиционного климата, развитию инновационных предприятий и влияют на стоимость основных фондов. В свою очередь инновационная деятельность, как правило, влечет за собой сокращение себестоимости продукции, увеличение выручки фирм и рост производительности труда, что, в свою очередь, приводит к росту налогооблагаемой базы и ее качества.

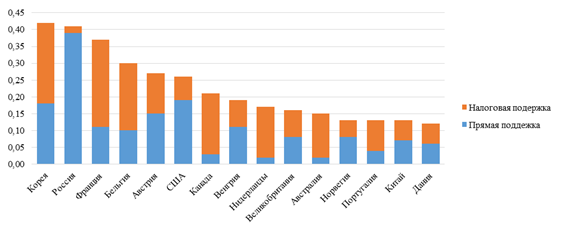

Согласно данным Организации стран экономического развития (ОЭСР), Россия является одним из лидеров по величине государственных расходов, направляемых на поддержку научных исследований и разработок, данный показатель составляет 0,41% от ВВП.

В России (рис. 4) используются в основном прямые методы государственной поддержки инноваций (предоставление государственного финансирования), которые показывают низкую эффективность: в 2012-2013 гг. наблюдался опережающий рост расходов федерального бюджета на финансирование научных исследований и разработок по отношению к величине общих бюджетных расходов. По данным Доклада государственной Счетной палаты [8], расходы на фундаментальные и прикладные научные исследования в 2012 г. составляли 3% (336,5 млрд руб.) общей суммы расходов федерального бюджета, в 2013 г. 3,4% (395 млрд руб.).

Рисунок 4. Прямые и косвенные методы поддержки НИОКР, % от ВПП, 2013

Источник: построено авторами по данным ОЭСР [9]

В 2012 г. выделенные бюджетные средства на фундаментальные и прикладные научные исследования были полностью использованы только 21 из 76 главных распорядителей бюджетных средств, осуществлявших расходы на поддержку инноваций, в 2013 г. – 28 из 75 главных бюджетных распорядителей, при этом не были достигнуты ключевые цели и показатели, отражающие результативность предоставленного финансирования.

Налоговое стимулирование обладает рядом значительных преимуществ по сравнению с прямым бюджетным финансированием и субсидированием расходов организаций на проведение НИОКР, что обусловлено целым рядом причин.

Во-первых, налоговые инструменты не нарушают автономию предприятий: фискальная государственная политика способствует ускорению диффузии инноваций между различными отраслями и фирмами, что в значительной степени повышает экономическую ответственность научно-исследовательских организаций и отделов НИОКР за выбор наиболее перспективных с экономической точки зрения направлений инновационных разработок.

Во-вторых, не создается искусственно поддерживаемое государством воспроизводство инноваций, которые не всегда могут быть экономически обоснованными с точки зрения рынка.

В-третьих, значительно уменьшаются административные издержки инновационных предприятий на получение государственной поддержки: экономия времени на проведении дополнительных экспертиз, а также отсутствие привязки к бюджетному процессу государственных организаций.

В-четвертых, фирмы из различных отраслей получают равные возможности успешного внедрения инноваций на основе равного принципа достигнутой эффективности.

В-пятых, налоговые инструменты воздействуют на величину чистой прибыли предприятия, которая в дальнейшем может быть реинвестирована в развитие производства.

В-шестых, косвенным методам государственной поддержки свойственен более низкий уровень коррупционного риска.

Препятствия ведения предпринимательской деятельности в силу неразвитости институциональной среды

Среда функционирования оказывает значимое влияние на деятельность менеджера и на поведение мажоритариев. Достаточно развитая институциональная, правовая среда препятствует как дискриминации мелких акционеров, так и коррупционному стилю поведения менеджмента и полномочных собственников. Развитая конкурентная среда создает особые условия, при которых стимулы менеджеров к повышению качества своей работы возрастают. Высокая монополизация российских рынков товаров и ресурсов не просто ограничивает конкуренцию, но способствует трансфертному ценообразованию и другим злоупотреблениям менеджмента. В.Н. Лившиц и С.В. Лившиц называют спецификой менталитета поведение в ситуации, когда соглашаются на явно невыгодные условия привлечения кредита, заведомо полагая не возвращать долг [10]. Тут издержки акционеров и кредиторов – не в счет.

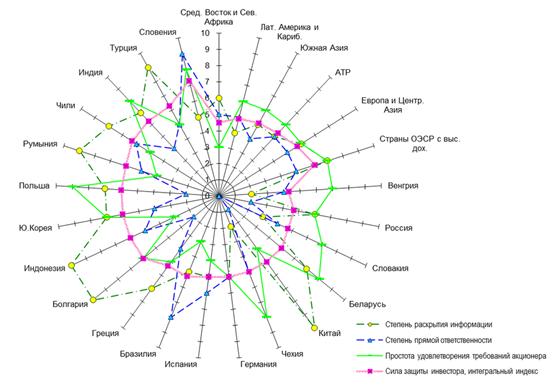

Однако в страновом сравнении российские компании характеризуются низкой силой защиты инвестора, что существенно сокращает привлекательность отечественных предприятий для иностранных собственников (рис. 5). Отмечается низкая информационная прозрачность, степень ответственности акционеров.

Рисунок 5. Сила защиты инвестора в развивающихся странах в 2012-2013 гг., индекс (1-10)

Источник: построено авторами по данным Мирового банка [11]

Для верификации гипотезы о влиянии структуры собственности и факторов институциональной среды (развитости системы налогообложения, силы защиты инвесторов) на привлечение финансирования требуется провести регрессионный анализ моделей.

Исследуется модель следующего вида:

![]() ,

,

где CATEGORY_OF_FINANCE – показатель, характеризующий различные источники финансирования компании (внутренние, банковские кредиты, продажа акций, кредиты поставщиков).

OWNER – показатели структуры собственности: доля частных/иностранных/государственных собственников, концентрация собственности;

STATUS – показатели организации деятельности: удельный вес публичных компаний, удельный вес фирм с правовым статусом частной ограниченной ответственности, удельный вес фирм с единоличным предпринимателем, удельный вес фирм с правовым статусом партнерства, удельный вес фирм с правовым статусом ограниченного партнерства;

YEAR – возраст компании;

GROWTH – факторы роста фирмы: загрузка мощностей, темп роста продаж, темп роста занятости, темп роста производительности труда;

COMP – число сотрудников;

PROTECT_INV – интегральный показатель защиты инвестора;

TAX – эффективность налоговой системы;

u – случайная переменная;

β1, β2, β3, β4, β5, β6, β7 – оцениваемые коэффициенты регрессии при переменных.

Согласно полученным результатам оценки методом МНК, выявлено положительное влияние собственников-инсайдеров на привлечение внутреннего финансирования; положительное влияние частных иностранных собственников на использование банковских кредитов. Возраст предприятия способствует увеличению привлекаемого банковского заемного капитала. Темп роста продаж прямо воздействует на наращивание банковского финансирования, что косвенно подтверждает гипотезу о том, что успешным и стабильным компаниям легче привлекать банковские кредиты. Фиктивная переменная, введенная в модель, характеризующая степень защиты инвестора, позитивно воздействует на увеличение способа финансирования при помощи банков.

Заключение

Стратегическое развитие предприятий во многом зависит от решений, принятых в условиях различия интересов акционеров и/или противоречия интересов акционеров и управляющих.

Особенности становления корпоративной собственности в России, сопровождающейся сменой собственников и конфликтами интересов, определяют закономерности изменения структуры капитала компаний и вызывают необходимость изучения его влияния на финансово-экономическую устойчивость и конкурентоспособность предпринимательского сектора.

Кроме того, обоснована положительная тенденция снижения препятствий в создании бизнеса в России, однако степень защиты инвестора по-прежнему остается на невысоком уровне, что снижает привлекательность отечественных компаний для иностранных инвесторов.

[1] Макаров, В.Л., Клейнер, Г.Б. (2007). Микроэкономика знаний. М.: Экономика.

[2] Российская корпорация: внутренняя организация, внешние взаимодействия, перспективы развития (2009; С. 30, 32). М.: ЗАО «Юридический дом «Юстицинформ».

[3] Долгопятова, Т.Г., Уварова, О.М. (2007). Эмпирический анализ организации корпоративного контроля в российских компаниях (Препринт WP1/2007/03; С. 14). М.: Издательский дом НИУ ВШЭ.

[4] Долгопятова, Т.Г. (2011). Факторы отхода собственников от управления в условиях кризиса. В книге Системное моделирование социально-экукономических процессов: Труды 34-й международной научной школы-семинара, г. Светлогорск, Калининградская обл., 26 сентября – 1 октября 2011 г. (Часть II). Воронеж: ИПЦ ВГУ.

[5] The World Bank website.

[6] The Doing Business project website.

[7] Там же.

[8] Ассигнования бюджета на развитие науки должны получать наиболее эффективные бюджетные распорядители (2014, 14 мая) // Сайт Счетной палаты Российской Федерации.

[9] Organisation for Economic Co-operation and Development (OECD) website.

[10] Лившиц, В.Н. Лившиц, С.В. (2010). Системный анализ нестационарной экономики России (1992-2009): рыночные реформы, кризис, инвестиционная политика (C. 262). М. Поли Принт Сервис.

[11] The Doing Business project website.

Источники:

Шиобара, Т. (2006). Корпоративное управление в России. Экономическая наука современной России, 2, 108-122.

Black, B. (2001). The corporate governance behavior and market value of Russian firms. Emerging Markets Review, 2(2), 89-108. doi: 10.1016/S1566-0141(01)00012-7

Jensen, M.C., Meckling, W.H. (1976). Theory of the firm: Managerial behavior, agency costs and ownership structure. Journal of Financial Economics, 3(4), 305-360. doi: 10.1016/0304-405X(76)90026-X

Morck, R., Shleifer, A., Vishny, R.W. (1988). Management ownership and market valuation: An empirical analysis. Journal of Financial Economics, 20, 293-315. doi: 10.1016/0304-405X(88)90048-7

Ассигнования бюджета на развитие науки должны получать наиболее эффективные бюджетные распорядители (2014, 14 мая) // Сайт Счетной палаты Российской Федерации.

Виленский, П.Л., Лившиц, В.Н., Смоляк, С.А. (2008). Оценка эффективности инвестиционных проектов: Теория и практика (4-е изд., перераб. и доп.). М.: Дело.

Долгопятова, Т.Г. (2011). Факторы отхода собственников от управления в условиях кризиса. В книге Системное моделирование социально-экукономических процессов: Труды 34-й международной научной школы-семинара, г. Светлогорск, Калининградская обл., 26 сентября – 1 октября 2011 г. (Часть II). Воронеж: ИПЦ ВГУ.

Долгопятова, Т.Г., Уварова, О.М. (2007). Эмпирический анализ организации корпоративного контроля в российских компаниях (Препринт WP1/2007/03). М.: Издательский дом НИУ ВШЭ.

Лившиц, В.Н. Лившиц, С.В. (2010). Системный анализ нестационарной экономики России (1992-2009): рыночные реформы, кризис, инвестиционная политика. М. Поли Принт Сервис.

Макаров, В.Л., Клейнер, Г.Б. (2007). Микроэкономика знаний. М.: Экономика.

Российская корпорация: внутренняя организация, внешние взаимодействия, перспективы развития (2009). М.: ЗАО «Юридический дом «Юстицинформ».

Российская экономика в 2013 году. Тенденции и перспективы (2014; Вып. 35). М.: Институт Гайдара.

Сайт АО «Система комплексного раскрытия информации и новостей».

Сайт Счетной палаты Российской Федерации.

Organisation for Economic Co-operation and Development (OECD) website.

The Doing Business project website.

The World Bank website.

Страница обновлена: 19.02.2026 в 15:33:07

Download PDF | Downloads: 36

Corporate features and obstacles met in the organization and conducting the business in Russia

Krasilnikova E.V., Shestakov V.A.Journal paper

Russian Journal of Entrepreneurship *

Volume 17, Number 1 (January, 2016)

Abstract:

The aim of the paper is to identify property factors and agent conflicts, to justify the hypothesis of their direct impact on the financing of Russian companies and to establish the nature and closeness of such relationship for each type of owner. The results of the empirical research can be used by owners or managers of the enterprise, as well as by researchers of corporate finance when selecting a source of funding depending not only on financial and economic condition of the company, but also on the age, structure of ownership, institutional environment of the organization, which is characterized by its instability and significant problems. Studying corporate characteristics and the ownership structure is important for the improvement of corporate governance and possible decrease of corporate conflicts. It is equally important to identify the obstacles met by Russian business, to determine trends of change of factors that restrain possibilities to establish companies and conduct entrepreneurial activities that can be a guide for potential owners and investors.

Keywords: management, funding, shareholders, types of owners, obstacles for developing business