Формирование системы показателей потенциала роста стоимости объектов недвижимости

Скачать PDF | Загрузок: 19

Статья в журнале

Российское предпринимательство *

№ 12 (103), Декабрь 2007

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Принятие управленческих решений во многом основывается на оценке стоимости объекта недвижимости в рамках доходного подхода. Он предполагает, что стоимость недвижимости равна текущей стоимости денежных потоков, генерируемых оцениваемым объектом. Именно доходный подход к оценке стоимости взаимосвязан с управлением объектом недвижимости.

Ключевые слова: недвижимость, оценка стоимости, доходный метод, управление объектами недвижимости

Принятие управленческих решений во многом основывается на оценке стоимости объекта недвижимости в рамках доходного подхода. Он предполагает, что стоимость недвижимости равна текущей стоимости денежных потоков, генерируемых оцениваемым объектом. Именно доходный подход к оценке стоимости взаимосвязан с управлением объектом недвижимости.

Для оценки объектов недвижимости в рамках доходного подхода чаще всего используют метод капитализации, который применяется при условии поступления стабильных денежных потоков. В этом случае стоимость объекта недвижимости определяется путем деления годового чистого операционного дохода от этого объекта на ставку капитализации [3, 4, 5].

Анализируя применение метода капитализации, можно прийти к следующему выводу: чистый операционный доход и ставку капитализации рассчитывают либо с позиции данных инвестора по объекту, либо в среднем по рынку. Однако использование различных данных ведет к получению различных величин стоимости.

Проанализируем виды стоимости объекта недвижимости, получаемые при использовании различных методов расчета чистого операционного дохода и ставки капитализации.

1. Рыночная стоимость МV (Маrket Value) – наиболее вероятная цена, по которой объект оценки может быть отчужден на открытом рынке в условиях конкуренции, когда на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства [1, 2]. Чистый операционный доход рассчитывается на основе рыночных данных, ставка капитализации – методом рыночной экстракции.

2. Специальная рыночная стоимость SMV (Special Market Value) – стоимость объекта, полученная при условии, что чистый операционный доход рассчитан на основе рыночных данных, а ставка капитализации – на основе ожидаемых рисков инвестора по оцениваемому объекту (методом кумулятивного построения с учетом возмещения капитальных затрат).

3. Инвестиционная стоимость при отсутствии заемного капитала SIV (Special Investment Value) – стоимость объекта, определяемая на основе данных по объекту недвижимости, на основе ожидаемых рисков инвестора. Чистый операционный доход рассчитывается на основе данных объекта, а ставка капитализации – методом кумулятивного построения с учетом возмещения капитальных затрат.

4. Инвестиционная стоимость с учетом заемного капитала IV (Investment Value) – стоимость объекта оценки, определяемая исходя из его доходности для инвестора при заданных инвестиционных целях с учетом используемого заемного капитала [1, 2]. Чистый операционный доход рассчитывается на основе данных по объекту недвижимости, ставка капитализации – методом связанных инвестиций.

Поскольку рыночная стоимость показывает наиболее вероятную цену продажи объекта, а инвестиционная – текущую стоимость будущих доходов при использовании объекта, то для собственника оптимально, если инвестиционная стоимость больше рыночной стоимости объекта. То есть, когда инвестор оптимизировал эксплуатационные показатели объекта по сравнению со среднерыночным уровнем, или управляет рисками объекта более эффективно, чем среднерыночный инвестор, или эффективно использует заемный капитал.

В табл. 1 приведены экономическое содержание и расчет показателей, измеряющих потенциал роста стоимости объекта недвижимости, с использованием рассмотренных видов стоимости.

Таблица 1

Показатели потенциала роста стоимости

|

№ п/п

|

Название показателя, обозначение

|

Формула расчета

|

Экономическое содержание

|

|

1.

|

Относительный показатель инвестиционного потенциала роста стоимости, IVинв

|

IVинв =IV/MV

|

Характеризует инвестиционную привлекательность объекта недвижимости.

|

|

2.

|

Относительный показатель инвестиционного потенциала роста стоимости за счет использования заемных средств, IVзаем

|

IVзаем =IV/SIV

|

Показывает, во сколько раз инвестиционная стоимость объекта превышает рыночную стоимость за счет использования заемного капитала

|

|

3.

|

Относительный показатель инвестиционного потенциала роста стоимости за счет превышения эксплуатационных данных по объекту над среднерыночными аналогами, IVупр

|

IVупр =SIV/SMV

|

Показывает, во сколько раз инвестиционная стоимость превышает рыночную стоимость за счет эффективного управления эксплуатационными показателями объекта по сравнению с рыночными аналогами

|

|

4.

|

Относительный показатель инвестиционного потенциала роста стоимости за счет снижения рисков объекта по сравнению со среднерыночными аналогами, IVупр риск

|

IVупр риск =SMV/MV

|

Показывает, во сколько раз инвестиционная стоимость превышает рыночную стоимость за счет более эффективного управления рисками объекта по сравнению со типичными инвесторами на рынке

|

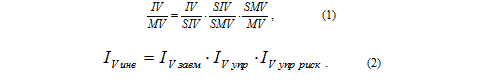

В результате анализа были выявлены следующие закономерности, определяемые формулами (1) и (2):

Проанализируем уровни инвестиционного потенциала роста стоимости объекта недвижимости в зависимости от уровня среднерыночной ставки доходности по финансовым инструментам, обращающимся на рынке.

Если актив имеет высокий уровень инвестиционного потенциала роста стоимости, то можно говорить об эффективном управлении данным объектом или недооценке рынком его инвестиционных перспектив, поэтому его продажа нецелесообразна. Высокий уровень инвестиционного потенциала роста стоимости достигается в случае, если IVинв > (r + 1), где r – средняя годовая доходность рыночных финансовых инструментов, доступных инвестору.

Если актив имеет средний уровень инвестиционного потенциала роста стоимости, то можно говорить, что он управляется достаточно эффективно, но требует повышенного внимания, так как находится в переходной зоне, поэтому в данный момент его продажа нецелесообразна. Инвестиционный потенциал роста стоимости объекта недвижимости находится на среднем уровне, если 1 ≤ IVинв ≤ (r + 1).

Если объект недвижимости имеет низкий уровень инвестиционного потенциала роста стоимости (IVинв <1), то можно говорить, что данный актив характеризуется неэффективным управлением или переоценкой рынка, его продажа целесообразна в краткосрочной перспективе.

Проанализировав уровни инвестиционного потенциала роста стоимости, можно сформировать классификацию объектов недвижимости по потенциалу роста стоимости объекта недвижимости, которая позволяет формировать портфель недвижимости и принимать эффективные управленческие решения.

Источники:

2. Международные стандарты оценки, IVS 2005 [Электронный ресурс]. – Электрон. дан. – Режим доступа: http://www.ivsc.org/

3. Грязнова А.Г., Федотова Н.А. Оценка недвижимости. – М.: Финансы и статистика, 2006. – 496 с.

4. Грибовский С.В. Оценка доходной недвижимости. – СПб.: Питер, 2001. – 336с.

5. Фридман Дж, Ордуэй Ник. Анализ и оценка приносящей доход недвижимости. – М.: Дело, 2000. – 461 с.

Страница обновлена: 20.02.2026 в 16:22:20

Download PDF | Downloads: 19

Formirovanie sistemy pokazateley potentsiala rosta stoimosti obyektov nedvizhimosti

Mirzoyan N.V.Journal paper