Разработка сценариев финансирования жилищного строительства для различных социальных групп

Скачать PDF | Загрузок: 32

Статья в журнале

Российское предпринимательство *

№ 7-1 (93), Июль 2007

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В настоящее время разнообразные формы финансирования жилищного строительства в различных регионах России получили большее или меньшее распространение, уровень которого зависит от сложившихся там традиций и степени вмешательства региональных властей в распределение на рынке жилья. Несмотря на довольно большое количество вариаций, формы финансовой поддержки данного сектора экономики определяются механизмом рефинансирования и источниками финансирования.

Ключевые слова: финансирование, недвижимость, жилищное строительство

В настоящее время разнообразные формы финансирования жилищного строительства в различных регионах России получили большее или меньшее распространение, уровень которого зависит от сложившихся там традиций и степени вмешательства региональных властей в распределение на рынке жилья. Несмотря на довольно большое количество вариаций, формы финансовой поддержки данного сектора экономики определяются механизмом рефинансирования и источниками финансирования.

Изучение опыта финансирования строительства жилья в различных субъектах Российской Федерации позволило нам выделить несколько разрозненных моделей, которые пока не обладают унифицированными чертами. В качестве цели все они ставят увеличение объемов строительства жилья и не образуют единой национальной системы жилищного финансирования, включая систему ипотечного кредитования. Таким образом, схемы жилищного финансирования можно свести в три больших блока:

1) Долевое строительство и предоставление предприятиями работнику рассрочки на приобретение жилья – простейшие модели жилищного финансирования. В данных моделях только два участника – кредитор, который, как правило, является корпорацией, и заемщик.

2) Бюджетные модели жилищного финансирования. Эти схемы социально ориентированны, затратные для бюджета, кроме того, государство и муниципалитеты здесь играют роль исключительного инвестора, ограничивая при этом развитие свободного рынка жилищных кредитов. Перспективы данных схем достаточно ограничены, так как ключевая роль государства в них, наряду с повышением надежности жилищного кредитования, задает также целый ряд ограничений – по условиям кредитования, потребительской базе, типам жилья, принимающегося в схему.

3) Рыночные схемы (банковская ипотека, ссудо-сберегательная и классическая двухуровневая модели). Однако, в силу характерных российских особенностей и незрелости финансово-экономической среды, классические модели ипотечного кредитования не получили пока в России должного развития и требуют адаптации.

Проведенный анализ всех описанных выше подходов позволил выявить их общий недостаток – «узкая ориентация» на малую группу населения, так как ни одна из обозначенных моделей не характеризуется массовостью.

Таким образом, на сегодняшний день в России требуется разработка единой системы финансирования жилищного строительства с унифицированными подходами (правилами) к использованию различных финансовых механизмов, едиными критериями выделения потребительских групп и форм оказываемой им государственной помощи. Кроме того, эта система должна объединять существующие сегодня модели в единую систему и применять элементы различных моделей для выстраивания отношений с инвесторами и группами потребителей, ранжируя цели и объекты жилищного строительства. В итоге, на основании данного механизма у субъектов Российской Федерации появится возможность предложить населению различные сценарии улучшения жилищных условий, в зависимости от уровня их доходов и текущего состояния жилья.

Исходя из сказанного, приведем следующий подход к оценке необходимых объемов жилищного строительства с учетом потребностей и возможностей населения.

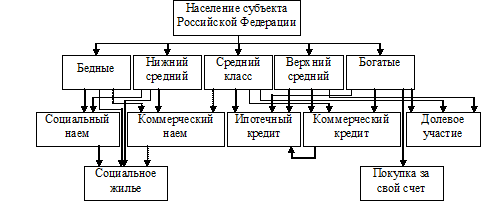

Первоначально, на основе сопоставления доходов групп населения и рассмотрения способов приобретения жилья с учетом потребительских предпочтений, определены возможные варианты приобретения жилья для каждой группы населения (рис. 1).

Рис. 1. Возможные варианты приобретения жилья и потребительских предпочтений

Рис. 1. Возможные варианты приобретения жилья и потребительских предпочтений

населения

Для оценки необходимых объемов жилищного строительства с учетом потребностей и возможностей граждан, принят временной горизонт с 2004 до 2010 г. Это объясняется тем, что планирование большинства российских экономических показателей ведется на этот период.

Дальнейшее исследование показало, что в настоящее время ежегодно на «социальное жилье» могут претендовать примерно около 73 тыс. семей в год. Данная величина является естественным барьером, ограничиваемым объемами строительства и бюджетного финансирования. Таким образом, за 7 лет получить жилье смогут только около 511 тыс. нуждающихся семей или 2,9% семей из групп «Бедные» и «Нижний средний класс» (с доходом на душу населения до 2,1 и до 3,0 тыс. руб. в месяц, соответственно). Потенциальное участие данных групп граждан в приобретении жилья посредством социального и коммерческого найма оценивается как наиболее значительное по удельному весу.

В группе «Средний класс» (с доходом на душу населения до 6,9 тыс. руб. в месяц) несколько иные предпочтения, поскольку большинство имеет приличное по качеству жилье и стремится лишь увеличить его площадь. Здесь около 20% семей могут стать потенциальными участниками ипотеки или приобрести жилье за счет прочих кредитов. Кроме того, не более 15% семей смогут воспользоваться долевым участием в финансировании жилищного строительства (в том числе, с возможностью зачета старого жилья в оплату нового), так как эти схемы схожи с ипотечным кредитованием. Условиями коммерческого найма в данной группе в силу своих доходов смогут воспользоваться не менее 65% семей.

Около 50% семей «Верхнего среднего класса» (с доходом на душу населения до 24 тыс. руб. в месяц), как и в настоящее время, воспользуются долевым участием (инвестированием) в строительстве. До 40% семей данного сегмента являются потенциальными участниками ипотечных программ в силу значительности своих доходов, и около 10% семей при приобретении готовы использовать другие кредиты (под залог прочих активов и без обеспечения).

Более 95% «Богатых» семей (с доходом на душу населения до 75 тыс. руб. и выше в месяц) по вполне объективным причинам предпочитают единовременную оплату приобретаемого жилья с периодом накопления, не превышающим одного года, или без такового. Остальная часть этой группы граждан может принять участие в ипотечном кредитовании, использовать механизм соинвестирования и прочие кредиты с целью структурирования своих расходов.

Таким образом, можно сделать вывод, что необходимо построить наибольшее количество (около 87%) именно социально ориентированного жилья для безвозмездной передачи или найма на льготных условиях с возможностью выкупа или без такового. Причем наиболее остро жилищная проблема будет затрагивать именно малообеспеченных граждан, чей доход не позволит улучшить жилищные условия ни по одной из предлагаемых в настоящее время схем финансирования.

Предложенный сценарный подход, объединяющий принципы различных моделей финансирования жилищного строительства, полагаем, поможет наиболее эффективно планировать и осуществлять на практике жилищную политику в регионах.

Источники:

2. Ендовицкий Д. А. Комплексный анализ и контроль инвестиционной деятельности: методология и практика / Д. А. Ендовицкий – М.: Финансы и статистика, 2001. – 400 с.

3.Россия 2002: стат. сб. / Госкомстат России. – М.: ОИПД ГМЦ Госкомстата России, 2003. – 986 с.

Страница обновлена: 14.01.2026 в 17:34:51

Download PDF | Downloads: 32

Razrabotka stsenariev finansirovaniya zhilishchnogo stroitelstva dlya razlichnyh sotsialnyh grupp

Bardasova E.V.Journal paper