Моделирование сценариев налогового маневра в радиоэлектронной промышленности

Коршук В.А.1, Челышева Э.А.1

1 Московский инновационный университет Российской Федерации, ,

Скачать PDF | Загрузок: 28

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 8, Номер 5 (Май 2025)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=82749531

Аннотация:

Основным ориентиром современной промышленной политики России является технологический суверенитет с дальнейшим выходом на позиции мирового лидерства. Достижение самодостаточности в критических отраслях экономики является необходимым условием для сохранения паритетных позиций государства на международной арене в условиях обостренной геополитической обстановки. Высокотехнологичный сектор промышленности, в особенности сегмент разработки и производства электронной продукции, в условиях проникающей по все сферы жизни цифровизации становится стратегически важным объектом, обеспечение независимости от внешнего воздействия которого является приоритетом в системе мер государственной поддержки. В статье рассматриваются налоговые льготы и пониженные тарифы страховых взносов как инструмент государственной политики, направленной на защиту и развитие российской радиоэлектронной промышленности. С применением междисциплинарного подхода, системного анализа и моделирования оценены перспективные показатели альтернативных сценариев реализации отраслевого налогового маневра, опирающихся на различные комбинации параметров

Ключевые слова: налоговый маневр, промышленная политика, технологическое развитие, радиоэлектронная промышленность

JEL-классификация: L51, L52, O25

Введение

Переход к многополярному миру, сворачивание процессов глобализации, и в целом обострившаяся геополитическая ситуация, характеризующаяся беспрецедентным объемом разнородных ограничений, направленных на сдерживание суверенного технологического развития России, повышают приоритет мер государственной политики по противодействию негативного внешнему влиянию, обеспечению самодостаточности и безопасности в критически важных сферах [16; 25].

Незамкнутость технологических цепочек, наблюдаемая в «локомотиве» высокотехнологичного сектора - радиоэлектронной промышленности и формировавшаяся последние несколько десятков лет включенность в мировую производственную кооперацию по модели «импорт технологий в обмен на сырье» в условиях нынешней международной обстановки диктует необходимость пересмотра подходов к развитию промышленности и расширения мер государственного воздействия для поступательного движения к технологическому суверенитету и дальнейшему выходу на лидирующие мировые позиции [19].

Для лучшего понимания современного состояния и основных тенденций развития российский радиоэлектронной промышленности приведем отдельные количественные характеристики и динамику их изменений за последние годы. Объемы производства электронной продукции, численность сотрудников отрасли, количество позиций в реестре российской радиоэлектронной продукции и плановый рост доли гражданской продукции в общем объеме производства за период с 2020 по 2024 год приведены в таблице 1.

Таблица 1. Динамика показателей деятельности радиоэлектронной промышленности с 2020 по 2024 год

|

Год

Показатель |

2020

|

2021

|

2022

|

2023

|

2024

|

|

Объем

производства электронной продукции, трлн. руб.

|

1,63

|

1,69

|

1,95

|

2,63

|

2,8-3,2

|

|

Численность

сотрудников отрасли, тыс. чел.

|

398

|

409

|

410

|

438

|

н/д

|

|

Позиций

в реестре российской радиоэлектронной продукции, тыс. ед.

|

2,5

|

4,5

|

5,5

|

18,0

|

29

|

|

Плановое

значение доли гражданской продукции в общем объеме производства, %

|

53,9

|

56,6

|

59,5

|

62,5

|

65,1

|

Рост объемов производства электронной продукции (в 1,6 раза за период 2020-2023 г.) опережает рост численность персонала отрасли (в 1,1 раза за аналогичный период), что с одной стороны может свидетельствовать о значительном увеличении производительности труда за счет внедрения различных технологических решений и организационных инноваций, с другой стороны, без учета данных о росте объемов производства в натуральном выражении, может говорить о повышении стоимости отечественной электронной продукции. Долгосрочная положительная динамика изменения показателей развития высокотехнологического сектора российской промышленности в условиях негативной внешней конъюнктуры стала возможной благодаря быстрой трансформации промышленной политики и адаптации мер государственной поддержки в соответствии с современными вызовами [24].

Фундаментальные изменения системы международных отношений, недружественные действия ряда стран, которые ранее выполняли роль технологических партнеров России, возросшие в разы объемы государственного оборонного заказа, а также ряд других обстоятельств, являются причинами увеличения объемов финансовой поддержки радиоэлектронной промышленности и расширения мер нефинансовой господдержки в данной сфере [2]. В рамках отечественной промышленной политики, направленной на защиту и развитие радиоэлектронной отрасли, к настоящему времени реализован широкий спектр инструментов государственного воздействия, относящихся как к общесистемному подходу, так и к селективному. К основным инструментам, применяемым в рамках общесистемного подхода к реализации промышленной политики в радиоэлектронике, следует отнести доступ к программам институтов развития, промышленную ипотеку, механизм государственного финансирования комплексных научно-технических программ (проектов), возможность заключения специального инвестиционного контракта и формирования отраслевых кластеров. В рамках селективного подхода можно выделить следующие инструменты: бюджетное финансирование в форме субсидий и грантов, стимулирование закупок отечественной радиоэлектронной продукции на регулируемом и нерегулируемом рынках, льготное кредитование, а также проведение отраслевого налогового маневра в виде понижения ставок налога на прибыль и тарифов страховых взносов.

Налоговый маневр в радиоэлектронной промышленности

Налоговый маневр в отечественной радиоэлектронной промышленности начал действовать в 2022 году. Нормативной базой для его реализации являются Федеральный закон «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» от 14.07.2022 № 323-ФЗ (далее - Федеральный закон от 14.07.2022 № 323-ФЗ), постановление Правительства РФ от 22.07.2022 №1310 «Об утверждении перечня электронной (радиоэлектронной) продукции для целей применения пониженных налоговых ставок по налогу на прибыль организаций и тарифов страховых взносов» (далее - постановление Правительства РФ от 22.07.2022 №1310) и постановление Правительства РФ от 22.07.2022 №1311 «Об утверждении перечня материалов и технологий для производства электронной компонентной базы (электронных модулей) для целей применения пониженных налоговых ставок по налогу на прибыль организаций и тарифов страховых взносов» (далее - постановление Правительства РФ от 22.07.2022 №1311) [1], [2], [3]. В соответствии с указанными документами для части предприятий радиоэлектронной промышленности целевым образом модифицировано применение положений налогового законодательства в части понижения до 3% на 2022-2024 гг. и до 8% на 2025-2027 гг. ставки налога на прибыль и тарифов страховых взносов до 7,6%, при этом сумма налога на прибыль уплачивается в федеральный бюджет, в региональные бюджеты оплата налога не осуществляется (налоговая ставка по налогу, подлежащему зачислению в бюджет субъекта РФ установлена в размере 0%). По оценке Председателя Правительства РФ М.В. Мишустина в 2023 г. данный инструмент государственной поддержки способствовал сохранению на предприятиях отрасли более 70 млрд. руб., что в целом сопоставимо со среднегодовым объемом выделяемого отрасли бюджетного финансирования [10]. Следует отметить, что на этапе введения льготы в 2022 г. ежегодный объем сохраняемых в отрасли денежных средств оценивался в 16 млрд. руб., таким образом реальный эффект для промышленности более чем в 4 раза превзошел плановый показатель [6]. Высвободившиеся за счет применения предоставленной государством льготы средства могут быть инвестированы в развитие производственного и кадрового потенциалов, либо направлены на снижение себестоимости отечественной радиоэлектронной продукции и повышение ее конкурентоспособности, что особенно важно ввиду активного насыщения внутреннего российского рынка высокотехнологичными товарами из дружественных стран [11]. Введенные в 2022 г. для отрасли льготы в части налога на прибыль предполагали срочный характер и в соответствии с исходной редакцией Федерального закона от 14.07.2022 № 323-ФЗ их действие было ограничено 31.12.2024 г. включительно. Следует выдвинуть гипотезу о том, что изначально срочный характер льготы (которая на момент написания статьи продлена до конца 2027 г.) обусловлен, с одной стороны, сложностью прогнозирования и значительным объемом выпадающих доходов бюджетов, с другой стороны, фактически отсутствием возможности контроля целей расходования предприятиями отрасли высвободившихся собственных средств. Однако стимулирующий эффект и востребованность среди предприятий радиоэлектронной промышленности стали поводами для продления данного инструмента государственной поддержки, а также распространения его на сопредельные сектора промышленности (например, в соответствии с постановлением Правительства РФ от 21.12.2024 г. № 1848 «О внесении изменения в постановление Правительства Российской Федерации от 31 декабря 2020 г. № 2392» с 2025 года льготы распространяются на деятельность по выпуску оборудования для производства электроники, также имеются планы по расширению охвата на робототехнику, беспилотные аппараты, медицинскую и лазерную технику) [4] [15; 26]. В середине октября 2024 г. Правительством РФ был внесен в Государственную Думу проект закона, предусматривающего распространение на 2025-2027 гг. ставки по налогу на прибыль организация радиоэлектронной промышленности, подлежащей зачислению в федеральный бюджет, равной 8%, в бюджет субъекта РФ – 0%. Данная норма была введена в действие Федеральным законом от 29.11.2024 № 417-ФЗ «О внесении изменений в статью 284 части второй Налогового кодекса Российской Федерации и статью 4 Федерального закона «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» (далее - Федеральный закон от 29.11.2024 № 417-ФЗ) [5]. Динамика и сравнение основных и льготных налоговых ставок, применяемым со стороны государственных органов в качестве инструмента промышленной политики для поддержки радиоэлектронной промышленности, приведены в Таблице 2. В целом вопрос оценки эффектов от применения налогового маневра и налоговых льгот в различных сферах достаточно глубоко исследован в работах российских исследователей Кононовой В.Ю., Пляскиной Н.И., Зубарева А.В. [9; 12; 18]. Вопросы применения налоговой льготы в рамках государственной промышленности политики в целях развития радиоэлектронной отрасли системно рассмотрены в работе Д.Д. Крохмаля [13].

Таблица 2. Основные и льготные налоговые ставки по налогу на прибыль для организаций радиоэлектронной промышленности

|

|

2022

|

2023

|

2024

|

2025

|

2026

|

2027

|

2028

|

2029

|

2030

|

|

Основная

ставка налога, %

|

20

ФБ – 3 БС – 17 |

20

ФБ – 3 БС – 17 |

20

ФБ – 3 БС – 17 |

25

ФБ – 8 БС – 17 |

25

ФБ – 8 БС – 17 |

25

ФБ – 8 БС – 17 |

25

ФБ – 8 БС – 17 |

25

ФБ – 8 БС – 17 |

25

ФБ – 8 БС – 17 |

|

Льготная

ставка налога, %

|

3

ФБ – 3 БС – 0 |

3

ФБ – 3 БС – 0 |

3

ФБ – 3 БС – 0 |

8

ФБ – 8 БС – 0 |

8

ФБ – 8 БС – 0 |

8

ФБ – 8 БС – 0 |

НП

|

НП

|

НП

|

|

ФБ – федеральный бюджет, БС - бюджеты субъектов

РФ, НП – льготы не продлены на указанный период по состоянию на февраль 2025

г.

| |||||||||

Стандартные тарифы страховых взносов на 2022 г. – 31,8%, 2023 г. – 30%, 2024 г. – 30% [21]. Льготный тариф страховых взносов, установленный в рамках налогового маневра для организаций радиоэлектронной промышленности, составляет 7,6%. По данным, приведенным в Таблице 1, можно сделать вывод, что с учетом роста с 2025 г. до 25% основной ставки налога на прибыль для всех отраслей, и до 8% льготной ставки налога на прибыль организаций для радиоэлектронной промышленности, расчетная экономия отраслевых организаций от льготы остается неизменной с начала действия данной нормы, сохраняется на уровне 2022-2024 гг. и составляет 17% (20% - 3% = 25% - 8% = 17%).

Налоговые льготы оказывают общесистемный стимулирующий эффект на деловую активность в отрасли в краткосрочной перспективе, однако приводят к накоплению выпадающих доходов государства, которые после концентрации при программно-целевом подходе к реализации селективной промышленной политики потенциально могли быть направлены на финансирование конкретных проектов по разработке и производству радиоэлектронной продукции. При этом целевое финансирование повышает управляемость отрасли при достижении целей (целевых показателей), установленных документами стратегического планирования.

В условиях международных экономических санкций и высокой ключевой ставки, которая по состоянию на февраль 2025 г. составляет 21%, высвободившиеся за счет применения налоговой льготы собственные средства предприятий являются важным источником инвестиций в технологическое и кадровое развитие, а также поддержания текущей производственной деятельности. Следует отметить, что среди инструментов государственной промышленной политики имеются гранты, субсидии, льготное заёмное финансирование и другие программы институтов развития, позволяющие скомпенсировать воздействие на промышленность высокой ключевой ставки [7; 14].

Рассмотрим оценку отраслевого экономического и бюджетного эффекта, который был достигнут в ходе реализации налогового маневра в радиоэлектронной промышленности. По данным, отраженным в подготовленном Минфином России документе «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2025 год и на плановый период 2026 и 2027 годов», в период с 2021 по 2023 г. льготой воспользовались 428 организаций отрасли [17]. По разным причинам, указанным в приведенном документе, в периметр проводимого Минфином России статистического анализа вошла выборка из 363 пользователей льготы, суммарная выручка которых составляет на 2023 г. порядка 1,13 трлн. руб. или 42,97% общеотраслевого объема, который в 2023 г. был равен 2,63 трлн руб. [20]. Следует отметить, что льгота доступна не всем предприятиям и организациям радиоэлектронной промышленности; перечень требований, предъявляемых для получения права на применение налоговой льготы, определен в нормативных правовых актах Российской Федерации (Налоговый кодекс РФ, постановление Правительства РФ от 22.07.2022 г. №1310 и постановление Правительства РФ от 22.07.2022 г. № 1311). Численность сотрудников организаций в выборке составляет на 2023 г. порядка 207,5 тыс. чел. или 47,4 % общего количества занятых в отрасли, равного 438 тыс. чел в 2023 году. Выпадающие доходы бюджетов бюджетной системы России за счет налогового маневра отрасли в 2023 г. составили 71,4 млрд руб., из них за счет льготы по налогу на прибыль – 28,1 млрд руб., за счет пониженных страховых взносов – 43,3 млрд руб. Ввиду двойственного эффекта налогового маневра и возможности его рассмотрения с разных позиций со стороны промышленности и государства, здесь и далее следует отождествлять объем выпадающих доходы бюджетов бюджетной системы России и объем государственной поддержки радиоэлектронной промышленности, оказываемой в форме налоговых льгот как инструмента промышленной политики.

Исходя из данных на 2023 г. в среднем каждая организация-пользователь льготы получила возможность распоряжений 0,197 млрд. руб. высвободившихся средств, что в текущих условиях позволяет либо направить их на поддержание текущей деятельности, либо профинансировать малые и средние технологические проекты в отрасли. Одним из потенциальных направлений для вложения высвободившихся ввиду применения льготы средств может стать модернизация, дооснащение и расширение действующих производственных мощностей для удовлетворения возрастающего внутреннего спроса на отечественную радиоэлектронную продукцию.

Имеющиеся данные позволяют оценить обусловленный действием налогового маневра объем выпадающих доходов бюджетной системы в 2024 г. Приняв неизменным количество контрольных пользователей льготы, равным 363 предприятия, численность сотрудников, линейно растущую с 2022 г., равную 222,5 тыс. чел., выручку, также линейно растущую с 2022 г., равную 1360 млрд руб., при неизменной с 2023 г. доле прибыли до налогообложения в выручке, равной 15% (в данном случае значение доли операционной прибыли в выручке принято равным уровню операционной рентабельности пользователей льгот отрасли «радиоэлектроника» за 2023 год, отраженному в документе Минфина России «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2025 год и на плановый период 2026 и 2027 годов»), и средней годовой зарплате одного сотрудника, равной 931,6 тыс. руб., получаем оценочный объем выпадающих доходов бюджетной системы в 2024 г., равный 81,1 млрд руб. (34,7 млрд руб. в части льготы по налогу на прибыль и 46,4 млрд руб. в части сниженного тарифа страховых взносов). Соответственно, расчетный суммарный объем выпадающих доходов бюджетной системы за период с 2022 г. по 2024 г., сформированный за первый этап налогового маневра в радиоэлектронной промышленности, составляет 180,2 млрд руб. По расчетам авторов в среднем за период с 2022 г. по 2024 г. каждая организация-пользователь льготы получила возможность распоряжений 0,496 млрд руб. высвободившихся средств.

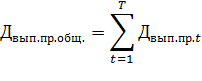

Модель для обобщенной оценки выпадающих доходов бюджетной системы в части льготы по налогу на прибыль при проведении налогового маневра в радиоэлектронной промышленности имеет следующий вид:

![]()

Двып.пр.t – выпадающие доходы бюджетной системы в части льготы по налогу на прибыль в году t, руб.;

Двып.пр.общ. – совокупные выпадающие доходы бюджетной системы в части льготы по налогу на прибыль за период T, руб.;

Vпредпр.t – общая годовая выручка выборки предприятий-пользователей льготы в году t, руб.;

rопер.t – доля прибыли до налогообложения в выручке в году t;

tст.t – основная ставка налога на прибыль организаций в году t;

tл.t – льготная ставка налога на прибыль организаций в году t;

T – продолжительность моделируемого периода, год;

Моделирование сценариев налогового маневра в радиоэлектронной промышленности

В целях оценки перспективных показателей реализации второго этапа отраслевого налогового маневра проведем моделирование выборочных сценариев, опирающихся на различные комбинации параметров. Комбинации параметров для расчета сценариев налогового маневра приведены в таблице 3.

Таблица 3. Параметры для расчета различных сценариев налогового маневра (на период 2025-2027 гг.)

|

Сценарий

Параметр |

Базовый

|

«Альтернативный 1»

|

«Альтернативный 2»

|

|

Ставка

по налогу на прибыль, %

|

8

|

8

|

8

|

|

Количество

контрольных пользователей льготы

|

363 предприятия, неизменно по годам

|

рост на 5% каждый год (база – 363

предприятия)

|

363 предприятия, неизменно по годам

|

|

Выручка

|

растет

линейно

|

растет пропорционально увеличению

числа предприятий-пользователей льготы

|

совокупная выручка снижается на 10% в

год

|

|

Доля

прибыли до налогообложения в выручке, %

|

10

|

10

|

10

|

Рассмотрим расчетный базовый сценарий второго этапа налогового маневра в части налога на прибыль. При расчетах будем опираться на параметры налоговой льготы, определенные в Федеральном законе от 29.11.2024 № 417-ФЗ, а именно ставка по налогу на прибыль 8%, срок действия – 2025-2027 гг., при этом стандартная ставка налога – 25%. При моделировании базового сценария приняты следующие допущения: 1) количество контрольных пользователей льготы сохраняется с 2022 г. неизменным - 363 предприятия; 2) выручка линейно растет с 2022 г., годовой прирост - 230 млрд руб. (совокупная выручка по контрольной выборке в базовом 2022 г. – 900 млрд руб.); 3) доля прибыли до налогообложения в выручке фиксируется на уровне 10%. Реализация базового сценария второго этапа налогового маневра в части льготы по налогу на прибыль за период с 2025 г. по 2027 г. приведет к выпадению 92,8 млрд руб. из доходов бюджетной системы Российской Федерации.

Расчетный сценарий «Альтернативный 1» второго этапа налогового маневра, в части налога на прибыль, основан на предположении о ежегодном увеличении количества пользователей льготы на 5% в течение срока действия маневра. При расчетах данного сценария также опора будет делаться на параметры налоговой льготы, определенные в Федеральном законе от 29.11.2024 № 417-ФЗ (ставка по налогу на прибыль 8%, срок действия – 2025-2027 гг.) При моделировании сценария «Альтернативный 1» приняты следующие допущения: 1) количество контрольных пользователей льготы растет на 5% каждый год (базовый год 2024 г. - 363 предприятия); 2) показатель средней выручки по выборке предприятий на 2025 г. принимается равным расчетному значение за 2024 г. – 3,7 млрд. 3) совокупная выручка растет пропорционально увеличению числа предприятий-пользователей льготы; 4) доля прибыли до налогообложения в выручке фиксируется аналогично базовому сценарию – 10%. Реализация второго этапа налогового маневра по сценарию «Альтернативный 1» за период с 2025 г. по 2027 г. приведет к снижению объема выплат в бюджетную систему страны на 76,5 млрд руб. (в части льготы по налогу на прибыль).

В основу расчетного сценария «Альтернативный 2» второго этапа налогового маневра, в части налога на прибыль, будет положено стабильное количество пользователей льготы в течение срока действия маневра и снижение выручки предприятий на 10% в год, которое можно прогнозировать ввиду снижения государственного оборонного заказа, а также насыщения рынка реализуемой продукцией. При расчетах данного сценария также опора будет делаться на параметры налоговой льготы, определенные в Федеральном законе от 29.11.2024 № 417-ФЗ (ставка по налогу на прибыль 8%, срок действия – 2025-2027 гг.) При моделировании сценария «Альтернативный 2» приняты следующие допущения: 1) количество контрольных пользователей льготы стабильно (базовый год 2024 г. - 363 предприятия); 2) совокупная выручка снижается на 10% в год (расчетная совокупная выручка по контрольной выборке в базовом 2024 г. – 1360 млрд руб.); 3) доля прибыли до налогообложения в выручке фиксируется аналогично базовому сценарию – 10%. Реализация второго этапа налогового маневра по сценарию «Альтернативный 2» за период с 2025 г. по 2027 г. приведет к снижению объема выплат радиоэлектронных предприятий в бюджетную систему России на 56,4 млрд руб. (в части льготы по налогу на прибыль).

Расчетный объем совокупных за период 2025-2027 гг. выпадающих доходов бюджетной системы России при реализации различных сценариев приведен в Таблице 4.

Таблица 4. Расчетный объем совокупных выпадающих доходов бюджетной системы при реализации различных сценариев (за период 2025-2027 гг.)

|

|

Базовый сценарий

|

Сценарий «Альтернативный 1»

|

Сценарий «Альтернативный 2»

|

|

Выпадающие

доходы в части льготной ставки по налогу на прибыль, млрд руб.

|

92,8

|

76,5

|

56,4

|

|

Выпадающие

доходы в части сниженных тарифов страховых взносов, млрд руб.

|

139,2*

|

153,7**

|

139,2*

|

|

Совокупные

выпадающие доходов бюджетной системы, млрд руб.

|

232

|

230,2

|

195,6

|

|

* - в целях укрупненной оценки

значение выпадающих доходов в части сниженных тарифов страховых взносов

принято равным троекратному расчетному значению данного показателя за 2024

г., с учетом неизменного количества предприятий в контрольной выборке – 363

ед.

** - в целях укрупненной оценки значение выпадающих доходов в части сниженных тарифов страховых взносов по сценарию «Альтернативный 1» сделано предположение о том, что численность сотрудников по модельной выборке будет расти на 5% каждый год за период 2025-2027 гг. относительно численности сотрудников по базовой выборке за 2024 г., значение которой полученное методом линейной экстраполяции составляет 222,5 тыс. чел. При этом значение средней годовой зарплаты одного сотрудника принимается равным 931,6 тыс. руб., аналогично расчетам по другим сценариям. | |||

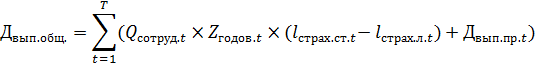

Модель для обобщенной оценки совокупных выпадающих доходов бюджетной системы (и приравненных к ним объемов господдержки отрасли) при проведении налогового маневра в радиоэлектронной промышленности имеет следующий вид:

Двып.общ. – совокупные выпадающие доходы бюджетной системы за период T, руб.;

Qсотруд.t – общая численность сотрудников предприятий-пользователей льготы в году t, чел.;

Zгодов.t – средняя годовая заработная плата одного сотрудника предприятия-пользователя льготы в году t, руб.;

lстрах.ст.t – стандартный тариф страховых взносов в году t;

lстрах.л.t – льготный тариф страховых взносов в году t;

T – продолжительность моделируемого периода, год;

Двып.пр.t – выпадающие доходы бюджетной системы в части льготной ставки по налогу на прибыль в году t, руб.

Полученное с помощью моделирования базового сценария расчетным путем значение выпадающих доходов бюджетной системы в части льготной ставки по налогу на прибыль, равное 92,8 млрд руб., согласуется с оценками, отраженными в финансово-экономическом обосновании законопроекта, который после принятия дал старт второму этапу налогового маневра в радиоэлектронной промышленности. В указанном документе отмечалось, что: «сокращение доходов бюджетов бюджетной системы Российской Федерации в связи с продлением и расширением условий применения пониженной налоговой ставки по налогу на прибыль организаций, установленной для российских организаций, осуществляющих деятельность в сфере радиоэлектронной промышленности, может превысить 30 млрд. рублей в год за период 2025 - 2027 годов» [8].

Заключение

Налоговый маневр в радиоэлектронной промышленности является своевременным и востребованным инструментом государственной промышленной политики, обеспечивающим поддержку высокотехнологичных предприятий в условиях внешнего санкционного давления и нарушения традиционных международных кооперационных связей. Полученные на основе авторских расчетов объемы высвободившихся ввиду применения льготы собственные средства предприятий отрасли (равные выпадающим доходам бюджетной системы страны, обусловленным введением льготы) за период 2022-2024 гг. составляют 180,2 млрд руб. (среднегодовое значение 60 млрд руб.), что с округлением до целых чисел соответствует оценке Минпромторга России, за период 2025-2027 гг. по базовому сценарию составляют 232 млрд руб. (среднегодовое значение 77,3 млрд руб.), по сценарию «Альтернативный 1» - 230,2 млрд руб. (среднегодовое значение 76,7 млрд руб.), по сценарию «Альтернативный 2» - 195,6 млрд руб. (среднегодовое значение 65,2 млрд руб.) [26]. По оценкам заместителя Министра промышленности и торговли РФ В.В. Шпака, государственное финансирование радиоэлектронной промышленности в 2025 г. составит 93,9-107 млрд руб. (для сравнения, в 2024 г. на поддержку развития электронной промышленности было выделено 233 млрд руб.), но в 2027 г. может сократиться до 68,7 млрд руб., в связи с чем объем господдержки отрасли в виде налогового маневра, в зависимости от сценария, фактически сравняется либо превзойдет объем других финансовых инструментов государственной промышленной политики [20; 26].

Расчетная средняя по отрасли величина высвободившихся за счет применения налоговой льготы денежных средств позволяет применять данный инструмент промышленной политики для финансового обеспечения малых и средних технологических проектов по меркам радиоэлектронной промышленности [1]. Для реализации крупных отраслевых проектов, например, таких как организация производства новых типов электронных компонентов, необходимо консолидировать собственные средства с набором мер государственной поддержки, включая субсидии, гранты, льготные займы институтов развития и другие. С позиции потенциального инвестора низкие налоговые ставки повышают привлекательность отрасли и служат дополнительным фактором при принятии решений о реализации долгосрочного проекта, но с учетом длительности жизненного цикла радиоэлектронной продукции для формирования четкого сигнала инвесторам отраслевой налоговый маневр должен быть продлен по предварительным оценкам до 2029 года, либо на большую перспективу в виде условий Специального инвестиционного контракта (СПИК), что в свою очередь будет способствовать повышению управляемости процесса применения средств господдержки и разумного ограничения количества пользователей налоговой льготы в целях недопущения чрезмерного роста выпадающих доходов бюджетной системы.

При продлении действующих и внедрении новых инструментов государственной промышленной политики в сфере радиоэлектроники, аналогичных налоговому маневру, направленных на увеличение объема собственных средств предприятий, целесообразно введение механизмов для контроля направлений инвестирования высвободившихся средств. Такие механизмы будут способствовать повышению вероятности достижения целевых показателей развития отрасли, предусмотренных документами стратегического планирования.

При оценке интегрального эффекта налогового маневра как инструмента промышленной политики в радиоэлектронной промышленности не следует ограничиваться аспектами выпадающих доходов бюджетной системы и высвободившихся собственных средств предприятий. Данный вид государственной поддержки способствует развитию производственного и кадрового потенциалов отрасли, что в свою очередь имеет положительный социально-экономический эффект ввиду роста занятости, повышения квалификации и улучшения условий работы персонала. С повышением деловой активности в радиоэлектронике, обусловленным льготным налогообложением, экономика страны получает прирост инвестиций в проекты по разработке и производству отечественной высокотехнологичной продукции, что обеспечивает дополнительный вклад в достижение технологического суверенитета, придает импульс для следования к технологическому лидерству и выводу конкурентоспособной российской продукции высоких переделов на внешние рынки [4].

Также следует обратить внимание на качественную составляющую отраслевого налогового маневра. Рассматривая данную меру государственной поддержки с точки зрения распределения налоговых платежей по льготной ставке, то можно сделать вывод о том, что введение льготы приводит к обнулению платежей отраслевых предприятий в бюджеты субъектов Российской Федерации. Соответственно, применение данного инструмента промышленной политики – отраслевой налоговой льготы, имеет неочевидные последствия и виде влияния на возможности социально-экономического развития в регионах присутствия пользователей льготы. Однако с учетом регионального распределения и концентрации организаций радиоэлектронной промышленности в Московской агломерации и Санкт-Петербурге (по данным на 2018 год в указанных регионах находится 43,8% отраслевых организаций) такое влияние не является критическим [23]. В целях компенсации недополученных доходов субъектов Российской Федерации может быть применен механизм распределения дотаций на выравнивание бюджетной обеспеченности, а также другие виды межбюджетных трансфертов [5; 22].

[1] Федеральный закон от 14.07.2022 N 323-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации».

[2] Постановление Правительства Российской Федерации от 22.07.2022 № 1310 «Об утверждении перечня электронной (радиоэлектронной) продукции для целей применения пониженных налоговых ставок по налогу на прибыль организаций и тарифов страховых взносов».

[3] Постановление Правительства Российской Федерации от 22.07.2022 № 1311 «Об утверждении перечня материалов и технологий для производства электронной компонентной базы (электронных модулей) для целей применения пониженных налоговых ставок по налогу на прибыль организаций и тарифов страховых взносов».

[4] Постановление Правительства Российской Федерации от 21.12.2024 № 1848 «О внесении изменения в постановление Правительства Российской Федерации от 31 декабря 2020 г. № 2392»

[5] Федеральный закон от 29.11.2024 № 417-ФЗ «О внесении изменений в статью 284 части второй Налогового кодекса Российской Федерации и статью 4 Федерального закона «О внесении изменений в часть вторую Налогового кодекса Российской Федерации»

Источники:

2. Белоусова Н. Н., Плис Н. И. Состояние дел с производством гражданской продукции крупного предприятия ОПК радиоэлектронной промышленности: проблемные вопросы, требующие решения // Экономические и социально-гуманитарные исследования. – 2022. – № 2. – c. 6-16. – doi: 10.24151/2409-1073-2022-2-6-16.

3. Василий Викторович Шпак выступил с докладом на Пленарном заседании Российского форума «Микроэлектроника 2024». [Электронный ресурс]. URL: https://www.electronics.ru/news/11724 (дата обращения: 12.02.2025).

4. Ганичев Н. А. Стратегические приоритеты структурной трансформации машиностроительного комплекса в условиях бюджетных возможностей // Проблемы прогнозирования. – 2024. – № 6. – c. 71-83. – doi: 10.47711/0868-6351-207-71-83.

5. Голованова Н. Межбюджетные трансферты: многообразие терминов и российская практика // Научно-исследовательский финансовый институт. Финансовый журнал. – 2018. – № 2. – c. 24-35. – doi: 10.31107/2075-1990-2018-2-24-35.

6. Дайджест новостей РФ и Белгородской области (экономика, инвестиции, инновации, поддержка бизнеса) 18 июля 2022 года. [Электронный ресурс]. URL: https://belgorodinvest.ru/upload/iblock/792/2oowbtuf17i2g16wl67kwpnodxn95pmn.pdf (дата обращения: 05.03.2025).

7. Добронравова Е. П. Эконометрический анализ влияния монетарной политики на отрасли российской промышленности // Журнал новой экономической ассоциации. – 2022. – № 3. – c. 45-60. – doi: 10.31737/2221-2264-2022-55-3-3.

8. Законопроект О внесении изменений в статью 284 части второй Налогового кодекса Российской Федерации и статью 4 Федерального закона \О внесении изменений в часть вторую Налогового кодекса Российской Федерации\. [Электронный ресурс]. URL: https://sozd.duma.gov.ru/bill/731807-8 (дата обращения: 02.03.2025).

9. Зубарев А.В. Моделирование последствий налогового маневра и его альтернатив для российской экономики в глобальной CGE модели с перекрывающимися поколениями. [Электронный ресурс]. URL: https://www.iep.ru/files/news/zubarev_11.04.18.pdf (дата обращения: 04.03.2025).

10. Кабмин рассмотрит продление льгот для производителей микроэлектроники. [Электронный ресурс]. URL: https://tass.ru/ekonomika/21931297 (дата обращения: 12.03.2025).

11. Клочко О.А., Царева А.С. Глобальные цепочки создания стоимости в электронной промышленности: региональные изменения после кризиса 2008 г // Пространственная экономика. – 2020. – № 3. – c. 52–75. – url: https://dx.doi.org/10.14530/se.2020.3.052-075.

12. Кононова В. Ю. К чему приведет \налоговый маневр 22/22\ // Эко. – 2017. – № 11. – c. 84-100.

13. Крохмаль Д.Д. Развитие радиоэлектронной промышленности в калейдоскопе налоговых льгот // Теоретическая и прикладная экономика. – 2024. – № 2. – doi: 10.25136/2409-8647.2024.2.68899.

14. Льготные кредиты производителям приоритетной промпродукции. [Электронный ресурс]. URL: http://government.ru/sanctions_measures/measure/149/ (дата обращения: 02.03.2025).

15. Мишустин пообещал микроэлектронике продлить льготы по налогам и взносам. [Электронный ресурс]. URL: https://rg.ru/2024/09/23/mishustin-poobeshchal-mikroelektronike-prodlit-lgot-po-nalogam-i-vznosam.html (дата обращения: 27.02.2025).

16. Никипорец-Такигава Г.Ю., Бучнев Е. В. Методологические проблемы формирования концепции национальной кибербезопасности Российской Федерации // Гуманитарные науки. Вестник Финансового университета. – 2022. – № 12. – c. 70-74. – doi: 10.26794/2226-7867-2022-12-1-70-74.

17. Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2025 год и на плановый период 2026 и 2027 годов. [Электронный ресурс]. URL: https://minfin.gov.ru/common/upload/library/2024/10/main/ONBNiTTP__2025_2027.pdf (дата обращения: 22.02.2025).

18. Пляскина Н. И. Нефтяной налоговый маневр: анализ последствий и прогноз влияния на развитие компании // Проблемы прогнозирования. – 2022. – № 4. – c. 33-44. – doi: 10.47711/0868-6351-193-33-44.

19. Распоряжение Правительства Российской Федерации от 20.05.2023 г. N 1315-р. [Электронный ресурс]. URL: http://publication.pravo.gov.ru/document/0001202305250050 (дата обращения: 02.03.2025).

20. С 2020 года рынок российской электроники вырос более чем в полтора раза. [Электронный ресурс]. URL: https://www.vedomosti.ru/technology/articles/2024/09/25/1064382-s-2020-goda-rinok-rossiiskoi-elektroniki-viros (дата обращения: 04.03.2025).

21. Справочная информация: «Тарифы страховых взносов». [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc_LAW_93256/ (дата обращения: 04.03.2025).

22. Тимушев Е. Н. Распределение федеральных выравнивающих дотаций: оценка последствий основных изменений // Финансовый журнал. – 2024. – № 5. – c. 78-96. – doi: 10.31107/2075-1990-2024-5-78-96.

23. Фомина А. Портрет российской радиоэлектроники: результаты обзорного исследования отрасли // Электроника: Наука, технология, бизнес. – 2018. – № 4. – c. 168-170. – doi: 10.22184/1992-4178.2018.175.4.168.170.

24. Фролов И.Э., Борисов В.Н., Ганичев Н.А. Потенциал реализации политики развивающего импортозамещения в промышленности в рамках бюджетный: ограничений 2023-2025 гг, // Проблемы прогнозирования. – 2023. – № 6. – c. 166-179. – doi: 10.47711/0868-6351-201-166-179.

25. Фролов И.Э., Борисов В.Н., Ганинев Н.А. Проблемы перехода к инновационноемкому развитию российской экономики в условиях форсированного импортозамещения // Проблемы прогнозирования. – 2023. – № 4. – c. 67-81. – doi: 10.47711/0868-6351-199-67-81.

26. Шпак В.В. Векторы развития отечественной электроники в глобальном контексте // Электроника: Наука, технология, бизнес. – 2025. – № 1. – c. 14-18.

Страница обновлена: 02.03.2026 в 01:05:17

Download PDF | Downloads: 28

Modeling tax maneuver scenarios in the radio-electronics industry

Korshuk V.A., Chelysheva E.A.Journal paper

Economic security

Volume 8, Number 5 (May 2025)

Abstract:

The primary objective of Russia's modern industrial policy is to achieve technological sovereignty and secure a position among the world's leaders. Self-sufficiency in critical economic sectors is essential for maintaining the state's parity in the international arena amid an escalating geopolitical situation. In the context of digitalization penetrating all spheres of life, the high-tech industry sector, especially the segment of developing and producing electronic products, is becoming a strategically important entity. Independence from external influences is a priority in the system of government support measures, and ensuring this independence is crucial. The article discusses tax incentives and reduced insurance premium rates as tools of government policy aimed at protecting and developing the Russian radio-electronics industry. Using an interdisciplinary approach and system analysis and modeling, the article evaluates promising indicators of alternative scenarios for implementing an industry tax maneuver based on various combinations of parameters.

Keywords: tax maneuver, industrial policy, technological development, radio-electronics industry

JEL-classification: L51, L52, O25

References:

Belousova N. N., Plis N. I. (2022). State of affairs with civil products’ manufacturing at the large enterprise of defense industry complex of radioelectronic industry: problematic issues requiring solution. Ekonomicheskie i sotsialno-gumanitarnye issledovaniya. (2). 6-16. doi: 10.24151/2409-1073-2022-2-6-16.

Dobronravova E. P. (2022). Industry effects of monetary policy in Russia: econometric analysis. The Journal of the New Economic Association. (3). 45-60. doi: 10.31737/2221-2264-2022-55-3-3.

Fomina A. (2018). Portrait of russian radio electronics: the results of the industry survey. Elektronika: Nauka, tekhnologiya, biznes. (4). 168-170. doi: 10.22184/1992-4178.2018.175.4.168.170.

Frolov I.E., Borisov V.N., Ganichev N.A. (2023). Potential for the implementation of the policy of developing import substitution in industry within the budget constraints 2023-2025. Problems of forecasting. (6). 166-179. doi: 10.47711/0868-6351-201-166-179.

Frolov I.E., Borisov V.N., Ganinev N.A. (2023). Problems of transition to innovative-continuous development of the russian economy in conditions of forced import substitution. Problems of forecasting. (4). 67-81. doi: 10.47711/0868-6351-199-67-81.

Ganichev N. A. (2024). Strategic priorities of the structural transformation in the machinery complex in the context of fiscal space. Problems of forecasting. (6). 71-83. doi: 10.47711/0868-6351-207-71-83.

Golovanova N. (2018). Intergovernmental transfers: diversity of terms and Russian practice. The Journal of Finance. (2). 24-35. doi: 10.31107/2075-1990-2018-2-24-35.

Klochko O.A., Tsareva A.S. (2020). Global value chains in electronics: regional post-2008 crisis regional changes. Spatial Economics. 16 (3). 52–75.

Kononova V. Yu. (2017). What does the tax maneuver 22/22 mean. Eco. (11). 84-100.

Krokhmal D.D. (2024). Development of the radio-electronic industry in the kaleidoscope of tax incentives. Theoretical and Applied Economics. (2). doi: 10.25136/2409-8647.2024.2.68899.

Nikiporets-Takigava G.Yu., Buchnev E. V. (2022). Methodological problems concerning concept’s formation of the national cybersecurity in the Russian Federation. Bulletin of the Financial University. (12). 70-74. doi: 10.26794/2226-7867-2022-12-1-70-74.

Plyaskina N. I. (2022). Oil tax maneuver: analysis of the consequences and forecast of the impact on the development of a company. Problems of forecasting. (4). 33-44. doi: 10.47711/0868-6351-193-33-44.

Shpak V.V. (2025). Vektory razvitiya otechestvennoy elektroniki v globalnom kontekste. Elektronika: Nauka, tekhnologiya, biznes. (1). 14-18.

Timushev E. N. (2024). Distribution of federal equalization grants: assessing the impact of major changes. The Journal of Finance. 16 (5). 78-96. doi: 10.31107/2075-1990-2024-5-78-96.