Оценка инвестиционной привлекательности сельскохозяйственных предприятий

Скачать PDF | Загрузок: 17

Статья в журнале

Российское предпринимательство *

№ 8 (80), Август 2006

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Поток вложений зависит от степени рациональности принимаемых решений инвестиционного характера. Так, сокращение инвестиций в сельское хозяйство России и Ставропольского края, в частности, привело не только к стабильному снижению фондо- и ресурсоотдачи, но и других экономически важных показателей. Главным образом это произошло потому, что на внутренние факторы товаропроизводитель способен воздействовать самостоятельно, тогда как на внешние (федерального, регионального и местного уровня) он повлиять не может.

Ключевые слова: сельское хозяйство, инвестиции, модернизация, инвестиционная привлекательность, село, агробизнес, оценка инвестиционной привлекательности

Поток вложений зависит от степени рациональности принимаемых решений инвестиционного характера. Так, сокращение инвестиций в сельское хозяйство России и Ставропольского края, в частности, привело не только к стабильному снижению фондо- и ресурсоотдачи, но и других экономически важных показателей. Главным образом это произошло потому, что на внутренние факторы товаропроизводитель способен воздействовать самостоятельно, тогда как на внешние (федерального, регионального и местного уровня) он повлиять не может.

Известно, что финансовое состояние предприятия оценивается правильностью размещения и использования средств (активов) и источниками их финансирования (собственным капиталом и обязательствами, т.е. пассивами). Сигнальным показателем, в котором проявляется финансовое состояние предприятия, выступает его платежеспособность (т.е. способность вовремя удовлетворять платежные требования поставщиков, кредиторов, персонала, бюджета и т.д.). Финансовое положение определяется совокупностью хозяйственных факторов, характеризующих деятельность организации.

Для прогнозирования несостоятельности предприятий в настоящее время используются различные методы оценки. Рассмотрим их с точки зрения применимости в аграрном секторе отечественной экономики, т.к. опыт рыночного функционирования предприятий в России пока недостаточно велик.

Чем глубже исследуется предприятие, тем больше обнаруживается новых источников неопределенности. Декомпозиция исходной (обычно грубой и приблизительной) модели анализа сопряжена с растущим дефицитом количественных и качественных исходных данных. Ряд параметров оказывается недоступным для точного измерения, и тогда в его оценке неизбежно появляется субъективный компонент.

Возникает то, что в науке описывается, как лингвистическая переменная, а связь количественного значения некоторого фактора с его качественным лингвистическим описанием задается функциями принадлежности фактора нечеткому множеству. В данном случае для оценки состояния предприятия используется метод нечетких множеств.

Использование метода нейронных сетей во всех областях человеческой деятельности, в том числе в области финансовых приложений, получает все большее развитие. Одной из основных задач в финансовой области, решаемой с помощью нейрокомпьютеров, является прогнозирование инвестиционной привлекательности (финансовой состоятельности) предприятий.

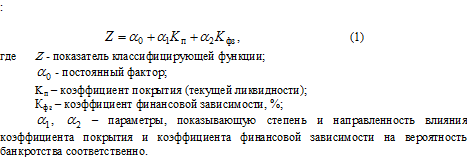

Значительно повышается вероятность достоверности прогнозирования финансово-экономического состояния предприятия с применением методов многофакторного статистического анализа. С помощью метода дискриминантного анализа решаются задачи классификации, т.е. разбиения совокупности анализируемых объектов на классы путем построения классифицирующей функции в виде корреляционной модели.

Факт финансовой состоятельности предприятий с позиций перспективности инвестиционных вложений определялся двумя показателями:

- коэффициентом покрытия (Кп), равным отношению текущих активов к краткосрочным обязательствам, т.е. это коэффициент текущей ликвидности;

- коэффициентом финансовой зависимости (Кфз), равным отношению заемных средств к общей стоимости активов.

Первый показатель характеризует ликвидность, второй – финансовую устойчивость. Очевидно, что при прочих равных условиях вероятность банкротства тем меньше, чем меньше коэффициент финансовой зависимости. И наоборот, предприятие с большей вероятностью станет банкротом (риск невозврата инвестиций очень большой) при низком коэффициенте покрытия и высоком коэффициенте финансовой зависимости.

Задача исследования состояла в том, чтобы найти эмпирическое уравнение некой дискриминантной границы, которая разделит все возможные сочетания указанных показателей на два класса:

- сочетание показателей, при которых вложение инвестиций в предприятие нежелательно (противопоказано для инвестора);

- сочетание показателей, при которых предприятию не грозит банкротство, следовательно, оно представляет интерес для инвесторов.

Исходную выборку для построения модели прогнозирования финансового состояния составили данные бухгалтерской отчетности 19 предприятий Шпаковского района Ставропольского края. Приемами дискриминантного анализа нами определены параметры корреляционной линейной функции, описывающей положение дискриминантной границы между двумя классами сельхоз предприятий и пространстве коэффициентов покрытия и финансовой зависимости:  В результате обработки статистических данных была получена следующая корреляционная зависимость:

В результате обработки статистических данных была получена следующая корреляционная зависимость:

Z = – 0,3877 – 1,0736Kп + 0,0579Кфз, (2)

При Z = 0 имеем уравнение дискриминантной границы. Для предприятий, у которых Z =0, вероятность обанкротиться равна 50%, т.е. от решения инвесторов зависит, будут ли они заниматься реанимацией данного сельскохозяйственного предприятия. Если Z < 0, то вероятность финансовой жизнедеятельности предприятия возрастает (по мере уменьшения Z). В то же время параметр имеет знак «плюс», поэтому, чем выше коэффициент финансовой зависимости, тем больше Z и, следовательно, выше вероятность банкротства предприятия. Таким образом, при увеличении Z возрастает риск инвесторов.

Прогнозирование инвестиционной привлекательности сельскохозяйственных предприятий Шпаковского района мы осуществляли следующим образом. Значения дискриминантной функции представляют собой реализацию случайной величины Z. Распределение вероятностей данной величины аппроксимируется нормальным распределением; далее с помощью таблиц нормального распределения мы определяли вероятности инвестиционной привлекательности для фиксированного значения Z.

При применении модели дискриминантного анализа возможны ошибки прогнозов двух видов прогнозируется:

‑ сохранение платежеспособности, а в действительности наступает банкротство предприятия;

‑ недееспособность предприятия, а оно сохраняет платежеспособность.

Прогнозирование инвестиционной привлекательности сельхоз предприятий с помощью дискриминантного анализа на горизонте в один год производится с точностью 95%. При этом ошибка первого типа возможна в 6-ти % случаев, а второго – в 3%.

При расширении горизонта прогнозирования до двух лет его точность снижается до 83%, при этом ошибки первого типа появляются – в 28% случаев, а второго – в 6%.

Страница обновлена: 25.12.2025 в 04:44:46

Download PDF | Downloads: 17

Otsenka investitsionnoy privlekatelnosti selskokhozyaystvennyh predpriyatiy

Evdoshenko V.V.Journal paper