Конкуренция российских банков за инвестиционные ресурсы домашних хозяйств

Скачать PDF | Загрузок: 18

Статья в журнале

Российское предпринимательство *

№ 11 (71), Ноябрь 2005

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Банковская конкуренция - это динамичный процесс, отражающий соперничество коммерческих банков и других кредитных институтов, в ходе которого каждый из них стремится обеспечить себе прочное положение на рынке кредитов и банковских услуг. Внутриотраслевая же банковская конкуренция проявляется в двух основных формах: предметной и видовой.

Ключевые слова: конкуренция, факторный анализ, депозиты, банковская конкуренция

Банковская конкуренция ‑ это динамичный процесс, отражающий соперничество коммерческих банков и других кредитных институтов, в ходе которого каждый из них стремится обеспечить себе прочное положение на рынке кредитов и банковских услуг. Внутриотраслевая же банковская конкуренция проявляется в двух основных формах: предметной и видовой.

Предметная конкуренция осуществляется между кредитными организациями, предлагающими идентичные банковские продукты в форме стандартизованных или однородных услуг массового ассортимента. Так, в настоящее время практически все банки принимают от населения вклады до востребования, различающиеся только величиной процентной ставки.

Видовая конкуренция осуществляется между организациями, предлагающими на рынке продукты и услуги одного вида (т.е. предназначенные для одной и той же цели), но различающиеся каким-то существенным параметром. Это могут быть различные виды срочных вкладов («Люкс», «Молодежный», «Туристический», «Пенсионный» и т.д.). Однако не все банковские услуги стандартизованы. Многие из них направлены на решение финансовых проблем конкретного клиента. Более того, с развитием банковского дела и экономики в целом даже услуги массового ассортимента могут терять свою однородность. Так, одинаковые услуги, предоставляемые разными банками, нередко приобретают в глазах потребителей отличительные черты, связанные с общественно сформировавшимся имиджем банка.

С точки зрения составления конкурентной стратегии, это означает, что разработка новых ассортиментных единиц в рамках существующего вида еще не обеспечивает конкурентного преимущества, если она не подкрепляется мерами по формированию потребительских предпочтений.

Условия конкуренции на рынке услуг населению, который является сейчас наиболее перспективным источником привлечения средств, существенно различаются для московских и региональных рынков.

Особенностями московского розничного рынка являются:

‑ серьезная конкурентная борьба между банками, что связано с более высокой плотностью банковской сети (в Москве находятся более 50% всех российских банков);

‑ устойчивый спрос на достаточно широкий спектр банковских продуктов (помимо депозитов - пластиковые карточки, потребительский кредит, доверительное управление средствами, международные переводы и др.), что обусловлено более высокими стандартами жизни в столице.

Как показывает факторный анализ динамики депозитов, на московском рынке ключевыми факторами конкурентоспособности банков являются (по приоритетности) такие факторы, как:

‑ оценка вкладчиками надежности банка,

‑ разнообразие предоставляемых финансовых услуг,

‑ способность банка предложить более высокие процентные ставки по депозитам при том же уровне надежности.

Быстрое развитие информационных технологий способствовало возникновению целого спектра альтернативных инструментов денежного рынка, на фоне которых выделяются базовые преимущества банковских вкладов. Их доступность и возможность широкого использования в качестве средства платежа уже не рассматриваются как исключительные.

Закономерное в этих условиях снижение рентабельности розничных банковских операций стало одним из главных факторов активизации консолидационных процессов в банковском секторе развитых экономик в 90-е годы.

На данный момент практически как аксиома воспринимается утверждение, что только крупный банк, имеющий возможность инвестировать большие суммы в свое технологическое развитие, может преуспеть в ритейловом бизнесе. Интенсивность происходящих изменений на национальных депозитных рынках в значительной степени диктуется специфическими институционально-правовыми условиями. В частности, действующая система страхования вкладов, наличие внешних и внутренних рыночных барьеров, а также изначально высокая зависимость предприятий от банковского финансирования в сравнении с заимствованиями на фондовом рынке обеспечивают некоторый запас прочности для конкурентных позиций банковских институтов.

В долгосрочной перспективе представляется неизбежным переход к новой модели банковского бизнеса. Одной из главных ее черт можно назвать замещение депозитов населения такими инструментами фондирования, как ценные бумаги и межбанковские кредиты. Однако в условиях переходных экономик банки пока сохраняют свое доминирующее положение на рынке сбережений. Фондовые рынки таких стран по причине слабости национальных систем корпоративного управления, как правило, малоликвидны и волатильны (непостоянны).

Состав эмитентов обычно представлен небольшим числом крупных компаний, что существенно ограничивает возможности диверсификации рисков. Как следствие, доля корпоративных ценных бумаг в структуре активов граждан оказывается крайне низкой. Отсутствие развитой системы небанковских финансовых посредников, способных нести на себе нагрузку по формированию сбалансированных портфелей вложений, также служит препятствием для перетока средств населения на фондовый рынок.

Таким образом, в числе сберегательных инструментов, предлагаемых финансовым сектором переходных экономик, только депозитный вклад остается доступным для большей части населения. Недостаток объектов вложений, как правило, восполняется покупкой ценностей (драгоценных металлов и камней, ювелирных изделий, антиквариата, произведений искусства), недвижимости, товаров длительного пользования, наличной валюты и размещения средств на валютных депозитах. Наиболее серьезная конкуренция банковским вкладам в национальной валюте возникает как раз со стороны валютных ценностей. В странах с переходными экономиками, имевших в своей истории периоды макроэкономической нестабильности, долларизация накоплений населения является обычным явлением.

Для российских граждан, чье сберегательное поведение формировалось в 90-х гг. под влиянием целого ряда «шоковых» факторов: высокой инфляции, кризиса неплатежей и, наконец, масштабной девальвации, наличная валюта стала основным объектом вложений. Запас наличных долларов на руках населения, по разным оценкам, достигал в конце 90-х гг. $40-60 млрд., т.е. был в несколько раз больше объема средств, размещенных физическими лицами на депозитах в российских банках ($10-20 млрд.).

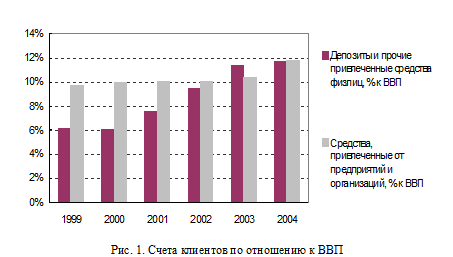

Низкая степень доверия к российским банковским институтам и девальвационные настроения, во многом связанные с характером проводимой денежной политики, способствовали тому, что банковские вклады в течение достаточно длительного периода после кризиса 1998 года обладали слабой привлекательностью по сравнению с наличной валютой. Как следствие, в структуре банковских обязательств депозиты граждан вплоть до начала 2003 года уступали по величине счетам предприятий и организаций (рис. 1).

На протяжении 1999-2000 гг. доля средств населения в пассивах банковского сектора не поднималась выше 20%. Только с 2001 года обозначилась тенденция опережающего роста вкладов физических лиц по отношению к другим элементам ресурсной базы и к ВВП. Характерно, что ускорение притока средств населения в банки тогда в большей степени было связано с динамикой валютных депозитов: в 2001-2002 гг. темпы их прироста в годовом исчислении колебались от 50 % до 70 %.

Наиболее интенсивные изменения в структуре банковских обязательств пришлись на 2003 год. Отход от девальвационного тренда рубля по отношению к доллару усилил замещение валютных накоплений населения (в виде наличных долларов и валютных вкладов) рублевыми депозитами. В 2003 году прирост средств на рублевых счетах граждан впервые за посткризисный период оказался выше, чем сумма «чистой» покупки наличной валюты, а увеличение валютных вкладов составило 426 млрд. против 162 млрд. в рублевом выражении.

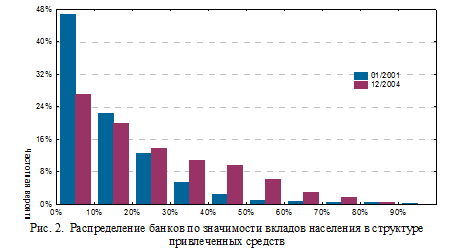

За последние 3 года заметно сократилась доля банков (с 54,8% до 35,0%), в структуре привлеченных средств которых вклады граждан занимают менее 10%. Одновременно существенно возросло число банков – сейчас их около 140 (примерно 11% от общего количества действующих банковских кредитных организаций), - заемные ресурсы которых более чем на 50% формируются за счет депозитов населения (рис 2).

Происходящие сдвиги в сберегательном поведении населения создают исключительно благоприятные условия для наращивания ресурсной базы коммерческих банков и, следовательно, для расширения кредитования производственного сектора. Тем не менее, движение к новой модели фондирования все еще оставляет банковский сектор чувствительным к воздействиям «шоковых» факторов.

Страница обновлена: 20.02.2026 в 17:46:31

Download PDF | Downloads: 18

Konkurentsiya rossiyskikh bankov za investitsionnye resursy domashnikh khozyaystv

Tarasov A.I.Journal paper