Developing extra-budgetary financial instruments to support the National Ecology Project

Egorova D.A.1

1 Финансовый университет при Правительстве Российской Федерации, Russia

Download PDF | Downloads: 18

Journal paper

Journal of Economics, Entrepreneurship and Law (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 13, Number 10 (October 2023)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=54899440

Abstract:

The implementation of the activities of the the National Ecology Project implies financial support at the expense of extra-budgetary instruments for almost a quarter. The capital intensity and non-financial nature of the results of environmental measures complicates the process of attracting private investment. To achieve the set goals of the national project, it is necessary to develop existing and create new, potentially accessible, mechanisms for attracting extra-budgetary financing instruments. This study is devoted to the analysis of the key directions of the development of extra-budgetary financial support instruments of the the National Ecology Project. The study identified the following development vectors: tax and depreciation preferences for participants of the national project, the creation of sustainable structural loans with the possibility of subsidizing interest rates, the expansion of the segment of green and sustainable contracts due to thematic derivatives. The results of the study will be of interest primarily to the state regulators of the national project and authorized institutions: the Ministry of Economic Development of the Russian Federation, VEB of the Russian Federation, and the Bank of Russia.

Keywords: national project, environmental protection, extra-budgetary financing, environmental protection projects, responsible investment, sustainable development

Funding:

Статья подготовлена в рамках научно-исследовательской работы, выполняемой по теме: «Оценка эффективности финансово-экономических механизмов реализации национального проекта «Экология» и разработка комплекса мер по их совершенствованию» (ВТК-ГЗ-ПИ-17, Финансовый университет)

JEL-classification: Q52, Q56, Q57, H50

Введение

Эффективное функционирование финансового рынка является основой для развития реальной экономики, обеспечения рационального распределения финансовых ресурсов и повышения благосостояния общества в целом. Теория первичности финансового развития устанавливает положительную корреляцию стабильности финансовых рынков и устойчивого экономического роста, однако, многообразие новых глобальных вызовов, таких как, например, экологические последствия производственной деятельности, в частности, «углеродный след» стран-экспортеров углеводородной энергоемкой продукции, находится за пределами теории первичности.

Таким образом, традиционные запросы общества потребления сменяются осознанием необходимости нести ответственность за воздействие на окружающую среду, что коррелирует с целями устойчивого развития Организации объединённых наций [1]. Подобная смена парадигмы безусловно находит свое отражение как в ключевых механизмах ведения бизнеса, так и в политике государств.

С 2017 г., который был утверждён как «Год экологии» [2] в Российской Федерации, был запущен ряд государственных инициатив в области охраны окружающей среды. Так, в 2018 г. был утверждён паспорт Национального проекта «Экология» (далее – Нацпроект) [3], включающего в себя одиннадцать федеральных проектов: «Чистая страна», «Комплексная система обращения с твердыми коммунальными отходами», «Инфраструктура для обращения с отходами I - II классов опасности», «Чистый воздух», «Чистая Вода», «Оздоровление Волги», «Сохранение озера Байкал», «Сохранение уникальных водных объектов», «Сохранение биологического разнообразия и развитие экологического туризма», «Сохранение лесов», «Внедрение наилучших доступных технологий», - который закрепил структуру инструментов финансового обеспечения мероприятий, направленных на достижение целевых показателей проекта – снижения негативного воздействия на окружающую среду.

В соответствии с установленным паспортом Нацпроекта на внебюджетные источники финансирования приходится от 0% до 24% в разрезе федеральных проектов (рис.1).

Рисунок 1. Структура объемов внебюджетного финансирования Нацпроекта в разрезе ФП, утвержденных паспортом 2018 г. [3], %.

Источник: составлено автором

Подобное решение со стороны государства объясняется как общемировыми тенденциями повышения значимости инвесторов, заинтересованных в нефинансовом эффекте своих вложений, а также необходимостью развивать российский финансовый рынок за счет нового сегмента «ответственных» инвестиций.

Развитие внебюджетных инструментов финансового обеспечения природоохранных проектов принципиально важно для России как для государства-экспортёра сырья, так как позволяет снизить экологические риски, расширить круг инвесторов, повысить привлекательность российских активов на международных рынках капитала.

1) Вопросам финансового обеспечения решения вопросов, лежащих в сфере природопользования и защиты окружающей среды, посвящены научные труды зарубежных и отечественных авторов: Мендельсон Р.С. [4], Тол Р. [5], Штеффан В. [6], Рубцова Б. Б. [7], Кабир Л. С. [8], Ключникова И. К. [9], Бобылева С. Н. [1], Худяковой Л. С. [10] и др.

2) Кредитование как механизм внебюджетного финансового обеспечения природоохранных мероприятий рассмотрено в работах: Клауса К. Дж. [11], Хуссейна Т. [12], Рампуса Н. [13], Канаева А. В. и Канаевой О. А. [14], Мирошниченко О. С. [15], Тарасова А. А. [16] и др.

Тем не менее, несмотря на достаточный уровень исследования доступных внебюджетных источников финансирования природоохранных мероприятий и проектов в области охраны окружающей среды, в частности, в рамках реализации национальных проектов, открытым остается вопрос об их привлекательности для частных инвесторов и возможных путях ее повышения. Также, в настоящее время недостаточно изучен вопрос развития тематического сегмента рынка «зеленых» и «устойчивых» структурных финансовых инструментов.

Целью настоящей статьи является разработка практических рекомендаций по развитию внебюджетных инструментов финансового обеспечения национального проекта «Экология».

Сформулированные автором алгоритм и возможные условия реализации льготных программ кредитования с субсидированием процентной ставки в отношении компаний-участников национального проекта «Экология»; выявленные направления развития тематических «зеленых» и «устойчивых» структурных финансовых инструментов («голубых», «желтых» и «лесных» контрактов); а также предложенные налоговые и амортизационные преференции со стороны государства - явились научной новизной исследования.

Сформулированные автором предложения по формированию «устойчивых» банковских продуктов и структурных финансовых инструментов могут быть использованы Министерством экономического развития РФ, ВЭБ РФ, Банком России.

Методы и Результаты

Информационной базой исследования выступили данные о реализации национальных проектов [17] России, в частности, материалы, посвященные процессу осуществления национального проекта «Производительность труда».

Автором был также проведен комплексный анализ текущего нормативного регулирования в отношении участников национальных проектов, в частности, утверждения налоговых преференций и амортизационной политики.

Была собрана, систематизирована и обработана информация о состоянии рынка «зеленых» и «устойчивых» долговых инструментов российского и международного рынка капитала.

Так как компания-участник Нацпроекта располагает ограниченным диапазоном инструментов привлечения средств, доступных для реализации инвестиционных мероприятий, направленных на достижение целевых показателей Нацпроекта:

· собственные средства: нераспределенная прибыль, амортизация;

· заемные средства: кредиты и эмиссия облигаций.

Развитие внебюджетных инструментов финансового обеспечения Нацпроекта видится нам возможным в соответствии со следующими направлениями:

· налоговые преференции и смягчение амортизационной политики в отношении объектов, создаваемых в рамках мероприятий Нацпроекта;

· создание новых банковских продуктов в «зеленом» и «устойчивом» сегменте;

· развитие рынка первичных и производных «зеленых» финансовых инструментов.

Так, в отношении непосредственных участников Нацпроекта могут применяться следующие налоговые преференции:

- Инвестиционный налоговый вычет. Участники национального проекта «Производительность труда» в семи субъектах Российской Федерации имеют возможность применять инвестиционный налоговый вычет, который включает в себя 90% расходов на инвестиции в основные средства [19];

- Размер ставки налога на прибыль для определения предельной величины инвестиционного налогового вычета участников Нацпроекта «Производительность труда» равняется 10% [18];

- По налогу на имущество организаций в отношении вводимых объектов основных средств Нацпроекта «Производительность труда» на период с 1 января 2020г. по 31 декабря 2024г. установлена ставка 0% [18].

Применение повышающего коэффициента ускоренной амортизации [19] в отношении основных средств, создаваемых и приобретаемых в рамках реализации Нацпроекта «Экология», является потенциально эффективной стимулирующий мерой для использования нераспределенной прибыли компаний-участников.

Формирование новых кредитных продуктов, привлекательных для компаний, осуществляющих мероприятия Нацпроекта «Экология», является наиболее актуальным направлением развития внебюджетного финансирования, так как около 82% совокупных активов российских финансовых организаций приходится именно на банки [15]. Специфика российской финансовой системы и высокая степень участия государства в работе банков обуславливают эффективность стимулирующих мер в рамках кредитования природоохранных мероприятий.

Кредит, привязанный к целям устойчивого развития с позитивным стимулированием, представляет особый интерес в рамках внебюджетного финансового обеспечения Нацпроекта «Экология», так как способствует формированию привлекательных условий для всех участников процесса:

· возможность синдицированного кредитования капиталоемких инвестиционных проектов;

· система целевых показателей разработана и утверждена паспортом Нацпроекта;

· дифференциация процентной ставки может быть обеспечена за счет субсидий со стороны государства.

Анализ существующих инициатив позволил сформулировать основные параметры льготного кредитования участников Нацпроекта «Экология» (рис. 2).

*по аналогии с НП «Производительность труда»

Рисунок 2. Основные параметры льготного кредитования

участников НП «Экология».

Источник: составлено автором

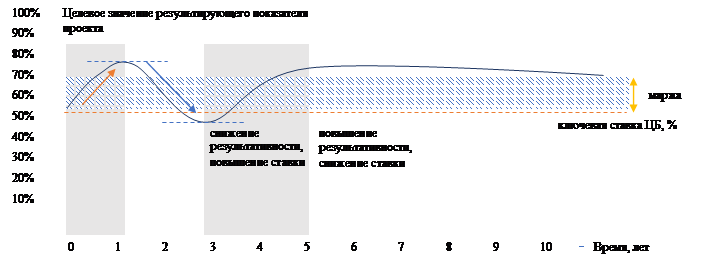

Рисунок 3 иллюстрирует процесс дифференциации процентной ставки в установленных границах (с фиксированным шагом) при достижении запланированных целевых показателей Нацпроекта.

Рисунок 3. Механизм ценообразования кредитов, привязанных к ключевым показателям ФП Нацпроекта «Экология».

Источник: составлено автором

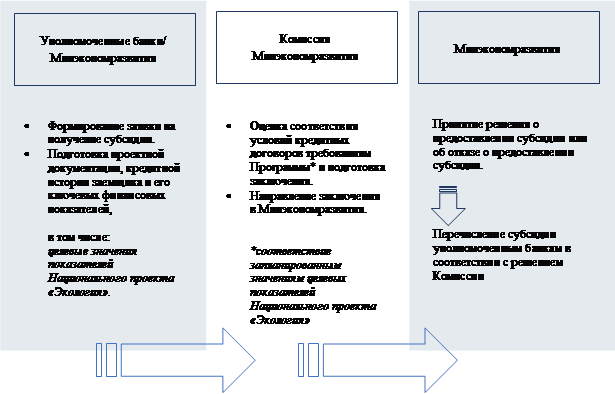

Основные этапы процедуры субсидирования кредита, привязанного к целевым показателям Нацпроекта с позитивным стимулированием, отражены на рисунке 4.

*Программа льготного кредитования участников НП «Экология»

Рисунок 4. Субсидирование процентной ставки кредита, привязанного к целевым показателям Нацпроекта «Экология».

Источник: составлено автором

До настоящего времени российские компании привлекали синдицированные кредиты с привязкой к показателям устойчивого развития на зарубежных рынках капитала. Так, российская алюминиевая компания «Русал» подписала 5-летний синдицированный предэкспортный кредит в размере 1,085 млрд долл. с привязкой к показателям устойчивого развития (ING и Natixis выступили координирующими букраннерами и организаторами сделки; Societe Generale и Natixis также выступают в роли координаторов по показателям устойчивого развития). Величина маржи по кредиту привязана к выполнению KPI, которые направлены на снижение воздействия на окружающую среду [20].

Реализация предложенной меры по развитию инструментов внебюджетного финансового обеспечения федеральных проектов нацпроекта «Экология» возможна в рамках специализированного механизма, разработанного Минэкономразвития России совместно с ВЭБ.РФ - «Фабрики проектного финансирования» [21].

Концепция связи внебюджетного инструмента финансирования с целевыми показателями Нацпроекта может получить свое развитие также в отношении тематических облигаций.

В качестве наиболее интересных и привлекательных долговых финансовых инструментов, которые можно увязать с целевыми показателями Нацпроекта, можно выделить следующие:

− федеральные «зеленые» облигации, размещенные для финансирования национальных проектов с привязкой к конкретным целевым показателям Нацпроекта «Экология»;

− облигации устойчивого развития российских компаний с грязными производствами в регионах, упомянутых в Нацпроекте «Экология»;

− «зеленые» ипотечные и инфраструктурные облигации российских компаний, поддерживающих Нацпроект «Экология»;

− «зеленые» облигации для углеродоемких и энергоемких корпораций в телекоммуникациях, энергетике и химической промышленности.

Дискуссия

Разнообразие федеральных проектов, входящих в структуру Нацпроекта «Экология», позволяет задуматься о формировании и развитии сегмента тематических облигаций в рамках действующего рынка «зеленых» финансовых инструментов. В международной практике к такого рода ценным бумагам относятся так называемые «голубые», «желтые», «лесные» облигации [22]. Функционал производных финансовых инструментов позволяет увязать доходность инвестиций с результативностью реализуемых природоохранных мероприятий через целевые показатели Нацпроекта.

Например, торговля углеродными единицами (базовый актив деривативов) является по сути торговлей чистым воздухом. В результате реализации того или иного проекта, результатом которого становится сокращение выбросов CDE, компания сможет продать на рынке эти «сокращенные» объемы. А покупатели, в свою очередь, смогут использовать их для уменьшения своего углеродного следа или для соблюдения квот на выбросы парниковых газов.

В ходе первых торгов на Московской бирже в конце 2022 года были реализованы 20 углеродных единиц по цене 1000 руб. [23].

При этом, по оценкам «ВТБ Капитала», к 2025 году оборот на этом рынке может достичь 100-300 миллионов долларов, а к 2030 году - 1,5-3 миллиарда [23].

Заключение

Предложенные меры по развитию инструментов внебюджетного финансового обеспечения федеральных проектов нацпроекта «Экология» можно распределить по временной шкале в разрезе кратко-, средне- и долгосрочного аспекта в соответствии со степенью развития предложенной меры на текущий момент времени. В первую очередь, это: развитие «зеленых» кредитов и кредитов, привязанных к ЦУР; система налоговых преференций; повышающий коэффициент амортизации; развитие рынка «зеленых» облигаций. Далее: развитие синдицированного устойчивого кредитования; создание «зеленых» внебюджетных фондов; развитие рынка «зеленых» деривативов. В долгосрочной перспективе: развитие рынка тематических облигаций: голубых, желтых, лесных; масштабная работа Фабрики проектного финансирования ВЭБ.

Безусловно, сформулированные предложения и выявленные направления развития внебюджетных инструментов финансового обеспечения национального проекта «Экология» невозможно внедрить в практику без достаточного содействия государственных регуляторов и уполномоченных институтов: Министерства экономического развития РФ, ВЭБ РФ, Банка России и прочих ведомств, отвечающих за реализацию природоохранных мероприятий. Налоговые и амортизационные преференции в отношении компаний-участников национального проекта также невозможны без совершенствования существующих нормативно-правовых актов: определения условий и алгоритма отбора компаний, внесения изменений в текущую редакцию Налогового кодекса РФ, разработки сопутствующей документации.

Таким образом, разработка рекомендаций по включению в нормативно-правовые акты разработанных предложений по развитию инструментов внебюджетного финансового обеспечения федеральных проектов нацпроекта «Экология» должна стать перспективным направлением дальнейших исследований.

References:

Bobylev S.N., Soloveva S.V. (2016). Tseli ustoychivogo razvitiya OON i Rossiya. Doklad o chelovecheskom razvitii v Rossiyskoy Federatsii [The UN Sustainable Development Goals and Russia. Report on Human Development in the Russian Federation] (in Russian).

Clouse C. J. ESG loans broaden access to sustainability-linked financingGreenBiz. – March 06, 2019. Retrieved September 14, 2023, from https://www.greenbiz.com/article/esg-loans-broaden-accesssustainability-linked-financing

Hussain T. (2018). Green Loan Principles to Guide Environmental and Sustainability Finance

Kabir L. S. (2019). Gosudarstvennaya podderzhka «zelenyh» investitsiy i rynochnoe «zelenoe» finansirovanie: zarubezhnyy opyt [State support for "green" investments and market "green" financing: foreign experience]. Innovatika i ekspertiza. (26). 97–108. (in Russian).

Kanaev A. V., Kanaeva O.A. (2019). Ustoychivyy banking: kontseptualizatsiya i praktika realizatsii [Sustainable banking: conceptualization and implementation practice]. Vestnik Sankt-Peterburgskogo universiteta. – Seriya Ekonomika. (3). 448–479. (in Russian).

Khudyakova L. S. (2018). Reforma globalnyh finansov v kontekste ustoychivogo razvitiya [Reform of global finance in the context of sustainable development]. World Economy and International Relations. (7(62)). 38–47. (in Russian).

Klyuchnikov I. K., Klyuchnikov O. I. (2021). Zelenye finansy: energoperekhod i «zamorozhennye» aktivy [Green finance: redistribution of the energy sector, and frozen assets]. Uchenye zapiski Mezhdunarodnogo bankovskogo instituta. (3(37)). 27–43. (in Russian).

Mendelsohn R., Prentice I. C., Schmitz O., Stocker B., Buchkowski R., Dawson B. (2016). The Ecosystem Impacts of Severe Warming American Economic Review. (106 (5)). 612–614.

Miroshnichenko O. S., Mostovaya N.A. (2019). «Zelenyy» kredit kak instrument «zelenogo» finansirovaniya [Green loan as a tool for green financing]. Finance: Theory and Practice». (3). 31–43. (in Russian).

Rakhimov Zokhid Yusupovich (2019). Ustoychivye obligatsii kak instrument finansirovaniya ekologicheskikh i sotsialnyh proektov [Sustainable bonds as a tool for financing environmental and social projects]. Bulletin of the Saint Petersburg State University of Economics. (5-1 (119)). (in Russian).

Roumpis N., Cripps N. The green and sustainability loan market: ready for take-offEnvironmental Finance. – July 20, 2018. Retrieved September 14, 2023, from 161 https://www.environmental-finance.com/content/analysis/the-green-and-sustainability-loan-marketready-for-take-off.html

Rubtsov B. B. (2007). Sovremennye fondovye rynki [Modern stock markets] (in Russian).

Societe Generale Group acted as an organizer of a syndicated loan deal associated to the rates of sustainable development to RUSALRosbank. October 31, 2020. Retrieved August 14, 2023, from https://www.rosbank.ru/en/company-profile/presscenter/societe-generale-group-acted-as-anorganizer-of-a-syn

Steffen W., Richardson K., Rockström J. (2015). Planetary Boundaries: Guiding human development on a changing planet Science. 347 (6223).

Tarasov A. A. (2020). Kreditovanie ustoychivogo razvitiya korporatsiy [Lending to the corporate sustainable development]. Economy. Taxes. Law. (13(4)). 90–98. (in Russian).

Tol R. (2002). Estimates of the Damage Costs of Climate Change – part 2: dynamic estimates Environmental and Resource Economics. (2(1)). 135–160.

Страница обновлена: 28.04.2025 в 00:53:46

Russia

Russia