Развитие оздоровительно-развлекательного отдыха на Урале

Огурцова Ю.Н.1, Тимакова Р.Т.1![]() , Рамзина С.А.2

, Рамзина С.А.2

1 Уральский государственный экономический университет, Россия, Екатеринбург

2 АНО ВО «Гуманитарный университет», ,

Скачать PDF | Загрузок: 49

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 10 (Октябрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54899425

Аннотация:

Переориентация основных потребителей туристских услуг с дальнего и ближнего зарубежья на российские направления вызвала растущую потребность в качественном сервисе коллективных средств размещения загородного формата. Исследование основных игроков в индустрии гостеприимства Челябинской области, отличающейся своими оптимальными климатическими условиями для отдыха в сравнении с другими субъектами Уральского региона, показывает востребованность предлагаемой инфраструктуры гостеприимства загородного формата для сопоставимой целевой аудитории. В последние годы отмечается увеличение количество отдыхающих из Свердловской области и Башкортостана, выбирающих загородные комплексы для отдыха и получения разнообразных досуговых услуг. В современных геополитических условиях в среднесрочной перспективе востребованность услуг загородных комплексов оценивается выше среднего. В данной работе исследовано предложение загородных рекреационных гостинично-ресторанных комплексов с развлекательно-оздоровительными услугами в крупнейших городах УРФО - Екатеринбурге и Челябинске с целью оценки перспектив развития данного сегмента в сфере гостеприимства. Данное исследование может быть интересно предприятиям и организациям сферы туризма и индустрии гостеприимства, а также администрациям регионального и муниципального уровня, занимающихся вопросами развития рекреационного туризма на Урале.

Ключевые слова: рекреационный туризм, инфраструктура, тарифы, услуги, загрузка номерного фонда, цели поездок, СПА-услуги

JEL-классификация: Z31, Z32, L83

Введение. Развитие индустрии гостеприимства определенным образом сопоставимо с основными тенденциями в экономики стране, что подтверждается данными последних лет. «По оценкам BusinesStat, в 2017-2019 гг. объем рынка гостиничных услуг в России вырос на 15,6%: со 135,9 млн. до 157,2 млн. ночевок. Росту отельного рынка в 2017-2019 гг. способствовало проведение ряда международных спортивных мероприятий в стране, а также увеличение внешнего турпотока из Китая, Индии, стран Юго-Восточной Азии и стран СНГ. Дополнительными факторами роста стали ослабление национальной валюты, из-за чего часть туристов вынуждены были заменить зарубежный отдых внутренними путешествиями по России» [1].

Тенденции повышения спроса на внутренний российский туризм наблюдаются и в Уральском регионе. Средний процент загрузки номерного фонда по Уральскому региону в постпандемийный период составляет 61-68 %, что несколько выше среднероссийских показателей. При этом ценовая стратегия на услуги гостинично-ресторанных комплексов, по мнению экспертов, и отзывам потребителей, соответствует их категорийности. В последние годы в сфере услуг гостеприимства наблюдается рост спроса на загородный семейный отдых, что обусловливает потребность в развитии соответствующей инфраструктуры, обеспечивающей комфортные условия проживания, питания и сферу развлечений для различных возрастных групп

Данный вопрос требует дополнительных исследований в связи с активным развитием рынка внутреннего туризма в постпандемийный период, и недостаточным количеством публикаций по изучению ресурсного обеспечения различных видов отдыха на Урале. Перспективы развития внутреннего и межрегионального туризма еще недостаточно исследованы в научной литературе, так как до 2020 года в России преобладал выездной туризм, и большинство исследований посвящено вопросам отдыха россиян за пределами страны и посещению нашей страны зарубежными туристами.

Развитию гостиничного рынка Российской Федерации посвящено большое количество научных публикаций, учебных пособий и диссертационных исследований. Вопросам функционирования рынка гостиничного хозяйства посвящены работы исследователей: Е.В. Копытиной [2], И.С. Ключевской [3], Е.А. Джанджугазовой., А.О. Галицкой, В.О. Махонина [4], М.Е. Беломестновой [5], Е.Г. Радыгиной, А.А. Ошкординой [6] и др. Исследования рядом авторов ресурсной базы и санаторно-курортного комплекса Свердловской области показывают, что регион имеет значительный потенциал для расширения перечня лечебных и СПА – услуг, обладая природными, климатическими ресурсами, развивающейся сферой гостеприимства и транспортной инфраструктурой. [7,8]

По мнению авторов, в условиях повышения спроса на загородный отдых в постпандемийный период, в России формируется сегмент оздоровительно-развлекательного отдыха как перспективного направления поездок с целью рекреации. Данный сегмент еще недостаточно изучен и ему посвящено недостаточно исследований, во-первых, в связи с отсутствием четкой терминологии, о чем пишет Т.В. Курмангазиева [9], во-вторых, созданием активной инвестиционной поддержки строительства загородных рекреационных гостинично-ресторанных комплексов с развлекательно-оздоровительными услугами в большинстве регионов России, которая наблюдается в последние пять лет.

Национальные программы по развитию внутреннего туризма, успешно реализованные программы туристического кэшбека, создают условия для быстрого восстановления туристической отрасли и, соответственно, сопоставимого развития сферы гостеприимства, определив целью нашего исследования оценку перспективности развития загородных гостинично-ресторанных комплексов на примере Челябинской и Свердловской областей, занимающих одно из ведущих мест по уровню развития туризма на Урале и по своим природно-климатическим условиям относительно благоприятных к развитию загородного отдыха.

Научная новизна заключается в исследовании и выявлении тенденций развития рынка загородных рекреационных гостинично-ресторанных комплексов с развлекательно-оздоровительными услугами в Свердловской и Челябинской областях.

Гипотеза исследования - авторы полагают, что на Урале сформирован устойчивый спрос на СПА - и велнес услуги в сфере загородного отдыха, и активно ведется работа по его удовлетворению. Рынок рекреационно-оздоровительного туризма находится в активной стадии формирования, причем существует спрос на сегменты различной ценовой категории средств размещения.

Материалами для исследования послужили находящиеся в открытом доступе информационные ресурсы, статистические материалы и научно-исследовательская литература; применены общенаучные эмпирические методы исследования на основе анализа и синтеза с последующей интерпретацией полученных результатов исследований.

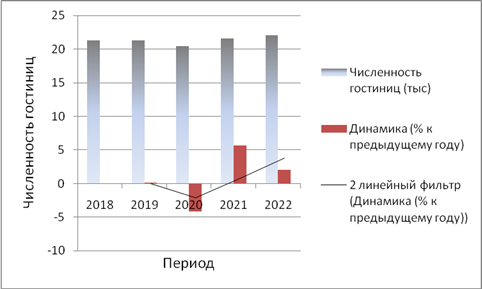

В 2020 г. массовые ограничения в период пандемии привели к снижению основных результатов снизило деятельности индустрии гостеприимства и сокращению количества ночевок на 23% - до 122,0 млн ночевок. Открытие рынка во второй половине 2020 года и изменение предпочтений россиян к путешествиям внутри страны позволило коллективным средствам размещения сохранить работоспособность. «В 2021 г. объем рынка гостиничных услуг восстановился на 27% к показателям 2020 г. до 154,5 млн ночевок (рисунок 1). Из-за закрытия границ трендом 2021 и 2022 гг. в России стал загородный отдых внутри страны» [8].

Рисунок 1 - Динамика рынка гостиничных услуг в России в 2018-2022 гг.

[10]

В 2022 и 2023г. по причине ухудшения внешнеполитической обстановки и снижения платежеспособности части потребителей, спрос на внутренний туризм возрос. Также идет активная работа по продвижению туристического потенциала регионов как на федеральном уровне, так и на региональном.

При этом необходимо учитывать неоднородность развития регионов и особенности их экономической специализации, отмечают [7].

Основная часть.

До начала 2020 года традиционно для жителей Уральского региона отдых на территории своего региона рассматривался как выезд выходного дня. В настоящее время городское население в качестве объектов отдыха рассматривает санатории, дома отдыха, туристические базы и загородные дома, при этом отдых планируется на 7-10 дней. Наряду с этим, в этих условиях нарастающего спроса со стороны потенциальных отдыхающих на получение комплекса рекреационно-оздоровительных и развлекательных услуг, аналогичных зарубежным внутри страны, текущая ситуация определенным образом является стимулирующим фактором для роста количества загородных объектов размещения, предлагающих туристам комплексный отдых, не выезжая за пределы своего региона.

«В Уральском регионе к сектору оздоровительного туризма можно отнести санаторно-курортные учреждения, прежде всего санатории и пансионаты с лечением, а также курортные бальнео - и грязелечебницы.

Отели и другие места для временного размещения, имеющие в своем распоряжении СПА, а также отдельные заведения, которые относятся к сфере торгово-бытового обслуживания населения (в частности, СПА-центры, салоны красоты) следует отнести к сектору развлекательно-оздоровительного велнес-туризма. Большинство санаториев области расположены вблизи минеральных источников» [8]. За последние годы Уральский Федеральный округ пополнился разнообразными крупными объектами, направленными на отдых как в летний, так и зимний сезоны.

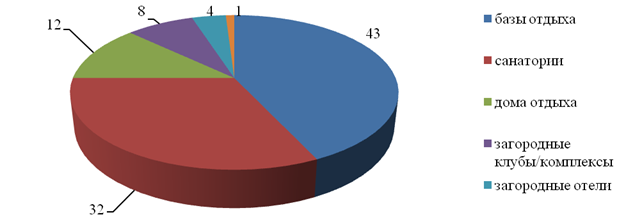

Структура загородного отдыха в Свердловской области, по данным экспертов, представлена разнообразными средствами размещения (рис.2).

Рисунок 2 - Структура средств размещения загородного отдыха в Свердловской области в 2022 г [11]

Загородные комплексы занимают всего 8% от общего рынка загородного отдыха свердловчан. В условиях повышенного спроса на загородный семейный отдых этого недостаточно и жители Свердловской области активно также выезжают в Челябинскую область, которая южнее и имеет отличается более мягкими погодными условиями. Топ субъектов по количеству поисковых запросов «отдых в / туризм в» + «субъект» показывает, что свердловчане и челябинцы в большинстве ищут отдых в своих регионах [11], где одним из ключевых факторов является персонализованный подход к потребностям каждого индивидуума [12] и концепция самого туристского продукта определяется на основе актуальных характеристик целевой и массовой аудитории потребителей [13].

Среди объектов загородного отдыха рассмотрим объекты, представляющие интерес с точки зрения разнообразия представленной инфраструктуры и круглогодичного функционирования (таблица 1).

Таблица 1. Характеристика средств размещения рекреационно - оздоровительного профиля

|

Наименование объекта

|

Регион/ Город

|

Номерной фонд

|

Звездность *

|

Инфраструктура

|

|

Парк отель Лето Лето

|

Тюменская обл. / Тюмень

|

187

|

4*

|

Аквапарк, спа комплекс с открытыми

бассейнами, рестораны, конференц- и банкетные площади.

|

|

Курорт Солнечная долина

|

Челябинская обл. / Миасс

|

138

|

4*

|

Горнолыжный комплекс, спа комплекс,

рестораны

|

|

Отель

Рамада |

Свердловская обл./ Екатеринбург

|

163

|

5*

|

СПА

комплекс с открытым бассейном, конференц- и банкетные площадки, рестораны

|

|

Термальный комплекс

Баден Баден |

Челябинская обл./ Еткуль

|

116

|

2* и 4*

|

СПА

комплекс с открытым бассейном, рестораны, пляж

|

|

Термы

Voda |

Челябинская обл./ Челябинск

|

30

|

3*

|

СПА

комплекс с открытыми бассейнами

|

|

Скандинавский парк-отель

Еловое |

Челябинская обл./ Чебаркуль

|

60

|

4*

|

СПА

комплекс, рестораны, конференц и банкетные площадки, пляж

|

|

Термальный комплекс

Баден Баден |

Свердловская обл. /Екатеринбург

|

8

|

без звезд

|

СПА комплекс с открытыми бассейнами

|

Рассматривая Уральский регион с точки зрения туристской привлекательности в целом по России, отметим, что «Челябинская область заняла 13-e место в Национальном туристическом рейтинге по итогам 2022 г. Регион обошел такие популярные направления, как Свердловская и Калининградская области, а также Тюменскую область, с недавних пор несущую звание термальной столицы» [14].

Значительный рост в последние годы показывает сегмент отелей и гостиниц Челябинской области – до 27% по сравнению с периодом 2019 года. При этом происходит постоянный рост количества объектов размещения.

Последующие годы демонстрируют возврат показателей к предыдущему уровню и положительную динамику в дальнейшем. Даже в «пандемийные» 2020-2021 годы дали прирост количества коллективных средств размещения в среднем на 8%. В тот период количество открывшихся специализированных средств размещения показало максимальный прирост: 15 объектов за 2020-2021 годы (наибольший показатель был только 2017 году, когда к специализированным средствам размещения причислили детские оздоровительные лагеря) [15].

Авторами была сделана выборка наиболее известных на рынке загородного отдыха средств размещения оздоровительно-рекреационного профиля (таблица 2).

Таблица 2. Сравнительная оценка развлекательно-оздоровительных средств размещения Екатеринбурга и Челябинска

|

Объект

|

Номерной

фонд

|

Категория*

|

Критерии

сравнения

| ||

|

Расположение

|

Качество услуг

|

Целевая аудитория

| |||

|

Березка

|

60

|

4*

|

Близко, в черте города

|

Выше среднего

+ наличие пляжа -устаревший номерной фонд -устаревший набор СПА |

Индивидуальные туристы, семьи с

детьми, корпоративные клиенты, ивенты

|

|

VodaТермы

|

30

|

4*

|

Близко, в черте города

|

Выше среднего

+новый номерной фонд, современная концепция -ограниченный набор развлечений |

Индивидуальные туристы

|

|

Баден Баден

|

116

|

4*

|

Средняя удаленность, до 100 км

|

Выше среднего

+современная концепция, сеть как гарантия качества |

Индивидуальные туристы,

корпоративные клиенты, ивенты

|

|

Фонград

|

41

|

3*

|

Средняя удаленность, до 100 км

|

Средний

+природная инфраструктура, пляж -устаревшая концепция СПА. Нет открытого бассейна |

Индивидуальные туристы,

корпоративные клиенты, ивенты

|

|

Рамада

|

163

|

5*

|

Далеко, более 200 км

|

Высокий уровень сервиса

+высокая категория, актуальный набор СПА, современный отель -далеко, нет природного водоема |

Индивидуальные туристы,

корпоративные клиенты, ивенты, свадьбы, конференции

|

|

Еловое

|

60

|

4*

|

Средняя удаленность, до 100 км

|

+современная концепция, пляж,

природная инфраструктура

- |

Индивидуальные

туристы, корпоративные клиенты, ивенты, свадьбы, конференции

|

Проведенная оценка позволяет выделить наиболее привлекательные комплексы: Лето Лето в Тюмени, RAMADA в Екатеринбурге, Березка, Баден Баден и Voda Термы в Челябинске и Челябинской области.

В таблице 3 приведен перечень местонахождения наиболее развитых оздоровительных объектов и санаторно-курортных предприятий Свердловской области относительно города Екатеринбурга.

Таблица 3 - Перечень объектов СПА-объектов и санаторно-курортных предприятий Свердловской области относительно города Екатеринбурга

|

Северо-Западное направление

|

Северное направление

|

Северо-Восточное направление

|

|

ГЛК «Гора Белая», п.Уралец;

санаторий «Леневка», Нижний Тагил; «Санаторий Руш», Нижний Тагил

|

«Турмалин», Верхняя Салда

|

Термальный комплекс «Акварель»,

Туринск

Санаторий «Самоцвет», п.Самоцвет, «Баден-Баден»,Реж |

|

Западное направление

|

Екатеринбург

|

Восточное направление

|

|

«Баден-баден», Новоуральск

|

БЦ «Высоцкий» , Hyatt Regency Ekaterinburg,

Ramada Yekaterinburg Hotel & SPA |

SРA отель Раздолье, с.Косулино,

Санаторий «Обуховский», Камышловский р-н |

|

Юго-Западное направление

|

Южное направление

|

Юго-Восточное направление

|

|

Санаторий «Нижние Серги», Нижние

Серги

|

«Гранатовая Бухта», Верхняя Сысерть,

«Баден-баден», Сысерть

|

«У Трех пещер»,

Каменск-Уральский |

«По приведенным данным, оценивая удаленность оздоровительных объектов от города Екатеринбурга, можно сделать вывод, что основные объекты расположены в удаленности 50-100 км от столицы региона. Наиболее перспективное развитие оздоровительной индустрии в Свердловской области наблюдается в основном в курортных зонах вблизи минеральных источников и горнолыжных курортов» [8].

Анализ ценообразования средств размещения развлекательно - оздоровительного профиля основан на сравнении цен на одноместные номера различных категорий. В международной практике тип номера (одноместный или двухместный) считается не по количеству установленных в номере кроватей и соответственно спальных мест, а по количеству проживающих в нем гостей. При анализе предлагаемых тарифов использовалась международная практика (таблица 4).

Таблица 4. Сравнение тарифов средств размещения Челябинской и Свердловской области (выборочно)

|

Название

|

Категория*

|

Основной

тариф, руб/сутки

| ||

|

Стандарт

одноместный

|

Стандарт

двухместный

|

Полулюкс/люкс

| ||

|

Гранд отель Видгоф

|

5*

|

8000

|

10000

|

24000-47000

|

|

Отель Radisson blu Chelyabinsk

|

4*

|

7800

|

9600

|

10600-28100

|

|

Гостиница Виктория

|

4*

|

4200

|

5200

|

7500

|

|

Spa-отель Мелиот*

|

4*

|

4400

|

5200

|

6500-9400

|

|

Отель Парк Сити

|

4*

|

4000

|

5000

|

6500-10000

|

|

Гостиница Маркштадт

|

4*

|

4000

|

5800

|

6900-8000

|

|

Бизнес отель Smolinopark

|

4*

|

2920

|

3440

|

6000-7500

|

|

Парк-отель Березка**

|

4*

|

10100

|

12000

|

17800-32400

|

|

Holiday Inn Челябинск***

|

4*

|

4300

|

4300

|

5900-6300

|

|

Лето Лето Тюмень**** и**

|

4*

|

7200

|

8500

|

8600-16100

|

|

Ramada Екатеринбург* и

**

|

5*

|

8000

|

11000

|

15500-35000

|

|

Парк отель Едовое** *****Чебаркуль

|

4*

|

11700

|

11700

|

17500-51000

|

|

Термы Voda* и **

|

3*

|

8500

|

10500

|

13500

|

* - в тариф включено посещение СПА клуба

**-тариф в выходные дни

***-тариф без завтрака, тариф с завтраком не предлагается

****-включена скидка 40 % на посещение аквапарка или СПА-зоны

*****-ограничение тарифа минимум 2 ночи

Средневзвешенные цены вычисляются путем суммирования групп, состоящих из перемножения текущих цен для идентичных номеров на их количество, с последующим делением на общее количество номеров для каждого отеля. Средневзвешенная цена по стандарту одноместному составила 7981 руб., по двухместному стандарту – 9635, но номеру категории полулюкс/люкс – 24392 руб.

Анализируя спрос на услуги коллективных средств размещения, включающие в себя как гостиницы, так и специализированные средства размещения, рассмотрим общее количество ночевок, проведенных гостями в имеющихся на рынке средствах размещения. Источником послужили сведения Территориального органа Федеральной службы государственной статистики по Челябинской области за период с 2011 по 2021 год [15]. Исследования показывают стабильный ежегодный прирост, начиная с 2017 г. Исключением является только 2020 г. в силу пандемии, но 2021 г. уже происходит значительное увеличение, что говорит о стадии восстановления.

Для выявления фактора емкости рынка услуг были произведены расчеты загрузки по отрасли на основании официально опубликованных статистических данных. Для расчета использовались показатели общего количества номеров: по годам, по типам коллективных средств размещения (далее по тексту КСР) и общее количество ночевок: по годам, по типам КСР.

Среднестатистическая загрузка КСР рассчитывалась на основании соотношения числа ночевок к числу имеющихся к продаже номеро-ночей.

Таблица 5. Загрузка коллективных средств размещения Челябинской области

|

год

|

кол-во

|

кол-во

номеров

|

номеро-ночи,

год

|

кол-во

ночевок, год

|

%

загрузки

|

|

2010

|

398

|

14 101

|

5 146 865

|

3 987 746

|

77

|

|

2011

|

379

|

12 825

|

4 681 125

|

3 952 503

|

84

|

|

2012

|

385

|

13 282

|

4 861 212

|

4 027 846

|

83

|

|

2013

|

391

|

13 462

|

4 913 630

|

3 832 385

|

78

|

|

2014

|

405

|

15 157

|

5 532 305

|

3 781 184

|

68

|

|

2015

|

361

|

14 670

|

5 354 550

|

3 475 939

|

65

|

|

2016

|

373

|

14 445

|

5 286 870

|

3 301 500

|

62

|

|

2017

|

449

|

17 027

|

6 214 855

|

4 089 544

|

66

|

|

2018

|

438

|

16 984

|

6 199 160

|

4 256 113

|

69

|

|

2019

|

445

|

17 952

|

6 552 480

|

4 543 307

|

69

|

|

2020

|

459

|

18 964

|

6 940 824

|

2 785 179

|

40

|

|

2021

|

531

|

19 438

|

7 094 870

|

4 342 173

|

61

|

Наибольший процент загрузки наблюдается в период с 2010 по 2013 год с пиком в 2011-2012 гг. 83-84 %. В целом можно отметить, что с 2014 года средний процент загрузки составил 61-68 % с резким падением в пандемийный 2020г. – 40 %.

Проведенный далее анализ целей поездок, сегментация и географическое распределение потребителей позволяет выявить целевую аудиторию. Согласно данным рисунка 2 можно отметить, что на протяжении периода с 2010 по 2021 год отмечается устойчивая тенденция деловых и профессиональных целей при посещении Челябинской области 50-64 %. В тоже время наметился тренд на увеличение посещений с целью отдыха и получение досуговых услуг – с 11 % в 2010 году до 32 % в 2021 году (рост в 2,9 раза).

Рисунок 2. Цели поездок в Челябинскую область [15]

В 2021 году Челябинскую область посетили около 4 млн. туристов. Увеличение количества гостей региона по сравнению с 2020 г. (3,063 млн чел) и «доковидным» 2019 г. (3,055 млн чел) составило почти 28% [15].

Несмотря на то, что, по исследованиям ВШЭ направлений поездок с целью туризма по регионам Российской Федерации, туристы Свердловской и Челябинской областей предпочитают путешествия внутри своих регионов [15,16], «более 60% гостей Челябинской области являются жителями соседних регионов. Из Свердловской области в 2021 г. году приехали 1,6 млн туристов (42%), из Башкортостана — 515 тыс. (13%), а из Курганской области — 418 тыс. (10,7%)» [15,16].

Анализ поискового спроса по потенциальным конкурентам показывает,

что СПА-комплексы, отели со СПА и загородные комплексы для отдыха рассматривают туристы из следующих субъектов Российской Федерации:

- Челябинская область;

- Свердловская область;

- Тюменская область;

- Курганская область;

- Башкирия;

- Ханты-мансийский автономный округ;

- Пермский край;

- Оренбургская область.

Отели со СПА для деловых поездок ищут туристы из:

- Москвы и Московской области;

- Санкт-Петербурга;

- Екатеринбурга;

- Сургута;

- Уфы.

Таким образом, посещение загородно-рекреационных комплексов будет востребовано как в молодежном и семейном отдыхе, так и в деловом туризме (как дополнительная услуга), что в перспективе даст стимул росту турпотоков как во внутрирегиональном, так и межрегиональном туризме.

Заключение.

Исходя из вышеприведенных данных, можно прогнозировать следующие тенденции развития рынка загородных средств размещения оздоровительно-развлекательной специализации Челябинской области и Свердловской области:

1. Увеличение спроса на объекты загородного отдыха современного формата, отвечающие требованиям опытных туристов. Путешественники, побывавшие за границей, уже имеют опыт потребления качественных услуг, и, не имея возможности выезжать в настоящее время, предъявляют повышенные требования к ассортименту и качеству услуг загородных отелей.

2. Увеличение спроса на СПА- и велнесс- комплексы, предоставляющие возможность водного отдыха круглогодично. Эта тенденция обусловлена потребностью замены частично пляжного отдыха в связи с отсутствием теплых климатических условий на Урале, также потребностью в расширенном ассортименте вариантов семейного отдыха, восстановлении в период отдыха.

3. СПА индустрия будет развиваться в курортных районах, где возможна застройка больших территорий и близость к минеральным источникам. Целесообразно облагораживать источники, возводя поблизости гостинично-ресторанные комплексы по аналогии с тюменским опытом, что даст возможность круглогодичного приема гостей.

4. Рост конкуренции среди объектов, обладающих современными СПА-ресурсами, в том числе открытые бассейны для детей и взрослых. Тенденции увеличения числа гостиничных предприятий и загородных клубов со СПА-инфраструктурой в соответствии с ростом спроса, приводит к необходимости борьбы за потребителя, расширении ассортимента, удержании цен, повышения качества сервиса.

5. Активное развитие внутреннего туризма, в том числе его рекреационного сегмента. В условиях ограничений, связанных с политической обстановкой, идет переориентация на внутренний, в том числе и межрегиональный туризм. Также снижение платежеспособности потребителей влияет на выбор недорогого доступного отдыха, позволяющего полноценно провести время с семьей.

6. Рост доли аудитории, рассматривающей загородный отдых в отеле как формат выходного дня, так и как вариант полноценного отпуска. Нарастающая потребность жителей крупных городов в смене локации и активного проведения отдыха в выходные дни формирует спрос на «туры выходного дня» без длительных поездок.

7. Удлинение туристического маршрута, связанное с готовностью потребителя ехать в соседние области в загородные объекты, предлагающие высокий уровень сервиса, расширенную инфраструктуру и разнообразие услуг. Данный тренд обусловлен спросом на качественные и разнообразные услуги, которые можно приобрести в одном отеле или загородном клубе.

8. Развитие премиального сегмента наряду с загородными продуктами масс-маркета, что также обусловлено тем, что потребители услуг премиального сегмента ищут варианты отдыха внутри региона как альтернативу зарубежным поездкам.

Источники:

2. Копытина Е.В. Развитие загородных средств размещения в РФ: проблемы и перспективы. Гостиничное дело. [Электронный ресурс]. URL: https://panor.ru/articles/razvitie-zagorodnykh-sredstv-razmeshcheniya-v-rf-problemy-i-perspektivy/84951.html (дата обращения: 15.05.2023).

3. Ключевская И.С. Технология формирования и продвижения гостиничного продукта. / Учебное пособие. - Москва: ИНФРА-М, 2022. – 346 c.

4. Галицкая А.О. Махонин В.О. Анализ регионального рынка гостиничных услуг на примере Республики Карелия. Российские регионы: взгляд в будущее. [Электронный ресурс]. URL: https://cyberleninka.ru/article/n/analiz-regionalnogo-rynka-gostinichnyh-uslug-na-primere-respubliki-kareliya (дата обращения: 05.05.2023).

5. Беломестнова М.Е., Шариков В.И. Рекреационный туризм как фактор развития внутреннего и въездного туризма в России // Научный вестник. – 2020. – № 4(66). – c. 27-34.

6. Радыгина Е.Г., Ошкордина А.А. Показатели устойчивого развития предприятий индустрии гостеприимства // Экономика, предпринимательство и право. – 2023. – № 2. – c. 513-522. – doi: 10.18334/epp.13.2.117087.

7. Лукашенок Т.Р., Охрименко Е.И. Туризм в регионе: определяющие факторы и направления развития на современном этапе // Экономика, предпринимательство и право. – 2022. – № 11. – c. 3023-3036. – doi: 10.18334/epp.12.11.116647.

8. Огурцова Ю.Н., Прокудина А.Е. Оценка ресурсного потенциала Свердловской области для развития лечебно-оздоровительного туризма // Вестник Алтайской академии экономики и права. – 2019. – № 2-2. – c. 308-312.

9. Курмангазиева Т.В. Бьюти-туризм как перспективное направление развития туризма. Разграничение понятий бьюти-туризм, лечебно-оздоровительный туризм (медицинский туризм) // Научная сессия: Сборник материалов. В 2-х томах. Том 2. Волгоград, 2018. – c. 371-376.

10. Анализ гостиничного рынка в 2022 году. Sostav.ru. [Электронный ресурс]. URL: https://www.sostav.ru/blogs/247016/39766 (дата обращения: 07.05.2023).

11. Создание инфраструктуры загородного отдыха. Инвестиционный портал Свердловской области. [Электронный ресурс]. URL: https://invest-in-ural.ru/investment/sozdanie-infrastruktury-zagorodnogo-otdykha (дата обращения: 05.05.2023).

12. Тимакова Р.Т. Поколенческий подход в современном гостиничном бизнесе // Экономика: теория и практика. – 2023. – № 1(69). – c. 86-93. – doi: 10.31429/2224042X_2023_69_86.

13. Нюренбергер Л.Б., Петренко Н.Е., Шурбе В.З., Курнявкин А.В., Приставка М.В. Подходы к развитию регионального туризма в контексте турбулентности экономики впечатлений // Экономика, предпринимательство и право. – 2021. – № 12. – c. 2967-2978. – doi: 10.18334/epp.11/12/113859.

14. Рябинина Н. Челябинская область заняла 13-е место в туристическом рейтинге. Up74.ru. [Электронный ресурс]. URL: https://up74.ru/articles/news/146687 (дата обращения: 05.05.2023).

15. Территориальный орган Федеральной службы государственной статистики по Челябинской области. [Электронный ресурс]. URL: https://74.rosstat.gov.ru/ (дата обращения: 05.05.2023).

16. Управление Федеральной службы государственной статистики по Свердловской области и Курганской области. [Электронный ресурс]. URL: https://66.rosstat.gov.ru/ (дата обращения: 05.05.2023).

Страница обновлена: 21.12.2025 в 23:54:00

Download PDF | Downloads: 49

Development of health wellness holiday in the Urals

Ogurtsova Y.N., Timakova R.T., Ramzina S.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 10 (October 2023)

Abstract:

The reorientation of the main consumers of tourist services from far and near abroad to Russian destinations has caused a growing need for high-quality service of collective suburban accommodation facilities. The study of the main players in the hospitality industry of the Chelyabinsk region, distinguished by its optimal climatic conditions for recreation in comparison with other subjects of the Ural region, shows the demand for the proposed suburban format hospitality infrastructure for a comparable target audience.

In recent years, there has been an increase in the number of vacationers from the Sverdlovsk region and Bashkortostan choosing suburban complexes for recreation and receiving a variety of leisure services. In modern geopolitical conditions, in the medium term, the demand for services of suburban complexes is estimated above average. This article examines the offer of suburban recreational hotel and restaurant complexes with entertainment and wellness services in the largest cities of the Ural Federal District (Yekaterinburg and Chelyabinsk) in order to assess the prospects for the development of this segment in the hospitality sector. This study may be of interest to companies and organizations of the tourism and hospitality industry, as well as to regional and municipal administrations dealing with the development of recreational tourism in the Urals.

Keywords: recreational tourism, infrastructure, rates, services, room stock loading, travel purposes, SPA services

JEL-classification: Z31, Z32, L83

References:

Belomestnova M.E., Sharikov V.I. (2020). Rekreatsionnyy turizm kak faktor razvitiya vnutrennego i vezdnogo turizma v Rossii [Recreational tourism as a factor in the development of inland and entrance tourism in Russia]. Nauchnyy vestnik. (4(66)). 27-34. (in Russian).

Klyuchevskaya I.S. (2022). Tekhnologiya formirovaniya i prodvizheniya gostinichnogo produkta [Technology of formation and promotion of a hotel product] Moscow: INFRA-M. (in Russian).

Kurmangazieva T.V. (2018). Byuti-turizm kak perspektivnoe napravlenie razvitiya turizma. Razgranichenie ponyatiy byuti-turizm, lechebno-ozdorovitelnyy turizm (meditsinskiy turizm) [Beauty tourism as a perspective direction of development tourism. the distinction between the concepts of beauty tourism and health tourism (medical tourism)] Scientific session. 371-376. (in Russian).

Lukashenok T.R., Okhrimenko E.I. (2022). Turizm v regione: opredelyayushchie faktory i napravleniya razvitiya na sovremennom etape [Tourism in the region: determinants and development trends at the present stage]. Journal of Economics, Entrepreneurship and Law. 12 (11). 3023-3036. (in Russian). doi: 10.18334/epp.12.11.116647.

Nyurenberger L.B., Petrenko N.E., Shurbe V.Z., Kurnyavkin A.V., Pristavka M.V. (2021). Podkhody k razvitiyu regionalnogo turizma v kontekste turbulentnosti ekonomiki vpechatleniy [Approaches to the regional tourism development amidst the experience economy turbulence]. Journal of Economics, Entrepreneurship and Law. 11 (12). 2967-2978. (in Russian). doi: 10.18334/epp.11/12/113859.

Ogurtsova Yu.N., Prokudina A.E. (2019). Otsenka resursnogo potentsiala Sverdlovskoy oblasti dlya razvitiya lechebno-ozdorovitelnogo turizma [Assessment of the resource potential of the Sverdlovsk region for the development of health tourism]. Vestnik Altayskoy akademii ekonomiki i prava. (2-2). 308-312. (in Russian).

Radygina E.G., Oshkordina A.A. (2023). Pokazateli ustoychivogo razvitiya predpriyatiy industrii gostepriimstva [Sustainability indicators for companies in the hospitality industry]. Journal of Economics, Entrepreneurship and Law. 13 (2). 513-522. (in Russian). doi: 10.18334/epp.13.2.117087.

Timakova R.T. (2023). Pokolencheskiy podkhod v sovremennom gostinichnom biznese [Generational approach in modern hotel service]. Economics: theory and practice. (1(69)). 86-93. (in Russian). doi: 10.31429/2224042X_2023_69_86.