The market of machine-tool products in Russia under external restrictions

Afanasyev A.A.1

1 Институт Экономики РАН, Russia

Download PDF | Downloads: 184

Journal paper

Journal of Economics, Entrepreneurship and Law (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 13, Number 10 (October 2023)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=54899420

Abstract:

The article is devoted to the analysis of changes in the market of machine-tool products in Russia amidst sanctions restrictions. In this regard, the description of the characteristics of its development in the previous period is given. The high degree of dependence on imports is emphasized. The structure of the import of metalworking equipment into our country is examined. The directions of changes in demand and supply in the market of machine-tool products, as well as the dynamics of the structure of its consumption are considered. The main trends in the market under consideration are noted. They are as follows. Firstly, there is a significant increase in the consumption of metalworking equipment in our country, provided both by increasing its production and increasing supplies from abroad. Secondly, There is the reorientation of the import directions of machine-tool products to China and Turkey, as well as to a number of unfriendly countries that had softer sanctions regimes in 2022. Thirdly, there are shifts in the structure of metalworking equipment consumed in Russia in the direction of lower price segments, indirectly characterizing a decrease in the level of its manufacturability.

Keywords: machine-tool construction, machine-tool import dependence, import substitution, machine-tool factory, metalworking equipment, metal cutting machine, technological sovereignty

JEL-classification: F51, L52, L60

Введение

В результате эскалации санкционных ограничений со стороны стран «коллективного Запада» в 2022 году была существенным образом деформирована сложившаяся в постсоветской России модель интеграции отечественной экономики в мирохозяйственные связи с преимущественной ориентацией на эти страны, экспортом природных ресурсов и импортом высокотехнологичной продукции машиностроения из них. В течении тридцатилетнего периода открытости сформировалась сильная зависимость отечественной экономики от таких поставок из-за рубежа. Так, последние годы доля ввоза машин, оборудования и транспортных средств составляла около половины всего импорта России, а объем их поставок был сопоставим с совокупным внутренним производством такой продукции [1, c.44]. Если импорт предметов потребления определял качество жизни людей и их потребительскую культуру, то поставки высокотехнологичных средств производства - возможности модернизации отраслей экономики [2, с.182]. Эта продукция формировала основу технического перевооружения промышленного комплекса нашей страны в решающей степени определяя его технологический уровень и передовые производственные возможности.

Следует отметить, что международное технологическое сотрудничество и сопутствующая ему зависимость от импорта средств производства характерна большинству индустриально развитых стран. Так, например, в 2021 году отношение импорта к объему внутреннего потребления на рынке металлообрабатывающего оборудования в США составило более 50%, в Германии – порядка 40%, в Швейцарии – более 100%, в России – около 60% [3].

Антироссийские санкции со стороны стран коллективного Запада (позднее эти государства были включены Правительством РФ в перечень недружественных стран) практически полностью ограничили возможности поставок такой продукции в Россию из них. В условиях санкционных ограничений преимущества глубокой технической кооперации трансформировались в угрозы технологической безопасности. В данном контексте представляются актуальными в научном и практическом плане всесторонние исследования проблем функционирования промышленности России в текущих реалиях, оценка состояния ее отраслевых рынков.

В свете вышеизложенного, а также с учетом научных интересов автора объектом исследования в данной статье избран рынок продукции станкостроения в России, а предметом исследования стал анализ изменения его состояния в условиях санкционных ограничений.

В этой связи представляется необходимым выделить ряд работ отечественных ученых по вопросам особенности становления станкостроения в нашей стране, его функционирования в современных условиях и перспектив развития, среди которых труды: Е. В. Бодровой [4], В.В.Серебренного [5], А.Р.Маслова [6], М. В. Зурина [7], Т. Н. Рыжиковой [8], С. Н. Григорьева [9], О. В. Почукаевой [10].

Методология исследования основывается на решении следующих научных задач: во-первых, рассмотрения особенностей развития станкостроения России в текущих реалиях; во-вторых, исследования последствий санкционных ограничений на импорт металлообрабатывающего оборудования в нашу страну; в-третьих, анализа тенденций изменения спроса и предложения на рынке станкостроительной продукции России; в-четвертых, раскрытия динамики структуры потребления металлообрабатывающего оборудования в период эскалации санкционных ограничений.

Станкостроение в современной России

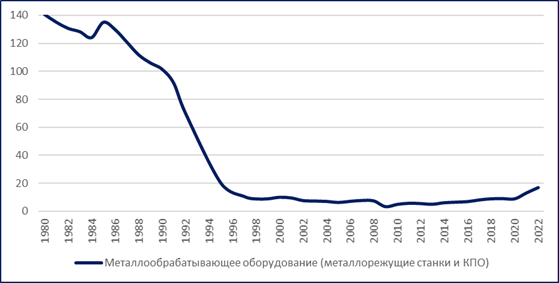

Прежде всего, следует отметить, что по состоянию на 2022 год отечественное станкостроение все еще находилось на этапе своего восстановительного развития. Деструктивные процессы периода экономической трансформации 1990-х годов привели к резкому спаду объемов производства в отрасли, разрыву ее технологической целостности, утрате производственного и научно-технологического потенциалов, сформированных еще в советский период (см.рис.1). Многие отечественные станкозаводы в изменившихся экономических условиях практически полностью остановили выпуск продукции, разработку новых моделей оборудования, были ликвидированы. В последствии, возможности станкостроения нашей страны уже не соответствовали запросам предприятий машиностроительного комплекса и их потребности в высокотехнологичном оборудовании в условиях открытой экономики удовлетворялись в основном за счет поставок из-за рубежа. Так, в 2014 году доля импорта в потреблении станкостроительной продукции составляла более 80% [11].

Рис.1. Производство металлорежущих станков и КПО 1980 - 2022 гг. РСФСР/Россия, тыс.шт.

Источник: Составлено автором по [12], [13], Российский статистический ежегодник 2003 – 2022, [14]

В результате такого сокращения в станкостроении России образовались избыточные, с одним из самых низких в машиностроении уровнем загрузки производственные мощности [15, c.119], предназначенные прежде всего для производства технологически отсталой, невостребованной на рынке продукции (см.рис.2). В то же время, начиная с 2014 года в стране разворачивались новые, оснащенные на самом современном уровне станкозаводы, в рамках локализации производств запустились производственные проекты ряда ведущих зарубежных станкостроительных компаний.

Рис.2. Уровень использования среднегодовой производственной мощности по выпуску продукции станкостроения (в %)

Источник: [12], Российский статистический ежегодник 2003 - 2022

Последнее десятилетие развитие отечественного станкостроения в условиях реализации политики импортозамещения было направлено в первую очередь на освоение заключительных этапов создания станкостроительной продукции. Современные станкозаводы, по существу, стали представлять собой сборочные производства. При снижении доли импорта в потреблении готовых изделий одновременно формировалась зависимость от поставок комплектующих, используемых при их производстве. Так, уровень локализации российского производства металлорежущих станков в 2019 году был порядка 47%, а доля импорта комплектующих, например, в потреблении шпинделя, систем числового программного управления, шарико-винтовых пар и направляющих составляла 80-95% совокупной потребности станкостроения [16].

В условиях эскалации санкций данное обстоятельство стало одним из ключевых, затруднив возможности отечественных станкозаводов по наращиванию объемов производства высокотехнологичной продукции. Следует подчеркнуть, что требуемые точностные и другие существенные параметры изготавливаемого оборудования достигаются прежде всего за счет использования соответствующих комплектующих. Лидерами в производстве наиболее качественных комплектующих являются преимущественно компании из недружественных стран, что в значительной мере осложнило возможности их поставок. Здесь могут быть выделены такие компоненты как револьверные головки, лидерами производства которых являются Baruffaldi, Duplomatic (Италия), Sauter (Германия), Setco (США); ШВП – THK (Япония), KSK (Чехия), Rexroth (Германия); линейные направляющие - Schneeberger (Германия), HIWIN (Тайвань), NSK (Япония); шпиндельные подшипники - NSK (Япония), SLF (Германия); датчики перемещения – Heidenhain, Fagor (Германия), Magnescale (Япония); устройства ЧПУ - Fanuc (Япония), Siemens, Heidenhain, Rexroth (Германия) и др. Ограничения с их поставками затруднили возможности наращивания объемов производства высокотехнологичной станкостроительной продукции на отечественных предприятиях особенно в части сложного, многокоординатного и прецизионного оборудования.

В результате давления со стороны правительств недружественных стран была остановлена работа японо-германской компании «ДМГ МОРИ», созданной в России лидерами мирового станкостроения. Открывшийся в 2015 году Ульяновский станкостроительный завод за несколько лет работы стал важнейшим участником отрасли (выручка за 2020 год превысила 2 млрд.руб., выпуск в 2021 году составил порядка 350 ед. станков с ЧПУ или более трети всего совокупного годового производства такого оборудования в России) [17]. Среди продукции компании было сложное высокотехнологичное оборудование, например, пятиосевые обрабатывающие центры, недопоставка которых на рынок только за 2022 год составила порядка 100 машин. По состоянию на лето 2023 года работа завода так и не была возобновлена.

Думается, что ключевым фактором, оказывающим влияние на отечественное станкостроение на современном этапе его развития является значительное увеличение спроса с 2022 года на металлообрабатывающее оборудование как из-за начала реализации ряда крупных проектов промышленного развития в нашей стране [18, c.2205], так и за счет роста потребности в оснащении предприятий оборонно-промышленного комплекса в условиях проведения специальной военной операции на Украине (и ранее занимавшего порядка 70% в потреблении станкоинструментальной продукции [16]).

В данном контексте представляется оправданным включение продукции станкостроения в утвержденный в марте 2022 года Правительством РФ перечень товаров, ограниченных для вывоза с территории страны. Это решение стало одной из первоочередных мер поддержки рынка металлообрабатывающего оборудования России в изменившихся геополитических и макроэкономических реалиях.

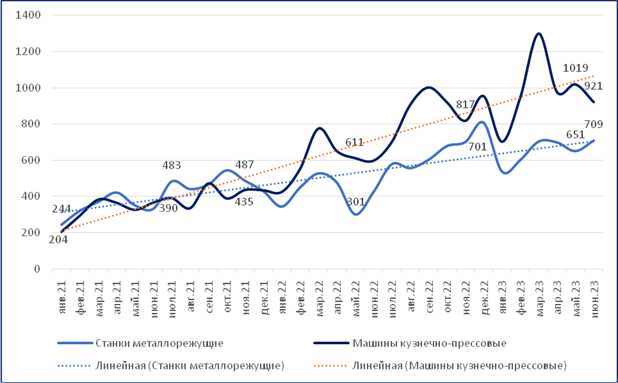

В сформировавшихся условиях отечественные станкостроители за 2022-2023 гг. смогли существенно нарастить количество выпускаемого металлообрабатывающего оборудования (см.рис.3).

Рис.3. Динамика производства металлообрабатывающего оборудования и соответствующие линии трендов в разрезе его основных групп продукции (шт.)

Источник: составлено автором по Социально-экономическое положение России 2021-2023 гг. Росстат (месячные выпуски)

Импорт металлообрабатывающего оборудования в условиях внешних ограничений

Как уже было отмечено, поставки из-за рубежа имеют важное значение для российского рынка станкостроительной продукции. Так, в 2021 году в стоимостном выражении за счет импорта было обеспечено порядка 58% совокупного ее потребления в нашей стране.

Необходимо обратить внимание на то, что импорт металлообрабатывающего оборудования и ранее был ограничен в соответствии с действием Вассенаарских договоренностей по экспортному контролю за обычными вооружениями, товарами и технологиями двойного использования [19] в которых участвует и Россия. Эти соглашения, заключенные в 1996 году, пришли на смену деятельности Координационного комитета по экспортному контролю (KOKOM), осуществлявшему надзор за экспортом стратегической продукции в СССР и страны социалистического лагеря из капиталистических стран еще начиная с 1949 года. Следует напомнить, что разработанная КОКОМ стратегия «контролируемого технологического отставания» исключала поставки передового технологического оборудования в СССР и страны социалистического лагеря. В отличие от ранее существовавшего режима Вассенаарские соглашения предусматривают, что государства-подписанты сами определяют какие из отнесенных к специальным товарам и кому продавать, информируя остальных. Значительная часть наиболее современного и высокоточного оборудования для металлообработки и комплектующих для его изготовления подпадало под действие этих соглашений.

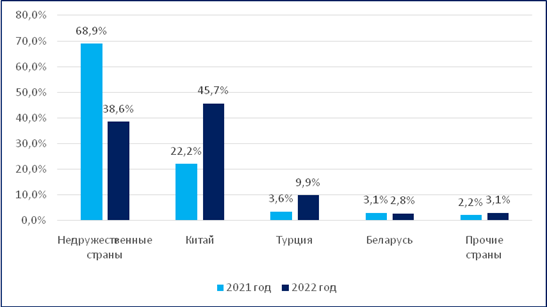

Антироссийские санкции со стороны стран коллективного Запада практически полностью ограничили возможности поставок такой продукции в Россию из них, сформировав новые реалии международного технологического сотрудничества. В результате введенных ограничений доля поставок из недружественных стран в совокупном импорте металлообрабатывающего оборудования, составлявшая в 2021 году 68,9% снизилась в 2022 году почти в 1,8 раза до 38,6% (см.рис.4).

Рис.4. Структура импорта металлообрабатывающего оборудования по группам стран 2021, 2022 гг. (в % от общей суммы импорта)

Источник: рассчитано и составлено автором по данным BusinesStat [20]

В этой связи следует обратить внимание на произошедшую в 2022 году переориентацию направлений ввоза металлообрабатывающего оборудования с недружественных стран прежде всего на Китай и Турцию (с существенно более значимой ролью первой из них). Так, доля Китая в поставках продукции станкостроения увеличилась более чем в два раза до 45,7% в 2022 году с 22,2% в 2021 году, а рост таких поставок в стоимостном выражении составил почти 63% или более чем на 182 млн.долл. Доля оборудования, поставляемого из Турции выросла более чем в 2,7 раза до 9,9% в 2022 году с 3,6% в 2021 году. В стоимостном выражении увеличение объема поставок из этой страны составило более чем в 2,2 раза или более чем на 55 млн.долл.

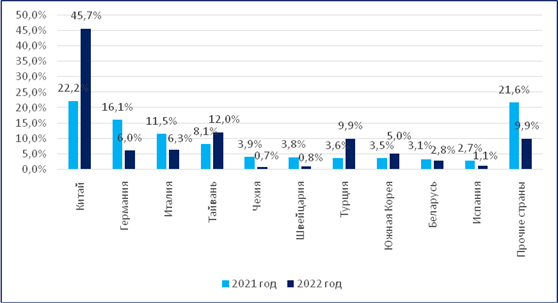

Однако, отмеченное увеличение произошло прежде всего за счет ввоза более простого и дешевого оборудования, что касается прецизионных и особо сложных станков, например, пятиосевых обрабатывающих центров, то лидером в их производстве многие годы являются станкостроители из Германии, с которыми конкурируют производители из Швейцарии, Японии, Тайвани, Южной Кореи [21], входящими в перечень недружественных стран. В этой связи важно отметить, что более мягкие режимы санкционных ограничений со стороны Тайвани и Южной Кореи, ужесточенные только в 2023 году, позволили нарастить в 2022 поставки станкостроительной продукции из них также и в части упомянутой группы оборудования. Так, доля ввоза металлообрабатывающего оборудования из Тайвани выросла почти в 1,5 раза (увеличение в стоимостном выражении поставок из этой страны составило свыше 17% или более чем на 18 млн.долл). Что касается Южной Кореи, то она в 2022 году нарастила свою долю в общих поставках более чем в 1,4 раза (в стоимостном выражении увеличение составило свыше 14% или более чем на 6 млн.долл.) (см.рис.5).

Рис.5. Структура импорта металлообрабатывающего оборудования по ведущим странам импортерам 2021, 2022 гг. (в % от общей суммы импорта)

Источник: рассчитано и составлено автором по данным BusinesStat [20]

Следует отметить, что прекращение поставок станкостроительной продукции из недружественных стран практически не оказывает на них негативного воздействия. Выпадающие объемы составляют незначительную часть их импорта и могут быть легко перенаправлены в условиях значительного неудовлетворенного спроса на продукцию станкостроения в мире.

Основные тенденции на рынке станкостроительной продукции в современной России

Представляется несомненным, после событий 2022 года в характеристиках российского рынка станкостроительной продукции и условиях его функционирования произошли изменения принципиального плана. Во-первых, существенно увеличилось количество потребляемой станкостроительной продукции, ее производства и ввоза из-за рубежа; во-вторых, осуществилась ранее упомянутая переориентация направлений ввоза станкостроительной продукции; в-третьих, реализовались значительные сдвиги в структуре потребляемого оборудования (как поставляемого из-за рубежа, так и производимого внутри страны) в сторону более низких ценовых сегментов, что косвенно характеризует понижение уровня его технологичности.

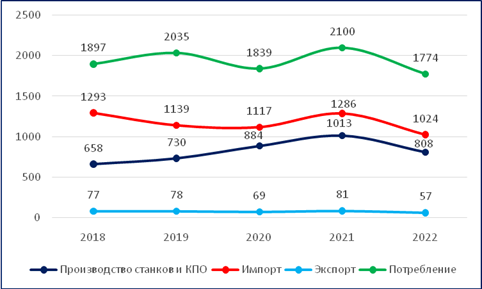

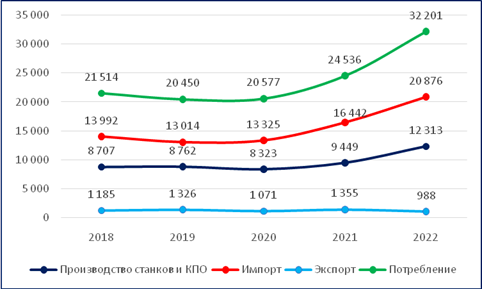

Происходящие изменения стоимостных и количественных параметров рынка металлообрабатывающего оборудования России могут быть проиллюстрированы сопоставлением стоимостного и количественного балансов потребления его продукции (см.рис.3, 4).

Рис.3. Баланс потребления металлообрабатывающего оборудования (млн.долл.).

Источник: Рассчитано автором по данным BusinesStat [20]

Рис.4. Баланс потребления металлообрабатывающего оборудования в России (шт.)

Источник: рассчитано автором по данным BusinesStat [20]

Таким образом, в 2022 году в России потребление продукции станкостроения в натуральном выражении увеличилось более чем на 31%, а в стоимостном выражении снизилось более чем на 15%. Рост объема производства в натуральном выражении составил свыше 30%, а в стоимостном выражении произошло его снижение более чем на 20%. В натуральном выражении объем импорта станкостроительной продукции вырос почти на 27%, в стоимостном выражении отмечается его снижение более чем на 20%. Экспорт металлообрабатывающего оборудования в 2022 году из России в натуральном выражении снизился более чем на 27%, с его одновременным снижением в стоимостном выражении почти на 30%.

Структурные сдвиги объемов потребляемой продукции относительно ценовых сегментов приводят к существенным изменениям средней цены на потребляемое металлообрабатывающее оборудование, определяемое как результат деления суммарной стоимости потребленного оборудование на его количество (см.таб.1).

Таблица 1. Погрупповая динамика потребления металлообрабатывающего оборудования и средних цен на него.

|

Группы

оборудования

|

Объем продаж (шт.)

|

Средняя цена

(тыс.руб.)

| ||||

|

|

2021 год

|

2022 год

|

Рост объема продаж (в

%)

|

2021

|

2022

|

Снижение средней цены

(в %)

|

|

Лазерные станки

|

3 496

|

5 323

|

52%

|

5 816,6

|

3 540,1

|

39%

|

|

Обрабатывающие центры

|

1 921

|

2 529

|

32%

|

16 461,0

|

9 225,7

|

44%

|

|

Токарные станки

|

3 765

|

5 576

|

48%

|

8 707,6

|

6 089,7

|

30%

|

|

Шлифовальные и

заточные станки

|

2 763

|

3 807

|

38%

|

3 926,4

|

1 876,0

|

52%

|

|

Сверлильные и

резьбонарезные станки

|

1 130

|

1 341

|

19%

|

6 637,8

|

4 006,6

|

40%

|

|

Прочие металлорежущие

станки

|

3 277

|

3 783

|

15%

|

4 824,3

|

2 567,8

|

47%

|

|

Машины гибочные

|

5 346

|

5 577

|

4%

|

4 674,9

|

2 655,3

|

43%

|

|

Машины ковочные

|

2 470

|

3 782

|

53%

|

4 912,9

|

3 066,1

|

38%

|

|

Итого

|

24 168

|

31 718

|

31%

|

6 456,2

|

3 933,4

|

39%

|

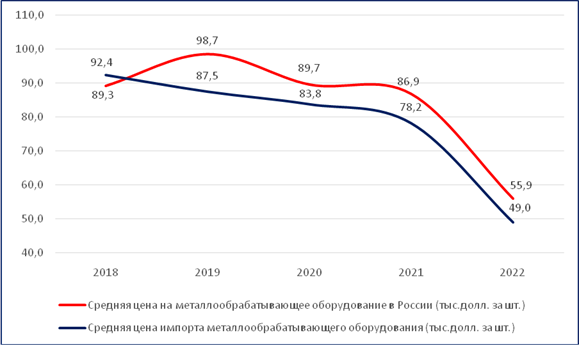

Определяемая таким образом средняя цена на потребляемое в России металлообрабатывающее оборудование в 2022 году снизилась более чем на 35% в долларовом или на 39% в рублевом выражении. Снижение средней цены на импортируемую продукцию станкостроения произошло более чем на 37% (см.рис.5).

Рис.5. Динамика средней цены потребления металлообрабатывающего оборудования в России и средней цены его импорта (тыс.долл. за шт.)

Источник: составлено автором по данным BusinesStat [20]

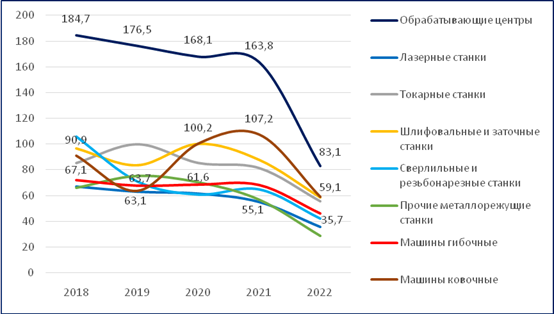

Отмеченное снижение может быть объяснено: во-первых, ростом потребления более простого и дешевого оборудования в следствии сложившихся новых параметров спроса на него; во-вторых, снижением объемов потребления сложного и дорогостоящего оборудования, наличие которого на рынке преимущественно обеспечивалось импортными поставками из недружественных стран, а его внутреннее производство обеспечивалось ввозом высококачественных комплектующих оттуда же. Это особо ярко выразилось в изменениях параметров импорта наиболее высокотехнологичного оборудования, например, обрабатывающих центров, снижение средних цен на которые составило более 49% (см.рис.6).

Рис. 6. Динамика средних цен импорта отдельных групп металлообрабатывающего оборудования (тыс.долл. за шт.)

Источник: составлено автором по данным BusinesStat [20]

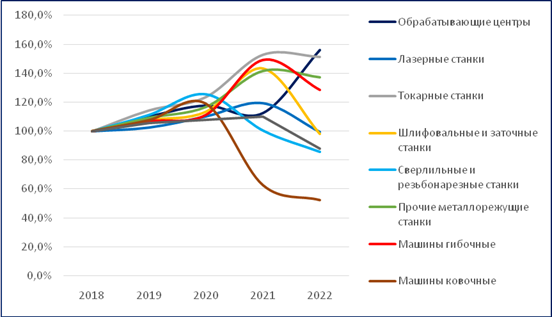

Что касается средних цен на продукцию отечественных станкозаводов, то в рублевом исчислении они также продемонстрировали понижательную динамику, за исключением средних цен на обрабатывающие центры, рост которых составил чуть менее 39% (см.рис.7).

Рис.7. Динамика индекса средних цен производителей металлообрабатывающего оборудования по видам в России 2018-2022 гг. (2018 год = 100%)

Источник: составлено автором по данным BusinesStat [20]

Заключение

Резюмируя материалы статьи представляется необходимым акцентировать следующие моменты.

Деструктивным фактором для рынка продукции станкостроения в настоящих реалиях являются санкционные ограничения. Эскалация санкций кардинальным образом изменила действовавшие режимы на поставку высокотехнологичного металлообрабатывающего оборудования в нашу страну придав им всеобъемлющий ограничительный характер. В тоже время следует отметить, что коллапса в рассматриваемом сегменте промышленности России не произошло: обеспечение возросшего внутреннего спроса на металлообрабатывающее оборудование происходит как за счет количественного наращивания внутренних объемов производства, так и роста поставок импортной продукции.

Важнейшими тенденциями на рынке металлообрабатывающего оборудования стали: во-первых, существенное количественное наращивание объемов потребления станкостроительной продукции, ее производства на отечественных станкозаводах и импортных поставок; во-вторых, переориентация направлений ввоза на Китай и Турцию, а также, в период до 2023 года - в сторону ряда недружественных стран с более мягкими санкционными ограничениями, прежде всего в направлении Тайвани и Южной Кореи; в-третьих, масштабные сдвиги в структуре потребляемого оборудования в направлении более низких ценовых сегментов, что косвенно характеризует понижение уровня его технологичности.

References:

Narodnoe khozyaystvo RSFSR v 1990 godu [The national economy of the RSFSR in 1990] (1991). (in Russian).

Rossiyskaya Federatsiya v 1992 godu [The Russian Federation in 1992] (1993). (in Russian).

Afanasev A.A. (2022). Ob otsenke vliyaniya mezhdunarodnyh sanktsiy na usloviya funktsionirovaniya otechestvennoy promyshlennosti [Concerning the assessment of the impact of international sanctions on Russian industry]. Journal of international economic affairs. 12 (2). 179-194. (in Russian). doi: 10.18334/eo.12.2.114858.

Afanasev A.A. (2022). Tekhnologicheskiy suverenitet: osnovnye napravleniya politiki po ego dostizheniyu v sovremennoy Rossii [Technological sovereignty: the main policies to achieve it in modern Russia]. Russian Journal of Innovation Economics. 12 (4). 2193-2212. (in Russian). doi: 10.18334/vinec.12.4.116433.

Afanasev A.A. (2023). Promyshlennost Rossii: tekushchee sostoyanie i usloviya formirovaniya [Russia's industry: current situation and conditions]. Russian Journal of Innovation Economics. 13 (1). 105-126. (in Russian). doi: 10.18334/vinec.13.1.116946.

Afanasev A.A. (2023). Sravnitelnyy analiz znacheniya otechestvennogo stankostroeniya v modernizatsii proizvodstv SSSR, postsovetskogo perioda i na sovremennom etape razvitiya Rossii [Comparative analysis of the importance of domestic machine-tool construction in the modernization of production facilities of the USSR, the post-Soviet period and at the present stage of development of Russia]. Journal of Economics, Entrepreneurship and Law. 13 (7). 2167-2188. (in Russian). doi: 10.18334/epp.13.7.117948.

Afanasev A.A. (2023). Promyshlennaya politika Rossii po dostizheniyu tekhnologicheskogo suvereniteta: teoretiko-metodologicheskie osnovy i prakticheskie aspekty [Industrial policy of Russia to achieve technological sovereignty: theoretical and methodological foundations and practical aspects] (in Russian).

Bodrova E. V., Kalinov V.V. (2016). Razvitie otechestvennogo stankostroeniya kak otrazhenie protsessov deindustrializatsii i demodernizatsii strany na rubezhe KhKh-KhKhI vv [The development of the domestic machine tool industry as a reflection of the processes of deindustrialization and demodernization of the country at the turn of the 20th-21st centuries]. Nauka i sovremennost. (42). 7-11. (in Russian).

Grigorev S. N. (2017). Razvitie rossiyskogo stankostroeniya s ispolzovaniem nauchno-tekhnicheskogo potentsiala MGTU [Development of Russian machine tool building using scientific and technological capacities of MSTU "Stankin"]. Vestnik MGTU \"Stankin\". (1(40)). 7-14. (in Russian).

Maslov A. R. (2018). Puti zameshcheniya importa metallorezhushchikh stankov [The way of import substitution of metal-cutting machine tools]. Vestnik MGTU \\\"Stankin\\\". (4(47)). 163-167. (in Russian).

Pochukaeva O.V., Balagurova E.A., Orlova T.G., Pokuchaev K.G. (2019). Aktivnoe i razvivayushchee importozameshchenie na rynke investitsionnogo oborudovaniya [Analysis and forecasting of machine-building production in the context of increased exports and developing import substitution]. Scientific works Institute for Economics and Forecasting RAS. 17 210-227. (in Russian). doi: 10.29003/m818.sp_ief_ras2019/210-227.

Ryzhikova T. N., Borovskiy V.G. (2017). Issledovanie strategicheskikh perspektiv modernizatsii stankostroeniya [Exploring the strategic perspectives for machine tool industry modernization]. Economic analysis: theory and practice. (5(464)). 835-850. (in Russian). doi: 10.24891/ea.16.5.835.

Serebrennyy V. V. (2023). Sostoyanie del v stankostroenii Rossii [The state of affairs in the machine tool industry of Russia]. Vestnik Rossiyskoy akademii nauk. (1). 3-8. (in Russian). doi: 10.31857/S0869587323010085.

Zurin M. V. (2018). Tendentsii i perspektivy razvitiya otechestvennoy stankoinstrumentalnoy promyshlennosti [Trends and prospects of development of the domestic machine tool industry]. Bulletin of Plekhanov Russian University of Economics. (3(99)). 105-113. (in Russian).

Страница обновлена: 11.04.2025 в 01:03:29

Russia

Russia