Трансформация бизнес-стратегий современных транснациональных корпораций на примере Samsung и Huawei

Костин К.Б.1![]() , Городилов К.А.1, Коробкова О.Д.1

, Городилов К.А.1, Коробкова О.Д.1

1 Санкт-Петербургский государственный экономический университет, ,

Скачать PDF | Загрузок: 52

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 7 (Июль 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54310337

Аннотация:

В работе исследована финансово-хозяйственная, маркетинговая и инвестиционная деятельность южнокорейской транснациональной корпорации Samsung и китайской компании Huawei. Проанализированы бизнес-стратегий соответствующих компаний с целью определения их эффективности и перспектив дальнейшего развития исследуемых компаний и ТНК в целом. В результате проведенных исследований сформирована методика оценки эффективности бизнес-стратегий современных ТНК.

Ключевые слова: Samsung, Huawei, бизнес-модель, стратегия развития, эффективность, ТНК

JEL-классификация: F23, M11, M21

Введение

Настоящее исследование посвящено анализу финансово-хозяйственной, маркетинговой и инвестиционной деятельности южнокорейской транснациональной корпорации Samsung и китайской компании Huawei. Основная задача заключается в исследовании их бизнес-стратегий и оценке перспектив дальнейшего развития.

Причиной выбора данных компаний является быстрое развитие рынка телекоммуникационных и инновационных технологий, а также высокие позиции представленных компаний на данном рынке. При сравнительном анализе можно выявить, чья бизнес-модель является наиболее эффективной: одной из крупнейших компаний мира – Samsung или же относительно недавно завоевавшей признание китайской Huawei.

Поиск наиболее эффективной бизнес-модели для развития любой компании всегда был и будет крайне актуальным. С развитием технологий стали появляться новые бизнес-модели, также развиваются и традиционные, интеграция которых позволит наиболее эффективным способом усилить конкурентные позиции компаний и посодействует выходу на новые глобальные рынки. Адаптация бизнес-модели к изменяющимся условиям рынка является важным фактором для развития компаний. В процессе изучения проблемы разработки оптимальных бизнес стратегий для крупных корпораций нами были изучены труды Е.В. Дробот и др. [1,2], в которых представлена комплексная оценка влияния пандемии COVID-19 на реальный сектор экономики, и определены критерии устойчивого развития бизнеса в современных условиях. На основе анализа трудов А. Остервальдера и И. Пинье было определено, что бизнес-модель описывает, как компания создает, поставляет или получает ценностное предложение в экономическом, социальном, культурном и других контекстах [13]. На основании трудов М. Гайсдорфера, П. Савагета и С. Эванса можно заключить, что процесс построения и модификации бизнес-модели также называется инновацией бизнес-модели и является частью бизнес-стратегии [14]. Тем не менее, авторы не нашли в литературе по исследуемой тематике какой-либо последовательной методики оценки эффективности бизнес-стратегий современных ТНК, и попытались создать ее в этой работе.

Актуальность данной работы обусловлена скоростью изменений в стратегиях наиболее мощных ТНК и адаптации к новым вызовам, которые появляются по мере всеускоряющегося развития глобальной экономики.

Целью исследования является исследование эффективности бизнес-стратегий Samsung и Huawei и возможности их применения для современных ТНК.

Объектом исследования являются используемые бизнес-модели и их эффективность.

Предметом исследования является адаптация бизнес-моделей в современных ТНК и выявление их эффективности для повышения продаж на мировых рынках и улучшения менеджмента компаний.

Научная новизна работы заключается в формировании методики оценки эффективности бизнес-стратегий современных ТНК.

Анализ бизнес-моделей современных ТНК

Любая бизнес-модель ориентирована на решение следующих задач [3]:

1) Предоставление логичной и непротиворечивой концепции бизнеса;

2) Формирование структуры ключевых компонентов бизнес-модели компании, которые можно использовать в уникальных сочетаниях;

3) Выявление ключевых компетенций и их развитие для достижения целей компании;

4) Демонстрация экономической привлекательности компании для привлечения необходимых финансовых, материальных или трудовых ресурсов;

5) Создание управленческой основы компании для определения критериев оценки стратегических и тактических решений;

6) Определение своевременного внесения изменений в деятельность компании, учитывая изменения на мировом рынке.

На сегодняшний день еще не сложилось общего мнения о том, какие именно компоненты составляют бизнес-модель, таким образом, налицо научный пробел. Одной из успешных, по мнению авторов статьи, попыток по его как минимум частичному заполнению была предпринята в швейцарском университете Санкт-Галлена. Сотрудники Института технологического менеджмента – структурного подразделения университета Санкт-Галлена предложили четыре основных составляющих, которые описывают любую бизнес-модель, как представлено на рисунке 1.

Рисунок 1 – Определение бизнес-модели [составлено авторами по 11]

Ответив на данные вопросы и определив ценностное предложение, механизм извлечения прибыли, цепочку добавленной стоимости и целевой сегмент, бизнес-модель любой компании становится более осязаемой. Главным достоинством бизнес-модели является то, что она позволяет получить целостную картину бизнеса, которую ведет компания, комбинируя факторы внутри и вне компании [11]. Чаще всего инновации представляют собой вариацию того, что существовало ранее в других отраслях или регионах.

В своем труде авторы, проанализировав 250 бизнес-моделей, выделили 55 паттернов бизнес-моделей, которые стали базой для новых. Изучив бизнес-модели, авторы пришли к выводу, что около 90% инноваций бизнес-моделей оказались комбинациями ранее существовавших концепций.

Шаблон «никаких излишеств», был впервые использован Генри Фордом при выпуске Ford Model T. При выпуске данной модели автомобиля были исключены все условия комфорта не в ущерб качеству и упрощению конструкции автомобиля, что позволило снизить себестоимость. Это позволило производить автомобили быстро и дешево, что в свою очередь породило спрос и позволило Ford Model T стать первым в мире автомобилем, выпускающимся миллионными сериями. Данный шаблон ставит во главу угла необходимый минимум, который обеспечит потребителю ценностное предложение, которое, как правило, ограничено. Примеры включают IKEA (мебель и товары для дома), ALDI (магазин-дискаунтер), EasyJet (авиакомпания-дискаунтер).

Хотя специфика бизнес-модели варьируется от одной компании к другой, большинство из них можно отнести к одному из нескольких типов. Мэрилендский университет описывает четыре типа традиционных бизнес-моделей [12]:

1. Производитель

Бизнес-модель компании использует сырье для создания продукта или продажи. Данный тип бизнес-модели также может включать сборку готовых компонентов для производства нового продукта. Товар может продаваться напрямую производителем по модели «бизнес-потребитель» или косвенно через бизнес-клиентов по модели «бизнес для бизнеса». Также могут использоваться каналы сбыта, например, дистрибьюторы или оптовая торговля, которые затем продают продукт клиентам.

2. Дистрибьютор

Компанией, использующей такую бизнес-модель, является та, которая покупает продукты непосредственно у производственной компании. Затем компания будет перепродавать продукты напрямую потребителям или розничному продавцу. Перед дистрибьюторами стоит задача установить цены, которые принесут прибыль, а также использовать эффективные стратегии продвижения, которые обеспечат высокие продажи.

3. Розничный продавец

Данный тип бизнес-модели представляет собой покупку товара у производителя для перепродажи через розничную торговлю или другим предприятиям. Розничные торговцы могут быть общенациональными сетями или независимыми магазинами, управляемыми одной организацией. Розничные продавцы могут осуществлять он-лайн продажи в качестве интернет-магазина. Торговля через Интернет в розницу может осуществляться отдельно или в сочетании с офф-лайн продажами.

4. Франшиза

Бизнес-модель франшизы может быть дополнением к другой бизнес-модели или включать в себя любую из вышеперечисленных. В частности, бизнес модель франчайзи может распространяться в форме розничной франшизы, с последующим производством и распространением своей продукции в соответствующих магазинах. Франчайзинговый бизнес создается в соответствии с уникальной продаваемой или производимой услугой, или продуктом. Некоторые предприятия также используют подход к продажам, который предлагает бесплатную базовую услугу с возможностью перехода на платную услугу премиум-класса. В целом, структуры бизнес-моделей могут существенно различаться.

Наиболее распространенную классификацию современных бизнес-моделей предлагают Александр Остервальдер и Ив Пинье [13]:

1) Бизнес-модель ‘Canvas’. Бизнес-модель состоит из девяти блоков, которые являются ключевыми элементами бизнеса. Каждый блок описывает разные бизнес-процессы организации. Данная бизнес-модель создана для детальной структуризации бизнеса. Ее можно использовать как стартапам, так и крупным ТНК. Наибольшую пользу данная модель приносит крупным компаниям, где чаще и используется, например, в IBM, Coca-Cola, в Сбербанке и др.;

2) Long Tail (Длинный хвост). Компании, использующие данную модель сосредоточены на создании широкого спектра разнообразных нишевых продуктов и услуг для заинтересованных покупателей — каждый из этих продуктов по отдельности продается очень мало, но совокупные продажи всех продуктов приносят высокие доходы. В качестве примеров можно привести такие компании, как Amazon, E-Bay, Ozon и Wildberries;

3) Многосторонние платформы. Данная модель используется для объединения большего количества различных групп потребителей. Наиболее распространена для создания единых онлайн-платформ, которые объединяют в себе несколько ресурсов в единую систему. Microsoft Windows, iTunes, Google, ВКонтакте – лишь некоторые из примеров создания успешных многосторонних платформ;

4) Бесплатно (как бизнес-модель). Бизнес-модель используется компаниями, которые предлагают потребителю бесплатный продукт/услугу. Сам продукт является бесплатным, но также потребителю предлагаются дополнительные ресурсы и возможности за отдельную плату. Примером таких компаний могут послужить создатели различных онлайн-игр (miHoYo, Valve, Activision Blizzard);

5) Открытые бизнес-модели. Бизнес-модель построена на создании одной единой технологической базы, впоследствии чего сторонним компаниям открыты исследовательские процессы и продукты. Примером может послужить P&G, Lotte и КДВ-групп.

Структура, география развития и оценка акционерного капитала компаний Samsung и Huawei

Samsung Group является публичной компанией. На момент написания кейса в обороте находится 6,792 млрд акций [47]. Доли распределения акций в 3 квартале 2022 года представлены на рисунке 2.

Рисунок 2 – Распределение обыкновенных и привилегированных акций Samsung (конец 3 кв. 2022 г.) [составлено авторами по 42]

Huawei является независимой частной компанией. Фактически, компания принадлежит сотрудникам в рамках Программы владения акциями сотрудников (ESOP), которая действует с первого дня основания компании. Никто не может владеть акциями компании, если не работает в ней. По состоянию на 31 декабря 2021 года основатель Рен Чжэнфэй владел 0,84% акций от общего акционерного капитала компании, а количество сотрудников составляло 195 тысяч человек [15, 52]. Сотрудники, владеющие акциями, избирают членов для формирования Комиссии представителей, получая один голос за каждую принадлежащую акцию [52].

На сегодняшний день компания Samsung имеет около 80 подразделений. Основными из них являются Samsung Electronics, Samsung Heavy Industries, Samsung Engineering, Samsung C&T Corporation, Samsung Life Insurance, Cheil Worlwide, Samsung Everland [50].

У компании 32 производственные площадки, которые расположены в Южной Корее, Китае, Вьетнаме, Индии, Польше и России. В настоящее время по всему миру насчитывается более 3000 розничных магазинов и 54 офиса продаж [14, 26]. Основные производственные площадки и магазины также расположены в Южной Корее и 74 странах мира. Очевидно, здесь присутствует потенциал для развития и роста компании.

Компания Huawei работает более чем в 170 странах и регионах. Филиалы расположены в 6 регионах мира: Африке, Европе, Азиатско-Тихоокеанском регионе, Латинской Америке, Ближнем Востоке и Северной Америке [32]. Основные производственные площадки расположены в Китае. Как уверяет компания, Россия является особенной страной для Huawei. Компания выбрала Россию первым регионом для выхода на международный рынок. Сегодня в России насчитывается 10 офисов, 1 открытая лаборатория и 4 R&D центра Huawei [33]. Всего в мире насчитывается 14 научно-исследовательских институтов и центров, 36 совместных инновационных центров и 45 учебных центров.

Samsung имеет дивизиональную организационную структуру. Данный тип характерен для крупных компаний, когда создаются более мелкие подразделения, ориентированные по видам продукции, клиентам или географическим регионам. Концерн состоит из трех продуктовых подразделений: бытовой электроники, информационных технологий и мобильной связи, а также решений для устройств. Компания сохраняет несколько централизованную иерархическую структуру руководства, но в последние годы начала отходить в сторону меритократической структуры [28]. Соответственно, каждое подразделение управляется отдельно с учетом характеристик их продуктов, которые влияют на разработку маркетинговой стратегии, политики продаж и других аспектов бизнеса.

Для упрощения организационной структуры компания объединила роли исполнительного вице-президента и старшего вице-президента в одну должность [28]. Подробнее организационная структура представлена на рисунке 3.

Рисунок 3 – Организационная структура Samsung Group [составлено авторами по 5, 28]

Huawei также имеет дивизиональную организационную структуру. На основе исследования, проведенного Школой бизнеса Judge при Кембриджском университете и Школы менеджмента Чжэцзянского университета в Китае было заключено, что организационная структура данной компании организована в виде глобальных стратегических бизнес-единиц, которые ориентированы на продукт. Таким образом, исследователи заключили, что это больше напоминает структуру ‘twisted pretzel’ (извилистый крендель), которая основана на широких бизнес-группах, поддерживаемых группами общих служб [51]. При этом структура постоянно адаптируется и изменяется в соответствии с меняющимися потребностями клиентов. Организационная структура компании представлена на рисунке 4.

Рисунок 4 – Организационная структура Huawei [7]

Анализ конкурентной среды компаний SAMSUNG и HUAWEI

Apple – американская многонациональная технологическая компания, которая разрабатывает, производит и продает бытовую электронику и компьютерное программное обеспечение. По состоянию на 2022 год в компании работало около 164 тысяч сотрудников. Общий объем чистых продаж в 2022 году увеличился на 8%, составив 90,1 млрд $, по сравнению с прошлым годом, в основном за счет увеличения продаж iPhone, Mac и услуг [19]. С годами компания расширила количество торговых точек и географический охват, насчитывая 522 магазина в 25 странах [20].

LG Group – южнокорейская финансово-промышленная компания, являющаяся одной из крупнейших в мире. Основными направлениями являются электроника, телекоммуникационное оборудование и химическая продукция. По состоянию на 2022 год в компании занято более 186 тысяч сотрудников, а чистая прибыль на конец 3 квартала 2022 года составила 1,671 млрд $ [16, 18]. LG имеет мощную глобальную сеть, которая включает в себя производственные предприятия, офисы продаж, торговые точки, центры исследований и разработок в 128 подразделениях по всему миру [17].

Sony Group – японская транснациональная корпорация (далее ТНК). Является производителем потребительской и профессиональной электроники. Также компания владеет звукозаписывающими и музыкальными компаниями, кинокомпаниями и транснациональной видеоигровой и развлекательной компанией. По состоянию на 31 марта 2022 года в ТНК численность персонала составляет 108 900 человек, а консолидированная выручка от продаж и операционной деятельности составила 77,08 млрд $ [22]. Наибольшие продажи из года в год приходятся на игровые и сетевые сервисы [23].

Intel – крупнейший производитель полупроводниковых микросхем в мире. Компания также производит встроенные процессоры, графические чипы, флэш-память, интегральные схемы, контроллеры сетевых интерфейсов и наборы микросхем материнских плат. По состоянию на конец 3 квартала 2022 года чистая прибыль Intel составляла 16,7 млрд $ [36, 37, 38].

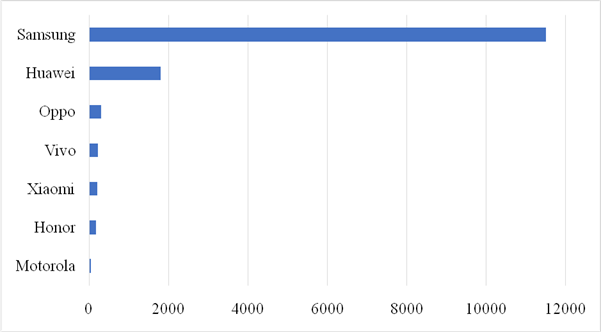

Также, Samsung и Huawei являются друг для друга конкурентами в сфере производства и продажи смартфонов. На сегодняшний день компании являются крупнейшими производителями смартфонов с поддержкой 5G сетей. Во втором квартале 2020 года были известны результаты лидеров по производству смартфонов 5G в мире. Huawei опередил конкурентов и продал 55,8 млн смартфонов с поддержкой данной сети. На втором месте оказался Samsung – 53,7 млн моделей. В результате сокращения рынка смартфонов, вызванного пандемией COVID-19, поставки смартфонов Huawei фактически сократились на 5% в годовом исчислении. Однако поставки смартфонов Samsung за тот же период упали на целых 30%, что позволило Huawei обогнать Samsung в качестве глобального поставщика смартфонов [45]. Конечно, не стоит также забывать про то, что значительное увеличение продаж также связано с тем, что Huawei увеличивает поставки на внутреннем рынке Китая, когда как присутствие Samsung на китайском рынке составляет 0,6%, а основные экономические рынки сбыта товаров пострадали от пандемии [6]. Если рассматривать конкуренцию компаний в области гибких смартфонов, то согласно исследованию Canalys, опубликованному в Financial Times, Samsung намного превосходит своих конкурентов, как показано на рис. 5 [49].

Рисунок 5 – Лидеры рынка складных смартфонов (поставки в 2022 г., млн) [49]

В отчете сообщается, что в 2022 году было продано около 14,2 млн складных устройств, из них Samsung продал более 11 млн устройств, а остальные конкуренты в сумме продали всего 3,2 млн. [48]. В свою очередь Huawei продали чуть меньше 2 млн. складных смартфонов, значительно уступая своему конкуренту – Samsung.

Исследование бизнес-стратегий компаний Samsung и Huawei

Философия компании Samsung сформирована на основе использования человеческих и технологических ресурсов для создания услуг и товаров превосходного качества. Тем самым компания осуществляет свой вклад в улучшение общества во всем мире [5]. Известно, что каждый год Samsung формирует новую стратегию, исходя из своих целей. В 2022 году компания выбрала рыночную стратегию «Tiger» для того, чтобы занять первое место во всех категориях продуктов, увеличить долю рынка премиальных продуктов, побудить пользователей перейти на смартфоны Galaxy, поддержать рынок аксессуаров для электроники и тем самым сделать 2022 год рекордным. Таким образом, составляющими стратегии являются [24]:

1. True – быть номером один во всех категориях;

2. Improve – Увеличить долю рынка флагманских устройств;

3. Gap – Сокращение отставания от Apple;

4. Expanding – Расширить присутствие во всех бизнес-сегментах;

5. Record – «Рекордный год».

В 2023 году компания решила сосредоточить свое внимание на повышении конкурентоспособности продуктов, а не снижении затрат [40]. Также, как и в прошлом году, Samsung нацелена на сокращение отставания от Apple и закреплении за собой лидирующих позиций. Кроме того, в отличии от своих конкурентов, Samsung планирует увеличить производство чипов, несмотря на сокращение спроса. Таким образом, когда спрос восстановится, Samsung будет впереди по производительности и сможет занять большую часть рынка [25].

Одним из ключевых направлений в философии и ценностях компании Huawei являются инвестиции в научно-исследовательские и опытно-конструкторские работы (НИОКР). Таким образом, еще в 2019 году компания объявила о стратегии развития бизнеса на ближайшие годы, которая основана на освоении новейших сетей 5G и Wi-Fi 6, что по заявлению компании будет являться их конкурентным преимуществом [4]. Открытость, конкуренция и сотрудничество – основные принципы, которых придерживается Huawei для расширения своих основных компетенций и создания благоприятной бизнес-экосистемы [13].

Чтобы быть первым и лучшим партнером операторов связи, Huawei должна не только освоить современный технологический уровень, но и предвидеть будущие потребности клиентов. Опередить современные технологии и установить отраслевые стандарты – вот в чем заключается стратегия Huawei. Так, компания постепенно становится международным лидером в области различных промышленных стандартов. Являясь лидером в области стандартизации облачных вычислений и систем хранения данных, компания занимает ключевые позиции в международных организациях по стандартизации. Используя это, Huawei может формировать будущее политики в области информационных технологий, что помогает ей опережать конкурентов [31].

Анализ финансовых показателей компаний Samsung и Huawei

В данном разделе приводятся релевантные данные для анализа финансово-хозяйственной деятельности компаний. В таблице 1 представлены основные финансовые показатели Samsung Group в период с 2017 по 2021 год.

Таблица 1

Ключевые финансовые показатели Samsung Group (млрд. $) [составлено авторами по 27, 46]

|

Параметр/год

|

2017

|

2018

|

2019

|

2020

|

2021

|

|

Выручка

|

225,2

|

217,0

|

198,1

|

215,5

|

234,9

|

|

Валовая прибыль

|

97,5

|

99,1

|

71,6

|

84,0

|

95,1

|

|

Операционная прибыль

|

50,4

|

52,4

|

23,9

|

32,8

|

43,3

|

|

Чистая прибыль

|

39,7

|

39,4

|

18,7

|

24,0

|

33,5

|

|

Прибыль до налогообложения

|

52,8

|

54,5

|

26,1

|

33,0

|

44,9

|

|

EBITDA

|

71,2

|

76,0

|

46,7

|

57,4

|

69,7

|

Согласно таблице 1, составленной в соответствии с данными официально опубликованных финансовых отчетов, выручка компании из года в год показывает результат более 200 млрд $. Исключением является 2019 год, когда все показатели компании уменьшились в диапазоне 10–50% в связи с падением цен на чипы памяти и ослаблением спроса на дисплейные панели [12]. Несмотря на пандемию коронавирусной инфекции и кризис на рынке чипов, 2020–2021 гг. стали успешными для компании. Samsung нарастил ключевые показатели до уровня 2018 года.

В таблице 2 представлены основные финансовые показатели Huawei в период с 2017 по 2021 год.

Таблица 2

Ключевые финансовые показатели Huawei (млрд. $) [составлено авторами по 15]

|

Параметр/год

|

2017

|

2018

|

2019

|

2020

|

2021

|

|

Выручка

|

92,7

|

106,4

|

123,8

|

137,6

|

100,0

|

|

Валовая прибыль

|

36,6

|

41,0

|

46,5

|

50,5

|

48,3

|

|

Операционная прибыль

|

8,7

|

10,8

|

11,2

|

11,2

|

19,0

|

|

Чистая прибыль

|

7,3

|

8,8

|

9,0

|

10,0

|

17,9

|

|

Прибыль до налогообложения

|

8,6

|

10,9

|

11,2

|

11,2

|

19,1

|

|

EBITDA, %

|

–

|

–

|

–

|

–

|

–

|

Согласно таблице 2, составленной в соответствии с финансовым отчетом компании, практически все показатели из года в год демонстрируют рост. Исключением являются выручка и валовая прибыль, которые показали незначительный спад в 2021 году. Но в целом все остальные показатели прибыли выросли в среднем на 80%.

В таблицах 3 и 4 отражены основные показатели бухгалтерского баланса Samsung Group и Huawei в 2017–2021 гг.

Таблица 3

Бухгалтерский баланс Samsung Group (млрд. $) [составлено авторами по 27]

|

Параметр/год

|

2017

|

2018

|

2019

|

2020

|

2021

|

|

Общие активы

|

283,7

|

302,1

|

303,2

|

344,2

|

358,3

|

|

Оборотные активы

|

138,2

|

155,5

|

156,0

|

180,4

|

183,3

|

|

Внеоборотные активы

|

145,5

|

146,6

|

147,2

|

163,8

|

175,1

|

|

Текущие обязательства

|

63,2

|

61,5

|

54,9

|

68,8

|

74,0

|

|

Общий акционерный капитал

|

201,6

|

220,5

|

226,1

|

251,1

|

256,1

|

Таблица 4

Бухгалтерский баланс Huawei (млрд. $) [составлено авторами по 15]

|

Параметр/год

|

2017

|

2018

|

2019

|

2020

|

2021

|

|

Общие активы

|

77,6

|

98,2

|

123,7

|

135,3

|

154,2

|

|

Оборотные активы

|

62,3

|

78,2

|

101,4

|

106,7

|

120,8

|

|

Внеоборотные активы

|

15,4

|

20,0

|

22,3

|

28,6

|

33,5

|

|

Текущие обязательства

|

6,6

|

10,8

|

16,8

|

23,8

|

27,6

|

|

Общий акционерный капитал

|

27,0

|

34,4

|

42,6

|

51,0

|

65,0

|

В таблицах 5 и 6 согласно финансовым отчетам Samsung Group и Huawei представлены данные по рентабельности активов, рентабельности собственного капитала, чистой рентабельности, оборачиваемости активов, финансовому левериджу, а также прибыльности организации до вычета процентов, налогов и расходов на амортизацию.

Таблица 5

Ключевые финансовые показатели Samsung Group [составлено авторами по 27]

|

Параметр/год

|

2017

|

2018

|

2019

|

2020

|

2021

|

|

ROA, %

|

15,0

|

13,8

|

6,3

|

7,2

|

9,9

|

|

ROE, %

|

20,7

|

19,2

|

8,5

|

9,8

|

13,7

|

|

EBITDA Margin, %

|

31,0

|

34,5

|

23,6

|

26,7

|

29,7

|

|

Net Margin, %

|

17,6

|

18,2

|

9,4

|

11,2

|

14,3

|

|

Asset Turnover

|

0,85

|

0,76

|

0,67

|

0,65

|

0,69

|

|

Financial Leverage

|

1,38

|

1,39

|

1,36

|

1,36

|

1,39

|

Таблица 6

Ключевые финансовые показатели Huawei [составлено авторами по 15]

|

Параметр/год

|

2017

|

2018

|

2019

|

2020

|

2021

|

|

ROA, %

|

9,4

|

8,9

|

7,3

|

7,70

|

12,4

|

|

ROE, %

|

27,0

|

25,5

|

21,2

|

19,6

|

27,5

|

|

EBITDA Margin, %

|

–

|

–

|

–

|

–

|

–

|

|

Net Margin, %

|

7,9

|

8,2

|

7,3

|

7,2

|

17,9

|

|

Asset Turnover

|

0,33

|

0,30

|

0,28

|

0,27

|

0,17

|

|

Financial Leverage

|

–

|

–

|

–

|

–

|

–

|

Перспективы развития рынка электроники и приоритеты компаний Samsung и Huawei

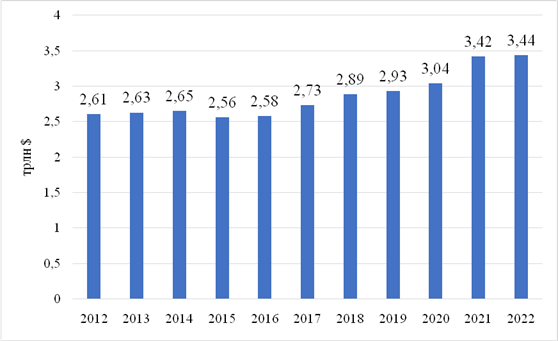

Из стратегических целей компаний Samsung и Huawei следует, что главным стремлением компаний является стать лидерами на мировом рынке электроники. Мировой рынок электроники развивается достаточно быстро за счет роста спроса на развитые технологии как со стороны обычных потребителей, так и предприятий. Несмотря на то, что вспышка коронавирусной инфекции нанесла ущерб мировой экономике, как видно из данных финансовой отчетности, проанализированной в работе ранее, компании, занятые в данной отрасли, не понесли значимых убытков. Можно заключить, что сегмент компьютеров, электроники и технологий выиграл из-за резкого спроса на различные виды оборудования, так как за счет самоизоляции потребители стали приобретать новые предметы бытовой электроники, компьютеры и смартфоны для удаленной работы. Также компаниям, занятых в области услуг связи и облачных сервисах пришлось масштабировать свои предприятия для удовлетворения растущего спроса. На рисунке 6 представлен объем мирового рынка электроники за последние 10 лет согласно исследованию Японской ассоциации электроники и информационных технологий (JEITA).

Рисунок 6 – Объем производства мирового рынка электроники (2012–2022 гг.) [составлено авторами по 43]

Самый низкий показатель объема рынка отмечается в 2015 году. Большинство экспертов считают, что резкий спад как рынка электроники, так и в целом мировой экономики связан с остановкой рынков и промышленности Китая, а также достаточно медленным развитием Интернета вещей (IoT) в тот период [39]. Объем производства в 2019 году снова снизился и составил 2,93 трлн. $, что было вызвано торговыми разногласиями между США и Китаем. По мнению экспертов Японской ассоциации электроники и информационных технологий, в 2020 году рост должен был составить 5% в годовом исчислении, но в связи с распространением пандемии COVID-19 этого не произошло [44].

Согласно прогнозу JEITA, соответствующий рост объема производства в 2021 году должен был составить 7% и достигнуть 3,18 трлн $ [44]. Так, на фоне положительного роста спроса на услуги электронных компонентов и услуг с использованием удаленных информационных технологий для расширения удаленного и бесконтактного взаимодействия в связи с продолжающейся пандемией объем продаж на рынке электроники превысил ожидаемые результаты и составил 3,42 трлн. $. Также по прогнозам ассоциации, производство электроники и информационных технологий в мире должно было увеличиться на 1% и составить 3,43 трлн $ [43]. Так, на фоне положительного роста сферы услуг, интернет-решений и сферы электронных компонентов, благодаря увеличению инвестиций в цифровизацию объем продаж составил 3,44 трлн. $, превысив соответствующий прогноз. Также в 2023 году прогнозируется рост на 3% в годовом исчислении до рекордных 3,52 трлн. $, так как для преобразования компаний и отраслей, стимулирования экономического роста продолжатся увеличиваться инвестиции и будет расти спрос на новые технологии [44].

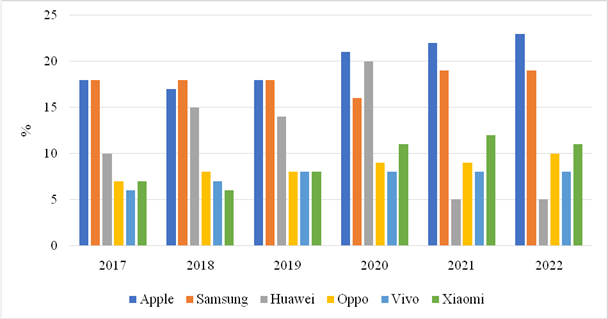

Так как исследуемые компании больше всего вовлечены и конкурируют на рынке смартфонов, на рисунке 7 представлена их доля на мировом рынке смартфонов за 4 квартал 2017–2022 гг.

Рисунок 7 – Крупнейшие компании в доли рынка поставок смартфонов в мире (4 квартал) [составлено авторами по 30, 41]

Из года в год Apple занимает самую большую долю рынка смартфонов по объемам поставок, за ней ежегодно следует Samsung. В то время, как две крупные компании Samsung и Apple борются за первое место, Huawei в последние годы столкнулась с серьезными проблемами и потеряла значительную долю рынка. Доля рынка Huawei достигала 20% в 2020 году, однако высокие показатели основных конкурентов и последствия торгового запрета США с тех пор привели к тому, что Huawei выпала из списка пяти ведущих поставщиков по поставкам смартфонов в мире [21]. В 2021 году доля Huawei на мировом рынке смартфонов составила 5%, что является самым низким показателем компании за последние 7 лет. Третье место с 2021 года стабильно занимает Xiaomi, на долю которого в четвертом квартале 2022 года приходится 11% рынка.

Компания Samsung известна своими потребительскими товарами, такими как мобильные устройства, носимые устройства и домашние развлекательные системы, неизменно входит в число ведущих мировых производителей смартфонов. Как уже указывалось ранее, основной линейкой смартфонов компании является серия Galaxy. Из-за пандемии коронавирусной инфекции поставки Samsung резко сократились: во втором квартале 2019 года компания отгрузила 75,5 млн единиц, а ко второму кварталу 2020 года эта цифра упала до 54,2 млн единиц [29]. И все-таки, основным приоритетом компании для дальнейшего развития являются не только смартфоны. Компания намерена и дальше занимать первенство в сегменте телевизоров за счет разработки интуитивно понятных технологий, удерживать свои позиции на мировом рынке дисплеев для смартфонов, а также развивать важнейшие составляющие устройств: полупроводники и чипы.

С момента выхода на рынок компания Huawei пережила длительный период роста. Уже во втором квартале 2020 года доля компании на мировом рынке смартфонов выросла до 18,4% и к концу года составила 20% соответственно [35]. Главную роль сыграла политика ценообразования, так как устройства Huawei значительно дешевле Apple и Samsung, а по производительности они практически не уступают указанным конкурентам. Вследствие американских санкций на программное обеспечение Google Android и чипы, в 2021 году был нанесен огромный ущерб продажам компании. В 2021 году китайская компания отгрузила 33 млн устройств, что на 41% меньше, чем в предыдущем году [21]. Таким образом, на сегодняшний день Huawei является шестым по величине производителем смартфонов после своих конкурентов Xiaomi, Vivo и Oppo. Представители компании заявили, что по-прежнему настроены оптимистично, так как в последние годы они активно развивали производство смартфонов, а их планшеты, компьютеры и носимые устройства значительно выигрывают по качеству и производственной эффективности [34]. Компания нацелена на развитие строительства телекоммуникационных сетей и производство различной техники. В последние годы особой популярностью пользуются не только смартфоны, но также планшеты и носимые устройства, которые выигрывают по цене и не уступают по качеству главным конкурентам Samsung и Apple.

Заключение

Проведенное исследование позволило проанализировать специфику развития современных бизнес-моделей и стратегий, которые позволяют обеспечить рост эффективности современных ТНК в сфере электроники и информационных технологий на примере Samsung и Huawei. Анализ таких крупных компаний, которые являются ведущими производителями потребительской техники и высокотехнологичных компонентов, а также задающих мировые тренды в создании электроники дает возможность более глубоко и детально изучить, проанализировать и спрогнозировать дальнейшее развитие мирового рынка в данной области.

Источники:

2. Дробот Е.В., Макаров И.Н., Почепаев И.А. Концептуальные основы устойчивого развития в XXI веке: принцип триединства и подходы к оценке воздействия бизнеса // Лидерство и менеджмент. – 2020. – № 4. – c. 643-658. – doi: 10.18334/lim.7.4.110931.

3. Лебедев А.В. Бизнес-планирование. / Учебное пособие. - СПб.: СПбГУПТД, 2018. – 28-29 c.

4. Huawei рассказала о глобальной стратегии развитии бизнеса. Cnews.ru. [Электронный ресурс]. URL: https://www.cnews.ru/news/line/2019-12-20_huawei_rasskazala_o_globalnoj (дата обращения: 21.02.2023).

5. О нашей компании. Samsung. [Электронный ресурс]. URL: https://www.samsung.com/ru/business/about-us/company-info/ (дата обращения: 15.01.2023).

6. Почему Samsung потеряла Китай?. Mobile review. [Электронный ресурс]. URL: https://mobile-review.com/all/articles/misc/pochemu-samsung-poteryala-kitaj/ (дата обращения: 02.03.2023).

7. Руководство компании. Huawei. [Электронный ресурс]. URL: https://www.huawei.com/uz/corporate-governance (дата обращения: 15.02.2023).

8. Чистая прибыль Samsung Electronics в 2019 году упала вдвое. Прайм. [Электронный ресурс]. URL: https://1prime.ru/telecommunications_and_technologies/20200130/830866239.html (дата обращения: 10.02.2023).

9. Alexander Osterwalder, Yves Pigneur Business Model Generation. - Hoboken, New Jersey: John Wiley & Sons, Inc., 2010. – 14(288) p.

10. Martin Geissdoerfer, Paulo Savaget, Steve Evans The Cambridge Business Model Innovation Process // Procedia Manufacturing. – 2017. – p. 262-269. – doi: 10.1016/j.promfg.2017.02.033.

11. Oliver Gassmann, Karolin Frankenberger, Michaela Csik. Gallen Business Model Navigator: 55 Models That Will Revolutionise Your Business. / 1st ed. - Upper Saddle River, NJ: FT Press, 2014. – 1-3(400) p.

12. Traditional Types of Business Models. Maryville University. [Электронный ресурс]. URL: https://online.maryville.edu/business-degrees/traditional-types-business-models/ (дата обращения: 15.01.2023).

13. Weiwei Huang Built on Value: The Huawei Philosophy of Finance Management. - Singapore: Palgrave Macmillan, 2019. – 31-32 p.

14. [A Greener Galaxy] Making the Shopping Experience More Sustainable. Samsung Newsroom. [Электронный ресурс]. URL: https://www.samsungmobilepress.com/feature-stories/a-greener-galaxy-2-making-the-shopping-experience-more-sustainable (дата обращения: 15.01.2023).

15. 2021 annual report. Huawei Investment & Holding Co., Ltd. [Электронный ресурс]. URL: https://www-file.huawei.com/minisite/media/annual_report/annual_report_2021_en.pdf?version=0401 (дата обращения: 28.01.2023).

16. 3Q’22 Earnings Release. LG Electronics. [Электронный ресурс]. URL: https://www.lg.com/global/pdf/ir_report/22%203Q%20Earning%20Release%20of%20LGE.pdf (дата обращения: 16.01.2023).

17. About LG Business. Lg. [Электронный ресурс]. URL: https://www.lg.com/global/business/about-lg-business (дата обращения: 16.01.2023).

18. About LG. Forbes. [Электронный ресурс]. URL: https://www.forbes.com/companies/lg/?sh=294045d97dea (дата обращения: 16.01.2023).

19. Annual report pursuant to section 13 or 15(d) of the Securities Exchange Act of 1934. Apple Inc. [Электронный ресурс]. URL: https://s2.q4cdn.com/470004039/files/doc_financials/2022/q4/_10-K-2022-(As-Filed).pdf (дата обращения: 16.01.2023).

20. Apple Retail Stores. Apple. [Электронный ресурс]. URL: https://www.apple.com/retail/storelist/ (дата обращения: 16.01.2023).

21. Arjun Kharpal From No.1 to No.6, Huawei smartphone shipments plunge 41% as U.S. sanctions bite. Cnbc. [Электронный ресурс]. URL: https://www.cnbc.com/2021/01/28/huawei-q4-smartphone-shipments-plunge-41percent-as-us-sanctions-bite.html (дата обращения: 08.03.2023).

22. Corporate Date. Sony Group. [Электронный ресурс]. URL: https://www.sony.com/en/SonyInfo/CorporateInfo/data/ (дата обращения: 16.01.2023).

23. Corporate Report 2022. Sony Group. [Электронный ресурс]. URL: https://www.sony.com/en/SonyInfo/IR/library/corporatereport/CorporateReport2022_E.pdf (дата обращения: 16.01.2023).

24. Daniel Petrov Samsung’s TIGER strategy to crush Apple features the predator in a Galaxy S22 camera teaser. Phone Arena. [Электронный ресурс]. URL: https://www.phonearena.com/news/samsung-tiger-apple-strategy-galaxy-s22-camera-teaser_id138268 (дата обращения: 20.02.2023).

25. Davis Silver Samsung smartphones in 2023: The users, innovation, and technology. IronSource. [Электронный ресурс]. URL: https://www.is.com/community/blog/samsung-in-2023-the-users-innovation-and-technology/ (дата обращения: 21.02.2023).

26. Fast Facts Samsung Electronics. Samsung Newsroom. [Электронный ресурс]. URL: https://news.samsung.com/global/fast-facts (дата обращения: 15.01.2023).

27. Financial Highlights. Samsung. [Электронный ресурс]. URL: https://www.samsung.com/global/ir/financial-information/financial-valuation-snapshot/ (дата обращения: 15.01.2023).

28. Gennaro Cuofano What is Samsung’s Organizational Structure? Samsung Organizational Structure In A Nutshell. FourWeekMBA. [Электронный ресурс]. URL: https://fourweekmba.com/samsung-organizational-structure/ (дата обращения: 15.01.2023).

29. Global smartphone market share from 4th quarter 2009 to 4th quarter 2022(by vendor). Statista. [Электронный ресурс]. URL: https://www.statista.com/statistics/271496/global-market-share-held-by-smartphone-vendors-since-4th-quarter-2009/ (дата обращения: 08.03.2023).

30. Global Smartphone Shipments Market Data. Counterpoint. [Электронный ресурс]. URL: https://www.counterpointresearch.com/global-smartphone-share/ (дата обращения: 08.03.2023).

31. Huawei – Transforming A Chinese Technology Business To A Global Brand. MartinRoll. [Электронный ресурс]. URL: https://martinroll.com/resources/articles/strategy/huawei-transforming-chinese-technology-business-global-brand/ (дата обращения: 22.02.2023).

32. Huawei Branch Office. Huawei. [Электронный ресурс]. URL: https://e.huawei.com/en/about/global-branch-office (дата обращения: 28.01.2023).

33. Huawei Facts. Huawei. [Электронный ресурс]. URL: https://www.huawei.com/en/facts (дата обращения: 28.01.2023).

34. Huawei strangled by United States sanctions as tech ban bites. China Factor. [Электронный ресурс]. URL: https://chinafactor.news/2021/01/29/huawei-strangled-by-united-states-sanctions-as-tech-ban-bites/ (дата обращения: 09.03.2023).

35. Huawei's smartphone market share, by sales to end users from first quarter 2016 to the fourth quarter 2020. Statista. [Электронный ресурс]. URL: https://www.statista.com/statistics/1168524/global-huawei-market-share-end-user-sales/ (дата обращения: 08.03.2023).

36. Intel Reports First-Quarter 2022 Financial Results. Intel. [Электронный ресурс]. URL: https://www.intc.com/news-events/press-releases/detail/1541/intel-reports-first-quarter-2022-financial-results (дата обращения: 17.01.2023).

37. Intel Reports Second-Quarter 2022 Financial Results. Intel. [Электронный ресурс]. URL: https://www.intc.com/news-events/press-releases/detail/1563/intel-reports-second-quarter-2022-financial-results (дата обращения: 17.01.2023).

38. Intel Reports Third-Quarter 2022 Financial Results. Intel. [Электронный ресурс]. URL: https://d1io3yog0oux5.cloudfront.net/_6ab504c9b5fb62ef40ec7a852ccd1dd5/intel/news/2022-10-27_Intel_Reports_Third_Quarter_2022_Financial_1586.pdf (дата обращения: 17.01.2023).

39. Jim Handy, Tom Starnes An Objective Analysis of the Industry Outlook for 2016. Electronic Design. [Электронный ресурс]. URL: https://www.electronicdesign.com/technologies/embedded-revolution/article/21801245/an-objective-analysis-of-the-industry-outlook-for-2016 (дата обращения: 05.03.2023).

40. Mihai Matei Samsung changes strategy to leave smaller rivals in the dust in 2023. Sammobile. [Электронный ресурс]. URL: https://www.sammobile.com/news/samsung-changes-strategy-to-leave-smaller-rivals-in-the-dust-2023/ (дата обращения: 20.02.2023).

41. Mobile Vendor Market Share Worldwide. Statcounter. [Электронный ресурс]. URL: https://gs.statcounter.com/vendor-market-share/mobile (дата обращения: 08.03.2023).

42. Overview. Shareholder structure as of end-3Q22. Samsung. [Электронный ресурс]. URL: https://www.samsung.com/global/ir/stock-information/ownership-structure/ (дата обращения: 15.01.2023).

43. Production Forecasts for the Global Electronics and Information Technology Industries. Jeita. [Электронный ресурс]. URL: https://www.jeita.or.jp/english/press/2022/1215.pdf (дата обращения: 05.03.2023).

44. Production Forecasts for the Global Electronics and Information Technology Industries. Jeita. [Электронный ресурс]. URL: https://www.jeita.or.jp/english/press/2020/1216.pdf (дата обращения: 05.03.2023).

45. Report: Huawei overtook Samsung in Q2 2020 to become the #1 smartphone vendor. XDA Developers. [Электронный ресурс]. URL: https://www.xda-developers.com/report-huawei-overtook-samsung-in-q2-2020-to-become-the-1-smartphone-vendor/ (дата обращения: 28.02.2023).

46. SAMSUNG ELECTRONICS CO., Ltd. (A005930). MarketScreener. [Электронный ресурс]. URL: https://www.marketscreener.com/quote/stock/SAMSUNG-ELECTRONICS-CO--6494906/financials/ (дата обращения: 15.01.2023).

47. Samsung Electronics CO Ltd DRC (0593xq). Investing.com. [Электронный ресурс]. URL: https://ru.investing.com/equities/samsung-electronics-co-ltd-gdr (дата обращения: 15.01.2023).

48. Samsung sold more foldables in 2022 that rest of the competition combined. Yugatech. [Электронный ресурс]. URL: https://www.yugatech.com/business/samsung-sold-more-foldables-in-2022-than-rest-of-the-competition-combined/ (дата обращения: 02.03.2023).

49. Samsung sold more foldables last year than other brands combined. GSM arena. [Электронный ресурс]. URL: https://www.gsmarena.com/samsung_2022_foldable_smartphone_shipments_market_leader-news-57770.php (дата обращения: 02.02.2023).

50. SAMSUNG: its subsidiaries, electronics, success and workers. Facts and Details. [Электронный ресурс]. URL: https://factsanddetails.com/korea/South_Korea/Chaebols_and_Samsung/entry-7403.html (дата обращения: 15.01.2023).

51. Super-Fluid Companies Keep Pace with Customer Needs. Ideas for Leaders. [Электронный ресурс]. URL: https://ideasforleaders.com/Ideas/super-fluid-companies-keep-pace-with-customer-needs/ (дата обращения: 15.02.2023).

52. Who owns Huawei?. Huawei. [Электронный ресурс]. URL: https://www.huawei.com/ke/facts/question-answer/who-owns-huawei (дата обращения: 23.01.2023).

Страница обновлена: 06.12.2025 в 15:56:16

Download PDF | Downloads: 52

How Samsung and Huawei are transforming the business strategies of today's multinational companies

Kostin K.B., Gorodilov K.A., Korobkova O.D.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 7 (July 2023)

Abstract:

The financial and economic, marketing and investment activities of the South Korean multinational corporation Samsung and the Chinese company Huawei are examined. In order to determine the effectiveness and prospects for further development of the studied companies and MNCs in general, the business strategies of the respective companies are analyzed. As a result of the conducted research, a methodology for evaluating the effectiveness of business strategies of modern TNCs has been formed.

Keywords: Samsung, Huawei, business model, development strategy, efficiency, multinational corporation

JEL-classification: F23, M11, M21

References:

2021 annual reportHuawei Investment & Holding Co., Ltd. Retrieved January 28, 2023, from https://www-file.huawei.com/minisite/media/annual_report/annual_report_2021_en.pdf?version=0401

3Q’22 Earnings ReleaseLG Electronics. Retrieved January 16, 2023, from https://www.lg.com/global/pdf/ir_report/22%203Q%20Earning%20Release%20of%20LGE.pdf

About LG BusinessLg. Retrieved January 16, 2023, from https://www.lg.com/global/business/about-lg-business

About LGForbes. Retrieved January 16, 2023, from https://www.forbes.com/companies/lg/?sh=294045d97dea

Alexander Osterwalder, Yves Pigneur (2010). Business Model Generation Hoboken, New Jersey: John Wiley & Sons, Inc.

Annual report pursuant to section 13 or 15(d) of the Securities Exchange Act of 1934Apple Inc. Retrieved January 16, 2023, from https://s2.q4cdn.com/470004039/files/doc_financials/2022/q4/_10-K-2022-(As-Filed).pdf

Apple Retail StoresApple. Retrieved January 16, 2023, from https://www.apple.com/retail/storelist/

Arjun Kharpal From No.1 to No.6, Huawei smartphone shipments plunge 41% as U.S. sanctions biteCnbc. Retrieved March 08, 2023, from https://www.cnbc.com/2021/01/28/huawei-q4-smartphone-shipments-plunge-41percent-as-us-sanctions-bite.html

Corporate DateSony Group. Retrieved January 16, 2023, from https://www.sony.com/en/SonyInfo/CorporateInfo/data/

Corporate Report 2022Sony Group. Retrieved January 16, 2023, from https://www.sony.com/en/SonyInfo/IR/library/corporatereport/CorporateReport2022_E.pdf

Daniel Petrov Samsung’s TIGER strategy to crush Apple features the predator in a Galaxy S22 camera teaserPhone Arena. Retrieved February 20, 2023, from https://www.phonearena.com/news/samsung-tiger-apple-strategy-galaxy-s22-camera-teaser_id138268

Davis Silver Samsung smartphones in 2023: The users, innovation, and technologyIronSource. Retrieved February 21, 2023, from https://www.is.com/community/blog/samsung-in-2023-the-users-innovation-and-technology/

Drobot E.V., Makarov I.N., Nazarenko V.S., Manasyan S.M. (2020). Vliyanie pandemii Sovid-19 na realnyy sektor ekonomiki [Impact of the Covid-19 pandemic on the real economy]. Journal of Economics, Entrepreneurship and Law. 10 (8). 2135-2150. (in Russian). doi: 10.18334/epp.10.8.110790..

Drobot E.V., Makarov I.N., Pochepaev I.A. (2020). Kontseptualnye osnovy ustoychivogo razvitiya v XXI veke: printsip triedinstva i podkhody k otsenke vozdeystviya biznesa [Conceptual foundations of sustainable development in the 21st century: the triple bottom line concept and approaches to business impact assessment]. Leadership and management. 7 (4). 643-658. (in Russian). doi: 10.18334/lim.7.4.110931.

Fast Facts Samsung ElectronicsSamsung Newsroom. Retrieved January 15, 2023, from https://news.samsung.com/global/fast-facts

Financial HighlightsSamsung. Retrieved January 15, 2023, from https://www.samsung.com/global/ir/financial-information/financial-valuation-snapshot/

Gennaro Cuofano What is Samsung’s Organizational Structure? Samsung Organizational Structure In A NutshellFourWeekMBA. Retrieved January 15, 2023, from https://fourweekmba.com/samsung-organizational-structure/

Global Smartphone Shipments Market DataCounterpoint. Retrieved March 08, 2023, from https://www.counterpointresearch.com/global-smartphone-share/

Global smartphone market share from 4th quarter 2009 to 4th quarter 2022(by vendor)Statista. Retrieved March 08, 2023, from https://www.statista.com/statistics/271496/global-market-share-held-by-smartphone-vendors-since-4th-quarter-2009/

Huawei Branch OfficeHuawei. Retrieved January 28, 2023, from https://e.huawei.com/en/about/global-branch-office

Huawei FactsHuawei. Retrieved January 28, 2023, from https://www.huawei.com/en/facts

Huawei strangled by United States sanctions as tech ban bitesChina Factor. Retrieved March 09, 2023, from https://chinafactor.news/2021/01/29/huawei-strangled-by-united-states-sanctions-as-tech-ban-bites/

Huawei – Transforming A Chinese Technology Business To A Global BrandMartinRoll. Retrieved February 22, 2023, from https://martinroll.com/resources/articles/strategy/huawei-transforming-chinese-technology-business-global-brand/

Huawei's smartphone market share, by sales to end users from first quarter 2016 to the fourth quarter 2020Statista. Retrieved March 08, 2023, from https://www.statista.com/statistics/1168524/global-huawei-market-share-end-user-sales/

Intel Reports First-Quarter 2022 Financial ResultsIntel. Retrieved January 17, 2023, from https://www.intc.com/news-events/press-releases/detail/1541/intel-reports-first-quarter-2022-financial-results

Intel Reports Second-Quarter 2022 Financial ResultsIntel. Retrieved January 17, 2023, from https://www.intc.com/news-events/press-releases/detail/1563/intel-reports-second-quarter-2022-financial-results

Intel Reports Third-Quarter 2022 Financial ResultsIntel. Retrieved January 17, 2023, from https://d1io3yog0oux5.cloudfront.net/_6ab504c9b5fb62ef40ec7a852ccd1dd5/intel/news/2022-10-27_Intel_Reports_Third_Quarter_2022_Financial_1586.pdf

Jim Handy, Tom Starnes An Objective Analysis of the Industry Outlook for 2016Electronic Design. Retrieved March 05, 2023, from https://www.electronicdesign.com/technologies/embedded-revolution/article/21801245/an-objective-analysis-of-the-industry-outlook-for-2016

Lebedev A.V. (2018). Biznes-planirovanie [Business Planning] SPb.: SPbGUPTD. (in Russian).

Martin Geissdoerfer, Paulo Savaget, Steve Evans (2017). The Cambridge Business Model Innovation Process Procedia Manufacturing. 8 262-269. doi: 10.1016/j.promfg.2017.02.033.

Mihai Matei Samsung changes strategy to leave smaller rivals in the dust in 2023Sammobile. Retrieved February 20, 2023, from https://www.sammobile.com/news/samsung-changes-strategy-to-leave-smaller-rivals-in-the-dust-2023/

Mobile Vendor Market Share WorldwideStatcounter. Retrieved March 08, 2023, from https://gs.statcounter.com/vendor-market-share/mobile

Oliver Gassmann, Karolin Frankenberger, Michaela Csik. (2014). Gallen Business Model Navigator: 55 Models That Will Revolutionise Your Business Upper Saddle River, NJ: FT Press.

Overview. Shareholder structure as of end-3Q22Samsung. Retrieved January 15, 2023, from https://www.samsung.com/global/ir/stock-information/ownership-structure/

Production Forecasts for the Global Electronics and Information Technology IndustriesJeita. Retrieved March 05, 2023, from https://www.jeita.or.jp/english/press/2020/1216.pdf

Production Forecasts for the Global Electronics and Information Technology IndustriesJeita. Retrieved March 05, 2023, from https://www.jeita.or.jp/english/press/2022/1215.pdf

Report: Huawei overtook Samsung in Q2 2020 to become the #1 smartphone vendorXDA Developers. Retrieved February 28, 2023, from https://www.xda-developers.com/report-huawei-overtook-samsung-in-q2-2020-to-become-the-1-smartphone-vendor/

SAMSUNG ELECTRONICS CO., Ltd. (A005930)MarketScreener. Retrieved January 15, 2023, from https://www.marketscreener.com/quote/stock/SAMSUNG-ELECTRONICS-CO--6494906/financials/

SAMSUNG: its subsidiaries, electronics, success and workersFacts and Details. Retrieved January 15, 2023, from https://factsanddetails.com/korea/South_Korea/Chaebols_and_Samsung/entry-7403.html

Samsung Electronics CO Ltd DRC (0593xq)Investing.com. Retrieved January 15, 2023, from https://ru.investing.com/equities/samsung-electronics-co-ltd-gdr

Samsung sold more foldables in 2022 that rest of the competition combinedYugatech. Retrieved March 02, 2023, from https://www.yugatech.com/business/samsung-sold-more-foldables-in-2022-than-rest-of-the-competition-combined/

Samsung sold more foldables last year than other brands combinedGSM arena. Retrieved February 02, 2023, from https://www.gsmarena.com/samsung_2022_foldable_smartphone_shipments_market_leader-news-57770.php

Super-Fluid Companies Keep Pace with Customer NeedsIdeas for Leaders. Retrieved February 15, 2023, from https://ideasforleaders.com/Ideas/super-fluid-companies-keep-pace-with-customer-needs/

Traditional Types of Business ModelsMaryville University. Retrieved January 15, 2023, from https://online.maryville.edu/business-degrees/traditional-types-business-models/

Weiwei Huang (2019). Built on Value: The Huawei Philosophy of Finance Management Singapore: Palgrave Macmillan.

Who owns Huawei?Huawei. Retrieved January 23, 2023, from https://www.huawei.com/ke/facts/question-answer/who-owns-huawei

[A Greener Galaxy] Making the Shopping Experience More SustainableSamsung Newsroom. Retrieved January 15, 2023, from https://www.samsungmobilepress.com/feature-stories/a-greener-galaxy-2-making-the-shopping-experience-more-sustainable