Assessing the sustainability of a commercial bank in terms of economic and financial security

Lev M.Yu.1![]() , Medvedeva M.B.2

, Medvedeva M.B.2![]() , Leshchenko Yu.G.3

, Leshchenko Yu.G.3![]()

1 Институт экономики Российской Академии Наук, Russia

2 Финансовый университет при Правительстве Российской Федерации, Russia

3 Первое экономическое издательство, Russia

Download PDF | Downloads: 219 | Citations: 13

Journal paper

Economic security (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 6, Number 1 (January-March 2023)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=52263877

Cited: 13 by 30.01.2024

Abstract:

The article examines the sustainability of a commercial bank in terms of economic and financial security. The level of financial sustainability and security of a commercial bank is determined by the result of its financial and economic situation and the influence of internal and external factors. In turn, the analysis and assessment of the bank financial and economic situation are important elements in the management system of a commercial bank. The management process is a closed cycle aimed at fulfilling the following conditions: defining the goals and objectives of the activity, analyzing information and performance indicators, choosing options and decision-making, decision implementation and implementation monitoring.

Internal and external factors affecting the commercial bank activities are identified. The methods of assessing the commercial bank financial sustainability in Russia and foreign banks are considered.

According to the criteria of the CAMEL and Kromonov methods, the financial and economic situation of PJSC Sberbank was analyzed. Based on the results of the analysis and evaluation, the level of PJSC Sberbank's financial sustainability and security has been identified. In addition, according to data from accredited agencies Moody's, Fitch and ACRA, a comparative ranking analysis of PJSC Sberbank is presented. The analysis confirmed the stable long-term forecast for the bank.

In conclusion, in order to maintain and ensure PJSC Sberbank's financial sustainability and security, organizational, technological and communication measures are proposed.

This will make it possible to rationally manage the resources available to the bank for the effective development of profitable areas of the bank's activities.

FUNDING.

The article has been prepared in accordance with the topic of the state task Reg. No. R&D 121030500096-5; Reg. No. ICRBS "New challenges and threats to socio-economic security: measures of budgetary and financial regulation".

Keywords: economic security, financial security, financial sustainability, commercial bank, Sberbank, ranking analysis

Funding:

Статья подготовлена в соответствие с темой государственного задания Рег. № НИОКТР 121030500096-5; Рег. № ИКРБС «Новые вызовы и угрозы социально-экономической безопасности: меры бюджетно-финансового регулирования».

JEL-classification: G20, G21, G28

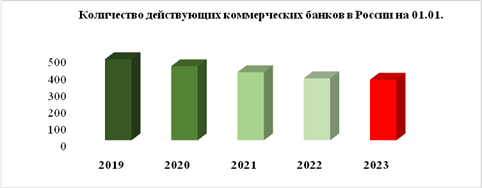

Введение. Решение возникающих проблем финансовой безопасности и устойчивости коммерческих банков в современных условиях становится особенно актуальным, в связи с увеличением количества отзываемых у банков лицензий. «Количество банков в России стремительно сокращается с 2001 г.» [25], при этом только за последние пять лет совокупное сокращение составило 123 банка (рис 1).

Рисунок 1. Динамика количества действующих коммерческих банков в России

Источник: [7].

Как видно на графике (рис. 1), динамика количества действующих коммерческих банков в России демонстрирует отрицательную тенденцию. За анализируемый период сокращение количества банков наблюдается ежегодно: с 2019 на 2020 гг. – (-42), с 2020 на 2021 гг. – (-36), с 2021 на 2022 гг. – (-36), с 2022 на 2023 гг. – (-9), при этом, общее количество банков за период 2019-2023 гг. сократилось на 6,02%. Сокращение количества функционирующих коммерческих банков в России связано, в первую очередь, со снижением уровня их финансовой устойчивости и безопасности.

Финансовая безопасность в академической литературе в разрезе коммерческих банков рассматривается одновременно с экономической безопасностью, указывая на их тесную взаимосвязь, обусловленную спецификой банковской деятельности [4; 23]. Экономическая безопасность коммерческого банка – это «обеспечение его устойчивого развития, реализация экономического потенциала в условиях внутренней и внешней среды» [22]. При этом, финансовая безопасность выступает в качестве важнейшего элемента экономической безопасности банка, так как финансовая безопасность – это следствие организационных, информационных, управленческих и технологических мер, направленных на рационально-эффективное обеспечение стабильного и устойчивого режима управления функционированием банка, защиту его корпоративных интересов [21].

В аспекте отдельного коммерческого банка, финансовая безопасность – это его «способность наращивать и сохранять финансовый потенциал и устойчивость, которые будут способствовать реализации поставленных задач и стратегических целей, обеспечивая его независимость и стабильное функционирование, под влиянием трансформирующихся внешних и внутренних факторов» [14].

Определяя финансовую устойчивость коммерческого банка можно выделить её следующие основные виды:

– «экономическая устойчивость – банк, являясь экономическим институтом, специализируется на экономических отношениях, соответственно их устойчивость носит естественный экономический характер» [26];

– «политическая устойчивость – деятельность банка в значительной степени зависит от политических отношений и событий. Как экономическая структура, банковская система является заложницей политических предпочтений, существующих в данном обществе» [12];

– «операционная устойчивость – устойчивость, вытекающая из процесса реализации банковских операций и транзакций» [15];

– кадровая устойчивость определяется квалифицированным персоналом.

Цель исследования – анализ практических основ финансовой безопасности коммерческого банка, влияющих факторов, и критериев оценки его устойчивости.

Задачи исследования:

– рассмотреть факторы, влияющие на финансовую устойчивость и безопасность коммерческих банков;

– рассмотреть существующие в российской и международной банковской практике методы оценки финансовой устойчивости, определяющие уровень финансовой безопасности коммерческого банка;

– проанализировать критерии (показатели) оценки финансовой устойчивости ПАО «Сбербанк», и определить уровень его финансовой безопасности;

– на основе проведённого анализа, предложить ПАО «Сбербанк» мероприятия по улучшению обеспечения финансовой устойчивости и безопасности, реализация которых позволят рационально распоряжаться имеющимися у банка ресурсами, и эффективное его развитие [18].

Объект исследования – финансовая устойчивость и безопасность коммерческого банка (на примере ПАО «Сбербанк»).

Предмет исследования – российская практика анализа и оценки финансовой устойчивости коммерческого банка, определяющая уровень его финансовой безопасности.

Системный метод является основным способом обобщения информации, полученной в данном исследовании.

Информационную базу исследования составили российские и зарубежные научные издания по теме исследования, в том числе авторские; статистическая информация; федеральные законы и нормативно-правовые акты; результаты анализа авторов.

Практическая значимость исследования заключается в возможности применения её результатов для обеспечения финансовой устойчивости и безопасности коммерческого банка.

Факторы, влияющие на финансовую устойчивость и безопасность коммерческих банков. Каждый коммерческий банк действует в условиях множества факторов, прямо или косвенно влияющих на него. В ситуации, когда какой-либо из факторов не учитывается, оценка влияния других факторов может быть некорректной, а результат анализа неэффективным. Большинство специалистов (экспертов) выделяют внешние и внутренние факторы [19; 29], влияющие на устойчивость и безопасность банка, однако обращают внимание на условность такого деления, поскольку многие из них носят двойственный характер. Факторы, влияющие на устойчивость и безопасность коммерческого банка отражены в таблице 1.

Таблица 1. Внешние и внутренние факторы, влияющие на устойчивость и безопасность коммерческого банка

|

Внешние

факторы

|

Внутренние

факторы

|

|

государственные

банковские цели

|

выбор

миссии, стратегии, целей развития, прогнозирование финансовых ресурсов

|

|

потенциал

реальной экономики

|

устойчивость

к риску

|

|

ВВП

|

способность

мобилизовать финансовые ресурсы

|

|

доверие

к банковской системе и банкам

|

расширение

количества и качества банковской деятельности

|

|

позиция

по денежным потокам

|

экономия

затрат

|

|

макроэкономические

факторы

|

качество

маркетинга и управления

|

|

правовые

факторы

|

организационная

структура

|

|

политические

факторы

|

ориентация

на развитие современных банковских технологий

|

|

состояние

банковской системы и экономики банков-партнеров

| |

|

факторы

рыночной среды

|

Перечисленные факторы (табл. 1) по-разному влияют на финансовую устойчивость и безопасность банка, оказывая как положительное, так и негативное воздействие. Иногда, эти факторы действуют в совокупности.

Финансовая устойчивость и безопасность банков непосредственно зависит от «здоровой» конкурентной среды. Достаточно развитая конкуренция способствует тому, что банки более внимательно отслеживают функционирование банков-конкурентов; действуют более активно; реализуют меры по совершенствованию своей деятельности и повышению качества предоставления услуг; разрабатывают и предлагают новые продукты; улучшают внутренние банковские технологии.

Среди основных факторов, оказывающих сильное влияние на финансовую устойчивость и безопасность банков являются состояние национальной банковской системы и её составляющих элементов. Их потенциал развития представляет собой среду, в которой функционируют коммерческие банки.

Внутренние факторы, влияющие на устойчивость и безопасность банка, очевидно, играют ключевую роль. Их деление основано на воздействии определенных причин на коммерческие банки. Качество маркетинга и управления оказывает важное воздействие на достижение финансовой устойчивости. Следственной причиной, не эффективных маркетинга и управления, является не рациональная деятельность банка. Качество управления представляется решающим организационным фактором, влияющим на финансовую устойчивость и безопасность банка [20]. В целях повышения устойчивости, руководство банка должно выявлять потребности своих клиентов и предоставлять возможности, которые не могут предложить их конкуренты, стремящиеся к лидирующим позициям на рынке банковских услуг. Между тем, в современном мире банки сталкиваются с трудностями, которые можно преодолеть только с помощью новейших информационных технологий. Их применение позволяет значительно повысить скорость и качество банковских услуг.

Следовательно, существующие факторы могут способствовать как повышению финансовой устойчивости и безопасности банка, так и снижению их уровня. Влияние тех или иных факторов показывает, насколько банк готов к любым отклонениям, чтобы продолжать стабильно и бесперебойно функционировать. Таким образом, банкам, стремящимся к устойчивости и безопасности, необходимо учитывать и анализировать влияние каждого из вышеперечисленных факторов.

Методы оценки финансовой устойчивости, определяющие уровень финансовой безопасности коммерческого банка. В российской и международной банковской практике существуют различные методы оценки финансовой устойчивости банка, которые в разной степени определяют уровень его финансовой безопасности. Рассмотрим отдельные из них в таблице 2.

Таблица 2. Преимущества и недостатки методов оценки финансовой устойчивости коммерческих банков в российской и международной банковской практике

|

Преимущества

|

Недостатки

|

|

«CAMEL»

(используется ФРС США и международными банками [17])

| |

|

-

стандартизированный метод оценки банков;

- рейтинги по каждому показателю указывают направления повышения их уровня; - общая оценка выражает степень вмешательства, которое необходимо предпринять в отношении банка со стороны регулирующих органов |

основывается

на экспертных (субъективных) оценках, поэтому качество конечного результата

будет зависеть от профессионализма руководителей и компетенций сотрудников

|

|

Метод

«Кромонова»

| |

|

-

методология открытости;

- постоянное совершенствование; - надежность и простота; - логическая последовательность и основательность |

противоречивые

нормировочные коэффициенты

|

|

Метод согласно

Указанию Банка России № 4336-У [2]

| |

|

-

подробное руководство по методам оценки процедур управления рисками;

- оценка управления стратегическими рисками; - обеспечивает расчет прогнозных значений оценок капитала и рентабельности |

-

метод, используемый при ранжировании значений показателей по баллам и весам,

является экспертным;

- нет четкого описания избыточного/недостаточного влияния показателя в групповом исполнении; - не исключен субъективный подход к оценке банков со стороны Банка России |

|

Метод «ORAP»

(применяется банками Франции [16])

| |

|

-

высокая скорость анализа, обусловленная малой производительностью и

доступностью исходных данных

|

-

предназначен только для оценки текущего состояния банка

|

|

Метод «SAABA»

(используется в банковской системе Франции)

| |

|

-

долгосрочный прогноз

|

-

определение вероятности дефолта по каждому выданному кредиту является

затратным

|

|

Метод «BAKIS»,

(используется Центральным Банком Германии [16])

| |

|

-

метод стандартизации, позволяющий использовать его широкому кругу клиентов;

- значительное количество используемых факторов позволяет анализировать все стороны деятельности банка; - изучение группы банков позволяет выявить общие тенденции в отдельном секторе или в банковской системе в целом |

-

использование методов определения затрудняет значительное количество

факторов;

- исследование банков, их отбор производится исходя из масштаба или вида деятельности, что приводит к тому, что система учета не может переложить всю группу; - использование метода ограничено выявлением тех аспектов деятельности банка, которые требуют особого внимания со стороны регулирующего органа |

|

Метод «PATROL»

(применяется Центральным Банком Италии [28])

| |

|

-

скорость анализа, так как для определения коэффициентов используются

стандартизированные отчеты;

- оперативность оценки текущего состояния банка |

-

результат анализа достоверно отражает только текущее состояние банка

|

|

Метод

агентства «Эксперт»

| |

|

-

изучение банка по двум направлениям, с использованием двухкритериального

статистического анализа

|

-

не учитывает неколичественные показатели

|

Сравнивая преимущества и недостатки различных методов, рассмотренных в таблице 2, можно сделать вывод о том, что основным источником их оценки и анализа является публикуемая финансовая отчётность. Все методы достоверно оценивают только текущее положение банка, не делая прогноза на перспективу. Во всех методах применяются количественные показатели, напротив, качественные показатели присутствуют не во всех. Между тем, для фундаментальной оценки банка необходим не только количественный, но и качественный анализ его деятельности.

Из чего следует, что для достоверного анализа финансовой устойчивости и оценки уровня финансовой безопасности банка недостаточно использовать только один метод. Для качественного анализа необходимо использовать коэффициентный и рейтинговый методы, которые позволят рассчитать прогнозные значения, определить направления повышения финансовой устойчивости и уровень финансовой безопасности в коммерческом банке.

В следующем разделе на примере ПАО «Сбербанк», проанализируем и оценим его финансово-экономическое положение по критериям методов: «CAMEL», «Кромонова» и аккредитованных рейтинговых агентств – Moody`s, Fitch, АКРА. На основе полученных результатов анализа и оценки определим уровень финансовой устойчивости и безопасности ПАО Сбербанк.

Критерии (показатели) оценки финансовой устойчивости ПАО «Сбербанк», определяющие уровень его финансовой безопасности. Обратимся к методу «САМЕL», представляющий метод анализа, применяемый международными банками, адаптированный к российской практике, и положенный в основу нормативных требований, утверждённых Указаниями Банка России №№ 1379-У, 4336-У [1; 2]. В рамках метода «САМЕL» интерпретируются следующие группы показателей: «C» – Capital adequacy; «A» – Asset quality; «M» – Management; «E» – Earnings; «L» – Liquidity.

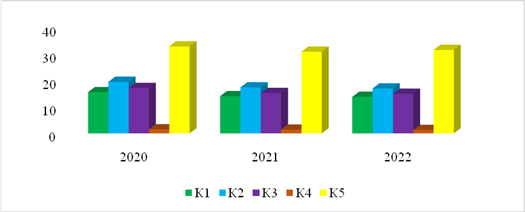

Проанализируем перечисленные группы показателей ПАО «Сбербанк» (рис. 2-6), источниками анализа которого послужили бухгалтерская (финансовая) и консолидированная финансовая отчётности ПАО «Сбербанк» за исследуемые периоды 2020-2022 гг. [5; 6; 8; 9; 24].

Рисунок 2. Динамика группы показателей достаточности капитала

(Capital adequacy) ПАО «Сбербанк» по методу «CAMEL», %

Примечание:

– коэффициент достаточности капитала «К1» определяет уровень собственных средств в структуре всех пассивов (рекомендуемое значение 15%-20%);

– коэффициент достаточности капитала «К2» указывает на предельную сумму убытков, при которых оставшийся капитал достаточен для обеспечения надежности средств вкладчиков (капитал банка на 25-30% должен покрывать его обязательства);

– коэффициент достаточности капитала «КЗ» – отношение собственных средств банка к убыточным активам (считается, что риски банка по размещению ресурсов покрываются на 25-30% его собственными средствами);

– коэффициент достаточности капитала «К4» характеризует зависимость банка от его учредителей. Сумма средств, инвестируемых в развитие банка, должна в два раза превышать взносы учредителей (рекомендуемое значение – 15-50%);

– коэффициент достаточности капитала «K5» – средства клиентов, привлеченные банком, должны полностью обеспечиваться его капиталом (рекомендуемое минимальное значение – 100%).

Источник: составлено авторами по материалам Банка России; ПАО «Сбербанк» [5; 6; 8; 9; 24].

Как видно из рисунка 2, все значения коэффициентов достаточности капитала ПАО «Сбербанк»: «К1», «К2», «КЗ», «К4», «K5» за анализируемый период 2020-2022 гг. снизились на 1,8%, 2,55%, 2,21%, 0,26%, 1,33% соответственно, динамика изменений также показала отрицательные результаты «К1» -11,19%; «К2» -13,13%; «КЗ» -11,41%; «К4» -3,34%; «K5» -8,75%.

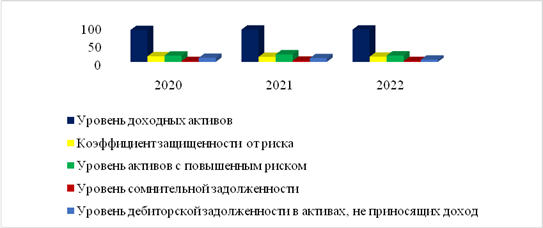

Рисунок 3. Динамика группы показателей качество активов

(Asset quality) ПАО «Сбербанк» по методу «CAMEL», %

Примечание:

– показатель «уровня доходных активов» оценивает активы в контексте их эффективности (доля активов, приносящих доход в активах банка считается достаточной на уровне 76-83%);

– «коэффициент защищенности от риска» характеризует долю просроченной задолженности в активах, приносящих доход, которую банк может покрыть за счет чистой прибыли/резервов (рекомендуемое значение – более 5%);

– показатель «уровня активов с повышенным риском» оценивает качество активов в контексте риска; характеризует степень рискованности проводимой банком кредитной политики (рекомендуемое значение – менее 20%);

– показатель «уровня сомнительной задолженности» характеризует качество активов: долгосрочных и краткосрочных ссуд, межбанковских кредитов (МБК) в контексте проблематичности их возврата (значение не должно превышать 5%);

– показатель «уровня дебиторской задолженности в активах, не приносящих доход» оценивает качество активов, не приносящих доход. Если уровень дебиторской задолженности в активах, не приносящих доход, превышает 40% – это свидетельствует о снижении ликвидности и о проблемах банка по своевременному возврату средств.

Источник: составлено авторами по материалам Банка России; ПАО «Сбербанк» [5; 6; 8; 9; 24].

Динамика группы показателей качество активов ПАО «Сбербанк» (рис. 3) продемонстрировала следующие тенденции за 2020-2022 гг.:

– значение «уровня доходных активов» повысилось на 1,43%, изменение составило -0,1%;

– значение «уровня активов с повышенным риском» увеличилось на 0,18%, изменение составило -10,27%;

– значение «уровня сомнительной задолженности» повысилось на 0,4%, изменение составило -18,61%;

– значение «коэффициента защищенности от риска» находилось в нормативных рамках: 14,32% на 2022 г.; 13,90% на 2021 г.; 15,58% на 2020 г. (рекомендуемое значение Банком России – более 5%), несмотря на общее снижение в 1,26% (изменение -8,48%);

– значение «уровня дебиторской задолженности в активах, не приносящих доход» не превышало нормативного уровня в 40%, утверждённого Банком России как критическая зона; общее снижение показателя произошло на 4,89%, изменение составило -16,96%.

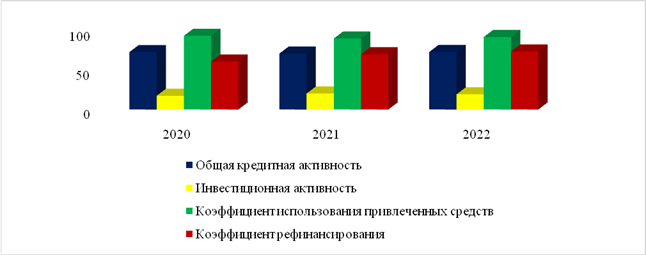

Рисунок 4. Динамика группы показателей деловой активности

(качество управления) (Management) ПАО «Сбербанк» по методу «CAMEL», %

Примечание:

– показатель «общая кредитная активность» – банк оценивается положительно при значении показателя более 55%, если значение снижается, необходимо обратить внимание на изменение структуры активов, если же превышает 80%, то перед банком стоит проблема с ликвидностью;

– показатель «инвестиционная активность» характеризует политику банка в области инвестиционной деятельности;

– показатель «коэффициент использования привлеченных средств» оценивает политику в области управления пассивными операциями; если значение коэффициента превышает 80%, то это может свидетельствовать о рискованной политике банка;

– показатель «коэффициент рефинансирования» характеризует степень использования кредитов, полученных от других банков (рекомендуемое значение – 100%).

Источник: составлено авторами по материалам Банка России; ПАО «Сбербанк» [5; 6; 8; 9; 24].

Динамика группы показателей деловой активности (качество управления) ПАО «Сбербанк», отражённая на рисунке 4, свидетельствует о следующих результатах за 2020-2022 гг.:

– значение показателя «общая кредитная активность» увеличилось на 0,21% с положительной тенденцией роста (+1,56%);

– значение показателя «инвестиционная активность» увеличилось на 1,86% с отрицательной тенденцией (-1,8%);

– значение «коэффициента использования привлеченных средств» снизилось на 1,51% с положительной тенденцией роста (+1,33%), между тем, ежегодные значения (2022 г. 92,45%, 2021 г. 90,52%, 2020 г. 93,96%) превышали нормативный порог в 80%, указывая на нерациональность политики банка в этой области;

– значение «коэффициента рефинансирования» увеличилось на 12,78% с отрицательной тенденцией (-5,68), при этом, ежегодные значения (2022 г. 74,01%, 2021 г. 70,55%, 2020 г. 61,23%) находились ниже уровня нормативного значения в диапазоне 30-38%%, указывая на незначительную степень использования кредитов, полученных от других банков.

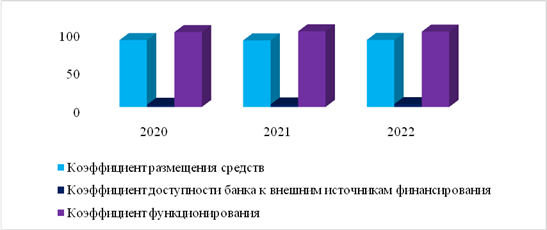

Рисунок 5. Динамика группы показателей финансовой стабильности

(качество управления) (Earnings) ПАО «Сбербанк» по методу «CAMEL», %

Примечание:

– показатель «коэффициента размещения средств» – чем ниже значение этого показателя, тем выше оценивается стабильность деятельности банка;

– показатель «коэффициента доступности банка к внешним источникам финансирования» оценивает доступ банка к межбанковскому сектору денежного рынка; если значение этого показателя более 40%, то это свидетельствует о нестабильной работе банка и снижении уровня его ликвидности, если менее 20%, то некоторое недоверие к банку со стороны других банков;

– показатель «коэффициента функционирования» является одним из инструментов оценки стабильной деятельности банка; для эффективной работы банка необходимо, чтобы убытки от операций/инвестиций покрывались за счет доходов от операций (рекомендуемое значение этого коэффициента не должно превышать 95%).

Источник: составлено авторами по материалам Банка России; ПАО «Сбербанк» [5; 6; 8; 9; 24].

Как видно из рисунка 5, динамика группы показателей финансовой стабильности (качество управления) ПАО «Сбербанк» продемонстрировала следующие результаты за 2020-2022 гг.:

– значение «коэффициента размещения средств» повысилось на 0,26% с отрицательной тенденцией -1,37%;

– значение «коэффициента доступности банка к внешним источникам финансирования» увеличилось на 0,9%, с отрицательной тенденцией -17,73%, при этом, ежегодные значения (2020 г. 2,79%, 2021 г. 3,28%, 2022 г. 3,69%) являлись следствием некоторого недоверия к банку со стороны других банков;

– значение «коэффициента функционирования» увеличилось на 0,53%, с отрицательной тенденцией -0,05%, однако, ежегодные значения превышали рекомендуемое нормативное значение в 95%, что указывает на некоторую нестабильность в деятельности банка (превышение составило: в 2020 г. на 3,60%, в 2021 г. на 4,59%, в 2022 г. на 4,13%).

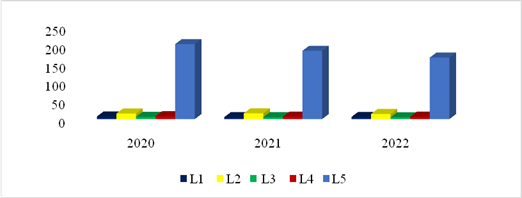

Рисунок 6. Динамика группы показателей ликвидности

(Liquidity) ПАО «Сбербанк» по методу «CAMEL», %

Примечание:

– «коэффициент ликвидности L1» оценивает уровень «резерва первой очереди» (рекомендуемое значение – 3-7%%;

– «коэффициент ликвидности L2» оценивает уровень «резерва второй очереди» (рекомендуемое значение – 8-12%%;

– «коэффициент ликвидности L3» характеризует необходимый уровень высоколиквидных активов в структуре баланса (рекомендуемое значение – 12-15%%);

– «коэффициент ликвидности L4» оценивает возможность банка одновременно погашать все его обязательства (рекомендуемое значение – 15-20%%);

– «коэффициент ликвидности L5» характеризует сбалансированность активной и пассивной политики банка в целях достижения оптимальной ликвидности (стандартное соотношение текущих активов и пассивов – 1:1, то есть оптимальное значение данного показателя равно 100%).

Источник: составлено авторами по материалам Банка России; ПАО «Сбербанк»; «Экономическая безопасность России в аспекте управления международными резервами» [5; 6; 8; 9; 13; 24].

Динамика группы показателей ликвидности ПАО «Сбербанк», представленная на рисунке 6 продемонстрировала следующие результаты за 2020-2022 гг.:

– значение «L1» находилось в диапазоне нормативных значений, общее сокращение составило 1,15%, с положительным трендом 3,28%;

– значение «L2» превышало порог нормативных значений: в 2020 г. на 3,41%, в 2021 г. на 3,81%, в 2022 г. на 2,15% с положительным трендом -6,88%;

– значение «L3» находилось на меньшем уровне, чем нормативные значения (12-15%%): 2020 г. (6,37%), 2021 г. (5,43%), 2022 г. (5,22%);

– значение «L4» также, как и значение «L3» находилось на меньшем уровне, чем нормативные значения (15-20%%): 2020 г. (8,18%), 2021 г. (6,90%), 2022 г. (6,58%);

– значение «L5» превышало нормативные значения в 2020 г. на 105,18%, в 2021 г. на 86,90%, в 2022 г. на 68,37%.

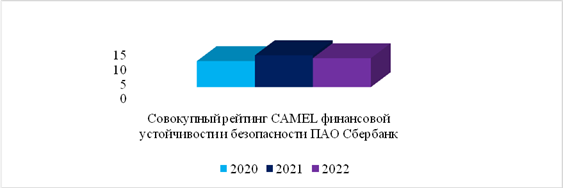

На основании, проведённого анализа, визуализируем совокупный рейтинг «CAMEL» финансовой устойчивости и безопасности ПАО «Сбербанк» на рисунке 7.

Рисунок 7. Совокупный рейтинг «CAMEL» финансовой

устойчивости и безопасности ПАО «Сбербанк», балл

Примечание: применительно к проведённому анализу по методу «CAMEL» существуют следующие параметры классификации групп банка:

– группа 1 (высший рейтинг от 14 до 17 баллов): банк полностью «здоров», устойчив к внешним шокам, можно не менять систему управления, нет необходимости вмешательства надзорных органов;

– группа 2 (удовлетворительный рейтинг от 11 до 13 баллов): банк практически «здоров», имеющиеся недостатки в целом незначительны, практика управления рисками удовлетворительна, надзорные органы могут вмешиваться лишь в наиболее уязвимую область;

– группа 3 (посредственный рейтинг от 8 до 10 баллов): банк имеет некоторые проблемы, подвержен к неблагоприятным внешним изменениям, необходимы эффективные меры по преодолению недостатков и вмешательство надзорных органов;

– группа 4 (критический рейтинг от 5 до 7 баллов): у банка серьезные проблемы, высока вероятность банкротства, существующие проблемы не контролируются руководством банка и его менеджерами, необходимы оперативный надзор и контроль со стороны соответствующих органов за реализацией плана по устранению недостатков;

– группа 5 (неудовлетворительный рейтинг от 1 до 4 баллов); высока вероятность банкротства в ближайшей перспективе, имеет место убыточная деятельность и неэффективная практика управления, необходима оперативная поддержка со стороны акционеров, в противном случае банк будет ликвидирован.

Источник: рассчитано авторами на основе проведённого анализа (рис. 2-6).

На рисунке 7 видно, что совокупный рейтинг «CAMEL» финансовой устойчивости и безопасности ПАО «Сбербанк» составил в 2020 г. 9 баллов; в 2021 г. 11 баллов; в 2022 г. 10 баллов. Следовательно, учитывая классификационные параметры, указанные в примечании к рисунку 7, ПАО «Сбербанк» находился: на 2020 г. в группе 3, рейтинг посредственный; на 2021 г. в группе 2, рейтинг удовлетворительный; на 2022 г. в группе 3 рейтинг посредственный.

Проведём финансовый анализ ПАО «Сбербанк» по методу «Кромонова», состоящего из системы коэффициентов, на основе которых рассчитывается интегральный показатель, интерпретирующий уровень финансовой устойчивости банка.

Таблица 3. Финансовый анализ ПАО «Сбербанк» по методу «Кромонова»

|

Показатель

|

На 01.01. 2020

|

На 01.01. 2021

|

На 01.01. 2022

| |||

|

Значение, %

|

Балл

|

Значение, %

|

Балл

|

Значение, %

|

Балл

| |

|

Генеральный коэффициент

надежности (К1)

|

0,18

|

8

|

0,15

|

6,8

|

0,15

|

6,5

|

|

Коэффициент

мгновенной ликвидности (К2)

|

0,56

|

11,2

|

0,41

|

8,2

|

0,39

|

7,8

|

|

Кросс-коэффициент

(К3)

|

0,88

|

2,9

|

0,88

|

2,9

|

0,88

|

2,9

|

|

Генеральный

коэффициент ликвидности (К4)

|

0,11

|

1,7

|

0,10

|

1,5

|

0,10

|

1,4

|

|

Коэффициент

защищенности капитала (К5)

|

0,11

|

0,6

|

0,12

|

0,6

|

0,13

|

0,7

|

|

Коэффициент

фондовой капитализации прибыли (К6)

|

523,54

|

872,6

|

544,27

|

927,1

|

592,09

|

986,8

|

– «К1» рассчитывается как отношение собственного капитала к активам, приносящим прибыль (К1 = К/АР);

– «К2» рассчитывается как отношение ликвидных активов к обязательствам до востребования (К2 = ЛА/ОВ);

– «К3» рассчитывается как отношение пассивов банка к активам, приносящим прибыль (К3 = СО/АР);

– «К4» рассчитывается как отношение суммы ликвидных активов и защищенного капитала ко всем обязательствам банка (К4 = (ЛА+ЗК+ФОР) / СО);

– «К5» рассчитывается как отношение защищенного капитала к собственному капиталу кредитной организации (К5 = ЗК/К);

– «К6» рассчитывается как отношение собственного капитала к уставному фонду (К6 = К/УФ).

Источник: рассчитано авторами по материалам ПАО «Сбербанк» [5; 6; 8; 9; 24].

За исследуемый период 2020-2022 гг. рост наблюдался у показателей: «К5» на 0,2%, «К6» на 68,55%; значение показателя «К3» ежегодно оставалось на уровне 0,88%; значения показателей «К1», «К2», «К4» сократились на 0,3%, 0,17%, 0,1% соответственно.

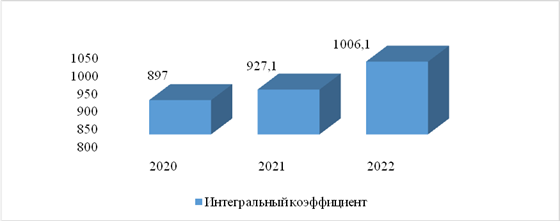

Визуализируем интегральный коэффициент финансовой устойчивости ПАО «Сбербанк» на рисунке 8.

Рисунок 8. Интегральный коэффициент финансовой устойчивости

ПАО «Сбербанк» по методу «Кромонова», балл

Примечание:

Интегральный индекс рассчитывается по следующей формуле:

N = 45К1 + 20К2 + 10К3/3 + 15К4 + 5К5 + 5К6/3

где,

n = 3 для «К3» и «К6»;

n = 1 для «К1», «К2», «К4», «К5»;

вес 45% – «К1»; вес 20% – «К2»; вес 10% – «К3»; вес 15% – «К4»; вес 5% – «К5» и «К6».

Источник: рассчитано авторами по материалам Банка России; ПАО «Сбербанк» [5; 6; 8; 9; 24].

Как видно из рисунка 8, с учётом финансового анализа по методу «Кромонова» (табл. 3), интегральный коэффициент финансовой устойчивости ПАО «Сбербанк» на 2020 г. составил 897 баллов, в 2021 г. увеличился на 30,1 балла, в 2022 г. на 79 баллов. В целом повышение произошло на 109,1 балла, свидетельствуя о том, что устойчивость банка находится на хорошем уровне.

Рассмотрим рейтинги кредитоспособности и прогноз ПАО «Сбербанк» (табл. 4).

Таблица 4. Рейтинг кредитоспособности ПАО «Сбербанк»

|

Агентство

|

Долгосрочный международный

|

Краткосрочный

|

Национальный

|

Прогноз

|

|

По состоянию

на 15 Января 2020 г.

| ||||

|

Moody`s

|

Baa3

самый низкий рейтинг в инвестиционной категории [1] |

–

|

–

|

Стабильный

|

|

Fitch

|

BBB

хорошая кредитоспособность |

F2

хороший уровень краткосрочной кредитоспособности |

–

|

Стабильный

|

|

АКРА

|

–

|

–

|

AAA (RU)

наивысший уровень кредитоспособности

|

Стабильный

|

|

По состоянию

на 15 Января 2021 г.

| ||||

|

Moody`s

|

Baa3

самый низкий рейтинг в инвестиционной категории |

–

|

–

|

Стабильный

|

|

Fitch

|

BBB

хорошая кредитоспособность |

F2

хороший уровень краткосрочной кредитоспособности |

–

|

Стабильный

|

|

АКРА

|

–

|

–

|

AAA (RU)

наивысший уровень кредитоспособности

|

Стабильный

|

|

По состоянию

на 15 Января 2022 г.

| ||||

|

Moody`s

|

Baa3

самый низкий рейтинг в инвестиционной категории |

–

|

–

|

Стабильный

|

|

Fitch

|

BBB

хорошая кредитоспособность |

F2

хороший уровень краткосрочной кредитоспособности |

–

|

Стабильный

|

|

АКРА

|

–

|

–

|

AAA (RU)

наивысший уровень кредитоспособности

|

Стабильный

|

Из представленной информации в таблице 4, можно сделать вывод о том, что подобные рейтинги ПАО «Сбербанк» обусловлены системной значимостью банка для российской экономики и поддержкой со стороны мажоритарного акционера, отражая при этом, корреляцию между кредитоспособностью банка и кредитоспособностью государства (суверенный рейтинг России «BBB» / прогноз «стабильный»). Прочным позициям ПАО «Сбербанк» на рынке способствуют: доминирующее положение банка в национальном финансово-банковском секторе и диверсифицированная база фондирования.

Систематизируем аналитические результаты ПАО «Сбербанк» в таблице 5.

Таблица 5. Аналитические результаты ПАО «Сбербанк»

|

По

методу «CAMEL»

|

2020 год

|

2021 год

|

2022 год

|

|

Совокупный

рейтинг

посредственный – 9 б. |

Совокупный

рейтинг

удовлетворительный – 11 б. |

Совокупный

рейтинг

посредственный – 10 б. | |

|

По

методу «Кромонова»

|

Финансовая

устойчивость и безопасность на хорошем уровне

Интегральный коэффициент 897 б. |

Финансовая

устойчивость и безопасность на хорошем уровне

Интегральный коэффициент 927,1 б. |

Финансовая

устойчивость и безопасность на хорошем уровне

Интегральный коэффициент 1006,1 б. |

|

Рейтинговое

агентство Moody`s

|

Baa3

самый низкий рейтинг в инвестиционной категории (прогноз «стабильный») |

Baa3

самый низкий рейтинг в инвестиционной категории (прогноз «стабильный») |

Baa3

самый низкий рейтинг в инвестиционной категории (прогноз «стабильный») |

|

Рейтинговое

агентство Fitch

|

BBB

хорошая кредитоспособность F2 хороший уровень краткосрочной кредитоспособности (прогноз «стабильный») |

BBB

хорошая кредитоспособность F2 хороший уровень краткосрочной кредитоспособности (прогноз «стабильный») |

BBB

хорошая кредитоспособность F2 хороший уровень краткосрочной кредитоспособности (прогноз «стабильный») |

|

Рейтинговое

агентство АКРА

|

AAA (RU)

наивысший уровень кредитоспособности

(прогноз «стабильный») |

AAA (RU)

наивысший уровень кредитоспособности

(прогноз «стабильный») |

AAA (RU)

наивысший уровень кредитоспособности

(прогноз «стабильный») |

Согласно аналитическим результатам, отражённым в таблице 5, ПАО «Сбербанк» можно признать финансово устойчивым, обеспечивающим свою безопасность на достаточно хорошем уровне.

Следует отметить, что «в начале 2023 г. позитивные тенденции 2022 г. в ПАО «Сбербанк» продолжились, несмотря на снижение деловой активности; уверенный рост основных доходных статей, стабильное качество кредитного портфеля и сдержанный рост расходов позволили банку нарастить прибыль в январе 2023 г. на 10% по отношению к январю 2022 г. и получить 110 млрд. руб.» [10].

Мероприятия по обеспечению финансовой устойчивости и безопасности ПАО «Сбербанк». Для обеспечения и поддержания на должном уровне финансовой устойчивости и безопасности ПАО «Сбербанк» можно предложить мероприятия и рекомендации следующего характера (табл. 6):

Таблица 6. Рекомендации по улучшению деятельность ПАО «Сбербанк»

|

Рекомендации

|

Мероприятия

|

Ожидаемый

эффект

|

|

1.

Осуществляя операционную и инвестиционную деятельность придерживаться

следующим целям:

- безопасность; - доходность; - ликвидность; - возможность роста инвестиционных вложений; 2. Реорганизация бизнеса; 3. Оптимизация взаимоотношений с клиентами; 4. Технологические инвестиции в собственную деятельность; 5.Производительность персонала; 6. Технология и автоматизация; 7. Прививание корпоративной культуры в аспекте её эффективности |

Организационное

создание в банке специализированного департамента по инвестиционной деятельности с адаптированной структурой и функциями к деятельности на инвестиционном рынке Технологическое интеграция традиционных операционных и инвестиционных операций с интерактивными формами взаимодействия банка и клиентами посредством сетевых и телекоммуникационных технологий Коммуникационное выбор альтернативных вариантов коммуникационной политики, в зависимости от положения, которое банк занимает на рынке (национальном, региональном, мировом) |

1.

Развитие более прибыльных направлений инвестиционной деятельности;

2. Повышение эффективности банка за счет сокращения удельного отношения затрат к стоимости каждого направления деятельности |

1. Реорганизация бизнеса. Основной предпосылкой реформирования бизнеса является выход из направлений деятельности с низким уровнем маржи и переход к направлениям, которые по своей сути являются более рентабельными и повышают прибыльность банка;

2. Оптимизация взаимоотношений с клиентами. Цель оптимизации взаимоотношений – оценить различные способы взаимодействия клиентов с банком, чтобы создать рентабельную комбинацию, адаптированную к конкретному продукту/услуги банка. Учитывая быстро меняющийся характер предпочтений клиентов, этот процесс оптимизации требует консолидации, продажи и покупки отделений по мере того, как банк корректируют свое географическое присутствие.

Оптимизация взаимоотношений не должна касаться только отделений банка, так как контакт-центры, онлайн- и мобильный банкинг, банкоматы и менеджеры по связям с клиентами также являются важными составляющими;

3. Технологические инвестиции в собственную деятельность. Цель состоит в том, чтобы повысить коэффициент эффективности банка за счет снижения удельного отношения затрат к стоимости каждого вида деятельности или транзакции, например, затрат на открытие счета, создание пакета кредитных документов или обработку определенного типа транзакции. Актуальные тенденции в этом направлении включают большую зависимость от цифровых документов, автоматизированную маршрутизацию и обработку, а также автоматизацию процессов на основе моделей машинного обучения;

4. Производительность персонала. Средства автоматизации не только снижают затраты на процессы, но и помогают повысить производительность персонала, позволяя банку обрабатывать большее количество транзакций, однако, повышение производительности зависит не только от технологии. Некоторые из наиболее востребованных возможностей связаны с использованием устоявшихся методов управления эффективностью, таких как четко определенные ожидания и оценочные листы, улучшенные системы мотивации и вознаграждения, а также лучшее обучение и контроль;

5. Технология и автоматизация. Общая цель состоит из следующих элементов:

- иметь конкурентные приложения, которые позволят клиентам совершать/получать транзакции/информацию в режиме самообслуживания, не требуя помощи сотрудников;

- использовать технологии для сокращения времени, затрачиваемого сотрудниками на поиск информации;

- использовать автоматизированные бизнес-правила и модели принятия решений для более быстрого и эффективного перемещения работы.

6. Прививание корпоративной культуры в аспекте её эффективности. Важно признать, что долгосрочная эффективность невозможна без поддержания корпоративной культуры. Для этого требуется видимая приверженность высшего руководства к балансу стоимости и затрат, сокращению ненужных расходов и внедрению показателей подотчетности.

Значимость авторских, предложенных мер заключается в повышении эффективной деятельности ПАО «Сбербанк» с параллельным развитием рационального корпоративного управления и социальной составляющей.

Заключительные выводы

Наличие стабильных, финансово-устойчивых коммерческих банков позволяет не только создать основу для банковского сектора национальной экономики, но и внести вклад в повышение благосостояния населения и обеспечения социально-экономического развития.

Следовательно, финансовая устойчивость и безопасность коммерческих банков неразрывно связанны с другими составляющими экономической безопасности [11]. Их успешное формирование и поддержание на должном уровне позволяет обеспечить эффективное функционирование банка как в организационном, так и в стратегическом плане, в то время как отсутствие их обеспечения неминуемо ведет к усилению уязвимости, потере стабильности работы и развития.

Реализация предложенных рекомендаций позволит заложить крепкий фундамент для обеспечения долгосрочной финансовой устойчивости и безопасности ПАО «Сбербанк», усиления его роли в социально-экономическом развитии страны, а также его адаптации к новым условиям деятельности.

[1] Рейтинг Moody`s имеет два уровня – инвестиционный (позитивный) и спекулятивный (негативный).

References:

Antropov V.V., Balyuk I.A., Belyanchikova T.V. i dr. (2021). Mezhdunarodnaya bankovskaya deyatelnost [International banking] M.: Izdatelstvo Knorus. (in Russian).

Beletskiy M.A., Bogacheva M.Yu., Dadasheva O.Yu., Zverev O.A., Zvereva A.V., Kulikov A.G., Markov M.A., Medvedeva M.B., Pryazhnikova Yu.A., Polunin K.A., Popova V.V., Smulov A.M., Sergeeva O.I., Sizova D.A. (2012). Organizatsiya deyatelnosti kommercheskogo banka [Organization of the activities of a commercial bank] M.: OOO «Nauchno-izdatelskiy tsentr INFRA-M». (in Russian).

Fitch Downgrades Russian Banks Following Sovereign DowngradeFitchratings.com. Retrieved February 28, 2023, from https://www.fitchratings.com/research/banks/fitch-downgrades-russian-banks-following-sovereign-downgrade-15-03-2022

Gorodetskiy A.E., Karavaeva I.V., Lev M.Yu., Bukhvald E.M., Kazantsev S.V., Kolomiets A.G., Kolpakova I.A., Ivanov E.A., Bykovskaya Yu.V., Sazonova E.S. (2021). Ekonomicheskaya bezopasnost Rossii v novoy realnosti [Russia's Economic Security in the New Reality] Moscow: Institut ekonomiki Rossiyskoy akademii nauk. (in Russian).

Isaeva E.A., Leshchenko J.G. (2019). Evaluation of the effectiveness of modern models of regulation of financial markets Creative Economy. 13 (10). 2045-2066. doi: 10.18334/ce.13.10.40967.

Karavaeva I.V., Lev M.Yu. (2019). Razvitie strategii ekonomicheskoy bezopasnosti (itogi provedeniya ezhegodnoy mezhdunarodnoy nauchno-prakticheskoy konferentsii «Senchagovskie chteniya») [Development of an economic security strategy (results of the annual international scientific and practical conference «Senchagov reading»)]. Bulletin of the Institute of Economics of RAS. (4). 194-204. (in Russian). doi: 10.24411/2073-6487-2019-10055.

Karavaeva I.V., Lev M.Yu. (2021). Itogi provedeniya V Mezhdunarodnoy nauchno-prakticheskoy konferentsii «Senchagovskie chteniya» «Novye vyzovy i ugrozy ekonomike i sotsiumu Rossii» [Results of the 5th International Scientific and Practical Conference]. Economic security. 4 (3). 853-887. (in Russian). doi: 10.18334/ecsec.4.3.112368.

Leschenko Yu.G. (2020). Finansovaya bezopasnost v rakurse stabilnosti finansovoy sistemy [Financial security in the context of financial system stability] Ensuring national economic security: new challenges and priorities. 74-78. (in Russian).

Leschenko Yu.G., Ermolovskaya O.Yu. (2019). Osobennosti regulirovaniya integrirovannoy i funktsionalnoy modeley finansovyh rynkov: opyt Germanii i Frantsii [Features of regulation of integrated and functional models of financial markets: the experience of Germany and France]. Journal of international economic affairs. 9 (4). 2419-2432. (in Russian). doi: 10.18334/eo.9.4.41430.

Leschenko Yu.G., Khazaliya I.D. (2021). Valyutnaya stoimost amerikanskogo dollara kak klyuchevoy faktor obespecheniya natsionalnoy bezopasnosti SShA [The currency value of the US dollar as a key factor in ensuring the national security of the United States]. Economic security. 4 (2). 291-308. (in Russian). doi: 10.18334/ecsec.4.2.111881.

Leschenko Yu.G., Medvedeva E.A. (2018). Risk-Fintech kak skrytaya ugroza ekonomicheskoy bezopasnosti natsionalnoy bankovskoy sistemy [Risk-Fintech as a hidden threat to the economic security of the national banking system]. Economic security. 1 (4). 323-336. (in Russian). doi: 10.18334/ecsec.1.4.100550.

Lev M.Y., Leshchenko Y.G. (2020). International reserves of the bank of Russia in the system of the state's economic security Journal of advanced research in dynamical and control systems. 12 876-888. doi: 10.5373/JARDCS/V12SP4/20201557.

Lev M.Yu., Leschenko Yu.G. (2019). Ekonomicheskaya bezopasnost Rossii v aspekte upravleniya mezhdunarodnymi rezervami [Economic security of Russia in the sense of international reserves management]. Journal of Economics, Entrepreneurship and Law. 9 (4). 223-244. (in Russian). doi: 10.18334/epp.9.4.41464.

Marusova V.A., Medvedeva M.B. (2015). Uluchshenie kachestva distantsionnogo bankovskogo obsluzhivaniya v Rossii: mobilnyy ekvayring i mini-terminaly [The improvement quality of the distance banking service in Russia: mobile acquiring and mini-terminals]. Finance, money, investments. (1-2(53-54)). 35-37. (in Russian).

Medvedeva M.B. (2021). Ob uchastii bankov v finansirovanii i podderzhke «zelenoy» ekonomiki [On participation of banks in financing and support of the green economy]. Economics: Yesterday, Today and Tomorrow. 11 (8-1). 126-134. (in Russian). doi: 10.34670/AR.2021.14.23.017.

Panova G.A. (2020). Fond konsolidatsii bankovskogo sektora kak instrument povysheniya bezopasnosti na rynke finansovyh uslug [Banking Sector Consolidation Fund as a tool for improving security in the financial services market]. Economic security. 3 (1). 41-52. (in Russian). doi: 10.18334/ecsec.3.1.110120.

Panova G.S., Bolonin A.I., Yarygina I.Z. (2020). Banki i bankovskiy biznes v globalnoy ekonomike [Banks and banking business in the global economy] Moscow: MGIMO (universitet) Ministerstva inostrannyh del Rossiyskoy Federatsii. (in Russian).

Sberbank PJSC -- Moody's announces completion of a periodic review of ratings of Sberbank PJSCMarkets.businessinsider.com. Retrieved February 28, 2023, from https://markets.businessinsider.com/news/bonds/sberbank-pjsc-moody-s-announces-completion-of-a-periodic-review-of-ratings-of-sberbank-pjsc-1029452714

Senchagov V.K., Lev M.Yu., Gelvanovskiy M.I., Rubin B.V., Ivanov E.A., Karavaeva I.V., Kolpakova I.A., Pavlov V.I., Rogova O.L., Vayver Yu.M., Lev M.Yu., Kazantsev S.V. (2017). Optimizatsiya indikatorov i porogovyh urovney v razvitii finansovo-bankovskikh i tsenovyh pokazateley v sisteme ekonomicheskoy bezopasnosti RF [Optimization of indicators and thresholds in the development of financial, banking and price indicators in the economic security system of the Russian Federation] Moscow: Izdatelstvo «Maska». (in Russian).

Starodubtseva E.B., Abanina I.N., Platonova I.N., Khmyz O.V., Medvedeva M.B., Mironova V.N. (2023). Rossiya v mirovoy ekonomike i mirovyh finansakh [Russia in the world economy and world finance] Moscow: OOO «Izdatelstvo «KnoRus». (in Russian).

Страница обновлена: 07.07.2025 в 07:12:15

Russia

Russia