Рынок беспилотных авиационных систем в России: состояние и особенности функционирования в макроэкономических условиях 2022 года

Фаттахов М.Р.1, Киреев А.В.1, Клещ В.С.1![]()

1 Фонд «Центр стратегических разработок», Россия, Москва

Скачать PDF | Загрузок: 252 | Цитирований: 5

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 4 (Октябрь-декабрь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=50211449

Цитирований: 5 по состоянию на 07.12.2023

Аннотация:

Переход к цифровой экономике сопровождаются активным развитием и внедрением различных технологий, в том числе беспилотных. В статье проведен анализ рынка беспилотных авиационных систем, сложившегося в России к настоящему времени: оценен его объем, отражены структура по отраслям экономики, в которых они используются, обозначены условия устойчивого развития рынка в нашей стране. На основе опроса компаний российского рынка беспилотных авиационных систем, проведенного Фондом «Центр стратегических разработок», определено состояние рынка в макроэкономических условиях первой половины 2022 года, выявлены сильные стороны и ограничения его развития. Кроме того, в России используется новый инструмент, направленный на преодоление нормативных барьеров эксплуатации беспилотных авиационных систем – экспериментальный правовой режим. В статье представлены рекомендации для органов власти, реализация которых позволит не только поддержать представителей рынка беспилотных авиационных систем и обеспечить устойчивое развития этой сферы в России, но и создать условия для укрепления технологической независимости нашей страны в средне- и долгосрочной перспективе

Ключевые слова: беспилотные авиационные системы, рынок беспилотных авиационных систем, беспилотное воздушное судно, беспилотные технологии

JEL-классификация: L93, O31, O32, O33

Введение

Одна из ключевых задач, которая стоит перед представителями федеральных органов власти, – обеспечение национальной безопасности России. В 2017 году Президент России В.В. Путин обозначил необходимость формирования цифровой экономики как основы национальной безопасности и независимости нашей страны, конкуренции отечественных компаний. В этих целях Правительство России сформировало национальную программу «Цифровая экономика Российской Федерации» [1]. Она предполагает реализацию ряда федеральных проектов, среди которых – «Цифровые технологии». Реализация ключевых направлений проекта – развитие перспективных высокотехнологичных направлений, поддержка отечественных компаний – лидеров рынка информационных технологий, стимулирование спроса на их решения, создание условий для развития стартапов, разрабатывающих решения в сфере информационных технологий, – должна стать одним из факторов достижения обозначенных президентом приоритетов. Отмеченное подтверждает актуальность изучения текущего уровня технологического развития страны, в частности российского рынка БАС (беспилотных авиационных систем).

Актуальность внедрения и использования БАС подтверждается существующими научными публикациями. Так, некоторые авторы [2–7] (Barkova, Deulinv, Malysheva, 2022; Dolgopolov, 2020; Kim, Kosterenko, Pevzner, 2019; Kochurov, Karandeev,Merekalov, 2021; Matyukha, 2022; Shaytura, Knyazeva, Belyu, 2021) рассматривают существующий опыт применения БАС в различных отраслях экономики. Кроме этого, внимание уделяется задачам использования данных, полученных с помощью БАС [8–10] (Zakhlebin, 2021; Kataev, Kartashov, Kuznetsov, 2021; Khlebnikova,Yambaev, Opritova, 2020). В ряде исследований [11–13] (Kochoi, 2021; Leshchov, 2022; Prosvirina, 2021) поднимаются вопросы нормативного регулирования и существующих барьеров развития рынка. Также освещаются вопросы управления полетами БАС и обеспечения их безопасности [14, 15] (Kutakhov, Kutakhov,Meshcheryakov, 2022; Sharov, Eliseev, Polyakov, 2021), использования искусственного интеллекта в БАС [16] (Matyukha, 2022), перспектив развития БАС [13] (Prosvirina, 2021).

Вместе с тем определено, что в настоящее время в научной литературе нет исследования, раскрывающего особенности функционирования компаний – представителей рынка БАС. В этой связи целью данной статьи является комплексный анализ текущего состояния и развития российского рынка БАС. Научная новизна исследования состоит в выявлении закономерностей его развития, факторов, влияющих на изменение рынка, выработке рекомендаций и предложений по созданию условий для его дальнейшего развития, устранения существующих барьеров, тормозящих его рост и ограничивающих эксплуатацию БАС.

Методологической основой исследования является информация из открытых источников, а также результаты опроса, составленного и проведенного ЦСР (Фондом «Центр стратегических разработок»). Авторская гипотеза заключается в том, что для динамичного развития рынка БАС необходимо обеспечить его необходимой инфраструктурой и ресурсами, а также поддержкой со стороны государства. Результаты работы могут быть полезны как участникам рынка, так и государственным органам исполнительной власти, осуществляющим инновационное развитие России.

Российский рынок БАС: объем и структура

Согласно национальному стандарту Российской Федерации, БАС представляет собой комплекс, включающий одно или несколько БВС (беспилотных воздушных судов), оборудованных системами навигации и связи, средствами обмена данными и полезной нагрузкой, а также наземные технические средства передачи-получения данных, используемые для управления полетом и обмена данными о параметрах полета, служебной информацией и информацией о полезной нагрузке такого или таких воздушных судов, и канал связи со службой управления воздушным движением [17]. В стандарте под БВС понимается воздушное судно, управляемое в полете пилотом, находящимся вне борта такого воздушного судна, или выполняющее автономный полет по заданному ранее предварительному маршруту. Международная организация гражданской авиации определяет БАС как воздушное судно и связанные с ним элементы, которые эксплуатируются без пилота на борту, а БВС – воздушное судно, которое предназначено выполнять полет без пилота на борту [18].

Россия занимает незначительную долю в мировом рынке БАС. По оценкам J’son & Partners Consulting, по состоянию на 2017 год на Россию приходилось 0,3% мирового рынка БАС в количественном и 2% в стоимостном выражении. При этом ожидается, что к 2025 году российский рынок БАС увеличит долю в мировом рынке до 3% [19].

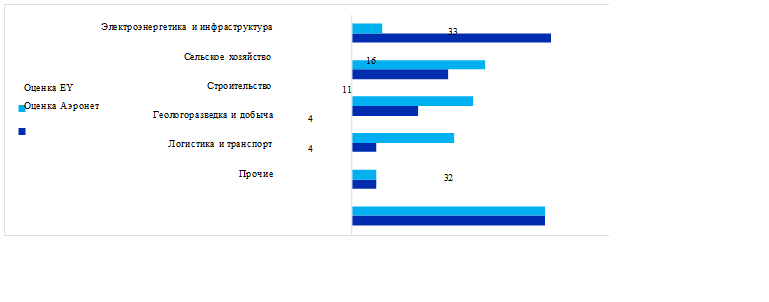

Сегодня

в нашей стране БВС используются для решения широкого спектра задач в различных

отраслях экономики: сельском и лесном хозяйстве, грузоперевозках, топливно-энергетическом

комплексе и строительстве. По мнению рабочей группы НТИ и компании Ernst&Young,

оказание услуг с помощью БАС наиболее распространено в таких отраслях, как электроэнергетика

и инфраструктура, сельское хозяйство, строительство, геологоразведка и добыча,

логистика и транспорт (рис. 1) [20, 21].

Сегодня

в нашей стране БВС используются для решения широкого спектра задач в различных

отраслях экономики: сельском и лесном хозяйстве, грузоперевозках, топливно-энергетическом

комплексе и строительстве. По мнению рабочей группы НТИ и компании Ernst&Young,

оказание услуг с помощью БАС наиболее распространено в таких отраслях, как электроэнергетика

и инфраструктура, сельское хозяйство, строительство, геологоразведка и добыча,

логистика и транспорт (рис. 1) [20, 21].

Рисунок 1. Оценка структуры российского рынка услуг, оказываемых с помощью БВС, %

Источник: [22, с. 19].

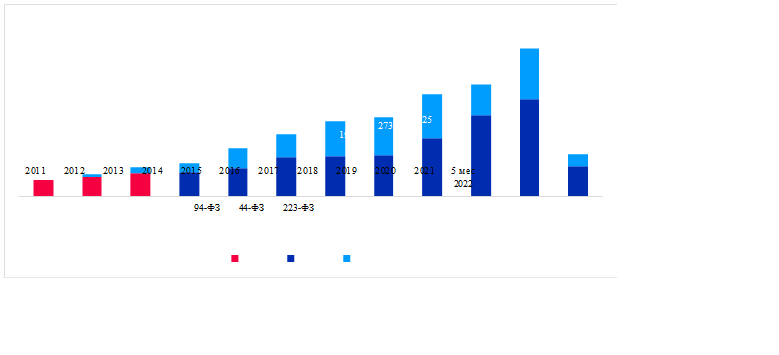

Интерес представителей российских компаний

и органов власти разных уровней к внедрению беспилотных технологий,

производству и дальнейшей эксплуатации БАС подтверждается данными,

опубликованными на официальных сайтах Роспатента и Госзакупок. Например, за

период 2000–2020 гг. подано 3 789 заявлений на получение патентов на беспилотные

летательные аппараты. Кроме этого, растет число закупок, осуществляемых по федеральным

законам № 94-ФЗ «О размещении заказов на поставки товаров, выполнение

работ, оказание услуг для государственных и муниципальных нужд» [1], № 44-ФЗ

«О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения

государственных и муниципальных служб» и № 223-ФЗ «О закупках товаров,

работ, услуг отдельными видами юридических лиц». При этом объем закупок в 2021

году составил 499  закупок,

что выше показателя 2011 года в 9,2 раза (рис. 2).

закупок,

что выше показателя 2011 года в 9,2 раза (рис. 2).

Рисунок 2. Количество закупок, произведенных по 44-ФЗ, 94-ФЗ и 223-ФЗ, ед.

Источник: [22, с. 21].

Анализ закупок позволил установить, что основными заказчиками являются бюджетные и казенные учреждения, а также федеральные органы исполнительной власти и их территориальные органы, на долю которых приходится 60,4% всех закупок. При этом большая часть заказчиков, а именно 66,8%, относится к сфере обороны, безопасности, обеспечения правопорядка, предупреждения и ликвидации последствий чрезвычайных ситуаций (30,3%), науки и образования (26,4%), а также государственному и муниципальному управлению (10,1%). Рост патентов и госзакупок свидетельствуют об интересе к данной технологии как со стороны компаний-производителей, так и со стороны потребителей услуг, оказываемых с использованием БАС.

Таким образом, в настоящее время в России рынок БАС только начинает формироваться и получать свое очертание. Однако при обеспечении необходимых условий, а также при сохранении заинтересованности в использовании БАС для решения задач бизнесом и органами власти рынок может стать самостоятельным сектором экономики.

Условия развития рынка БАС в России

В ходе более ранних этапов исследования рынка БАС авторы данной статьи пришли к выводу, что основными условиями, необходимыми для устойчивого развития рынка БАС в России, являются наличие инновационной инфраструктуры, достаточный объем финансирования, наличие кадрового потенциала, обеспеченность информационными технологиями и современное нормативно-правовое регулирование.

1. Инновационная инфраструктура.

Для производства, тестирования и эксплуатации БАС компании рынка должны быть обеспечены различной инновационной инфраструктурой: технопарками, индустриальными парками, аэродромами, взлетно-посадочными полосами, площадями для производства, хранения и обслуживания БАС. По состоянию на конец 2021 года в нашей стране действовал 251 и находились в процессе создания 118 индустриальных парков [23], функционировали 66 промышленных технопарков [24], созданы 43 ОЭЗ (особые экономические зоны)) [25], 15 научно-образовательных центров [26], 9 инновационных научно-технологических центров. Например, сегодня уже функционируют технопарки с авиаспециализацией «Авиатор» (Республика Татарстан), «Технопарк авиационных технологий (Республика Башкортостан), «Воронежский авиационный технопарк» (г. Воронеж) и другие. В регионах реализуются проекты по созданию специальных зон для тестирования БАС. Среди них: проект «Тайга» (Томская область), аэродром Орловка (Тверская область), испытательный полигон БВС на территории ОЭЗ Ульяновск (Ульяновская область).

2. Финансовые ресурсы.

Успешная реализация высокотехнологичных проектов связана с достаточным объемом финансовых ресурсов, источниками которых могут быть как венчурное финансирование, так и меры государственной поддержки. Государство может оказывать поддержку путем предоставления налоговых и таможенных льгот, налоговых и кредитных каникул, льготного кредитования, субсидирования процентных ставок, компенсации затрат на приобретение инновационной продукции, ПО (программного обеспечения). Венчурное финансирование предполагает предоставление средств венчурных фондов для инвестирования в работу инновационных предприятий и стартапов. Например, в 2019 году Фонд поддержки проектов НТИ выделил 496 млн руб. на поддержку проекта «Полигон БАС», в рамках которого на базе лаборатории «Орловка» в Тверской области создан первый в России испытательный полигон для БАС [27].

3. Кадровый потенциал.

Формирование высокого уровня кадрового потенциала – необходимое условие устойчивого развития российского рынка БАС. Особенность этого рынка заключается в необходимости подготовки широкого круга специалистов для решения полного спектра задач: от проектирования БАС до их эксплуатации и анализа больших данных, полученных с помощью БАС. Подготовку необходимых для отрасли кадров ведут ведущие вузы страны: Московский авиационный институт, Московский государственный технический университет гражданской авиации, Государственный университет аэрокосмического приборостроения, Московский физико-технический институт, Санкт-Петербургский национальный исследовательский университет информационных технологий, механики и оптики, Московский государственный технический университет им. Н.Э. Баумана, Московский инженерно-физический институт, Санкт-Петербургский университет гражданской авиации, Самарский национальный исследовательский университет им. академика С.П. Королева и другие.

4. Информационные технологии.

Информационные технологии необходимы для хранения, обработки и анализа данных и являются одним из элементов цепочки добавленной стоимости в использовании БАС. К основным технологиям, используемым рынком БАС, можно отнести нейротехнологии и технологии искусственного интеллекта, технологии работы с большими данными, производственные технологии, технологии робототехники и сенсорики, технологии систем распределенного реестра, технологии беспроводной связи, технологии виртуальной и дополненной реальности, технологии промышленного интернета (Интернета вещей), отраслевые цифровые технологии [2]. В России услуги по хранению, обработке и анализу данных предоставляют, например, ООО «Форсайт» (среди заказчиков – ООО «Газпром Информ» и ПАО «Транснефть»), ООО «Ансистемс» (резидент фонда «Сколково»), ООО «Хэд пойнт» (резидент фонда «Сколково»), ООО «Видеоинтеллект» (резидент фонда «Сколково»). Ряд крупных предприятий, например, АО «Компания «Сухой», АО «Вертолеты России», ПАО «Авиационный комплекс им. С.В. Ильюшина», ПОА НПК «Иркут» используют производственные технологии для модернизации своего производства. Такие российские компании рынка БАС, как ГК «Геоскан», ООО «Ас-Кам», ООО «Коптер Экспресс», ООО «Аэроб», внедрили в свою деятельность технологии робототехники и сенсорики.

5. Нормативно-правовое регулирование.

Развитие рынка БАС в России невозможно без современного нормативно-правового регулирования процесса разработки и эксплуатации БАС. Сегодня нормативное обеспечение представлено широким кругом законов и подзаконных актов надотраслевого и отраслевого характера. Основы использования воздушного пространства и в особенности эксплуатации БАС определены в Воздушном кодексе Российской Федерации, федеральным законом «О государственном регулировании развития авиации», федеральным законом «О лицензировании отдельных видов деятельности», постановлением Правительства РФ «О лицензировании разработки, производства, испытания, ремонта авиационной техники», Федеральными авиационными правилами, регламентами Федерального агентства воздушного транспорта и другими нормативными правовыми актами. Исторически нормативное регулирование было направлено на создание условий безопасности эксплуатации традиционной авиационной техники. Однако сегодня, когда новые технологии активно развиваются и внедряются, существуют регуляторные барьеры, ограничивающие их (технологий) использование. Поэтому одной из задач, стоящих перед органами исполнительной власти, представителями бизнеса – эксплуатантами БАС, является совместная работа по анализу и последующему снятию существующих регуляторных барьеров эксплуатации БАС.

Таким образом, устойчивое развитие рынка БАС в России требует обеспечения соблюдения пяти условий: создания современной инновационной инфраструктуры для проектирования, производства, тестирования БАС, обеспечения текущего спроса на финансирование высокотехнологичных проектов в сфере БАС, подготовки высококвалифицированных кадров различной специализации для рынка БАС, развития информационных технологий и совершенствования нормативно-правового регулирования производства и эксплуатации БАС.

Российский рынок БАС в условиях ограничительных мер 2022 года

1. Методика проведения опроса.

В целях оценки уровня развития беспилотных технологий в России, выявления общих проблем и необходимых мер поддержки рынка БАС ЦСР исследовал рынок производства и эксплуатации БАС в России.

Методологической основой проведенного исследования стал опрос, подготовленный ЦСР, состоящий из трех блоков вопросов. Первый блок позволил сформировать общие представления о компаниях – представителях рынка БАС в России. По ответам на вопросы из второго блока, посвященные влиянию текущей ситуации на компанию, установлены основные тенденции внешнеэкономической и текущей деятельности компаний и проблемы, с которыми они столкнулись в 2022 году. Третий блок вопросов позволил выявить наиболее актуальные для представителей рынка БАС меры государственной поддержки. При составлении списка респондентов учитывался принцип репрезентативности, согласно которому в этот список были включены компании различных секторов, прямо или косвенно влияющих на развитие рынка БАС в России, например, производители композитных материалов, производители БАС и отдельных элементов БВС, разработчики сервисов, платформ, научные и образовательные организации. Для агрегирования полученных результатов применялись методы анализа, группировки, сравнения и обобщения полученной информации.

2. Результаты опроса: возможности и ограничения развития.

По результатам опроса установлено, что большая часть респондентов (92,9%) – это представители микро- и малого бизнеса. Среди опрошенных компаний 92,3% имеют организационно-правовую форму «непубличные коммерческие компании», тогда как 7,7% – это компании с государственным участием. Основной потребитель продукции и услуг этих компаний – бизнес. Опрошенные компании ведут свою деятельность в 28 субъектах России, преимущественно в г. Москве, г. Санкт-Петербурге, Московской области, Республике Татарстан.

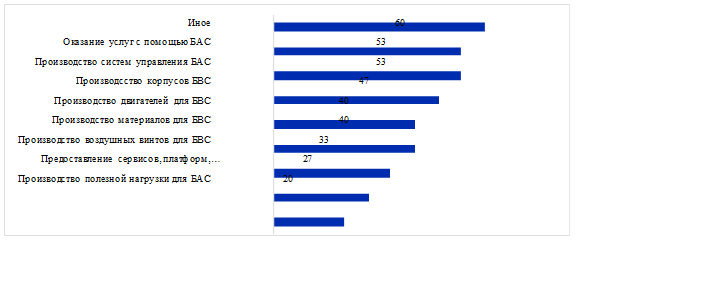

Определено, что сильной стороной

российского рынка БАС является формирование компаниями – представителями рынка полной

цепочки добавленной стоимости в производстве и использовании БВС в России: от производства

отдельных элементов до оказания услуг с помощью БАС. Однако стоит отметить, что

если отдельные элементы цепочки, например системы управления и корпусы БВС,

производит значительное количество опрошенных компаний (52% и 47%

соответственно), то производителей полезной нагрузки для БАС меньше – 20% (рис. 3).

Это характеризует определенный уровень технологической зависимости российского рынка

от зарубежных

производителей.

зарубежных

производителей.

Рисунок 3. Распределение компаний рынка БАС по осуществляемым видам деятельности, % от ответивших компаний [3]

Источник: [22, с. 27].

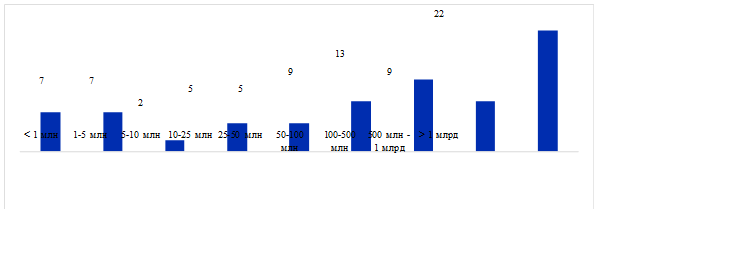

Выручка

каждой пятой компании (21,6%), которой направлялся опрос, составила более 1

млрд руб. в 2021 году, еще почти половина компаний (48%) показали выручку до

500 млн руб. в 2021 году (рис. 4). При этом совокупная выручка

компаний составила 206,2 млрд руб.

Выручка

каждой пятой компании (21,6%), которой направлялся опрос, составила более 1

млрд руб. в 2021 году, еще почти половина компаний (48%) показали выручку до

500 млн руб. в 2021 году (рис. 4). При этом совокупная выручка

компаний составила 206,2 млрд руб.

Рисунок 4. Распределение компаний рынка БАС по объему выручки в 2021 году, % от числа ответивших компаний, руб.

Источник: [22, с. 28].

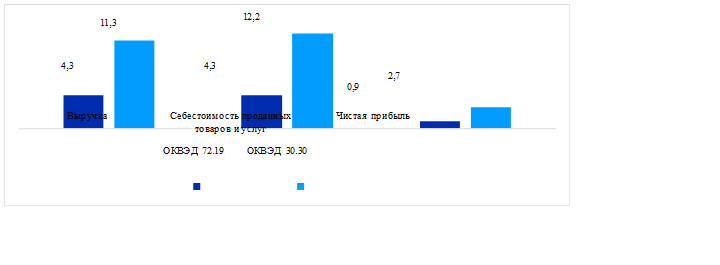

По

результатам анализа определено, что опрошенные компании ведут свою

деятельность, как правило, по двум кодам: ОКВЭД 30.30 «Производство летательных

аппаратов, включая космические, и соответствующего оборудования» и 72.19

«Научные исследования и разработки в области естественных и технических наук

прочие». Для оценки основных финансовых показателей деятельности компаний

использовались данные системы СПАРК, по которым установлено, что микро- и малые

предприятия как наиболее встречающиеся среди респондентов сформировали 6,7% совокупной

выручки в 2021 году. Вклад крупного бизнеса в совокупную выручку составил 73,3%.

Стоит отметить, что компании рынка БАС, осуществляющие деятельность по ОКВЭД 72.19

и ОКВЭД 30.30, вносят низкий вклад в развитие этих видов деятельности в стране (рис. 5).

По

результатам анализа определено, что опрошенные компании ведут свою

деятельность, как правило, по двум кодам: ОКВЭД 30.30 «Производство летательных

аппаратов, включая космические, и соответствующего оборудования» и 72.19

«Научные исследования и разработки в области естественных и технических наук

прочие». Для оценки основных финансовых показателей деятельности компаний

использовались данные системы СПАРК, по которым установлено, что микро- и малые

предприятия как наиболее встречающиеся среди респондентов сформировали 6,7% совокупной

выручки в 2021 году. Вклад крупного бизнеса в совокупную выручку составил 73,3%.

Стоит отметить, что компании рынка БАС, осуществляющие деятельность по ОКВЭД 72.19

и ОКВЭД 30.30, вносят низкий вклад в развитие этих видов деятельности в стране (рис. 5).

Рисунок 5. Доля компаний рынка БАС, осуществляющих деятельности по ОКВЭД 72.19 и ОКВЭД 30.30, в величине показателей по рынку, % от ответивших компаний

Источник: [22, с. 29].

Результаты проведенного опроса позволили выявить две группы факторов, обусловливающие динамику и особенности развития рынка БАС в России: системные и внешние факторы. К системным факторам авторы данной статьи относят внутренние причины, которые характерны для рынка в течение некоторого продолжительного времени и изменение силы воздействия которых возможно только за счет собственных действий федеральных и региональных органов исполнительной власти. Внешние факторы представляют собой временные причины, появившиеся в результате решений внешних субъектов и которые могут носить как краткосрочный, так и средне- и долгосрочный характер.

К системным факторам развития рынка БАС в России относятся уровень развития и обеспеченности рынка инновационной инфраструктурой, информационными технологиями и высококвалифицированными кадрами.

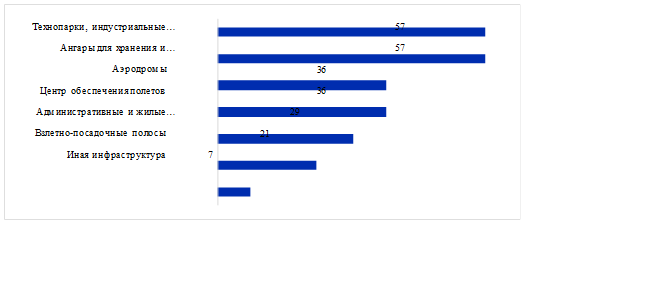

По

результатам проведенного опроса определено, что развитие российского рынка БАС

в определенной степени ограничивается недостаточным уровнем обеспеченности и

развития указанных выше факторов. Результаты опроса показали, что 67% компаний

оценивают уровень развития инновационной инфраструктуры, необходимой для производства,

тестирования и эксплуатации БАС, как низкий. При этом респонденты указывают на

потребность в такой инфраструктуре, как технопарки, индустриальные парки, ОЭЗ,

ангары для хранения и обслуживания БАС (рис. 6).

По

результатам проведенного опроса определено, что развитие российского рынка БАС

в определенной степени ограничивается недостаточным уровнем обеспеченности и

развития указанных выше факторов. Результаты опроса показали, что 67% компаний

оценивают уровень развития инновационной инфраструктуры, необходимой для производства,

тестирования и эксплуатации БАС, как низкий. При этом респонденты указывают на

потребность в такой инфраструктуре, как технопарки, индустриальные парки, ОЭЗ,

ангары для хранения и обслуживания БАС (рис. 6).

Рисунок 6. Инновационная инфраструктура, необходимая компаниям рынка БАС, % от ответивших компаний [4]

Источник: [22, с. 45].

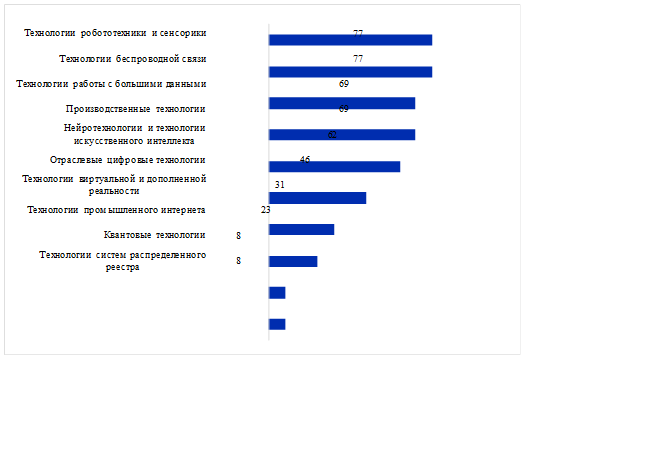

Компании

рынка БАС в своей деятельности активно используют различные информационные технологии:

производственные (данный тип технологий отметили 67% респондентов), технологии

работы с большими данными (60%), технологии робототехники и сенсорики (60%),

технологии беспроводной связи (60%) и другие. При этом 2 из 3 компаний

оценивают уровень развития информационных технологий в России как низкий и

выражают потребность в их дальнейшем создании и распространении (рис. 7).

Компании

рынка БАС в своей деятельности активно используют различные информационные технологии:

производственные (данный тип технологий отметили 67% респондентов), технологии

работы с большими данными (60%), технологии робототехники и сенсорики (60%),

технологии беспроводной связи (60%) и другие. При этом 2 из 3 компаний

оценивают уровень развития информационных технологий в России как низкий и

выражают потребность в их дальнейшем создании и распространении (рис. 7).

Рисунок 7. Информационные технологии, необходимые компаниям рынка БАС, % от ответивших компаний [5]

Источник: [22, с. 50].

Подчеркнем, что, с одной стороны, российские компании испытывают высокую потребность в информационных технологиях. С другой стороны, Россия существенно отстает от мировых лидеров по патентованию технологий. Так, например, в 2017 году российскими компаниями было подано 29 патентных заявок на изобретения по данным технологиям, что составляет 1% от общемирового количества патентных заявок (табл. 1).

Таблица 1

Патентная активность российских компаний в 2017 году

|

Тип

технологии

|

Число

патентных заявок на изобретения в России, ед.

|

Доля

России в общемировом числе патентных заявок на изобретения, %

|

|

Производственные

технологии

|

2380

|

0,6

|

|

Нейротехнологии

и искусственный интеллект

|

686

|

0,3

|

|

Технологии

систем распределенного реестра

|

117

|

0,1

|

|

Технологии

виртуальной и дополненной реальности

|

116

|

0,2

|

|

Технологии

робототехники и сенсорики

|

29

|

1,0

|

|

Технологии

беспроводной связи

|

11

|

0,3

|

|

Квантовые

технологии

|

3

|

0,9

|

|

Источник: составлено

авторами по: [28, с. 58] (Vishnevskiy,

Gokhberg, Dementev, 2021, р. 58).

| ||

Одним из ключевых факторов развития любой отрасли экономики, в том числе рынка БАС, является обеспеченность высококвалифицированными кадрами. Сегодня многие российские вузы ведут подготовку широкого круга специалистов, необходимых для рынка БАС. Однако, по данным Росстата, не все выпускники связывают основную работу с полученной профессией. Но стоит отметить, что в 2021 году доля выпускников вузов, связавших работу с полученной профессией, составила 62,2–85,4% в зависимости от специальности. Доля выпускников средних профессиональных образовательных учреждений, чья работа связана с полученной профессией, несколько ниже: 43–52,9% – для выпускников, получивших среднее профессиональное образование по программе подготовки специалистов среднего звена, 44,1–46,5% – для выпускников средний профессиональных образовательных учреждений по программам подготовки квалифицированных рабочих (служащих). Таким образом, наблюдается некоторая дифференциация в доле выпускников, основная работа которых связана с полученной профессией (специальностью), в зависимости от уровня полученного образования. В условиях нехватки специалистов для отрасли можно предусмотреть возможность увеличения количества мест в образовательных учреждениях по наиболее востребованным на рынке специальностям, создания совместно с бизнесом образовательных программ подготовки специалистов под нужды компаний, развития дуального образования, а также создания компаниями – представителями рынка привлекательных условий труда для сотрудников.

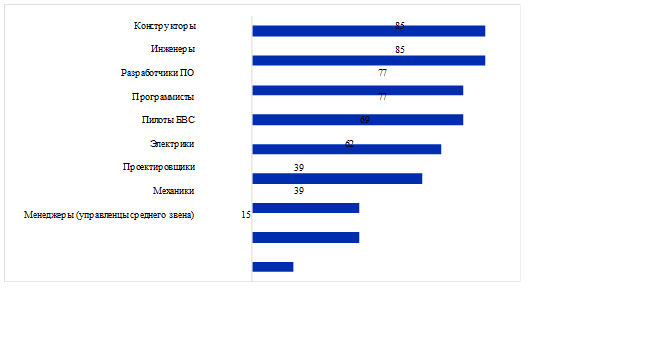

При

этом 6 из 10 опрошенных компаний считают, что рынок БАС слабо обеспечен

высококвалифицированными кадрами. Респонденты отметили, что испытывают

потребность в различных типах специалистов: от конструкторов и инженеров (на

этих специалистов указали 85% опрошенных компаний) до пилотов БВС (69%) и

электриков (62%). Наименьшая нехватка кадров – менеджеры, управленцы среднего

звена (15%) (рис. 8).

При

этом 6 из 10 опрошенных компаний считают, что рынок БАС слабо обеспечен

высококвалифицированными кадрами. Респонденты отметили, что испытывают

потребность в различных типах специалистов: от конструкторов и инженеров (на

этих специалистов указали 85% опрошенных компаний) до пилотов БВС (69%) и

электриков (62%). Наименьшая нехватка кадров – менеджеры, управленцы среднего

звена (15%) (рис. 8).

Рисунок 8. Кадры, необходимые компаниям рынка БАС, % от ответивших компаний

Источник: [22, с. 53].

Таким образом, в экономике сформировался определенный уровень дефицита инновационной инфраструктуры, информационных технологий и высококвалифицированных кадров, что ограничивает устойчивое развитие рынка БАС в России.

Основным внешним фактором, оказывающим влияние как на российскую экономику в целом, так и на развитие рынка БАС, сегодня являются санкции и ограничения, введенные зарубежными правительствами в отношении нашей страны и российского бизнеса. Результаты опроса показали, что 80% компаний уже испытывают на себе влияние текущей макроэкономической ситуации, которая негативным образом сказывается на внешнеэкономической и финансово-экономической деятельности компаний – представителей рынка БАС. В качестве основных проблем, с которыми сталкиваются компании в текущих условиях, можно выделить следующие:

1) приостановка экспортной деятельности у 40% опрошенных компаний, импортной – у 53,3% компаний. Большинство компаний испытывают сложности с закупкой импортных товаров. Так, например, закупки импортного сырья, материалов и комплектующих уже приостановили и могут приостановить в ближайшее время 86% опрошенных кампаний, импортного ПО – 72% респондентов, импортного оборудования – 66% компаний рынка БАС, импортных товаров для перепродажи – 57% опрошенных компаний. При этом 72% компаний готовы полностью отказаться от импортной продукции не ранее чем через 2 года. К быстрому импортозамещению (в течение 1 года) готовы меньше трети (28%) компаний рынка БАС;

2) проблемы, оказывающие влияние на текущую деятельность компаний. К ним относятся рост цен на сырье, материалы, комплектующие (отметили 92% респондентов), нарушение логистических цепочек (80%), снижение спроса и отток клиентов (67%), нехватка внешнего финансирования (67%), дефицит поставщиков (67%), ограничение на сбыт товаров за рубежом (60%), просрочка в поставках со стороны поставщиков (60%);

3) кадровые изменения. В 40% опрошенных компаний происходит отмена премий и бонусов даже при условии кадрового дефицита (на это указали 20% респондентов). Среди наиболее вероятных кадровых изменений, с которыми столкнутся компании рынка БАС, – сокращение заработной платы и сокращение персонала. На эти изменения указали 47% опрошенных компаний;

4) ухудшение результатов деятельности компаний рынка БАС. Так, 6 из 10 компаний ожидают роста цен на производимую ими продукцию и оказываемые услуги, 54% – снижение операционной прибыли, 47% – падение величины выручки, объемов экспорта и импорта, 46% – снижение спроса на продукцию и услуги. Однако 47% компаний рынка БАС указали на расширение штата, каждая третья – на повышение производительности труда.

Влияние текущих макроэкономических условий на российскую экономику и рынок БАС усилило потребность компаний в поддержке со стороны государства. На ее необходимость указали 87% респондентов. Наиболее востребованные меры поддержки – прямая финансовая поддержка инновационного бизнеса (на эту меру указали 74% опрошенных компаний) и снижение административной нагрузки (67%). Также среди востребованных мер – продление сроков достижения целевых показателей по федеральным субсидиям и отмена штрафов по госконтрактам (60%), упрощенный порядок признания происхождения продукции из развивающихся и наименее развитых стран (60%), механизм СПИК 2.0, упрощение их заключения и продление сроков по заключенным СПИК (53%).

Таким образом, в 2022 году российский рынок БАС находится под воздействием не только внешнего воздействия, вызванного антироссийскими санкциями, но и внутреннего инфраструктурного, технологического и кадрового дефицита. Совокупность этих факторов затрудняет процесс устойчивого развития беспилотных технологий и рынка БАС в нашей стране и создает предпосылки того, что компании начинают остро испытывать потребность в государственной поддержке.

Инструмент преодоления нормативных барьеров

Одной из основных задач, которая требует решения вне зависимости от наличия и действия макроэкономических и внутренних условий функционирования рынка БАС в России, является его нормативное регулирование в части допуска использования БВС разных весов, в том числе средних и тяжелых БВС, эксплуатации БАС в коммерческих, личных и иных целях, определения территорий, над которыми возможны полеты БВС, определения мер по минимизации рисков, связанных с эксплуатацией БАС. В России создан новый инструмент, позволяющий снять существующие нормативные ограничения эксплуатации БАС, – ЭПР (экспериментально-правовой режим). В марте 2022 года Правительство России уже установило 2 таких режима: в Томской области, а также в Камчатском крае, Ханты-Мансийском, Чукотском и Ямало-Ненецком автономных округах. В указанных субъектах БАС будут использоваться для перевозки грузов, в том числе для доставки почты, выполнения аэрофотосъемочных и других авиационных работ. Предполагается, что использование БАС позволит повысить оперативность и эффективность выполняемых задач, снизит их трудоемкость, сделает возможным оказание ряда услуг на отдаленных и труднодоступных территориях нашей страны.

Практика использования БАС в России и других странах

Анализ зарубежной и российской практики эксплуатации БАС показывает, что использование беспилотных технологий обладает большим экономическим потенциалом. Например, внедрение БАС в различные отрасли экономики позволяет:

1) в сельском хозяйстве: в 4,3 раза снизить затраты на обработку полей средствами защиты растений, на 12,8% сократить расход и затраты на удобрения, оптимизировать налоговые и арендные платежи на 2,2 млн руб., увеличить выручку агропредприятий на 11,4 млн руб. [29];

2) в мониторинге линейных объектов: сократить в 4–5 раз финансовые затраты и в 2,7–5 раз сократить затраты времени на выполнение задач по мониторингу, достичь времени, необходимого для осмотра одной опоры линии электропередач, до 5–15 минут [30], снизить количество несчастных случаев;

3) в строительстве: снизить финансовые затраты на 24 млн руб., сократить срок строительства на 322 дня [31];

4) в землеустройстве и земельном надзоре: снизить на 20% стоимость комплексных кадастровых работ, определить точное количество земельных участков, поставить на учет ранее не поставленные участки [32];

5) в геологоразведке: снизить в 2 раза стоимость полевых работ, обеспечить более высокую точность и более быстрое выполнение геологоразведочных работ с помощью БВС по сравнению с традиционной аэромагнитной съемкой самолетом [33, 34].

Таким образом, внедрение БАС для решения различных задач в отраслях экономики обладает значительным экономическим эффектом, а значит, целесообразно масштабировать использование беспилотных технологий на территории страны.

Заключение

В результате проведенного исследования определено, что российский рынок БАС находится на стадии своего формирования и еще достаточно мал. При этом существующие примеры использования БАС в различных отраслях экономики, экономические эффекты от их эксплуатации по сравнению с традиционными способами решения задач, а также интерес бизнеса и органов власти к использованию беспилотных технологий свидетельствуют о потенциале расширения этого рынка в России. Вместе с тем для устойчивого развития российского рынка БАС необходимо соблюдение следующих условий:

1) обеспечение достаточности и высокого уровня развития системных факторов: инновационной инфраструктуры, информационных технологий, кадров. Для этого необходимо, например, создание высокотехнологичных, расположенных на современных площадках с доступной транспортной и инженерной инфраструктурой технопарков авиационной специализации, государственная поддержка отрасли, а также реализация ряда мероприятий, направленных на удовлетворение потребности рынка в кадрах для цифровой экономики: проведение прогнозных оценок, определение наиболее востребованных специальностей в будущем и разработка образовательных программ по ним, организация взаимодействия образовательных организаций и бизнеса в целях определения реальной и среднесрочной потребности последних в кадрах и возможности образовательных организаций обеспечить выявленную потребность, развитие дуального образования;

2) снижение негативного воздействия внешних факторов. Для этого органам власти необходимо создать условия для формирования технологической независимости страны: обеспечить возможность ускоренного импортозамещения за счет занятия высвобождаемых ниш рынка БАС и смежных отраслей, а также выхода российских компаний на новые рынки реализации своих продуктов и услуг;

3) финансовая поддержка представителей рынка БАС. Инструментами такой поддержки могут быть: льготные (субсидированные) кредиты, предоставляемые на реализацию проектов в области разработок и эксплуатации беспилотных технологий (аналогичны льготному кредитованию ИТ-компаний), средства венчурных фондов, субсидии на приобретение российского ПО, компенсация компаниям, например сельскохозяйственным предприятиям или лесничествам, затрат на приобретение БАС или получение услуг, оказываемых с использованием БАС, возмещение части процентной ставки по инвестиционным кредитам;

4) обеспечение опережающего нормативно-правового регулирования процессов разработки и эксплуатации БАС, позволяющее нормативно устранить возможные проблемы, связанные с внедрением беспилотных технологий, ускорить процесс их появления и использования в различных отраслях экономики, а также избежать «зарегулированности» и устранить имеющиеся противоречия в различных нормативно-правовых актах, регулирующих внедрение цифровых технологий, в том числе беспилотных. Для этого необходимо привлекать к нормотворческому процессу профильных специалистов в области права, представителей бизнеса для понимания основных текущих сложностей и ограничений, с которыми сталкиваются представители рынка, а также научное сообщество для проведения экспертной оценки полноты, корректности и возможности применения нормативно-правовых документов в долгосрочной перспективе.

Полагаем, что указанный комплекс мероприятий позволит не только устранить негативные последствия проявления текущей макроэкономической ситуации, но и устранить системные проблемы развития рынка БАС в России, а также обеспечить его ускоренное развитие и технологическую независимость страны в средне- и долгосрочной перспективе.

[1] Закон утратил силу с 01.01.2014 г. на основании федерального закона от 05.04.2013 г. № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных служб».

[2] Перечень технологий указан в Постановлении Правительства Российской Федерации от 28.10.2020 г. № 1750 «Об утверждении перечня технологий, применяемых в рамках экспериментальных правовых режимов в сфере цифровых инноваций».

[3] Компаниям предоставлялся множественный выбор. В качестве иных видов деятельности компании указали разработка и производство, проведение испытаний БАС, проведение НИР и НИОКР, подготовка кадров.

[4] Компаниям предоставлялся множественный выбор. В качестве иных видов деятельности компании указали разработка и производство, проведение испытаний БАС, проведение НИР и НИОКР, подготовка кадров.

[5] Компаниям предоставлялся множественный выбор. В качестве иных видов деятельности компании указали разработка и производство, проведение испытаний БАС, проведение НИР и НИОКР, подготовка кадров.

Источники:

2. Баркова Н.Ю., Деулинв Е.Д., Малышева М.А. Беспилотные летательные аппараты: потенциал использования в системах складирования компаний // Вестник университета. – 2022. – № 5. – c. 44–52.

3. Долгополов Д.В. Возможности использования беспилотных авиационных систем для контроля соответствия результатов строительства площадных объектов трубопроводного транспорта проектным решением // Вестник СГУГиТ. – 2020. – № 4. – c. 85–95.

4. Ким М.Л., Костеренко В.Н., Певзнер Л.Д. Особенности применения беспилотных авиационных систем в угольных шахтах // Горная промышленность. – 2019. – № 3(145). – c. 88–90.

5. Кочуров Б.И., Карандеев А.Ю.,Мерекалов К.А. Выделение древесной растительности с помощью беспилотных летательных аппаратов для оценки зеленой инфраструктуры городских ландшафтов // Проблемы региональной экологии. – 2021. – № 5. – c. 42–47.

6. Матюха С.В. Беспилотные авиационные системы в грузоперевозках // Транспортное дело России. – 2022. – № 1. – c. 141–143.

7. Шайтура С.В., Князева М.Д., Белю Л.П. Цифровая трансформация сельского хозяйства на основе беспилотных летательных аппаратов // Вестник Курской государственной сельскохозяйственной академии. – 2021. – № 7. – c. 174-–182.

8. Захлебин А.С. Методика построения ортофотопланов местности с помощью беспилотного квадрокоптера, оснащенного навигационным геодезическим приемников // Доклады Томского государственного университета систем управления и радиоэлектроники. – 2021. – № 3. – c. 44–49.

9. Катаев М.Ю., Карташов Е.Ю., Кузнецов А.А. Методика кластеризации сельскохозяйсnвенных полей по RGB-изображениям беспилотных летательных аппаратов // Доклады Томского государственного университета систем управления и радиоэлектроники. – 2021. – № 3. – c. 50–56.

10. Хлебникова Т.А.,Ямбаев Х.К., Опритова О.А. Разработка технологической схемы сбора и обработки данных аэрофотосъемки с использованием беспилотных авиационных систем для моделирования геопространства // Вестник СГУГиТ. – 2020. – № 1. – c. 106–118.

11. Кочои С.М. Уголовно-правовые риски использования беспилотных транспортных средств // Актуальные проблемы российского права. – 2021. – № 7. – c. 125–135.

12. Лещов Г.Ю. Современные аспекты формирования нормативно-правовой базы для создания инфраструктуры беспилотного транспорта // Вестник евразийской науки. – 2022. – № 1.

13. Просвирина Н.В. Анализ и перспективы развития беспилотных летательных аппаратов // Московский экономический журнал. – 2021. – № 10. – c. 560–575.

14. Кутахов В.П., Кутахов В.П.,Мещеряков Р.В. Управление групповым поведением беспилотных летательных аппаратов: постановка задачи применения технологий искусственного интеллекта // Проблемы управления. – 2022. – № 1. – c. 67–73.

15. Шаров В.Д., Елисеев Б.П., Поляков П.М. Об управлении безопасностью полетов при эксплуатации беспилотных авиационных систем // Научный вестник Московского государственного технического университета гражданской авиации. – 2021. – № 3. – c. 42–56.

16. Матюха С.В. Искусственный интеллект в беспилотных авиационных системах // Транспортное дело России. – 2022. – № 1. – c. 8–10.

17. ГОСТ Р 57258-2016. Национальный стандарт Российской Федерации. Системы беспилотные авиационные. Термины и определения. [Электронный ресурс]. URL: https://docs.cntd.ru/document/1200141433 (дата обращения: 05.09.2022).

18. Циркуляр 328 ИКАО. Беспилотные авиационные системы (БАС). [Электронный ресурс]. URL: https://dream-air.ru/tpl/cir/328_ru.pdf?ysclid=l150s6zl5y (дата обращения: 05.09.2022).

19. Анализ существующего состояния отечественного рынка применений БАС гражданского назначения. [Электронный ресурс]. URL: https://russiandrone.ru/publications/2-analiz-sushchestvuyushchego-sostoyaniya-otechestvennogo-rynka-primeneniy-bas-grazhdanskogo-naznach/? (дата обращения: 15.08.2022).

20. Развитие рынка беспилотных летательных аппаратов. [Электронный ресурс]. URL: https://assets.ey.com/content/dam/ey-sites/ey-com/ru_ru/news/2020/05/ey_uav_survey_18052020-ver3.pdf (дата обращения: 16.08.2022).

21. Анализ существующего состояния международного и отечественного рынка применений беспилотных авиационных систем гражданского назначения, оценка ключевых характеристик отечественного рынка. [Электронный ресурс]. URL: http://nti-aeronet.ru/wp-content/uploads/2019/04/IC_Analiz_rynka_BAS-1.pdf (дата обращения: 16.08.2022).

22. Состояние и тенденции рынка беспилотных авиационных систем в мире и России. [Электронный ресурс]. URL: https://www.csr.ru/ru/publications/sostoyanie-i-tendentsii-razvitiya-rynka-bespilotnykh-aviatsionnykh-sistem-v-mire-i-rossii/ (дата обращения: 20.09.2022).

23. Обзор индустриальных парков России. [Электронный ресурс]. URL: https://indparks.ru/materials/edition/obzor-industrialnykh-parkov-rossii-2022/ (дата обращения: 22.09.2022).

24. VII Национальный рейтинг технопарков России. [Электронный ресурс]. URL: https://akitrf.ru/news/vii-natsionalnyy-reyting-tekhnoparkov-rossii/ (дата обращения: 22.09.2022).

25. Особые экономические зоны. [Электронный ресурс]. URL: https://www.economy.gov.ru/material/directions/regionalnoe_razvitie/instrumenty_razvitiya_territoriy/osobye_ekonomicheskie_zony/ (дата обращения: 22.09.2022).

26. Научно-образовательные центры мирового уровня. [Электронный ресурс]. URL: http://ноц.рф/centers (дата обращения: 22.09.2022).

27. При поддержке НТИ будет создан первый в России полигон для испытания беспилотной авиации. [Электронный ресурс]. URL: https://ntinews.ru/panorama/nti/pri-podderzhke-nti-budet-sozdan-pervyy-v-rossii-poligon-dlya-ispytaniya-bespilotnoy-aviatsii.html?ysclid=l7odpe8es7468724207 (дата обращения: 22.09.2022).

28. Вишневский К.О., Гохберг Л.М., Дементьев В.В. Цифровые технологии в российской экономике. - М.: НИУ ВШЭ, 2021. – 116 c.

29. Проект АгроНТИ: беспилотники сэкономили фермерам 50 млн. [Электронный ресурс]. URL: https://ntinews.ru/news/khronika-rynkov-nti/aeronet/proekt-agronti-bespilotniki-sekonomili-fermeram-50-mln-.html?ysclid=l6kw1nxsth145063618 (дата обращения: 22.09.2022).

30. ФСК ЕЭС проведет диагностику ЛЭП на северо-западе с посощью «беспилотников». [Электронный ресурс]. URL: https://www.fsk-ees.ru/press_center/company_news/?ELEMENT_ID=215941&sphrase_id=152900 (дата обращения: 10.11.2022).

31. Планирование и контроль. [Электронный ресурс]. URL: https://skymec.ru/services/stroitelstvo/planirovanie-i-kontrol-stroitelnykh-rabot/ (дата обращения: 22.09.2022).

32. Региональная информационная система «Кузбасс». [Электронный ресурс]. URL: https://smarteka.com/practices/regional-naa-geoinformacionnaa-sistema-kuzbass?%3Bhttps%3A%2F%2Fwww.mdpi.com%2F2220- (дата обращения: 22.09.2022).

33. Газпром развивает применение беспилотников при выполнении геологоразведочных работ. [Электронный ресурс]. URL: https://geo.gazprom-neft.ru/press-center/news/75921/ (дата обращения: 22.09.2022).

34. Беспилотные летательные аппараты в нефтяной отрасли. [Электронный ресурс]. URL: https://www.tbforum.ru/blog/bespilotnye-letatelnye-apparaty-v-neftyanoj-otrasli (дата обращения: 22.09.2022).

Страница обновлена: 08.01.2026 в 22:14:45

Download PDF | Downloads: 252 | Citations: 5

The market of unmanned aircraft systems in Russia: status and characteristics of functioning in the macroeconomic environment of 2022

Fattakhov M.R., Kireev A.V., Kleshch V.S.Journal paper

Russian Journal of Innovation Economics

Volume 12, Number 4 (October-December 2022)

Abstract:

The transition to the digital economy is accompanied by the active development and introduction of various technologies, including unmanned ones. The analysis of the market of unmanned aircraft systems, which has developed in Russia to date, is carried out. Its volume is estimated. The structure by sector of the economy in which they are used is analysed.

The conditions for the sustainable development of the market in our country are outlined.

Based on a survey of companies in the Russian unmanned aerial systems market conducted by the Centre for Strategic Research, market conditions in the macroeconomic environment of the first half of 2022 has been determined.

The strengths and limitations of its development are revealed. In addition, Russia is using a new tool aimed at overcoming regulatory barriers to the operation of unmanned aircraft systems. It is an experimental legal regime. The authors give recommendations for the authorities, the implementation of which will not only support representatives of the unmanned aircraft systems market and ensure the sustainable development of this sphere in Russia, but also create conditions for strengthening the technological independence of our country in the medium and long term.

Keywords: unmanned aircraft systems, unmanned aircraft systems market, unmanned aircraft, unmanned technologies

JEL-classification: L93, O31, O32, O33

References:

Barkova N.Yu., Deulinv E.D., Malysheva M.A. (2022). Bespilotnye letatelnye apparaty: potentsial ispolzovaniya v sistemakh skladirovaniya kompaniy [Unmanned aerial vehicles: potential for use in the storage systems of industrial companies]. Vestnik Universiteta. (5). 44–52. (in Russian).

Dolgopolov D.V. (2020). Vozmozhnosti ispolzovaniya bespilotnyh aviatsionnyh sistem dlya kontrolya sootvetstviya rezultatov stroitelstva ploshchadnyh obektov truboprovodnogo transporta proektnym resheniem [Possibilities of using unmanned aircraft systems to control compliance of construction results of pipeline transport facilities with design solutions]. Vestnik SGUGiT. (4). 85–95. (in Russian).

Kataev M.Yu., Kartashov E.Yu., Kuznetsov A.A. (2021). Metodika klasterizatsii selskokhozyaysnvennyh poley po RGB-izobrazheniyam bespilotnyh letatelnyh apparatov [Technique for clustering agricultural fields based on RGB-images shot by unmanned aerial vehicles]. Doklady Tomskogo gosudarstvennogo universiteta sistem upravleniya i radioelektroniki. (3). 50–56. (in Russian).

Khlebnikova T.A.,Yambaev Kh.K., Opritova O.A. (2020). Razrabotka tekhnologicheskoy skhemy sbora i obrabotki dannyh aerofotosemki s ispolzovaniem bespilotnyh aviatsionnyh sistem dlya modelirovaniya geoprostranstva [Development of a technological scheme for collecting and processing aerial photography data using unmanned aircraft systems for geospatial modeling]. Vestnik SGUGiT. (1). 106–118. (in Russian).

Kim M.L., Kosterenko V.N., Pevzner L.D. (2019). Osobennosti primeneniya bespilotnyh aviatsionnyh sistem v ugolnyh shakhtakh [Specific features in application of unmanned aircraft systems in coal mines]. Mining. (3(145)). 88–90. (in Russian).

Kochoi S.M. (2021). Ugolovno-pravovye riski ispolzovaniya bespilotnyh transportnyh sredstv [Criminal law risks when using unmanned vehicles]. Current problems of Russian law. (7). 125–135. (in Russian).

Kochurov B.I., Karandeev A.Yu.,Merekalov K.A. (2021). Vydelenie drevesnoy rastitelnosti s pomoshchyu bespilotnyh letatelnyh apparatov dlya otsenki zelenoy infrastruktury gorodskikh landshaftov [Identification of trees canopy using unmanned aerial vehicles (UAVs) for assessing green infrastructure of urban landscapes]. Problemy regionalnoy ekologii. (5). 42–47. (in Russian).

Kutakhov V.P., Kutakhov V.P.,Mescheryakov R.V. (2022). Upravlenie gruppovym povedeniem bespilotnyh letatelnyh apparatov: postanovka zadachi primeneniya tekhnologiy iskusstvennogo intellekta [Group control of unmanned aerial vehicles: a generalized problem statement of applying artificial intelligence technologies]. Control Sciences (Problemy Upravleniya). (1). 67–73. (in Russian).

Leschov G.Yu. (2022). Sovremennye aspekty formirovaniya normativno-pravovoy bazy dlya sozdaniya infrastruktury bespilotnogo transporta [Nowadays facets of the regulatory framework formation for establishing an unmanned vehicles infrastructure]. Vestnik evraziyskoy nauki. (1). (in Russian).

Matyukha S.V. (2022). Bespilotnye aviatsionnye sistemy v gruzoperevozkakh [Unmanned aerial systems in cargo transportation]. Transport business in Russia. (1). 141–143. (in Russian).

Matyukha S.V. (2022). Iskusstvennyy intellekt v bespilotnyh aviatsionnyh sistemakh [Artificial intelligence in unmanned aircraft systems]. Transport business in Russia. (1). 8–10. (in Russian).

Prosvirina N.V. (2021). Analiz i perspektivy razvitiya bespilotnyh letatelnyh apparatov [Analysis and prospects for the development of unmanned aircraft]. Moscow Economic Journal. (10). 560–575. (in Russian).

Sharov V.D., Eliseev B.P., Polyakov P.M. (2021). Ob upravlenii bezopasnostyu poletov pri ekspluatatsii bespilotnyh aviatsionnyh sistem [About flight safety management during operation of unmanned aircraft systems]. Nauchnyy vestnik Moskovskogo gosudarstvennogo tekhnicheskogo universiteta grazhdanskoy aviatsii. (3). 42–56. (in Russian).

Shaytura S.V., Knyazeva M.D., Belyu L.P. (2021). Tsifrovaya transformatsiya selskogo khozyaystva na osnove bespilotnyh letatelnyh apparatov [Digital transformation of agriculture based on unmanned aircraft]. Vestnik Kurskoy gosudarstvennoy selskokhozyaystvennoy akademii. (7). 174-–182. (in Russian).

Vishnevskiy K.O., Gokhberg L.M., Dementev V.V. (2021). Tsifrovye tekhnologii v rossiyskoy ekonomike [Digital technologies in the Russian economy] (in Russian).

Zakhlebin A.S. (2021). Metodika postroeniya ortofotoplanov mestnosti s pomoshchyu bespilotnogo kvadrokoptera, osnashchennogo navigatsionnym geodezicheskim priemnikov [Method to produce orthomosaics of the terrain using a helicopter-type UAV with an on-board navigation geodetic receiver]. Doklady Tomskogo gosudarstvennogo universiteta sistem upravleniya i radioelektroniki. (3). 44–49. (in Russian).