О важности формирования финансовой стратегии в жизни современного студента

Конягина М.Н.1, Дудкина К.А.1

1 Санкт-Петербургский государственный морской технический университет, ,

Скачать PDF | Загрузок: 38

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 17, Номер 1 (Январь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=50353516

Аннотация:

В статье раскрываются принципиальные отличия потребительской инфляции от официальной на примере потребительского поведения среднестатистического студента. В качестве научного приема авторы избрали умозрительное сравнение двух студентов, обладающих разными навыками и компетенциями в области построения личной финансовой стратегии. Показаны преимущества подхода к личным финансам, предполагающего стратегирование финансов молодых людей – девушек и юношей, - начинающих самостоятельную жизнь.

Ключевые слова: инфляция, потребительская инфляция, личная инфляция, личные расходы, потребительская корзина, доходы граждан, финансовая стратегия

JEL-классификация: D31, D81, E31

Введение

В настоящее время жизнь каждого человека претерпевает какие-либо изменения, в особенности такие изменения происходят в жизни студентов, переезжающих в другой город для начала новой самостоятельной жизни. Вступая во взрослую жизнь крайне важно уметь обеспечивать комфортные и безопасные условия своего существования, что подчеркивает актуальность изучения вопроса стратегирования в части контроля и управления доходной и расходной частями личного бюджета, а также получения дополнительного дохода при помощи преумножения отложенных средств.

Целью публикуемого исследования избран поиск стратегических решений в части регулирования личных финансов, что по сути явилось развитием исследования, представленного в предыдущей публикации [4, с. 2935-2948]. Для достижения цели необходимо подтвердить тезис, что личная инфляция имеет ряд отличий от официальной, а также зависит о многих факторов – объективных и субъективных, личных, и предложить стратегические пути и подходы к решению проблемы, связанной с рациональным использованием и возможным преумножением своих доходов. Объектом исследования по-прежнему избран студент современного российского высшего учебного заведения, а предметом исследования – финансы современного российского студента, рассматриваемые как отношения по поводу формирования и распределения денежных ресурсов.

Методической базой представленного этапа исследования стали работы отечественных и зарубежных современных ученых в области стратегирования В.Л. Квинта [6, с.15-17], А.А. Козырева [7, с.110-122], личных финансов В.А. Тюменцева [9, с. 289-292], а также доступные материалы с официальных сайтов средств массовой информации, административных органов и другие.

Официальная и потребительская инфляция в жизни молодого человека

Студенчество – это новый этап в жизни человека, в котором он или она вступает во взрослую и самостоятельную жизнь. Зачастую многие студенты покидают свою малую Родину и уезжают учиться в соседние или более далекие от своего места жительства города. Находясь вдалеке от своего дома и родителей, студент начинает заботиться о себе сам, а именно начинает распоряжаться деньгами, которые, как правило, родители присылают для того, чтобы их ребенок смог на что-то жить, самостоятельно обеспечивать себя пищей, покупать практичную одежду и обувь, платить за аренду квартиры или общежития, посещать врачей при необходимости и т.д.

На данном этапе очень важно осознать, что нужно начать нарабатывать знания о личных финансах, если они до этого отсутствовали. Забота о своих денежных средствах напрямую влияет на условия существования, если использовать их по назначению, то есть на конкретные, необходимые вещи и услуги, а не на удовлетворение сиюминутных желаний, то можно научиться откладывать некоторые суммы на приобретение дорогостоящих товаров, накапливать и преумножать их за счет существующего множества финансовых инструментов, обладать возможностью покрыть непредвиденные расходы и не попадать при этом в сомнительные долги, а также защищать свои доходы от последствий инфляционного давления. Таким образом, в первую очередь нужно задаться целью создания собственной стратегии в обращении с личными финансами.

Безусловно, построению финансовой стратегии можно и нужно учиться. Однако система образования только перестраивается в этом направлении, что подчеркнуто в работах Д.В. Кашпарова и М.С. Толстель [5, c.699-710], а также Е.С. Вылковой и соавторов [3, c.43-51]. А Н.А. Винокурова и ее коллеги [2, c.539] утверждают, что недостаток знаний сдерживает предпринимательскую активность современных студентов, несмотря на стремление к европейскому уровню дохода.

Роль стратегирования велика не только в жизни отдельно взятого человека, но и в функционировании целого государства. В своей статье В.Л. Квинт [6, с.16] утверждает, что в качестве конечной цели разработки и следования стратегии выступает развитие социально-экономической системы, которая в свою очередь ориентирована на повышение качества жизни людей. Таким образом, рассматривая стратегирование сквозь призму жизнедеятельности обычного человека, можно проследить направленность планов на развитие социальных и экономических качеств индивида, которые впоследствии приводят к улучшению его жизни.

В работе, посвященной исследованию теории и методологии стратегирования, А.А. Козырев [7, с.110-122] рассматривает личное стратегирование, как одну из созидательных функций человека, то есть подчеркивается важность наличия методологии, при помощи которой была разработана стратегия. Автор отмечает, что большие трудозотраты и ответственность, лежащие в создании личной стратегии, а также её строгое соблюдение приводит к повышению эффективности какой-либо деятельности, точности достигаемых результатов и как следствие более полным удовлетворением индивидом своей жизнью и осуществляемой деятельностью.

При составлении финансовой стратегии студент зачастую может столкнуться с рядом ошибок, однако, если изучить ряд типичных ошибок в управлении финансами, то можно нивелировать их. Так В.А. Тюменцев [9, с. 289-292] в своей научно-исследовательской работе раскрывает сущность пяти наиболее часто встречаемых ошибок, с которыми может столкнуться неопытный студент.

Для того чтобы разработать собственную стратегию управления личными финансами разберемся в понятии потребительской инфляции и обозначим её роль в жизни человека.

Продовольственные товары занимают весомую долю в общих расходах новоиспеченного студента, поскольку именно для него характерны низкие доходы в начале студенческой жизни, которые способны удовлетворить только физиологические потребности. С течением времени и величиной получаемого опыта в обращении с деньгами, сумма денежных средств, находящаяся в распоряжении студента, постепенно увеличивается, тем самым способствуя появлению дополнительных статей личных расходов.

Также на потребительскую инфляцию может влиять и повышение доходов как в долгосрочном, так и в краткосрочном периоде. Под долгосрочным периодом понимается индексация стипендии и (или) заработной платы студента, а под краткосрочным – единовременные получения: выплата материальной помощи, деньги, подаренные на день рождения, выигрыш в лотерею.

Долгосрочные изменения в части доходов могут поспособствовать увеличению и расходной части, поскольку с увеличением доходов население начинает увеличивать и своё потребление. Это может проявляться как в интенсивном изменении (т.е. переход с покупки на более дорогие и качественные продукты и услуги), так и в экстенсивном (увеличение объемов потребления привычных продуктов).

Долгосрочные изменения могут происходить как на микроуровне, так и на макроуровне. То есть, осуществляется поддержка платёжеспособного спроса населения со стороны государственных органов власти, которая заключается в увеличении прожиточного минимума населения как для всей России в целом, так и отдельных её субъектов. Например, в январе 2022 года губернатором Санкт-Петербурга А.Д. Бегловым было подписано постановление об увеличении прожиточного минимума в разбивке по основным социально-демографическим группам населения (трудоспособное население, пенсионеры, дети). Увеличение прожиточного минимума составило 10,5% на душу населения по отношению к предшествующему 2021 году [1].

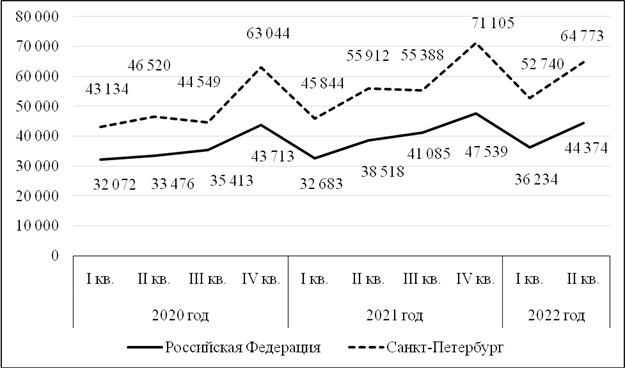

Долгосрочные изменения в доходах можно проследить по динамике среднедушевого денежного дохода населения, который рассчитывается непосредственно Росстатом. Отобразим квартальное изменение среднедушевых денежных доходов населения г. Санкт-Петербург и по Российской Федерации в целом за период 2020 – 2022 гг. (рис. 1).

Рис. 1 – Динамика среднедушевых доходов населения г. Санкт-Петербурга и Российской Федерации за 2020 – 2022 гг., в руб.

Источник: Составлено авторами на основе данных Росстата [10]

По полученным графическим данным наблюдается корреляция между движением среднедушевого дохода населения во всей стране и конкретно в городе Санкт-Петербург. При этом доход жителя Северной Столицы превышает среднедушевой доход всего населения страны, данный факт очевиден, поскольку в расчете участвуют все субъекты РФ, и среднее значение при этом не может в полной степени отражать достоверности настоящих доходов населения. Для того, чтобы понять имеют ли зависимость изменения в доходах населения с динамикой инфляции сравним их с квартальными показателями инфляции за тот же период (рис. 2).

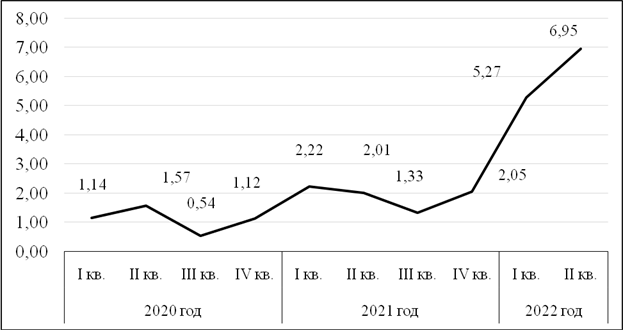

Рис. 2 – Динамика квартального показателя инфляции (квартал к предыдущему кварталу) за 2020 – 2022 гг., в %

Источник: Составлено авторами на основе данных Росстата [11]

На первый взгляд отсутствует какая-либо зависимость, однако если обратить внимание на конец каждого года, когда доходы населения являются наибольшими за весь годовой период (это может быть связано с выплатой так называемой 13-ой зарплаты перед новым годом), то в первый квартал следующего года наблюдается некий рост инфляции. Это можно объяснить следующим образом: доходы населения возросли и, соответственно, увеличились и затраты, что спровоцировало постепенный инфляционный рост, а в следующем квартале люди начали сокращать статьи расходов (что во многом связано с окончанием новогодних праздников), а инфляция по инерции продолжила рост и лишь со временем стала снижаться.

Однако такая зависимость не может быть рассмотрена в период 2022 года, потому что произошел ряд экономических шоков вследствие геополитической нестабильности в мире, которая и стала причиной резкого роста показателя инфляции.

Краткосрочные изменения доходов тоже выступают в качестве стимула роста потребительской инфляции, потому что студент может на полученные деньги приобрести себе новую одежду, технику, кухонные принадлежности и всё то, что не входит в повседневную потребительскую корзину. Такие изменения происходят в жизни изучаемого студента: в каждый первый месяц семестра, поскольку в это время осуществляются единовременные выплаты в виде материальной помощи.

Разработка стратегии по управлению доходами студента

Разобравшись в понятиях потребительской (личной) и официальной инфляции, студенту необходимо задуматься над тем, как не только сохранить реальную стоимость своих денег, но и приумножить свои накопления. Для этого на примере двух типажей студентов разберем стратегию «выживания» современного студента.

В таблице 1 приведены краткие характеристики стилей жизней двух непохожих друг на друга студентов, один из которых применяет самостоятельно разработанную стратегию в управлении своими средствами, а другой не придерживается никакой стратегии и не задумывается над своим будущем.

Таблица 1 – Описание этапов жизни двух студентов разного типажа

|

Этап жизни

|

Студент, следующий личной финансовой

стратегии

|

Студент, живущий «одним днём» и

«плывущий по течению»

|

|

Школьник (прошлое)

|

Действия

| |

|

В

данный период жизни имел опыт использования денег на покупки продуктов и

товаров для дома. Есть базовые знания финансовой грамотности. Выработана

привычка откладывать небольшую часть получаемых денег.

|

Карманные

деньги тратились в основном на походы в кафе, кино и прочие развлечения с

друзьями. Деньги практически не откладывались. Финансовая грамотность не

изучалась.

| |

|

Последствия

| ||

|

Более

легкая адаптация при вступлении во взрослую жизнь. Умение правильно

распоряжаться деньгами.

|

Сложная

адаптация в начале студенческой жизни из-за перехода на самостоятельное

обеспечение с небольшими денежными средствами. Неправильное распоряжение

деньгами и сохранение прежних статей расходов. Высокая вероятность

потребности в деньгах под конец месяца.

| |

|

Студент (бакалавр/ специалитет) (настоящее)

|

Действия

| |

|

Ведение

учета расходов и планирование покупок. Разделение доходов на категории.

Формирование финансовой подушку безопасности. Инвестирование 10% части

получаемого дохода: саморазвитие, дополнительное образование, ежегодные

медицинские осмотры и пр.

|

Большая

часть дохода уходит на фастфуд и развлечения. Деньги откладываются для

покупки билетов на концерты, новой модной одежды, обновление гаджетов при

появлении новой модели. Нежелание откладывать деньги на потом, если есть

возможность их потратить сейчас.

| |

|

Последствия

| ||

|

Четкое

и ясное понимание того, когда нужно покупать продукты и товары. Возможность

анализа текущих расходов. В случае наступление непредвиденного обстоятельства

(потеря работы) в первое время помогает сформированная подушка безопасности.

|

Под

конец месяца не хватает денег на поддержание привычного ритма жизни,

приходится жить «взаймы». Из-за потребления вредной пищи и отсутствия

должного отношения к здоровью приходится значительно тратиться на его

восстановление. Возникновение ряда проблем в случае появления незапланированных

расходов.

| |

|

Молодой специалист (будущее)

|

Действия

| |

|

Рассмотрение

долгосрочных вложений свободных денежных средств в такие инструменты как

накопительное и инвестиционное страхование жизни, негосударственные

пенсионные фонды и т.д

|

Из-за

отсутствия каких-либо крупных накоплений придется брать кредиты и влезать в

долги для покупки дорогостоящих и необходимых товаров и услуг.

| |

|

Последствия

| ||

|

Обеспечение

достойной старости. Диверсификация инвестиционного портфеля (появление более

надежных инвестиций).

|

Нет

уверенности в завтрашнем дне. Траты на здоровье занимают большую долю

расходов. Проблемы с погашением кредитов и займов у знакомых и друзей.

| |

На примере действий студента, который в течение своего обучения разработал стратегию по «выживанию» в новых для него условиях, подробнее рассмотрим выработанные им принципы.

1. Нужно понимать, что происходит с имеющимися деньгами: куда они тратятся, как часто, какую долю в расходах составляют продукты, одежда, поездки на транспорте и т.д., - вся эта информация используется для анализа текущих возможностей. При помощи нее можно высчитывать сроки потребления товаров, понять, что в потребительской корзине занимает лидирующие позиции, а от потребление каких товаров и услуг можно отказаться для сохранения части доходов и пр. Речь идет об учете расходов и доходов, фиксировать которые можно с использованием современных технологий. Например, в течение продолжительного времени (желательно ежемесячно) необходимо записывать все статьи расходов в книгу Excel, также удобно пользоваться и Google таблицами, поскольку их можно редактировать не только с компьютера, но и удаленно с мобильного устройства. Благодаря этому вырабатывается полезная привычка учета своих расходов, поскольку очень важно следить за всеми своим транзакциями, а также примерно понимать сколько денег необходимо каждый месяц на продукты, одежду, транспорт и т.д.

2. Нужно научится планировать свои покупки. Спонтанный характер покупки не всегда сулит благоприятные для человека последствия. Из-за соблазна люди зачастую тратят свои последние деньги, что является совершенно неверным финансовым поведением. Суть планирования заключается прежде всего в расчетах потребления того или иного товара или услуги. Например, студент знает, что его шампунь полностью израсходуется в течение месяца, и ему потребуется покупать новый. Зная дату текущей покупки, студент прибавляет к ней чуть меньше, чем 30 дней (например, 25-28 дней) и резервирует на эту дату средства, размер которых сможет обеспечить покупку нового шампуня. Также немаловажным является резервирование средств для оплаты постоянных статей затрат, таких как оплата места жительства, телефонной и интернет-связи. Если студент не в состоянии оплатить данные услуги, это пагубно скажется на его существовании: невовремя внесенная плата за проживание может стать причиной его выселения, оставаться без связи и интернета в наше время очень сложно, поскольку люди довольно сильно и оправданно нуждаются в них. Поэтому очень важно откладывать деньги на такие вещи и планировать их приобретение, чтобы они не стали для студента неожиданностью.

3. Разбивка бюджета на части: основной, или постоянный; второстепенный, или переменный; финансовая подушка; инвестиции. Основной, или постоянный бюджет: продукты, лекарства, транспорт, услуги связи и Интернет, плата за аренду места жительства, т.е. разговор идет о тех статьях будущих расходов, которые обеспечивают наше полноценное существование. Второстепенный, или переменный бюджет: походы в кафе, различные развлечения, - все те траты, которые мы можем не производить и от этого наши условия жизни не претерпят каких-то кардинальных изменений. Финансовая подушка – это аккумулирование денежных средства на покрытие каких-либо чрезвычайных происшествий (например, в случае порчи осенней обуви студент вынужден приобрести новую пару), как правило, принято откладывать 10% от своего дохода на формирование такого резерва. Инвестиции, как преумножение части получаемого дохода с помощью финансовых инструментов или «откладывание» денег на приобретение техники, путешествия, курсов по самообразованию и повышению профессиональных компетенций и др.

4. Преумножение личного капитала. Здесь стоит снова вспомнить о потребительской и официальной инфляции. Рост обоих показателей сопровождается ростом расходов населения, при этом снижается покупательная способность, поскольку доходы не всегда растут прямо пропорционально расходам. Для того, чтобы не уйти «в минус» из-за изменчивости стоимости потребляемых товаров и услуг необходимо часть накопленных средств, которые не входят в финансовую подушку безопасности, инвестировать в финансовые инструменты: банковские вклады, покупка государственных облигаций, инвестирование в фонды, банковские карты с процентом на остаток, кэш-бэком и накопительные счета, покупка стабильной иностранной валюты, покупка драгоценных металлов, открытие индивидуального инвестиционного счета (ИИС).

Все названные способы позволяют избежать обесценения денег и направить временно свободные средства домохозяйств на развитие экономики, а значит не позволить таким явлениям, как тезаврация и перепроизводство, разбалансировать экономику, а следовательно, лучше контролировать инфляцию. Конечно, существует еще множество способов сохранения и преумножения своих доходов, многие из которых описаны в пособиях по финансовой грамотности. Их нужно знать и подбирать персонально, учитывая потенциальные риски, которые готовы принять на себя, размер получаемого дохода. Авторы подчеркивают, что упоминание финансовых продуктов и инструментов не являются инвестиционными рекомендациями.

Выводы

Подводя итог, важно подчеркнуть, что при всей новизне, непривычности и неполной осознанности проблемы, человек должен понимать необходимость разработки персональной стратегии управления своими доходами. Это представляется актуальным особенно для тех, кто желает не только контролировать своих расходы, но и иметь возможность создания финансовой подушки безопасности для амортизации последствий наступления непредвиденных обстоятельств, накапливать денежные средства для приобретения дорогостоящих товаров или услуг, а также увеличивать свой капитал за счёт существующего множества финансовых инструментов. Важно, что такое эффективное накопление собственного капитала – это не только забота о своем будущем и благополучии близких, но и возможность сформировать начальный капитал для собственного бизнеса.

Для достижения цели исследование был обозначен ряд задач, решение которых привело к важным практическим выводам. Рассмотрение понятия потребительской инфляции позволило выработать понимание того, почему с каждым годом привычное для каждого человека потребление постепенно снижается из-за стремительного роста цен. Сравнение двух видов инфляции позволило выявить их отличительные черты, в основу которых вошли различные предпочтения в наполнении потребительских корзин населения, сезонные колебания и место проживания. В решении задачи по разработке стратегии были предложены выработанные личным опытом принципы контроля, управления, накопления и увеличения персонального бюджета, которые могут найти место как в студенческой жизни, так и в процессе дальнейшего становления молодого человека.

Авторы надеются, что результаты их исследования внесли скромный вклад в науку, в частности дополнили практическим сравнительным примером, описывающим этапы жизни двух студентов разного типа финансового поведения, такие неординарные исследования, как работа Д.В. Кашпарова и М.С. Толстель [5, с.699-710]. Кроме того, подтверждены и дополнены выводы Токаевой Т.И. и Дзусовой А.А. [8, c.186-190] об особенностях и казусе инфляции в контексте доходов населения. Также статья на базовом уровне развивает идею Е.С. Вылковой и соавторов: «В современных условиях образовательный процесс должен учитывать не только высокотехнологические моменты, но и способствовать всестороннему личностному развитию его участников в процессе их максимально всестороннего эффективного взаимодействия» [3, с.50]. Иными словами, формирование финансовой стратегии – это важная часть развития навыков молодого человека, позволяющая ему подниматься по ступеням удовлетворения своих потребностей от основных, необходимых для физического выживания, до творческих, позволяющих реализовать креативные навыки и амбиции.

Источники:

2. Винокурова Н.А., Комарова К.А., Светлов Н.М. Кто хочет стать миллионером? Портрет российского студента, желающего стать предпринимателем // Экономика, предпринимательство и право. – 2022. – № 2. – c. 527-544. – doi: 10.18334/epp.12.2.114160.

3. Вылкова Е.С., Викторова Н.Г., Евстигнеев Е.Н. Трансформация высшего финансово-налогового образования в современных условиях // Alma mater (Вестник высшей школы). – 2021. – № 1. – c. 43-51. – doi: 10.20339/AM.01-21.043.

4. Дудкина К.А., Конягина М.Н. Инфляция официальная и потребительская: как понять разницу и защититься? // Креативная экономика. – 2022. – № 8. – c. 2935-2948. – doi: 10.18334/ce.16.8.115247.

5. Кашпаров Д.В., Толстель М.С. Инновационные подходы к управлению региональным представительством повышения финансовой грамотности студентов // Вопросы инновационной экономики. – 2020. – № 2. – c. 699-710. – doi: 10.18334/vinec.10.2.100912.

6. Квинт В. Л. Стратегирование в России и мире: ставка на человека // Экономика и управление. – 2014. – № 11(109). – c. 15–17.

7. Козырев А. А. Концептуальная схема исследований теории и методологии стратегии // Экологический вестник россии. – 2022. – № 2(72). – c. 110–122. – doi: 10.37930/1990-9780-2022-2-72-110-122.

8. Токаева Т. И., Дзусова А. А. Денежные доходы населения: инфляция, цены, индексация, компенсации // Экономические науки. – 2021. – № 203. – c. 186–190. – doi: 10.14451/1.203.186. – EDN FQJRIF.

9. Тюменцев В. А. Пять типовых ошибок при управлении личными финансами // Сборник научных трудов Ангарского государственного технического университета. – 2019. – № 16. – c. 289-292.

10. Федеральная служба государственной статистики РФ: официальный сайт. [Электронный ресурс]. URL: https://rosstat.gov.ru/folder/13397 (дата обращения: 22.09.2022).

11. Федеральная служба государственной статистики РФ: официальный сайт. [Электронный ресурс]. URL: https://rosstat.gov.ru/statistics/price (дата обращения: 22.09.2022).

Страница обновлена: 30.10.2025 в 22:36:36

Download PDF | Downloads: 38

The importance of building a financial strategy in the life of the modern student

Konyagina M.N., Dudkina K.A.Journal paper

Creative Economy

Volume 17, Number 1 (January 2023)

Abstract:

The article reveals the fundamental differences between consumer inflation and the official inflation on the example of the consumer behaviour of a typical student. As a scientific approach, the authors chose a speculative comparison of two students with different skills and competencies in the field of building a personal financial strategy. The advantages of an approach to personal finance, which involves strategizing the finances of young people who are starting an independent life, are shown.

Keywords: inflation, consumer inflation, personal inflation, personal spending, consumer basket, personal income, financial strategy

JEL-classification: D31, D81, E31

References:

Dudkina K.A., Konyagina M.N. (2022). Inflyatsiya ofitsialnaya i potrebitelskaya: kak ponyat raznitsu i zashchititsya? [Official and consumer inflation: how to understand the difference and protect yourself?]. Creative Economy. 16 (8). 2935-2948. (in Russian). doi: 10.18334/ce.16.8.115247.

Kashparov D.V., Tolstel M.S. (2020). Innovatsionnye podkhody k upravleniyu regionalnym predstavitelstvom povysheniya finansovoy gramotnosti studentov [Innovative approaches to the management of the regional representative office to improve the students' financial literacy]. Russian Journal of Innovation Economics. 10 (2). 699-710. (in Russian). doi: 10.18334/vinec.10.2.100912.

Kozyrev A. A. (2022). Kontseptualnaya skhema issledovaniy teorii i metodologii strategii [Conceptual research framework of the theory and methodology of strategy]. Ekologicheskiy vestnik rossii. (2(72)). 110–122. (in Russian). doi: 10.37930/1990-9780-2022-2-72-110-122.

Kvint V. L. (2014). Strategirovanie v Rossii i mire: stavka na cheloveka [Strategic planning in Russia and the world: importance of human interactions]. Economics and management. (11(109)). 15–17. (in Russian).

Tokaeva T. I., Dzusova A. A. (2021). Denezhnye dokhody naseleniya: inflyatsiya, tseny, indeksatsiya, kompensatsii [Cash income of the population: inflation, prices, indexation, compensation]. Economic sciences. (203). 186–190. (in Russian). doi: 10.14451/1.203.186. – EDN FQJRIF.

Tyumentsev V. A. (2019). Pyat tipovyh oshibok pri upravlenii lichnymi finansami [Five typical mistakes when managing personal finances]. Sbornik nauchnyh trudov Angarskogo gosudarstvennogo tekhnicheskogo universiteta. (16). 289-292. (in Russian).

Vinokurova N.A., Komarova K.A., Svetlov N.M. (2022). Kto khochet stat millionerom? Portret rossiyskogo studenta, zhelayushchego stat predprinimatelem [Who wants to be a millionaire? Portrait of a Russian student who wants to become an entrepreneur]. Journal of Economics, Entrepreneurship and Law. 12 (2). 527-544. (in Russian). doi: 10.18334/epp.12.2.114160.

Vylkova E.S., Viktorova N.G., Evstigneev E.N. (2021). Transformatsiya vysshego finansovo-nalogovogo obrazovaniya v sovremennyh usloviyakh [Transformation of higher financial education in contemporary conditions]. Alma mater (Higher School Herald). (1). 43-51. (in Russian). doi: 10.20339/AM.01-21.043.