Рыночная оценка государственных интервенций в публичную организацию

Галанский П.А.1, Вайсман Е.Д.1

1 Южно-Уральский государственный университет, г. Челябинск, ,

Скачать PDF | Загрузок: 81

Статья в журнале

Государственно-частное партнерство *

Том 2, Номер 3 (Июль-Сентябрь 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=28305974

Аннотация:

В статье представлены результаты исследования актуальной сегодня проблемы нарастания доли государственного участия в российском бизнесе. Показано, что для особо крупных публичных организаций государственные интервенции могут восприниматься рынком как позитивно, так и негативно, что, соответственно, отражается на их стоимости. Предложен метод, позволяющий из общей суммы изменения стоимости выделить часть, причиной которой послужили государственные интервенции.

Ключевые слова: государственная поддержка, капитализация, государственные интервенции, интеграция государственного и частного капиталов

JEL-классификация: L32, E22, L50

Тезисы (Highlights):

Введение

Одна из наиболее активно обсуждаемых сегодня в специальных изданиях тем посвящена проблеме государственного участия в экономике. Существенной причиной оживления этих дискуссий явился системный кризис 2008-2009 гг., выход из которого во многих экономиках сопровождался масштабными государственными интервенциями.

Доля публичного сектора в нашей стране оценивается специалистами от 50 до 70% ВВП. По оценкам экспертов ОЭСР, по такому показателю, как средневзвешенная доля государственных компаний, в продажах, активах и рыночной стоимости десяти крупнейших фирм лидируют такие страны, как Китай (96%), ОАЭ (88%), Россия (81%), Индонезия (69%), Малайзия (68%) и Саудовская Аравия (67%). Вполне естественно, что в промышленно развитых странах значение этого показателя существенно ниже, исключение составляет Норвегия (48%).

Помимо реализации антикризисных программ, сложившаяся ситуация явилась следствием активных действий государства на рынке корпоративного контроля, а в целом она связана с особенностями институциональной среды России.

Высокая доля присутствия государства в экономике при низкой эффективности его участия в ней признается и правительством РФ, отмечается рост операционных издержек в предприятиях с государственным капиталом темпами, превышающими аналогичный показатель в частном секторе, поддержание избыточного уровня занятости и реализация ряда инвестиционных проектов с отрицательным денежным потоком [1].

Тем не менее, по мнению большинства современных исследователей, противопоставление государства и рынка сегодня теряет свою актуальность, и речь должна идти не столько о целесообразности/нецелесообразности вмешательства государства в бизнес, сколько о том, насколько эффективно происходит государственная интервенция. Решение этой задачи требует, на наш взгляд, рыночной оценки последней, поскольку именно такая оценка покажет, насколько сильны ожидания рынка по поводу перспектив взаимодействия государства и бизнеса, ожидается ли прирост дохода, изменение рыночного положения организации и другие изменения, прямо либо косвенно влияющие на эффективность государственной интервенции.

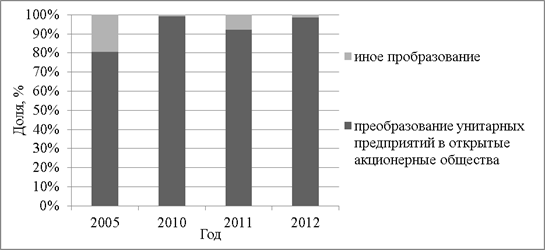

Кроме того, как показывает статистика, основная часть приватизируемых государственных предприятий в последние годы (рис.) преобразуется в акционерные общества (публичные компании).

Рисунок. Формы собственности приватизированных государственных предприятий [2, с. 334]

Само по себе участие государства в капитале публичной организации не характеризует отношения последней с государством, в частности, наличие государственной доли в уставном капитале организации не может однозначно расцениваться как господдержка [3].

Все это актуализирует проблему разработки метода, позволяющего корректно охарактеризовать отношения подобного рода, в том числе путем рыночной оценки государственных интервенций. Сложность такой оценки связана прежде всего с вычленением из общей суммы причин изменения рыночной стоимости компании причин, связанных с государственными интервенциями.

По сути, рыночная оценка должна отражать ожидания/реакцию рынка по поводу перспектив/осуществления взаимодействия государства и бизнеса. Понятно, что характер этих ожиданий/реакции зависит от того, предполагают ли участники рынка прирост доходов, улучшение рыночного положения или связывают государственную помощь с ограничением свобод предприятия в принятии ключевых решений, с превалированием государственных интересов над целью капитализации организации. Так, рынок, как правило, положительно реагирует на реализацию крупных инвестиционных проектов с участием государства. Примечательно, что для определения стоимости чистых активов принимаемые к расчету обязательства не включают в себя доходы будущих периодов, признанные организацией в связи с получением государственной помощи. Другими словами, величина последней, принимаемая к учету в качестве доходов будущих периодов, напрямую увеличивает стоимость чистых активов, что по умолчанию положительно сказывается как на финансово-экономических показателях организации, так и на оценках инвесторов [4].

В основу рыночной оценки государственных интервенций в публичную организацию был положен сконструированный авторами управленческий баланс государственного капитала предприятия (далее – УБГК), в активах которого отражаются средства, обремененные обязательствами перед государством, а в пассивах – источники формирования этих средств как в форме прямой государственной помощи, так и в косвенной форме, например, в форме рассрочки налоговых и прочих обязательных платежей в бюджетную систему РФ, предоставления государственных гарантий по займам, привлекаемым организацией и т.п. В настоящем случае используется пассив УБГК как совокупности источников, основными из которых являются следующие.

1. Перманентные средства государства.

1.1. Сумма участия государства в уставном и добавочном капитале.

1.2. Реинвестированная прибыль организации, не полученная государством в форме дивидендов (непокрытый убыток от государственного вмешательства).

2. Долгосрочный государственный капитал.

2.1. Компенсация из бюджета расходов, понесенных организацией при производстве (реализации) товаров, работ, услуг.

2.2. Налоговые каникулы, рассрочка налоговых и прочих обязательных платежей в бюджетную систему РФ (на срок более 1 года, в т. ч. ОНО).

2.3. Предоставление во временное пользование организации государственного имущества (в т. ч. в виде сдачи имущества в аренду).

2.4. и др.

3. Краткосрочный государственный капитал.

3.1. Краткосрочные государственные займы и гарантии.

3.2. Выгоды, получаемые от внутрифирменной оптимизации отношений, касательно уплаты обязательных платежей в Бюджетную систему РФ.

3.3. Другие источники.

Таким образом, в пассиве УБГК учитывается вся сумма полученных государственных средств, включая дополнительное финансирование и краткосрочный капитал, поскольку последние нивелируют потенциальные налоговые и иные риски, связанные с использованием бюджетных средств, что, в принципе, свидетельствует о лояльности власти к организации. Всю совокупность этих средств мы назвали государственным капиталом.

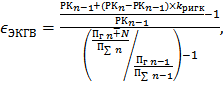

Рыночную оценку последствий государственных интервенций мы

предлагаем осуществлять на базе показателя, характеризующего, по сути,

изменчивость (эластичность) капитализации публичной организации вследствие

государственного участия ![]() (1):

(1):

(1)

(1)

где: РКn(n-1) - значение рыночной капитализации организации после и до осуществления государственной интервенции;

kригк - коэффициент, учитывающий долю влияния государственной интервенции в публичную компанию в общем влиянии всей совокупности факторов на изменение стоимости акции в рассматриваемом периоде. Его значение определяется экспертным методом, что предполагает подбор экспертов в соответствии с их требуемыми индивидуальными характеристиками, проведение выбранным методом их опроса, обработку экспертной информации и оценку согласованности мнений экспертов;

Пг: n(n-1) – сумма пассивов по данным УБГК после и до изменения доли государственного капитала в источниках компании, соответственно;

N - предполагаемые (ожидаемые) суммы изменения величины государственного капитала организации вследствие оказания государственной помощи, влияющие на изменение ее рыночной капитализации, в соответствии с заявлениями представителей органов власти и корпоративными новостями, дающими основание полагать, что такая помощь с достаточной степенью вероятности будет оказана;

П∑n; n(n-1) – совокупные пассивы организации по данным бухгалтерского учета (валюта баланса) после и до изменения государственной капитализации фирмы, соответственно.

Полученные в результате расчета значения показателя (1) интерпретируются следующим образом:

Если ![]() или

или ![]() , т.е. направление изменения рыночной капитализации

соответствует направлению изменения структуры государственного капитала в общем

объеме источников финансирования деятельности организации, то предоставление государственной

помощи оценено рынком как положительное событие. Идет параллельное

однонаправленное наращивание/снижение капитализации организации в зависимости

от увеличения/снижения присутствия в ней государственного капитала.

, т.е. направление изменения рыночной капитализации

соответствует направлению изменения структуры государственного капитала в общем

объеме источников финансирования деятельности организации, то предоставление государственной

помощи оценено рынком как положительное событие. Идет параллельное

однонаправленное наращивание/снижение капитализации организации в зависимости

от увеличения/снижения присутствия в ней государственного капитала.

Если ![]() , то прослеживается значительная положительная оценка

государственной интервенции.

, то прослеживается значительная положительная оценка

государственной интервенции.

Если ![]() или

или ![]() , т.е. направление изменение рыночной капитализации не

соответствует направлению изменения структуры государственного капитала в общем

объеме источников финансирования деятельности организации, государственная

интервенция в компанию оценивается рынком как отрицательное событие, при прочих

равных условиях, негативно влияющее на оценку инвесторами доходности

организации.

, т.е. направление изменение рыночной капитализации не

соответствует направлению изменения структуры государственного капитала в общем

объеме источников финансирования деятельности организации, государственная

интервенция в компанию оценивается рынком как отрицательное событие, при прочих

равных условиях, негативно влияющее на оценку инвесторами доходности

организации.

Таким образом, показатель ![]() в общем виде характеризует изменение (прирост/снижение)

рыночной капитализации организации при изменении доли государственного капитала

в источниках финансирования ее деятельности на ±1% (табл.).

в общем виде характеризует изменение (прирост/снижение)

рыночной капитализации организации при изменении доли государственного капитала

в источниках финансирования ее деятельности на ±1% (табл.).

Понятно, что эти выводы справедливы в случае, если на рассматриваемом временном промежутке, помимо изменения структуры государственного капитала в источниках организации, существенных изменений, влияющих на рыночную оценку компании, не происходило.

Проиллюстрируем применение разработанного метода на примере предоставления господдержки организации со следующими финансово-экономическими параметрами.

Таблица

Интерпретация значений изменения пассивов УБГК и значения рыночной капитализации организации

|

Направленность изменения показателей

|

Рост рыночной капитализации

|

Снижение рыночной капитализации

|

|

Рост

суммы пассивов УБГК

|

Положительная

оценка рынком государственных интервенций

|

Отрицательная

оценка рынком государственных интервенций

|

|

Снижение

суммы пассивов УБГК

|

Отрицательная

оценка рынком государственных интервенций

|

Положительная

оценка рынком государственных интервенций

|

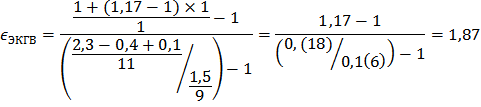

Пусть рыночная капитализация некой организации ввиду изменения структуры «государственного капитала» увеличилась на 17%. Сумма пассивов УБГК на момент анализа составляет 2,3 млрд рублей, валюта баланса общества 11 млрд рублей. Соответственно, сумма пассивов УБГК на момент, предшествующий резкому изменению капитализации, составляла 1,5 млрд рублей, валюта баланса общества - 9 млрд рублей. В ближайшее время ожидается уплата налоговых платежей в размере 400 млн рублей и предоставление прямой бюджетной субсидии в размере 100 млн рублей. Прочих факторов, влияющих на изменение стоимости акций, не установлено.

Коэффициент изменчивости уровня капитализации от государственного участия в данном случае составляет (расчет в млрд рублей):

![]() .

.

В рассмотренной ситуации показатель изменчивости уровня капитализации от государственного участия в публичной организации превысил 1, при этом произошло увеличение доли государственного капитала в общем объеме источников финансирования бизнеса. Это позволяет, при прочих равных условиях, утверждать, что усиление присутствия государства в организации положительно оценено участниками рынка. При прочих равных условиях, приращение доли государственного капитала в пассивах организации на 1% приводит к росту рыночной капитализации организации на 1,87%.

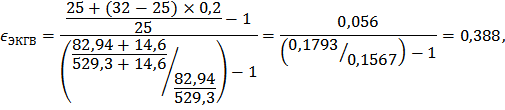

Среди ярких примеров последнего времени, отражающих влияние государственной интервенции на рыночную капитализацию коммерческой организации, можно назвать правительственную программу докапитализации финансового сектора, проведенную в 1 квартале 2015 года [8]. Проследим изменение рыночной стоимости одного из банков, попавших под данную программу - ПАО «Банк «Санкт-Петербург», совокупный капитал которого, по итогам 2014 года, составил 529,3 млрд рублей; из этой суммы государственный капитал (рассчитано по данным бухгалтерской отчётности с использованием авторской методики) – 82,94 млрд рублей. Объявленный размер докапитализации рассматриваемого банка составил порядка 14,6 млрд рублей. По оценкам прирост рыночной капитализации составил 28% (с 25 рублей в среднем за акцию в январе 2015 года до 32 рублей в феврале). Интересно, что еще один значимый фактор – информация о снижении ключевой ставки – не привел к резкому увеличению цены акций ПАО «Банк «Санкт-Петербург», рост отмечен спустя приблизительно семь календарных дней. Это дает нам основание для допущения, что рост в феврале за счет государственной помощи составил 20% (то есть не более суммы приращения госкапитала, в соответствии с пессимистичным подходом) [5].

Коэффициент изменчивости уровня капитализации ПАО «Банк «Санкт-Петербург» в зависимости от государственного участия (расчет в млрд рублей) составит:

Учитывая, что, как показал расчет, прирост госкапитала в общей сумме источников финансирования ПАО «Банк «Санкт-Петербург» увеличивает его капитализацию на 0,388%, реакцию рынка можно интерпретировать как положительную, но без присутствия мультипликативного эффекта. Предположительно, отсутствие такого эффекта связано с тем фактом, что государственный капитал используется банком как обычный источник финансирования, не дающий ПАО «Банк «Санкт-Петербург» дополнительных преференций, способствующих улучшению финансово-экономического положения.

Изучение мнений специалистов по поводу тенденций российского фондового рынка позволяет утверждать, что реакция и ожидания рынка на изменение доли государственного капитала в организации и, как следствие, реакция на интеграцию государства и бизнеса различны, в зависимости от конкретных ситуаций, что, в свою очередь, частично можно объяснить различной государственной политикой в отношении той или иной отрасли (того или иного предприятия), а также отраслевыми особенностями и рыночной конъюнктурой [6].

Заключение

В целом, проведенное исследование позволяет сделать следующие заключения.

1. Наиболее объективной оценкой эффективности государственных интервенций в публичные организации является рыночная оценка. Сложность ее реализации связана с необходимостью выделения той части в общем изменении капитализации компании, которая обусловлена изменением доли государства в ее капитале.

2. Предложенный метод рыночной оценки государственных интервенций основан на показателе эластичности капитализации публичной организации по доле государства в ее капитале. Информация для расчета этого показателя сконцентрирована в сконструированной авторами специальной управленческой форме – управленческом балансе государственного капитала организации, в активах которого отражаются средства, обремененные обязательствами перед государством, а в пассивах – источники формирования этих средств. В отличие от существующих методов оценки эффективности государственных интервенций, опирающихся исключительно на внутрифирменные параметры, предложенный метод использует внешнюю, наиболее объективную, то есть рыночную оценку.

3. Применение предложенного метода даст возможность менеджменту не только оценить последствия государственных интервенций с позиций рынка, но и в большой мере снизить степень неопределенности в принятии решений по поводу перспектив изменения доли государства в источниках финансирования компании.

Источники:

2. Российский статистический ежегодник – 2013 г. (2013). Режим доступа: http://www.gks.ru/bgd/regl/b13_13/Main.htm

3. Приказ Министерства финансов Российской Федерации от 28.08.2014 № 84н «Об утверждении Порядка определения стоимости чистых активов».

4. Борисяк, Д., Воронова, Т. (2015, 26 января). АСВ распределило 830 млрд рублей из 1 трлн, выделенного на докапитализацию банков. Ведомости, 3757.

5. Аудиторское заключение по бухгалтерской (финансовой) отчетности ПАО «Банк «Санкт-Петербург» за период с 1 января по 31 декабря 2014 года (2015). Режим доступа: https://www.bspb.ru/investors/financial-statements/RAS/godovaja-buhgalterskaja-otchetnost-2014.pdf

6. Алексеенкова, М.В. (2001). Применение отраслевого анализа ценных бумаг в российской переходной экономике (Автореф. дис. … к.э.н.: 08.00.05). Москва.

Страница обновлена: 23.02.2026 в 10:34:43

Download PDF | Downloads: 81

Market Evaluation of Government Intervention in the Public Organization

Galanskiy P.A., Vaysman E.D.Journal paper

*

Volume 2, Number 3 (July-September, 2015)

Abstract:

The article presents the results of research of a pressing current problem consisting in the increase of the proportion of government involvement in Russian business. It is shown that government intervention in major organizations may be perceived by the market both positively and negatively, which, therefore, affects their value. The authors offered an approach that allows assigning a portion of a total change in the value, brought about by government intervention.

Keywords: state support, capitalization, government intervention, integration of public and private capital

JEL-classification: L32, E22, L50