Создание финансового платежно-расчетного подразделения - основа оптимального планирования денежных ресурсов на предприятии

Скачать PDF | Загрузок: 15

Статья в журнале

Российское предпринимательство *

№ 4 (40), Апрель 2003

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В ходе финансово-хозяйственной деятельности каждое предприятие вынуждено ежедневно осуществлять десятки, и даже сотни операций, связанных с поступлениями или выплатами как безналичных, так и наличных денежных средств. Все эти платежи и связанные с ними расчеты являются одним из важных аспектом финансовой политики предприятия. Предприятие обязано рационально организовывать и распределять свои материальные, трудовые и денежные ресурсы.

Ключевые слова: финансовое планирование, платежно-расчетная дисциплина, планирование денежных ресурсов

В ходе финансово-хозяйственной деятельности каждое предприятие вынуждено ежедневно осуществлять десятки, и даже сотни операций, связанных с поступлениями или выплатами как безналичных, так и наличных денежных средств. Все эти платежи и связанные с ними расчеты являются одним из важных аспектом финансовой политики предприятия. Предприятие обязано рационально организовывать и распределять свои материальные, трудовые и денежные ресурсы.

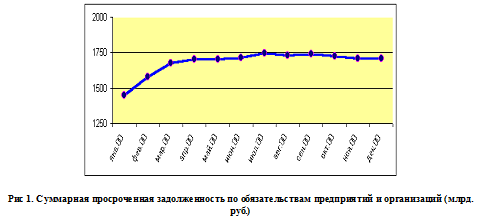

Несмотря на важность и значимость денежных средств, умение менеджмента управлять ими на уровне современных требований оставляет желать лучшего. Подтверждением этому служит состояние расчетов, которое характеризуется продолжающимся ростом долгов и увеличением объемов в их составе просроченных задолженностей экономике. По данным Минэкономразвития (на примере 2000 г.), на 1 января 2001 г. просроченная суммарная задолженность по обязательствам предприятий и организаций составляла 1675,2 млрд. рублей (увеличилась с начала года на 15,9%), просроченная дебиторская задолженность – 916,3 млрд. рублей (увеличилась на 12,5%) (рис. 1).

Конечно, любому менеджеру, особенно финансовому, понятно, что оптимизация платежей и расчетов не только улучшает финансовый результат, обеспечивает платежеспособность, финансовую стабильность на предприятии, но и повышает гарантированность привлечения дополнительного капитала для покрытия неудавшихся рисков.

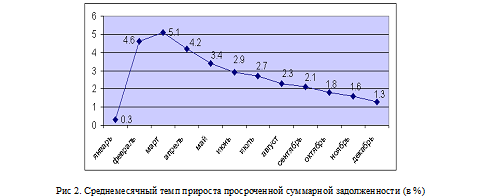

Для анализа проблемы неплатежей существенное значение имеет оценка кредитных позиций предприятий реального сектора, т.е. соотношение дебиторской и кредиторской задолженности (прежде всего, просроченной). Несмотря на предпринимаемые менеджментом предприятий усилия, доля дебиторской задолженности, в том числе и просроченной, по-прежнему остается высокой (рис.2).

Позитивные изменения в состоянии платежей и расчетов предприятий и организаций в значительной степени явились следствием благоприятной для российской экономики конъюнктуры на мировых товарных рынках. При этом увеличение просроченных задолженностей в финансовых расчетах хозяйствующих субъектов свидетельствует о слабости внутренних механизмов сокращения объема неплатежей.

При анализе финансовой устойчивости, в методических рекомендациях по бухгалтерскому учету для оказания помощи менеджменту предприятий в совершенствовании платежей и расчетов большое внимание уделяется проблемам взаимодействия следующих звеньев:

а) предприятие-предприятие;

б) предприятие-бюджет;

в) предприятие-банк.

При этом, конечно же, решается задача рационального использования денежных ресурсов при достижении различных стратегий управления. Но это, по нашему мнению, не главная финансовая проблема предприятий, иначе бы не было такого состояния с дебиторской и кредиторской задолженностью, что сложилась к настоящему времени.

На наш взгляд, менеджмент предприятий совершенно методически не готов к организации во времени планирования и управления всеми денежными расчетами, к оптимальному сочетанию во времени необходимых поступлений, достаточных и обязательных платежей. Такое требование к оптимальности вызвано, с одной стороны, необходимостью минимизировать налоги, гарантировать наличие требуемых денежных ресурсов для приобретения материалов, оплаты услуг, выплаты заработной платы и т.д., с другой стороны, необходимостью наращивать активы предприятия для привлечения инвесторов. Но, как известно, эти две задачи являются с точки зрения теории менеджмента разнонаправленными.

Для разрешения этого противоречия предлагается систематизировать и объединить все поступления и выплаты денежных средств на предприятии в платежно-расчетную систему (ПРС). В литературе уже есть публикации о создании ПРС, но нет оптимизирующей системы формирования платежных систем и документов, повышающих качество прохождения денежных расчетов предприятия. Поэтому можно утверждать, что ПРС, как система регулирующих элементов всего финансового взаимодействия предприятия, в литературе рассмотрена недостаточно. Подробный же системный анализ ПРС позволит установить общие закономерности, которые определяют требования к управлению и контролю над денежными расчетами в каждый реальный момент времени.

Как известно, фактическое состояние финансов (а не только средств в кассе и на расчетных счетах) предприятия можно определить по балансу (ПБУ4/98), который составляется не чаще одного раза в три месяца. Бухгалтерский учет и его регистры, в силу своей специфики, не могут оперативно показывать состояние финансов предприятия, поэтому зачастую менеджмент лишен объективности при принятии тех или иных управленческих решений. Но и управленческий учет, хотя он и более оперативен, не лишен субъективизма из-за отсутствия проработанных и понятных всем менеджерам процедур принятия решений по платежам и расчетам в условиях неопределенности. Поэтому на больших и малых предприятиях стоит проблема: как, исходя из строгих требований ведения финансовых документов и финансовой отчетности, вывести правила оперативного реагирования на изменения внутренней и внешней среды, как привести предприятие к запланированной цели, соблюдая все ограничения законов и рекомендаций.

Для авторов ясна необходимость организации новой службы на предприятии, конечно же, в структуре главной бухгалтерии, которая своей задачей ставит разработку и реализацию качественно иной технологии формирования системы по организации (обработке) и управлению поступающих на предприятие денежных средств и их выплат. Важно не то, как быстро запланированный платеж поступит в банк для передачи его по назначению или как скоро поступят денежные средства на поставленную продукцию. Важна своевременность, плановость этих платежей и поступлений. Важно умение организовать эту своевременность и управлять ею грамотно для достижения стратегической цели. От развития и совершенствования ПРС напрямую зависит не только экономическое состояние предприятия, но и функциональность его платежного механизма.

Функциональными задачами ПРС являются оптимальное планирование между платежами и выплатами на предприятии, синхронизация положительных и отрицательных денежных потоков в каждый момент времени с целью обеспечения наиболее выгодного использования всех финансовых ресурсов в расчетных отношениях между предприятиями и бюджетом. ПРС - это часть единой финансовой системы предприятия, основанная на документах бухгалтерского учета, направленная на планирование и организацию потоков выплат и поступлений, которая:

‑ сможет обеспечить построение оптимальной системы налогообложения;

‑ позволит регулировать поступление прибыли на предприятие;

‑ даст возможность контролировать в реальном режиме времени оборачиваемость оборотного капитала;

‑ поможет наладить контроль за расходом оборотных средств предприятия.

Совершенствование ПРС приведет к рационализации движения финансовых средств предприятий и, как следствие, к увеличению нераспределенной прибыли. Предлагаемая авторами ПР должна стать неотъемлемым элементом рыночной концепции функционирования предприятия, реализующим экономические возможности субъектов расчетов.

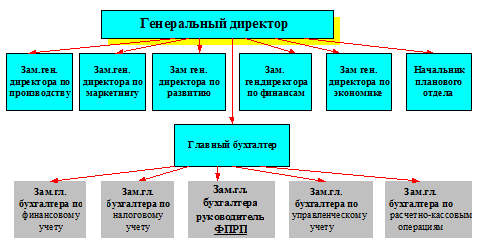

Для внедрения принципов и подходов к ПРС необходимо создать финансовое платежно-расчетное подразделение (ФПРП), в рамках действующей бухгалтерии. С этой целью, на основе действующих унифицированных форм первичной учетной документации, нами разработаны функции и задачи как самого ФПРП, так и его и работников.

Основные задачи ФПРП:

1. Планирование рационального распределения платежей и выплат.

2. Системный анализ платежей и расчетов в реальном режиме времени.

3. Оперативная выработка рекомендаций менеджерам для управления денежными потоками в случае непредвиденных изменений внешних или внутренних условий.

Основные функции ФПРП:

1. Своевременность и адекватность выбора оптимального вида платежа и способа расчета.

2. Обеспечение сбалансированности между положительными и отрицательными денежными потоками

Для повышения оперативности и действенности учетной информации используются современные проекты комплексной автоматизации бухгалтерского учета и системной оперативной компьютерной обработки учетно-экономической информации. При этом возможно использование бухгалтерского программного продукта: «1С. Бухгалтерия», «Парус» и др. В таких условиях, контроль за состоянием финансовых потоков можно осуществлять так часто, как это нужно для выработки управляющих решений, что при рыночных отношениях с усиливающейся конкуренцией особенно актуально.

В небольших предприятиях в организационной структуре бухгалтерии ФПРП может быть представлена одним или двумя специалистами. На крупных же предприятиях структура ФПРП будет более сложной, так как финансовые потоки таких фирм связаны не только с производственной и финансовой деятельностью, но и с участием в капитале других предпринимательских организаций. Для организации технологии функционирования ПРС на таких предприятиях целесообразно в рамках бухгалтерии создавать специализированное подразделение ФПРП.

Из выше сказанного можно сделать следующие выводы:

Страница обновлена: 07.09.2025 в 14:51:02

Download PDF | Downloads: 15

Sozdanie finansovogo platezhno-raschetnogo podrazdeleniya - osnova optimalnogo planirovaniya denezhnyh resursov na predpriyatii

Sazhin Y.B., Samokhin S.V.Journal paper