Управление совокупным долгом государства

Зинич Л.В.1![]() , Петров Е.С.1

, Петров Е.С.1![]()

1 Омский государственный аграрный университет им. П.А. Столыпина, ,

Скачать PDF | Загрузок: 31

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 18, Номер 10 (Октябрь 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=74510923

Аннотация:

В статье выявлены проблемы урегулирования государственного долга, разработаны этапы поддержания финансовой безопасности страны. В связи, с чем была предложена система мер для предотвращения возможных отрицательных финансовых последствий. Перспективы развития заключаются в создании системы единого расчетного средства, социализации инвестирования среди населения страны, создании государственного инвестиционного инструмента с нормативно-правовым регулированием. Данные меры обеспечат дифференцированный подход в регулировании совокупного долга государства, разработке целевых программ и проектов на региональном и районном уровнях, а так же в принятии управленческих решений на местном уровне.

Ключевые слова: совокупный долг, финансовая логистика, государственный долг, инвестиционный фонд, валовой внутренний продукт

JEL-классификация: H60, H63, F52

Введение

Финансовая система государства является ключевой системой для выживания государства на мировой арене [1]. Путём пополнения бюджета и распределения расходов на нужды государства решаются многие социально-экономические потребности граждан и отдельных структур государства для поддержания её экономической безопасности и целостности.

Дополнительным источником бюджета государства является система привлечения средств извне и изнутри государства. Она необходима для поддержания экономического роста и борьбы с неожиданными кризисами в случае нехватки бюджетных средств или в условиях экономической целесообразности их использования в определенный момент времени.

Анализ государственного долга как финансово-правового института проводится в трудах таких отечественных ученых, как Люшнина Н. О. [2], Николайчук О. А. [3], Цареградская Ю.К. [4]. Вопросам управления государственным долгом России посвящены работы Брагинской Л. С. [1], Халитовой А.Д. [5], Кочергиной Е.А. [5], Сугаровой И.В. [6], Тадтаевой Н.В. [6], Шкодинского С.В. [7], Романцовой Т.В. [7], Богначева И.А. [8].

Несмотря на достаточное количество научных работ по проблемам управления государственным долгом, на данный момент времени механизм урегулирования совокупного долга страны не идеален и является ключевой проблемой бюджетной дееспособности Российской Федерации. В связи с чем, целью исследования является разработка системы мер по регулированию совокупного долга государства с нормативно-правовым регулированием для предотвращения возможных отрицательных финансовых последствий.

Целью исследования является обоснование необходимости в стратегическом развитии финансовой логистики в механизме регулирования совокупного долга государства.

В условиях давления на национальную экономику со стороны недружественных стран и расширения экономического и политического влияния Российской Федерации на страны Азии и Африки, Латинской Америки, а также при создании единого расчётного средства для стран-участников БРИКС целесообразно выстроить стратегическое развитие финансовой логистики для пополнения бюджета государства и укрепления национальной валюты.

Научная новизна исследования заключается в том, что предложенная авторами система мер регулирования совокупного долга государства основана на финансово-логистических принципах, целью которого является повышение благосостояния граждан и доходов государства.

Основная часть

Внешний государственный долг – это кредиторская задолженность государственных органов, образовавшаяся в результате формирования дополнительных ресурсов страны, направленных на разрешение противоречий между экономическими и социальными потребностями общества на основе займов денежных средств у субъектов международного права [1, стр. 8].

Существующий внешний долг становится долговым бременем для будущего населения страны [9].

Однако, увеличение заемных средств в глобальном экономическом кризисе или уже состоявшийся их рост при появлении данного события, может оказать негативное воздействие на национальную экономику, привести к снижению уровня жизни и к увеличению бремени кредиторской задолженности, и в целом ослабление позиции Российской Федерации на мировом рынке [2, стр. 10].

С другой стороны, заимствование денежных средств может оказывать и положительное воздействие:

1. восполнение бюджета при дефиците в необходимом количестве и в необходимом периоде [10, 11];

2. решение экономических и социальных проблем для поддержания национальной безопасности в краткосрочном периоде и в стратегическом плане [12, 13].

Для предотвращения вышеперечисленного необходимо выбрать правильную политику управления внешним и внутренним долгом, способствующей укреплению национальной безопасности и сбалансированному развитию экономики страны [2, стр. 10].

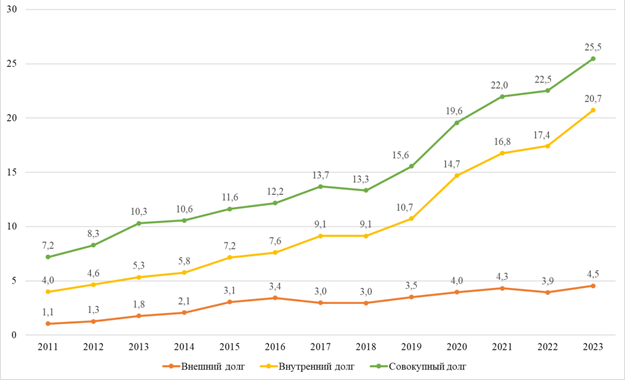

Для оценки влияния государственного долга на население и целесообразности существующей системы регулирования проведен анализ динамики внешнего и внутреннего долга с 2011 по 2023 год (рисунок 1).

Рисунок 1. Анализ динамики и структуры государственного долга России с 2011-2023 гг. (трлн. руб.) [14]

Исходя из анализа выявлены следующие особенности:

1. внешний долг существенно растёт из-за девальвации рубля по причине санкций, начиная с 2013 года;

2. на рост внешнего долга влияет экономический спад и другие мировые события, такие как: Covid-19, что отражается в анализируемой динамике [15];

3. для поддержания экономики и безопасности страны, существенно привлекаются финансовые средства из внутреннего сектора.

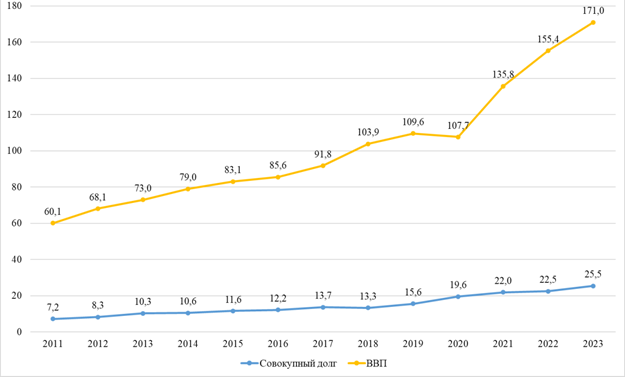

Для выявления целесообразности существующей системы регулирования государственного долга необходимо проанализировать динамику государственного долга относительно ВВП Российской Федерации с 2011-2023 год (рисунок 2).

Рисунок 2. Анализ динамики государственного долга относительно ВВП Российской Федерации с 2011-2023 гг. (трлн. руб.) [14]

Исходя из анализа выявлено, что при приросте совокупного долга за 13 лет на 354%, ВВП страны увеличилось на 110,9 триллионов рублей или на 184,5%. Соотношение государственного долга к ВВП составляет 15%, что не является критичным показателем для нашей страны. Также соотношение внешнего долга к ВВП составляет 2,64%, что указывает на частичную независимость в мировой экономике к другим державам.

Считается, что критичный уровень внешнего долга к ВВП является уровень выше 60%.

Стоит отметить, что Россия является правопреемником СССР и её долгов в сопоставимой части. А в 80-90-х годах СССР в разы увеличила свой государственный долг из-за ошибок руководства страны и кризисов внутри страны. На данный момент Россия выплатила весь долг времен СССР. Последний платеж был в 2017 году для Боснии и Герцеговине в размере 125,2 миллионов долларов.

В России в настоящее время отсутствует единая база данных государственных долговых обязательств, а нормативно-правовые документы, регулирующие деятельность субъектов в области внешнего долга – существуют лишь в отдельных документах [3, стр. 118].

В целом, хоть страна и справляется с внешним долгом, но вышеперечисленные факты оказывают огромные риски для появления дефолтной ситуации из-за разных факторов и из-за роста внутреннего долга.

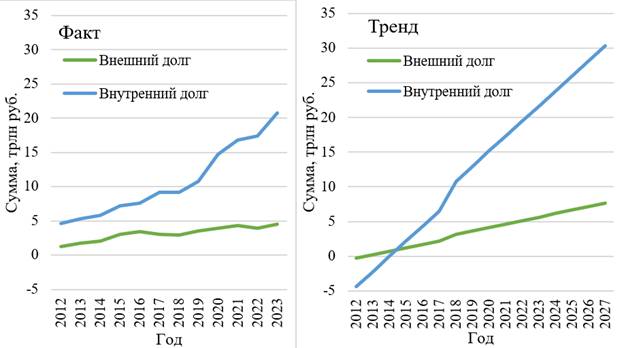

Рисунок 3. Анализ и прогноз динамики государственного долга

в России с 2012-2027 гг. [14]

С помощью трендового анализа (рисунок 3) выявлено, что внутренний долг будет и дальше расти, его необходимо обслуживать, а также и дальше поддерживать финансированием структуры экономики, что приведёт к поиску дополнительных средств извне.

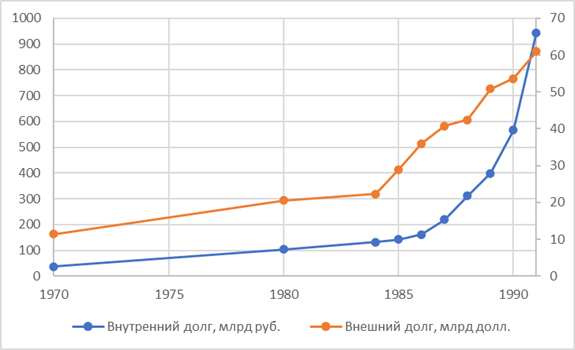

Такая же ситуация происходила и в СССР (рисунок 4).

Рисунок 4. Анализ динамики государственного долга в СССР с 1970-1991 гг. [14]

Причиной роста долгов СССР, как и в РФ, оказались введенные санкции и экономическое противостояние между СССР и США совместно со странами запада. СССР стремительно увеличивала экспорт золота для восполнения бюджета в целях развития проектов в нефтегазовых секторах. Огромное давление оказывало падение цен на нефть с 30 до 10 долларов в 1980-х годах. Таким образом, вышеперечисленное сравнение указывает на повтор происходящих событий и ситуаций в настоящее время.

Для предотвращения возможных отрицательных последствий необходимо:

1. провести комплексные меры для усовершенствования институциональной структуры управления внешним и внутренним долгом;

2. создать централизованные инструменты и нормативно-правовые базы по поиску и решению проблем урегулирования государственного долга;

3. разработать финансово-логистическую стратегию для пополнения бюджета страны и диверсификации его структуры;

4. постепенно уменьшать внутренний и внешний долг согласно стратегическим целям.

Однако, полученные учёными и практиками результаты по поиску решения проблем урегулирования внешнего долга хоть и выходят на высокую степень значимости результатов, но до сих пор остаются недостаточно изученными [16, 17, 18]:

- отсутствуют механизмы института внешнего долга;

- отсутствуют совершенствования системы управления внешней задолженности [4, стр. 4].

Для поддержания финансовой безопасности страны и её целостности необходимо пройти через следующие этапы:

1. создание, продвижение и укрепление системы единого расчетного средства – как инструмент по укреплению национальных валют и отстранения доллара от статуса мировой расчетной валюты;

2. создание целесообразной логистической цепи для производства и экспорта продукции, услуг и капитала в менее развитые страны;

3. сбор и подготовка финансовых средств в капитал по инновационно-технологическому развитию;

4. реализация стратегических и оперативных целей согласно финансовой логистике.

Из-за санкций и прочих ограничений Российской Федерации потребовалось перейти на новые рынки сбыта в страны Азии, Африки, Латинской Америки. Пока страны Африки будут увеличивать темпы роста уровня жизни, России необходимо максимально целесообразно направить свои ресурсы для увеличения рынков сбыта на данный континент, что позволит увеличить не только будущие финансовые потоки, но и укрепить курс национальной валюты. В данном случае создание системы единого расчетного средства позволит оптимизировать издержки.

После сбора капитала необходимо направить данные финансовые средства на инновационно-технологическое развитие. Инновационно-технологическое развитие представляют из себя развитие технологий новой промышленной обработки, производства и ракетно-космического комплекса для поиска и добычи ресурсов извне планетарных резервов.

На все вышеперечисленные задачи будут направлены финансовые средства преимущественно из внутреннего заимствования и бюджета. Необходимо усовершенствовать систему внутреннего заимствования так, чтобы граждане смогли без рисков вкладывать свои средства в национальную экономику, что позволит не только развивать национальное производство, но и укреплять национальную валюты. Финансовые потоки должны регулироваться согласно финансовой логистике, чтобы в кризисный период не повторялся опыт снежного кома государственного долга при СССР, когда внутренний долг был настолько велик, что его обслуживание обходилось в крупные суммы, а финансовые средства из данного долга были нецелесообразно использованы, что повлияло на дефицит бюджета и как следствие необходимость в заимствование огромных финансовых средств из вне.

Таким образом, это позволит увеличить не только благосостояние граждан путём их вложения средств в национальную экономику, но и их будущие вложения в капитал иностранных государств, что будет влиять на размер финансовых потоков в бюджет от инвестиций граждан. Это позволит создать необходимые резервы для инновационно-технологического развития.

Так как капиталистическая рыночная система в первую очередь зависима от имеющихся ресурсов, то созданные резервы должны быть направлены на поиск и дальнейшее развитие потенциальной добычи ресурсов из вне планетарных ресурсов. Если этого не предпринимать, то появится нехватка ресурсов из-за геометрической прогрессии роста потребления и невозможность выполнения данной задачи.

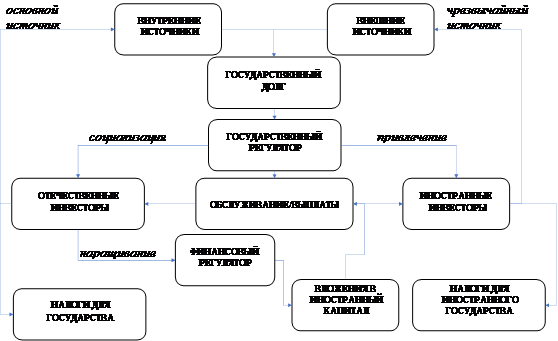

Для осуществления вышеперечисленных этапов необходимо провести социализацию инвестирования среди населения страны. Вместо того, чтобы искать финансовые средства, необходимо создавать их самостоятельно. Так, социализация инвестиций позволит увеличить количество инвесторов и финансовых потоков от их деятельности, согласно предложенной схеме (рисунок 5).

Рисунок 5. Схема движения финансовых средств заимствования государством

Источник: Cоставлено авторами.

Исходя из схемы можно сделать вывод, что отечественные инвесторы, вкладывая в национальную экономику финансовые средства, смогут в дальнейшем расширить свой инвестиционный портфель и вкладывать средства в иностранный капитал, что будет являться одним из источником доходов для бюджета государства.

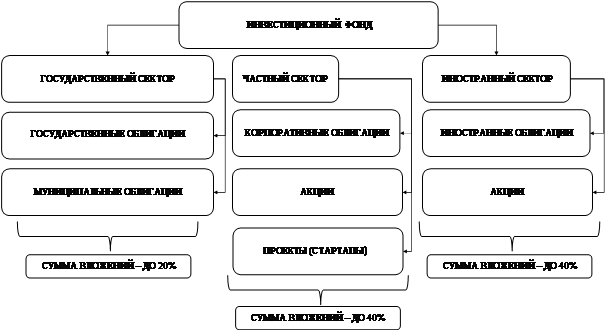

Для уменьшения рисков от инвестиций в иностранный капитал и в целом предлагается создать государственный инвестиционный инструмент с нормативно-правовым регулированием.

Данный инструмент будет использоваться – как инновационный ресурс для увеличения бюджета, согласно схеме движения финансовых средств заимствования государством. Необходимо не просто создавать облигации федерального займа, но и направлять капитал инвесторов в наиболее перспективные ценные бумаги.

Государственный инвестиционный инструмент – это инвестиционный фонд, контролируемый государством и пополняемый гражданами РФ, согласно строгим финансово-логистическим нормам и нормативно-правовым регулированием.

Предлагается ввести обязательный и добровольный взнос в предлагаемый накопительный инвестиционный фонд с зарплаты гражданина. Размер данного взноса будет регулироваться согласно экономической ситуации в стране для поддержания стабильности экономики. Структура предназначенная для взносов будет диверсифицироваться согласно стратегическим и оперативным целям фонда. Предлагаются следующие возможности:

1. минимально-возможный вывод финансовых средств для личных нужд гражданина;

2. экстренный вывод финансовых средств при чрезвычайных ситуациях в жизни гражданина;

3. выбор желаемого сектора для инвестиций;

4. выбор перспективных инновационных проектов;

5. открытие и контроль финансового счёта для ребенка его родителями;

6. льготная ставка налога на НДФЛ для граждан, находящихся в черте бедности.

В стратегическом планировании данный инструмент может оказать следующий социально-экономический эффект:

1. уменьшение уровня бедности;

2. развитие малого, среднего и крупного бизнеса;

3. увеличение ВВП и ВНП на душу населения;

4. реализация наиболее перспективных и инновационных проектов;

5. технологическое развитие;

6. увеличения благосостояния нации;

7. пополнение бюджета страны и уменьшение государственного долга;

8. укрепление на мировом рынке.

Так, полученный капитал будет не только способствовать решению проблем государственного сектора, но и эффективно использоваться в социализации инвестиций.

Рассмотрим стратегические возможности для государства от внедрения данного инструмента:

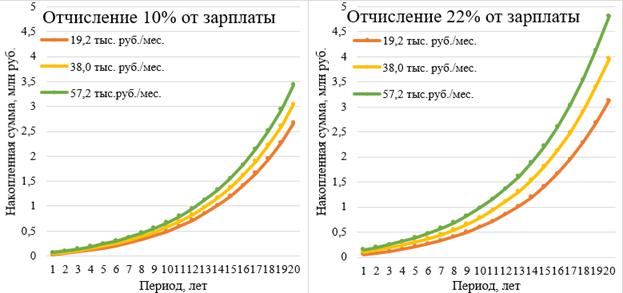

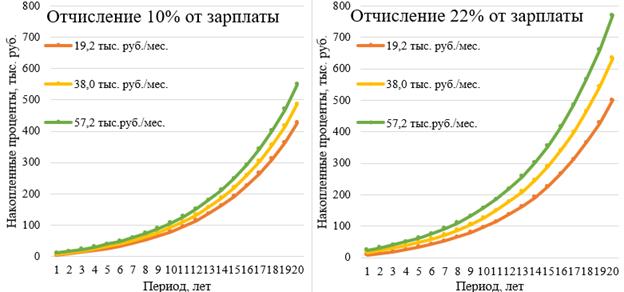

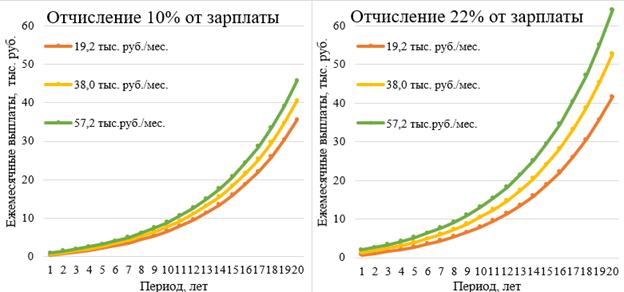

За основу анализируемых данных будет взяты следующие данные:

Доход граждан:

МРОТ – 19242 рубля,

Условная единица – 38000 рублей,

Средний уровень зарплаты по России – 57244 рублей.

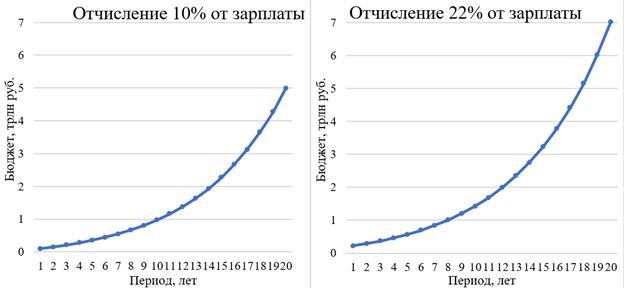

Для максимально возможного анализа процент взноса в инвестиционный фонд составляет 10% – как частичная альтернатива отчислениям в пенсионный фонд России, где оставшиеся проценты распределяются в страховую пенсию, и 22% – как полная альтернатива отчислениям в пенсионный фонд России. Ежегодная доходность от инвестиций – 16%

Результаты анализа представлены на рисунках 6 – 9.

Рисунок 6. Анализ динамики изменения накопленных финансовых средств в инвестиционном фонде от одного гражданина в год, млн. руб.

Источник: Cоставлено авторами.

Рисунок 7. Анализ динамики изменения процента выплат финансовых средств от инвестиционного фонда на одного гражданина в год, тыс. руб.

Источник: Cоставлено авторами.

Рисунок 8. Анализ динамики изменения процента ежемесячных выплат финансовых средств от инвестиционного фондана одного гражданина в год, тыс. руб.

Источник: Cоставлено авторами.

Рисунок 9. Анализ динамики изменения поступлений в бюджет государства от накопленных финансовых средств граждан в инвестиционном фонде, трлн. руб.

Источник: Cоставлено авторами.

Из анализа выявлено, что данный инструмент имеет огромные перспективы в долгосрочном периоде для повышения благосостояния граждан и для пополнения бюджета государства.

Так, спустя 20 лет от внедрения инструмента, ежегодные поступления в бюджет могут составить до 5-7 триллионов рублей.

Также выявлено, что граждане, участвующие в данном инструменте, смогут получать доход от инвестиций равный своему уровню дохода от основного заработка через 15-20 лет в зависимости от суммы отчислений.

Необходимо выстроить систему диверсификации вложений в инвестиционном фонде так, чтобы он не оказывал огромное влияние на прирост внутреннего долга страны, а также приносил доход от вложений в иностранный капитал. Для уменьшения рисков потери или заморозки финансовых средств в иностранном капитале необходимо выбирать страны, которые являются дружественными по отношению к нашей стране. Рекомендуется выбирать страны, которые состоят в БРИКС. Схема диверсификации инвестиционного фонда представлена на рисунке 10.

Рисунок 10. Схема структуры финансовых средств в инвестиционном фонде

Источник: Cоставлено авторами.

Предполагается, что данная структура будет гибкой и подстраиваться под разные экономические и политические ситуации.

Таким образом, данный разработанный механизм сможет сократить рост государственного долга за счёт поступления в бюджет налогов от доходов граждан от вложений в данный инструмент.

Заключение

В статье рассматриваются социально-экономические возможности от применения мер регулирования совокупного долга государства по решению будущих и настоящих проблем, связанных с ослаблением национальной валюты, повышением бедности, повышением государственного долга, нехваткой доходов государства. Предложенные меры носят стратегический и долгосрочный характер для успешной стабилизации национальной валюты. Они позволят увеличить доходы граждан, поступления доходов от налогов в бюджет государства, ВВП и ВНП Российской Федерации, поддержать реализацию инновационных проектов во всех сферах экономики, а также развивать важные отраслевые предприятия.

Источники:

2. Люшнина Н.О., Николайчук О.А. Внешний долг России. / Монография– 2-е изд., стереотип. - Москва: ИНФРА-М, 2019. – 132 c.

3. Люшнина Н.О., Николайчук О.А. Внешний долг России. / Монография– 3-е изд., испр. и доп. - М.: ИНФРА-М, 2019. – 146 c.

4. Цареградская Ю.К. Государственный долг России в системе финансового права. / Монография. - М.: ИНФРА-М, 2022. – 166 c.

5. Халитова А.Д., Кочергина Е.А. Способы управления государственным долгом в его связи с государственным кредитованием // Аллея науки. – 2024. – № 1(88). – c. 268-270.

6. Сугарова И.В., Тадтаева Н.В. Основные проблемы управления государственным долгом Российской Федерации // Экономика и управление: проблемы, решения. – 2021. – № 5(113). – c. 27-31. – doi: 10.36871/ek.up.p.r.2021.05.02.005.

7. Шкодинский С.В., Романцова Т.В. Система управления государственным долгом России: современные тенденции, проблемы, институциональные особенности // Вестник евразийской науки. – 2023. – № 1.

8. Богначев И.А. Тенденции управления государственным долгом в России в современном периоде // Вестник Владимирского государственного университета имени Александра Григорьевича и Николая Григорьевича Столетовых. Серия: Экономические науки. – 2024. – № 1(39). – c. 55-59.

9. Конычева А.Д. Влияние внешнего государственного долга на экономику страны // В профессию – через науку и практику: Сборник материалов Межвузовской студенческой научно-практической конференции. Москва, 2021. – c. 34-38.

10. Зинич Л.В. Проблемы формирования финансовых основ местного самоуправления // Креативная экономика. – 2022. – № 11. – c. 4503-4515. – doi: 10.18334/ce.16.11.116521.

11. Макаров И.Н., Дробот Е.В., Назаренко В.С., Кокорева А.А., Вишнякова А.И. Доверие и результативность государственной финансово-экономической политики: информационные аспекты // Креативная экономика. – 2023. – № 11. – c. 4385-4404. – doi: 10.18334/ce.17.11.119303.

12. Зинич Л.В. Инвестиционная деятельность: источники финансирования // Актуальные вопросы современной экономики. – 2023. – № 11. – c. 689-694.

13. Макаров И.Н., Дробот Е.В., Графов А.В., Евсин М.Ю., Пивоварова О.В. Трансформация институциональных основ и механизмов экономической политики как фактор импортозамещения в России в условиях санкционного давления и внешнеэкономических угроз // Экономические отношения. – 2022. – № 4. – c. 651-670. – doi: 10.18334/eo.12.4.116909.

14. Инфографика. Госдолг России в цифрах. Bcs-express.ru. [Электронный ресурс]. URL: https://bcs-express.ru/novosti-i-analitika/infografika-gosdolg-rossii-v-tsifrakh (дата обращения: 01.06.2024).

15. Дробот Е.В., Макаров И.Н., Назаренко В.С., Манасян С.М. Влияние пандемии Covid-19 на реальный сектор экономики // Экономика, предпринимательство и право. – 2020. – № 8. – c. 2135-2150. – doi: 10.18334/epp.10.8.110790.

16. Сугарова И.В., Тадтаева Н.В. Основные проблемы управления государственным долгом Российской Федерации // Экономика и управление: проблемы, решения. – 2021. – № 5(113). – c. 27-31. – doi: 10.36871/ek.up.p.r.2021.05.02.005.

17. Шкодинский С.В., Романцова Т.В. Система управления государственным долгом России: современные тенденции, проблемы, институциональные особенности // Вестник евразийской науки. – 2023. – № 1.

18. Богначев И.А. Тенденции управления государственным долгом в России в современном периоде // Вестник Владимирского государственного университета имени Александра Григорьевича и Николая Григорьевича Столетовых. Серия: Экономические науки. – 2024. – № 1(39). – c. 55-59.

Страница обновлена: 05.12.2025 в 22:17:42

Download PDF | Downloads: 31

Managing the total debt of the state

Zinich L.V., Petrov E.S.Journal paper

Creative Economy

Volume 18, Number 10 (October 2024)

Abstract:

The article identifies the problems of public debt settlement and develops the stages of maintaining the country's financial security. A system of measures to prevent possible negative financial consequences is proposed. The prospects of development lie in the creation of a system of a single settlement instrument, the socialisation of investments among the population of the country, the creation of a state investment instrument with regulatory regulation.

These measures will ensure a differentiated approach to the regulation of the state's overall debt, the development of targeted programmes and projects at the regional and district levels, and management decisions at the local level.

Keywords: total debt, financial logistics, government debt, investment fund, gross domestic product

JEL-classification: H60, H63, F52

References:

Bognachev I.A. (2024). Tendentsii upravleniya gosudarstvennym dolgom v Rossii v sovremennom periode [Trends in public debt management in Russia in the modern period]. Vestnik Vladimirskogo gosudarstvennogo universiteta imeni Aleksandra Grigorevicha i Nikolaya Grigorevicha Stoletovyh. Seriya: Ekonomicheskie nauki. (1(39)). 55-59. (in Russian).

Bognachev I.A. (2024). Tendentsii upravleniya gosudarstvennym dolgom v Rossii v sovremennom periode [Trends in public debt management in Russia in the modern period]. Vestnik Vladimirskogo gosudarstvennogo universiteta imeni Aleksandra Grigorevicha i Nikolaya Grigorevicha Stoletovyh. Seriya: Ekonomicheskie nauki. (1(39)). 55-59. (in Russian).

Braginskaya L.S. (2020). Gosudarstvennyy dolg: analiz sistemy upravleniya i otsenka ee effektivnosti [Public debt: analysis of the management system and assessment of its effectiveness] Moscow: Universitetskaya kniga. (in Russian).

Drobot E.V., Makarov I.N., Nazarenko V.S., Manasyan S.M. (2020). Vliyanie pandemii Covid-19 na realnyy sektor ekonomiki [Impact of the covid-19 pandemic on the real economy]. Journal of Economics, Entrepreneurship and Law. 10 (8). 2135-2150. (in Russian). doi: 10.18334/epp.10.8.110790.

Khalitova A.D., Kochergina E.A. (2024). Sposoby upravleniya gosudarstvennym dolgom v ego svyazi s gosudarstvennym kreditovaniem [Ways to manage public debt in its connection with government lending]. Alley of Science. 2 (1(88)). 268-270. (in Russian).

Konycheva A.D. (2021). Vliyanie vneshnego gosudarstvennogo dolga na ekonomiku strany [Influence of the external public debt on the country's economy] Into the profession: through science and practice. 34-38. (in Russian).

Lyushnina N.O., Nikolaychuk O.A. (2019). Vneshniy dolg Rossii [Russia's external debt] Moscow: INFRA-M. (in Russian).

Lyushnina N.O., Nikolaychuk O.A. (2019). Vneshniy dolg Rossii [Russia's external debt] Moscow: INFRA-M. (in Russian).

Makarov I.N., Drobot E.V., Grafov A.V., Evsin M.Yu., Pivovarova O.V. (2022). Transformatsiya institutsionalnyh osnov i mekhanizmov ekonomicheskoy politiki kak faktor importozameshcheniya v Rossii v usloviyakh sanktsionnogo davleniya i vneshneekonomicheskikh ugroz [Transformation of institutional frameworks and economic policy mechanisms as a factor of import substitution in Russia under sanctions and external economic threats]. Journal of International Economic Affairs. 12 (4). 651-670. (in Russian). doi: 10.18334/eo.12.4.116909.

Makarov I.N., Drobot E.V., Nazarenko V.S., Kokoreva A.A., Vishnyakova A.I. (2023). Doverie i rezultativnost gosudarstvennoy finansovo-ekonomicheskoy politiki: informatsionnye aspekty [Trust and effectiveness of the public financial and economic policy: information aspects]. Creative economy. 17 (11). 4385-4404. (in Russian). doi: 10.18334/ce.17.11.119303.

Shkodinskiy S.V., Romantsova T.V. (2023). Sistema upravleniya gosudarstvennym dolgom Rossii: sovremennye tendentsii, problemy, institutsionalnye osobennosti [Russian public debt management system: modern trends, problems, institutional features]. Vestnik evraziyskoy nauki. 15 (1). (in Russian).

Shkodinskiy S.V., Romantsova T.V. (2023). Sistema upravleniya gosudarstvennym dolgom Rossii: sovremennye tendentsii, problemy, institutsionalnye osobennosti [Russian public debt management system: modern trends, problems, institutional features]. Vestnik evraziyskoy nauki. 15 (1). (in Russian).

Sugarova I.V., Tadtaeva N.V. (2021). Osnovnye problemy upravleniya gosudarstvennym dolgom Rossiyskoy Federatsii [Main problems of public debt management of the Russian Federation]. Economics and management: problems, solutions (Ekonomika i upravleniye: problemy, resheniya nauchno-prakticheskiy zhurnal). 2 (5(113)). 27-31. (in Russian). doi: 10.36871/ek.up.p.r.2021.05.02.005.

Sugarova I.V., Tadtaeva N.V. (2021). Osnovnye problemy upravleniya gosudarstvennym dolgom Rossiyskoy Federatsii [Main problems of public debt management of the Russian Federation]. Economics and management: problems, solutions (Ekonomika i upravleniye: problemy, resheniya nauchno-prakticheskiy zhurnal). 2 (5(113)). 27-31. (in Russian). doi: 10.36871/ek.up.p.r.2021.05.02.005.

Tsaregradskaya Yu.K. (2022). Gosudarstvennyy dolg Rossii v sisteme finansovogo prava [The state debt of Russia in the system of financial law] M.: INFRA-M. (in Russian).

Zinich L.V. (2022). Problemy formirovaniya finansovyh osnov mestnogo samoupravleniya [Challenges of the local self-government financial foundations]. Creative economy. 16 (11). 4503-4515. (in Russian). doi: 10.18334/ce.16.11.116521.

Zinich L.V. (2023). Investitsionnaya deyatelnost: istochniki finansirovaniya [Investment activity: sources of financing]. Aktualnye voprosy sovremennoy ekonomiki. (11). 689-694. (in Russian).