Механизм кредитно-финансового обеспечения малого бизнеса в России

Скачать PDF | Загрузок: 32

Статья в журнале

Российское предпринимательство *

№ 7 (229), Апрель 2013

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

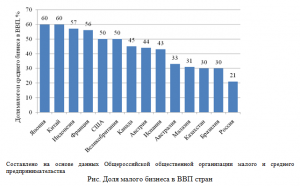

Малый бизнес придает экономике динамичность и повышает эффективность конкурентной среды. Малые предприятия являются более чувствительными к инновациям и конъюнктурным преобразованиям. В статье проанализирована доля малого бизнеса в ВВП страны, увеличение которой существенно повышает конкурентоспособность национальной экономики на международных рынках, увеличивает устойчивость к кризисным явлениям. Для увеличения объемов кредитования малого бизнеса необходимо решение ряда вопросов, которые остро ставятся в статье.

Ключевые слова: малый бизнес, инновации, инвестиции, кредитование, кредитно-финансовое обеспечение

В правовом аспекте малый бизнес рассматривается как совокупность микро- и малых предприятий, которые занимаются предпринимательской деятельностью. Также к малому бизнесу принято причислять индивидуальное предпринимательство и фермерское хозяйство [1].

Критерии отнесения фирм к малому бизнесу

В системах классификации по всему миру принято более 50 квалификационных критериев отнесения фирм к сфере малого бизнеса. В зависимости от квалификационных критериев предприятия в России подразделяется на микро, малые и средние. К микропредприятиям относятся организации с численностью персонала до 15 сотрудников и объемом выручки за предыдущий отчетный год без учета НДС 60 млн рублей. Предприятия с количеством сотрудников от 15 до 100 человек и объемом выручки от 60 до 400 млн рублей принадлежат к категории малых. Наиболее крупными представителями малого бизнеса в РФ считаются предприятия с количеством сотрудников до 250 человек и выручкой не более 1 млрд рублей без НДС [2].

Доля малого бизнеса в структуре ВВП представляется чрезвычайно важным показателем, который характеризует степень диверсификации экономики, уровень ее мобильности и способности к преобразованиям. По сравнению с рядом других, взятых для анализа, стран, в России крайне низкая доля малого предпринимательства в выпуске ВВП (см. рис.).

Низкая доля малого бизнеса в структуре ВВП России является следствием сырьевой модели экономики с ориентацией на крупные добывающие и энергетические компании. Малый бизнес придает экономике динамичность и повышает эффективность конкурентной среды. Малые предприятия являются более чувствительными к инновациям и конъюнктурным преобразованиям.

В обществе с неразвитыми институтами малый бизнес становится чрезмерно восприимчивым к влиянию факторов неопределенности, среди которых следует выделить несовершенство правовой базы, отсутствие механизма администрирования законов, коррумпированность и т.д. В совокупности данные факторы снижают устойчивость малого бизнеса, повышают трансакционные издержки и вынуждают предпринимателей либо выйти из бизнеса, либо укрупниться.

В структуре видов деятельности малого бизнеса России преобладает оптовая и розничная торговля, на которую приходится 54,7% от оборота, операции с недвижимостью, занимающие 10,65% и строительство (9,57%). Также распространено обрабатывающее производство, в котором преобладает производство продуктов питания и первичная обработка сырья (13,22%).

Сектора, которые можно отнести к высокотехнологичным, занимают в структуре оборота малого бизнеса России мизерную долю. Так, производство машин и оборудования, оптических приборов, электроники в совокупности составляют немногим более 3% оборота. Инновационной же деятельностью занимается всего 5% малых предприятий России [1].

Инвестиции в малый бизнес

Волна мирового финансового кризиса 2008 года в значительной степени отразилась на финансовом состоянии малого бизнеса России. В 2009 совокупный оборот субъектов малого предпринимательства снизился на 8,7%. В наибольшей степени от кризиса пострадал оборот малых предприятий, где было зафиксировано снижение на 12,87%.

Большую чувствительность в кризисный и посткризисный период к экономической конъюнктуре проявил такой показатель, как объем инвестиций малого бизнеса в основной капитал. Так в 2009 году наблюдалось снижение инвестиций на 41,78%, в 2010 − рост на 46,38% и в 2011 вновь снижение на 18,07%. Столь высокая волатильность данных сигнализирует о неуверенности инвесторов в своих ожиданиях, что снижает их активность в период неопределенности.

В структуре инвестиций в основной капитал российского малого бизнеса преобладают ремонт и замена изношенного оборудования и техники, а также расширение производственных мощностей. Эти статьи занимают более 40% в структуре инвестиций малого бизнеса, затраты на внедрение инноваций крайне малы.

При этом в 2009 году был зафиксирован рост доли убыточных предприятий малого бизнеса, 25,8% против 19% в 2008 г. В 2010 году эффективность субъектов малого предпринимательства улучшилась, − доля убыточных предприятий снизилась до 23,3%.

Согласно данным Центрального банка РФ (ЦБ) на 01.10.2012 в стране осуществляло свою деятельность 1098 кредитных организаций, 962 из которых имели право на проведение банковских операций. Совокупные активы банковской системы РФ на 1 января 2012 составляли 41,6 трлн руб., что составляло 76,3% от национального ВВП. Соотношение активов банковской системы РФ к ВВП находится на уровне США (80%), но значительно отстает от аналогичного показателя европейских стран (Германия − 290%, Франция − 250%) [5]. Принимая во внимание англосаксонский тип кредитно-финансового обеспечения инвестиционно-инновационных процессов в США, показатель отношения активов банковской системы к ВВП страны в России, следует признать недостаточным для эффективного финансирования инновационного развития.

Особенностью банковского сектора России является преобладание учреждений с государственным капиталом (41%), к которым относятся наиболее капитализированные отечественные банки: «Сбербанк», «ВТБ», «Внешэкономбанк» и т.д.

Отношение активов банковской системы к ее капиталу составляет 8, что ниже аналогичных показателей по американским банкам и находится в пределах обоснованного риска кредитного плеча [6].

Совокупный объем кредитования реального сектора экономики, в т.ч. и предприятий малого бизнеса на 1 октября 2012 года составил 19,5 трлн рублей из которых 952,3 млрд руб. составила просроченная задолженность.

Деятельность по кредитованию предприятий малого бизнеса, в том числе инновационно-активных находит поддержку в ряде государственных кредитных институтов развития, таких как ГК «Внешэкономбанк», ОАО «Роснанотех» и др. Как учреждение, созданное для поддержки малого и среднего бизнеса, позиционируется ОАО «МСП Банк» [3].

Общий объем выделенного в рамках данной программы финансирования на 01.11.2012 составляет 74 млрд рублей, т.е. 0,52% от общего объема кредитования банковской системой предприятий нефинансового сектора экономики.

В рамках данной программы предоставляются долгосрочные кредиты (до 7 лет), под ½ и ¾ ставки рефинансирования ЦБ РФ. Средневзвешенная процентная ставка по программам «МСП Банка» составляет 12,6%.

Помимо программы ОАО «МСП Банка» запущен еще ряд механизмов государственной поддержки малого бизнеса. В 2011 году ГК «Внешэкономбанк» посредством коммерческих посредников предоставила дополнительно к программе ОАО «МСП Банк» 58 млрд рублей кредитов инновационно активным предприятиям малого бизнеса. Среди банков посредников, участвовавших в схемах финансирования, преобладал ОАО «Сбербанк России» (62%), ОАО «ВТБ» (10%), ОАО «Уралсиб» (9%), ЗАО «Транскредитбанк» и ЗАО «Банк Интеза» (по 5%).

В целом совокупный портфель кредитов малому и среднему бизнесу в 2011 году составил 3,8 трлн руб., что составляет 21,5% от общего объема кредитования нефинансового сектора экономики. По темпам роста кредитование малого бизнеса отстает от сегмента кредитования крупного бизнеса и розничного кредитования. При этом тенденция такова: доля крупных банков в кредитовании малого бизнеса неуклонно снижается. Наиболее капитализированные банки предпочитают кредитовать менее рисковый крупный бизнес [5].

Согласно оценке ЦБ в 2012 году наблюдается ужесточение условий кредитования, как малого бизнеса, так и всего реального сектора экономики. При этом условия выдачи долгосрочных кредитов ужесточились в большей мере, чем краткосрочных: наблюдалось повышение процентных ставок, ужесточались требования к финансовому положению заемщика и обеспечению кредита [6].

Обладая в целом положительной динамикой, темпы кредитования малого бизнеса сдерживаются определенными императивными факторами, среди них выделяются:

− низкая прозрачность малого бизнеса, его высокая чувствительность к изменяющимся факторам внешней среды;

− снижение предпринимательской активности вследствие последствий финансового кризиса 2008 года;

− высокие процентные ставки и жесткие условия получения кредитного финансирования;

− законодательно не отрегулированные механизмы внесения кредитного обеспечения и механизма банкротства (с последующим удовлетворением требований кредиторов);

− необходимость создавать повышенные резервы по ссудам, выданным заемщикам малого бизнеса вследствие непрозрачности и неполноты предоставленной отчетности;

− низкая финансовая грамотность представителей малого бизнеса.

Вывод и предложения

Общее состояние кредитного обеспечения малого бизнеса не позволяет последнему стать «локомотивом» инновационного роста российской экономики. Для увеличения объемов кредитования малого бизнеса необходимо решение следующих актуальных вопросов:

− гарантийные залоговые фонды для кредитования малого бизнеса; под механизмом гарантийного залогового финансирования понимается создание таких институтов, которые могли бы эффективно предоставлять субъектам малого бизнеса гарантийные обеспечения кредитов в коммерческих банках;

− субсидирование процентных ставок за счет Фонда будущих накоплений, который должен формироваться за счет аккумулирования доходов от природной ренты, при этом в целях модернизации экономики страны целесообразным будет инвестирование части средств данного фонда в развитие отраслей, снижающих сырьевую зависимость России;

− увеличение предложения «длинных денег» на рынке кредитования малого бизнеса, которого можно добиться как за счет расширения программы государственной поддержки малого бизнеса посредством распределения кредитных ресурсов через сеть банков-партнеров «Внешэкономбанка», так и за счет развития финансового рынка, увеличения количества иностранных инвестиций, развития фондового рынка, развитие инвестиционной составляющей кредитно-финансового обеспечения целесообразно проводить в рамках задекларированной концепции создания Международного финансового центра (МФЦ) в г. Москва;

− создание механизма рефинансирования кредитного портфеля малого бизнеса за счет: государственно-частного партнерства (ГЧП), когда специально созданные государственные фонды содействия инновационному развитию малого бизнеса будут входить в капитал инновационных проектов с последующей реализацией своих пакетов на фондовом рынке; через эмиссию ценных бумаг и их дальнейшую секьюритизацию (возможно при создании эффективного фондового рынка); прямое рефинансирование из бюджета и целевых государственных фондов.

[1] По данным Росстата

Источники:

2. Постановление Правительства Российской Федерации от 22 июля 2008 г. № 556 «О предельных значениях выручки от реализации товаров (работ, услуг) для каждой категории субъектов малого и среднего предпринимательства».

3. Федеральный закон от 17 мая 2007 года № 82-ФЗ «О банке развития». 4. Гусев К.Н. Инновации в России: проблемы и перспективы // Банковское дело. – 2010. – № 2.

5. Картуесов А, Доронкин М. Креваншу готовы // РА Эксперт [Электронный ресурс]. – Режим доступа: http://www.raexpert.ru/press/articles/revansh/.

6. Изменения условий банковского кредитования во II квартале 2012 года [Электронный ресурс]. – Режим доступа: http://www.cbr.ru/analytics/fin_r/iubk/iubk_12-2.htm.

7. Финансовое состояние и ожидания малого и среднего бизнеса в 2012 году. – М.: Аналитический центр «МСП-Банка», 2012.

Страница обновлена: 21.02.2026 в 21:36:52

Download PDF | Downloads: 32

Mechanism of Credit and Financial Support of Small Business in Russia

Ivanova N.V.Journal paper

Russian Journal of Entrepreneurship *

№ 7 / April, 2013

Abstract:

A small business accelerates the economy dynamism and increases efficiency of competitive environment. Small enterprises are more sensitive to innovations and volatile transformations. A share of significantly growing small business sector in GDP provides improvement of competitive ability of national economy in international markets, increases resistance to crisis events – all those issues are analyzed in the Article. For increase of the small business crediting growth it is necessary to resolve several critical questions, discussed in the Article.

Keywords: small business, innovations, investments, lending, credit and financial security