Прогрессивная шкала для налога на доходы физических лиц

Скачать PDF | Загрузок: 27

Статья в журнале

Российское предпринимательство *

№ 19 (217), Октябрь 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье на основе анализа доходов населения и поступлений в бюджет налога на доходы физических лиц (НДФЛ) предлагается ввести прогрессивную шкалу ставок для этого налога. Высказывается мнение, что снижение налоговой нагрузки для малоимущего населения за счет повышения НДФЛ для людей со средним достатком и значительного повышения этого налога для высокооплачиваемых работников (до 30% и выше) приведет к более справедливому перераспределению финансовых ресурсов и стимулированию инвестиционной деятельности в стране.

Ключевые слова: инвестиции, прогрессивное налогообложение, налог на доходы физических лиц, налоговая база, налоговые вычеты

Согласно Концепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 года1 общая сумма инвестиций для реализации Концепции составит 780–910 млрд руб., то есть в среднем 55–65 млрд руб. ежегодно.

Чтобы обеспечить такой объем инвестиций, государству необходимо принять и осуществить комплекс взаимосвязанных административных, экономических, институциональных и правовых мер и мероприятий, в том числе одним из основных направлений автор предлагает ввести прогрессивную шкалу налогообложения на доходы физических лиц.

В соответствии со ст. 224 Налогового кодекса РФ налог на доходы физических лиц взимается по ставке 13%. Ставка по налогу на прибыль организаций составляет 20% (ст. 284 НК РФ). Иные ставки устанавливаются в отношении определенных видов доходов [2]. При этом российское законодательство не предусматривает дифференцированную шкалу налоговых ставок в зависимости от уровня доходов. Однако в настоящий момент все чаще можно услышать мнение о том, что плоская шкала не в полной мере удовлетворяет современным реалиям. Часть вторая ныне действующего Налогового кодекса РФ была введена в действие с 1 января 2001 года. Кодекс вводил плоскую шкалу налогообложения и должен был, по замыслу авторов, упростить сбор налогов, легализовать зарплаты, выдаваемые в конвертах, и повысить привлекательность России для частных инвесторов [3]. Предполагалось, что эта мера вводится на 10 лет.

Определимся, что представляет собой прогрессивная система налогообложения. При прогрессивном налогообложении с ростом налоговой базы возрастает ставка налога [4]. Это позволяет повысить налоговые поступления в бюджет, а также способствует снятию социального напряжения в государстве. Поскольку в России большинство субъектов федерации являются дотационными, увеличение доходов региональных бюджетов (за счет увеличения налогообложения определенной части лиц) будет способствовать развитию регионов.

Для расчета экономического эффекта от применения предлагаемых в данной статье прогрессивных ставок налога на доходы физических лиц, необходимо знать общую численность налогоплательщиков, их распределение по группам доходов и величину суммарного годового дохода по каждой группе. Для определения общей численности налогоплательщиков были использованы статистические данные Росстата, Минэконом развития и ФНС.

НДФЛ: налогоплательщики и суммы налога за 2009 и 2010 гг.

Так, согласно оценке Росстата за 2010 г., численность экономически активного населения России составляла 76 млн человек, из которых около 6 млн признавались статистикой безработными. Таким образом, общее число работающих составляло 70 млн человек. При этом, по данным Росстата и Минэкономразвития, средняя заработная плата за 2009–2010 гг. составляла 18,8 и 20,8 тыс. руб. в месяц, а годовой фонд заработной платы (ФЗП) – 10,6 и 11,7 трлн руб. соответственно. Отсюда можно определить, что количество работающих налогоплательщиков, официально получавших зарплату с представлением деклараций 2–НДФЛ, составляло в 2009–2010 гг. 46,9–46,7 млн человек.

Общее количество налогоплательщиков по декларации 2-НДФЛ можно определить по числу предоставленных стандартных налоговых вычетов, количество которых в 2009 г. составило 47,2 млн. К этой цифре следует добавить около 2,5 млн налогоплательщиков, не получавших стандартный налоговый вычет. Кроме того, 4,81 млн налогоплательщиков по данным ФНС, самостоятельно представили декларации 3-НДФЛ. Таким образом, общее количество плательщиков НДФЛ в 2009 г. составило порядка 54,5 млн человек.

Очевидно, что разницу в 15,5 млн человек между числом работающих 70 млн и количеством налогоплательщиков 54,5 млн составляли лица, получавшие доход в наличной форме и не платившие НДФЛ. Подобная ситуация указывает на очень низкую эффективность существующей налоговой системы и характерна для стран «третьего мира».

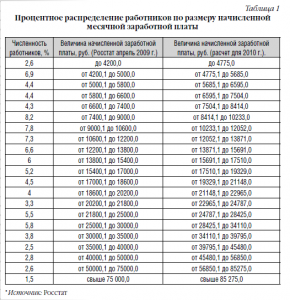

В табл. 1 приведены данные по процентному распределению работников в зависимости от размера начисленной заработной платы, а в табл. 2 – распределение общей суммы начисленной заработной планы и средней заработной платы по 10-ти процентным группам работников. Учитывая, что средняя зарплата в 2010 г. увеличилась по отношению к апрелю 2009 г. на 13,7%, можно рассчитать значения зарплат за 2010 г. Соответствующие расчетные данные для 2010 г. приведены в табл. 1 и 2.

Принимая для 2010 г. прожиточный минимум, необлагаемый в соответствии с законопроектом подоходным налогом, в 8,33 тыс. руб. в месяц, получим численность первой группы с доходами до 100 тыс. руб. в год порядка 10,5 млн человек. Численность второй и третьей групп с доходами от 100 до 220 и от 220 до 600 тыс. руб. в год составит около 18 и 15,4 млн налогоплательщиков соответственно.

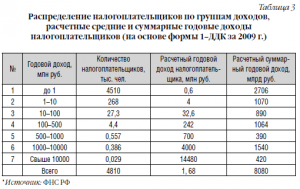

Для расчета распределения по группам доходов и величины суммарного годового дохода по каждой группе для 4,81 млн налогоплательщиков, самостоятельно предоставляющих налоговые декларации 3-НДФЛ, были использованы данные ФНС за 2009 г. в форме статистической налоговой отчетности 1-ДДК, приведенные в табл. 3. Учитывая, что в форме 1-ДДК предусмотрено только количество деклараций по семи группам годовых доходов, автором статьи были оценены приближенные значения среднего дохода на одну декларацию по каждой группе и на их основе – значения суммарного годового дохода по группе.

Следует отметить, что согласно данным ФНС, приведенным в табл. 3, общий доход по 4,81 млн декларациям составил 8,08 трлн руб., с которого был начислен НДФЛ в 135,5 млрд руб. или 1,7% от годового дохода данной категории налогоплательщиков. Налоговая база составила около 1,1 трлн руб., а суммарные налоговые вычеты – почти 7 трлн руб. При этом по 401 тыс. деклараций от предпринимателей, фермеров, нотариусов и адвокатов, чей суммарный годовой доход составил 1,51 трлн руб., был уплачен НДФЛ в размере всего 13,5 млрд руб. или 0,9 % от их доходов. Очень низкое значение НДФЛ определили налоговые вычеты в 1,41 трлн руб., в том числе 1,26 трлн – профессиональные налоговые вычеты.

Предлагаемые ставки НДФЛ

Отметим, что согласно данным Росстата, приведенным в табл. 2, отношение средней зарплаты самой состоятельной 10-процентной группы к доходам самой несостоятельной 10-процент- ной группы равно 14,7 (данное значение близко к официальной величине децильного коэффициента, значение которого по официальным данным Росстата в 2008–2009 гг. составляло 16,8–16,7 соответственно). Однако при этом не учтены иные виды доходов граждан, и прежде всего, связанные с имуществом и финансовыми активами. Так, из формы налоговой отчетности 5-НДФЛ следует, что суммарные доходы по декларациям 2-НДФЛ в 2009 г. составили 23,4 трлн руб., а налоговая база – 12 трлн руб., с которой был начислен НДФЛ в 1,54 трлн руб. Общие налоговые вычеты составили 11,4 трлн руб., из них 10,9 трлн были связаны с убытками при продаже ценных бумаг (код вычетов 307) и были получены по 245 тыс. деклараций. Но поскольку в соответствии с действующим законодательством налоговый вычет не может превосходить официальный доход налогоплательщика то, очевидно, что в среднем годовой доход для 245 тыс. наиболее состоятельных налогоплательщиков составил более 45 млн руб. Если прибавить к 245 тыс. налогоплательщиков, имевших согласно 5-НДФЛ за 2009 г. доход не менее чем 10,9 трлн руб., еще 300 тыс. налогоплательщиков по декларациям 3-НДФЛ с общим доходом в 5,37 трлн руб. (строки 2–7 в табл. 3), то получает- ся, что 545 тысяч наиболее состоятельных налогоплательщиков имели в 2009 году доход более 16,27 трлн руб. Учитывая, что общие доходы всех 54,5 млн налогоплательщиков за этот период составляли около 31,48 трлн рублей, получается, что на долю 1% самых состоятельных налогоплательщиков приходится более 51% всех доходов.

При этом, согласно данным Росстата, приведенным в табл.1–2, суммарный доход 10% самых бедных налогоплательщиков (5,45 млн человек), для которых заработная плата является единственным источником дохода, не превышал в 2009 г. 280 млрд руб., что составляло менее 1% всех доходов налогоплательщиков. Таким образом, реальное значение децильного коэффициента3 для налогоплательщиков составляет более 60.

Следует обратить внимание на то, что с 2007 по 2010 гг. суммарный доход налогоплательщиков увеличился с 23 трлн до 35,1 трлн руб. или на 53%. При этом величина НДФЛ увеличилась с 1,6 до 1,9 трлн руб. то есть всего на 19%. Главной причиной низких поступлений от НДФЛ является уменьшение величины налогооблагаемой базы за счет все возрастающих налоговых вычетов, львиная доля которых приходится на очень узкую и наиболее состоятельную группу граждан (менее 1% налогоплательщиков). Так, если в 2008 г. налоговые вычеты, согласно данным ФНС, составляли 12,6 трлн рублей (из них 9,8 трлн. были связаны с расходами при продаже ценных бумаг), то 2009 г. Общие вычеты увеличились до 18,4 трлн руб. (из них более 15,5 трлн при продаже ценных бумаг, 276 тыс. налогоплательщиками).

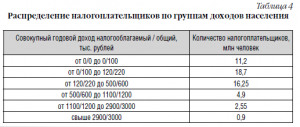

Таким образом, полученные выводы позволили сгруппировать налогоплательщиков по группам доходов.

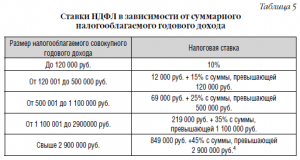

На основании этого предлагается использовать следующие ставки НДФЛ в зависимости от суммарного налогооблагаемого годового дохода (см. табл. 5)

Решаемые задачи

Анализ данных расчета экономического эффекта позволяет сделать следующие выводы:

1. Эффективность введения прогрессивной шкалы НДФЛ резко снижает существующая система налоговых вычетов, основная доля которых приходится на очень узкую и самую богатую часть налогоплательщиков, в результате чего бюджет страны ежегодно теряет более одного триллиона рублей. Необходимы принципиальные изменения сложившейся налоговой системы и прежде всего статей 214.1 и 220.1 Налогового кодекса, связанных с налоговыми вычетами от убытков при продаже ценных бумаг. Во всех развитых странах также существуют налоговые вычеты, но, как правило, они носят ярко выраженный социальный характер и дополняют прогрессивную систему налогообложения.

2. Введение прогрессивной системы налогообложения, предложенной в данной статье, позволит снизить налоговую нагрузку для 46 млн человек с низкими доходами, что составляет 85% от всех налогоплательщиков, перераспределив ее на более богатые слои населения. Данная мера приведет к снижению социального расслоения населения и увеличению потребительского спроса, стимулирующего рост промышленного производства.

3. Поскольку основной экономический эффект от введения прогрессивного налогообложения в 675 млрд руб. достигается от дополнительного налогообложения для 0,9 млн наиболее состоятельных налогоплательщиков, составляющих 1,6% то общего количества, то не вызывает сомнения, что данная задача вполне посильна для существующих штатов ФНС.

Заключение

По нашему мнению, при решении вопроса о переходе на прогрессивную шкалу налогов, необходимо учитывать следующие проблемы.

Во-первых, увеличение налогов может привести к тому, что налогоплательщики будут скрывать свои доходы, а такие массовые нарушения могут способствовать не увеличению поступлений в бюджеты, а их снижению. Именно это является основной причиной ввода плоской шкалы. Решение данной проблемы связано с развитием правовой культуры граждан и преодолением правового нигилизма.

Во-вторых, крупные налогоплательщики обычно получают доходы в более развитых регионах страны, что приводит к еще большему неравенству субъектов федерации в случае, когда налоги остаются в этом «богатом» регионе. Преодоление данной проблемы возможно путем принятия соответствующих законодательных установлений, позволяющих перераспределить денежные средства.

В-третьих, прогрессивное налогообложение может восприниматься как наказание лиц, получающих более высокие доходы. По нашему мнению, данные утверждения не совсем корректны. Так, развитие среднего класса в России только происходит, и увеличение налогов не будет способствовать раз- витию этого слоя общества. Что же касается граждан с высокими доходами, то прогрессивная система может рассматриваться с социальной точки зрения, то есть как помощь малообеспеченным слоям населения. Таким образом, социальная роль бизнеса будет проявляться и в таком аспекте.

Источники:

2. Налоговый кодекс Российской Федерации. Ч.2 // СПС «Консультант Плюс».

3. Пояснительная записка к проекту федерального закона «О внесении изменений в главу 23 части второй Налогового кодекса Российской Федерации» [Электронный ресурс]. – Режим доступа: http://comstol.info/2011/07/ekonomika/1833.

4. Пепеляев С. Основы налогового права: учебно-методическое пособие [Электронный ресурс]. – Режим доступа: http://pravouch.com/page/nalog/ist/ist-19--idz-ax273--nf-35.html.

5. Приоритеты и модернизация экономики России / Курнышева И.Р. − СПб: Алетейя, 2011.

6. Налоги и модернизация страны. Пути совершенствования российской налоговой системы. − ГД РФ, 2009.

Страница обновлена: 20.02.2026 в 08:25:41

Download PDF | Downloads: 27

Progressive Rates of Income Tax for Individuals

Ellaryan A.A.Journal paper

Russian Journal of Entrepreneurship *

№ 19 / October, 2012

Abstract:

Based on the analysis of the income of the population and the budget revenues from the personal income tax (PIT) the writer suggests introducing a progressive scale of rates for this tax. He gives an opinion that the reduction of the tax burden on the poor by raising the personal income tax for the middle class and significantly increasing this tax for the high earners (up to 30% and more) will lead to a more equitable redistribution of financial resources and promotion of investments in the country.

Keywords: investments, progressive taxation, tax base, personal income tax, tax deductions