Организация риск-менеджмента на современном предприятии

Статья в журнале

Российское предпринимательство *

№ 10 (22), Октябрь 2001

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

(Окончание. Начало в № 6, 7, 8, 9/2001)

Продолжение рассмотрения различных концепций риск-менеджмента. Обзор основных факторов развития риск-менеджмента на предприятии позволил авторам выделить четыре главных направления стратегического развития риск-менеджмента: страхование финансовых и предпринимательских рисков; совершенствование системы управления активами и пассивами предприятия; арбитраж по риску; хеджирование рисков. Их анализу и посвящен данный материал.

Ключевые слова: риск-менеджмент, хеджирование рисков, предпринимательские риски, страхование финансов, активы и пассивы

Окончание. Начало в № 6, 7, 8, 9/2001.

Продолжаем разговор о внутренних факторах развития риск-менеджмента на предприятии. Здесь вниманию читателей предлагается развернутая характеристика финансового фактора. Для понимания сущности вопроса в прошлом номере журнала мы привели следующую цитату «Ослабление регулирования финансовой сферы и поощрение экспериментирования в области предпринимательства в странах с рыночной экономикой способствовало становлению и развитию риск-менеджмента на предприятии». То есть финансовый фактор играет очень важную роль в общей концепции риск-менеджмента. Продолжим наш разговор.

Агентские издержки.

Концепция «агентские издержки», выдвинутая в 1976 г. Майклом Дженсеном и Ульямом Меклингом, объясняет движущую силу, которая стимулирует развитие риск-менеджмента. В своем простейшем виде она отражает конкретный факт: для современного предприятия структура прав собственности и управления такова, что собственные интересы менеджеров предприятий просто не всегда совпадают с интересами собственников предприятия.

У открытых акционерных обществ типа РАО «Газпром», РАО «ЕЭС России», НК ЮКОС и др. с широкой базой собственности, включающей многие тысячи мелких держателей акций, управление предприятием может легко стать невосприимчивым к желанию акционеров, что мы наблюдаем в российских средствах массовой информации. Менеджерам крупных российских компаний рано или поздно по ряду причин придется считаться с мнением акционеров. И прежде всего потому, что, во-первых, несмотря на насыщенность российского финансового рынка в настоящее время свободными рублевыми ресурсами (на корреспондентских счетах российских банков по состоянию на конец апреля 2001 г. более 80,0 млрд. руб.), их срочность весьма ограничена (это преимущественно депозиты до востребования и сроком не более 3-х месяцев). Это означает, что существующие политические и экономические риски не позволяют привлекать эти рублевые ресурсы для развития компаний, т.е. остается рассчитывать только на увеличение акционерного капитала. Во-вторых, этим компаниям в ближайшее время придется привлекать акционерный капитал с Запада, а там всегда ценилось уважительное отношение к правам акционеров. Уже сейчас можно говорить о том, что многие российские компании осознают необходимость изменений в системе взаимоотношений акционеров и менеджмента. Так, количество российских предприятий, объявивших о выплате дивидендов по итогам 1999 года, заметно возросло. По НК «ЛУКОЙЛ», АО «Воронежэнерго», НК «Татнефть» и другим размер дивидендов составил 3-5% от текущей стоимости акций этих компаний. Очень трудно объяснить многие слияния и поглощения компаний и выкуп фирм с помощью рычага, изменившие лицо промышленности многих развитых стран мира в последнее время чем-нибудь другим, кроме агентских издержек. Различным отраслям российской экономики еще только предстоит испытать эти процессы, а собственникам предприятий решать вопросы издержек агентских взаимоотношений, в том числе по управлению рисками, с менеджерами.

Усложнение количественных расчетов и обучение менеджеров.

Лишь в немногих областях деятельности изощренные количественные методы имеют большее значение, чем в сфере инвестиций. Неудивительно, что институциональные инвесторы, включая взаимные фонды, страховые компании, пенсионные фонды, трастовые компании и др., тратят значительные суммы, чтобы заполучить или подготовить квалифицированных специалистов по управлению финансовыми и предпринимательскими рисками. Эти специалисты очень гордятся своим прозвищем квант-джоков, что вполне справедливо. Они разгадывают сложные финансовые ситуации при помощи громоздких утомительных манипуляций и, проделывая их, зачастую оказываются способными повысить прибыль на значительное число базисных пунктов. Действительно, если управляемый портфель ценных бумаг достаточно объемен, то всего лишь нескольких базисных пунктов может быть достаточно для того, чтобы оправдать значительные усилия и затраты риск-менеджмента.

Выгоды за счет финансовой отчетности.

Многие финансовые нововведения последних лет за рубежом были направлены на улучшение финансовой отчетности предприятия (компании, фирмы и т.д.). Разрабатываемые специалистами по управлению рисками финансовые операции изменили облик самого предприятия, что положительно сказалось на доходах за краткосрочные периоды работы предприятия или же на увеличении различных показателей его кредитоспособности. Переход российских предприятий на международную систему бухгалтерского учета и финансовой отчетности предполагает влияние этого фактора на развитие риск-менеджмента в России.

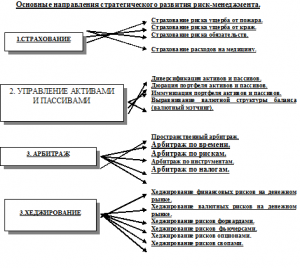

Проведенный выше обзор основных факторов развития риск-менеджмента на предприятии позволяет выделить четыре главных направления стратегического развития риск-менеджмента. В структурированном виде они приведены на рис. 1. Имеет смысл их обозначить.

Первое направление ‑ страхование финансовых и предпринимательских рисков. Это направление развития риск-менеджмента предполагает совершенствование системы управления страхуемыми видами финансовых и предпринимательских рисков. Страхуемый риск (insurable risk) – это такой риск, которому подвержены многие предприятия. Его проявления для разных предприятий коррелированы между собой не очень сильно, а вероятности проявления данного риска известны с высокой степенью определенности. Страхуемый риск охватывает такие случаи, как смерть, ущербы от пожара, ущербы от краж, обязательства (задолженности) и расходы на медицину.

Второе направление ‑ совершенствование системы управления активами и пассивами предприятия.

Рис. 1. Главные направления риск-менеджмента

Рис. 1. Главные направления риск-менеджмента

Это направление риск-менеджмента предполагает повышение сбалансированности активов и обязательств предприятия с тем, чтобы исключить изменения чистой стоимости. Оно наиболее часто используется при управлении процентным риском, валютным риском и ценовыми рисками (риском изменения товарных цен и риском изменении цен на акции), считается наиболее перспективным для развития инвестиционных компаний, коммерческих банков, страховых компаний, пенсионных и взаимных фондов и других финансовых компаний.

Третье направление – арбитраж по риску. Арбитраж является одновременной сделкой на двух или более рынках с целью использования расхождения цен между ними. Существует много различных видов арбитража (пространственный, по времени, инструментам, риску и налогам). Некоторые из них основаны на использовании синтетических инструментов, т.е. синтетических ценных бумаг. Арбитраж совершенно необходим для гладкого функционирования рыночной экономики. Своими действиями по купле и продаже арбитражеры (хозяйствующие субъекты, осуществляющие арбитражные сделки) в значительной степени способствуют достижению рыночного равновесия цен. В академических кругах арбитраж часто определяется как выгодный род деятельности, характеризующийся отсутствием инвестирования и риска. Эта академическая точка зрения часто используется для определения эффективного рынка, т.е. рынка который не предоставляет возможностей для выгодного арбитража. На практике, как правило, реальный арбитраж не может быть эффективно проведен без некоторого, хотя бы временного инвестирования и редко бывает полностью безрисковым. Поэтому очень перспективным направлением развития риск-менеджмента для российских предприятий является использование преимуществ арбитража

Четвертое направление - хеджирование рисков. Это направление развития риск-менеджмента предполагает использование забалансовых позиций. Хеджирование представляет собой управление ценовыми рисками с использованием компенсирующей позиции по производным инструментам. В качестве производных инструментов хеджирования используются контракты забалансового типа: форварды, опционы, фьючерсы, и свопы, о которых говорилось ранее (см. «рп», № 9/2001).

В современной практике хеджирования широко используется метод «строительных блоков», который заключается в том, что вслед за определением графика риска для компании хеджер строит конструкцию изменения графика риска. Для иллюстрации этого процесса используются различные типы схем денежных потоков и графиков выплат. В последнее время было введено в обиход большое количество смешанных стратегий и инструментов, управляющих рисками. Они включают инструменты хеджирования ипотечных долговых обязательств, различные типы опционов, избыточное обеспечение, цессию и другие. Каждая из этих стратегий имеет свою сферу применения и представляет интерес для финансовых инженеров, занимающихся управлением финансовыми и предпринимательскими рисками.

В завершение данного материала хочется отметить, что риск-менеджеры не являются двойниками. Мастерство и опыт, требующиеся от одного риск-менеджера, не обязательно должны совпадать с мастерством и опытом другого риск-менеджера. Но, тем не менее, все риск-менеджеры должны обладать хорошей подготовкой в области экономической и финансовой теории, основ бухгалтерского учета и финансовой отчетности, основ прикладной математики и статистики, а также владеть некоторым искусством моделирования финансово-бюджетных и денежно-кредитных отношений предприятия. Современный риск-менеджер должен знать необходимые технология и понимать, каким образом их можно использовать в своей профессии. Следует отметить, что некоторые риск-менеджеры используют их очень широко, другие – лишь время от времени. За рубежом риск-менеджеры часто работают в составе единой команды. Это требует межличностных отношений и способности эффективно взаимодействовать друг с другом. Подобное искусство становится особенно важным, когда риск-менеджеру необходимо проконсультироваться со специалистами из тех областей, которыми риск-менеджер занимается в процессе своей работы.

Источники:

2. Рэдхэд К., Хьюс С. Управление финансовыми рисками / Пер. с англ. – М.: ИНФРА-М, 1996. – 288 с.

3. Финансы: Пер. с англ. – М.: ЗАО «Олимп-Бизнес», 1998. –560 с.

4. Цакаев А.Х. Управление финансовыми рисками: Учебное пособие. – М.: Дело, 1999. – 64 с.

5. Цакаев А.Х. Особенности использования концепции VaR в риск-менеджменте // Финансовая система и финансовая политика государства. – М.: АНХ при Правительстве РФ, 2001.

Страница обновлена: 22.01.2024 в 17:57:57

Organizatsiya risk-menedzhmenta na sovremennom predpriyatii

Protsenko O.D., Tsakaev A.K.Journal paper