Исследование движения капитала в странах ЕАЭС

Арутюнян С.А.1, Соловьева Н.В.2, Галяув Е.Р.2, Васильева О.В.3

1 МИРЭА – Российский технологический университет, ,

2 Астраханский государственный технический университет, ,

3 Автономная некоммерческая организация профессионального образования \"Международная академия информационных технологий \"ИТ ХАБ\", ,

Скачать PDF | Загрузок: 49

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 10 (Октябрь 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=75096498

Аннотация:

В статье представлены результаты исследования международного движения капитала в странах ЕАЭС в 2010-2022 гг. На основе анализа динамики иностранных инвестиций в странах ЕАЭС сделан вывод, что данные государства иностранный капитал покидает, причем тенденция одинакова для столь разных стран, отличающихся масштабами экономики и вкладом в мировое хозяйство, ресурсной обеспеченностью, политическими и социальными особенностями и т.п. Выявлено, что макроэкономические показатели союза в основном обеспечиваются вкладом России, являющейся наиболее крупной экономикой среди стран-участниц ЕАЭС и выступающей движущей силой союза. Проведенный анализ позволил определить еще целый ряд схожих тенденций в международном движении капитала в странах-участницах ЕАЭС, что обусловлено политической нестабильностью в ЕАЭС, санкциями и антисанкциями, на фоне которых растет турбулентность экономик стран-участниц, усиливается макроэкономическая нестабильность. Всё это требует улучшения инвестиционного климата в странах ЕАЭС, более тесного нормативного сближения и гармонизации их финансовых рынков

Ключевые слова: международное движение капитала, иностранные инвестиции, прямые иностранные инвестиции, ввоз капитала, вывоз капитала

JEL-классификация: O31, O32, O 33

Введение

В последние 15-20 лет темпы роста международного движения капитала существенно отстают от темпов роста мирового ВВП. Данная тенденция, как отмечает А.С. Булатов, с каждым годом укрепляется по причине усиления геополитических рисков [1]. Усиление геополитических рисков приводит к тому, что у инвесторов растут опасения относительно общего недоверия, информационной асимметрии, финансовых ограничений, возможной экспроприации капитала в тех странах, которые принимают международные потоки капитала, но имеют другие взгляды на внешнюю политику по сравнению со взглядами в стране происхождения капитала [1].

Итогом описанных процессов является сокращение притока иностранных инвестиций в развивающиеся страны, которые в наибольшей степени подвержены указанным экономическим и политическим рискам.

Еще одна тенденция, которая наметилась одновременно с усилением геополитических рисков – геополитическое и географическое дистанцирование, подразумевающее ориентацию международных инвестиций на союзные страны, усиление которого началось с 2014 г. [2]. Связана эта тенденция с увеличением числа вооруженных конфликтов во всем мире и ограничительными мерами со стороны правительств разных стран в отношении прямых иностранных инвестиций (ПИИ). Геополитическое и географическое дистанцирование в этих условиях способно обеспечить большую устойчивость глобальных цепочек добавленной стоимости и усиление национальной безопасности.

Еще в начале 2023 г. эксперты МВФ отметили начало геоэкономической фрагментации, обусловленной стратегическими соображениями государств в сфере политической и экономической безопасности [3]. Таким образом, можно сделать вывод о том, что глобализация мировой экономики завершилась, и сейчас она сталкиваются с начинающимися процессами деглобализации, при которой мировая экономика разделится на отдельные блоки. Как отмечает К.Юдаева, результатом начавшейся деглобализации станет постепенное усиление фрагментации мировой финансовой системы [4], что потребует изменения бизнес-моделей в финансовом секторе.

Все намечающиеся тенденции трансформации мировой экономики и процессов международного движения капитала обусловливают необходимость исследования его движения в странах, являющихся участниками различных интеграционных союзов в мировой экономике, особенно странах с трансформационной экономикой и развивающихся, т.к. именно их развитие требует привлечения иностранного капитала. В этой связи актуально исследование закономерностей и проблем международного движения капитала в странах Евразийского экономического союза (ЕАЭС).

Цель исследования определена авторами как анализ международного движения капитала в странах Евразийского экономического союза для определения закономерностей, проблем и перспектив движения иностранного капитала в странах ЕАЭС. Для достижения цели был поставлен ряд задач:

1) охарактеризовать экономические отличия стран ЕАЭС и движение капитала в странах ЕАЭС;

2) определить основные факторы движения капитала в странах ЕАЭС в период 2010-2022 гг.;

3) определить тенденции движения капитала в странах ЕАЭС.

Вопросами международного движения капитала в последнее десятилетие занимаются как российские, так и зарубежные исследователи, изучающие тенденции, факторы, последствия и перспективы движения капитала в мире, особенно в развивающихся странах: Дж. Кларк и др. [5], Ш. Ахмед и А. Злате [6], Р.К. Шиви, М.Х. Хамис, В.И. Нормаз [7], Х.Х. Хонг и Х.Б. Дук [8], А.С. Булатов [1, 2], А.П. Цыпин и О.В.Леднева [9], Д.Галиева [10], Е.В. Жиряева и В.Н. Наумов [11], Е.С.Чижкова, Н.А. Бударина [12], М.Ю. Головнин [13], И.С. Иванов [14], В.В. Иванов, Ю.К.Саркисьянц [15], Е.Е. Луцкая [16], О.Ю. Ермоловская [17], В.С. Рузинский, М.В. Курникова [18], М.Л. Горбунова, И.Д.Комаров, Д.А. Белащенко [19] и ряд других ученых.

Методология исследования включает использование как общенаучных методов – сравнительного анализа, синтеза, системного подхода, экспертной оценки, так и методов экономической науки – статистического анализа, корреляционного анализа.

Теоретическая и практическая значимость исследования состоит в рассмотрении динамики и пропорций международного движения капитала в странах ЕАЭС, что позволяет выявить проблемы и перспективы их сотрудничества в данной области.

Характеристика Евразийского экономического союза

После распада СССР постсоветские государства оказались перед необходимостью интеграции в мировую экономику и поиска там своей ниши, что привело ряд бывших республик к пониманию целесообразности создания политико-экономических союзов, облегчающих выход на мировые рынки, а также позволяющих уменьшить давление со стороны зарубежных стран. В результате часть государств, уже вошедших в Содружество независимых государств (СНГ), 10 лет назад (в 2014 г.) подписали Договор о Евразийском экономическом союзе (ЕАЭС), куда в течение 2014 г. вошли Республика Беларусь (РБ), Республика Казахстан (РК), Российская Федерация (РФ), Республика Армения (РА), Кыргызская Республика (КР).

В настоящее время ЕАЭС, как указано на официальном сайте, – это «международная организация региональной экономической интеграции, обладающая международной правосубъектностью» [20].

С подписанием Договора о ЕАЭС, объединяющего в настоящий момент 5 стран – Беларусь, Казахстан, Россия, Армения, Кыргызстан, – практически завершился процесс объединения рынков товаров, услуг, капитала и труда этих государств («4 свободы»). То есть с созданием этого межгосударственного объединения начата полная интеграция в экономической сфере для создания и развития единого внутреннего рынка. В настоящее время в ЕАЭС «обеспечивается свобода движения товаров, услуг, капитала и рабочей силы, а также проведение скоординированной, согласованной или единой политики в отраслях экономики». Цели, которые преследует рассматриваемая организация – «модернизация, кооперация и повышение конкурентоспособности национальных экономик и создание условий для стабильного развития в интересах повышения жизненного уровня населения государств-членов» [20].

Страны, входящие в ЕАЭС, имеют ряд важных экономических отличий, находящих отражение в разных масштабах их экономики, ресурсной обеспеченности, значимости в мировой экономике [9].

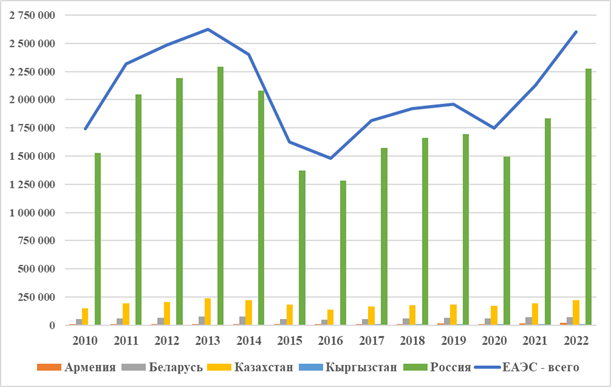

Динамика общего показателя ВВП по странам ЕАЭС (рисунок 1) за 2010-2022 гг. была подвержена значительным колебаниям (синяя линия) [21].

Рис. 1. ВВП по странам ЕАЭС за 2010-2022 гг. (в текущих ценах; миллионов долларов США)*

*Составлено авторами по данным [21]

Первый пик суммарного ВВП ЕАЭС пришелся на 2013 г. (2623,555 млрд. долл. США) и был обусловлен ростом мировой экономики после выхода из кризиса 2012 г., второй пик – на 2022 г. (ВВП стран составил 2601,393 млрд. долл. США). С 2014 по 2016 гг. имел место устойчивый спад ВВП всех стран, входящих в ЕАЭС. 2017-2019 гг. стали периодом устойчивого небольшого роста, который завершился некоторым спадом в 2020 г. на фоне пандемии cоvid-19. 2021-2022 г. ознаменовались бурным устойчивым ростом экономик стран ЕАЭС. Таким образом, почти 10 лет понадобилось, чтобы экономики стран-участниц ЕАЭС вышли на уровень 2013 года по объемам ВВП. В 2022 г. доля ВВП стран ЕАЭС в структуре мирового ВВП составила 3,2% [20].

Наибольший вклад в формирование ВВП ЕАЭС вносит РФ. Это самая крупная экономика из всех государств евразийской интеграции. В суммарном ВВП ЕАЭС удельный вес РФ составляет 87,4% на начало и конец исследуемого периода (2010-2022 гг.). Второй по величине является экономика Республики Казахстан, доля ВВП которого в общем валовом внутреннем продукте стран-участниц ЕАЭС составляла в течение 2010-2022 гг. от 8,3% до 11,3%. По итогам 2022 г. на долю Казахстана приходится 8,6% суммарного ВВП ЕАЭС. Удельный вес ВВП Республики Беларусь составил в 2022 г. 2,8%, Республики Армения – 0,8%, Кыргызской Республики – 0,4%.

В таблице 1 показана динамика показателя ВВП на душу населения по странам ЕАЭС.

Таблица 1 – ВВП на душу населения (в тыс. долл. США)*

|

Страны ЕАЭС

|

2010

|

2011

|

2012

|

2013

|

2014

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

2022 в % к 2010

|

|

ЕАЭС

|

9,8

|

13,1

|

13,9

|

14,7

|

13,4

|

8,9

|

8,1

|

9,9

|

10,4

|

10,7

|

9,5

|

11,2

|

14,2

|

144,1

|

|

ARM

|

3,0

|

3,4

|

3,5

|

3,7

|

3,9

|

3,5

|

3,5

|

3,9

|

4,2

|

4,6

|

4,3

|

4,7

|

6,7

|

219,0

|

|

BY

|

6,0

|

6,4

|

6,9

|

7,9

|

8,3

|

5,8

|

5,0

|

5,8

|

6,4

|

6,8

|

6,5

|

7,5

|

8,0

|

132,3

|

|

KZ

|

9,1

|

11,6

|

12,4

|

13,9

|

12,8

|

10,5

|

7,7

|

9,2

|

9,8

|

9,8

|

9,1

|

10,4

|

11,5

|

126,5

|

|

KG

|

0,9

|

1,2

|

1,2

|

1,3

|

1,3

|

1,2

|

1,2

|

1,3

|

1,4

|

1,4

|

1,2

|

1,4

|

1,7

|

189,1

|

|

RU

|

10,7

|

14,3

|

15,3

|

16,0

|

14,2

|

9,4

|

8,7

|

10,7

|

11,3

|

11,5

|

10,2

|

12,6

|

15,5

|

145,2

|

ВВП на душу населения в целом по Евразийскому экономическому союзу увеличился за исследуемый период на 44,1%, что характеризует рост уровня жизни и благосостояния граждан. Особенно существенно ВВП на душу населения вырос в Армении и Кыргызстане, причем на 2022 г. пришелся скачок показателя. Самый высокий уровень ВВП на душу населения – в Российской Федерации (он также выше среднего значения по ЕАЭС в целом), самый низкий – в Кыргызской Республике (в 9 раз ниже значения показателя в РФ).

Страны ЕАЭС, как отмечают А.П. Цыпин и О.В. Леднева, «несмотря на все присущие им различия, очень похожи имеющимися тенденциями перемещения капитала» [9]. Следует отметить, что потребность в привлечении иностранных инвестиций по мере создания и развития ЕАЭС была высока у всех участников, что обусловливает необходимость изучения закономерностей и масштабов движения капитала между странами ЕАЭС и остальным миром.

Анализ движения капитала в странах ЕАЭС

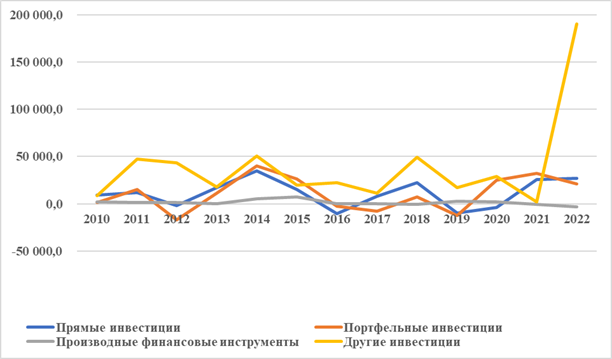

Рисунок 2 иллюстрирует динамику общих чистых притоков частного капитала в страны ЕАЭС, включая все компоненты по видам инвестиций.

Рис. 2. Чистые потоки капитала в ЕАЭС за 2010-2022 гг. (в текущих ценах; миллионов долларов США)*

*Составлено авторами по данным [21]

Как видно из представленной диаграммы, основные пики притока частного капитала имели место в годы, когда мировая экономика переживала рост после выхода из очередного мирового экономического кризиса – 2011 г. (после кризиса 2008-2009 гг.), 2014 г. (после кризиса 2012 г.), 2018 г., 2022 гг. В годы, следующие за отмеченными «пиками», на фоне кризисных процессов в мировой экономике потоки отдельных видов инвестиций становятся отрицательными, т.е. имеет место чистый отток. Такую ситуацию можно наблюдать в 2012 г., 2016-2017 гг., 2019 г. Как отмечают Ш. Ахмед и А. Злате, снижение чистых притоков международного капитала в развивающиеся страны происходит в периоды «обострения европейского кризиса и связанного с ним роста неприятия риска в мире», а их увеличение в отдельные годы обусловлено, тем, что «ослабление… финансового стресса в Европе… улучшило настроения инвесторов» [6]. Кроме того, снижение иностранных инвестиций в период 2015-2017 гг. обусловлено введением экономических санкций в отношении РФ в 2014 году, а снижение чистых потоков капитала в 2019 г. обусловлено в том числе и антироссийскими санкциями 2018 г. [12]

Анализируя отдельные компоненты чистых потоков капитала в страны-участницы ЕАЭС, можно отметить, что относительно стабильных компонентов выделить невозможно, и прямые (синие столбцы), и портфельные (оранжевые), и другие (желтые столбцы) инвестиции имеют большую волатильность. Чистый поток по производным финансовым инструментам очень незначителен.

На рисунке 3 представлен валовый приток (ввоз капитала) в ЕАЭС.

Рис. 3. Валовый приток (ввоз) капитала в ЕАЭС за 2010-2022 гг. (в текущих ценах; миллионов долларов США)*

*Составлено авторами по данным [21]

Валовый приток капитала в страны-участницы ЕАЭС до 2015 года обеспечивали, главным образом, «прямые инвестиции» и «другие инвестиции». «Другие инвестиции» включают: прочее участие в капитале, наличную иностранную валюту, ссуды и займы, текущие счета и депозиты, торговые кредиты и авансы, страховые и пенсионные программы, программы стандартных гарантий, задолженность по товарным поставкам на основании межправительственных соглашений, неклассифицированные операции.

Приток портфельных инвестиций был незначительным до 2014 г., затем несколько возрос в 2014-2015 гг. В 2015-2017 гг. валовый приток «других инвестиций» стал отрицательным, поэтому в этот период международный капитал поступал в экономику стран ЕАЭС в основном в виде прямых инвестиций и незначительно в виде портфельных. Начиная с 2018 г., ввоз капитала в ЕАЭС осуществляется преимущественно в виде как прямых, так и других инвестиций. В 2022 г. – исключительно в виде других инвестиций.

Валовые притоки по производным финансовым инструментом на протяжении 2010-2022 гг. отрицательны. К ним относятся операции с опционами и контрактами форвардного типа.

Валовый отток, или вывоз капитала, из стран ЕАЭС (рисунок 4) также преимущественно состоит из прямых инвестиций в экономику зарубежных стран, в отдельные периоды включая существенную долю портфельных и других инвестиций.

Рис. 4. Валовый отток (вывоз) капитала в ЕАЭС за 2010-2022 гг. (в текущих ценах; миллионов долларов США)*

*Составлено авторами по данным [21]

Если сопоставлять между собой диаграммы на рисунках 2-4, то можно заметить, что структура валовых притоков и оттоков в значительной степени похожи, что объясняется, по мнению Ш. Ахмеда и А. Злате, следующим образом: «когда иностранные инвесторы увеличивают свои владения в активах стран EME, инвесторы стран EME также увеличивают свои владения в иностранных активах» [6], где EME – страны с формирующимся рынком.

Между динамикой чистых потоков иностранных инвестиций в страны ЕАЭС и валовыми оттоками капитала из стран-участниц существует достаточно сильная обратная корреляционная зависимость (таблица 2) – коэффициент парной корреляции равен -0,64. Особенно сильна такая обратная зависимость между валовым оттоком и чистым потоком для портфельных инвестиций (коэффициент -0,88). Также отметим сильную прямую зависимость по компоненту «другие инвестиции» между валовым притоком и чистым потоком (коэффициент 0,75).

Таблица 2 – Коэффициенты корреляции по зависимостям валовый приток – чистый поток и валовый отток – чистый поток*

|

Чистый поток

|

Валовый приток

|

Валовый отток

|

|

Прямые инвестиции

|

0,26

|

-0,27

|

|

Портфельные инвестиции

|

0,55

|

-0,88

|

|

Производные финансовые инструменты

|

-0,14

|

-0,55

|

|

Другие инвестиции

|

0,75

|

-0,36

|

|

Итого

|

0,32

|

-0,64

|

Динамика совокупных чистых притоков в страны ЕАЭС по видам инвестиций показана на рисунке 5. График показывает, что совокупный чистый приток инвестиций на протяжении всего рассматриваемого периода существенно концентрируется в прочих инвестициях. Лишь в 2015 и 2021 гг. преобладал чистый приток портфельных инвестиций. Кроме того, четко видно обвал прямых и портфельных инвестиций в кризисные годы – 2012, 2016, 2019 гг. При этом в периоды посткризисного восстановления сокращаются другие инвестиции – 2013, 2017, 2021 гг. Чистый приток производных финансов инструментов в силу невысокой величины существенных колебаний не показывает.

Рис. 5. Совокупный чистый приток капитала в страны ЕАЭС за 2010-2022 гг. (в текущих ценах; миллионов долларов США)*

*Составлено авторами по данным [21]

Далее рассмотрим динамику отдельных видов иностранных инвестиций по странам-участницам ЕАЭС. Динамика прямых иностранных инвестиций за 2010-2022 гг. в разрезе стран-участниц ЕАЭС приведена в таблице 3.

По всем странам, кроме России в отдельные годы (и Кыргызстана в 2017 и в 2020 гг.), показатель прямых инвестиций (DI) имеет отрицательные значения на протяжении всего исследуемого периода, что указывает на преобладание вывоза капитала над ввозом. Россия в 2010-2011 гг., 2013-2015 гг., 2017-2018 гг., 2021-2022 гг. демонстрирует превышение ввоза капитала над его вывозом. А.П. Цыпин и О.В. Леднева частично объясняют выявленную картину (до 2014 г.) тем, что до принятия Правительством РФ мер в отношении операций с офшорами, большая часть того иностранного капитала, что ввозился в нашу страну, представляла собой возвращение ранее вывезенного через Кипр, Британские Виргинские острова, Люксембург, Швейцарию, Великобританию, Нидерланды и ряд других стран российского же капитала [9].

Таблица 3 – Динамика прямых иностранных инвестиций стран-участниц ЕАЭС, млн. долл. США*

|

ПИИ

|

2010

|

2011

|

2012

|

2013

|

2014

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

|

Армения

| |||||||||||||

|

DI

|

-501,9

|

-434,1

|

-473,2

|

-315,8

|

-377,8

|

-155,4

|

-263,3

|

-223,7

|

-259,8

|

-233,3

|

-85,9

|

-341,9

|

-948,3

|

|

NA

|

27,5

|

219,1

|

23,4

|

30,3

|

28,8

|

28,8

|

70,5

|

29,1

|

7,0

|

-133,0

|

-27,3

|

24,6

|

49,7

|

|

NC

|

529,3

|

653,2

|

496,6

|

346,1

|

406,6

|

184,1

|

333,8

|

252,7

|

266,9

|

100,3

|

58,6

|

366,4

|

998,1

|

|

Беларусь

| |||||||||||||

|

DI

|

-1342,8

|

-3876,9

|

-1308,1

|

-1983,9

|

-1788,6

|

-1545,7

|

-1124,0

|

-1208,5

|

-1371,3

|

-1277,1

|

-1310,5

|

-1309,9

|

-1430,4

|

|

NA

|

50,6

|

125,5

|

155,5

|

262,2

|

73,4

|

106,6

|

122,9

|

67,8

|

55,2

|

-3,8

|

82,7

|

-79,2

|

182,6

|

|

NC

|

1393,4

|

4002,4

|

1463,6

|

2246,1

|

1862,0

|

1652,3

|

1246,9

|

1276,3

|

1426,5

|

1273,3

|

1393,2

|

1230,7

|

1613,0

|

|

Казахстан

| |||||||||||||

|

DI

|

-3665,2

|

-8582,6

|

-11855,9

|

-8034,4

|

-4674,6

|

-3261,4

|

-13749,2

|

-3800,9

|

-4992,6

|

-5904,4

|

-5875,4

|

-1901,5

|

-8024,0

|

|

NA

|

3790,9

|

5177,6

|

1792,3

|

1976,9

|

2633,5

|

3316,4

|

3474,6

|

956,5

|

-4639,3

|

-2173,6

|

1330,5

|

2665,2

|

-3097,4

|

|

NC

|

7456,1

|

13760,3

|

13648,1

|

10011,3

|

7308,1

|

6577,8

|

17223,8

|

4757,4

|

353,3

|

3730,9

|

7206,0

|

4566,7

|

4926,6

|

|

Кыргызстан

| |||||||||||||

|

DI

|

-437,6

|

-693,5

|

-292,9

|

-626,1

|

-232,9

|

-1 009,1

|

-579,0

|

78,1

|

-44,3

|

-336,7

|

582,4

|

-560,7

|

-509,5

|

|

NA

|

0,0

|

0,1

|

-0,3

|

-0,0

|

115,0

|

132,6

|

36,9

|

-29,1

|

100,0

|

67,2

|

180,9

|

-334,5

|

-454,6

|

|

NC

|

437,6

|

693,5

|

292,7

|

626,1

|

348,0

|

1 141,7

|

615,9

|

-107,2

|

144,2

|

403,9

|

-401,5

|

226,2

|

54,9

|

|

Россия

| |||||||||||||

|

DI

|

9448,5

|

11767,2

|

-1765,1

|

17287,6

|

35050,9

|

15232,1

|

-10224,6

|

8199,6

|

22592,0

|

-10051,7

|

-3631,8

|

25432,8

|

26713,4

|

|

NA

|

52616,2

|

66850,8

|

48822,4

|

86506,5

|

57082,2

|

22085,1

|

22314,3

|

36757,0

|

31376,9

|

21923,1

|

5847,0

|

65882,8

|

-13086,4

|

|

NC

|

43167,7

|

55083,6

|

50587,6

|

69218,9

|

22031,3

|

6853,0

|

32538,9

|

28557,5

|

8784,8

|

31974,8

|

9478,8

|

40450,0

|

-39799,8

|

*Составлено авторами по данным: [21]

После 2014 г. операции с офшорами сократились, что сопровождалось уменьшением чистого приобретения финансовых активов (NA) с некоторым оживлением в 2017-2018 гг. и существенным ростом данного показателя в 2021 году. Динамика показателя чистого принятия обязательств (NC) демонстрирует значительные разнонаправленные колебания.

В целом приток прямых иностранных инвестиций недостаточен. И как отмечают исследователи, «для России существует угроза превышения вывоза над ввозом, что замедляет рост экономики страны» [9].

Среди других стран ЕАЭС сопоставимыми по уровню с российскими являются прямые инвестиции в экономику Казахстана, т.к. в этой стране имеется достаточно много привлекательных для инвестирования объектов, в частности, предприятий добывающей промышленности. Тем не менее вывоз капитала в этой стране преобладает над ввозом в течение всего периода 2010-2022 гг. «Бегство» капитала характерно и для экономики Армении, это видно по незначительной величине чистого приобретения финансовых активов (NA) по сравнению с величиной чистого принятия обязательств (NC) и отрицательным значениям прямых инвестиций (DI). Ситуация обусловлена постоянно обостряющимся конфликтом с Азербайджаном.

Кыргызстан обладает привлекательными для иностранного капитала объектами в добывающей промышленности, однако, «имеет проблему вывода капитала местной элитой в заграничные оффшоры» [9], что приводит к превышению вывоза капитала над его ввозом. Кроме того, Кыргызстан, согласно исследованию Всемирного банка, имеет самое большое количество международных споров с государством в качестве ответчика из-за нарушений правительством условий инвестиционных соглашений [22]. Имеет место неудовлетворительная защита интересов инвесторов, ограниченное количество механизмов защиты их прав, а также непоследовательное регулирование, что обусловливает слабый приток ПИИ в страну.

Причиной отрицательных значений прямых инвестиций для экономики Беларуси является транзитное положение государства в логистическом взаимодействии между РФ и Евросоюзом, что увеличивает транзитивные риски в отношении вывода беларуского капитала в страны Евросоюза.

Рассмотрим динамику прямых инвестиций в страну, осуществляемых между государствами-членами ЕАЭС. Данные приведены в таблице 4.

Таблица 4 – Динамика прямых инвестиций между странами ЕАЭС (в разбивке по странам), млн. долл. США*

|

Страны

|

2011

|

2012

|

2013

|

2014

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

|

ARM

|

-

|

-

|

-

|

108,5

|

130,4

|

-90,9

|

-0,9

|

161,6

|

16,7

|

-92,3

|

83,1

|

237,4

|

|

из них:

| ||||||||||||

|

RU

|

-

|

-

|

-

|

108,5

|

130,5

|

-89,4

|

-0,9

|

161,6

|

16,7

|

-92,3

|

83,1

|

237,4

|

|

BY

|

2821,4

|

478,2

|

868,8

|

618,0

|

736,8

|

543,7

|

462,7

|

570,9

|

459,1

|

475,5

|

443,5

|

782,8

|

|

из них:

| ||||||||||||

|

ARM

|

0,0

|

6,8

|

3,3

|

3,9

|

1,2

|

0,4

|

3,8

|

2,4

|

2,4

|

2,7

|

2,4

|

3,8

|

|

KZ

|

1,8

|

1,6

|

2,8

|

5,3

|

0,5

|

0,2

|

3,2

|

2,4

|

4,2

|

4,1

|

1,9

|

29,5

|

|

RU

|

2819,6

|

469,9

|

862,7

|

608,8

|

735,1

|

543,0

|

455,7

|

566,5

|

452,5

|

468,5

|

439,1

|

749,4

|

|

KZ

|

-

|

-

|

446,0

|

529,1

|

197,3

|

292,3

|

500,6

|

604,0

|

474,4

|

274,2

|

987,3

|

415,0

|

|

из них:

| ||||||||||||

|

ARM

|

-

|

-

|

0,0

|

0,3

|

0,4

|

0,2

|

-0,6

|

0,1

|

0,7

|

1,0

|

1,7

|

1,3

|

|

BY

|

-

|

-

|

15,2

|

3,8

|

-8,3

|

7,1

|

0,4

|

-2,4

|

31,5

|

-18,5

|

-15,0

|

74,8

|

|

KG

|

-

|

-

|

-62,8

|

-24,6

|

-21,9

|

-1,3

|

-2,8

|

1,6

|

2,1

|

-3,0

|

-1,4

|

-9,3

|

|

RU

|

-

|

-

|

493,5

|

549,5

|

227,2

|

286,3

|

503,5

|

604,6

|

440,0

|

294,6

|

1001,8

|

348,1

|

|

KG

|

-0,3

|

31,9

|

67,0

|

48,4

|

512,6

|

279,5

|

78,1

|

-13,9

|

0,3

|

-59,4

|

89,0

|

173,2

|

|

из них:

| ||||||||||||

|

BY

|

0,0

|

-0,6

|

1,8

|

-1,7

|

17,6

|

-17,6

|

0,0

|

0,5

|

0,4

|

-0,3

|

0,5

|

0,7

|

|

KZ

|

-4,2

|

14,3

|

-1,6

|

12,3

|

5,3

|

16,0

|

-2,2

|

-15,8

|

-8,1

|

11,2

|

33,8

|

63,1

|

|

RU

|

3,9

|

18,2

|

66,8

|

37,7

|

489,7

|

281,1

|

80,3

|

1,4

|

8,0

|

-70,3

|

54,7

|

109,5

|

|

RU

|

192,9

|

456,7

|

506,7

|

459,5

|

513,1

|

414,2

|

91,3

|

187,2

|

179,5

|

87,7

|

331,3

|

-

|

|

из них:

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ARM

|

-6,9

|

48,2

|

52,1

|

37,8

|

56,4

|

31,2

|

-142

|

-0,3

|

52,9

|

-1,5

|

25,8

|

-

|

|

BY

|

121,1

|

110,5

|

219,4

|

58,7

|

42,2

|

47,6

|

47,9

|

52,8

|

14,7

|

12,6

|

-0,3

|

-

|

|

KZ

|

55,8

|

277,3

|

207,5

|

356,7

|

432,6

|

350,5

|

205,0

|

158,6

|

130,0

|

96,1

|

338,8

|

-

|

|

KG

|

22,9

|

20,7

|

27,7

|

6,3

|

-18,1

|

-15,0

|

-19,7

|

-24,0

|

-18,1

|

-19,5

|

-33,0

|

-

|

Договор о ЕАЭС включает несколько финансовых аспектов сотрудничества между странами-участницами, в том числе осуществление инвестиций, которое регулируется протоколом № 16 к Договору о ЕАЭС, и взаимные обязательства по финансовым услугам, отраженные в протоколе № 17 к Договору [23]. Протокол № 16 содержит определение инвестиций как материальных и нематериальных ценностей, которые инвестор одного государства вкладывает в объекты предпринимательской деятельности другого государства ЕАЭС [23]. Следовательно, речь идет о прямых инвестициях.

Оценивая потоки ПИИ между странами-участницами ЕАЭС (таблица 4), можно увидеть, что ввоз капитала в Армению, Беларусь, Казахстан и Киргизстан осуществляет главным образом Россия. В экономику Республики Армения другие страны ЕАЭС не осуществляли прямого инвестирования. В экономику Республики Беларусь, кроме РФ, незначительно инвестировали Армения и Казахстан. Иностранный капитал в экономику Казахстана прибывает также из Беларуси и незначительно из Армении. В Кыргызскую Республику ввоз капитала помимо РФ осуществляет Казахстан и незначительно Беларусь. В экономику РФ инвестируется преимущественно иностранный капитал из Республики Казахстан и в меньшем количестве из Беларуси и Армении.

Таким образом, на сегодняшний день Россия является основным инвестором в ЕАЭС: на ее долю приходится более 80% в общем объеме взаимных инвестиций [24].

Удельный вес ПИИ из стран-участниц ЕАЭС друг в друга в общем объеме чистых прямых иностранных инвестиций в эти страны приведен в таблице 5.

Таблица 5 – Удельный вес ПИИ в страну (чистое принятие обязательств) из других стран-участниц ЕАЭС, %*

|

Страны ЕАЭС

|

2011

|

2012

|

2013

|

2014

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

|

ARM

|

0

|

0

|

0

|

26,7

|

70,8

|

-

|

-

|

60,5

|

16,7

|

-

|

22,7

|

23,8

|

|

BY

|

70,5

|

32,7

|

38,7

|

33,2

|

44,6

|

43,6

|

36,3

|

40,0

|

36,1

|

34,1

|

36,0

|

48,5

|

|

KZ

|

0

|

0

|

4,5

|

7,2

|

3,0

|

1,7

|

10,5

|

171,0

|

12,7

|

3,8

|

21,6

|

8,4

|

|

KG

|

0

|

10,9

|

10,7

|

13,9

|

44,9

|

45,4

|

-

|

-

|

0,1

|

14,8

|

39,3

|

315,8

|

|

RU

|

0,4

|

0,9

|

0,7

|

2,1

|

7,5

|

1,3

|

0,3

|

2,1

|

0,6

|

0,9

|

0,8

|

0

|

Для РФ объем ПИИ, поступающий от других стран-участниц ЕАЭС, крайне незначительный и колебался на протяжении 2011-2022 годов от 0,2% до 7,5% в общем объеме чистого принятия обязательств (в 2022 г. равен 0). Особенно значимыми ПИИ от государств ЕАЭС являются для экономики Республики Беларусь, где их доля в общей величине чистого принятия обязательств принимала значения от 32,7% до 70,5% (по итогам 2022 года эта доля составила 48,5%). Также в отдельные периоды доля ПИИ от стран ЕАЭС в общем объеме чистого принятия обязательств страны оказывалась значительна для Республики Армения – 16,7-70,8% (23,8% в 2022 г.) и для Кыргызской Республики – 10,7-44,9% (315,8% в 2022 г.). Для Республики Казахстан показатель колебался в пределах от 3 до 21,6% (8,4% в 2022 г.).

Оценивая мобильность капитала в странах ЕАЭС через корреляцию сбережений и инвестиций, Е.В. Жиряева и В.Н. Наумов пришли к выводу о высокой мобильности капитала в России и Кыргызской Республике (обусловлена отсутствием некоторых институциональных проблем на пути к общему финансовому рынку ЕАЭС), а также о малой мобильности капитала в Республике Беларусь [11].

В целом следует отметить, что объемы взаимных инвестиций в ЕАЭС сократились в 2019-2020 гг., поскольку ослабление экономики России вследствие санкций, принятых в 2018 г., повлияло на других участников Евразийской экономической интеграции, которые, как, например, Республика Беларусь и Республика Армения, имеют определенную зависимость от российских инвестиций [12].

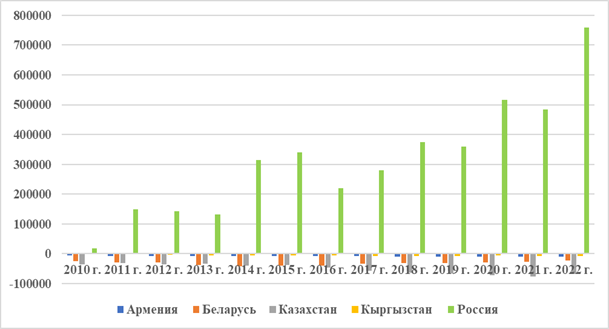

Чистая международная инвестиционная позиция (МИП) стран ЕАЭС, которая показывает разницу между внешними финансовыми активами, которыми располагает страна, и обязательствами перед другими странами, приведена на диаграмме ниже (рисунок 6). Только Россия на протяжении всего периода имеет положительную МИП, имеющую тенденцию к росту. Положительная МИП означает, что страна выступает чистым кредитором по отношению к миру в целом. МИП остальных стран-участниц ЕАЭС имеет отрицательные значения, свидетельствующие, что эти государства являются чистыми заемщиками по отношению ко всему остальному миру.

Рис. 6. Чистая международная инвестиционная позиция (МИП) стран ЕАЭС (млн. долл. США)*

*Составлено авторами по данным [21]

В целом анализ динамики иностранных инвестиций в странах ЕАЭС показывает, что данные государства иностранный капитал покидает [25]. И эта тенденция одинакова для столь разных стран, отличающихся масштабами экономики и вкладом в мировое хозяйство, ресурсной обеспеченностью, политическими и социальными особенностями и т.п. Общие тенденции международных инвестиций обусловлены политической нестабильностью в ЕАЭС, санкциями и антисанкциями, на фоне которых растет турбулентность экономик стран-участниц, усиливается макроэкономическая нестабильность. В мире в настоящее время имеет место тенденция перелива капитала из развивающихся стран с высокой экономико-политической нестабильностью и, соответственно, высокими рисками для держателей капитала.

Выводы

Подводя итог проведенному исследованию международного движения капитала в странах ЕАЭС, необходимо отметить, что макроэкономические показатели Евразийской интеграции в основном обеспечиваются вкладом России, являющейся наиболее крупной экономикой среди стран-участниц ЕАЭС и выступающей движущей силой союза. Результаты анализа динамики международного движения капитала стран ЕАЭС свидетельствуют о существовании некоторых схожих тенденций и проблем в движении капитала:

1) все страны-участницы Евразийской интеграции испытывают высокую потребность в иностранных инвестициях для обеспечения своего экономического развития, при этом на фоне введения экономических санкций в отношении России во все странах-участницах имеет место снижение потоков иностранных инвестиций;

2) в периоды обострения финансовых кризисов на ведущих мировых рынках страны ЕАЭС сталкиваются со снижением чистых притоков иностранного капитала; на фоне сокращения ВВП страны ЕАЭС имеют снижение чистых притоков иностранного капитала и чистых ПИИ;

3) отсутствуют стабильные компоненты чистых потоков капитала в страны ЕАЭС: все виды иностранных инвестиций характеризуются большой волатильностью; как в ввозе, так и в вывозе капитала в ЕАЭС преобладают прямые и другие инвестиции, хотя в отдельные периоды можно наблюдать существенную долю портфельных инвестиций;

4) на протяжении 2010-2022 гг. по всем странам, кроме РФ в отдельные годы (и Кыргызстана в 2017 и в 2020 гг.) имеет место преобладание вывоза капитала над ввозом (показатель прямых инвестиций имеет отрицательные значения); для всех стран ЕАЭС за исключением России чистая МИП отрицательна. РФ имеет положительную МИП, имеющую тенденцию к росту;

5) Россия играет ведущую роль во взаимных инвестициях стран ЕАЭС, поэтому ослабление экономики нашей страны на фоне западных санкций привело к снижению объемов взаимных инвестиций.

Указанные тенденции и проблемы свидетельствуют о необходимости улучшения инвестиционного климата в странах Евразийской интеграции, более тесного нормативного сближения и гармонизации их финансовых рынков, а также привлечения новых международных инвесторов из других стран взамен уменьшившимся потокам международного капитала из США и стран ЕС.

Источники:

2. Булатов А.С. Куда движется мировой капитал. [Электронный ресурс]. URL: https://econs.online/articles/opinions/kuda-dvizhetsya-mirovoy-kapital/ (дата обращения: 20.09.2024).

3. Geoeconomic Fragmentation and the Future of Multilateralism. IMF Staff Discussion Notes. January 2023. [Электронный ресурс]. URL: https://www.imf.org/en/Publications/Staff-Discussion-Notes/Issues/2023/01/11/ (дата обращения: 16.09.2024).

4. Юдаева К. Глобальная трансформация. [Электронный ресурс]. URL: https://econs.online/articles/finansovaya-stabilnost/globalnaya-transformatsiya/ (дата обращения: 24.09.2024).

5. Clark J., Converse N., Coulibaly B., Kamin S. Emerging market capital flows and U.S. Monetary Policy. IFDP Notes. [Электронный ресурс]. URL: https://www. federalreserve.gov/econresdata/notes/ifdp-notes/2016/files/emerging-market (дата обращения: 26.09.2024).

6. Ahmed S., Zlate A. Capital Flows to Emerging Market Economies: A Brave New World? // Journal of International Money and Finance. – 2014. – p. 221-248.

7. Shivee R.K., Khamis M.K., Normaz W.I. Determinants of Services FDI Inflows in ASEAN Countries // Int. Journal of Economics and Management. – 2015. – № 9 (1). – p. 45-69.

8. Hong H.H., Duc H.B. Determinants of foreign direct investment in ASEAN: A panel approach // Management Science. – 2015. – № 5. – p. 213–222.

9. Цыпин А.П., Леднева О.В. Статистическое исследование международного движения капитала в странах Евразийского экономического союза // Вестник Евразийской науки. – 2021. – № 1. – c. 38.

10. Галиева Д. Меняется география мировой торговли, мы должны вовремя на это реагировать // Коммерсантъ. – 2024. – № 17.

11. Жиряева Е.В., Наумов В.Н. К вопросу о свободном движении финансовых услуг и капитала в Евразийском экономическом союзе // Евразийская интеграция: экономика, право, политика. – 2022. – № 1. – c. 43–56.

12. Чижкова Е.С., Бударина Н.А. Проблемы иностранного инвестирования в ЕАЭС в условиях санкционного давления // Экономика и бизнес: теория и практика. – 2022. – № 6-2. – c. 242-245.

13. Головнин М.Ю. Трансграничное движение капитала в России: перспективы трансформации внутренней и географической структуры // Финансы: теория и практика. – 2020. – № 24(6). – c. 161-173.

14. Иванов И.С. Международное движение капитала как определяющий фактор функционирования мировой экономики, его сущность и форма // Валютное регулирование. Валютный контроль. – 2021. – № 6. – c. 3-6.

15. Иванов В.В., Саркисьянц Ю.К. Новые тренды в аналитике и моделировании движения международного капитала // Вопросы инновационной экономики. – 2023. – № 4. – c. 1899-1908. – doi: 10.18334/vinec.13.4.120141.

16. Луцкая Е.Е. Движение капитала в развивающихся странах: факторы, определяющие динамику и перспективы развития рынка капитала. (обзор) // Социальные и гуманитарные науки. Отечественная и зарубежная литература. Серия 2: Экономика. Реферативный журнал. – 2018. – № 2. – c. 113-119.

17. Ермоловская О.Ю. Аспекты противодействия России международным финансовым санкциям // Экономика, предпринимательство и право. – 2024. – № 2. – c. 591-604. – doi: 10.18334/epp.14.2.120514.

18. Рузинский В.С., Курникова М.В. Дивидендная политика международных корпораций в странах БРИКС: факторы формирования // Экономические отношения. – 2024. – № 3. – c. 603-618. – doi: 10.18334/eo.14.3.121271.

19. Горбунова М.Л., Комаров И.Д., Белащенко Д.А. К вопросу о стратегии формирования трансрегионального интеграционного контура ЕАЭС // Евразийская интеграция: экономика, право, политика. – 2022. – № 16(4). – c. 26-42.

20. Официальный сайт Евразийского экономического союза. [Электронный ресурс]. URL: http://www.eaeunion.org/# (дата обращения: 06.09.2024).

21. Официальный сайт Евразийской экономической комиссии. [Электронный ресурс]. URL: https://eec.eaeunion.org/ (дата обращения: 06.09.2024).

22. Диагностика частного сектора страны: создание рынков в Кыргызской республике. Раскрытие потенциала частного сектора для возвращения на траекторию успешного развития. Всемирный банк. [Электронный ресурс]. URL: https://documents1.worldbank.org/curated/en/099724008082220778/pdf/IDU05 (дата обращения: 16.09.2024).

23. Договор о Евразийском экономическом союзе. Официальный сайт Евразийского экономического союза. [Электронный ресурс]. URL: http://www.eaeunion.org/files/history/2014/2014_2.pdf (дата обращения: 10.09.2024).

24. Свинова Е. Год председательства России в ЕАЭС: что сделано и что впереди // Российская газета. – 2023. – № 296 (9241).

25. Точин А.В., Алиев Т.М., Безруков А.Э., Кузьмичев К.С., Пыжиков Н.С., Стоянова Е.В., Чимирис Е.С. Развитие ЕАЭС 2022+: стратегические задачи и требования времени: доклад № 84. / Российский совет по международным делам (РСМД). - М.: НП РСМД, 2023. – 78 c.

Страница обновлена: 21.11.2025 в 17:24:39

Download PDF | Downloads: 49

The study of capital flows in the EAEU countries

Arutyunyan S.A., Solovyeva N.V., Galyauv E.R., Vasileva O.V.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 14, Number 10 (October 2024)

Abstract:

The article presents the results of the study of international capital flows in the EAEU countries in 2010-2022. Based on the analysis of the dynamics of foreign investment in the EAEU countries, it is concluded that foreign capital is leaving these states, and the trend is the same for such different countries, differing in the size of the economy and contribution to the world economy, resource security, political and social characteristics, etc. It is shown that the macroeconomic indicators of the EAEU are mainly provided by the contribution of Russia, which is the largest economy among the EAEU member states and the driving force of the Union. The analysis made it possible to identify a number of similar trends in the international movement of capital in the EAEU member states, which is due to political instability in the EAEU, sanctions and anti-sanctions, against which the turbulence of the economies of the member states is growing, and macroeconomic instability is increasing. All this requires improvement of the investment climate in the EAEU countries, closer regulatory convergence and harmonization of their financial markets.

Keywords: international capital movement, foreign investment, foreign direct investment, capital import, capital export

JEL-classification: O31, O32, O 33

References:

Ahmed S., Zlate A. (2014). Capital Flows to Emerging Market Economies: A Brave New World? Journal of International Money and Finance. 48 221-248.

Bulatov A.S. (2023). Novye trendy v dvizhenii kapitala v mire i Rossii [New trends in capital flows in the world and Russia]. Voprosy Ekonomiki. (9). 65-83. (in Russian).

Chizhkova E.S., Budarina N.A. (2022). Problemy inostrannogo investirovaniya v EAES v usloviyakh sanktsionnogo davleniya [Problems of foreign investment in the EAEU under the conditions of sanction pressure]. Economics and business: theory and practice. (6-2). 242-245. (in Russian).

Clark J., Converse N., Coulibaly B., Kamin S. Emerging market capital flows and U.S. Monetary PolicyIFDP Notes. Retrieved September 26, 2024, from https://www. federalreserve.gov/econresdata/notes/ifdp-notes/2016/files/emerging-market

Ermolovskaya O.Yu. (2024). Aspekty protivodeystviya Rossii mezhdunarodnym finansovym sanktsiyam [Aspects of Russia's counteraction to international financial sanctions]. Journal of Economics, Entrepreneurship and Law. 14 (2). 591-604. (in Russian). doi: 10.18334/epp.14.2.120514.

Galieva D. (2024). Menyaetsya geografiya mirovoy torgovli, my dolzhny vovremya na eto reagirovat [The geography of world trade is changing, and we must respond to it in time]. Kommersant. (17). (in Russian).

Geoeconomic Fragmentation and the Future of MultilateralismIMF Staff Discussion Notes. January 2023. Retrieved September 16, 2024, from https://www.imf.org/en/Publications/Staff-Discussion-Notes/Issues/2023/01/11/

Golovnin M.Yu. (2020). Transgranichnoe dvizhenie kapitala v Rossii: perspektivy transformatsii vnutrenney i geograficheskoy struktury [Cross-border capital flows in Russia: prospects for changing their internal and geographical structure]. Finance: Theory and Practice». (24(6)). 161-173. (in Russian).

Gorbunova M.L., Komarov I.D., Belaschenko D.A. (2022). K voprosu o strategii formirovaniya transregionalnogo integratsionnogo kontura EAES [On the issue of the strategy for the formation of the trans-regional integration contour of the EAEU]. Eurasian Integration: Economics, Law, Politics. (16(4)). 26-42. (in Russian).

Hong H.H., Duc H.B. (2015). Determinants of foreign direct investment in ASEAN: A panel approach Management Science. (5). 213–222.

Ivanov I.S. (2021). Mezhdunarodnoe dvizhenie kapitala kak opredelyayushchiy faktor funktsionirovaniya mirovoy ekonomiki, ego sushchnost i forma [The international movement of capital as a determining factor in the functioning of the world economy, its essence and forms]. Valyutnoe regulirovanie. Valyutnyy kontrol. (6). 3-6. (in Russian).

Ivanov V.V., Sarkisyants Yu.K. (2023). Novye trendy v analitike i modelirovanii dvizheniya mezhdunarodnogo kapitala [New trends in the analysis and modeling of the flows of international capital]. Russian Journal of Innovation Economics. 13 (4). 1899-1908. (in Russian). doi: 10.18334/vinec.13.4.120141.

Lutskaya E.E. (2018). Dvizhenie kapitala v razvivayushchikhsya stranakh: faktory, opredelyayushchie dinamiku i perspektivy razvitiya rynka kapitala. (obzor) [Capital flows in developing countries: factors determining the dynamics and prospects of capital market development (review)]. Sotsialnye i gumanitarnye nauki. Otechestvennaya i zarubezhnaya literatura. Seriya 2: Ekonomika. Referativnyy zhurnal. (2). 113-119. (in Russian).

Ruzinskiy V.S., Kurnikova M.V. (2024). Dividendnaya politika mezhdunarodnyh korporatsiy v stranakh BRIKS: faktory formirovaniya [International corporations' dividend policy in BRICS countries: determinants]. Journal of International Economic Affairs. 14 (3). 603-618. (in Russian). doi: 10.18334/eo.14.3.121271.

Shivee R.K., Khamis M.K., Normaz W.I. (2015). Determinants of Services FDI Inflows in ASEAN Countries Int. Journal of Economics and Management. (9 (1)). 45-69.

Svinova E. (2023). God predsedatelstva Rossii v EAES: chto sdelano i chto vperedi [The year of Russia's presidency in the EAEU: what has been done and what lies ahead]. Russian newspaper. (296 (9241)). (in Russian).

Tochin A.V., Aliev T.M., Bezrukov A.E., Kuzmichev K.S., Pyzhikov N.S., Stoyanova E.V., Chimiris E.S. (2023). Razvitie EAES 2022+: strategicheskie zadachi i trebovaniya vremeni: doklad № 84 [The development of the EAEU 2022+: strategic objectives and time requirements: Report No. 84] (in Russian).

Tsypin A.P., Ledneva O.V. (2021). Statisticheskoe issledovanie mezhdunarodnogo dvizheniya kapitala v stranakh Evraziyskogo ekonomicheskogo soyuza [Statistical study of the international movement of capital in the countries of the eurasian economic union]. Vestnik Evraziyskoy nauki. (1). 38. (in Russian).

Zhiryaeva E.V., Naumov V.N. (2022). K voprosu o svobodnom dvizhenii finansovyh uslug i kapitala v Evraziyskom ekonomicheskom soyuze [On the issue of free movement of financial services and capital in the eurasian economic union]. Eurasian Integration: Economics, Law, Politics. (1). 43–56. (in Russian).