Big data technology in financial markets: practical aspects

Bolonin A.I.1![]() , Aliev M.M.2

, Aliev M.M.2![]() , Ismailov K.M.3

, Ismailov K.M.3

1 Финансовый университет при Правительстве Российской Федерации

2 Московский государственный институт международных отношений (Университет) Министерства иностранных дел Российской Федерации

3 Образовательное учреждение профсоюзов высшего образования «Академия труда и социальных отношений»

Download PDF | Downloads: 47

Journal paper

Economic security (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 7, Number 5 (May 2024)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=68531015

Abstract:

In the modern world, financial markets are becoming increasingly complex and dynamic. The volume of data generated by financial transactions is growing exponentially, creating both new opportunities and challenges for market participants. In such conditions, big data technology becomes an indispensable tool for improving the quality of services, reducing costs, increasing productivity and overall efficiency. This article analyzes the modern experience of using big data technology in Russian and foreign financial markets. The evolution of the introduction of big data into the Russian economic sector, the risks and benefits of this technology, and the accompanying impact are considered. The study seems relevant, since both big data technology and financial markets are in a constant process of development and renewal.

As new financial sectors emerged, different ways of processing their data became required.

Big data technology can be one of these methods. However, this requires careful analysis and study in the evolving financial sector.

Keywords: big data, financial market, technology, information, structured information, unstructured information

Введение. Интенсивное распространение больших данных (Big Data), и возрастающая их технологическая сложность продолжают трансформировать способы работы и конкуренции на финансовых рынках [11; 12]. Big Data – это чрезвычайно большие наборы данных, которые можно проанализировать с помощью вычислений, чтобы выявить закономерности и тенденции, связанные с человеческим поведением и взаимодействиями в финансовой отрасли. Big Data характеризуются большим объемом, скоростью и разнообразием информации, которая подвергается обработке и анализу [18]:

– объем относится к огромным количествам неструктурированных данных низкой плотности. Объем может варьироваться от десятков терабайт до петабайт;

– уровень скорости зависит от требуемых параметров, поступающих данных и их обработки;

– разнообразие указывает на различные формы, которые могут принимать данные. Big Data отображаются в виде чисел, текста, изображений, аудио и видео.

Big Data включают:

– структурированные данные (например, базы данных);

– неструктурированные данные (например, сообщения в социальных сетях);

– полуструктурированные данные (например, веб-журналы).

Информация, полученная в результате анализа Big Data, может привести к более эффективному принятию решений и стратегическим шагам на финансовых рынках. Big Data открывают множество возможностей для финансового бизнеса, что обуславливает возможность совершенствовать процессы принятия решений, разрабатывать персонализированные продукты/услуги, обеспечивать идеальное обслуживание клиентов, делать точные прогнозы и выявлять мошеннические действия. В связи с чем, финансовые институты, такие как банки, хедж-фонды, инвестиционные компании, активно внедряют технологии Big Data в свои бизнес-процессы.

Цель исследования – изучить концептуальные подходы и практические аспекты технологий Big Data на финансовых рынках.

Задачи исследования:

– рассмотреть концептуальные подходы к Big Data;

– проанализировать практический (российский и зарубежный) опыт Big Data на финансовых рынках;

– определить перспективы использования Big Data на финансовых рынках, учитывая возможные риски.

Практическая значимость состоит в том, что полученные выводы и результаты исследования могут быть использованы для создания современной инфраструктуры в целях оптимизации существующих способов интеграции информационных данных в условиях цифровизации финансового рынка.

Концептуальные подходы к Big Data. Аналитика Big Data – это процесс извлечения актуальной информации из больших наборов информационных данных для поддержки принятия решений [25]. В финансах аналитику Big Data можно использовать для анализа тенденций финансовых рынков, поведения клиентов, обнаружения мошенничества, управления рисками и др [4].

Аналитика Big Data – это мощный набор методов, который обеспечивает более фундаментальное понимание огромного объема данных, генерируемых в финансовой отрасли. В аналитике Big Data используются передовые технологические методы, такие как машинное обучение, прогнозный анализ, интеллектуальный анализ данных и обработка естественного языка, для выявления закономерностей и взаимосвязей, которые сложно обрабатывать с помощью традиционных методов (рис. 1) [14].

Рисунок 1. Технологические решения для анализа Big Data на финансовых рынках

Источник составлено авторами.

Как видно из рисунка 1, технологические решения для анализа Big Data на финансовых рынках имеют широкий спектр применения.

В условиях стремительного роста объема данных в финансовой отрасли применение аналитики Big Data становится все более важным для принятия обоснованных решений, снижения рисков и повышения операционной эффективности [17]. Истоки аналитики Big Data в финансах можно проследить еще в начале 2000-х гг., когда компании начали использовать высокочастотные торговые алгоритмы для обработки огромных объемов данных в режиме реального времени. Со временем использование аналитики Big Data расширилось и включило в себя другие области, такие как управление рисками, скоринг клиентов, обнаружение мошенничества и соблюдение требований. В последние годы облачные решения, веб-сервисы и искусственный интеллект стали более распространенными в финансовой отрасли, что позволяет учреждениям обрабатывать большие объемы данных с большей скоростью.

Ключевыми преимуществами использования аналитики Big Data на финансовых рынках являются:

– улучшение процесса принятия решений. Big Data позволяют учреждениям/компаниям лучше прогнозировать свои финансовые показатели, анализируя тенденции производительности и предпочтения клиентов. Это дает им конкурентное преимущество перед другими компаниями, которые не имеют доступа к такого рода информации о своих клиентах или продуктах/услугах конкурентов;

– повышение операционной эффективности: анализ Big Data позволяет автоматизировать процессы и сократить ручной труд, обеспечивая повышение эффективности и производительности;

– рациональное управление рисками. Аналитика Big Data способствует выявлению рисков и активному их управлению;

– улучшение качества обслуживания клиентов. Аналитика Big Data способствует детализированному пониманию потребностей и предпочтений клиентов, что приводит к более персонализированным продуктам/услугам.

Управление данными – это процесс управления активами данных, который гарантирует, что данные доступны, когда они необходимы, и что они безопасны, достоверны и согласованы во всех бизнес-системах учреждения/компании [10]. При реализации программы управления данными следует соблюдать следующие принципы:

– управление данными: процесс обеспечения управления всеми данными в домене в соответствии с согласованными политиками и процедурами. Это включает в себя определение того, какую информацию необходимо собрать; определение того, как соответствующая информация будет использоваться; контроль прав доступа; мониторинг соблюдения правил и т. д.; ведение записей об изменениях, внесенных во время операций обработки, чтобы их можно было улучшить позже, если потребуется (например, контроль версий);

– управление основными данными: обеспечение единообразия всех основных записей в нескольких базах данных без дублирования/пробелов. Это достигается за счет централизованного контроля над определениями схемы/метаданными о каждом хранимом элементе (т.е., таблицах), связями между ними (т.е. внешними ключами) и т. д. [15].

Несмотря на многочисленные преимущества аналитики Big Data для финансовых учреждений/компаний, существуют и проблемы, с которыми они сталкиваются при ее внедрении. Некоторые из этих проблем включают в себя:

– качество и точность данных. Аналитика Big Data эффективна только тогда, когда данные точны и высокого качества;

– интеграция данных. Аналитика Big Data содержит обработку и анализ данных из различных источников, и их интеграция может быть сложной задачей;

– масштабируемость. Финансовые учреждения должны создать алгоритм масштабируемости своих решений для анализа Big Data по мере увеличения объемов данных;

– безопасность и конфиденциальность данных. Финансовые учреждения должны обеспечить соблюдение нормативных законов, касающихся конфиденциальности и безопасности данных.

Между тем, существует достаточно стратегий, которые финансовые учреждения могут использовать для решения перечисленных проблем [16]:

– установление политик и процедур управления данными может помочь обеспечить качество, точность и безопасность данных;

– хранение данных в центральном репозитории может помочь улучшить интеграцию, масштабируемость и управление данными;

– анонимизация данных может помочь финансовым учреждениям соблюдать нормативные законы, касающиеся конфиденциальности и безопасности данных;

– искусственный интеллект может помочь автоматизировать процессы и сократить ручной труд, что приведет к повышению эффективности и производительности.

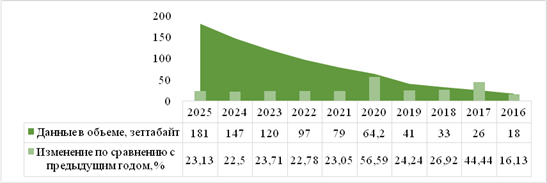

По прогнозам, в 2024 г. по всему миру будет сгенерировано 147 зеттабайт данных. Это означает, что в этом году будет произведено 27 зеттабайт дополнительных данных по сравнению с предыдущим 2023 г. (рис. 2).

Рисунок 2. Динамика объёма Big Data

(созданных, собранных, скопированных и используемых по всему миру)

Примечание: значения на 2024 г. и 2025 г. – прогнозные.

Источник: составлено авторами по материалам [35].

Как видно из рисунка 2, значение показателя «данные в объёме» за период 2016-2023 гг. увеличилось на 102 зеттабайта с положительной тенденцией роста.

«Изменение по сравнению с предыдущим годом» за аналогичный исследуемый период составило 23,71%, что на 7,58% (в 2023 г.) больше, чем в 2016 г., с положительным прогнозом на 2025 г.

Ожидается, что в 2024 г. рынок аналитики Big Data достигнет 349,56 млрд. долл. США (рис. 3).

Рисунок 3. Размер мирового рынка аналитики Big Data, млрд. долл. США

Примечание: значения на 2024 г. и 2025 г. – прогнозные.

Источник: составлено авторами по материалам [35].

Как видно из рисунка 3, размер мирового рынка аналитики Big Data за анализируемый период увеличился на 155,84 млрд. долл. США с положительной тенденцией роста.

Основными причинами, способствующими быстрому росту рынка аналитики Big Data, являются экспоненциальный рост объема данных, растущий спрос на приложения облачных вычислений и цифровая трансформация во всех отраслях экономики.

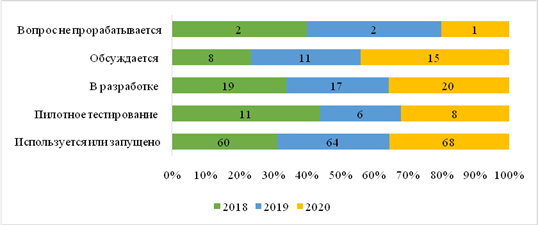

Анализ практического (российского и зарубежного) опыта Big Data на финансовых рынках. Согласно исследованию Европейского банковского управления (EBA), банки Европейского Союза (ЕС) заинтересованы в использовании аналитики Big Data: растет доля как организаций, которые уже используют Big Data в своей деятельности, так и доля компаний, тестирующих, разрабатывающих и обсуждающих внедрение новых технологий [31]. Пандемия Covid-19, очевидно, способствовала ускорению внедрения технологии Big Data, а также машинного обучения (МО) и искусственного интеллекта (ИИ) для их обработки. Однако в периоды кризиса, инвестиции в инновационные технологии сокращаются, поскольку приоритет отдается удовлетворению краткосрочных потребностей, а не долгосрочных технологических проектов. Тем не менее, проведённое исследование Банком Англии (в 2020-2021 гг.) на предмет использования банками МО, ИИ и Big Data на фоне пандемии Covid-19 и инвестиций финансового сектора в Big Data по типам, предоставляемых финансовых услуг, показало иной результат (рис. 4; 5).

Рисунок 4. Использование аналитики Big Data среди банков ЕС, %

Источник: составлено авторами по материалам [26].

Как видно из рисунка 4, в использовании аналитики Big Data среди банков ЕС, за анализируемый период были отмечены следующие тенденции: «Используется или запущено» (+8%); «Пилотное тестирование» (-3%); «В разработке» (+1%); «Обсуждается» (+7%); «Вопрос не прорабатывается» (-1%).

Рисунок 5. Инвестиции финансового сектора ЕС в Big Data по типам,

предоставляемых финансовых услуг, %

Источник: составлено авторами по материалам [26].

Как видно из рисунка 5, инвестиции финансового сектора ЕС в Big Data по типам, предоставляемых финансовых услуг, за анализируемый период продемонстрировали положительный рост: «Персональный банкинг и банкинг для бизнеса» (+3%); «Страховые услуги» (+6%); «Управление активами» (+6%); «Кредитные карты и обработка платежей» (+5%); «Инвестиционный банкинг и рынки капитала» (+5%); «Кредитование и финансирование» (+4%).

Таким образом, пандемия Covid-19 простимулировала интерес к МО, ИИ и другим методам обработки значительных объемов данных в финансовом секторе ЕС.

Зарубежный опыт свидетельствует, что при работе с Big Data небольшие финансовые институты более склонны к использованию разработок сторонних поставщиков, тогда как крупные финансовые институты обладают достаточными ресурсами для разработки собственных решений [22]. Согласно результатам исследования Банка международных расчётов (BIS), многие европейские финансовые институты используют разработки сторонних поставщиков (например, инструменты для разработки моделей) [34]. При этом, ответственность за качество, используемых моделей и их результатов лежит на самих финансовых институтах.

Обратимся к опыту США, которые с уверенностью можно назвать лидером в использовании технологий Big Data. Например, в 2020 г. на Северную Америку приходилась наибольшая доля рынка инструментов Big Data [7]. Использование Big Data в финансовом секторе США насчитывает более двух десятилетий и продолжает активно развиваться. Внедрение Big Data в различные производственные отрасли крупными американскими и межнациональными компаниями оказало благотворное влияние на развитие этих компаний. В качестве примера можно привести опыт компании Nestle, которая за счет ИКТ-оптимизации и систематизации баз данных сократила операционные расходы на 1 млрд. долл. США [3].

В период 2010-2015 гг. наступил настоящий расцвет применения Big Data в финансовом секторе США. МО и предиктивная аналитика позволили создавать сложные модели, способные прогнозировать поведение клиентов, выявлять скрытые закономерности в данных, оптимизировать инвестиционные стратегии. Big Data стали рассматриваться как ключевой фактор конкурентного преимущества. Согласно отчету McKinsey, в этот период американская экономика получала дополнительно 300 млрд. долл. США в год за счет использования Big Data в финансовой индустрии [33].

С 2015 г. по настоящее время наблюдается эра ИИ и глубокого обучения в финансах. Передовые алгоритмы ИИ применяются для алгоритмической торговли на финансовых рынках, выявления сложных паттернов мошенничества, создания персонализированных финансовых ассистентов и чат-ботов. Big Data также помогают финансовым институтам соответствовать все более жестким требованиям регуляторов в области противодействия отмыванию денег (AML) и «знай своего клиента» (KYC). В то же время, регулирующие органы США уделяют повышенное внимание этичному использованию Big Data и защите конфиденциальности клиентов [32].

Сегодня Big Data играют центральную роль в цифровой трансформации финансового сектора США. Согласно опросу NewVantage Partners, 96% крупнейших финансовых институтов США инвестировали в Big Data и ИИ [28]. Эти технологии помогают улучшать клиентский опыт, повышать операционную эффективность, принимать более обоснованные стратегические решения. При этом, вопросы конфиденциальности, безопасности и этичного использования Big Data остаются критически важными, и требуют постоянного внимания со стороны финансовых организаций и регуляторов.

В Китае (2014 г.), во время отчета правительства на сессии Всекитайского собрания народных представителей впервые прозвучало словосочетание «Big Data» [30]. На следующий год (2015 г.) Госсоветом КНР был сформирован «План действий по продвижению развития Big Data». Исходя из национальных условий и текущих потребностей китайской экономики, на ближайшие 5-10 лет стало достижение следующих результатов в развитии и использовании Big Data:

– создание новой модели социального управления, ориентированной на высокоточное управление и многостороннюю координацию;

– создание стабильного, безопасного и эффективного механизма функционирования экономики;

– строительство новой системы обслуживания граждан, ориентированной на человека и приносящей пользу всему населению;

– создание новых драйверов и новой обстановки с целью развития массового предпринимательства и инноваций;

– формирование новой экосистемы для развития высокоинтеллектуальных и быстрорастущих отраслей.

В 2019 г. впервые в партийном документе – «Big Data» названы в числе факторов производства, подчеркнута роль рыночных механизмов в распределении производственных факторов [29].

В 2023 г. ЦК КПК и Госсовет КНР приняли решение о создании Государственного управления Big Data, передав ведомству ряд функций Канцелярии Комиссии ЦК КПК по сетевой безопасности и информатизации и Государственного комитета КНР по развитию и реформе.

Для Китая ситуация в области национальной безопасности и международной конкуренции становится более сложной, и это является ключевым стимулом для того, чтобы придать развитию Big Data и ИИ общегосударственный, системный и стратегический характер. Вопросы развития новых технологий неизменно находились в центре внимания Си Цзиньпина, который еще работая в начале 2000-х гг. губернатором провинции Фуцзянь запустил программу «Цифровая Фуцзянь». Фактически этот опыт, уже на более высоком уровне технологического развития и на новом витке глобальной конкуренции, был масштабирован на весь Китай [9].

В 2015 г. Правительство Российской Федерации (РФ) утвердило программу «Цифровая экономика Российской Федерации», которая предусматривала развитие технологий больших данных как одно из ключевых направлений [2]. Это послужило сигналом для бизнеса и привело к росту инвестиций в эту область.

В 2019 г. была принята национальная стратегия развития искусственного интеллекта до 2030 г., которая еще больше подчеркнула важность Big Data для развития российской экономики [1]. Стратегия предусматривала создание условий для широкого внедрения технологий ИИ и Big Data в различных отраслях, а также подготовку квалифицированных кадров в этой области.

За последние несколько лет в России были запущены крупные проекты в области Big Data. Например, в 2019 г. «Ростех» и «Ростелеком» объявили о создании совместного предприятия «Национальный центр информатизации», которое будет заниматься развитием технологий Big Data и ИИ [24]. В 2020 г. «Газпром нефть» запустила комплексную аналитическую платформу управления данными «Умное озеро данных» для анализа Big Data в нефтегазовой отрасли [8].

Пандемия Covid-19 также, как и в других странах ускорила внедрение Big Data в России. Многие компании были вынуждены перейти на удаленную работу и цифровые каналы продаж, что привело к росту объемов данных и необходимости их эффективной обработки [20].

Несмотря на то, что Россия начала внедрение Big Data позже некоторых развитых стран, в последние годы наблюдается значительный прогресс в этой области. Благодаря государственной поддержке, росту инвестиций и запуску крупных проектов, Big Data становятся все более важной частью российской экономики. Рассмотрим некоторые аспекты и направления развития Big Data в российской экономике:

– государственная поддержка. Правительство РФ активно поддерживает развитие технологий Big Data, что подтверждается Национальной стратегией развития искусственного интеллекта до 2030 г., в которой большое внимание уделяется внедрению Big Data в различных отраслях экономики;

– рост инвестиций. Российские компании увеличивают инвестиции в технологии Big Data. Согласно исследованию Центра стратегических разработок (ЦСР), объем рынка Big Data и их обработки в России к 2025 г. вырастет до 127 млрд. руб. [27];

– применение в различных отраслях. Big Data находят применение в различных секторах российской экономики, таких как банковский сектор, ритейл, телекоммуникации, энергетика и др. К примеру, Сбербанк использует Big Data для персонализации услуг, снижения ставок по кредитам [6];

– развитие инфраструктуры. В России активно развивается инфраструктура для работы с Big Data, включая центры обработки данных, облачные сервисы и высокоскоростные сети передачи данных. Например, «Ростелеком» инвестирует в строительство дата-центров для предоставления услуг хранения и обработки Big Data [23];

– подготовка кадров. Российские университеты и образовательные платформы предлагают программы обучения в области Big Data и анализа данных. Например, МФТИ и Яндекс совместно запустили магистерскую программу «Инфраструктура больших данных» на базе кафедры «Анализ данных» [19].

Между тем, внедрение Big Data в российской экономике сталкивается с рядом проблем, таких как нехватка квалифицированных кадров, необходимость модернизации ИТ-инфраструктуры и обеспечение безопасности данных. Что касается современного состояния Big Data в финансовой сфере, технологии активно внедряются для решения различных задач, таких как анализ клиентского поведения, управление рисками, противодействие мошенничеству и повышение эффективности бизнес-процессов. В первую очередь, Big Data активно используются в банковском секторе. Крупные российские банки, такие как Сбербанк, ВТБ, Альфа-Банк и другие, массово инвестируют в развитие Big Data. Они используют Big Data для сегментации клиентов, персонализации предложений, оценки кредитных рисков и выявления мошеннических операций. Кроме того, Big Data используется для анализа финансовых рынков, прогнозирования трендов, оценки инвестиционных возможностей и управления портфелями активов.

Перспективы использования Big Data на финансовых рынках. В эпоху Big Data индустрия финансовых услуг становится все более конкурентоспособной. Персонализация обслуживания клиентов с помощью роботизированных консультаций, улучшение кибербезопасности для предотвращения утечки данных и анализ не только кредитных рейтингов, но и социальных показателей – все это часть продолжающихся трансформаций на финансовых рынках.

Между тем, при использовании Big Data в управлении рисками и оптимизации операционной деятельности возникают методологические риски, в том числе риски, связанные с качеством данных. Методологии анализа Big Data пока находятся в процессе развития. До сих пор не ясно, каким образом выбрать данные, их обработать и агрегировать. Также есть вопросы относительно аналитических инструментов, которые требуются для того, чтобы интегрировать результаты анализа Big Data с информацией, получаемой из традиционных источников.

Еще одной смежной проблемой является модельный риск при построении моделей на основе Big Data – использование ошибочных исходных данных или допущений, применение модели для целей иных, чем предполагалось при ее разработке, а также ошибки при разработке самой модели. Сложность вызывает то, что зачастую ИИ работает по принципу черного ящика: данные закладываются в модель, ИИ проводит анализ и выдает результат, который невозможно перепроверить и интерпретировать. В этой связи, важен вопрос квалификации сотрудников, работающих с Big Data.

При использовании Big Data для клиентов финансовых учреждений возникают риски, связанные с защитой персональных данных. Big Data подразумевают сбор различной информации о клиентах. С одной стороны, это помогает повысить качество финансовых услуг за счет кастомизации. С другой стороны, увеличиваются риски ненадлежащего использования персональных данных и необходимость их защиты. Любое потенциальное ненадлежащее использование Big Data и недостаточная информационная безопасность могут подорвать доверие потребителей в долгосрочной перспективе.

Одним из следствий недостатка транспарентности и интерпретируемости методов обработки Big Data с использованием ИИ являются возможные проявления дискриминации (неценовой) по расовому, национальному, религиозному, гендерному и прочим признакам. В силу недостаточной транспарентности указанных методов (в отличие от традиционных статистических моделей), дискриминация может быть неумышленной со стороны финансовой организации.

Вопрос о влиянии использования Big Data на конкуренцию является спорным. С одной стороны, использование Big Data крупными финансовыми институтами, изначально располагающими значительным объемом информации о своих клиентах и достаточными ресурсами для внедрения новых технологий, дает таким компаниям конкурентное преимущество перед более мелкими игроками рынка. Большие базы данных позволяют наилучшим образом использовать элементы МО и ИИ для скоринговой оценки заемщика, оценки риска страхователя или для предложения кастомизированной финансовой услуги, в то время как отсутствие больших объемов данных часто делает использование этих технологий неэффективным. С другой стороны, использование Big Data может стимулировать конкуренцию за счет выхода на рынок финансовых услуг финтех- и bigtech-компаний, использующих технологии обработки Big Data, что в целом создает конкуренцию традиционным финансовым институтам.

Серьезными рисками для финансовой стабильности являются риски сторонних поставщиков Big Data, услуг по их обработке и возникновение в связи с этим новых системных рисков. Поскольку не все финансовые организации обладают ресурсами и компетенциями для работы с Big Data силами внутренних подразделений, привлечение к этой деятельности новых, сторонних игроков приводит к усложнению взаимоотношений на финансовых рынках. Финансовые учреждения могут быть не в состоянии полностью оценить и управлять этими рисками, поскольку эти риски выходят за рамки их организационной структуры. Масштаб новых взаимосвязей может увеличить сложность финансовой системы и создать новые каналы распространения системных рисков.

Кроме того, вызывают опасения риски, связанные с «серыми» зонами в регулировании. Особую опасность данная ситуация будет представлять в случае, если компании, выходящие за пределы регуляторного периметра, станут системно значимыми игроками на рынке.

Еще одним вызовом является повышение ряда рисков для финансовых институтов, запаздывающих с внедрением технологий Big Data. Ряд финансовых институтов успешно используют Big Data для мониторинга и предотвращения реализации операционных рисков, в том числе киберрисков, и рисков нарушения ПОД/ФТ. Ожидается, что в будущем все больше финансовых институтов будут внедрять данные технологии. Однако существует риск того, что мошенники обратят внимание на финансовые институты, которые отстают во внедрении данных технологий.

При наличии перечисленных рисков, авторы предлагают следующие меры по их минимизации:

– в финансовой организации должна быть разработана стратегия управления данными, которая бы регламентировала вопросы управления Big Data, в том числе порядок их сбора и хранения, обеспечения полноты и качества данных, состав ответственных лиц (подразделений), ответственность руководства организации, порядок осуществления проверок со стороны внутреннего аудита;

– с целью ограничения модельных рисков и рисков качества Big Data в финансовой организации должна быть разработана система обеспечения полноты и качества данных, так, чтобы не могло возникнуть ситуации, когда модели, разработанные на основе Big Data, дают смещенные, некорректные результаты или результаты, ведущие к дискриминации. Модели должны проходить регулярную калибровку и независимую валидацию;

– с целью ограничения рисков, связанных с этичным использованием Big Data, должны быть разработаны специальные принципы, которые могут быть закреплены на уровне стандарта системы управления рисками;

– с целью управления риском зависимости от сторонних поставщиков Big Data или услуг по их обработке, во внутренних документах финансовой организации должны быть предусмотрены соответствующие подходы, в частности, по мониторингу доли каждого отдельного поставщика Big Data, стресс-тестированию операционного риска в случае сбоев в работе поставщиков, порядку восстановления деятельности в случае сбоев.

Не смотря на существующие риски, технологии Big Data имеют широкий спектр перспектив, и открывают новые возможности за счет использования большого объёма финансовых данных и передовой аналитики. В целом, Big Data сегодня играют ключевую роль в финансах. Перечислим основные тенденции, которые очевидно будут опираться на Big Data в будущем.

ИИ быстро становится отраслевым стандартом и меняет способ взаимодействия клиентов с поставщиками финансовых услуг. Согласно исследованию Accenture, 75% банков считают, что в ближайшем будущем ИИ станет краеугольным камнем взаимодействия с клиентами [5]. ИИ уже изменил многие отрасли, включая транспорт с помощью беспилотных автомобилей, обработку естественного языка, автономную мобильность, межмашинное общение и др. Все это было бы невозможно без масштабных объёмов данных, используемых для процессов обучения.

Узкоспециализированная аналитика. В настоящее время использование аналитики в финансах все еще достаточно широко распространено. Однако следующее поколение аналитики предложит передовые идеи для области, ориентированной на конкретные отрасли. Это положит начало развитию высоко персонализированного и многоканального банковского обслуживания. Такие возможности будут включать данные ГИС, бизнес-данные, движение, процессы и многое другое. Финансовая аналитика будет развиваться настолько, что сможет предоставлять отраслевую информацию и продукты для электронной коммерции, производства, управления процессами и обучения.

Прогнозная аналитика и автоматизация. «Концепция прогнозной аналитики относительно молода, но по мере ее развития специализированная аналитика станет нормой и достаточно надежной, чтобы делать точные прогнозы на основе анализа Big Data» [21]. На этом этапе большая часть аналитических процессов будет автоматизирована с использованием МО и сложного ИИ. Конкуренция в сфере финансов вскоре будет зависеть от того, насколько готова компания освоить такие передовые инструменты и использовать их для обслуживания своих клиентов.

Новая карьера в сфере финансов. Новые технологии требуют новых знаний и требований отрасли. Вполне вероятно, что в ближайшем будущем появятся новые профессии в области прогнозной и продуктовой аналитики, где эксперты смогут использовать Big Data для прогнозирования будущего и давать рекомендации по продуктам. Очевидно, что специалисты по обработке данных будут специализироваться в таких областях, как бизнес-эксперты, потребительские технологии, производство и т. д.

Сегментация клиентов. Финансовые учреждения обслуживают клиентов с различными требованиями и поведением. Сегментация клиентов превратит банк из учреждения общего назначения в учреждение, которое систематизирует своих клиентов в группы и ориентируется на них как таковых. В будущем динамическая сегментация клиентов будет развиваться еще дальше, и включать индивидуальные продукты, поддерживаемые ИИ.

Заключение

Big Data полностью изменили финансовую отрасль. Сложные аналитические методы и алгоритмы МО помогают компаниям выявлять скрытые тенденции и закономерности, которые способствуют быстрому и точному принятию решений. Банки и другие финансовые учреждения используют Big Data для улучшения своей операционной деятельности, принятия более эффективных решений и предоставления более персонализированных услуг своим клиентам.

По мере развития технологий Big Data, на финансовых рынках могут создаваться инновационные продукты и услуги, которые будут удовлетворять растущие потребности потребителей и инвесторов. Однако компаниям необходимо осторожно сотрудничать с поставщиками решений для Big Data, чтобы воспользоваться всеми его преимуществами.

Между тем, внедрение технологий Big Data в финансовом секторе сопряжено с рядом проблем, таких как необходимость обеспечения безопасности и конфиденциальности данных, высокие затраты на инфраструктуру и нехватка квалифицированных специалистов. Для успешного применения Big Data требуется комплексный подход и тщательное планирование. Для реализации потенциала Big Data необходимы совместные усилия регуляторов, финансовых организаций и технологических компаний.

Чтобы реализовать весь потенциал Big Data, необходимо решить текущие проблемы. В мире Big Data следует учитывать политику, касающуюся конфиденциальности, безопасности, интеллектуальной собственности и ответственности [13]. Финансовые организации должны не только привлекать специалистов и внедрять технологии, но, и также структурировать рабочие процессы и создавать стимулы для оптимизации использования Big Data.

References:

Avdeeva I. (2016). Analiz zarubezhnogo opyta ispolzovaniya globalnyh tekhnologiy «BigData» [Analysis of foreign experience using global technologies "big data"]. Vestnik evraziyskoy nauki. (6). 13. (in Russian).

Bank of England. The impact of machine learning and big data on credit marketsBankofengland.co.uk. Retrieved April 29, 2024, from https://www.bankofengland.co.uk/working-paper/2021/the-impact-of-machine-learning-and-big-data-on-credit-markets

Big Data and AI Executive Survey 2021NewVantage Partners. Retrieved April 30, 2024, from https://www.newvantage.com/thoughtleadership

Bolonin A.I., Bolonina S.E., Leschenko Yu.G. (2023). Monitoring finansovyh innovatsiy v statistike tsentralnyh bankov [The monitoring of financial innovation in the central banks' statistics]. Informatization in the Digital Economy. 4 (2). 119-138. (in Russian). doi: 10.18334/ide.4.2.118424.

Bolonin A.I., Vetsin A.Yu., Manuylov K.E. (2023). Osnovy regulirovaniya finansovyh rynkov [Fundamentals of financial market regulation] Moscow: Rusayns. (in Russian).

Chinadaily. Full text of resolution on 19-th CPC Central Committee reportChinadailyhk.com. Retrieved April 30, 2024, from https://www.chinadailyhk.com/hk/article/296210

China’s 2014 Government Work Report: Taking Stock of ReformsUscc.gov. Retrieved April 30, 2024, from https://www.uscc.gov/sites/default/files/Research/USCC%20Backgrounder_NPC%20scorecard.pdf

Denisov I.E. (2023). Kitayskaya strategiya «bolshikh dannyh»: reforma upravleniya, innovatsii i globalnaya konkurentsiya [China's Big Data Strategy: Governance Reform, Innovation and Global Competition] Moscow. (in Russian).

EBA report identifies key challenges in the roll out of Big Data and Advanced AnalyticsEba. Retrieved April 29, 2024, from https://www.eba.europa.eu/publications-and-media/press-releases/eba-report-identifies-key-challenges-roll-out-big-data-and

Egorov A.A. (2021). Programmnye platformy dlya raboty s bolshimi dannymi (BigData). Sravnitelnyy analiz. Chast 1 [Software platforms for work with big data (bigdata). comparative analysis. part 1]. Avtomatizatsiya i IT v energetike. (10). 12-28. (in Russian).

Jagtiani J., Lemieux C. (2018). The roles of alternative data and machine learning in fintech lending: evidence from the LendingClub consumer platform Financial Management. 48 (4). 1009-1029.

Karavaeva I.V., Lev M.Yu. (2023). Ekonomicheskaya bezopasnost: tekhnologicheskiy suverenitet v sisteme ekonomicheskoy bezopasnosti v sovremennoy Rossii [Economic security: technological sovereignty in the economic security system in modern Russia]. Economic security. 6 (3). 905-924. (in Russian). doi: 10.18334/ecsec.6.3.118475.

Larionova I.V. (2020). Kak sokhranit doverie naseleniya k uchastnikam finansovogo rynka [How to maintain public confidence in financial market participants]. Sberegatelnoe delo za rubezhom. (2). 3-10. (in Russian). doi: 10.36992/75692_2020_2_3..

Leschenko Yu.G. (2024). Kvantovaya verifikatsiya finansovoy sistemy v tselyakh bezopasnosti [Quantum verification of the financial system for security purposes]. Economic security. 7 (3). 535-558. (in Russian). doi: 10.18334/ecsec.7.3.120696.

Lev M.Yu. (2022). Tsifrovizatsiya sotsialno-ekonomicheskoy sfery v aspekte ekonomicheskoy bezopasnosti stran SNG [Digitalization of the socio-economic sphere in the aspect of the economic security of the CIS countries]. Razvitie i bezopasnost. (2). 88-102. (in Russian). doi: 10.46960/2713-2633_2022_2_88.

Lev M.Yu., Bolonin A.I., Turuev I.B., Leschenko Yu.G. (2024). Kontseptsiya iskusstvennogo intellekta v deyatelnosti tsentralnyh bankov: institutsionalnye vozmozhnosti [The concept of artificial intelligence in the activities of central banks: institutional opportunities]. Economic security. 7 (4). 781-808. (in Russian). doi: 10.18334/ecsec.7.4.120831.

Markova O.M. (2023). Transformatsiya deyatelnosti bankov v paradigme ekosistem: riski i vozmozhnosti finansovyh tekhnologiy [Banking transformation in the ecosystem paradigm: risks and opportunities of financial technologies]. Banking services. (6). 21-28. (in Russian). doi: 10.36992/2075-1915_2023_6_21.

McKinsey Global Institute. Big data: The next frontier for innovation, competition, and productivityMckinsey.com. Retrieved April 30, 2024, from https://www.mckinsey.com.br/~/media/mckinsey/business%20functions/mckinsey%20digital/our%20insights/big%20data%20the%20next%20frontier%20for%20innovation/mgi_big_data_full_report.pdf

Mona Amer, Hiren Jani and Mathieu Le Cam (2022). The data analytics lab – from innovation to products IFC-Bank of Italy Workshop on «Data Science in Central Banking.

Morozova O.A. (2021). Kiberugrozy tsifrovyh platform: osnovnye riski, fakty i trendy [Cyber threats of the digital economy: the main risks, facts and trends]. Sberegatelnoe delo za rubezhom. (2). 29-38. (in Russian). doi: 10.36992/75692_2021_2_29.

Morozova O.A. (2021). Servis upravleniya kachestvom dannyh kak obyazatelnyy komponent tsifrovoy platformy sovremennogo banka [Data quality management's service as a component of the digital platform of modern bank]. Banking services. (10). 31-36. (in Russian). doi: 10.36992/2075-1915_2021_10_31.

Panova G. S. (1915). Adaptatsionnyy potentsial bankov v globalnoy ekonomike [Adaptive potential of banks in the global economy]. Banking services. (9). 2-13. (in Russian). doi: 10.36992/2075-1915_2023_09_2.

Radkovskaya N.P., Ratkevich A.O., Frolov K.D. (2023). Novaya paradigma bankovskogo dela v usloviyakh tekhnologicheskogo suvereniteta [A new paradigm of banking in terms of technological sovereignty]. Banking services. (5). 19-24. (in Russian). doi: 10.36992/2075-1915_2023_5_19.

Shakhurin A.V. (2023). Tekhnologii i metody analiza Big Data v logisticheskikh sistemakh [Technologies and methods of big data analysis in logistics systems]. Via scientiarum - Doroga znaniy. (3). 142-148. (in Russian).

Volume of data/information created, captured, copied, and consumed worldwide from 2010 to 2020, with forecasts from 2021 to 2025Statista. Retrieved April 28, 2024, from https://www.statista.com/statistics/871513/worldwide-data-created/

Страница обновлена: 29.04.2025 в 08:57:01