Факторы, предопределяющие развитие налогообложения доходов физических лиц

Беликова Е.В.1, Чернявская Е.Ю.2, Чуб М.В.3

1 Волгоградская государственная академия физической культуры, ,

2 Волгоградский институт бизнеса, Россия, Волгоград

3 Волгоградский институт управления – филиал ФГБОУ ВО «Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации», Россия, Волгоград

Скачать PDF | Загрузок: 26

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 11 (Ноябрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=56576867

Аннотация:

Авторы научного исследования акцентируют внимание на том, что необходимо обоснование и систематизация проблем, связанных с развитием налогообложения доходов физических лиц в России, в частности были выделены общие проблемы налогообложения в РФ, проблемы, возникающие при обложении НДФЛ и применении налоговых вычетов.

По мнению авторов, установлено, что в последние годы роль налога на доходы физических лиц только усилилась. Изучение современного правового поля позволило дать характеристику современному состоянию налогообложения доходов физических лиц в РФ. Представлен анализ статистических данных который позволил уточнить роль НДФЛ в составе доходов государственного бюджета. Расчеты показали, что в 2021 году на долю НДФЛ пришлось 17% от всех налоговых доходов консолидированного бюджета. То есть вклад налога значителен. Анализ современного состояния социально-экономической сферы РФ установил, что основными факторами, предопределяющими поступление налогов на доходы, выступают не только налоговые параметры, но и численность трудоспособного населения, общий уровень доходов населения и некоторые другие.

Ключевые слова: налог. налоговый вычет. консолидированный бюджет, макроэкономика, функции налога

JEL-классификация: B22, E20, E62, H24

Введение

Актуальность исследования Вопросы налогообложения доходов физических лиц чрезвычайно актуальны для любого государства и любого гражданина. С одной стороны, налоги и их объем – это залог наполняемости государственного бюджета, чем выше налоговые ставки и отдельные параметры налогообложения – тем выше поступления в бюджет. С другой стороны, существенное налоговое бремя – это тормоз для развития экономических процессов, и преграда в стремлении к большему заработку для физических лиц. Как результат, высокие налоговые ставки дают эффект только в краткосрочной перспективе. Учитывая долгосрочное развитие социально-экономических процессов, неблагоприятные налоговые параметры приводят либо к сокращению экономического сектора, либо к разработке схем ухода от налогообложения. В этой ситуации важным представляется достичь определенного баланса, когда налоговые параметры государства будут необременительны для бизнеса и граждан с одной стороны и с другой стороны будут способствовать наполняемости государственного бюджета. Так как, именно налоговые доходы в основном и формируют общий размер поступлений.

Изученность проблемы. Теоретическую основу исследования составили преимущественно труды отечественных ученых в области налогообложения, налоговой политики, налогового контроля и его цифровизации. Среди них можно выделить работы следующих ученых Е.Л. Васянина [1], С.В. Запольский [2], А.И. Лазаренкова, А.А. Субботина [3], Л.И. Гончаренко [4], М.В., Полянская, А.М. Бондарь, ЖА. Воробьева [5] и др., но в настоящий момент, наиболее актуальным остается вопрос развития налогообложения доходов физических лиц, поскольку его регулирование имеет первостепенное значение как для государства, так и для налогоплательщиков.

Целесообразность исследования. Налоги и система налогообложения – это неотъемлемая часть существования и функционирования любого государства. Государство как структура, для выполнения своих функций и поддержания социально-экономической сферы, должно обладать определенными финансовыми ресурсами. Финансовые ресурсы государства формируются в рамках государственного бюджета. Можно констатировать тот факт, что состав доходов государственного бюджета достаточно разнообразен, тем не менее, его основу составляют налоговые поступления [6]. Таким образом, от состояния налоговой системы и эффективности ее функционирования самым непосредственным образом зависит процесс формирования государственного бюджета, что впоследствии предопределяет результаты достижения стратегических целей и решения задач развития государства в целом. Таким образом проблемы налогообложения доходов физических лиц необходимо систематизировать по различным направлениям: общие проблемы, присущие налоговой системе РФ, проблемы применения НДФЛ и проблемы применения новых налоговых режимов.

Цель исследования: выявление социально – экономических факторов и особенности управления налогообложением физических лиц.

Для достижения поставленной цели были определенны следующие задачи:

- определить роль и место налога на доходы физических лиц в государственном бюджете;

- систематизировать факторы, которые предопределяют состояние налогообложения доходов физических лиц.

Научная новизна данного исследования заключается в обосновании проблем, связанных с становлением и развитием налогообложения доходов физических лиц в России, в частности были выделены общие проблемы налогообложения в РФ, проблемы, возникающие при обложении НДФЛ и применении налоговых вычетов.

Теоретическая значимость исследования отражена в результатах, полученных авторами в процессе исследования литературных источников налогообложения доходов физических лиц в России, позволило установить, что оно менялось исходя из фактически сложившейся экономической обстановки. Причем в последние годы роль налога на доходы физических лиц только усилилась. Изучение современного правового поля позволило дать характеристику современному состоянию налогообложения доходов физических лиц в РФ. Установлены объекты налогообложения, применяемые налоговые вычеты, особенности применения налоговых ставок и другие параметры.

Практическая значимость предлагаемого исследования представлена анализом статистических данных который позволил уточнить роль НДФЛ в составе доходов государственного бюджета. Расчеты показали, что в 2021 году на долю НДФЛ пришлось 17% от всех налоговых доходов консолидированного бюджета. То есть вклад налога значителен. Анализ современного состояния социально-экономической сферы РФ установил, что основными факторами, предопределяющими поступление налогов на доходы, выступают не только налоговые параметры, но и численность трудоспособного населения, общий уровень доходов населения и некоторые другие.

Основная часть

Первым этапом исследования проанализируем динамику поступления НДФЛ в государственный бюджет за 2017-2021 гг. (таблица 1) [7].

Таблица 1 - Динамика поступления НДФЛ в консолидированный бюджет Российской Федерации в разрезе регионов за 2017-2021 гг., млн. руб. [7]

|

Регион |

2017 |

2018 |

2019 |

2020 |

2021 |

Темп роста,

% |

Изм.,

млн.

руб. |

|

Российская

Федерация |

3251115

|

3652985

|

3955216

|

4251921

|

4882602

|

50,18

|

1631487

|

|

в том числе:

|

|

|

|

|

|

|

|

|

Центральный

федеральный округ |

1309448

|

1483926

|

1628168

|

1785873

|

2121009

|

61,98

|

811561

|

|

Северо-западный

федеральный округ |

407449

|

461388

|

492849

|

537771

|

616423

|

51,29

|

208974

|

|

Северо-Кавказский

федеральный округ |

65339

|

74322

|

80326

|

88647

|

99260

|

51,92

|

33921

|

|

Южный

федеральный округ |

221034

|

237040

|

269740

|

265943

|

295779

|

33,82

|

74745

|

|

в том числе:

|

|

|

|

|

|

|

|

|

Волгоградская

область |

29840

|

33011

|

33737

|

37577

|

38956

|

30,55

|

9116

|

|

Приволжский

федеральный округ |

425974

|

468662

|

494599

|

523511

|

584075

|

37,12

|

158101

|

|

Уральский

федеральный округ |

318950

|

357451

|

373316

|

394441

|

443162

|

38,94

|

124212

|

|

Сибирский

федеральный округ |

315637

|

325364

|

344796

|

368714

|

408962

|

29,57

|

93325

|

|

Дальневосточный

федеральный округ |

187282

|

244832

|

271419

|

287022

|

313931

|

67,62

|

126649

|

За исследуемый период объем поступлений НДФЛ в государственный бюджет увеличился на 1 631 487 млн. рублей или более чем в полтора раза

Однако темп изменения показателя в разрезе отдельных округов самый разноплановый. В частности, высокий темп увеличения наблюдается по Центральному федеральному округу – на 811 561 млн. рублей или на 61,98%. Заметно приросли объемы поступления по Дальневосточному федеральному округу – на 126 649 млн. рублей или на 67,62%.

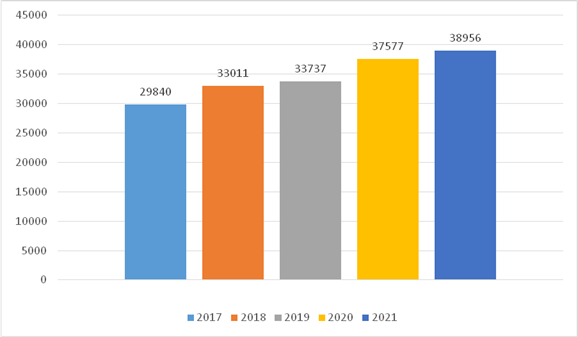

Более чем в полтора раза увеличились объемы поступления НДФЛ по Северо-Западному и Северо-Кавказскому федеральным округам, в абсолютном значении размер прироста составил 208 974 и 33 921 млн. рублей соответственно. Темп увеличения поступления НДФЛ по остальным регионам был более низким, чем в целом по Российской Федерации. В частности, по Южному федеральному округу увеличение показателя составило 74 745 млн. рублей или 33,82%. По Волгоградской области, которая входит в состав Южного федерального округа, размер прироста НДФЛ достиг 9 116 млн. рублей, что в относительном выражении составляет 30,55%.

Динамика изменения объемов поступления НДФЛ в государственный бюджет по Волгоградской области иллюстрируется рисунком 1.

Рисунок 1 – Объем поступления НДФЛ в консолидированный бюджет по Волгоградской области за 2017-2021 гг., млн. руб. [7]

Достаточно высокий темп увеличения показателя можно констатировать по Приволжскому федеральному округу – 158 101 млн. рублей (37,12%) и Уральскому федеральному округу – 124 212 млн. рублей (38,94%). Размер увеличения поступлений НДФЛ по Сибирскому федеральному округу составил 93 325 млн. рублей или 29,57%.

Тот факт, что наблюдается рост поступления НДФЛ в государственный бюджет, свидетельствует об увеличении доходов населения и соответственно о темпах роста доходов. С этих позиций можно констатировать, что наибольший темп роста доходов наблюдался по Центральному федеральному округу, а наименьший по Сибирскому федеральному округу.

О структуре поступлений НДФЛ в консолидированный бюджет Российской Федерации можно судить по данным таблицы 2.

Наибольший вклад в государственный бюджет по поступлениям НДФЛ вносит Центральный федеральный округ, причем доля показателя в динамике только увеличилась и составила по результатам за 2021 год 43,44%.

Таблица 2 - Структура поступления НДФЛ в консолидированный бюджет Российской Федерации в разрезе регионов за 2017-2021 гг., % [8]

|

Регион

|

2017

|

2018

|

2019

|

2020

|

2021

|

|

Российская Федерация

в том числе: |

100

|

100

|

100

|

100

|

100

|

|

Центральный федеральный округ

|

40,28

|

40,62

|

41,17

|

42,00

|

43,44

|

|

Северо-западный федеральный

округ

|

12,53

|

12,63

|

12,46

|

12,65

|

12,62

|

|

Северо-Кавказский федеральный округ

|

2,01

|

2,03

|

2,03

|

2,08

|

2,03

|

|

Южный федеральный округ

в том числе: |

6,80

|

6,49

|

6,82

|

6,25

|

6,06

|

|

Волгоградская область

|

0,92

|

0,90

|

0,85

|

0,88

|

0,80

|

|

Приволжский федеральный округ

|

13,10

|

12,83

|

12,50

|

12,31

|

11,96

|

|

Уральский федеральный округ

|

9,81

|

9,79

|

9,44

|

9,28

|

9,08

|

|

Сибирский федеральный округ

|

9,71

|

8,91

|

8,72

|

8,67

|

8,38

|

|

Дальневосточный федеральный округ

|

5,76

|

6,70

|

6,86

|

6,75

|

6,43

|

При этом согласно данным статистики, удельный вес рабочей силы в РФ составляет по данному округу только 28,25% от общей численности, что отражает факт, более высокого уровня заработной платы по данному территориальному образованию.

Также наблюдаются другие структурные изменения. В частности, второе место по удельному весу поступлений НДФЛ в государственный бюджет в 2017 году приходилось на Приволжский федеральный округ, значение показателя достигало 13,1%. Однако в динамике он сократился до 11,96%.

Стабильно высокий удельный вес по поступлениям НДФЛ в государственный бюджет приходиться на Северо-Западный федеральный округ, по итогам за 2021 год значение показателя достигло 12,62%.

Доля НДФЛ, поступающая от Южного федерального округа несколько снизилась и достигла 6,06%. Также сократился удельный вес поступлений по Волгоградской области с 0,92% до 0,8%.

Самый низкий вклад НДФЛ в государственный бюджет фиксируется по Северо-Кавказскому федеральному округу, доля показателя достигла по результатам исследуемого периода лишь 2,03%.

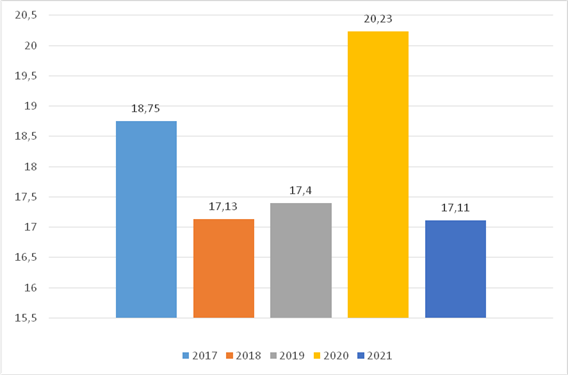

Определим теперь место НДФЛ в общем объеме поступлений в консолидированный бюджет Российской Федерации (рисунок 2).

Отмечается некоторое сокращение вклада НДФЛ в общий объем поступлений консолидированного бюджета Российской Федерации с 18,75% до 17,11%. Причем максимальное значение показателя пришлось на 2020 год и составило 20,23% (рисунок 2). Данный факт нельзя назвать отрицательной тенденцией, так как наблюдается и рост НДФЛ и рост общей величины дохо дов консолидированного бюджета.

Рисунок 2 – Доля НДФЛ в доходах консолидированного бюджета за 2017-2021 гг., % [8]

Просто темп роста остальных доходов был более высокий. В тоже время, можно сделать вывод, что НДФЛ имеет большое значение при формировании бюджета. Его доля, даже, несмотря на некоторое сокращение показателя за пятилетний период, остается очень высокой. Следовательно, любые изменения в законодательстве должны тщательно взвешиваться, так как в результате непродуманных действий последствия могут быть весьма существенными [9].

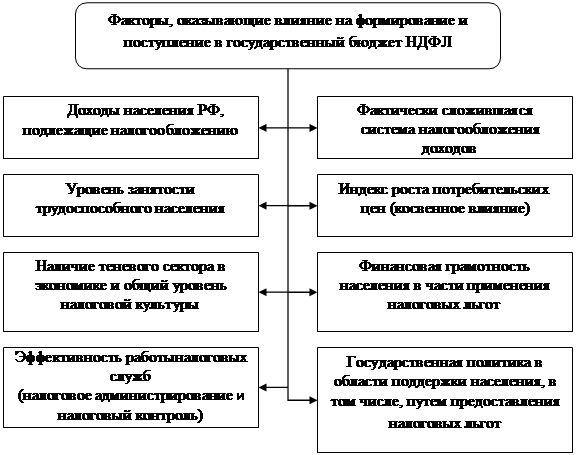

Проведенное исследование, а также изучение современных литературных источников, позволило систематизировать факторы, влияющие на формирование НДФЛ следующим образом (рисунок 3).

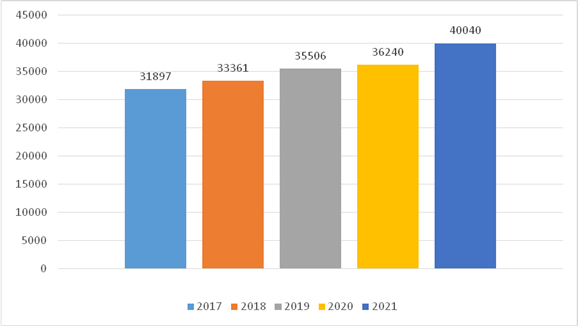

Одним из основных факторов выступает фактически сложившийся уровень доходов физических лиц, которые подлежат налогообложению. В свою очередь уровень доходов населения зависит от сложившейся макроэкономической обстановки и успешности функционирования коммерческого сектора. С целью характеристики данного фактора, на рисунке 4 представим сведения о доходах граждан Российской Федерации в последние годы. Источником информации послужили данные государственной статистики.

Можно констатировать тот факт, что среднедушевые доходы – это фактические доходы, получаемые гражданами Российской Федерации, а реальные располагаемые доходы – это поступления граждан, скорректированные на уровень инфляции.

Среднедушевые доходы населения демонстрируют прирост на протяжении всего анализируемого периода. Так, если в первом квартале 2017 года значение показателя составляло 27 763 рублей, то в первом квартале 2022 года – 36 234 рублей. Максимальное значение показателя пришлось на 4 квартал 2021 года и составило – 47 439 рублей. [9]

Рисунок 3 – Факторы, оказывающие влияние на формирование и поступление в государственный бюджет НДФЛ

При этом следует отметить такой момент, что уровень заработной платы за 4 квартал предыдущего года заметно превышает размер доходов за первый квартал следующего отчетного периода.

Рисунок 4 – Динамика ежемесячных среднедушевых доходов населения Российской Федерации за 2017-2021 гг., (руб.) [8]

В тоже время, если сравнивать реальные располагаемые доходы населения, то ситуация будет несколько отличаться. Так, по результатам за 2017 год доходы практически оставались неизменными, темп изменения составил 99,5%. То есть, даже зафиксировано некоторое снижение показателя [10].

В 2018 и 2019 гг. динамика была позитивной, размер прироста достиг 0,7% и 1,2% соответственно по годам. В 2020 году, в связи с неблагоприятными факторами внешней среды (пандемия COVID-19 и введение карантинных мер) доходы сократились на 2%. По результатам за 2021 год можно фиксировать изменение ситуации в позитивную сторону – доходы увеличились на 3% [11].

Учитывая тот факт, что основной базой для НДФЛ выступает заработная плата, приведем также в таблице 2.6 данные о среднемесячной заработной плате граждан Российской Федерации. В 2017 году размер среднемесячной заработной платы составил 39 167 рублей, по результатам за 2021 год показатель достиг уже 57 244 рублей. Максимальное значение показателя наблюдалось в 4 квартале 2021 года – 62 828 рублей.

Результаты исследования

Таким образом, проведенное исследование позволяет сделать следующие выводы.

За последние пять лет (2017-2021 гг.) объем поступлений НДФЛ в государственный консолидированный бюджет увеличился на 1 631 487 млн. рублей или более чем в полтора раза. Данный факт, несомненно, выступает положительной тенденцией. Рост поступления НДФЛ в государственный бюджет, свидетельствует об увеличении доходов населения и соответственно о темпах роста доходов. Еще одним фактором, который повлиял на размер НДФЛ, стало введение повышенной процентной ставки на доходы физических лиц свыше 5 млн. рублей с 01.01.2020 года.

Отмечается некоторое сокращение вклада НДФЛ в общий объем поступлений консолидированного бюджета Российской Федерации с 18,75% до 17,11%. Причем максимальное значение показателя пришлось на 2020 год и составило 20,23%. Сокращение доли НДФЛ в общем объеме доходов нельзя назвать отрицательной тенденцией. Просто темп роста остальных доходов был более высокий. В тоже время, можно сделать вывод, что НДФЛ имеет большое значение при формировании бюджета.

Заключение

Учитывая всё выше изложенное, можно сделать вывод, что современная налоговая система Российской Федерации находится в постоянном развитии. Постоянные изменения в налоговой системе делают ее весьма неустойчивой. Помимо этого, это затрудняет процесс администрирования налогов, так как требует постоянного повышения квалификации налоговых инспекторов, перестройки процессов администрирования налогов и доработки программного обеспечения. А это также увеличивает так называемые транзакционные издержки.

Кроме того, увеличиваются налоговые риски и непосредственно для налогоплательщиков, в частности, риск совершения ошибок при исчислении и уплате налогов [12].

Следующая проблема – это сложность налоговой системы Российской Федерации, множественность налогов, специальных налоговых режимов. Помимо этого, существует множество налоговых льгот и налоговых преференций, все это также отрицательно отражается на функционировании, как экономических субъектов, так и налоговых органов. Отдельными специалистами выделяется такая проблема как наличие законодательных противоречий, факт их существования способствует тому, что налоговые органы зачастую проигрывают налоговые споры в судебном порядке. Определенная часть проблем связана с тем, что в последние годы в практику налоговой системы внедряются инновационные информационные технологии. С одной стороны, это значительно облегчает взаимодействие налоговых органов и налогоплательщиков. С другой стороны, налоговая служба находится в постоянной реорганизации, так как меняется весь порядок взаимодействия, помимо этого, государственные служащие должны на постоянной основе повышать свой уровень квалификации.

Одной из проблем применения НДФЛ выступает тот факт, что налог взимается даже с доходов ниже прожиточного минимума, что противоречит принципам социальной справедливости. Так, согласно данным статистики за 2020 год, 12,1% населения получают доход ниже прожиточного минимума. По результатам за 2021 год положение несколько стабилизировалось, однако доля населения с доходами ниже прожиточного минимума по-прежнему существенна и составляет 11% (16,1 млн. человек, денежный дефицит – 633,2 млрд. рублей). В Правительство РФ поступали предложения освободить от уплаты налога на доходы физических лиц наиболее бедных граждан, и одновременно повысить ставку налога для богатых лиц.

Однако, если вторая часть предложения была реализована в 2021 году (доходы свыше 5 млн. рублей облагаются по ставке 15%), то для граждан с доходами ниже прожиточного минимума налогообложение их доходов осталось неизменным. По мнению Правительства РФ, та социальная помощь, которая оказывается адресно, способна компенсировать часть расходов граждан в процессе их жизнедеятельности.

Однако это не единственное мнение. По оценкам других специалистов, сбор налогов и последующее их распределение – это достаточно дорогостоящее мероприятие, требующее дополнительных финансовых и административных мер. Сбор налогов и последующее их распределение сопровождается, так называемыми, транзакционными издержками, помимо административного ресурса (налоговых органов, служб социальной защиты населения) задействуются также и банковские структуры. Также финансовые потоки могут сопровождаться мошенничеством. Следовательно, эффективность адресной помощи оценивается как сомнительная по сравнению с налоговыми льготами. Отсюда следует, что необходимо оценить эффективность адресной социальной помощи и отказаться от нее в пользу налоговых льгот для населения с доходами ниже прожиточного минимума.

Одной из проблем выступают сложности получения налоговых вычетов при нестандартных ситуациях. Данная проблема касается в основном имущественных вычетов. Так, например, не все граждане знают, что в случае покупки недвижимости неработающим гражданином, налоговый вычет может получить работающий супруг, так как недвижимость считается совместной собственностью (пункт 1 статьи 256 Гражданского кодекса РФ и пункт 1 статьи 34 Семейного кодекса РФ). Также имущественный вычет может получить неработающий пенсионер при соблюдении определенных условий. В соответствии с пунктом 10 статьи 220 НК РФ, пенсионер имеет право перенести остаток имущественного вычета «на предшествующие налоговые периоды, но не более трех, непосредственно предшествующих налоговому периоду, в котором образовался переносимый остаток имущественных налоговых вычетов». Подобные ситуации встречаются в практике достаточно редко, и в этом случае могут возникать определенные затруднения.

Часть проблем связана с теми изменениями, которые произошли, начиная с 2021 года. С 1 января 2021 года утверждена повышенная ставка НДФЛ – 15 % в отношении доходов свыше 5 млн. рублей. Так, Федеральным законом от 23.11.2020 № 372-ФЗ в НК РФ введены понятия «основная налоговая база» и «совокупность налоговых баз».

Сложность составляет факт расчета общей величины налоговых баз, так как у одного физического лица может быть несколько источников доходов. Данный вопрос пока не отрегулирован. В такой ситуации НДФЛ с суммы превышения совокупной налоговой базы над 5 млн. рублей уплачивается таким физическим лицом самостоятельно до 1 декабря 2022 года на основании направленного налоговым органом налогового уведомления об уплате налога (пункт 6 статьи 228 НК РФ)

Специалистами также отмечается низкая величина стандартных налоговых вычетов. Помимо этого, большая часть стандартных налоговых вычетов оставалась неизменной достаточно длительное время. Так, на первого ребенка предоставляется налоговый вычет в размере 1400 рублей, на второго и каждого последующего ребенка вычеты 1400 и 3000 рублей соответственно. Повышенный налоговый вычет предоставляется в том случае если ребенок- инвалид – 12 000 рублей. Сложность применения налоговых вычетов заключается еще и в их многообразии, а также в сложности применения в нестандартных ситуациях (рождение близнецов, предоставление вычетов при разводе супругов и выплате алиментов, при регистрации ребенка по адресу отличному от родителей и в некоторых других ситуациях – это ситуации касающиеся применения так называемых «детских вычетов»).

Проблемы налогообложения доходов физических лиц можно систематизировать по трем направлениям: общие проблемы, присущие налоговой системе РФ, проблемы применения НДФЛ и проблемы применения нового налогового режима – НПД.

Общие проблемы налоговой системы выглядят следующим образом: постоянные изменения и сохраняющиеся противоречия в налоговом законодательстве, множественность налогов и сложности в связи с этим их исчисления и уплаты, проблемы повышения эффективности администрирования налогов, реконструкция современной организационной структуры в связи с цифровизацией налоговой системы и организационные проблемы.

Также установлены проблемы применения НДФЛ: НДФЛ взимается с доходов даже ниже прожиточного минимума, проблемы получения налоговых вычетов по НДФЛ в отдельных ситуациях, проблемы применение прогрессивной шкалы налогообложения, низкий уровень социальных вычетов, наличие теневого сектора в экономике.

Источники:

2. Запольский С.В., Васянина Е.Л. Цифровизация финансового контроля: правовое регулирование // Правовая информатика. – 2022. – № 3. – c. 4-12. – doi: 10.21681/1994-1404-2022-3-4-12.

3. Лазаренкова А.И., Субботина А.А. Налог на профессиональный доход: проблемы и перспективы // Вестник ИЭАУ. – 2022. – № 35. – c. 3.

4. Гончаренко Л.И. и др. Налогообложение физических лиц. / Учебник и практикум для вузов. - М.: Издательство Юрайт, 2021. – 310 c.

5. Полинская М.В., Бондарь А.М., Воробьева Ж.А. Роль налогового контроля в области налога на доходы физических лиц // Вестник Академии знаний. – 2020. – № 1(36). – c. 331-335. – doi: 10.24411/2304-6139-2020-00062.

6. Прусова В.И., Казицкая Н.В., Семков И.А. Эволюция НДФЛ в России // Экономика и бизнес: теория и практика. – 2021. – № 11-1(81). – c. 185-189. – doi: 10.24412/2411-0450-2021-11-1-185-189.

7. Население. Уровень жизни. Федеральная служба государственной статистики. [Электронный ресурс]. URL: https://rosstat.gov.ru/folder/13723 (дата обращения: 22.08.2023).

8. Трудовые ресурсы. Занятость. Безработица. Федеральная служба государственной статистики. [Электронный ресурс]. URL: https://rosstat.gov.ru/labour_force (дата обращения: 10.07.2023).

9. Аналитический портал ФНС России. [Электронный ресурс]. URL: https://analytic.nalog.gov.ru/ (дата обращения: 07.07.2023).

10. Дементеева Н.А. Налоговые вычеты как инструмент социализации налоговой политики государства // Молодые ученые России: Сборник статей IX Всероссийской научно-практической конференции. Пенза, 2021. – c. 48-50.

11. Мыльникова Л.А. Роль и регулирующее значение налога на доходы физических лиц // Наука Красноярья. – 2022. – № 2-3. – c. 21-26. – doi: 10.12731/2070-7568-2022-11-2-3-21-26.

12. Пестерева Е.В. Механизм оплаты налога на доходы физического лица // Моя профессиональная карьера. – 2021. – № 25. – c. 10-14.

13. Рудь Е.Д., Романова А.А. Проблемы современного администрирования налога на доходы физических лиц и страховых взносов, пути их решения // Экономика и бизнес: теория и практика. – 2020. – № 1-2(59). – c. 88-92. – doi: 10.24411/2411-0450-2020-10053.

Страница обновлена: 15.01.2026 в 01:20:24

Download PDF | Downloads: 26

Factors determining the development of personal income taxation

Belikova E.V., Chernyavskaya E.Y., Chub M.V.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 11 (November 2023)

Abstract:

The authors of the article focus on the need to substantiate and systematize the problems associated with the development of taxation of personal income in Russia. In particular, general problems of taxation in the Russian Federation, problems arising from the taxation of personal income tax and the application of tax deductions were highlighted.

According to the authors, the role of the personal income tax has only increased in recent years. The study of the modern legal field allowed to characterize the current taxation of personal income in the Russian Federation. An analysis of statistical data is presented. The analysis made it possible to clarify the role of personal income tax in state budget revenues. Calculations showed that in 2021 personal income tax accounted for 17% of all tax revenues of the consolidated budget. That is, the contribution of the tax is significant. As a result of the analysis of the current situation in the socio-economic sphere of the Russian Federation, it has been established that the main factors determining the income tax return are not only tax parameters but also the able-bodied population size, the general level of income of the population, etc.

Keywords: tax, tax deduction, consolidated budget, macroeconomics, tax functions

JEL-classification: B22, E20, E62, H24

References:

Dementeeva N.A. (2021). Nalogovye vychety kak instrument sotsializatsii nalogovoy politiki gosudarstva [Tax deductions as a tool for socialization of tax policy of the state] Russian Young Scientist. 48-50. (in Russian).

Goncharenko L.I. i dr. (2021). Nalogooblozhenie fizicheskikh lits [Taxation of individuals] M.: Izdatelstvo Yurayt. (in Russian).

Lazarenkova A.I., Subbotina A.A. (2022). Nalog na professionalnyy dokhod: problemy i perspektivy [Professional income tax: problems and prospects]. Bulletin of Institute of Economics and Crisis Management. (35). 3. (in Russian).

Mylnikova L.A. (2022). Rol i reguliruyushchee znachenie naloga na dokhody fizicheskikh lits [The role and regulatory significance of the personal income tax]. Siberian Journal of Economics and Management. 11 (2-3). 21-26. (in Russian). doi: 10.12731/2070-7568-2022-11-2-3-21-26.

Pestereva E.V. (2021). Mekhanizm oplaty naloga na dokhody fizicheskogo litsa [The mechanism of payment of personal income tax]. Moya professionalnaya karera. 2 (25). 10-14. (in Russian).

Polinskaya M.V., Bondar A.M., Vorobeva Zh.A. (2020). Rol nalogovogo kontrolya v oblasti naloga na dokhody fizicheskikh lits [The role of tax control in the field of tax on income of individuals]. Vestnik Akademii znaniy. (1(36)). 331-335. (in Russian). doi: 10.24411/2304-6139-2020-00062.

Prusova V.I., Kazitskaya N.V., Semkov I.A. (2021). Evolyutsiya NDFL v Rossii [The evolution of personal income tax in Russia]. Economics and business: theory and practice. (11-1(81)). 185-189. (in Russian). doi: 10.24412/2411-0450-2021-11-1-185-189.

Rud E.D., Romanova A.A. (2020). Problemy sovremennogo administrirovaniya naloga na dokhody fizicheskikh lits i strakhovyh vznosov, puti ikh resheniya [Problems of modern administration of tax on income of individuals and insurance contributions, ways of their resolution]. Economics and business: theory and practice. (1-2(59)). 88-92. (in Russian). doi: 10.24411/2411-0450-2020-10053.

Vasyanina E.L. (2020). Aktualnye problemy nalogovogo prava [Actual problems of tax law] M.: NITs Infra-M. (in Russian).

Zapolskiy S.V., Vasyanina E.L. (2022). Tsifrovizatsiya finansovogo kontrolya: pravovoe regulirovanie [Digitalisation of financial control: legal regulation]. Pravovaya informatika. (3). 4-12. (in Russian). doi: 10.21681/1994-1404-2022-3-4-12.