Financial technology and its role in the development of the socio-economic system at the present stage

Konovalova M.E.1![]() , Safiullin L.N.2

, Safiullin L.N.2

1 Самарский государственный экономический университет, Russia

2 Казанский (Приволжский) федеральный университет, Russia

Download PDF | Downloads: 34

Journal paper

Creative Economy (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 17, Number 10 (October 2023)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=54773119

Abstract:

The article discusses the key trends in the development of financial technology in modern conditions. The research was aimed at solving the scientific problem of qualitative assessment of the impact of the level of introduction of financial technology on the main spheres of the economy. It is proved that the active introduction of digital financial technology modifies the traditional mechanisms of interaction of economic entities, forms new business models, and promotes the development and expansion of financial ecosystems. Today, the financial technology market can be called one of the promising and actively developing representatives of the financial market of our country. The article also discusses the factors hindering the development and implementation of financial technology in the technological process of financial institutions. The authors substantiate the significant role of the state in the process of creating and distributing financial technology, including rule-making activities. The presented article has a certain scientific interest and can be recommended to students, postgraduates, and academic staff studying the development of financial technology.

Keywords: socio-economic system, finance, financial technology

JEL-classification: G00, H00, H41

Введение

Вопросы экономического содержания, сущности и роли финансовых технологий являлись предметом научных исследований многих авторов, в числе которых: С.Е. Дубова [1, с. 134-145], С.Л. Ермаков [2, с. 180-197], И.В. Ларионова [3, 205-210], А.А. Пономарева [4, с. 115-123], А.В. Самигулина [5 с. 56-58], А.Ю. Симановский [6, 43-45], Г.А. Тосунян [7, с. 56-69], Г.П. Чубарова [8, с. 3-10] и др. Влиянию финансовых технологий на экономику посвящены работы Д.Г. Алексеевой [9, с. 128], Г.Ф. Ручкиной [10, с. 78-80]и др. Также создается все больше научных и методических работ, преимущественно исследовательского, статистического, эмпирического характера, посвященных вопросам влияния финансовых технологий на экономику России. Различные научно-теоретические и практические аспекты данной темы отражены, например, в трудах Л.А. Казаковой, П.Г. Демидова, Т.К. Романец др., а также в большом количестве публикаций в периодических изданиях. Выполненные теоретические исследования и прикладные разработки в области влияния финансовых технологий на экономику заслуживают позитивной оценки. Вместе с тем, следует признать, что целостного теоретического представления до настоящего времени не сформировалось. Цель исследования состоит в теоретико-методологическом обосновании процесса развития и внедрения финансовых технологий в экономическую систему общества, а также в разработке практических рекомендаций по институциональному регулированию данного механизма в современных условиях. Теоретико-методологической основой работы являются монографии, авторефераты, диссертации и статьи специалистов по вопросам влияния финансовых технологий на развитие экономики в современных условиях. Обоснование теоретических положений и аргументация выводов осуществлялась на основе реализации ряда методов, представляющих собой комплексный подход к анализу явлений и процессов, включающих диалектический, формально-логический и экономико-статистический методы. Научная новизна исследования заключается в развитии теоретико-методологических положений развития и внедрения финансовых технологий в ключевые сферы экономики, а также в разработке практических рекомендаций по институциональному совершенствованию процесса экспансии финансовых технологий.

Ключевые слова: финансовые технологии, информационные технологии, финансовые институты, блокчейн, большие данные, распределенный реестр, финтех.

Основная часть

Любое качественное преобразование любой сферы должно описаться на правовое поле, на правовое распределение прав и обязанностей, на законодательное закрепление полномочий и пр. Так, в свою очередь, качественные преобразования в сфере экономики, в том числе и в связи с развитием цифровой экономики, должны повлечь за собой изменение соответствующего правового поля. В частности, важным является вопрос о полномочиях регулятора финансового рынка. Кроме того, закон наделил Банк России и полномочиями в сфере нормотворчества. Стоит также отметить и Федеральный закон от 31.07.2020 № 258-ФЗ «Об экспериментальных правовых режимах в сфере цифровых инноваций в Российской Федерации» (в ред. от 02.07.2021). Согласно данному закона Банк России получил право утверждения программы и самого режима.

Правовое регулирование анализируемой сферы не ограничивается только федеральными законами.Так, Банк России также принимает меры, цель которых – развитие цифровой экономики, развитие финтехнологий.

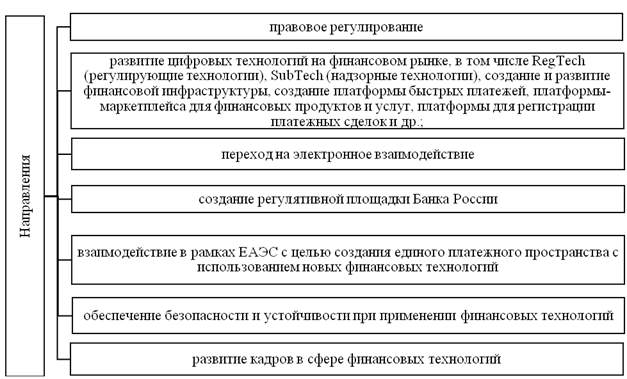

Среди ключевых направлений были озвучены такие, как правовое регулирование, развитие регулирующих и надзорных технологий и пр. Более подробно отразим данные направления на рисунке 1.

Рисунок 1 – Направления программы

Источник: составлено автором

На основании изученных документов, представляется возможным сформировать вывод о достаточном уровне правовой проработки рассматриваемого вопроса, что, в свою очередь, благоприятно сказывается на развитии и внедрении различных финансовых технологий. Однако, важно обратить внимание, что воплощение в жизнь озвученных выше правительственных мер и мероприятия – это недостаточно для проведения комплексного и всестороннего развития финтеха. В этой связи стоит отметить, что на международном рынке активно развивается вопрос об альтернативных финансах. Здесь речь идет, в том числе, и о криптовалюте, которая применяется как средство расчета и в инвестициях. Организации, которые осуществляют обращение и обмен цифровых активов как виртуальных валют, должны соблюдать законы об учреждениях, которые занимаются денежными переводами. Здесь регулятором выступает такая организация, как Сети по борьбе с финансовыми преступлениями США.

Для примера отметим, что на Мальте данные вопросы являются предметом ведения Управления финансовых услуг.

Представляется необходимым озвучить точку зрения, согласно которой цифровая валюта центральных банков – это некий новый вид денег. Такой новый вид имеет отличия как от наличной формы, так и от безналичной. От безналичного новый вид отличает то, что для проведения трансакций не нужен выход в сеть Интернет, при этом на остаток по счету идет начисление процентов.Интересно отметить, что уже определенный период времени такие технологии оплаты, как, например, Apple Pay, Google Pay, Samsung Pay, и реализуют принцип оплаты без необходимости подключения к сети Интернет. Здесь можно сформулировать выводы о том, что возможность проведения офлайн-расчетов цифровой валютой не представляет собой тот признак, который бы дал возможность для выделения нового вида денег.

Более того, стоит обратиться к ст. 6 Федерального закона от 27.06.2011 №161-ФЗ «О национальной платежной системе» (в ред. от 28.12.2022), согласно которой оператор электронных денежных средств не имеет права осуществлять начисление процентов на остаток. Все вышеизложенное делает возможным относить цифровые валюты к категории электронных денег.

Таким образом, подводя итоги, представляется возможным сформулировать следующие выводы.

Любое качественное преобразование любой сферы должно описаться на правовое поле. Качественные преобразования в сфере экономики, в том числе и в связи с развитием цифровой экономики, должны повлечь за собой изменение соответствующего правового поля. В частности, важным является вопрос о полномочиях регулятора финансового рынка. В России были приняты соответствующие законы, которые и стали базой для правового регулирования развития финтеха. Начиная с периода 2013 года ЦБ РФ наделен полномочиями по регулированию, контролю и надзору в сфере финансовых рынков, кроме того, закон наделил Банк России и полномочиями в сфере нормотворчества, также Банк России получил право утверждения программы и самого режима. 2021-2022 гг. были периодом изменений в укладе экономики, данный период способствовал появлению различных новых продуктов на рынке финтехнологий.

Представляется необходимым охарактеризовать основной вектор их развития в нашей стране.

1. Популяризация и упрощение возможностей использования рынка непубличных активов.Здесь можно сказать о появлении возможностей работы с акциями предприятий, а также с цифровыми активами. Появляется возможность у обычных инвесторов проникнуть на этот рынок.

2. Продукты для самозанятых.

Ситуация пандемии способствовала появлению новых возможностей и для самозанятых граждан, которые сталкиваются с проблемами получения дополнительного финансирования и вливания дополнительных средств в свое дело. Современные финтехнологии сделали это возможным благодаря появлению различных скоринговых технологий на платформах для фрилансеров.

3. Финтех для открытых экосистем.

На день такие системы составляют большую конкуренцию крупным маркетплейсам за счет скорости и простоты встраивания.

4. Пост-big-data.

Технология позволяет осуществлять сортировку информации, подбираю и анализируя только ту информацию, которая необходима конкретному пользователю, под его запрос.

5. Токенизация реального мира.

Это перспективы использования иных возможностей ля получения дополнительного финансирования без обращения в традиционные банковские структуры, которые, соблюдая требования регулятора, не могут отходить от требования достаточности капитала. Здесь на первый план выходят новые возможности токенищировать неликвидные активы. Появляется перспектива оцифровки прав.

6. «Зеленый» финтех.

Здесь важно сказать о программах и проектах по «зеленым» инвестициям. Когда осуществляются т.н. «зеленые платежи», ведется работа по достижению углеродной нейтральности и пр. Предполагается, что это направление может стать лидирующим, вопрос остается во времени, которое на это понадобится: три года или 15 лет. За 2018-2022 гг. финтех-индустрия сильно эволюционировала, достигнув в 2022 г. стоимости в размере 42,6 млрд. долл. [2]

Сегодня цифровые технологии – это активно развивающийся сектор. Говоря об объемах финансов, стоит отметить, что в 2017 году – это 48 000 млн рублей, в 2018 году – заметен рост до 54 000 млн рублей (на 12,5%), в 2019 году – 60 000 млн рублей [1]. При этом отмечается, что объемы рынка в России от стают от объемов рынка Европы, США, но эксперты отмечают, что российский рынок более всего открыт для новых технологий. Так, в развитых городах нашей страны доля проникновения услуг финтех составляет 35%, и это при том, что среднее мировое значение находится на уровне 20%. [3]

Далее представим на рисунке 2 характеристику предпосылок развития финтеха в России.

Рисунок 2 – Предпосылки развития финтеха в России

Источник: составлено автором

Важной особенностью российского рынка финтех является то, что основной движущей силой здесь являются банки, а ключевые участники – это также банки и стартапы.Среди банков можно выделить две категории:

- необанки (например, «Тинькофф Банк»). Такие банки изначально нацелены на использование новых технологий;

- традиционные банки. Такие банки поставлены в вынужденное положение внедрять новые технологии, в том числе и по причине конкуренции с необанками, а также и потому что, современная жизни диктует новые правила – активная роль смартфонов и приложений в жизни клиентов, активное внедрение Интернета во все сферы жизни и пр.

Далее необходимо озвучить преимущества, которые получают традиционные участники. Так, происходит уменьшение стоимости услуг банка примерно на половину. Происходит это потому, что идет сквознаяцифровизация многих процессов: продажа продуктов, обслуживание, онлайн-сервис и пр. Активно банки работают над такими технологиями, как развитие чат-ботов, big data и пр. Активное развитие цифровых технологий повлекло за собой и изменения потребностей потребителей и клиентов в сфере финансовых услуг. Особенно актуальными в период пандемии стали удаленные сервисы, а также новые бизнес-модели. Интересна статистика, говорящая о том, что в этот период более чем на 20% выросло количество услуг банков, которые оказываются дистанционно. При этом выросло на треть количество банковских приложений. У потребителей финансовых услуг выросли требований к оказываемым услугам, в том числе и к цифровым услугам. Около 70% потребителей финансовых услуги отмети рост своих ожиданий от цифровых услуг в период пандемии. В качестве основных критериев, которые оказывают влияние на выбор того или иного продукта можно назвать следующие: стоимость, надежность, безопасность, доверие к компании. В 2023 г. среди ключевых направлений развития финтеха называют создание цифрового рубля, развитие СПБ, цифровых активов, платежных сервисов и пр. Важным направлением станет разработка альтернатив для проведения трансграничных расчетов. Кроме того, еще одним из ключевых направлений является переход к модели открытых финансов [4].

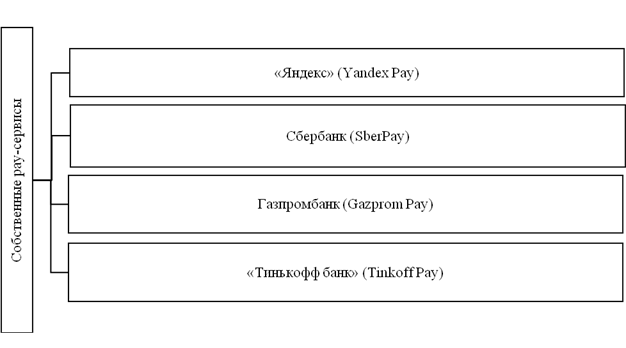

Многие участники финансового рынка работают над созданием своих собственных pay-сервиов (рисунок 3).

Рисунок 3 – Собственные pay-сервисы

Источник: составлено автором.

Тинькофф предложил также использование неких платежных стикеров, которые имеют встроенные NFC-чипы, что позволяет производить оплаты не прибегая к встроенным в телефонах модулям.В текущем году популярность приобретают такие сервисы, которые нельзя назвать привычными и традиционными для клиентов. Например, BNPL-сервисы BNPL-сервисы, когда есть возможность разбить оплату покупки на несколько частей. А также сервис peer-to-peer платежи peer-to-peer платежи (между гражданами).

Таким образом, одна из отправных точек развития платежных сервисов – это требования и пожелания потребителей. Их удобство.

Вторая такая отправная точка – это соблюдение обязательных требований. Так, НСПК обязала банковские структуры к марту 2023 г. сделать работоспособным сервис MirPay для владельцев смартфонов системы Android. К концу четвертого месяца текущего года у половины POS-терминалов появилась возможность производить оплату по QR-коду. К концу третьего квартала процент должен вырасти до 85. [5]

Внедрение таких продуктов повлечет за собой возрастание интереса к разработке и внедрению продуктов, которые позволяют проводить анализ расходов, выстраивать системы управления финансами. Таким образом, технологии позволят обеспечить единую систему с универсальным API для всей линейки продуктов. Говоря о развитии цифрового рубля, стоит отметить, что Банком России в конце 2021 года была создана соответствующая платформа. При этом Банк России и будет являться оператором. Платформа будет производить выпуск цифрового рубля, а также она необходимо для открытия онлайн кошельков: один для онлайн расчетов, второй – для офлайн. Такие кошельки будут и у клиентов, и у банков [6]. У банков по-прежнему сохранятся их клиенты – это также физические и юридические лица. В новой формирующейся системе банки станут некими посредниками между ними и Банком России, открывая соответствующие кошельки.

При этом в банковских мобильных приложениях будет доступна функция доступа к цифровому рублю, а также за счет открытия второго кошелька – появится возможность осуществлять офлайн платежи. На сегодняшний день в пилотный проект по развитию такой системы вошли 12 банков страны, у не вошедших в эту группу банков отсутствуют возможности для работы в данном направлении. В связи с этим одной из ключевых задач на сегодняшний день является совершенствование инфраструктуры в данном направлении в целях привлечения большего числа участников.

Однако, свою популярность среди физических лиц цифровой рубль сможет приобрести в том случае, если обеспечит возможность анонимности платежей (как наличные средства), а также не будет привязан к сети Интернет. Только при условии соблюдения данных двух пунктов новая валюта сможет вытеснить собой бумажную валюту. Однако, полностью сохранить анонимность при использовании цифрового рубля не представляется возможным. Для финансовых технологий также интерес представляют цифровые активы, которые получили свое развитие в 2022 году, когда на арену вышли такие финтех-игроки как Atomyze, Сбербанк и финтех-компания «Лайтхаус». Первая сделка состоялась в июне 2022 года, а уже к концу третьего квартала в сделках смоги принять участие и физические лица.

Стоит отметить, что цифровые активы сегодня проходят этап становления, на конец ноября размещено 16 выпусков на 227 000 тыс. руб. Стоит отметить, что в 2023 году можно будет наблюдать активный рост рынка. Так, получив поддержку государства и иных инвесторов, объем ЦФА может приблизиться к цифре в 60 0000 млн рублей [7].

Банк России предложил следующие мероприятия, направленные на развитие ЦФА: допуск к биржевым торгам, налоговые льготы и пр.

Привлечение граждан к использованию ЦФА позволит использовать возможности модели шеринга (аренда или обмен товарами между гражданами). Также предполагается возможность приобретения ЦФА на часть недвижимости в целях получения дохода от сделки. Также допускается в будущем и возможность участия ЦФА в расчетах.

Для банков ЦФА имеют свою выгоду – они позволяют расширить перечень продуктов, а также токенизировать дебиторскую задолженность, кредитовать под залог ЦФА с использованием цифровых рублей.

Активное внимание финтех, помимо работы в направлении платежных систем, уделяет вопросам развития и разработки альтернатив для осуществления международных расчетов. 2022 года стал годом разрушения сложившейся системы, когда крупные банковские игроки были отключены от системы SWIFT, а такие системы как Visa, Mastercard ушли из страны. Ситуацию усложняет также угроза новых санкций, а также тот факт, что некоторые банки таких стран, как, например, Казахстан, Киргизия, перестали принимать карты системы «Мир». Страны Шанхайской организации сотрудничества говорят о возможности создания своей собственной системы платежей [8].

Выводы

Банки России работают над запуском проектов, которые подразумевают присоединение к платежным системам других стран. Так, банк ВТБ предлагает проведение переводов в такие страны, как Армения, Казахстан и иные в национальных валютах. Одновременно банки активно подключаются к национальной китайской системе банковских переводов CIPS, в том числе это банк ВТБ, МКБ, «Открытие» и др. Кроме того, Банк России говорит об использовании СБП при проведении трансграничных переводов. К такому сервису были подключены страны, в том числе Киргизия, Узбекистан и др.

Кроме того, Банк России планирует к внедрению разработанных российских финтехнологий, именуемых открытые интерфейсы. Данный продукт предполагает осуществление оперативный и безопасный обмен необходимой информацией между организациями. Эти сервисы позволят гражданам оформлять рассрочку и кредиты непосредственно в онлайн-магазинах. ЦБ РФ в 2023 г. приступил к процессу разработки нормативного обеспечения и стандартизации открытых интерфейсов. Кроме того, с 2024 года предполагается подключение крупных игроков к внедрению открытых API по некоторым видам операций. Также необходимым в этой вязи видится разработка новых сервисов по идентификации субъектов рынка [9].

С начала 2023 г. банки также начали активно предлагать своим клиентам новый для российского рынка форм-фактор - платежный стикер. Он позволяет оплачивать покупки бесконтактно и может стать востребованным из-за ухода из России популярных западных мобильный кошельков. Его можно приклеить к задней поверхности смартфона и затем расплачиваться одним касанием к POS-терминалу. Такие наклейки в тестовом или постоянном режиме уже выпускают Сбербанк, Тинькофф Банк, Альфа-банк, МКБ, МТС Банк и другие кредитные организации [10].

Еще одним фокусом платежного рынка станет создание инфраструктуры для трансграничных расчетов, которые актуальны для экономического роста России и стран БРИКС и ШОС. После введения западными странами масштабных санкций против российской финансовой системы международные переводы стали проводиться с ограничениями.

1. Цифровые валюты центральных банков: это третья форма денег вместе с наличными и безналичными денежными средствами, повышающая безопасность, удобство и инновационность расчетов. В 2023 г. ЦБ рассчитывает перейти к тестированию цифрового рубля на реальных клиентах банков.

2. Монетизация накопленных данных и расширение областей применения ИИ. Игроки на рынке финтеха ищут применение технологиям на основе генеративного ИИ, который создает новый контент, либо разрабатывают собственные решения.

3. Сквозной ID и экосистемы идентификации: их внедряют в различные сервисы, включая биометрию и электронную проверку клиента. Cквозной ID - это некий цифровой профиль, благодаря которому клиент может бесшовно пользоваться сервисами одной компании или нескольких дружественных. Например, такими являются Sber ID и Яндекс ID. В свою очередь, экосистемы идентификации внедряются на рынок отдельными компаниями, нередко в партнерстве с государством. Так, определенные сайты и приложения могут знать подтвержденный возраст пользователя, чтобы предоставить ему доступ к сервису или дать возможность совершить какую-либо операцию.

Regtech (Regulatory Technology, регуляторные технологии) направлены на мониторинг онлайн-транзакций с целью выявления проблем или нарушений в сфере цифровых платежей.

Он подразумевает использование технологий для более быстрой и экономичной работы юристов на финансовом поле.

4. Деглобализация: трансформация глобальной экономической и финансовой модели в направление многополярности. Так, Центральный банк ОАЭ (CBUAE) и Резервный банк Индии (RBI) расширяют сотрудничество в области цифровых валют центральных банков (CBDCs), чтобы изучить их функциональную совместимость, а сингапурский филиал BIS разработал и тестирует многостороннюю платежную сеть Nexus, объединяющую национальные системы быстрых платежей (IPS) ЕС, Малайзии и Сингапура. В свою очередь, Банк России ожидает переход международных расчетов на цифровые национальные валюты через 5-7 лет.

Таким образом, за 2018-2022 гг. финтех-индустрия сильно эволюционировала, достигнув в 2022 г. стоимости в размере 42,6 млрд. долл. [7]. В качестве особенности российского финтеха является то, что активные игроки здесь – это банки и стартапы, при этом банки – ключевые в этой сфере.

References:

Alekseeva D. G., Pyhtin S. V. (2023). Bankovskoe kreditovanie [Bank credit] (in Russian).

Chubarova G.P. (2003). Transformatsiya bankovskogo nadzora v tselyakh povysheniya ustoychivosti bankovskoy sistemy Rossii [Transformation of banking supervision in order to increase the stability of the Russian banking system] (in Russian).

Dubova S.E. (2016). Glava 5. Innovatsionnye finansovye i bankovskie produkty: peredovye tekhnologii proektirovaniya i prodvizheniya na rynke [Chapter 5. Innovative financial and banking products: advanced design and market promotion technologies] (in Russian).

Ermakov S. L., Ustinov S. V., Yudenkov Yu. N. (2013). Ekonomika [Economy] (in Russian).

Larionova I.V. (2003). Upravlenie aktivami i passivami v kommercheskom banke [Asset and liability management in a commercial bank] (in Russian).

Ponomaryova A. E., Kokhan A. N. (2015). Finansy predpriyatiya: analiz deyatelnosti malogo biznesa [Corporate finance: analysis of small business activities] (in Russian).

Ruchkina G.F. (2019). Vnedrenie i prakticheskoe primenenie sovremennyh finansovyh tekhnologiy. Zakonodatelnoe regulirovanie [Introduction and practical application of modern financial technologies. Legislative regulation] (in Russian).

Samigullova A.V. (2018). Pravovoe regulirovanie rynka tsennyh bumag [Legal regulation of the securities market] (in Russian).

Simanovskiy A.Yu. (1995). Finansovo-bankovskiy sektor rossiyskoy ekonomiki: voprosy formirovaniya i funktsionirovaniya [Financial and banking sector of the Russian economy: issues of formation and functioning] (in Russian).

Tosunyan G. A., Vikulin A. Yu. (2002). Finansovoe pravo : Konspekty lektsiy i skhemy [Financial Law : Lecture notes and diagrams] (in Russian).

Страница обновлена: 26.04.2025 в 23:53:11

Russia

Russia