Перспективы несырьевого неэнергетического экспорта Российской Федерации в условиях санкционных ограничений

Рожкова Л.В.1![]() , Кафтулина Ю.А.1

, Кафтулина Ю.А.1![]() , Коса С.С.1, Сальникова О.В.1

, Коса С.С.1, Сальникова О.В.1![]()

1 Пензенский государственный университет, Россия, Пенза

Скачать PDF | Загрузок: 51 | Цитирований: 4

Статья в журнале

Экономические отношения (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 3 (Июль-сентябрь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=49845655

Цитирований: 4 по состоянию на 30.01.2024

Аннотация:

В работе анализируется современные аспекты несырьевого неэнергетического экспорта Российской Федерации, а также дается оценка перспектив развития внешнеторгового сотрудничества с учетом изменений в страновой структуре российского экспорта. Вопросы, связанные с экспортом Российской Федерации, являются одними из наиболее важных для современной российской экономики и политики, когда санкционные ограничения, введенные против Российской Федерации, ставят перед собой целью подрыв экспортного потенциала России. В связи с этим представляется актуальным выявление перспектив потенциала несырьевого неэнергетического экспорта России, в условиях санкционных ограничений, а также выявить наиболее приоритетных экономических партнеров для российского экспорта, в существующей внешнеэкономической парадигме. В ходе проведенного исследования были выявлены наиболее перспективные направления для несырьевого неэнергетического экспорта России в условиях санкционных ограничений «недружественных стран». Результаты работы могут быть полезны для представителей органов государственной власти, в частности, таможенной службы, предпринимателей, осуществляющих внешнюю торговлю, а также специалистов в области управления внешнеторговой и внешнеэкономической деятельностью.

Ключевые слова: экспорт, санкции, торговля, экспортные партнеры, экспортный потенциал, рейтинг, недружественные страны

Введение

Потенциал развития внешнеторгового партнерства является приоритетным для любого государства, что обусловлено преимуществами во взаимодействии стран по экспортно-импортным направлениям. Однако сложившаяся на начало 2022 г. ситуация во многом усложнила взаимоотношения России со многими иностранными партнерами, что готовилось и внедрялось уже с 2014 г. как ответ на несогласие с проводимой Россией внешней и внутренней политикой.

В Распоряжении Правительства Российской Федерации № 430-р от 05.03.2022 г. был утвержден список недружественных стран, которые совершают в отношении российских компаний и граждан действия враждебного характера, оказывающие на них негативное влияние, а также вводят санкционные ограничения против России [1, 2].

Актуальность темы работы заключается в необходимости проведения анализа несырьевого неэнергетического экспорта (ННЭ) Российской Федерации и выявлении наиболее перспективных экспортных партнеров в условиях санкционных ограничений со стороны недружественных стран.

Изученность проблемы. Инструменты диагностики конкурентоспособности торговли рассматриваются по методологиям Всемирного банка (Trade Competitiveness Diagnostic Toolkit) [3] (Reis, Farole, 2012), Международного института управленческого развития (International Institute for Management Development) [4]; способы анализа конкурентоспособности экспорта исследуются в работах Корытовой В.А. [5] (Korytova, 2015), Henn C., Papageorgiou C., Spatafora N. [6] (Henn, Papageorgiou, Spatafora, 2013) и др.; оценка перспективности стран для экспорта исследуется Российским экспортным центром (РЭЦ) [7]; влияние санкций на экономическое развитие и внешнеторговую деятельность России рассматривается в работах Афанасьева А.А. [8] (Afanasiev, 2022), Гармашовой Е.П. [9] (Garmashova et al, 2020), Городновой Н.В. и Доминикова А.Ю. [10] (Gorodnova, Domnikov, 2022), Григорян Г.Р. [11] (Grigoryan, 2019), Донцовой О.И., Толкачева С.А. и Комолова О.О. [12] (Dontsova, Tolkachev, Komolov, 2019), Дробот Е.В. [13–16] (Drobot, Batarin, Pekki, 2017; Drobot, Abrosimova, Savitskaya, 2017; Drobot, Ivko, 2018; Drobot et al, 2019) и др., последствия антироссийский санкций и перспективы развития экономики России исследуются в работах Зенченко С.В. и Вартановой М.Л. [17] (Zenchenko, Vartanova, 2019), Зимовец А.В., Сорокиной Ю.В., Ханиной А.В. [18] (Zimovets, Sorokina, Khanina, 2022), Илясовой К.О., Агаевой Д.Р., Анисимовой Е.Д. [19] (Ilyasova, Agaeva, Anisimova, 2016), Косьмина А.Д., Кузнецовой О.П., Косьминой Е.А. [20] (Kosmin, Kuznetsova, Kosmina, 2019), Пименовой Е.М. [21] (Pimenova, 2020), Савицкой К.С., Абросимовой А.С. [22] (Savitskaya, Abrosimova, 2016) и др. Однако перспективные направления для несырьевого неэнергетического экспорта в условиях санкционных ограничений в настоящее время находятся на стадии формирования и становления.

Цель работы заключается в анализе существующего несырьевого неэнергетического экспорта России, а также в проведении оценки наиболее подходящих торговых партнеров без учета недружественных стран.

Гипотеза исследования состоит в том, что страны, попавшие в список недружественных, можно охарактеризовать как ненадежные, в частности в отношении ведения с ними внешнеторговых отношений, что обуславливает необходимость пересмотра страновой структуры экспорта Российской Федерации и перенаправления потоков несырьевого неэнергетического экспорта.

При проведении исследования использовались следующие научные методы: классификация, сравнение, системный и структурно-функциональный анализ, системный подход, а также экономико-математический и абстрактно-логический.

Научная новизна исследования состоит в выявлении наиболее перспективных партнеров ННЭ Российской Федерации в условиях санкционных ограничений.

Введенные Западом санкции против России носят беспрецедентный характер по своему объему и глубине, ставя страну на первое место по уровню введенных против нее ограничений, обогнав лидировавший в данном рейтинге Иран. Введенные санкции затронули такие отрасли, как металлургия, энергетика, машиностроение, химическая промышленность, деревообрабатывающая промышленность. Ограничения со стороны недружественных стран были наложены на крупные российские банки, транспортно-логистические компании, авиаперевозчиков, были прекращены совместные проекты, а также произошло отключение российской банковской системы от международной системы SWIFT, что предполагало экономическую блокаду России и нанесение ущерба ее экспорту и импорту.

В связи с предсказуемостью подобных рестрикций со стороны Запада уже длительное время Россия занималась поиском альтернативных вариантов для обеспечения дальнейшей независимости во внешнеторговых отношениях от действий подобных недружественных стран, при этом глава ЦБ Эльвира Набиуллина в одном из своих обращений отметила, что «ключевая неопределенность – внешние условия торговли при возросшем санкционном давлении» [23, 24].

Центральный банк России ожидает, что в 2022 г. экспорт сократится на 17–21%, а импорт на 33–36%. Таким образом, объем экспорта может снизиться с 550 млрд долл. США в 2021 г. до 484 млрд долл. США в 2022 г. Однако наряду с этим будет отмечаться сокращение мирового экспорта, вызванного нарушением логистических цепочек и, как следствие, увеличением стоимости перевозок, а также ростом стоимости на топливо и мировой инфляцией. В целом объем мировой торговли достиг рекордного уровня в 28,5 трлн долл. в 2021 г., что на 25% больше, чем в 2020 г., и на 13% больше по сравнению с 2019 г., до того, как разразилась пандемия COVID-19 [24].

Согласно прогнозам экспертов, в 2022 г. возможен спад объемов мировой торговли в среднем на 5–6% примерно до 26,5 трлн долл. США, что свидетельствует об отрицательной динамике макроэкономических показателей РФ на первую половину 2022 г. [25].

В связи с определенными негативными действиями ряда стран, подрывающими доверие и безопасность РФ, 23 апреля 2021 г. президент России подписал указ «О применении мер воздействия (противодействия) на недружественные действия иностранных государств». Данный указ принят в соответствии с федеральными законами от 30 декабря 2006 г. № 281-ФЗ «О специальных экономических мерах и принудительных мерах» и от 4 июня 2018 г. № 127-ФЗ «О мерах воздействия (противодействия) на недружественные действия США и иных иностранных государств» [23].

Согласно данному указу был сформирован список недружественных стран из 48 государств, включая страны ЕС и 8 стран Азии и Америки. Попадание иностранного государства в данный список означает для него ряд ограничений со стороны России. Стоит отметить, что данное распоряжение о расширении данного списка было подготовлено в рамках указа президента «О временном порядке исполнения обязательств перед некоторыми иностранными кредиторами». Из данного документа следует, что российские граждане и компании, само государство, его регионы и муниципалитеты, которые имеют валютные обязательства в размере от 10 млн рублей в месяц перед зарубежными кредиторами из перечня недружественных стран, смогут расплатиться по ним в рублях. Для этого российский банк по просьбе должника создает рублевый счет «С» на имя кредитора. Планируется, что на него будут осуществляться выплаты в рублевом эквиваленте по курсу ЦБ на день платежа. Таким образом, ведение внешнеэкономической деятельности с иностранными компаниями из стран, находящихся в данном списке, может представляться небезопасным для отечественных компаний и торговых контрагентов [23].

В связи с этим можно выделить страны, которые могут быть приоритетными для российского экспорта.

Рейтинг потенциальных экспортных партнеров России составляется ежегодно Российским экспортным центром и определяется как сумма 5 отраслевых компонентов несырьевого неэнергетического экспорта (ННЭ) (агропромышленный комплекс (АПК), машиностроение, металлургия, химическая промышленность, лесопромышленный комплекс (ЛПК) [7, 26].

Рейтинг перспективности стран для ННЭ России по методике РЭЦ в 2021 г. составлялся для 122 стран с учетом несырьевого неэнергетического экспорта и/или импорта [27]. Страны, исключенные из данного рейтинга в 2021 г., представлены в таблице 1.

Таблица 1

Страны, исключенные из рейтинга перспективности стран для ННЭ России по методике РЭЦ в 2021 г.

Table 1

Countries excluded from the rating of countries’ prospects for Russian NNE according to the REC methodology in 2021

|

Названия стран

|

Причины исключения из рейтинга

|

|

Гонконг

|

Доминирование

реэкспорта

|

|

Макао

|

Почти

полная ориентация импорта на Гонконг и Китай

|

|

Сирия

|

Отсутствие

объективной информации

|

|

Британские

Виргинские острова, Джерси и т.п.

|

Офшорные

территории

|

|

Джибути,

Черногория

|

Страны

с транзитивной функцией

|

|

Абхазия,

Южная Осетия

|

Сильная

ориентация их импорта на Россию; неучастие в международных экономических

наблюдениях

|

|

Украина

|

Торговля

с основной частью страны подвергается запрету с обеих сторон

|

Топ-20 стран по рейтингу привлекательности стран для несырьевого неэнергетического экспорта России представлены в таблице 2.

Таблица 2

Рейтинг перспективности стран для ННЭ России по методике РЭЦ в 2021 г.

Table 2

Rating of countries’ prospects for Russian NNE according to the REC methodology in 2021

|

Место в рейтинге

|

Название страны

|

Место в рейтинге

|

Название страны

|

|

1

|

Узбекистан

|

11

|

Япония

|

|

2

|

Казахстан

|

12

|

Тайвань

|

|

3

|

Китай

|

13

|

Германия

|

|

4

|

Беларусь

|

14

|

Туркмения

|

|

5

|

Азербайджан

|

15

|

Польша

|

|

6

|

США

|

16

|

Вьетнам

|

|

7

|

Таджикистан

|

17

|

ОАЭ

|

|

8

|

Турция

|

18

|

Нидерланды

|

|

9

|

Армения

|

19

|

Саудовская

Аравия

|

|

10

|

Кыргызстан

|

20

|

Индия

|

По результатам общего рейтинга на 2021 г. наиболее перспективными странами для ННЭ были Узбекистан, Казахстан, Китай, Беларусь, Азербайджан, США, Таджикистан, Турция и Армения, а низкие позиции имели Зимбабве, Лаос, Замбия, Камерун, Намибия, Конго, Уругвай, Боливия, Никарагуа [27].

Однако методика определения перспективности и потенциальных возможностей стран для несырьевого неэнергетического экспорта (ННЭ), представленная Российским экспортным центром (РЭЦ), не учитывает политические и экономические риски взаимодействия России со странами, что влияет на фактическую привлекательность страны.

По нашему мнению, в условиях санкционных ограничений необходимо учесть следующие факторы:

– исключить недружественные страны из списка для составления рейтинга перспективности стран для ННЭ России;

– учесть транспортно-логистический фактор, ограничения в котором значительно сказываются на экспортном и импортном потенциале.

Таким образом, количество экспортных партнеров России значительно сократится по сравнению с 2021 г. и, за исключением недружественных стран, составит 72 из рейтинга прошлого года. По нашему мнению, в топ-10 по рейтингу привлекательности для ННЭ России с учетом методики РЭЦ, списка недружественных стран и санкционных ограничений в 2022 г. войдут страны, показанные в таблице 3.

Таблица 3

Рейтинг перспективности стран для ННЭ России с учетом санкционных ограничений в 2022 г.

Table 3

Rating of countries’ prospects for Russian NNE in terms of sanctions restrictions in 2022

|

Место в рейтинге

|

Название страны

|

|

1

|

Узбекистан

|

|

2

|

Казахстан

|

|

3

|

Китай

|

|

4

|

Беларусь

|

|

5

|

Азербайджан

|

|

6

|

Таджикистан

|

|

7

|

Турция

|

|

8

|

Армения

|

|

9

|

Кыргызстан

|

|

10

|

Туркмения

|

Российский экспорт до февраля 2022 г. имел положительную динамику. Темпы прироста экспорта превышали 40% впервые с 2008 г., а сумма экспорта впервые превысила более 360 млрд долл., что стало рекордным показателем (впервые после COVID-19) с 2018 г., приблизившись к пику 2012 г. (386 млрд долл.) [13] (Drobot, Batarin, Pekki, 2017).

Основными драйверами роста экспорта в 2021 г. стали рост мировых цен на металлы, древесину, удобрения, нефтехимию и др. Также был отмечен рост зарубежного спроса на российские экспортные продукты, в частности на сталь, алюминий, готовые продукты.

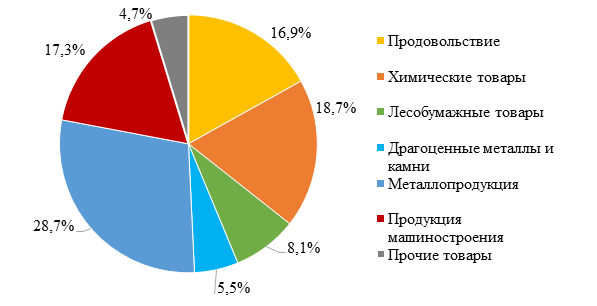

Товарная структура ННЭ России на конец 2021 г. показана на рисунке 1.

Рисунок 1. Товарная структура ННЭ России, 2021 г.

Figure 1. Commodity structure of Russian NNE, 2021

Источник: составлено авторами с использованием данных: Аналитика по экспорту России – Российский экспортный центр. [Электронный ресурс]. URL: https://www.cbr.ru/penza/ekonom_profil/#dropdown_content_item_9 (02.06.2022).

География российского ННЭ в 2021 г. была достаточно широкой и объемной. В таблице 4 приведены основные лидеры российского ННЭ в 2021 г., отобранные по территориально-логистическому принципу и объему торговли (без учета недружественных стран).

Таблица 4

Страны – лидеры российского ННЭ (без учета недружественных стран), 2021 г.

Table 4

Top countries of Russian NNE (excluding unfriendly countries), 2021

|

№

|

Название страны

|

Объем экспорта,

млрд долл.

|

|

1

|

Китай

|

51,2

|

|

2

|

Турция

|

28,9

|

|

3

|

Беларусь

|

11,95

|

|

4

|

Индия

|

8,7

|

|

5

|

Узбекистан

|

5,4

|

|

6

|

Египет

|

24,8

|

|

7

|

Азербайджан

|

2,07

|

|

8

|

Сербия

|

1,8

|

|

9

|

Кыргызстан

|

1,784

|

|

10

|

Армения

|

1,782

|

Исходя из приведенных данных таблицы 4, указанные страны продолжат оставаться приоритетными для внешней торговли Российской Федерации, сохраняя высокие темпы, по причине высокого спроса на российскую несырьевую неэнергетическую продукцию.

При этом требуется определить отрасли российской экономики, которые могут быть перспективными в отношении ННЭ, в частности с использованием индекса «выявленного сравнительного преимущества» для ННЭ России (Revealed Comparative Advantage, RCA), на основе официальных прогнозных значений экспорта (ННЭ России – около 89430,9 млн долл. США при условии ожидаемых средних темпов сокращения экспорта России на 36% и возможном снижении мирового объема экспорта до 26 трлн долл. США) на 2022 г. по данной формуле [5, с. 165] (Korytova, 2015) (1):

RCA = (xi / X) / (xwi / Xw), (1)

где xi – экспорт товара i из определенной страны;

X – общий объем экспорта взятой страны;

xwi – мировой экспорт товара i;

Xw – общий мировой экспорт.

Если

коэффициент ![]() для

экспортной категории страны, то страна имеет конкурентное преимущество в

экспорте данной группы товаров. В таблице 5 представлены

коэффициенты RCA

в основных категориях ННЭ России.

для

экспортной категории страны, то страна имеет конкурентное преимущество в

экспорте данной группы товаров. В таблице 5 представлены

коэффициенты RCA

в основных категориях ННЭ России.

Таблица 5

Индекс выявленного сравнительного преимущества (RCA) для основных категорий ННЭ России на 2022 г.

Table 5

Index of Revealed Comparative Advantage (RCA) for the main categories of Russian NNE for 2022

|

№

|

Категория

ННЭ

|

Значение индекса

RCA

|

Объем экспорта,

млн долл.

|

|

1

|

Металлопродукция

|

6,5163

|

25289,6

|

|

2

|

Продовольствие

|

3,2061

|

16229,5

|

|

3

|

Химическая

продукция

|

2,2237

|

16509,44

|

|

4

|

Драгоценные

металлы и камни

|

1,1065

|

4854,4

|

|

5

|

Лесобумажная

продукция

|

1,0715

|

7159,68

|

|

6

|

Продукция

машиностроения

|

0,7334

|

15222,4

|

Учитывая прогнозные данные, согласно индексу выявленного сравнительного преимущества, Россия обладает экспортным потенциалом в основных категориях ННЭ, кроме машиностроения. Следовательно, продукцию российского машиностроения в настоящее время не следует рассматривать как одну из возможных конкурентных отраслей для экспорта.

Однако данный индекс не в полной мере может отразить глубину экспортных взаимоотношений России с ключевыми экспортными партнерами. С целью более углубленной оценки экспортной конкурентоспособности российской экономики следует применить индекс «экспортной конкурентоспособности» (Export Competitiveness Index, XCI) [5, с. 165] (Korytova, 2015, р. 165) (2):

XCI = (xij / Xit) / (mkj / Mkt), (2)

где xij – объем экспорта товара j страны i;

Xit – общий экспорт страны i;

mkj – объем импорта товара j на рынке k;

Mkt – общий импорт на рынке k.

В таблице 6 представлены коэффициенты XCI в основных категориях ННЭ России на 2022 г.

Таблица 6

Коэффициенты индекса экспортной конкурентоспособности (XCI) России

Table 6

Coefficients of Russian Export Competitiveness Index (XCI)

|

Страна

|

Металлопродукция

|

Продовольствие

|

Химическая

продукция

|

Драгоценные

металлы и камни

|

Лесобумажная

продукция

|

|

Китай

|

1,949

|

1,658

|

0,392

|

1,576

|

4,035

|

|

Турция

|

1,513

|

1,951

|

0,22

|

0,163

|

0,372

|

|

Беларусь

|

2,199

|

1,749

|

1,354

|

0,404

|

1,904

|

|

Индия

|

1,038

|

0,019

|

1,28

|

0,144

|

2,939

|

|

Узбекистан

|

1,967

|

1,625

|

0,712

|

2,035

|

2,951

|

|

Египет

|

0,261

|

2,388

|

0,029

|

0,007

|

0,037

|

|

Азербайджан

|

1,542

|

2,644

|

1,083

|

0,004

|

2,826

|

|

Сербия

|

0,518

|

1,236

|

0,702

|

0,021

|

0,626

|

|

Кыргызстан

|

1,527

|

1,163

|

0,938

|

0,027

|

1,527

|

|

Армения

|

1,269

|

1,435

|

0,689

|

0,215

|

0,995

|

Исходя из данных, представленных в таблице 6, наибольшей экспортной конкурентоспособностью обладают металлопродукция и продовольствие, что также соответствует индексу RCA. Однако среди представленных стран в категориях химической продукции и драгоценных металлов и камней индекс XCI незначителен, так как большая доля их экспорта была ориентирована на страны, относящиеся в настоящее время к недружественным.

Отраслевой рейтинг перспективных стран для ННЭ России в условиях санкционных ограничений представлен в таблице 7.

Таблица 7

Отраслевой рейтинг перспективных стран для ННЭ России в условиях санкционных ограничений на 2022 г.

Table 7

Industry of countries’ prospects for Russian NNE in the context of sanctions restrictions for 2022

|

Страна

|

Объем

экспорта |

Металло-

продукция |

Продовольствие

|

Химическая

продукция

|

Драгоценные

металлы

и камни |

Лесобумажная

продукция

| |

|

Китай

|

1

|

3

|

5

|

8

|

2

|

1

| |

|

Турция

|

2

|

6

|

3

|

9

|

5

|

9

| |

|

Беларусь

|

3

|

1

|

4

|

1

|

3

|

5

| |

|

Индия

|

4

|

8

|

10

|

2

|

6

|

3

| |

|

Узбекистан

|

5

|

2

|

6

|

5

|

1

|

1

| |

|

Египет

|

6

|

10

|

2

|

10

|

9

|

10

| |

|

Азербайджан

|

7

|

4

|

1

|

3

|

10

|

4

| |

|

Сербия

|

8

|

9

|

8

|

6

|

8

|

8

| |

|

Кыргызстан

|

9

|

5

|

9

|

4

|

7

|

6

| |

|

Армения

|

10

|

7

|

7

|

7

|

4

|

7

| |

Исходя из данных таблицы 7 в топ-3 стран по перспективности ННЭ России входят Беларусь, Узбекистан и Китай. С учетом объемов экспорта и экспортного потенциала рынков в топ-5 стран войдут также Турция и Индия.

Особую ценность российской продукции может добавить и увеличение добавленной стоимости, что может быть достигнуто за счет переработки отечественного сырья на территории страны, а не его обратного экспорта в виде готовых товаров. Так, российский металл, обладающий высокой долей экспортной конкурентоспособности, может быть использован в производстве отечественной продукции машиностроения, в частности станков и оборудования. Данная мера поможет в значительной степени увеличить как объем российского экспорта, так и его потенциал, в частности для Китая и Индии, где сосредоточена наибольшая доля мирового производства, а производственное оборудование имеет наибольшую степень износа.

Заключение

Российский ННЭ на 2022 г. может значительно снизиться, в основном из-за негативных действий недружественных России стран и нарушенных ими логистических цепочек. Особую роль в новой экспортной парадигме будут играть в основном восточные и азиатские экспортные партнеры Российской Федерации, на рынках которых следует сделать наибольший акцент при производстве отечественной продукции. Немаловажное значение имеет то, что несырьевой неэнергетический экспорт все еще проигрывает в своей доле сырьевому, что еще раз подтверждает острую необходимость в диверсификации российской экономики и увеличении объемов и качества производства готовой продукции, в частности машиностроения.

Необходимость по реструктуризации российского ННЭ может осуществляться, в частности, за счет переориентации его страновой структуры и сокращения объемов торговли со странами, входящими в список недружественных. Однако для этого необходима перестройка тех отраслей экономики, которые занимают наибольшую долю в несырьевом неэнергетическом экспорте за счет увеличения конкурентоспособности отечественной продукции, входящей в данные категории.

Особую ценность российской продукции может добавить увеличение добавленной стоимости, что может быть достигнуто за счет переработки отечественного сырья на территории страны, а не его обратного экспорта в виде готовых товаров. Так, российский металл, обладающий высокой долей экспортной конкурентоспособности, может быть использован в производстве отечественной продукции машиностроения, в частности станков и оборудования. Данная мера поможет в значительной степени увеличить как объем российского экспорта, так и его потенциал, в частности для Китая и Индии, где сосредоточена наибольшая доля мирового производства, а производственное оборудование имеет наибольшую степень износа.

Практическая реализация предложенных аспектов и актуализация вопросов реструктуризации несырьевого неэнергетического экспорта должны иметь положительный эффект для внешнеэкономической деятельности, а также устойчивого развития отдельных отраслей экономики России.

Источники:

2. Список недружественных стран. [Электронный ресурс]. URL: http://government.ru/docs/44745/ (дата обращения: 09.04.2022).

3. Reis J.G., Farole T. Trade Competitiveness Diagnostic Toolkit. World Bank. [Электронный ресурс]. URL: https://documents.worldbank.org/en/publication/documents-reports/documentdetail/519491468152381674/trade-competitiveness-diagnostic-toolkit (дата обращения: 17.05.2022).

4. Methodology IMD World Competitiveness Centre. [Электронный ресурс]. URL: https://www.imd.org/centers/world-competitiveness-center/rankings/world-competitiveness/ (дата обращения: 20.06.2022).

5. Корытова В. А. Способы анализа конкурентоспособности экспорта // Институт торговой политики НИУ ВШЭ. – 2015. – c. 163–173.

6. Henn C., Papageorgiou C., Spatafora N. Export Quality in Developing Countries. IMF Working Paper. 2013. [Электронный ресурс]. URL: https://www.imf.org/external/pubs/ft/wp/2013/wp13108.pdf (дата обращения: 17.06.2022).

7. Рейтинг перспективности стран для экспорта. Методология. 2021. [Электронный ресурс]. URL: https://www.exportcenter.ru/upload/rating_country/Рейтинг_методология_2021.pdf (дата обращения: 05.06.2022).

8. Афанасьев А. А. Об оценке влияния международных санкций на условия функционирования отечественной промышленности // Экономические отношения. – 2022. – № 2. – c. 179–194. – doi: 10.18334/eo.12.2.114858.

9. Гармашова Е.П., Дребот А.М., Баранов А.Г., Митус А.А., Тарабардина М.Ю. Санкции как меры международного принуждения: основные виды и теоретические подходы к понятию // Экономические отношения. – 2020. – № 3. – c. 649–662. – doi: 10.18334/eo.10.3.110824.

10. Городнова Н.В., Домников А.Ю. Влияние финансовых санкций на регулирование внешнеэкономической деятельности России // Экономические отношения. – 2022. – № 2. – c. 215–234. – doi: 10.18334/eo.12.2.114676.

11. Григорян Г.Р. Методологические основы оценки результативности применения внешнеэкономических санкций // Экономические отношения. – 2019. – № 4. – c. 2793–2804. – doi: 10.18334/eo.9.4.41466.

12. Донцова О.И., Толкачев С.А., Комолов О.О. Российская промышленность: влияние санкций и перспективы импортозамещения // Экономика, предпринимательство и право. – 2019. – № 4. – c. 271–288. – doi: 10.18334/epp.9.4.41512.

13. Дробот Е.В., Батарин И.В., Пекки В.Д. Анализ условий внешней торговли России и стран Запада в условиях санкционных войн // Экономические отношения. – 2017. – № 1. – c. 27–40. – doi: 10.18334/eo.7.1.37392.

14. Дробот Е.В., Абросимова А.С., Савицкая К.С. Влияние санкций на формирование Евразийского экономического союза // Экономические отношения. – 2017. – № 1. – c. 55–64. – doi: 10.18334/eo.7.1.37391.

15. Дробот Е.В., Ивко Е.С. Особенности функционирования стран Евразийского экономического союза в условиях санкций // Экономические отношения. – 2018. – № 4. – c. 605–616. – doi: 10.18334/eo.8.4.39170.

16. Дробот Е.В., Гудович Г.К., Макаров И.Н., Бахмутская В.С. Экономическая безопасность России и Евразийского экономического союза в условиях санкций // Экономические отношения. – 2019. – № 3. – c. 1671–1682. – doi: 10.18334/eo.9.3.41004.

17. Зенченко С.В., Вартанова М.Л. Обеспечение финансовой безопасности региона в условиях санкций и экономического кризиса // Экономика, предпринимательство и право. – 2019. – № 4. – c. 257–270. – doi: 10.18334/epp.9.4.41462.

18. Зимовец А.В., Сорокина Ю.В., Ханина А.В. Комплекс предложений по защите экономики России от санкций стран Запада на макро-, мезо- и микроуровне // Экономические отношения. – 2022. – № 2. – c. 195–214. – doi: 10.18334/eo.12.2.114792.

19. Илясова К.О., Агаева Д.Р., Анисимова Е.Д. Оценка влияния санкционной политики на экономику России: результаты социологического опроса // Экономические отношения. – 2016. – № 4. – c. 118–124. – doi: 10.18334/eo.6.4.37383.

20. Косьмин А.Д., Кузнецова О.П., Косьмина Е.А. О пагубных последствиях антироссийских санкций // Экономические отношения. – 2019. – № 4. – c. 2805–2818. – doi: 10.18334/eo.9.4.41237.

21. Пименова Е.М. Направления и перспективы роста прямых иностранных инвестиций в экономику Российской Федерации в условиях санкций // Экономические отношения. – 2020. – № 1. – c. 175–186. – doi: 10.18334/eo.10.1.100412.

22. Савицкая К.С., Абросимова А.С. Санкционные войны и их последствия // Экономические отношения. – 2016. – № 3. – c. 49–53. – doi: 10.18334/eo.6.3.37370.

23. Указ о применении мер воздействия (противодействия) на недружественные действия иностранных государств – Президент России. [Электронный ресурс]. URL: http://kremlin.ru/events/president/news/65437 (дата обращения: 16.03.2022).

24. Выступления – Банк России. [Электронный ресурс]. URL: https://www.cbr.ru/news/#tab_1 (дата обращения: 23.03.2022).

25. UN Comtrade Database – United Nations. [Электронный ресурс]. URL: https://comtrade.un.org/data/ (дата обращения: 05.06.2022).

26. Классификация экспортных товаров. [Электронный ресурс]. URL: https://www.exportcenter.ru/international_markets/classification/ (дата обращения: 05.06.2022).

27. Рейтинг приоритетности стран для экспорта 2021. Российский экспортный центр. [Электронный ресурс]. URL: https://www.exportcenter.ru/international_markets/country_export_rating/ (дата обращения: 05.06.2022).

28. Аналитика по экспорту России – Российский экспортный центр. [Электронный ресурс]. URL: https://www.cbr.ru/penza/ekonom_profil/#dropdown_content_item_9 (дата обращения: 02.06.2022).

29. Внешняя торговля – Федеральный служба государственной статистики. [Электронный ресурс]. URL: https://rosstat.gov.ru/folder/11193 (дата обращения: 12.06.2022).

30. World Trade – OEC. [Электронный ресурс]. URL: https://oec.world/en/profile/country/arm?depthSelector2=HS2Depth (дата обращения: 05.06.2022).

Страница обновлена: 21.10.2025 в 15:04:54

Download PDF | Downloads: 51 | Citations: 4

Prospects for non-primary non-energy exports of the Russian Federation amidst sanctions

Rozhkova L.V., Kaftulina Y.A., Kosa S.S., Salnikova O.V.Journal paper

Journal of International Economic Affairs

Volume 12, Number 3 (July-september 2022)

Abstract:

The modern aspects of non-primary non-energy exports of the Russian Federation are analyzed. The prospects for the development of foreign trade cooperation are assessed. Changes in the country structure of Russian exports are taken into account. The issues related to the export of the Russian Federation are among the most important for the modern Russian economy and politics. The sanctions imposed against the Russian Federation are aimed at undermining Russia's export potential. It seems relevant to identify the prospects for the potential of non-primary non-energy exports of Russia among sanctions, as well as to particularize the most priority economic partners for Russian exports. The most promising directions for non-primary non-energy exports of Russia among sanctions of "unfriendly countries" have been identified. The research results can be useful for representatives of public authorities, in particular, the customs service, businessmen engaged in foreign trade, as well as specialists in management of foreign trade and foreign economic activity.

Keywords: export, sanctions trade, export partners, export potential, ranking, unfriendly countries

References:

Afanasev A. A. (2022). Ob otsenke vliyaniya mezhdunarodnyh sanktsiy na usloviya funktsionirovaniya otechestvennoy promyshlennosti [Assessment of the impact of international sanctions on the conditions of functioning of domestic industry]. Journal of International Economic Affairs. (2). 179–194. (in Russian). doi: 10.18334/eo.12.2.114858.

Dontsova O.I., Tolkachev S.A., Komolov O.O. (2019). Rossiyskaya promyshlennost: vliyanie sanktsiy i perspektivy importozameshcheniya [Russian industry: the impact of sanctions and import substitution prospects]. Journal of Economics, Entrepreneurship and Law. (4). 271–288. (in Russian). doi: 10.18334/epp.9.4.41512.

Drobot E.V., Abrosimova A.S., Savitskaya K.S. (2017). Vliyanie sanktsiy na formirovanie Evraziyskogo ekonomicheskogo soyuza [Impact of sanctions on the formation of the Eurasian Economic Union]. Journal of International Economic Affairs. (1). 55–64. (in Russian). doi: 10.18334/eo.7.1.37391.

Drobot E.V., Batarin I.V., Pekki V.D. (2017). Analiz usloviy vneshney torgovli Rossii i stran Zapada v usloviyakh sanktsionnyh voyn [Analysis of conditions of Russia's and western countries' foreign trade under the conditions of sanctions wars]. Journal of International Economic Affairs. (1). 27–40. (in Russian). doi: 10.18334/eo.7.1.37392.

Drobot E.V., Gudovich G.K., Makarov I.N., Bakhmutskaya V.S. (2019). Ekonomicheskaya bezopasnost Rossii i Evraziyskogo ekonomicheskogo soyuza v usloviyakh sanktsiy [Economic security of Russia and the Eurasian Economic Union in terms of sanctions]. Journal of International Economic Affairs. (3). 1671–1682. (in Russian). doi: 10.18334/eo.9.3.41004.

Drobot E.V., Ivko E.S. (2018). Osobennosti funktsionirovaniya stran Evraziyskogo ekonomicheskogo soyuza v usloviyakh sanktsiy [Features of the functioning of the countries of the Eurasian Economic Union in terms of sanctions]. Journal of International Economic Affairs. (4). 605–616. (in Russian). doi: 10.18334/eo.8.4.39170.

Garmashova E.P., Drebot A.M., Baranov A.G., Mitus A.A., Tarabardina M.Yu. (2020). Sanktsii kak mery mezhdunarodnogo prinuzhdeniya: osnovnye vidy i teoreticheskie podkhody k ponyatiyu [Sanctions as means of international enforcement: main types and theoretical approaches to the concept]. Journal of International Economic Affairs. (3). 649–662. (in Russian). doi: 10.18334/eo.10.3.110824.

Gorodnova N.V., Domnikov A.Yu. (2022). Vliyanie finansovyh sanktsiy na regulirovanie vneshneekonomicheskoy deyatelnosti Rossii [The impact of financial sanctions on the regulation of Russia's foreign economic activity]. Journal of International Economic Affairs. (2). 215–234. (in Russian). doi: 10.18334/eo.12.2.114676.

Grigoryan G.R. (2019). Metodologicheskie osnovy otsenki rezultativnosti primeneniya vneshneekonomicheskikh sanktsiy [Methodological bases of evaluating the effectiveness of external economic sanctions]. Journal of International Economic Affairs. (4). 2793–2804. (in Russian). doi: 10.18334/eo.9.4.41466.

Henn C., Papageorgiou C., Spatafora N. Export Quality in Developing CountriesIMF Working Paper. 2013. Retrieved June 17, 2022, from https://www.imf.org/external/pubs/ft/wp/2013/wp13108.pdf

Ilyasova K.O., Agaeva D.R., Anisimova E.D. (2016). Otsenka vliyaniya sanktsionnoy politiki na ekonomiku Rossii: rezultaty sotsiologicheskogo oprosa [Impact assessment of sanctions policy on economy of Russia: results of sociological poll]. Journal of International Economic Affairs. (4). 118–124. (in Russian). doi: 10.18334/eo.6.4.37383.

Korytova V. A. (2015). Sposoby analiza konkurentosposobnosti eksporta [Ways to analyze export competitiveness]. Institut torgovoy politiki NIU VShE. 163–173. (in Russian).

Kosmin A.D., Kuznetsova O.P., Kosmina E.A. (2019). O pagubnyh posledstviyakh antirossiyskikh sanktsiy [About the harmful consequences of anti-Russian sanctions]. Journal of International Economic Affairs. (4). 2805–2818. (in Russian). doi: 10.18334/eo.9.4.41237.

Methodology IMD World Competitiveness Centre. Retrieved June 20, 2022, from https://www.imd.org/centers/world-competitiveness-center/rankings/world-competitiveness/

Pimenova E.M. (2020). Napravleniya i perspektivy rosta pryamyh inostrannyh investitsiy v ekonomiku Rossiyskoy Federatsii v usloviyakh sanktsiy [Directions and prospects for growth of foreign direct investment in the Russian economy under sanctions]. Journal of International Economic Affairs. (1). 175–186. (in Russian). doi: 10.18334/eo.10.1.100412.

Reis J.G., Farole T. Trade Competitiveness Diagnostic ToolkitWorld Bank. Retrieved May 17, 2022, from https://documents.worldbank.org/en/publication/documents-reports/documentdetail/519491468152381674/trade-competitiveness-diagnostic-toolkit

Savitskaya K.S., Abrosimova A.S. (2016). Sanktsionnye voyny i ikh posledstviya [The sanctions’ wars and their consequences]. Journal of International Economic Affairs. (3). 49–53. (in Russian). doi: 10.18334/eo.6.3.37370.

UN Comtrade Database – United Nations. Retrieved June 05, 2022, from https://comtrade.un.org/data/

World Trade – OEC. Retrieved June 05, 2022, from https://oec.world/en/profile/country/arm?depthSelector2=HS2Depth

Zenchenko S.V., Vartanova M.L. (2019). Obespechenie finansovoy bezopasnosti regiona v usloviyakh sanktsiy i ekonomicheskogo krizisa [Ensuring the financial security of the region in the face of sanctions and economic crisis]. Journal of Economics, Entrepreneurship and Law. (4). 257–270. (in Russian). doi: 10.18334/epp.9.4.41462 .

Zimovets A.V., Sorokina Yu.V., Khanina A.V. (2022). Kompleks predlozheniy po zashchite ekonomiki Rossii ot sanktsiy stran Zapada na makro-, mezo- i mikrourovne [A set of proposals to protect the Russian economy from Western sanctions at the macro, meso and micro levels]. Journal of International Economic Affairs. (2). 195–214. (in Russian). doi: 10.18334/eo.12.2.114792.